全球主权债务:权力结构与治理体系

2023-09-28刘宁

刘 宁

主权债务(Sovereign Debt)一般被认为是一国以主权信用为担保而向外国投资者借入的外债。①黄梅波、朱丹丹著:《主权债务的国际规则研究》,厦门大学出版社2017 年版,第2 页。当债务国无法按时偿还利息或本金时,或主权债务安排不利于债权人时,主权债务违约便会出现。②Mark Aguiar and Manuel Amador,“Sovereign Debt:A Review”,NBER Working Paper,No.19388,August 2013,pp.1-3;关于主权债务风险、主权债务危机、主权债务脆弱性、主权债务不可持续等概念,参考熊婉婷、曾瑞:《全球主权债务风险与国别脆弱性评估》,载《国际经济合作》2023 年第3 期,第3-4 页。与私人债务相比,主权债务有其特殊性:一是主权国家不存在破产清算机制;二是主权债务违约对一国乃至全球经济的平稳运行具有影响。自20 世纪80 年代拉美债务危机爆发以来,主权债务问题一直是国际发展领域内的核心议题。①何德旭、张斌彬:《全球四次债务浪潮的演进、特征及启示》,载《数量经济技术经济研究》2021 年第3 期,第43 页。由此,西方债权国集团设计了较为复杂的主权债务治理机制。不过,这些机制在降低全球债务规模方面起到的作用有限。过去四十年,债务积累仍然是全球经济的主要特征。根据国际货币基金组织统计,2022 年全球主权债务(Global Sovereign Debt)规模累计超过710000 亿美元。②United Nations,“COVID-19 and Sovereign Debt”,Policy Brief 72,2020,p.1;M. Ayhan Kose and Peter Nagle,et al.,“Global Waves of Debt:Causes and Consequences”,World Bank Published,2021,pp.9-45.在中低收入国家中,具有偿债压力的国家也从2013 年的24 个增加到了2020 年的54 个。③IMF,“World Band Group and International Monetary Fund Support for Debt Relief Under the Common Framework and Beyond”,IMF Published,2021,p.5.不少学者担忧,新兴市场和发展中国家容易面临外部冲击而陷入债务困境,国际社会可能会再度出现类似拉美主权债务危机的系统性风险。④熊婉婷、曾瑞:《全球主权债务风险与国别脆弱性评估》,第1 页。全球主权债务治理形势严峻。本文主要讨论的问题是:为什么现有的全球主权债务治理体系难以有效应对发展中国家的主权债务增长?进一步而言,现有主权债务治理体系呈现何种特征,其变化和改善的动力来自何处?对该问题的分析不仅有助于我们把握国际主权债务治理发展脉络,同时也能加深我们对主权债务治理机制的理解。

一、既有研究及其不足

主权债务治理与主权债务违约相伴而生。就避免违约而言,该问题实质上是一个规范性问题。国际政策界和学术界在讨论主权债权治理问题时,多半是从政策和程序角度出发,探讨国际社会应该如何避免违约。在某种程度上,违约治理与债务治理具有相同的意思。因而,违约治理成为全球主权债务治理的一个重要特征。违约治理主要涉及两个研究议题:一是探讨主权债务重组对主权债务危机治理的影响;二是分析国际资本市场对债务国违约的压力。

第一,债务重组与主权债务治理。一般而言,导致主权债务违约的原因有很多。比如,自然灾害、地缘冲突、政治制度、经济危机、货币和汇率风险、财政困境、市场认知变化等都会恶化债务国的偿债环境。①Norbert Gaillard,When Sovereigns Go Bankrupt:A Study on Sovereign Risk(Springer,2014),pp.40-44.有学者对债务违约的各类因素进行了进一步分析,认为与偿债能力有关的贸易量、通货膨胀水平、经济增长率等对违约有直接影响,政治制度对违约的影响较弱。②Candace Archer,Glen Biglaiser and Karl DeRouen Jr.,“Sovereign Bonds and the‘Democratic Advantage’:Does Regime Type Affect Credit Rating Agency Ratings in the Developing World?”International Organization,Vol.61,No.2,2007,p.341.总体而言,影响主权债务违约的因素有很多,全球主权债务治理显然不可能囊括所有导致主权债务违约发生的可能因素。在此条件下,国际政策界和学术界普遍将目光投向了债务重组。主权债务重组是债权人通过正式程序将债务国尚未偿还的债务转换为新债务工具或现金的一种方式。③Udaibir S. Das,Michael G. Papaioannou and Christoph Trebesch,“Restructuring Sovereign Debt:Lessons from Recent History”,IMF Published,August 2012,p.4,https://www.imf.org/external/np/seminars/eng/2012/fincrises/pdf/ch19.pdf.主权债务重组往往涉及对偿债利息和方式的调整。自20 世纪80 年代以来,债务重组已经成为全球主权债务治理的主要方式。由于债务重组可控且便于实施,不少处于违约边缘的债务国几乎都接受了债务重组,债务重组也因此受到国际社会的高度关注。学术界对债务重组问题做了大量研究,这些研究主要包括:违约动机、违约时机、违约成本、重组条件、执行程序、债务重组影响等,④Leonardo Martinez and Francisco Roch,et al.,“Sovereign Debt”,IMF Working Paper,No.122,2022,pp.3-28.这些研究大大丰富了我们对主权债务重组问题的认识。

过去近四十年,债务重组在应对主权债务危机方面发挥了重要作用。但诡异的是,国际社会并不存在统一的主权债务重组规范。由于国际债权人结构非常复杂,既有主权政府及其附属机构,又有商业银行等金融机构,以及非商业银行的私人投资者,不同债权主体执行的债务重组条件各有不同。⑤Xiang Fang,Bryan Hardy and Karen K. Lewis,“Who Holds Sovereign Debt and Why It Matters”,NBER Working Paper,No.30087,May 2022,p.12.随着国际债权人持续分化,主权债务重组面临的程序性问题越来越多。一是债权人之间的集体行动难题愈发突出;二是债务国需要应对不同的债权人,这进一步增加了债务国的财政负担。在此情形下,国际社会上开始出现了统一国际主权债务重组规范的声音。2014 年,在“77 国集团”和中国的推动下,联合国大会通过了建立主权债务重组委员会(Ad Hoc Committeeon Sovereign Debt Restructuring Processes)的决议,并倡导建立以联合国为核心的主权债务治理规范。①Li Yue Fen,“The Long March towards an International Legal Framework for Sovereign Debt Restructuring”,Journal of Globalization and Development,Vol.6,No.2,2015,pp.329-341;Martin Guzman and Joseph Stiglitz,“A Soft Law Mechanism for Sovereign Debt Restructuring Based on the UN Principles”,Friedrich Ebert Stiftung International Policy Analysis,2016,pp.4-7.不过,联合国大会在主权债务治理上的决议引发了更多的矛盾。这种矛盾不仅体现在西方债权国和新兴债权国之间,同时也体现在官方债权人和市场债权人之间。②周玉渊:《发展中国家债务问题政治化的影响与反思》,载《国际展望》2020年第1期,第85页;叶玉:《金融全球化演变背景下的G20主权债务综合治理》,载《国际展望》2021年第4期,第73页。比如,2019 年“二十国集团”(G20)有意在主权债务治理方面发挥更大作用,西方债权国和新兴债权国就最贫困国家主权债务展开了一些具有协调性质的工作,但是,双方在主权债务治理方面明显存在分歧。西方债权国过分聚焦于新兴债权国的减债问题和债务透明度问题,对市场债权人和国际发展政策有效性的关注不够。新兴债权国则更加关注国际融资便利和发展问题。不同债权人之间的矛盾使全球主权债务治理呈现出分散化和无序化的特点。③Stephen Kim Park and Tim Samples,“Distrust,Disorder,and the New Governance of Sovereign Debt”,Harvard International Law Journal,Vol.62,No.1,2021,pp.175-196.

第二,市场压力与主权债务治理。目前,尽管发展中国家的主权债务规模在持续增长,但大规模债务违约并没有发生,即使在偿债困难的情况下,债务国仍会选择遵约。如果债务国不会出现违约,那么主权债务增长问题似乎就变得不再那么重要。一般分析认为,债务国可能会因为国家声誉、外部制裁、国内制度以及经济溢出成本等原因倾向于选择履约。④Jeremy Bulow and Kenneth Rogoff,“Sovereign Debt:Is to Forgive to Forget”,The American Economic Review,Vol.79,No.1,1989,pp.43-50;Michael Tomz,Reputation and International Cooperation:Sovereign Debt Across Three Centuries(Princeton University Press,2007),pp.14-36;Eduardo Borensztein and Ugo Panizza,“The Cost of Sovereign Default”,IMF Working Paper,No.238,2008,pp.2-19;Juan P. Farah-Yacoub and C.G. Luckner,et al.,“The Social Costs of Sovereign Default”,World Bank,Policy Research Working Paper,No.10157,2022,pp.31-33.

杰罗姆·鲁斯(Jerome Ross)认为,债务国不敢违约的主要原因是来自国际资本市场的压力。国际债权人卡特尔集团施加的市场纪律、官方债权人提供的有条件的贷款以及债务国国内精英的桥梁作用迫使债务国难以违约。①[荷]杰罗姆·鲁斯著,黄名剑等译:《主权债务简史:金融的结构性权力和国际危机管理》,中信出版社2020 年版,第67-78 页。首先,全球主权信贷市场的权力结构并不对等,债权人集团可以通过撤资与不撤资、贷款与不贷款等方式持续向债务国施加压力。债务国一旦选择违约,债务国将很难从国际资本市场上进行融资,债务国的国际融资成本也会升高。其次,债权人集团也可以通过提供新贷款、财政监测、放宽市场准入等方式,引导债务国参与债务谈判。全球经济金融化强化了国际债权人在主权借贷中的核心地位,美元体系、信用评级、债权人联盟和国际金融机构构成了债务国履约的权力政治逻辑。②王金强、黄梅波:《世界经济金融化与债务国主权债务责任的履行机制》,载《外交评论》2022 年第2 期,第87 页。所以,在2020 年二十国集团提出“缓债倡议”(Debt Service Suspension Initiative,DSSI)以后,约有三分之一的中低收入国家拒绝申请该倡议。因为,国际资本市场对政府间减债协议具有约束作用。③王钊、冯凯:《G20 缓债实施受阻的原因探析:新旧债权国竞争抑或国际资本市场约束》,载《国际经济评论》2022 年第5 期,第131-154 页。除了官方债权人之外,市场债权人在主权债务市场上扮演的角色越来越重要。目前,市场债权人所持有的主权债务规模要远大于官方债权人持有的主权债务规模。对市场债权人而言,任何延期偿付行为都会被视为是一种违约行为。市场债权人会通过诉讼以及调整债务国主权债务评级影响债务国未来发行债券的成本以及发债资格。④Julian Schumacher,Christoph Trebesch and Henrik Enderlein,“Sovereign Default in Court”,Journal of International Economics,Vol.131,July 2021,p.1.所以,如果债务国要保持其国际融资地位的稳定,选择“缓债倡议”并不是一个好的政策选择。“缓债倡议”无法解除债务国对其未来市场准入地位的担忧。在国际资本市场压力足够大的情况下,债务国违约就不是一个真正的问题。

综上,现有文献多强调债务重组和国际资本市场对主权债务危机治理的影响,前者的隐喻在于国际社会可以通过债务重组以缓和主权债务危机对国际政治经济体系的冲击,后者的隐喻在于国际资本市场的运行方式使得债务国难以选择违约。上述研究表明,如果债务国不发生违约,那么全球主权债务规模积累似乎就不是一个急切的问题。上述两种分析思路对全球主权债务治理体系重视程度明显不足,也无助于进一步解释主权债务积累及其治理体系之间的关系。事实上,国际社会不可能无限积累主权债务,不断膨胀的主权债务规模已对全球政治经济秩序的稳定构成威胁。而且,全球主权债务治理规范一直处于不断的变动之中。这种变动不仅反映了主权债务危机的严重程度,同时也表明不同债权主体在主权债务治理规则上的尖锐矛盾,而债权结构的变化将会影响主权债务重组规范和国际主权信贷市场游戏规则的构建。

二、全球主权债务治理体系

目前,全球主权债务治理所涉及的内容日趋复杂。主权债务治理主体呈现出分散化倾向,由于不同债权主体重点关注的焦点不同,各方都在积极推出自身的主权债务治理规范和标准,这也在客观上增加了全球主权债务治理的难度。

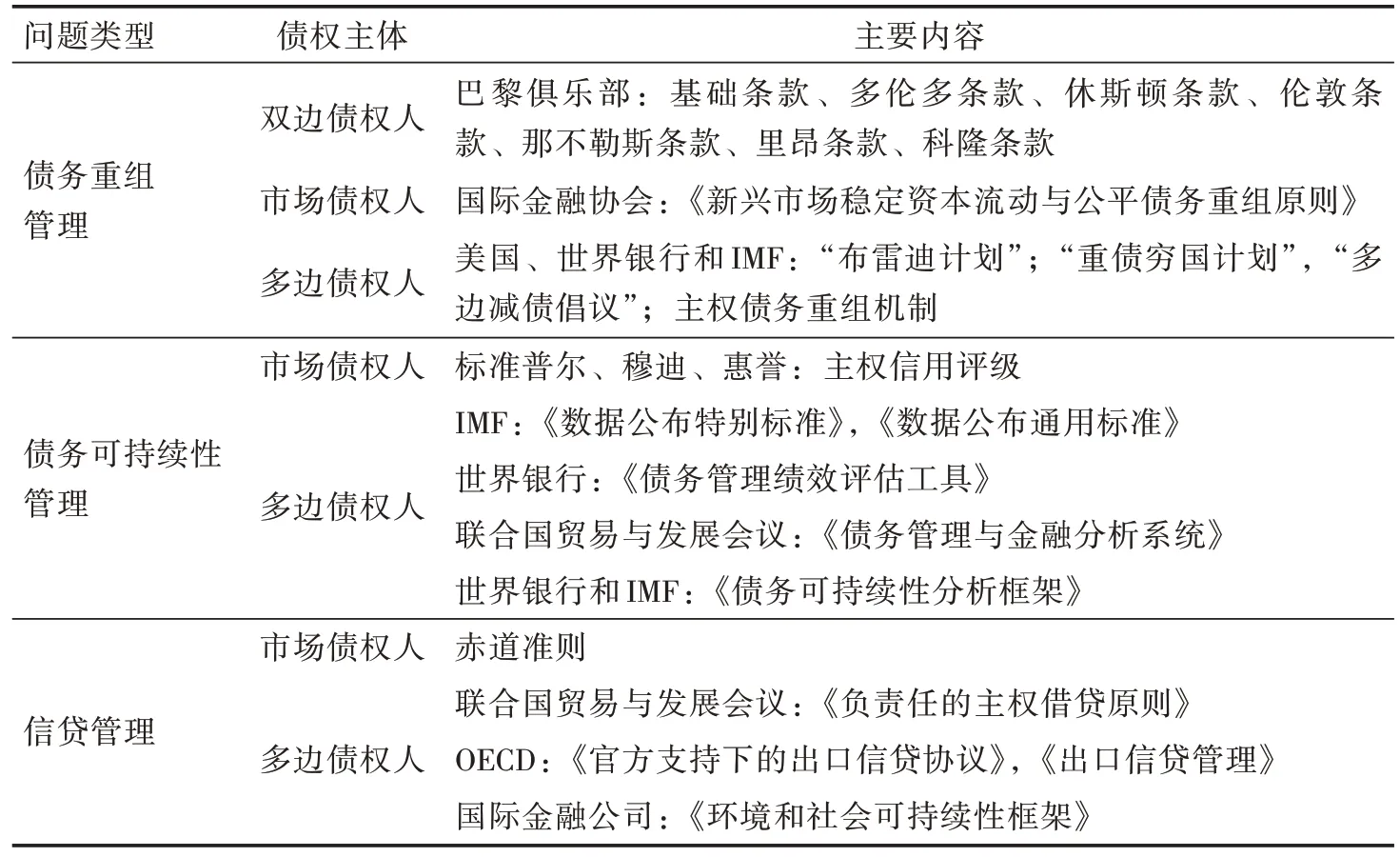

所谓主权债务治理体系,主要指的是债务国及其国际债权人在面对债务问题时所采取的管理和应对机制,这些机制旨在确保债务国能够有效清偿债务,维持债务的可持续性,降低债务违约风险,防止债务危机蔓延。这一体系通常包括三方面内容:一是债务重组管理;二是债务可持续性管理;三是信贷管理(见表1)。

表1:全球主权债务治理体系:问题类型、债权主体与主要内容

第一,债务重组管理。20 世纪70 年代之前,国际融资的主要方式是银行贷款。美国大型商业银行普遍持有拉美国家大量债权。拉美国家主权债务违约势必对美国金融体系的稳定构成威胁。于是,美国政府开始积极干预拉美国家的主权债务问题。在危机初期,美国等西方国家政府普遍将拉美主权债务危机看作是流动性危机,西方国家鼓励国际货币基金组织等国际金融机构以及商业银行向拉美国家提供过桥贷款。但是,这些贷款与拉美国家沉重的债务负担相比,根本解决不了问题。所以,美国提出了“布雷迪计划”(Brady Initiative)。“布雷迪计划”计划承认如下问题:拉美主权债务危机是偿付能力危机,减债(Debt Relief)是应对危机的主要手段。在“布雷迪计划”带动下,西方国家同国际货币基金组织和世界银行对拉美国家的主权债务进行了大规模重组。①Manuel Monteagudo,“The Debt Problem:The Baker Plan and the Brady Initiative:A Latin American Perspective”,The International Lawyer,Vol.28,No.1,1994,pp.59-81.一是拉美国家投入一定量的外汇储备,利用国际货币基金组织和世界银行等国际金融机构提供的贷款,向美国购入零息国债;二是拉美国家以购入的零息国债为担保,发行“布雷迪债券”用于置换其银行贷款,在置换的过程中,“布雷迪债券”可以获得35%到40%的折扣。对拉美国家而言,拉美国家以美国零息国债为担保,提高了其发债信用评级,降低了发债成本。对美国来说,美国需要发行零息国债,且以折扣的方式卖给拉美国家。虽然美国在此过程中承担了一部分成本,但美国的救助行为也有利于维护美国金融系统的稳定。对市场债权人而言,银行将贷款置换为“布雷迪债券”改善了其资产负债表,增强了资本流动性。对国际货币基金组织和世界银行来说,拉美主权债务重组强化了这些国际金融机构在主权债务治理方面的地位。②中国人民银行国际司:《主权债务重组机制研究》,中国金融出版社2022 年版,第6-7 页。

为了进一步降低发展中国家的外债规模,1996 年国际货币基金组织和世界银行提出了《重债穷国倡议》(Highly Indebted Poor Countries Initiative,HIPC),这是一次史无前例的国际减债计划。世界银行和国际货币基金组织认为,重债穷国的主权债务负担过重影响了投资和收入,阻碍了国际减贫工作。《重债穷国倡议》涉及38 个国家,其中,32 个国家处于撒哈拉以南非洲地区。《重债穷国倡议》在短期内降低了债务国的外债水平。不过,以减债为目的的债务救助仍然面临三个结构性难题:主权债务治理的集体行动、债务救助目标的分散化,以及发展中国家国际金融地位的脆弱性。①周玉渊:《从“重债穷国倡议”到“缓债倡议”:主权债务救助的影响与反思》,载《太平洋学报》2023 年第4 期,第47 页。尤其是当债权国在债务救助过程中设置了附加性条件后,主权债务减免的政治化带来了更多的负面影响。在推动《重债穷国倡议》的同时,国际债权人集团为了强化彼此间的集体行动,也在尝试统一主权债务重组规范。2000 年前后,国际债权人形成了两种思路:一是市场规范。1996 年,在美国的带动下,“十国集团”(G10)提出了集体行动条款(Collective Action Clauses,CACs),该条款也被称为合同方法或市场方法。集体行动条款的核心内容是:在现有债务合同或新签订的债务合同中加入多数重组和执行条款,以便违约出现时债权人能够迅速行动起来,同时防止少数债权人在债务危机爆发时妨碍主权债务重组程序。②Shalendra Sharma,“Resolving Sovereign Debt:Collective Action Clauses or the Sovereign Debt Restructuring Mechanism”,Journal of World Trade,Vol.38,No.4,2004,pp.627-646.集体行动条款具有如下优点:一是赋予私人部门更大的灵活性;二是私人部门不用向公共部门过度让权,这保障了私人部门的权益。所以,集体行动条款作为主权债务治理的重要机制,已经得到国际债权人和债务国的青睐。二是法律规范。国际货币基金组织在2002 年提出了主权债务重组机制(Sovereign Debt Restructuring Mechanics,SDRM)的设想。按照该设想,当债务国发起主权债务重组要求后,债权人开始登记债权并进行投票,当超过75%的债权人就债务重组达成一致协议后,该协议将对所有债权人具有法律约束力。③IMF,“The Design of the Sovereign Debt Restructuring Mechanism-Further Consideration”,November 27,2002,p.76,https://www.imf.org/external/np/pdr/sdrm/2002/112702.pdf.国际货币基金组织提出主权债务重组机制的这一设想不仅受到市场债权人的质疑,而且也受到债权国和债务国的质疑。因为,主权债务重组机制的实质是通过法律手段,将官方协议强加到市场债权人身上。债权国需要让渡主权,债务国则担心其进入国际资本市场的门槛会被抬高。由于美国也明确表示不支持以通过国际立法的方式进行主权债务重组,主权债务重组机制最终搁浅。2002 年以后,全球发行的大部分主权债务都包含集体行动条款。

第二,债务可持续性管理。国际货币基金组织认为,债务国如果不通过修改债务合同,或者不利用债务违约、债务重组、恶性通货膨胀等方式,债务便无法得到偿还,那么主权债务便被认为是不可持续的。①Tim Willems and Jeromin Zettelmeyer,“Sovereign Debt Sustainability and Central Bank Credibility”,IMF Working Paper,No.16,January 2022,p.1.

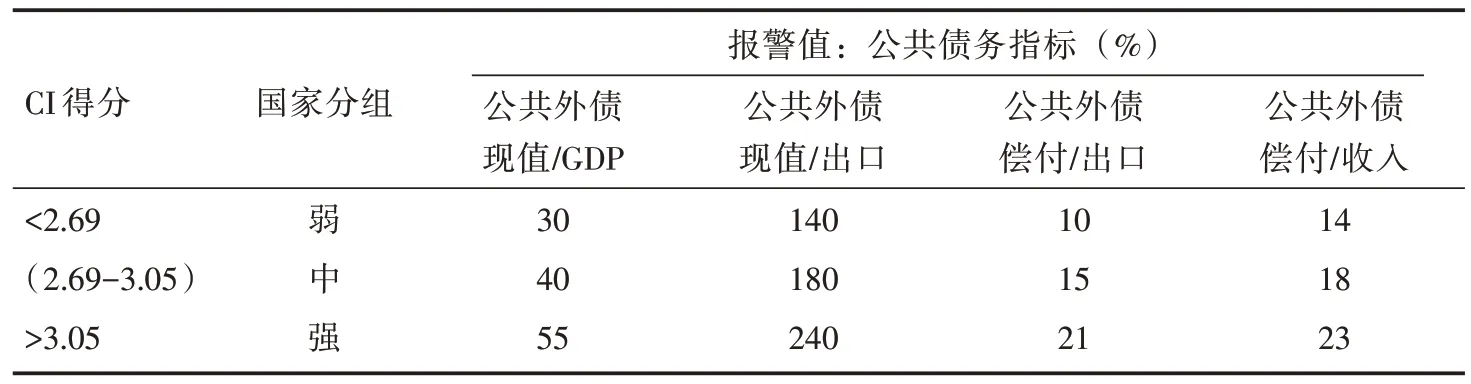

构建债务可持续性分析框架需要两个前提条件:一是数据标准;二是评估债务可持续性的方式。世界货币基金组织分别于1996 年和1997 年建立了数据公布特别标准(Special Standards for Data Dissemination,SDDS)和数据公布通用标准(General Standards for Data Dissemination,GDDS),前者主要指导那些寻求进入国际资本市场的成员如何向公众公布金融信息,后者为那些经济数据统计系统存在缺陷的欠发达国家提供改进意见。②IMF,“IMF Standards for Data Dissemination”,March 26,2021,https://www.imf.org/en/About/Factsheets/Sheets/2016/07/27/15/45/Standards-for-Data-Dissemination.根据世界银行的界定,债务的透明性主要基于数据的可用性,以及合法的、有规则的、可追溯的借款过程。③World Bank,“Debt Transparency in Developing Economies”,World Bank Published,2021,p.14,https://documents1.worldbank.org/curated/en/743881635526394087/pdf/Debt- Transparency- in-Developing-Economies.pdf.基于此,2005 年国际货币基金组织联合世界银行发布了低收入国家债务可持续性分析框架(Debt Sustainability Framework for Low Income Countries,LIC-DSF)。LIC-DSF 主要参考的指标是世界银行公布的国家政策及制度评估标准(Country Policy and Institutional Assessment,CPIA)。④Martin Guzman,“The Elements of Sovereign Debt Sustainability Analysis”,Center for International Governance Innovation Papers,No.196,2018,pp.2-9.CPIA 主要从经济管理政策、结构性政策、促进社会公平政策、公共部门管理政策等四个方面评估低收入国家的政策和制度质量。CPIA 作为单维度指标,过分强调社会制度性因素对债务可持续性问题的影响。CPIA 的客观程度以及CPIA 能否有效评估低收入国家的债务可持续性一直广受诟病。⑤熊婉婷、常殊昱、肖立晟:《IMF 债务可持续性框架:主要内容、问题及启示》,载《国际经济评论》2019 年第4 期,第44-60 页。2012 年以后,国际货币基金组织和世界银行提出了一个新的综合指标(Composite Indicator, CI)。综合指标将低收入国家的偿债能力分为弱、中、强三组(见表2),以此为国际投资者判断债务国债务可持续性提供标准。

表2:低收入国家的债务阈值

第三,信贷管理。国际社会对信贷问题的关注最早可以追溯至西方国家对出口信贷的管理。20 世纪70 年代,为了防止援助国通过援助促进对外出口,西方国家通过协调对官方支持下的出口信贷(Official Supported Export Credit)做了进一步规范。此时,西方国家对出口信贷管理的主要目的是规范所谓“捆绑援助”(TiedAid)问题,其焦点并不在主权债务问题上。20 世纪80 年代以后,随着全球主权债务问题日益严峻,国际社会对国际借贷管理愈加重视。国际社会对借贷管理主要强调如下几个方面的内容:一是强调国际借贷与环境、社会可持续发展之间的关系。比如,国际金融公司(International Finance Corporation,IFC)对环境和社会的可持续性(IFC Environment and Social Sustainability)做出重要承诺。基于国际金融公司的承诺,国际商业金融机构推出了赤道原则(Equator Principles),用于管理与大型融资项目相关的社会和环境风险。二是强调主权借贷责任管理。2012 年,联合国贸易与发展会议(UN Conference on Trade and Development,UNCTAD)提出了“负责任的主权借贷原则”(Principles on Responsible Sovereign Lending and Borrowing),要求债权人和债务国加强债务管理。①UNCTAD,“Principles on Promoting Responsible Sovereign Lending and Borrowing”,January 10,2012.该原则认为,主权借贷不仅是债务国的问题,同时也是债权人的问题,双方都需要坚持审慎的原则。对债权人来说,债权人需要对融资的可行性进行分析,在债务国发生违约时能够迅速参与债务重组。对债务国来说,债务国需要保持信息透明度,避免过度负债,如果债务违约已经不可避免,债务国应该及时、有效、公平地参加债务重组活动。①Juan Pablo Bohoslavsky,Yuefen and Marie Sudreau,“Emerging Customary International Law in Sovereign Debt Governance?”Capital Markets Law Journal,Vol.9,No.1,2013,p.5.不过,上述原则并未得到国际债权人的积极响应。联合国贸易与发展会议提出的“负责任的主权借贷”缺乏判断指标,且没有硬性约束力。

综上,现有全球主权债务治理体系涉及问题众多,内容繁复。整体而言,该系统强调债务重组与债务可持续管理的重要性,对国际借贷管理重视不足。治理体系的复杂性一方面说明主权债务问题的复杂性,另一方面则反衬出不同债权主体在主权债务治理规则制定上的尖锐矛盾。

三、全球主权债务治理体系形成的动因

全球主权债务治理体系的形成和建立依赖特定权力结构。这种特定的权力结构主要受债权结构的影响。在不同的债权结构下,国际债权人处置主权债务的方式也存在很大不同。与债务国相比,国际债权人集团往往掌握更大的主动权,其塑造全球主权债务治理规范的能力也更强。

苏珊·斯特兰奇(Susan Strange)认为,国际债权人之所以特殊是因为其控制了国际信贷。国际信贷是一种非常特殊的资源,控制国际信贷的国家拥有更多的结构性权力,而结构性权力是一种决定做事方法的权力。②[英]苏珊·斯特兰奇著,杨宇光译:《国际政治经济学导论:国家与市场》,经济科学出版社1990 年版,第29-30 页。所以,这在客观上迫使债务国遵循债权人的偏好行事。国际债权人通过对信贷使用方式的控制,获得了对债务国购买能力的控制。因为,债务国要想得到不用通过工作或交易就可以获得的购买力,就必须要向国际债权人做出让步。债务国可获得的购买力往往以国际债权人的信任为前提条件,这种信任又以主权信用评级的方式直接呈现给国际投资者。不过,尽管债权人集团控制着国际信贷,但国际债权人之间并非是一个整体。因为,主权债权结构由多个持有债务国债务的国际债权人组成,这些国际债权人的属性也各不相同。国际债权人大致可以分为官方债权人和市场债权人两类。官方债权人又可以分为西方债权国、新兴债权国、多边债权人三类。市场债权人又可分为商业银行、非商业银行的金融机构以及私人投资者三类。据世界银行2020 年债务统计数据显示,主权债务主要有多边债务、双边债务、国际债券以及商业银行债等四类。中低收入国家外债存量总额的85%为市场债权人所持有,双边和多边债务所占比例相对较小(见图1)。①徐奇渊、孙靓莹、熊婉婷:《发展中国家主权债务问题:一个系统、全面、有效的综合解决框架》,载《拉丁美洲研究》2023 年第2 期,第2 页。

图1:中低收入国家外债存量及其债权人(单位:十亿美元)

在不同债权体系下,债权结构主要通过三种方式影响主权债务治理体系的构建:

第一,债权利益的一致性促使债权国之间的合作,在应对债务违约的同时建立主权债务重组机制。第一次世界大战前,市场债权人在主权债务融资方面曾起着重要作用。两次世界大战几乎摧毁了国际私人资本市场。二战初期,由于美国是二战后国际发展融资的发起者,美国是该时期全球最大的资本输出国,美国也是国际债务治理规则和标准的主要设计者,美国由此奠定了其在国际债务治理中的领导者角色。②王金强、黄梅波:《中美全球主权债务治理博弈及对策分析》,载《东北亚论坛》2020 年第5期,第20-23 页。1956 年,阿根廷政府向国际社会发出警告,阿根廷政府已经无力偿还外债。阿根廷宣布违约的消息令国际债权人异常恐慌。因为,任何主权违约都有可能对二战后刚恢复的国际主权债务市场造成负面影响。①Andrei Shleifer,“Will the Sovereign Debt Market Survive?” NBER Working Paper,No.9493,2003,pp.1-3.为了解决这一问题,西方债权国产生了建立协调机构的想法,巴黎俱乐部(TheParisClub)由此而来。②赵雅婧、李瑞民:《巴黎俱乐部:源起、规则与作用——兼论对中国的启示》,载《国际金融》2017 年第1 期,第59-66 页。在形成的前三十年,巴黎俱乐部几乎很少行动。20 世纪80 年代以后,巴黎俱乐部日益活跃。巴黎俱乐部针对不同债务国提出了不同的债务重组条款(见表1)。这些条款起到了两方面作用:一是减缓了发展中国家短期偿债压力;二是提升了发达国家塑造国际发展政策的能力。20 世纪90 年代随着发展中国家主权债务积累问题日益严重,巴黎俱乐部开始转换思路。巴黎俱乐部从此不再是一个单纯的债务追讨者,而是开始与世界银行和国际货币基金组织一道,逐渐成为一个强大的国际发展政策的塑造者。③Gong Cheng,Javier Diza-Cassou and Aitor Erce,“60 Years of Official Debt Restructuring through the Paris Club”,Inter-American Development Bank,Working Paper,No.753,January 2017,p.1;周玉渊:《转型中的国际债务治理:过程、功能与前景》,载《太平洋学报》2020年第12期,第1页。世界银行和国际货币基金组织是全球最重要的多边债权人,作为布雷顿森林体系的主要机构,两者在制定和推动国际发展政策以及维持国际货币金融秩序方面发挥着非常重要的作用。与西方债权国相比,世界银行与国际货币基金组织并不热衷于主权债务重组,两者更倾向于影响国际发展政策。具体而言,国际货币基金组织通过三个方面影响主权债务治理:一是提供紧急资金援助。因为,发生主权债务违约的国家大多会出现国际收支失衡,国际货币基金组织提供的紧急贷款对缓解债务国外债负担具有直接影响。二是获得国际货币基金组织的贷款往往是其他国际债权人重新为债务国提供资金的前提条件。国际货币基金组织在提供贷款时,为了加强债务国的还款能力会提出一系列经济改革意见,市场债权人则缺乏这种影响力。三是国际货币基金组织作为重要的研究部门,其提供的技术建议往往会影响其他国际债权人。④中国人民银行国际司:《主权债务重组机制研究》,第23-26 页。比如,国际货币基金组织和世界银行联合推出的“债务可持续性分析框架”已经成为国际债权人评估中低收入国家偿债能力的行动指南。当然,对规范问题的重视也使得世界银行和国际货币基金组织饱受批评。因为,国际货币基金组织和世界银行作为多边债权人,一直坚持“优先债权人”地位,并不与其他国际债权人承担共同责任。①叶玉、周太东:《世界银行与低收入国家主权债务治理:责任分担的视角》,载《国际经济合作》2023 年第3 期,第47 页。而且,两者作为国际机构,其行为模式深受援助大国的影响和驱动。所以,国际货币基金组织和世界银行也被视为是西方债权国在国际发展政策上的延伸,两者配合巴黎俱乐部,共同塑造国际发展政策与主权债务治理规范。

第二,债务信息的非透明性加剧了官方债权人与市场债权人之间的矛盾,市场债权人以信息透明为抓手,转而追求建立公平的债务重组原则。20 世纪80 年代,由于“布雷迪计划”引入了债券置换银行贷款的做法,债券的流动性高于银行贷款,且该时期的国际资本流动日趋加强,债券开始逐步成为债务国融资的主要手段。市场债权人在主权借贷市场上扮演愈加重要的角色。与官方债权人相比,市场债权人具有天然劣势:一是市场债权人规模庞大,且不容易形成集体行动;二是由于主权债务的特殊性,市场债权人在获取债务国相关信息方面存在较大难度。债务国的相关债务数据被国际货币基金组织和国际清算银行掌握,这些债务数据对市场债权人是保密的,这对市场债权人参与债务国主权债务重组构成了限制。事实上,绝大部分主权债务合同都设有各种各样的保密条款。1976 年,在扎伊尔主权债务危机爆发以后,相关银行代表在伦敦召集开会,这被认为是伦敦俱乐部第一次举行会议。1982 年5 月,芝加哥银行家威廉·麦克唐纳(William MacDonald)提议,国际银行业需要建立一个协会,以加强信息沟通,监测发展中国家的债务状况。该提议受到了国际银行业的积极响应。1983 年1 月,国际金融协会(Institute of International Finance,IIF)在纽约注册成立。到2021 年末,国际金融协会的成员已经超过450 家,囊括全球主要商业银行、投资银行、资产管理公司、主权财富基金等金融机构。国际金融协会也被誉为是商业界的国际货币基金组织。②中国人民银行国际司:《主权债务重组机制研究》,第23-26 页。20 世纪90 年代,市场债权人开始深度介入主权债务重组过程。尤其是2001 年阿根廷主权债务危机爆发以后,国际货币基金组织提出主权债务重组机制,试图把主权债务重组机制法律化。国际金融协会认为,该提议损害市场债权人的利益,因而强烈反对该提议。与此同时,国际金融协会联合其他国际金融机构提出《新兴市场稳定资本流动和公平债务重组原则》,认为主权债务重组应该基于自愿和市场的原则,特别强调公平在债务重组中的重要性,要求官方债权人和债务国充分尊重市场债权人的权益。国际金融协会的提议受到资本市场的普遍欢迎。2010 年希腊主权债务危机爆发以后,国际金融协会积极游走于国际货币基金组织、欧盟委员会和希腊政府之间。国际金融协会一改往日说客的角色,开始成为市场债权人利益的代表,积极参与全球主权债务治理。

第三,治理规范的差异性导致西方债权国与新兴债权国之间的矛盾日益扩大,西方债权国对新兴债权国不断施压,要求新兴国家遵守现有的主权债务重组规范。2008 年全球金融危机以后,新兴工业化国家开始成为国际社会中的重要债权方。新兴债权国有别于西方债权国,同时也有别于市场债权人。首先,新兴债权国不是巴黎俱乐部成员国,新兴债权国的对外借贷与主权债务处置不受巴黎俱乐部相关条款限制。其次,新兴债权国的对外借贷行为受政府影响较大。新兴债权国的对外借贷行为引起了国际社会的普遍关注。2017 年,印度有学者撰文称,中国正在以一种巧妙的方式在国际社会上推行“债务陷阱外交”(Debt Trap Diplomacy),即中国将贷款授予那些没有偿还能力的债务国,当这些债务国无法偿还债务时,中国便获得了债务国的抵押资产,这些抵押资产通常具有重要地缘战略意义。①杨思灵、高会平:《“债务陷阱论”:印度的权力政治逻辑及其影响》,载《南亚研究》2019 年第1 期,第55-81 页;钟飞腾、张帅:《地区竞选、选举政治与“一带一路”债务可持续性:剖析所谓“债务陷阱外交”论》,载《外交评论》2020 年第1 期,第20-64 页;刘晨、葛顺奇:《中国贷款与非洲债务可持续性:现实与前景》,载《国际经济评论》2022 年第4 期,第134-158 页。“债务陷阱外交”这一概念被美国等西方国家大肆炒作,国际上抨击中国国际发展融资政策的声音也愈来愈多。不过,也有学者认为,国际社会不应该过分夸大中国债务问题,与西方债权国与市场债权人相比,中国海外投资存量处于较低水平。事实上,中国善于利用创造性的合约管理信贷风险和执行难题,对发展中国家而言是必要的,中国是一个富有商业头脑的合作伙伴。②Anna Gelpern and Sebastian Horn,et al.,“How China Lends:A Rare Look into 100 Debt-Contracts with Foreign Governments”,Petrson Institutes for International Economic,Research Paper,2021,p.2.因此,国际社会需要客观看待中国国际发展融资问题。目前,国际社会对新兴债权国的重视很大程度上源于非洲地区不断积累的债务。西方债权国对新兴债权国在国际债务问题上的指责主要反映了如下问题:一是各方在非洲债务问题认识上存有巨大分歧甚至是误解;①周玉渊:《中国在非洲债务问题的争论与真相》,载《西亚非洲》2020 年第1 期,第3 页。二是新兴债权国尚未深度参与国际主权债务治理,在主权债务治理话语权方面较弱,既不能提出自己的主张,又无法维护自身的权益。因此,有学者呼吁,为了维护中国的权益,中国应该努力构建主权债务重组的“上海模式”。②周诚君、洪灿辉、汪浩:《构建主权债务重组的“上海模式”》,载《管理世界》2021 年第6 期,第87 页。当然,要求新兴债权国完全抛弃现有的主权债务治理体系是不太现实的,忽视现有的主权债务治理体系并非明智之举。

综上,西方债权国、多边债权人、市场债权人和新兴债权国是全球主权债权结构中的主要参与者。不同债权主体关注主权债务的焦点各有不同,各方在主权债务治理规范方面存在巨大分歧。西方债权国和多边债权人在关心债务重组的同时,也对通过何种方式塑造全球发展议程备感兴趣。市场债权人则关心公平债务重组问题。新兴债权国为了维护自身权益,也有不同的政策主张。因此,如何加强合作,构建更为完善的主权债务治理体系,这仍然是摆在不同国际债权人面前的难题。

四、债权结构的变动与主权债务治理体系的重塑

目前,全球主权债权结构发生了较大变化。主要表现为两个方面:一是市场债权人已经成为全球主权债权最大持有方,如何规制国际资本市场成为官方债权人和市场债权人博弈的焦点;二是新兴债权国持有债权规模上升,西方债权国及其主导下的多边债权机构持有债权数量的相对下降削弱了其继续主导全球主权债务治理的话语权,双方在主权债务治理规范上的矛盾增多(见表3)。由于不同债权主体关注的问题焦点和政策导向不同,债权结构的变化势必会对全球主权债务治理体系产生重大影响。

表3:不同债权主体在主权债务治理问题上的政策导向

(一)市场债权人与官方债权人

市场债权人与官方债权人之间的矛盾由来已久。因为,官方债权人的行为逻辑与市场债权人的行为逻辑并不完全相同。由于国际政治的无政府特点,市场债权人并不天然受官方债权人的制约。官方债权人一直试图约束市场债权人的国际借贷行为,市场债权人也不断提出自身的主权债务治理主张。双方的焦点有两个方面:一是界定官方债权人与市场债权人之间的地位和责任问题;二是探寻通过何种方式进行主权债务重组。

第一,主权债务治理过程中的待遇可比原则问题。待遇可比原则主要指的是,与巴黎俱乐部成员签署债务协议的债务国,不应该接受其与非巴黎俱乐部商业和双边债权人债务协议待遇低于与巴黎俱乐部商定的条款。该条款主要针对债务重组过程中的“搭便车”行为,即官方债权人对债务国做出让步的同时,市场债权人不可以坐享其成。待遇可比原则迫使市场债权人积极参与主权债务重组。因为,20 世纪70 年代,西方债权国在主权债务重组过程中曾将债务减免当作是一种国际援助方式,但这种方式遭到发展中国家的普遍反对,随后西方债权国放弃了将债务减免算作援助的行为。在此情形下,官方债权人开始要求市场债权人在债务重组过程中也应该为债务国提供不低于官方水平的债务减免。在官方债权人的压力下,为了抵抗官方债权人所享有的政治权力和债权信息优势,市场债权人被迫以更加积极的姿态参与主权债务重组过程,这也直接导致了国际金融协会的成立。

在官方债权人的压力下,待遇可比原则适用范围扩大,市场债权人与官方债权人之间的关系也愈发复杂。一是多边债权人开始将市场债权人的融资承诺当作是债务重组的前提。尽管市场债权人认为国际货币基金组织的融资缺口计算方式不透明,但也只能被迫接受其债务重组方案。二是市场债权人以债权分散为借口,抵制官方债权人和多边债权人提出的债务延缓和债务减免政策。比如,2020 年在落实“二十国集团缓债倡议”的过程中,市场债权人反对的理由之一则是分散的债权人无法统一意见。待遇可比原则在实践中使官方债权人与市场债权人之间的矛盾愈发突出,双方变得难以协调,前者抱怨后者的减免力度太小,后者则抱怨前者的政策透明度过低。尽管市场债权人和官方债权人都在追求与对方对等的“待遇可比”地位,但由于双方掌握信息不对称、双方权力关系不对等、双方承担责任不相同以及双方追求目标不一致,导致市场债权人与官方债权人难以协调各自的立场,以至于双方在通过何种方式处置主权债务问题上也存在直接冲突。

第二,市场合约原则问题。合约原则主要指的是,在债权人与债务国签订债务合同的过程中加入债务重组集团行动条款,以确保由多数债权人形成的债务重组方案对少数债权人形成约束,防止少数债权人阻碍债务重组过程。合约原则受到市场债权人的普遍欢迎。比如,2001 年阿根廷主权债务危机爆发以后,由于阿根廷主权债务涉及债权人众多,协调难度过大,严重影响了债务重组程序。国际货币基金组织寄希望于通过法定程序解决主权债务重组问题,并提出了主权债务重组机制,希望通过成文法方式(Statutory Approach)规范全球主权债务重组程序。①Li Yuefen,“The Long March towards an International Legal Framework for Sovereign Debt-Restructuring”,Journal of Globalization and Development,Vol.6,No.2,2015,p.331.甚至有更激进的学者提议将公司破产法引入主权债务治理中。②StevenL. Schwarcz,“Sovereign Debt Restructuring:A Bankruptcy Reorganization Approach”,Cornell Law Review,Vol.85,No.4,May 2000,pp.956-1203.这种提议显然超出了国际社会可理解的范围。因为,主权债务重组法定化将会极大约束市场债权人的行动空间。与之相对,国际金融协会提出了《新兴市场稳定资本流动和公平债务重组原则》,该原则强调主权债务重组应该基于自愿和市场原则,而不是诉诸国际法庭。③Barry Eichengreen,“Restructuring Sovereign Debt”,The Journal of Economics Perspectives,Vol.17,No.4,2003,pp.75-90.国际金融协会建议鼓励更多的市场债权人将集体行动条款纳入债务合同,完善债务合同中的集体行动条款,并在主权借贷中引入信托机制,即债权信托人代表所有债权持有人对债务国行使法定权利,这样既能避免少数市场债权人破坏债务重组,又能迅速对债务进行重组。④Anne Krueger,“Sovereign Debt Restructuring:Messy or Messier?”The American Economic Review,Vol.93,No.2,2003,pp.70-74.事实上,债务国也对国际金融协会的提议持支持态度。因为,基于法律原则的主权债务重组机制可能会提高债务国的融资成本。所以,2010 年在希腊主权债务危机爆发以后,《新兴市场稳定资本流动和公平债务重组原则》被国际金融协会更改为《稳定资本流动和公平债务重组原则》(以下简称《重组原则》),《重组原则》把主权债务重组的范围由新兴国家扩大至发达国家。2022 年,国际金融协会再次修改《重组原则》,并提出了新的建议:一是鼓励债务国及其债权人在债务合同中引入例外条款,鼓励债权人自愿披露债务信息;二是鼓励市场债权人加强国际合作,尤其是与国际货币基金组织之间的合作。①IIF,“The Principles for Stable Capital Flows and Fair Debt Restructuring”,April 2022,https://www.iif.com/portals/0/Files/content/2_Updated%20Debt%20Principles_vf.pdf.因为,国际货币基金组织依托债务可持续性分析框架向中低收入国家提供贷款,国际金融协会的《重组原则》需要与国际货币基金组织相关政策保持一致。

与官方债权人相比,市场债权人遵循简单的获利原则,其目的要比官方债权人更简单。按照杰罗姆·鲁斯的看法,市场债权人并不关心债务国的发展状况,而更关心自己的业务能否够继续开展下去。②[荷]杰罗姆·鲁斯著:《主权债务简史:金融的结构性权力和国际危机管理》,第67-78 页。对市场债权人而言,债务重组更像是一门生意。因而,市场债权人在主权债务治理方面,更倾向于通过市场而非法律的方式应对债务问题。市场债权人要维持在中低收入国家的收益,所以并不希望中低收入国家出现大面积的主权债务违约,维持债务国的债务可持续性对市场债权人继续开展业务是有必要的。从这一点上来看,市场债权人既有因面临来自官方债权人的持续压力而被迫参与主权债务治理的一面,也有为了持续获利而继续参与主权债务治理的另一面。

(二)西方债权国与新兴债权国

在过去四十年间,巴黎俱乐部在促进债权国集体行动方面发挥了重要作用。2008 年全球金融危机爆发以后,全球主权债权结构发生了明显变化:一是巴黎俱乐部成员持有的债权规模和其参与的主权债务重组数量明显下降;二是非巴黎俱乐部成员所持有的债权规模逐步上升,包括中国、印度、沙特阿拉伯等非传统债权国的地位愈加显赫。巴黎俱乐部成员持有的官方双边债权规模下降的原因是多方面的:一是“重债穷国计划”和“多边债务减让协议”削减了债务国的债务;二是新兴债权国扩大了对外借贷规模;三是国际资本市场提供的融资渠道变多。③中国人民银行国际司:《主权债务重组机制研究》,第64-67 页。新旧债权国的交替使得西方债权国同新兴债权国之间的关系开始变得微妙起来。

第一,主权债务治理理念。巴黎俱乐部与新兴债权国在主权债务治理理念方面存在明显差异,这种差异导致双方很难协调自身的主权债务治理政策。

20 世纪90 年代以后,主权债务作为西方债权国推动新自由主义政策的工具而被广泛使用。比如,在主权债务重组过程中,巴黎俱乐部所强调的团结协商一致、信息共享、个案处理、条件性、可比性等原则,将自由化改革视为债务重组的前提条件(见表3)。中国作为新兴债权国,与西方债权国相比,明显有着不同的利益关切。首先,新兴债权国强调发展自主权,并认为任何与主权债务重组相关的改革不应该损害债务国的主权和发展需要。巴黎俱乐部提出的条件性原则实际上是一种筛选机制,只有那些符合相关政策的国家才能获得债务豁免机会,这也使得巴黎俱乐部的政策更具有政治性。①Hong Ying Wang,“China and Sovereign Debt Restructuring”,Center for International Governance Innovation Papers,No.45,September 2014,p.10.其次,2000 年以后世界银行和国际货币基金组织等机构重点强调主权债务重组的程序问题,以及主权债务的透明度和债务可持续管理。事实上,新兴债权国对具体债务重组机制并不太感兴趣。因为,这些机制忽视了另一个重要问题,即国际过度借贷。虽然联合国贸易与发展会议强调负责任借贷的重要性,但这一提议明显被西方债权国、多边债权人和市场债权人有意或无意地忽视了。最后,新兴债权国如果遵循西方债权国在主权债务治理问题上的立场,会被外界解读为中国对现行国际货币金融秩序的认可,这明显与中国的国际地位不相符合。②叶玉、周太东:《世界银行与低收入国家主权债务治理:责任分担的视角》,第47 页。比如,中国一直倡导建立一个更具普惠性和发展性的国际金融体系。因此,要求中国完全无条件遵循巴黎俱乐部的条款是不现实的。由于治理理念的不一致,新兴债权国与巴黎俱乐部在主权债务治理标准方面存在较多争议。

近些年来,部分西方债权国频繁炒作“债务陷阱外交”问题,借此指责中国等新兴债权国不透明的国际发展融资政策削弱了巴黎俱乐部在缓解全球债务压力方面的努力,并恶化了全球债务可持续性。③Laura Alfaroand Fabio Kanczuk,“Undisclosed Debt Sustainability”,NBER Working Paper,No.26347,2019,p.2.事实上,就债务存量而言,中国等新兴债权国并非是非洲国家的主要债权方。非洲地区的债务增长是事实,但这些债务的增长与西方债权国的出口信贷政策密不可分。①Oygunn Sundsbo,“Exporting Goods or Exporting Debts?Export Credit Agencies and the Roots of Developing Country Debt”,European Network on Debt and Development,December 2011,pp.3-5.而且,市场债权人才是非洲地区最大的主权债务持有方。对中国国际借贷政策的指责无益于全球主权债务治理合作。因为,西方债权国强调的债务可持续性本身就缺乏可靠性,该指标所采用的不少数据是基于未来预测的结果。西方债权国之所以利用债务可持续问题对新兴债权国施压,其根本目的是将新兴债权国纳入其援助框架下,与其一道承担国际发展责任。但是,新兴债权国坚持平对互利的南南合作理念,西方债权国秉持殖民时代的国际发展援助理念,两者在发展理念方面存在严重冲突。②黄梅波、唐露萍:《南南合作与南北援助:动机、模式与效果比较》,载《国际展望》2013 年第3 期,第8-25 页。而且,在西方债权国拒绝分享国际权力的同时却要求新兴债权国承担与其一样的国际发展责任,这明显是不公平的。

第二,全球主权债务治理框架。西方债权国与新兴债权国在构建主权债务治理框架时陷入僵局,这导致双方采取了不同的策略以推进其所期望的议程。

2000 年初,在国际货币基金组织提出主权债务重组机制后,中国对这一提议表示欢迎。但是,随着中国成为全球重要债权方,中国开始对由国际货币基金组织主导的主权债务重组会议保持谨慎态度。因为,国际货币基金组织关注的主权债务重组机制问题过窄,此类机制能否解决全球主权债务问题尚不明确。2014 年,中国和“77 国集团”在联合国框架下,呼吁国际社会建立一个有利于长期经济增长和可持续发展的主权债务重组法律框架。中国态度的变化反映了中国对全球金融体系公平性的担忧。③HongYing Wang,“China and Sovereign Debt Restructuring”,p.10.比如,在西方国家主导的国际货币金融体系中,西方国家不受限制的通货膨胀政策可能会损害中国的海外投资利益,西方大型国际商业机构追逐利润最大化的过度借贷政策会损害债务国的长期发展。当然,这些问题都是隐藏在国际货币金融秩序下的深层问题,这些问题显然不是能够通过全球债务重组机制解决的。在全球主权债务对话中,最大限度地减少国际金融系统波动,重视发展中国家的需要仍然是新兴债权国的基本立场。

与新兴债权国立场不同,西方债权国则是以债务透明度和债务可持续性为抓手,以巴黎俱乐部为依托,试图在“二十国集团”框架下继续推动其主权债务治理议程。G20 就主权债务问题提出了两项计划:一是延缓债务偿付。2020 年4 月G20 通过了《暂缓最贫困国家债务偿付倡议》(以下简称《缓债倡议》)。《缓债倡议》推迟了债务国本金和利息偿付时间。不过,《缓债倡议》面临的主要困境是,2020 年流入中低等收入国家的外债约为4350亿美元,其中,超过65%的债权为私人持有。只有一个市场债权人参与《缓债倡议》。①World Bank,“Debt Service Suspension Initiative”,March 10,2022,https://www.worldbank.org/en/topic/debt/brief/covid-19-debt-service-suspension-initiative;World Bank,International Debt Statistics,World Bank Published,2022,p.6.在没有国际私人部门参与的情况下,《缓债倡议》很难取得预期效果。有学者批评认为,当前G20主权债务合作过分注重减债而刻意淡化流动性救济,且忽视债务源头和私人部门的治理,这也使得国际主权债务治理变得更加短视化。②叶玉:《金融全球化演变背景下的G20 主权债务综合治理》,第73 页。二是建立G20 债务处置共同框架。G20 债务处置共同框架包括中国、印度等新兴债权国,这弥补了巴黎俱乐部代表性不足的问题,强化了西方债权国与新兴债权国之间的合作。G20 债务处置共同框架主要面向中低收入国家,关注五项内容:债务可持续评估、债务重组与减免、债务透明度、债务风险分担,以及加强与多边金融机构的合作。③Paris Club,“Common Framework for Debt Treatments Beyond the DSSI”,G20 Saudi Arabia,2020,pp.1-2,https://clubdeparis.org/sites/default/files/annex_common_framework_for_debt_treatments_beyond_the_dssi.pdf.国际货币基金组织作为第三方,通过为债务国提供贷款以监测债务国债务可持续性水平,同时债务国需要遵守待遇可比原则。不过,G20 债务处置共同框架也面临不少问题。首先,该框架主要考虑到了双边官方债务问题,并没有考虑市场债权人状况。事实上,在G20 债务处置共同框架中的77 个中低收入国家中,约有半数债务国对该框架的反应并不积极。因为,债务国一旦向G20提出债务延缓申请,国际信用评级机构将会下调其主权信用评级,这会增加债务国未来在国际资本市场上的融资成本。④王钊、冯凯:《G20 缓债实施受阻的原因探析:新旧债权国竞争抑或国际资本市场约束》,第29 页。其次,世界银行一直坚持“优先债权人地位”而不参与相关倡议,⑤叶玉、周太东:《世界银行与低收入国家主权债务治理:责任分担的视角》,第47 页。这意味新兴债权国将要承担与其权力不对等的责任,这将会进一步激化新兴债权国同西方债权国之间的矛盾。所以,G20债务处置共同框架能否发挥作用仍有待观察。

综上,全球主权债务结构非常复杂,全球主权债务治理规范随着债权结构的变动而不断发生变化。这种变化不仅反映了官方债权人与市场债权人之间的矛盾,同时也反映了西方债权国与新兴债权国之间的矛盾。这些矛盾的背后更多的则是体现了不同债权主体塑造国际发展政策的意愿,这也加剧了全球主权债务治理的困难程度。

五、结论

本文主要讨论了全球主权债务治理体系及其权力结构之间的关系,旨在进一步探讨主权债务治理体系的复杂化对日益扩大全球主权债务规模的影响。总体而言,现有主权债务治理体系效果不彰,难以应对日益增长的全球主权债务。全球主权债务治理体系呈现出分散化特征,其背后反映了不同债权主体之间的矛盾和斗争。首先,在官方部门以外,市场债权人持有的主权债权规模占据绝对优势。市场债权人通过国际资本市场干预全球信贷,在没有私人部门参与的状况下,全球主权债务治理很难取得进展。其次,新兴债权国持有债权规模不断扩大,西方债权国主导全球主权债务治理的权力变弱。新旧债权国在改革国际金融秩序态度方面存在明显差异,双方既有对现实利益的思虑,又有对未来国际发展规范的考量。所以,在金融全球化的今天,主权债务并非是简单的借贷偿还问题,其背后涉及更为复杂的国际发展问题。主权债务治理所反映的深层次问题是国际社会应该构建一套什么样的发展秩序,以公平、快速、有效的方式开展国际主权信贷业务,促进全球可持续发展。全球主权债务治理依赖特定债权结构,债权结构的变化主要取决于不同国际债权人集团之间的博弈。毫无疑问,这种博弈将会持续影响全球主权债务治理的绩效。

目前,中国作为全球最大的官方债权人,中国在国际主权信贷市场中扮演的角色愈发重要。为了更好地维护中国的海外信贷利益,中国必须参与全球主权债务治理。中国积极参与全球主权债务治理,这既体现了中国的经济实力,也有助于改善全球金融体系治理结构。但是,中国以何种方式参与全球主权债务治理,在维护中国海外权益的同时,缓和同西方债权国之间的紧张关系,以共同构建一个更为公平公正的国际经济新格局,这一问题仍然有待进一步观察。