金融深化与区域创新效率

2023-09-19冉茂盛陈俞君陈亮

冉茂盛 陈俞君 陈亮

摘要:创新是引领发展的第一动力,是牵动经济社会发展全局的“牛鼻子”,区域创新效率用创新的投入产出比衡量了一个地区的综合创新绩效,其影响因素存在多个方面。金融深化是衡量金融发展水平的重要指标。为研究各国金融深化与区域创新效率之间相互影响及其内在作用机制,作者首先借鉴多投入与多产出的DEA方法测算了80个国家的区域创新效率,然后使用Tobit模型对2011—2018年80个跨国面板数据进行实证分析。研究发现:金融深化与区域创新效率之间存在显著的“U”型曲线关系,即随着金融深化的提升,其对区域创新效率的影响将从“抑制”效应向“促进”效应转变。这是因为金融深化较低时,风险贷款和信用贷款发展滞后、风险投资渠道不完善以及金融结构和金融市场不健全导致多层次、立体化企业融资融券功能落后,从而抑制企业的创新效率。而金融深化较高时,风险投资渠道逐步完善、企业融资成本低、金融市场和金融结构完善,从而促进企业创新效率。研究还发现,各国经济水平的不同也会导致各国金融深化和区域创新效率有显著差异。作者将国家按照经济发展水平分为发达组和欠发达组,分组研究发现,金融深化对区域创新效率具有选择效应,即金融深化对欠发达国家创新效率具有“U”型曲线特征,而在发达组则不存在这种效应。原因在于:发达国家经济发展水平较高,金融结构和金融市场完善,风险投资渠道畅通无阻,金融深化提升区域创效率的影响不再呈现“抑制”效应。而在欠发达国家,经济发展水平较低,金融结构和金融市场发展水平正处于发展和完善的阶段。对于完善的金融市场和金融结构的部分,金融深化对区域创新效率的影响是“促进”效应,而对于不完善的部分,金融深化对区域创新效率的影响是“抑制”效应。为检验研究结果的稳健性,作者运用了滞后项检验、替代变量检验两种检验方法,检验结果具有稳健性,即随着金融深化的提升,其对区域创新效率的影响将从“抑制”效应向“促进”效应转变。因此,政府部门应该正确认识金融深化对区域创新效率的作用,完善创新体系,加强金融监管,防范化解金融风险,兼顾长期利益和短期利益,发挥金融深化对区域创新和经济增长的促进作用,推动金融体系更好适应新时代创新需求,以此来促进区域创新效率的提升。文章的研究结论对利用金融深化提高创新效率的发展中国家有启示和借鉴意义。

关键词:金融深化;区域创新效率;“U”型曲线;选择效应

中图分类号:F061.5;F830

文献标志码:A

文章编号:1008-5831(2023)04-0062-16

引言

当今世界,随着“贸易战”“英国脱欧”等事件频频发生,全球经济正面临各种不确定性,世界经济持续低迷,全球市场萎缩,保护主义抬头。而全球的创新势头方兴未艾,不管是发达国家或地区还是欠发达国家或地区,都在寻求新的增长点。《世界经济展望报告》指出,中国是2020年唯一实现经济正增长的主要经济体,这离不开国内长期的科学技术投入。创新是区域经济可持续发展的基本增长来源[1-2],也是塑造国家或地区竞争力的源泉[3-4]。因此,相关国家或地区甚至将创新放在一国经济发展的关键位置[5]。近年来,全球的研发支出增速快于全球GDP增速(如图1),2016年全球研发支出更是1996年的2倍以上。然而,全球区域创新并不均衡,比如经合组织国家超过50%的研发资源集中在该组织约10%的地区[6]。一方面,企业在面对日新月异的科技发展和竞争激烈的市场时,仅靠企业本身所拥有的资源和能力很难获得创新项目的成功,这是因为创新在整个过程中不仅是不可预测的、漫长的,而且包含非常高的失败概率[7]。另一方面,金融市场在新知识转化为具有实际价值的商品的创新过程中发挥着重要作用[1],而金融市场的发展水平对国家或地区整体创新效率有很大的影响。因此,提高创新效率首先需要有效地克服市场缺陷和将投资机会分配给有能力的企业,其次也需要健全的金融市场支持,有效的金融体系可以尽可能地避免交易过程中的摩擦[8]。由于金融深化程度高的国家或地区在调动资源、分配资金和分散风险方面做得更好,它们可以将更多资金用于风险较大的创新项目。因此,金融深化可以通过降低融资约束和减少信息不对称性,增加企业对研发部门资源的投入以促进创新[9]。尽管熊彼特[10]等认为国家或地区的创新水平的提高与良好的、完善的金融市场的发展之间联系密切,但将金融深化与区域创新效率联系起来的实证研究却十分有限。在此背景下,本文重点关注金融深化与区域创新效率之间的关系,具有非常重要的理论及实践意义。

基于此,本文中通过跨国面板数据的视角,其中既包括发达国家或地区也包括欠发达国家或地区,利用回归分析的方法,从总体上实证检验了金融深化对区域创新效率的影响,及其对经济发展水平不同的国家或地区的异质性。研究发现:金融深化与区域创新效率之间确实存在显著的相关关系,并且存在显著的“U”型曲线关系,即随着金融深化的加深,其对区域创新效率的影响将从“抑制”效应向“促进”效应转变。进一步分组研究发现,金融深化对区域创新具有显著选择效应,即金融深化对欠发达国家或地区创新效率具有“U”型曲线特征,而在发达组则没有这种特征。

与已有文献研究相比,本文的边际贡献主要体现在以下两个方面:(1)本文提供了与金融深化和创新效率有关文献新的经验证据,拓展了现有金融深化对区域创新效率的研究。已有文献更多关注金融结构和经济增长、金融发展和资本市场、市场结构等对企业技术创新的影响,而对区域创新效率的影响关注较为缺乏。(2)以往研究金融深化与区域创新效率的文献更多从微观企业视角以及中观产业视角进行理论与实证剖析[11],较少有文献从宏观跨国视角进行考察分析。因此,本文以80个国家或地区面板数据为研究样本,从经济体一级的宏观视角考察金融深化與创新效率的内在关系,为这一问题的研究提供了新的经验证据,进一步扩大了文献研究视角。

一、文献回顾与理论假说

(一)区域创新效率

创新在经济发展中发挥着越来越重要的作用。潘敏、袁歌骋通过利用经合组织(OECD)国家数据,检验金融中介创新与企业技术创新之间的关系,结果表明,二者之间存在一种倒“U”型的非线性关系[12]。苗文龙等认为政府技术创新支出对企业技术创新支出有显著的推动作用[13]。Bernstein以美国首次公开发行(IPO)公司为样本,发现上市公司会吸引新的人才从而获得外部创新机会,而IPO降低了公司的内部创新质量,因此上市会改变公司的创新战略[14]。Manso认为,最优的创新激励方案对早期失败具有较大的容忍度,对长期成功具有较大的期待和更丰富的报酬[15]。Ayyagari 等使用来自47个新兴国家或地区的经理人调查数据表明,私营化、高教育程度的经理人以及获得外部融资是创新性公司的特征[16]。

然而,现有文献聚焦于微观层面的企业技术创新,在研究方法上,通常使用创新投入或者创新产出的某一个方面来代替创新[8]。区域创新主要目的是降低不同区域之间以创新为基础的经济差距,不同国家或地区的R&D能力不同,仅观察R&D的某一个方面(如研发投入)就有所局限。因此,综合评估研发绩效的创新效率受到了学者的关注,区域创新效率是国家或地区绩效的关键指标,这是因为该指标在很大程度上反映了创新投入转化为知识和市场价值的能力。许多研究集中在区域创新效率的测度方面:白俊红等用DEA方法对中国分省级的创新效率进行测度[17]。史修松等用SFA方法对中国各省区创新效率进行测算并分析了中国区域创新效率的空间差异[18]。Nasierowski 和 Arcelus提出非参数方法来分析国家或地区创新效率的影响[19]。Han等利用2005—2009年数据评估了韩国15个地区的创新效率[20]。Fritsch和Slavtchev使用生产函数方法对区域创新效率进行测度[21]。Sharma和Thomas则对区域间创新效率的比较和空间差异进行了分析[22]。区域创新效率受到多种因素的影响,Narula和Dunning[23]认为FDI通过竞争效应抑制区域创新效率,而李政等[24]却认为FDI对区域创新效率产生提升作用,存在显著的区域性差异。Hou等通过随机前沿模型发现科研机构合作以及政府资助会促进创新效率,而产学合作却不利于创新效率[25]。白俊红、蒋伏心应用三阶段DEA方法,实证检验发现中国区域创新效率较低的主要原因是规模效率不高[26]。

(二)金融深化与区域创新效率

在研发过程中,外部市场尤其是金融市场对研发主体(包括企业、政府、研发机构等)投资创新项目起到了必不可少的作用。Nanda和Rhodes-Kropf认为积极的金融市场比消极的金融市场更有助于促进创新[27]。Nanda和Nicholas指出,大萧条时期的银行危机降低了企业专利申请的数量和质量,表明信贷市场在创新中发挥了积极作用[28]。Bravo-Biosca使用了一种横断面固定效应识别方法,发现在1985—1994年期间信贷市场和股票市场的创新数量都增加了,但股票市场比信贷市场更能激发创新[29]。刘金全等[30]和Hsu等[8]利用跨国面板数据,分别从股票市场和银行信贷的角度实证研究了金融发展对发达国家和发展中国家企业技术创新的影响,研究结果表明,不同金融结构对不同经济体也有不同影响[31]。这些研究丰富和发展了区域创新系统相关理论的研究,其关于金融市场结构与创新关系的论述为我们研究创新效率提供了理论指导。

McKinnon[32]和Shaw[33]提出“金融深化”学说,即围绕以利率自由化为中心的金融自由化道路,才能够让发展中国家摆脱金融抑制,降低信息不对称性和减少交易成本,进而提高资源配置的效率,促进金融和经济相互促进和相互推动的良性循环,进而推动经济的持续健康发展。王建国[34]和梁炜涛[35]等在“金融深化”学说基础上对中国的金融发展进行研究。金融深化能够正向推动区域创新效率提升。因为金融部门提供的服务将资本和资源分配到价值最高的用途上,由此降低了逆向选择、道德风险和交易成本带来的风险[10]。金融深化程度更高的国家或地区在调动资源、分配资金和分散风险方面做得更好,它们可以将更多资金用于盈利但风险较大的创新项目。金融深化通过提升企业家的创新意愿并且为可能带来生产力提高的生产活动提供资金支持,从而促进创新[9]。因此,金融发展能够促進创新[16,36]。

(三)理论假设

从现有文献看,金融深化对区域创新效率有“促进”和“抑制”两方面的影响。就“促进”作用而言,金融深化通过降低信息不对称性、降低企业融资成本、提升风险管理能力,增大企业对创新项目的投资意愿,促进创新。这种效应的发挥主要通过三种途径:(1)金融深化通过增强企业融资功能,提高企业创新概率。由于金融市场的发展,企业可以通过外部融资等渠道融资,满足融资需求,进而降低企业创新项目的融资成本,促进更依赖外部融资的部门的经济增长[37]。(2)金融深化通过提升风险管理和风险转移能力,使金融部门愿意为高风险创新项目提供资金支持。(3)金融深化降低创新企业和金融部门的信息不对称性,使金融部门愿意为企业的创新项目提供资金支持,并且减少金融部门对创新企业的监督成本。股票市场的一个显著特征是在价格传递信息的前提条件下,股票投资者都能够从股票上下波动的价格中提取对其有用的信息[38]。因此,股票市场提供了一种机制,可以让投资者放心地放弃对他们的储蓄的控制[39]。

也有部分文献认为,金融深化对区域创新效率存在“抑制”作用。首先,融资功能弱化。因为企业会隐藏关于创新项目的不利信息,金融部门很难准确评估创新项目的风险和收益[40]。其次,金融深化使金融部门对市场前景看好,削弱了仔细筛选和监督创新项目的能力,降低风险监督和管理的力度,对具有较强创新能力的企业组织形成“抑制”效应。Brown等发现企业能够以现金和外部股权融资的方式降低融资约束对研发的影响[41]。再次,金融深化导致金融部门降低判断信息的准确度。由于缺乏价格信号,即使面对负回报的项目,银行也可能会继续为公司融资,从而导致金融深化抑制区域创新效率[42]。而对于一些有潜在价值的创新项目,对资本市场声誉的担忧将导致公司在承担风险时更加谨慎,这使公司特别是致力于开发新产品的初创型公司产生短视的倾向。最后,金融深化可能导致許多国家或地区在建立法律和监管机构之前开放对外贸易,这可能削弱金融深化对区域创新效率的积极影响[43]。

由于金融深化对区域创新效率有“促进”效应和“抑制”效应两个完全相反的影响,因此,难以直观判断金融深化对区域创新效率的净影响。从金融深化的发展看,在区域创新的不同阶段,“促进”和“抑制”会出现此起彼落的趋势,因此,其净影响会出现非线性的变化。在金融深化的初期,由于金融深化程度不够,整个区域创新系统存在信息不对称、风险管理能力不强,这个阶段的金融深化会使区域创新效率降低。而随着金融深化程度提高,信息透明、风险管理能力增强,创新项目能够用较低的融资成本获取所需要的资金支持。因此,在这时,金融深化对区域创新效率会产生促进效应。因此,金融深化对区域创新效率的影响可能并非仅呈现出单一的线性促进或者抑制效应,其净影响可能是随金融深化的程度加深而呈现出先负后正的“U”型的非线性趋势。由此,本文提出如下研究假设。

H1:金融深化对区域创新效率的影响是非线性的,当金融深化程度不够时会抑制区域创新效率,而当金融深化程度进一步提高时会促进区域创新效率。

金融深化可以通过改变决策部门对资源的分配和投资以推动创新。但是,不同国家或地区的经济发展水平有显著差异,其金融深化程度也不同。创新投入和产出也集中在少数经济体,全球创新存在鸿沟。在欠发达国家或地区,由于多种原因,获取研发资金容易受到限制。金融深化对不同规模的公司进行创新的可能产生不同的效应。除了信息不对称和缺乏抵押品外,初创型、规模较小公司的R&D可能还面临着道德风险和逆向选择问题[41]。只有较大的公司才能从金融发展中受益[44]。因此,如果发展中国家或地区希望通过金融发展促进创新来刺激增长,则首先应创造适当的体制条件。

在发达国家或地区中,创新项目更依赖于外部金融,高科技密集度更高的行业显示出更高的创新水平[8]。Tadesse的实证结果显示,金融发达国家或地区的行业显著降低了实际成本,促进了创新[45]。他认为,良好的金融发展可以通过创新提高一国的生产力。这是因为采用新技术需要大量的有形资本,而发达的资本市场能够通过降低流动性风险来鼓励长期投资。另外,如果一个国家或地区的经济发展良好,小公司投资研发进行创新的可能性就更高。所以在发达国家或地区,金融深化对创新效率不会存在“抑制”效应。由此,本文提出如下研究假设。

H2.1:在欠发达国家或地区中,金融深化对区域创新效率的影响呈现显著的先下降后上升的非线性特征。当金融深化程度不够时会抑制区域创新效率,而当金融深化程度提高时会促进区域创新效率提升。

H2.2:在发达国家或地区中,金融深化对区域创新效率的影响不存在先下降后上升的非线性特征。

二、模型设计、变量与数据来源

(一)模型设计

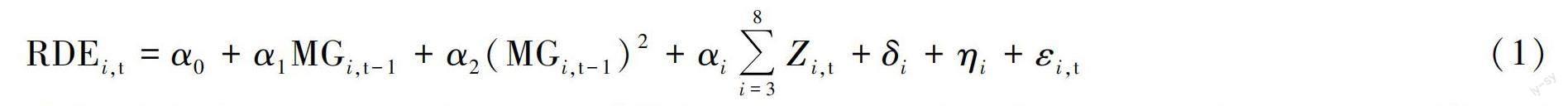

为检验上述假设,本文的实证利用样本国家或地区创新效率的整体数据,从经济体层面检验金融深化对区域创新效率的总体效应。因此,本文构建以下基准模型:

其中,被解释变量RDEi,t 为i国t时期的创新效率,核心解释变量MGi,t-1为i国t-1时期金融深化变量。Zi,t为控制变量,包括各国每年的人均GDP、劳动力总数、外商直接投资、政府支出、监管质量、产权指数、高科技出口占制成品出口百分比、经济自由度指数、经济政策不确定性指数。由于金融深化对区域创新效率的影响作用可能存在时滞并且可能存在一些内生性问题,所以,本文中进行实证研究时,模型中采用核心解释变量的滞后一期以期消除这些影响。为了检验金融深化对区域创新效率的非线性影响,在模型(1)中加入MGi,t-1的二次项(MGi,t-1)2。δi为地区固定效应,ηi为时间固定效应,εi,t代表残差项。

(二)数据来源

样本时间跨度为2011—2018年,依据样本数据可得性,本文的实证分析样本包含80个国家或地区的相关数据。被解释变量创新效率(RDE)由DEA方法测算,其投入变量和产出变量均来自世界知识产权组织(World Intellectual Property Organization,WIPO),解释变量金融深化数据(MG)和控制变量指标数据来源于世界银行数据库。

(三)变量的选取与说明

1.被解释变量

由于区域创新效率能够极大地反映区域把创新投资转变为知识和市场价值的能力,创新效率是衡量一个地区绩效的重要指标之一。创新效率的影响因素是多元的。借鉴白俊红和蒋伏心[26]的方法,用DEA方法测算区域创新效率,它是多投入与多产出的相对效率,能够包含生产单位所有投入所得到的最小产出可能性,并且不需要具体的生产函数,因此能够避免不合适的生产函数对区域创新效率估计的错误。本文中具體采用的模型是DEA中的C2GS2模型[46],其投入变量为研发支出、研发人员,产出变量为专利数量、新产品销售收入、新产品出口值、高技术产品增加额。参照Charnes等[47]构建CCR模型,如式(2)所示,得出综合区域创新效率值。

其中,Xi为第i个国家或地区的创新投入变量,Yi为第i个国家或地区的创新产出变量,γi为权重系数,μ为国家或地区创新产出绩效值。决策单元为80个国家或地区2011—2018年的数据,数据来源于世界知识产权组织(World Intellectual Property Organization, WIPO)。利用DEA方法得到区域创新效率测算结果由于文章篇幅所限,80个国家或地区的测算结果省略,感兴趣的读者可向作者索取。。

2.核心解释变量。

金融深化是衡量金融发展水平的重要指标,本文参考杨子晖、陈创练[48]和McKinnon[32]的研究,用广义货币与国民收入之比M2/GDP来衡量金融深化水平。其中M2/GDP记为MG,(M2/GDP)的二次项记为(MG)2。通常该值越高,反映了该经济体的货币化程度越高,说明金融深化水平越高。该数据来源于世界银行数据库。

3.控制变量。

根据以往研究区域创新及其影响因素的文献,影响区域创新效率的因素较多[11,49-50],因此必须把其他影响区域创新效率的因素作为控制变量纳入模型进行检验。本文中选取人均GDP(pgdp)、劳动力总数(lnlabor)、外商直接投资(lnFDI)、政府支出(Gvexpense)、监管质量(SupQua)、产权指数(PropRights)、高科技出口占制成品出口百分比(hightech)、经济自由度指数(Ecofree)、经济政策不确定性指数(WUI)等作为控制变量。此外在回归中还用了年份虚拟变量和地区虚拟变量。

(四)变量描述性统计

表1为金融深化与区域创新效率相关数据的描述性统计。在剔除了样本缺失值后大约收集了640个样本,包含80个国家或地区2011—2018年的数据,且是创新数据纠偏后的结果。从中可以看出,区域创新效率均值为0.699,金融深化均值为0.762。创新效率的最大值与最小值之间差别明显,说明不同地区区域创新效率差异较大。

三、实证结果及分析

(一)金融深化对区域创新效率影响的总体效应

本节报告相关的实证结果。由于创新过程需要耗费一定的时间,即金融深化对区域创新效率的影响可能存在时滞[12],在回归中使用解释变量滞后于被解释变量一期的处理办法。虽然区域创新效率的观测值是连续的,但是其值介于0到1之间,属于受限因变量,具有典型的断尾特征,在进行回归时为使结果更稳健,本文中使用Tobit模型进行实证检验,同时使用5种回归模型进行回归并对比各回归结果。在进行实证检验时,控制了年份变量和地区变量。因此,本文中采用Tobit模型对式(1)进行回归,检验金融深化对区域创新效率的综合影响,其结果如表2所示。模型(1)给出了面板Tobit模型的回归结果。同时,为了检验回归结果的稳健性,本文中同时用断尾回归模型(模型2)、混合回归模型(模型3)、固定效应模型(模型4)以及极大似然估计(模型5)进行回归。所有回归结果一并报告在表2中。在5种模型回归中,金融深化对区域创新效率的回归系数均在1%的置信水平下一次项前的系数显著为负,二次项前的系数显著为正。其中,OLS回归、FE回归和MLE回归一次项系数和二次项系数相同,都为-0.649和0.217;Tobit回归和Truncreg回归结果中,一次项系数和二次项系数与以上三个回归结果相近。证明回归结果显著且稳健,金融深化对区域创新效率存在“U”型曲线影响。金融深化与区域创新效率值与一个地区的经济发展水平有着密不可分的关系[51]。当金融深化未超过某一临界值时,金融深化对创新效率表现为“抑制”效应;而当金融深化超过某一临界值时,则对创新效率发挥“促进”作用。出现这一现象的原因可能在于金融深化较低时,风险贷款和信用贷款发展滞后、风险投资渠道不完善以及金融结构和金融市场不健全导致多层次、立体化企业融资融券功能落后,从而抑制企业的创新效率。而金融深化较高时,风险投资渠道逐步完善、企业融资成本低、金融市场和金融结构完善,从而促进企业创新效率提升[51]。

(二)发达国家或地区与欠发达国家或地区的异质性检验

金融深化和区域创新效率水平与一个地区的经济发展水平关系密切[51]。为了考察不同经济发展状况下金融发展对国家或地区创新能力的影响是否存在差异,本文参照夏后学等[52]和刘金全等[30]分样本研究,将样本进行分组处理。本文中将80个国家或地区划分为发达国家或地区和欠发达国家或地区两类其中发达国家或地区包括瑞士、瑞典、英国、新加坡、美国、芬兰、丹麦、以色列、韩国、日本、中国香港、挪威、澳大利亚、新西兰、冰岛和捷克。欠发达国家或地区有中国大陆、匈牙利、马来西亚、保加利亚、阿拉伯、波兰、克罗地亚、乌克兰、泰国、越南、俄罗斯、智利、摩尔多瓦、罗马尼亚、土耳其、卡塔尔、蒙古、哥斯达黎加、塞尔维亚、墨西哥、印度、南非、格鲁吉亚、科威特、沙特阿拉伯、烏拉圭、哥伦比亚、突尼斯、巴西、伊朗、文莱、亚美尼亚、阿曼、秘鲁、巴林、菲律宾、哈萨克斯坦、毛里求斯、摩洛哥、波斯尼亚和黑塞哥维那、肯尼亚、约旦、阿根廷、牙买加、阿塞拜疆、阿尔巴尼亚、前南斯拉夫的马其顿共和国、印度尼西亚、白俄罗斯、多米尼加共和国、斯里兰卡、巴拉圭、黎巴嫩、博茨瓦纳、坦桑尼亚、纳米尼亚、吉尔吉斯斯坦、埃及、特立尼达和多巴哥、厄瓜多尔、柬埔寨、卢旺达、塞内加尔、塔吉克斯坦、危地马拉。,回归结果如表3所示。表3汇报了发达国家或地区和欠发达国家或地区金融深化对区域创新效率的影响的回归结果。

模型(1)、(2)、(3)检验发达国家或地区金融深化程度对区域创新效率的影响。在发达国家或地区组,金融深化二次项前的系数并不显著,说明发达国家或地区的金融深化对区域创新效率并不存在明显的非线性影响。模型(4)、(5)、(6)验证欠发达国家或地区金融深化程度对区域创新效率的影响。与发达国家或地区不同的是,欠发达国家或地区组和样本整体金融深化对区域创新效率的影响相似。核心解释变量二次项系数显著且为正,金融深化对区域创新效率的影响呈现出显著的“U”型非线性影响。

出现这个结果的原因可能在于发达国家或地区,经济发展水平较高,金融结构和金融市场完善,风险投资渠道畅通无阻,金融深化对区域创效率的影响不再呈现“抑制”效应。而在欠发达国家或地区,经济发展水平较低,金融结构和金融市场发展水平正处于发展和完善的阶段。对于完善的金融市场和金融结构的部分,金融深化对区域创新效率的影响是“促进”效应,而对于不完善的部分,金融深化对区域创新效率的影响是“抑制”效应,因此金融深化对区域创新效率呈现“U”型非线性影响。

四、稳健性检验

(一)滞后项检验

为缓解被解释变量之间互为因果所带来的问题,本文中参考Fang等[53]将被解释变量区域创新效率的滞后项加入模型中进行回归。实证研究结果表明,金融深化对区域创新效率仍然呈现显著的“U”型非线性的影响。表4报告了加入被解释变量的滞后项的回归结果,本文基准模型的主要结论保持不变。

(二)区域创新效率的替代变量

上文中采用DEA测算的结果衡量创新效率,这里考察变量的不同定义和选取不同的指标是否会影响上文中的实证研究结果。本文中参考Levine[39]、顾夏铭等[11]和夏后学等[52]的做法,采用替代被解释变量的方法。为验证上文结果的稳健性,采用世界知识产权组织(World Intellectual Property Organization,WIPO)每年发布的全球创新指数报告(Global Innovation Index)中所提供的全球创新效率作为区域创新效率的代理变量。表5报告了由世界产权组织发布的区域创新效率值作为替代变量的回归结果,结果表明,解释变量的显著性以及基准回归结果不变,金融深化对区域创新效率的“U”型非线性影响依然显著。

五、结论

在对现有文献进行梳理的基础上,本文中以80个国家或地区2011—2018年面板数据为样本,实证检验了金融深化对区域创新效率的影响。同时,为了检验金融深化的作用在不同类型的国家或地区中是否存在差异,本文中又将样本分为欠发达国家或地区组和发达国家或地区组两组进行对比分析。在控制时间效应和地区效应后,实证结果表明:金融深化对区域创新效率存在“U”型非线性影响,即当金融深化未超过某一临界值时,金融深化会抑制区域创新效率,而当金融深化超过某一临界值时,金融深化又会促进区域创新效率。此外,金融深化对区域创新效率的影响存在选择效应,在发达国家或地区不存在非线性影响,而在欠发达国家或地区中,金融深化程度不够时会抑制区域创新效率,金融深化过了临界值进一步提高时会促进区域创新效率。

本文的启示是:首先,发挥金融深化对区域创新效率的促进作用。金融深化通过增强企业融资功能,提升风险管理能力,降低创新项目的投资风险以及减少信息不对称性进而促进区域创新效率的提升。其次,完善国家或地区创新体系。不同国家或地区金融深化对区域创新效率的影响呈现出不同的结果,说明不同发展背景的国家或地区有不同的经济发展道路,需要寻找最适合本地情况的发展方向,提升自主创新能力实现经济转型升级。对于发展中国家或地区的经济发展来说,尤其是对于经济转型期的中国来说,选择最适合我国的金融发展模式,构建国内国际双循环新发展格局,进一步深化金融改革,促进创新成为我国发展的第一推动力尤为重要。最后,本文的研究对利用金融深化促进创新效率提升的发展中国家或地区有启示和借鉴意义。

参考文献:

[1]ROMER P M.Endogenous technological change[J].Journal of Political Economy,1990,98(5):S71-S102.

[2]AGHION P,HOWITT P.A model of growth through creative destruction[J].Econometrica,1992,60(2):323-351.

[3]BAE Y,CHANG H.Efficiency and effectiveness between open and closed innovation:Empirical evidence in South Korean manufacturers[J]. Technology Analysis & Strategic Management,2012,24(10):967-980.

[4]CHESBROUGH H,VANHAVERBEKE W,WEST J.Open Innovation:Researching a new paradigm[M]//Open Innovation:The new imperative for creating and profiting from technology.Boston:Harvard Business School Press,2008.

[5]SOLOW R M.Technical change and the aggregate production function[J].The Review of Economics and Statistics,1957,39(3):312-320.

[6]MIN S J,KIM J,SAWNG Y W.The effect of innovation network size and public R&D investment on regional innovation efficiency[J].Technological Forecasting and social Change,2020,155:119998.

[7]HOLMSTROM B.Agency costs and innovation[J].Journal of Economic Behavior & Organization,1989,12(3):305-327.

[8]HSU P H,TIAN X,XU Y.Financial development and innovation:Cross-country evidence[J].Journal of Financial Economics,2014,112(1):116-135.

[9]KING R G,LEVINE R.Finance,entrepreneurship and growth[J].Journal of Monetary Economics,1993,32(3):513-542.

[10]SCHUMPETER J A.The theory of economic development[M].London:Transaction Publishers,1934.

[11]顧夏铭,陈勇民,潘士远.经济政策不确定性与创新:基于我国上市公司的实证分析[J].经济研究,2018(2):109-123.

[12]潘敏,袁歌骋.金融中介创新对企业技术创新的影响[J].中国工业经济,2019(6):117-135.

[13]苗文龙,何德旭,周潮.企业创新行为差异与政府技术创新支出效应[J].经济研究,2019(1):85-99.

[14]BERNSTEIN S.Does going public affect innovation?[J].The Journal of Finance,2015,70(4):1365-1403.

[15]MANSO G.Motivating innovation[J].The Journal of Finance,2011,66(5):1823-1860.

[16]AYYAGARI M,DEMIRG??-KUNT A,MAKSIMOVIC V.Firm innovation in emerging markets:The role of finance,governance,and competition[J].Journal of Financial and Quantitative Analysis,2011,46(6):1545-1580.

[17]白俊红,江可申,李婧.中国区域创新效率的收敛性分析[J].财贸经济,2008(9):119-123.

[18]史修松,赵曙东,吴福象.中国区域创新效率及其空间差异研究[J].数量经济技术经济研究,2009(3):45-55.

[19]NASIEROWSKI W,ARCELUS F J.On the efficiency of national innovation systems[J].Socio-Economic Planning Sciences,2003,37(3):215-234.

[20]HAN U,ASMILD M,KUNC M.Regional R&D efficiency in Korea from static and dynamic perspectives[J].Regional Studies,2016,50(7):1170-1184.

[21]FRITSCH M,SLAVTCHEV V.Determinants of the efficiency of regional innovation systems[J].Regional Studies,2011,45(7):905-918.

[22]SHARMA S,THOMAS V J.Inter-country R&D efficiency analysis:An application of data envelopment analysis[J].Scientometrics,2008,76(3): 483-501.

[23]NARULA R,DUNNING J H.Industrial development,globalization and multinational enterprises:New realities for developing countries[J].Oxford Development Studies,2000,28(2):141-167.

[24]李政,楊思莹,何彬.FDI抑制还是提升了中国区域创新效率:基于省际空间面板模型的分析[J].经济管理,2017(4):6-19.

[25]HOU B J,HONG J,WANG H Y,et al.Academia-industry collaboration, government funding and innovation efficiency in Chinese industrial enterprises[J].Technology Analysis & Strategic Management,2019,31(6):692-706.

[26]白俊红,蒋伏心.考虑环境因素的区域创新效率研究:基于三阶段DEA方法[J].财贸经济,2011(10):104-112,136.

[27]NANDA R,RHODES-KROPF M.Financing risk and innovation[J].SSRN Electronic Journal,2011.DOI:10.2139/ssrn.1657937.

[28]NANDA R,NICHOLAS T.Did bank distress stifle innovation during the Great Depression?[J].Journal of Financial Economics,2014,114(2):273-292.

[29]BRAVO-BIOSCA A.Essays on innovation and finance[D].Cambridge:Harvard University,2007.

[30]刘金全,丁娅楠,姬广林.金融发展与技术创新的内在关联性:基于金融结构视角的实证分析[J].山东大学学报(哲学社会科学版),2017(6):74-83.

[31]蔺鹏,孟娜娜,褚席,等.金融结构对技术创新效率的影响效应:不同金融发展模式对比分析[J].科技进步与对策,2020(14):21-30.

[32]MCKINNON R I.Money and capital in economic development[M].Washington:The Brookings Institution,1973.

[33]SHAW E S.Financial deepening in economic development[M].Oxford: Oxford University Press,1973.

[34]王建国.金融自由化与金融深化[J].金融研究,1998(9):34-37.

[35]梁炜涛.金融自由化对企业融资约束的影响:基于中国上市公司的实证研究[D].开封:河南大学,2016.

[36]ANG J B.Financial development,liberalization and technological deepening[J].European Economic Review,2011,55(5):688-701.

[37]RAJAN R,ZINGALES L.Financial dependence and growth[R].National Bureau of Economic Research,1996.

[38]GROSSMAN S.On the efficiency of competitive stock markets where trades have diverse information[J].The Journal of Finance,1976,31(2):573-585.

[39]LEVINE R.Bank-based or market-based financial systems:Which is better?[J].Journal of Financial Intermediation,2002,11(4):398-428.

[40]ALLEN F,GALE D.Diversity of opinion and financing of new technologies[J].Journal of Financial Intermediation,1999,8(1/2):68-89.

[41]BROWN J R,MARTINSSON G,PETERSEN B C.Do financing constraints matter for R&D?[J].European Economic Review,2012,56(8):1512-1529.

[42]RAJAN R G,ZINGALES L.Financial systems,industrial structure,and growth[J].Oxford Review of Economic Policy,2001,17(4):467-482.

[43]ROUSSEAU P L,WACHTEL P.What is happening to the impact of financial deepening on economic growth?[J].Economic Inquiry,2011,49(1):276-288.

[44]ARISTIZABAL-RAMIREZ M,BOTERO-FRANCO M C,CANAVIRE-BACARREZA G.Does financial development promote innovation in developing economies?An empirical analysis[J].Review of Development Economics,2017,21(3):475-496.

[45]TADESSE S.Innovation,information,and financial architecture[J]. Journal of Financial and Quantitative Analysis,2006,41(4):753-786.

[46]虞晓芬,李正卫,池仁勇,等.我国区域技术创新效率:现状与原因[J].科学学研究,2005(2):258-264.

[47]CHARNES A,COOPER W W,RHODES E.Measuring the efficiency of decision making units[J].European Journal of Operational Research,1978,2(6):429-444.

[48]杨子晖,陈创练.金融深化条件下的跨境资本流动效应研究[J].金融研究,2015(5):34-49.

[49]HALL B H,MONCADA-PATERN?-CASTELLO P,MONTRESOR S,et al.Financing constraints,R&D investments and innovative performances:New empirical evidence at the firm level for Europe[J].Economics of Innovation and New Technology,2016,25(3):183-196.

[50]ATANASSOV J,JULIO B,LENG T C.The bright side of political uncertainty: The case of R&D[J].SSRN Electronic Journal,2015. DOI:10.2139/ssrn.2693605.

[51]郑磊,张伟科.科技金融对科技创新的非线性影响:一种U型关系[J].软科学,2018,32(7):16-20.

[52]夏后学,谭清美,白俊红.营商环境、企业寻租与市场创新:来自中国企业营商环境调查的经验证据[J].经济研究,2019(4):84-98.

[53]FANG L H,LERNER J,WU C P.Intellectual property rights protection,ownership,and innovation:Evidence from China[J].The Review of Financial Studies,2017,30(7):2446-2477.

Financial deepening and regional innovation efficiency:

Analysis based on cross-border panel data

RAN Maosheng, CHEN Yujun, CHEN Liang

(School of Economics and Business Administration, Chongqing University, Chongqing 400044, P. R. China)

Abstract: Innovation is the first driving force for development, and it is the “bulls nose” that affects the overall economic and social development. Regional innovation efficiency measures a regions comprehensive innovation performance with the input-output ratio of innovation, and its influencing factors exist in many aspects. Financial deepening is an important indicator to measure the level of financial development. In order to study the interaction between financial deepening and regional innovation efficiency in various countries and its internal mechanism, the authors first use DEA method of multi-input and multi-output to measure the regional innovation efficiency of 80 countries, and then use Tobit model to make an empirical analysis of 80 transnational panel data from 2011 to 2018. It is found that there is a significant U-shaped curve relationship between financial deepening and regional innovation efficiency, that is, with the promotion of financial deepening, its influence on regional innovation efficiency will change from “inhibition” effect to “promotion” effect. This is because when the financial deepening is low, the development of venture loans and credit loans lags behind, the venture capital channels are imperfect, and the financial structure and market are imperfect, which leads to the backward financing and securities lending functions of multi-level and three-dimensional enterprises, thus inhibiting the innovation efficiency of enterprises. When the financial deepening is high, the venture capital channel is gradually improved, the financing cost of enterprises is low, and the financial market and financial structure are perfect, thus promoting the innovation efficiency of enterprises. The authors also find that different economic levels of different countries will also lead to significant differences in financial deepening and regional innovation efficiency. In this paper, countries are divided into developed groups and underdeveloped groups according to their economic development levels. Grouping research shows that financial deepening has a selective effect on regional innovation efficiency, that is, financial deepening has a U-shaped curve characteristic on innovation efficiency of underdeveloped countries, but there is no such effect in developed groups. The reasons are: in developed countries, the level of economic development is high, the financial structure and market are perfect, the channels of venture capital are unimpeded, and the influence of financial deepening on regional efficiency is no longer “restrained”. In underdeveloped countries, however, the level of economic development is low, and the level of financial structure and financial market development is in the stage of development and perfection. For the perfect financial market and financial structure, the influence of financial deepening on regional innovation efficiency is “promoting” effect, while for the imperfect part, the influence of financial deepening on regional innovation efficiency is “inhibiting” effect. In order to test the robustness of the research results of this paper, the authors use two test methods: lag term test and substitution variable test. The test results are robust, that is, with the promotion of financial deepening, its influence on regional innovation efficiency will change from “inhibition” effect to “promotion” effect. Therefore, government departments should correctly understand the role of financial deepening in regional innovation efficiency, improve the innovation system, strengthen financial supervision, prevent and resolve financial risks, give consideration to both long-term and short-term interests, give full play to the role of financial deepening in promoting regional innovation and economic growth, and promote the financial system to better meet the innovation needs of the new era, so as to promote the improvement of regional innovation efficiency. The research of this paper has enlightenment and reference significance for developing countries that make use of financial deepening to improve innovation efficiency.

Key words:financial deepening; regional innovation efficiency; U-shaped curve; selective effect

(責任编辑 傅旭东)