审计师感知到气候风险了吗

2023-09-15崔云万慧娟殷皓洲

崔云 万慧娟 殷皓洲

【摘要】气候变化诱发的风险对人类生产和生活的影响日益凸显。本文基于2010 ~ 2021年我国 A 股上市公司数据, 研究气候风险对审计师风险溢价的影响及作用机制。研究结果表明: 气候风险显著提高了审计师风险溢价; 机制分析表明, 审计师感知到了因气候风险而增加的经营风险, 并且会加大审计投入, 最终导致更高的审计师风险溢价; 异质性分析发现, 行业专长审计师、 高水平公司治理、 CEO具有绿色经历均可以显著降低气候风险对审计师风险溢价的影响; 经济后果检验表明, 审计师会提升审计质量以应对气候风险的影响。

【关键词】气候风险;风险溢价;经营风险;审计投入

【中图分类号】 F239 【文献标识码】A 【文章编号】1004-0994(2023)17-0080-8

一、 引言

近年来, 全球气温升高, 北极、 南极冰川消融, 极端天气事件和自然灾害频繁发生。人类面临着气候风险带来的严峻挑战, 这也是最为重大的非传统安全问题之一。为了应对气候风险, 2022年6月, 我国发布《国家适应气候变化战略2035》, 为适应气候变化工作做出科学部署; 2022年11月, 在联合国气候变化大会COP27上, 联合国秘书长公布《全民早期预警行动计划(2023-2027)》; 习近平总书记在第七十五屆联合国大会上明确提出, 中国二氧化碳排放量力争于2030年前达到峰值, 努力争取2060年前实现碳中和。根据中国统计年鉴数据, 2021年, 由于洪涝、 地质灾害和台风、 风雹灾害、 低温冷冻和雪灾, 导致直接经济损失3340.2亿元, 受灾人口高达10731.0万人次, 死亡人口(含失踪)867万人次。气候是导致非洲人均收入低于世界其他地区的重要原因之一(Nordhaus,2006), 而自然灾害可以导致经济增长率降低超过0.46个百分点(Felbermayr和Gr?schl,2014)。已有大量文献发现, 异常高温导致欠发达国家的经济活动减少。为了应对气候风险对国家经济造成的影响, 我国保险行业开发了一系列创新产品, 如巨灾保险、 环境污染责任险、 碳保险、 森林保险、 生态保险等, 部分国家也开始强制要求披露气候风险。

气候变化对企业的正常生产运营以及行为决策等方面也会造成巨大的影响。企业因其地点和活动、 业务库存、 供应链等不同, 面临的气候风险程度也不同(欧洲复兴开发银行,2018), 这些特定的气候风险必然会对公司运营产生独特的影响。此外, 随着气候风险的加剧, 政府出台了一系列应对政策, 会对企业的资产价值以及行为决策产生直接或间接的影响。在全球气候变暖与“双碳”目标的背景下, 越来越多的投资者和债权人开始关注企业面临的气候风险, 联合国开发计划署和牛津大学开展的“人民气候投票”调查结果显示, 全球64%的人关注气候变化。

因此, 审计师作为资本市场的“守门人”, 是否考虑这些与气候变化相关的风险就成为一个重要的现实问题。投资者对于气候风险未在会计和审计领域得到足够的重视表示担忧, 认为忽视这类风险可能造成比金融危机更严重的后果(Hartlieb和Eierle,2023)。此外, 气候变化已经被认为是德勤客户的一个重大风险, 机构投资者也认为气候风险对公司的影响越来越明显(Krueger,2020), 而监管机构也一直在谈论如何在财务报表审计中计入气候变化风险(FRC,2020)。现有文献大多数侧重于研究气候风险对上市公司生产经营、 股票价格、 经济发展的影响 , 如: Gerhard等(2021)研究了气候对企业资本成本和融资渠道的影响, 并发现极端天气事件的物理风险反映在股票和期权市场价格中; 潘敏等(2022)研究了气候对我国地方性银行风险承担水平的影响; 陈国进等(2021)通过理论研究了气候风险对股票价格的影响。但是, 鲜有文献基于第三方视角分析气候风险对审计师风险溢价的影响。

本文的创新主要体现在以下三个方面: 第一, 在“双碳”目标的背景下, 考察审计师是否会感知到企业面临的气候风险, 并验证气候风险的影响机理, 丰富和拓展了气候风险与审计行为的相关研究; 第二, 基于审计师行业背景、 管理层背景以及审计客体治理水平的差异, 分析并实证检验不同情况下气候风险对审计师风险溢价的异质性影响, 为企业决策提供了经验证据; 第三, 基于审计“风险识别——风险应对”的视角, 考察气候风险冲击下审计师的行为结果, 为审计监管过程中保障审计质量提供了理论和经验证据。

二、 文献回顾和理论分析

(一)文献回顾

1. 气候风险。气候风险是指极端天气、 自然灾害、 全球变暖等气候因素及社会在向可持续发展转型的过程中给经济活动带来的不确定性。一般情况下, 气候风险可以分成物理风险和转型风险两大类。物理风险来自极端天气事件造成的大规模自然灾害事件以及气候模式的长期变化(TCFD,2017); 转型风险是指气候政策、 技术、 市场状况等发生变化导致资产价格变动的风险(王信,2021)。

现有文献主要从物理风险和转型风险两个方面总结了气候变化对企业内部的影响, 其中: 物理风险包括企业基础设施受损(如财产、 厂房和设备)、 公司业绩受损、 供应链中断、 资源资产搁浅、 融资风险等; 转型风险包括国家政策、 低碳技术、 市场需求、 企业声誉、 新技术和替代技术的研发支出等(McGahan等,2022;He等,2018)。气候变化的不确定性影响了公司的战略决策。例如, 自然灾害增加了银行部门的脆弱性(Klomp,2014), 使得银行倾向于在更容易遭受自然灾害的地区减少信贷供应, 进而导致企业杠杆率降低, 资本结构受到影响(Addoum等,2020;Ginglinger和Moreau,2019)。Ding等(2022)研究发现, 碳排放水平较高的公司会披露更多的气候相关信息。Dessaint和Matray(2017)的研究表明, 管理者会通过增加企业现金持有等方式来应对飓风带来的影响。

2. 审计师风险溢价。Simunic(1980)首次提出审计定价理论模型, 其指出审计费用由审计成本、 审计师潜在诉讼风险、 合理利润三个部分组成。在企业规模、 业务复杂程度一定时, 企业风险在很大程度上决定了审计收费的高低(方红星等,2016)。因此, 气候风险越高, 企业面临的不确定性就越多, 为掩饰不良业绩进行盈余管理的可能性越大, 即审计师在经审计的财务报表中因误报造成的财务损失或声誉损失越大(He等,2018;Jonathan,2011), 审计师应该增加审计程序或收取额外费用(Niemi等,2018), 从而提高审计收费。气候风险会使企业风险增加, 包括信息风险、 代理风险以及法律风险, 这些风险都有可能转化为审计风险(郭照蕊等,2023)。当审计风险增大时, 审计师会收取对应的风险溢价, 审计收费也会随之升高(邢立全和陈汉文,2013)。因此, 如果由于气候风险导致客户财务状况恶化, 投资者可能会向会计师事务所提起诉讼以挽回损失, 无论具体案件的结果如何, 都可能给审计师带来法律成本和声誉损害(Hartlieb和Eierle,2023)。

(二)理论分析

根据审计准则的要求, 审计师应该关注被审计单位的外部风险, 这也是谨慎性原则的体现。已有研究发现, 气候风险的上升会给企业带来较大影响, 如降低制造业的绩效(Addoum等,2020), 进而导致企业的融资约束增加及研发投入减少, 最终降低制造业的全要素生产率(刘波等,2023), 而银行也倾向于在更容易遭受自然灾害的地区减少信贷供应(Ginglinger和Moreau,2019)。气候风险会影响被审计单位经营的不确定性, 即气候风险增加了企业的经营风险, 管理层更有动机粉饰财务报表, 致使财务报表中发生重大错报的可能性增加及审计过程中的检查风险增加, 由此导致的审计风险会促使审计师调整审计费用中的风险溢价。

基于声誉机制理论, 审计师声誉是通过与大量客户的长期反复交易才得以建立的, 审计师声誉逐渐成为事先判断审计质量的重要依据(王春飞等,2022), 例如投资者更信任来自“四大”的审计师出具的审计意见, 所以审计师声誉一旦受损, 将在审计市场中直接影响到投资者、 债权人等利益相关者对被审计单位财务报表的信任程度, 以及审计师所在的会计师事务所的审计收费等问题。因此, 当企业的气候风险较高时, 具有声誉威望的审计师会更加谨慎, 从而执行更多的审计程序和收集更多的审计证据来评估企业的风险, 增加了审计投入。并且, 如果由于审计师未能感知到气候风险, 客户受重大气候事件的影响而导致审计失败, 那么审计师将面临声誉受损及诉讼赔偿(Hartlieb和Eierle,2023)。为了弥补因气候风险导致审计师声誉受损的风险, 审计师必然采取相应的策略, 增加审计师风险溢价就成为其策略之一。

基于保险理论, 审计是财务报表风险的转移机制之一。气候风险提高了企业经营风险、 信用风险、 供应商风险、 生产风险等, 从而增加了管理层粉饰财务的可能性, 进而增加了审计风险中的重大错报风险与检查风险。在风险导向审计模式下, 气候风险导致审计师所预期的审计失败时的赔偿额越高, 审计师为了降低审计风险所要求的风险溢价就会越高。

基于“深口袋理论”, 当气候风险导致了企业的重大财务风险时, 上市公司的处罚会部分转移给审计师, 即使审计师没有相应的法律责任。根据 Simunic(1980)提出的审计定价模型, 若审计师感知到企业面临的气候风险, 必然会提高风险溢价来弥补审计处罚或诉讼带来的审计成本。基于此, 本文提出以下假设:

H1: 企业面临的气候风险越高, 审计师要求的风险溢价越高。

三、 研究设计

(一)样本选择与数据来源

本文选取 2010 ~ 2021年我国 A 股上市公司作为初始研究样本, 并按照以下标准筛选样本: 剔除特殊处理公司(ST和?ST); 剔除房地产行业、 金融行业公司; 剔除数据缺失样本。此外, 对模型中所有连续观测变量均进行上下1%分位数的缩尾(winsorize)处理。本文气候风险文本数据来自文构(Wingo)财经文本数据平台, 宏观数据来自中国统计年鉴, 其他财务数据均来自CSMAR数据库。最终, 得到公司—年度观测值共25794个。本文的数据处理软件为Stata 17.0。

(二)主要变量定义

1. 审计师风险溢价(AbFee)。本文参照陈丽红等(2022)的做法构建审计定价模型, 如公式(1)所示:

LnFee=α0+α1Cata+α2Opinion+α3Lnv+α4Rec+α5Roa+α6Loss+α7Sqsub+α8Lev+α9Lnsale+ε (1)

其中: Lnfee是审计费用的自然对数; Cata表示流动比率, 用流动资产除以流动负债表示; Opinion表示审计意见类型, 标准意见取值为0, 非标意见为1; Lnv表示存货占总资产的比率; Rec表示应收账款占总资产的比率; Roa表示企业的总资产收益率; Loss表示亏损虚拟变量, 亏损时取1, 反之取0; Sqsub为审计业务复杂性, 用分部个数的平方根表示; Lev表示企业的资产负债率; Lnsale表示企业销售收入的自然对数。审计费用一部分由审计成本决定, 另一部分则由风险溢价决定, 即模型(1)中的残差ε。当ε的值为正时, 表示审计收费高于正常值; 当ε的值为负时, 则代表审计收费低于正常值。模型(1)的回归残差部分代表审计师风险溢价, 用AbFee表示。

2. 气候风险(Risk)。由于气候风险对企业的影响是多方面的, 其不仅会对企业的生产造成影响, 而且对供应链、 客户、 银行等外部利益相关者的影响存在不确定性, 因此利用企業自身披露的气候风险情况来反映企业层面受到的气候风险影响。本文参照胡楠等(2021)、 Engle等(2020)、 郭文伟等(2023)的做法, 利用上市公司年报文本中气候风险关键词的总词频数来刻画企业层面的气候风险。具体地: 从巨潮资讯网中爬取我国所有A股上市公司2010 ~ 2021年年报, 通过相似词深度学习扩充的方式来构建气候风险词库, 根据“气候”和“气候变化”种子词进行相似词深度学习, 得到61个词频, 人工去除重复值与无关词, 最后构建了包含47个词频的气候风险词库; 再利用Python软件进行大量的文本挖掘, 提取企业年报中气候风险词库里出现词的频数, 得到企业气候风险的总词频数, 并用气候风险的总词频数加1取自然对数来刻画企业层面的气候风险。

本文构建的气候风险词库为: 天气、 天气状况、 干旱、 气温、 气候异常、 天气炎热、 雨季、 季节、 冬季、 反常、 自然环境、 区域气候、 海洋气候、 天旱、 寒冷、 旱涝、 少雨、 严寒、 霜冻、 自然灾害、 降雨、 自然地理、 风沙、 高寒、 天气情况、 光照、 干旱气候、 降雨量、 气候问题、 全球气候变暖、 变暖、 全球变暖、 雾霾、 气候、 水危机、 环境问题、 温室效应、 温室气体、 有害生物、 风暴潮、 灾害性天气、 大气环境、 沙尘暴、 环境压力、 缺水、 空气污染、 环境污染问题。

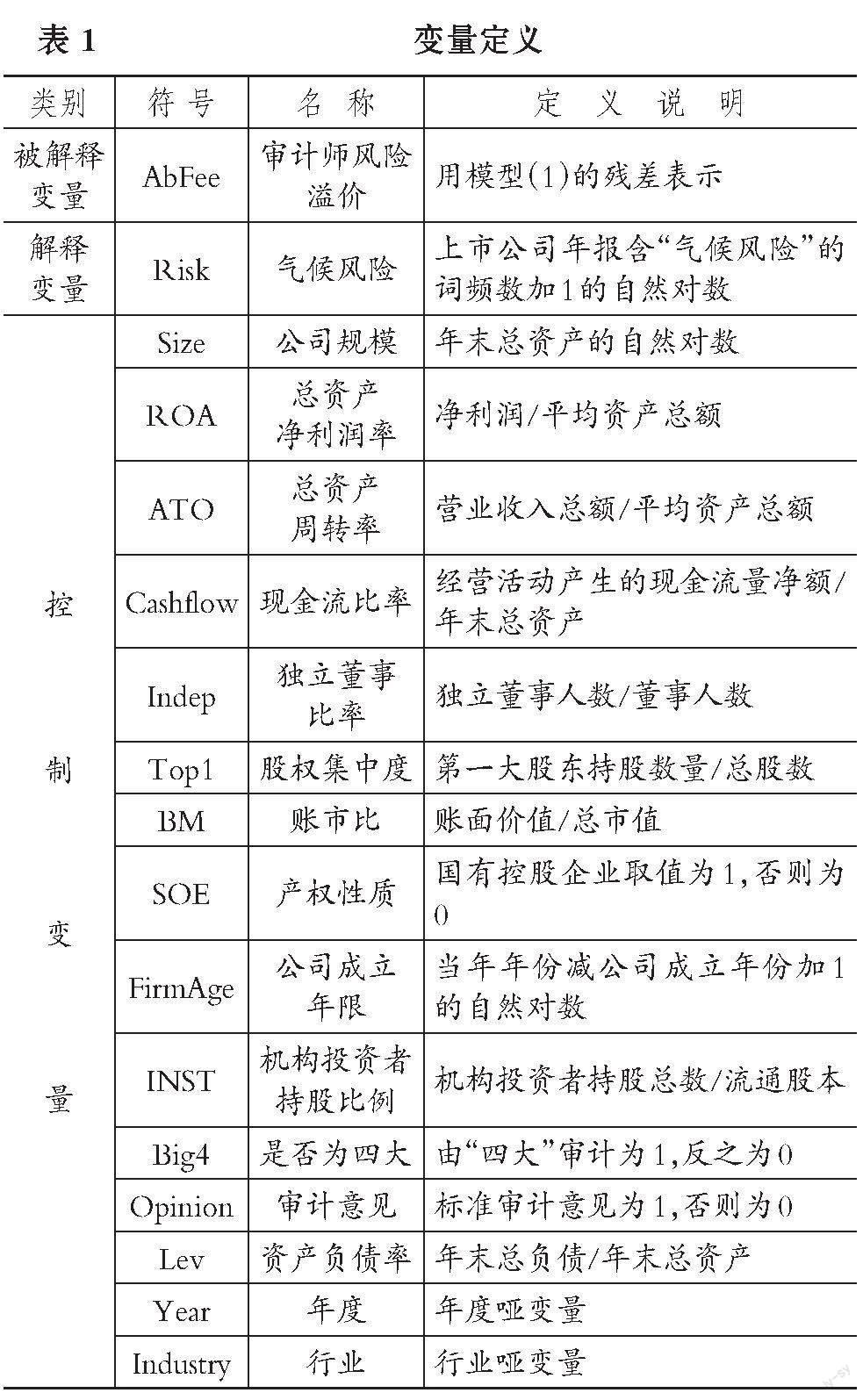

3. 控制变量(Controls)。本文参照王嘉鑫等(2022)的研究, 选取了一系列控制变量, 同时设置了年份、 行业虚拟变量。变量定义如表1所示。

(三)基准模型设定

根据上文理论分析与研究假设, 建立模型(2)对主假设进行基本计量分析, 考虑到审计定价在审计前就已确定, 审计定价参考的是上一年度公司的指标, 因此本文将解释变量和全部控制变量均滞后一期。

AbFee=γ0+γ1Risk+γControls+ΣYear+ΣIndustry+ε (2)

四、 实证结果与分析

(一)描述性统计

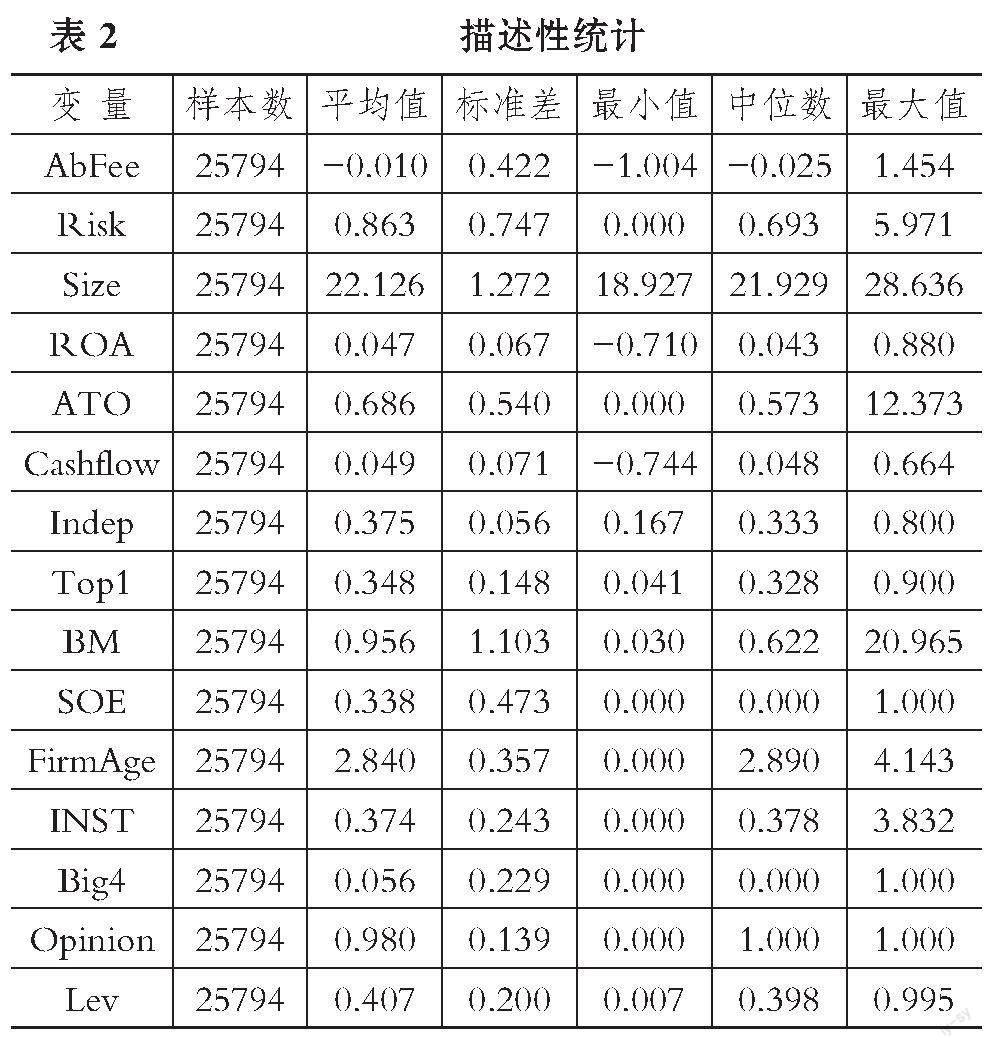

表2列示了主要变量的描述性统计结果。从表2可以看出: Abfee的最大值是1.454, 最小值是-1.004, 标准差是0.422, 说明样本上市公司的异常审计费用存在着一定的差异; Risk的最小值是0, 最大值是5.971, 标准差是0.747, 表明样本上市公司面临的气候风险有较大的差异; 控制变量的结果与现有文献中上市公司的特征描述保持一致, 不再赘述。

(二)相关性分析

变量相关性分析结果(限于篇幅,表略)显示, Risk与AbFee的相关系数在1%的水平上显著为正, 即气候风险显著提高了审计师风险溢价, 初步验证了H1。其他变量的相关系数与现有研究基本一致。Risk与其他控制变量之间的相关系数均远远小于0.4, 说明模型的变量之间不存在多重共线问题。

(三)主回归分析

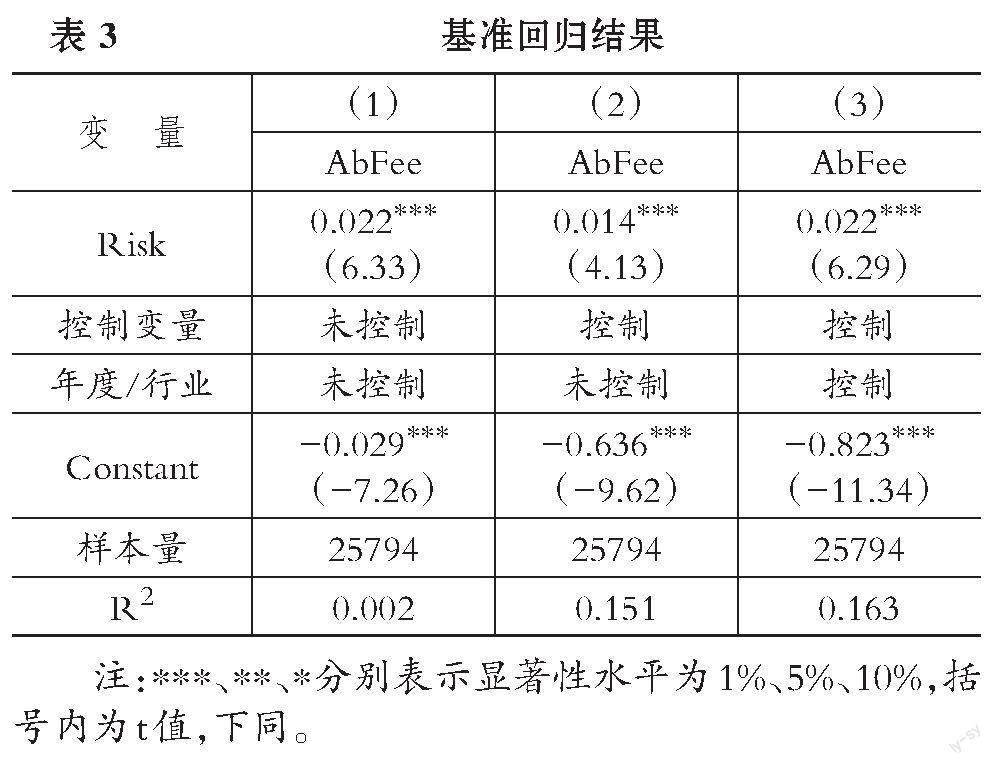

本文实证检验了企业的气候风险对审计师风险溢价的影响, 模型(2)的回归结果如表3所示。其中: 列(1)是没有加入任何控制变量的回归结果, Risk的系数为0.022, 且在1%的水平上显著; 列(2)加入了全部的控制变量, Risk的系数为0.014, 且在1%的水平上显著; 列(3)加入了全部的控制变量, 并加入年份、 行业固定效应, Risk的系数为0.022, 且在1%的水平上显著。以上结果表明, 企业的气候风险与审计师风险溢价之间存在显著的正相关关系, 即企业的气候风险越高, 审计师收取的风险溢价越高, 支持H1。

(四)稳健性检验

1. 更换被解释变量。一是采用审计费用的自然对数(LnFee)来度量审计师风险溢价; 二是采用李明辉和沈真真(2016)的做法, 构建模型(3)计算出异常审计费用(AbFee1), 以此度量审计师风险溢价。利用模型(2)再次进行回归, 结果如表4列(1)和列(2)所示。可见, 原结论依然成立。

LnFee1=ψ0+ψ1Size+ψ2Subs+ψ3Cata+ψ4Lev+ψ5Liq+ψ6Inverec+ψ7Roa+ψ8Loss+ψ9Big4+ψ10Opin+ψ11Switch+ε (3)

其中: Size表示资产规模; Subs表示纳入合并范围的子公司的算术平方根; Cata表示流动资产占总资产的比重; Lev表示财务杠杆; Liq表示流动比率; Inverec表示存货与应收账款占资产总额的比例; Roa表示总资产报酬率; Loss表示本年度是否亏损,亏损取1, 否则取0; Big4表示是否由“四大”审计, 若是取1, 否则取0; Opin表示本年审计意见, 被出具非标意见取1, 否则取0; Switch表示本年度是否更换主审事务所, 变更时取1, 否则取0。

2. 更换解释变量。参照丁宇刚和孙祁祥(2022)的做法, 采用标准化平均气温来衡量气候风险, 根据国家气象科学数据共享服务平台得到各个市的年平均气温。由于地理位置不同, 为了使数据之间具有可比性, 本文对气温进行无纲量化处理。将某地区的年平均气温和该地区历史参照期(1961 ~ 2010年)的平均气温之差除以参照期气温的标准差, 再对最终数据取绝对值, 以衡量年平均气温与历史气温之间的波动程度(Risk1)。指标替换后, 利用模型(2)再次进行回归, 结果如表4列(3)所示。可见, 原结论依然成立。

3. 排除地区影响。考虑到不同省份之间的经济发展水平存在差异, 且不同省份之间企业面临的气候风险也有所差异, 本文进一步控制省份固定效应, 再利用模型(2)进行回归, 结果如表4列(4)所示。可见, 原结论依然成立。

4. 倾向得分匹配法。审计师风险溢价的增加可能并非源于气候风险, 而是其他外部环境差异所致。为了消除样本自选择的内生性问题, 采用倾向得分匹配法选取现有控制变量为匹配协变量进行1∶1配对, 并对匹配后的样本重新进行OLS回归, 检验结果如表4列(5)所示。 可见, 原结论依然成立。

五、 进一步分析

(一)机制检验

本文在发现气候风险对审计师风险溢价存在显著正向影响的基础上, 进一步分析其中可能存在的机制路径, 具体从经营风险、 审计投入两个角度展开。

1. 经营风险。从审计的需求方来看, 企业的气候风险越高, 企业经营活动面临的不确定性越高。气候变化可能会导致企业的供应链中断、 基础设施受损等, 进而使企业面临更高的经营风险(McGahan等,2022;He等,2018)。若企业经营风险升高, 则其获取利润的不确定性以及破产的概率都会随之增加, 且投资者与債权人等利益相关者也会缩紧信贷政策条款或提高借款成本。气候变化相关风险使企业经营活动的不稳定性上升, 对公司的财务绩效产生显著的负面影响, 这不仅会使企业的收益降低以及现金流中断, 还会导致较高的资本成本, 管理者迫于压力对财务报表进行粉饰的可能性增大。因此, 具有较大气候风险敞口的企业更有可能陷入财务困境, 从而诱使管理者操纵财务报表(Ding 等,2021), 导致审计风险中的重大错报风险增加。综上, 企业的气候风险越高, 面临的经营风险也越高, 审计师因气候变化而收取的风险溢价就越高。本文在参考李建军和韩珣(2019)的方法的基础上, 使用Z指数自然对数的负值(Risk2)作为代理变量来衡量企业的经营风险, 即Risk2=-ln(Z_score), Risk2值越大, 企业的经营风险越大。

2. 审计投入。从审计需求方来看, 气候风险使审计师的工作难度加大, 其需要投入更多的时间, 执行更多的审计程序, 因此会增加审计投入。并且, 随着媒体对气候风险关注度的提升, 董事会等主体会提高对气候風险的重视程度, 主动要求加强关于企业气候风险的审计, 使得审计师扩大审计范围, 增加审计投入, 进而增加审计师风险溢价(刘笑霞等,2017)。同时, 审计师会向同事特别是具有行业专长的审计师询问相关经验来调整审计工作, 增加审计投入。此外, 随着新审计报告准则的发布, 风险导向审计执业要求被准则化, 审计师在执行审计程序的过程中会更加谨慎和勤勉(涂建明等,2023)。随着气候风险受重视的程度增加, 审计师也会保持一定的谨慎, 收集更多审计证据, 增加审计投入, 进而增加审计师风险溢价。本文参照蔡春等(2019)、 李英和梁日新(2023)的做法, 采用资产负债表日至审计报告日之间的天数并取自然对数作为审计投入(LnDelay)的替代指标, 该值越大, 表明审计投入越大。

为检验经营风险与审计投入的中介作用, 本文参照温忠麟和叶宝娟(2014)的方法进行机制检验, 在模型(2)的基础上构建中介效应模型(4)和模型(5)。

Risk2(LnDelay)=μ0+μ1Risk+μCortrols+ΣYear+ΣIndustry+ε (4)

AbFee=β0+β1Risk+β2Risk2(LnDleay)+βControls+ΣYear+ΣIndustry+ε (5)

经三步法和Bootstrap法检验, 结果如表5所示。列(1)列示了气候风险与经营风险的回归结果, Risk的系数在1%的水平上显著为正, 说明气候风险会导致企业经营风险增加; 列(2)将经营风险加入主回归中, Risk的系数在1%的水平上显著为正, Risk2的系数在10%的水平上显著为正。该结果说明, 经营风险在气候风险对审计师风险溢价的影响中起到部分中介效应。列(3)和列(4)列示了审计投入的中介效应检验结果, 且通过了Bookstrap检验, 说明审计投入在气候风险对审计师风险溢价的影响中起到部分中介效应。

(二)异质性分析

1. 审计师行业专长差异分析。具有不同行业专长的审计师对于气候风险所收取的风险溢价有所差异。从经营风险的角度来看, 行业专长审计师频繁多次对特定行业进行审计, 一方面熟知这些行业的法律法规、 预期风险等, 另一方面会关注与气候风险相关的重要会计审计事项, 如固定资产折旧、 长期资产减值、 预计负债计提、 公允价值计量、 预期信用损失等。此外, 当企业面临着重大的气候风险时, 由于行业专长审计师有过审计经验, 更加了解该类企业的行业惯例, 更容易识别出企业的经营风险, 能够更有效地辨别和评估企业的重大错报风险(唐嘉尉和刘玉玉,2017)。从审计投入的角度来看, 行业专长审计师尽管有着高效的审计方法和技术, 且能依据评估的结果执行更充分恰当的审计程序, 收集的审计证据也更加精准, 但气候风险导致企业经营的不确定性增加, 行业专长审计师会对风险保持更谨慎的态度, 执行更多的审计程序, 收集更多的审计证据。并且, 如果未能识别到企业的气候风险而导致审计师审计失败, 不仅将影响其因行业专长而积累的行业声誉, 还可能因民事诉讼而承担相关责任与赔偿。对比非行业专长审计师, 行业专长审计师要承担更高的因气候风险导致的审计失败所带来的损失。因此, 行业专长审计师要收取更高的审计风险溢价。本文通过构建模型(6)来检验不同的行业专长审计师对于气候风险所收取的风险溢价是否有所差异。

AbFee=λ0+λ1Risk+λ2IPSASQRT+λ3Risk×IPSASQRT+λControls+ΣYear+ΣIndustry+ε (6)

其中, IPSASQRT表示审计师行业专长, 参考王守海等(2017)的做法, 使用行业组合份额法进行衡量, 计算公式为:

为了减轻多重共线性问题对结论的影响, 对每个样本进行去中心化处理。模型(6)的回归结果如表6列(1)所示, Risk×IPSASQRT的系数为0.063, 在1%的水平上显著。该结果说明, 当审计师具有行业专长时, 会因气候风险而要求更高的审计风险溢价。

2. 公司治理水平差异分析。审计师实施的重大错报风险评估程序之一是了解被审计单位的公司治理水平。廖义刚和邓贤琨(2017)实证发现, 内部控制作为公司治理的一种机制, 会显著影响被审计单位重大错报风险的评估水平, 进而影响审计定价, 即企业公司治理水平越高, 审计师的审计定价越低。当企业面临较高的气候风险时, 公司治理水平较高的企业能够及时调整自身的经营决策, 并且积极承担节能减排的责任, 扩大企业的环保投资, 进行绿色技术创新等, 向大众传递绿色转型的积极信号, 降低审计师的气候风险感知水平, 从而使审计费用中的风险溢价被高水平的公司治理环境所抵消。本文通过构建模型(8)来检验不同公司治理水平下审计师对于气候风险所收取的风险溢价是否有所差异。

AbFee=δ0+δ1Risk+δ2GOV+δ3Risk×GOV+δControls+ΣYear+ΣIndustry+ε (8)

其中, GOV表示公司治理水平, 参考周茜等(2020)的方法, 利用主成分分析法从监督、 激励、 决策等多个方面构造综合性指标进行衡量。

为了防止多重共线问题, 对每个样本进行中心化处理。模型(8)的回归结果如表6列(2)所示, Risk×GOV的系数为-0.011, 且在1%的水平上显著。这说明当公司治理水平较高时, 审计师对客户的气候风险感知水平会下降, 即高水平的公司治理会抑制气候风险导致的审计师风险溢价增加。

3. CEO绿色经历差异分析。“烙印理论”认为, CEO过去的教育和经历会对CEO产生持续的影响, 即使其后续生活环境发生巨大变化, 该烙印仍会影响CEO的认知能力, 进而影响企业的决策(戴维奇等,2016)。同样, CEO绿色经历会使其关注可持续发展问题, 感知到气候风险可能给企业带来的经营风险, 并相信绿色行动会给企业带来好处, 从而积极进行绿色创新(卢建词和姜广省,2022; 杨起城和罗良文,2023)。 这一行为不仅能减少企业的污染排放, 从源头上降低气候风险, 还会向审计师传递企业对气候风险的重视并积极治理的信号。因此, 当企业CEO具有绿色经历时, 会降低审计师对于企业气候风险的感知, 进而降低审计师风险溢价。本文通过构建模型(9)来检验CEO绿色经历不同的情景下审计师对于气候风险所收取的风险溢价是否有所差异。

AbFee=η0+η1Risk+η2Green+η3Risk×Green+ηControls+ΣYear+ΣIndustry+ε (9)

其中, Green表示CEO绿色经历虚拟变量, 参考卢建词和姜广省(2022)的研究, 若CEO接受过“绿色”相关教育或从事过“绿色”相关工作, 代表CEO有绿色经历, 取值为1, 反之为0。

模型(9)的回归结果如表6列(3)所示, Risk×Green的系数为-0.087, 且在5%的水平上显著。 该结果说明, 当CEO具有绿色经历时, 会显著降低审计师因气候风险而收取的审计风险溢价。

(三)经济后果检验

审计师因气候风险而收取的审计风险溢价是否会影响审计质量?从内部环境来看, 当企业的气候风险较高时, 审计师会增加审计投入, 执行更严格的审计程序, 使得审计质量提高。从外部环境来看, 随着大众、 媒体、 投资者等对气候风险重视程度的增加, 外部环境压力加大, 这会约束审计师的不当行为, 最终提高审计质量。本文通过构建模型(10)来检验其经济后果。

Restate=π0+π1AbFee+π2Risk+π3AbFee×Risk+πControls+ΣYear+ΣIndustry+ε (10)

其中, Restate表示审计质量, 参照陈丽红等(2022)的做法, 采用公司发布财务报告重述的个数作为替代指标, 公司发布财务重述报告的个数越多, 审计质量越低。

表7列示了模型(10)的回归结果。可见, AbFee×Risk的系数在5%的水平上显著为负, 说明气候风险导致审计师风险溢价增加, 进而提高了审计质量。

六、 结论

本文基于全球气候变暖的背景, 深入分析并实证检验了气候风险对审计师风险溢价的影响及作用机制。研究结果表明: 气候风险显著提高了审计师风险溢价; 机制分析表明, 审计师感知到了因气候风险而增加的经营风险以及增加了审计投入, 最终导致更高的审计师风险溢价; 异质性分析发现, 行业专长审计师、 高水平公司治理、 CEO具有绿色经历均可以显著降低气候风险对审计师风险溢价的影响; 经济后果检验表明, 审计师会提升审计质量以应对气候风险的影响。

根据研究结论, 本文提出如下建议: 第一, 企业应聘请具有行业专长的审计师、 提高公司治理水平和风险承担水平来应对气候风险给自身造成的影响, 同时减少污染排放, 并积极承担企业社会责任来促进国家经济的高质量发展。第二, 会计师事务所应对审计师展开培训, 帮助其更好地识别气候风险, 执行更恰当、 更充分的审计程序, 提高审计质量, 促进审计的高质量发展以及使资本市场更有效地运作。

【 主 要 参 考 文 献 】

蔡春,黄昊,赵玲.高铁开通降低审计延迟的效果及机制研究[ J].会计研究,2019(6):72 ~ 78.

陈国进,郭珺莹,赵向琴.气候金融研究进展[ J].經济学动态,2021(8):131 ~ 145.

陈丽红,易冰心,张龙平.异常审计费用与关键审计事项披露[ J].审计研究,2022(2):60 ~ 70.

戴维奇,刘洋,廖明情.烙印效应:民营企业谁在“不务正业”?[ J].管理世界,2016(5):99 ~ 115+187 ~ 188.

丁宇刚,孙祁祥.气候风险对中国农业经济发展的影响——异质性及机制分析[ J].金融研究,2022(9):111 ~ 131.

方红星,陈娇娇,于巧叶.内部控制审计收费的影响因素研究[ J].审计与经济研究,2016(4):21 ~ 29.

郭文伟,黄子聪,何洁.儒家文化与企业气候变化风险披露——基于文本分析和机器学习[J/OL].经济学报:1-35[2023-03-30].https://doi.org/10.16513/j.cnki.cje.20230329.001.

郭照蕊,袁嘉浩,傅毅.上市公司“答非所问”程度与审计费用——基于年报问询函与回函的综合研究[ J].会计研究,2023(1):99 ~ 111.

胡楠,薛付婧,王昊楠.管理者短视主义影响企业长期投资吗?——基于文本分析和机器学习[ J].管理世界,2021(5):139 ~ 156+11+19 ~ 21.

李建军,韩珣.非金融企业影子银行化与经营风险[ J].经济研究,2019(8):21 ~ 35.

李明辉,沈真真.异常收费与审计质量:来自中国资本市场的经验证据[ J].管理工程学报,2016(2):166 ~ 174.

李英,梁日新.董事高管责任保险与审计效率——基于审计延迟的视角[ J].审计研究,2023(1):149 ~ 160.

廖義刚,邓贤琨.业绩预告偏离度、内部控制质量与审计收费[ J].审计研究,2017(4):56 ~ 64.

刘波,李芸琪,蒋银娟.气候变化冲击下的制造业企业全要素生产率——机制分析与实证检验[ J].湖南大学学报(社会科学版),2023(1):78 ~ 87.

刘笑霞,李明辉,孙蕾.媒体负面报道、审计定价与审计延迟[ J].会计研究,2017(4):88 ~ 94+96.

卢建词,姜广省.CEO绿色经历能否促进企业绿色创新?[ J].经济管理,2022(2):106 ~ 121.

潘敏,刘红艳,程子帅.极端气候对商业银行风险承担的影响——来自中国地方性商业银行的经验证据[ J].金融研究,2022(10):39 ~ 57.

唐嘉尉,刘玉玉.公允价值计量特征、审计师行业专长与审计费用[ J].中南财经政法大学学报,2017(6):21 ~ 31+93.

涂建明,刘慧中,李宛等.审计报告改革的中国经验:基于审计延迟的视角[ J].中央财经大学学报,2023(3):80 ~ 94.

王春飞,葛秋辰,郭云南.行政监管措施与审计师声誉毁损[ J].会计研究,2022(10):144 ~ 156.

王嘉鑫,孙梦娜,于鑫雨.碳风险与审计定价的“波特假说之谜”——基于《巴黎协定》的经验证据[ J].审计研究,2022(5):75 ~ 84.

王守海,刘志强,张叶等.公允价值、行业专长与审计费用[ J].审计研究,2017(2):48 ~ 56.

王信.绿色金融发展和气候风险管理[ J].金融经济,2021(7):3 ~ 9.

温忠麟,叶宝娟.中介效应分析:方法和模型发展[ J].心理科学进展,2014(5):731 ~ 745.

邢立全,陈汉文.产品市场竞争、竞争地位与审计收费——基于代理成本与经营风险的双重考量[ J].审计研究,2013(3):50 ~ 58.

杨起城,罗良文.气候变化对绿色技术创新的影响——来自81个发展中国家的证据[ J].中国软科学,2023(1):156 ~ 170.

周茜,许晓芳,陆正飞.去杠杆,究竟谁更积极与稳妥?[ J].管理世界,2020(8):127 ~ 148.

Addoum M. J., Ng T. D., Ariel O. B.. Temperature Shocks and Establishment Sales[ J]. Review of Financial Studies,2020(3):1331 ~ 1366.

Dessaint O., Matray A.. Do Managers Overreact to Salient Risks? Evidence from Hurricane Strikes[ J]. Journal of Financial Economics,2017(1):97 ~ 121.

Ding D., Liu B., Chang M.. Carbon Emissions and TCFD Aligned Climate-related Information Disclosures[ J]. Journal of Business Ethics,2022(4):967 ~ 1001.

Ding R., Liu M. Z., Wang T. T., et al.. The Impact of Climate Risk on Earnings Management: International Evidence[ J]. Journal of Accounting and Public Policy,2021(2):1 ~ 42.

Engle F. R., Giglio S., Kelly B., et al.. Hedging Climate Change News[ J].The Review of Financial Studies,2020(3):1184 ~ 1216.

Felbermayr G., Gr?schl J.. Naturally Negative: The Growth Effects of Natural Disasters[ J]. Journal of Development Economics,2014(111):92 ~ 106.

Gerhard K., Volz U., Murinde V., et al.. The Impact of Climate Vulnerability on Firms' Cost of Capital and Access to Finance[ J].World Development,2021(137):105 ~ 131.

Ginglinger E., Moreau Q.. Climate Risk and Capital Structure[Z]. IO: Empirical Studies of Firms & Markets Journal,2019.

He H. H., Joseph K., Wang C.. The Impact of Climate Risk on Firm Performance and Financing Choices: An International Comparison[ J]. Journal of International Business Studies,2018(5):633 ~ 656.

Jonathan D. S.. Is the Audit Fee Disclosure a Leading Indicator of Clients' Business Risk?[ J]. Auditing,2011(3):157 ~ 179.

Klomp J.. Financial Fragility and Natural Disasters: An Empirical Analysis[ J].Journal of Financial Stability,2014(13):180 ~ 192.

Krueger P.. The Importance of Climate Risks for Institutional Investors[ J].The Review of Financial Studies,2020(3):1067 ~ 1111.

McGahan A. M., Lenox M., Duff R.. The Decarbonization Imperative: Transforming the Global Economy by 2050[ J]. Administrative Science Quarterly,2022(67):60 ~ 62.

Niemi L., Knechel R., Ojala H., et al.. Responsiveness of Auditors to the Audit Risk Standards: Unique Evidence from Big 4 Audit Firms[ J]. Accounting in Europe,2018(1):33 ~ 54.

Nordhaus W. D.. Geography and Macroeconomics: New Data and New Findings[ J]. Proceedings of the National Academy of Sciences,2006(10):3510 ~ 3517.

Simunic D.. The Pricing of Audit Services: Theory and Evidence[ J]. Journal of Accounting Research,1980(1):161 ~ 190.