优优绿能:“股权换订单“存隐忧研发竞争力较欠缺

2023-09-05杨阳

杨阳

深圳市优优绿能股份有限公司(以下简称“优优绿能”)是一家专业从事新能源汽车直流充电设备核心部件研发、生产和销售的企业,主要产品为15KW、20KW、30KW和40KW充电模块,主要应用于充电桩、充电柜等直流充电设备。

优优绿能拟于8月31日创业板IPO首发上会。此次IPO公司计划募资7亿元,用于充电模块生产基地建设项目、总部及研发中心建设项目及补充流动资金。优优绿能近年来业绩增长较快,但却很大程度上依赖于对大客户兼股东的关联方销售,疑似有“股权换订单”的迹象。公司的研发投入相对较低,研发人员流失速度较快,研发实力“成色”究竟如何,或仍有待市场进一步验证。值得注意的是,公司在IPO一个月前突击引入小米参股,直接令公司估值翻倍,其合理性也颇受质疑。

业绩依赖大客户兼股东

报告期内,优优绿能向前五大客户的销售收入分别为6,798.15万元、15,542.49万元、29,981.24万元和20,899.32万元,占营业收入比重分别为68.68%、74.08%、69.63%和63.16%,占比相对较高。

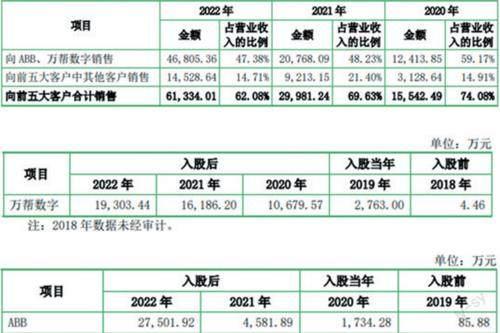

在前五大客户之中,公司与万帮数字、ABB、欣恩科技、玖行能源均存在股权关系或间接股权关系。报告期内,优优绿能对万帮数字的销售金额占营业收入的比例分别为50.90%、37.59%和19.54%;对ABB的关联销售金额占营业收入的比例分别为8.27%、10.64%和27.84%。换言之,仅万帮数字与ABB两家公司的销售,就占到优优绿能全年营业收入的59.17%、48.23%和47.38%。不仅如此,公司甚至还坦言未来与ABB和万帮数字的关联交易占比可能会继续提升。

根据招股书披露,优优绿能与万帮数字于2018年10月开始合作,2018年12月万帮数字入股优优绿能,随后公司销售规模迅速提升;优优绿能与ABB于2018年7月开始合作,并于2020年3月入股公司,同样也是从2020年开始逐渐批量使用向公司采购的30KW充电模块。(见表一)

表一:优优绿能向主要客户销售情况

资料来源:公司招股书

对此,监管层也要求优优绿能说明是否存在通过向客户让渡股份从而获取更多商业利益或输送利益的情形,而优优绿能却以属于商业秘密为由,申请豁免披露万帮数字、ABB等或其关联方入股公司前后的产品售价、销售额变化情况等信息。

不过,即使通过“股权换订单”绑定大客户,也并不等于能够从此一劳永逸。实际上,报告期内,优优绿能向万帮数字的销售收入增速明显低于营收的增长水平,并且万帮数字也存在向华为、台达电子等第三方采购竞品的情形。截至2022年末,优优绿能取得万帮数字在手订单为2,797.55万元,较上年末减少42.86%。同时,2023年初,ABB境外交易主体也引入了另一家30KW充电模块供应商,这意味着优优绿能不再是其该款产品唯一供应商。不仅如此,ABB等一部分主要客户本身也具有充电模块生产能力,与优优绿能在一定程度上构成竞争关系。从这个角度来看,公司与大客户长期合作的稳定性恐怕也存在较多不确定因素。

还有一点需要留意的是,报告期内,优优绿能的境外收入分别为4,135.91万元、10,344.69万元、51,030.10万元,2021年、2022年分别同比增长150.12%、393.30%,2022年公司外销收入占比从24.05%上升至51.72%,对公司近年的业绩增长贡献突出。但根据2023年2月美国发布的电动汽车充电设施网络新规,要求所有受联邦政府资助的电动汽车充电桩必须在美国生产,从2024年7月开始,至少55%的充电站零部件成本必须来自美国。该政策的实施可能会对优优绿能的外销收入造成较大影响,不排除导致公司业绩出现明显下滑。

研发竞争力或值得质疑

招股说明书显示,优优绿能报告期内的研发费用分别为1120.29万元、2149万元、4018.26万元,分别占当期营业收入的5.34%、4.99%、4.07%,而同行业可比公司研发费用率的平均值分别为11.96%、11.07%、9.84%,公司研发费用率仅为平均值的一半左右。

报告期内,优优绿能的研发人员数量分别为42人、72人、129人,而同行业可比公司都在100人以上,公司研发人才储备相对低于行业平均水平。虽然近年公司研发人员增长较快,但与此同时,人员流失的速度也相对较快。报告期内,公司研发人员离职率分别为20.75%、11.11%、18.87%,2022年当期研发离职人数高达30人。(见表二)

表二:优优绿能研发人员离职情况

資料来源:公司招股书

虽然优优绿能表示离职的研发人员普遍入职时间较短,不属于公司的核心研发人员,离职对公司的研发影响较小,但这也一定程度上反映出公司研发团队的稳定性较差。研发投入低,人员流失率高,不免也令人对公司研发方面的竞争力产生质疑。

突击入股抬高估值,产能利用率低仍扩产

报告期内,优优绿能频繁进行股权转让和增资,但是定价差异较大。比如2020年5月,ABBSwiterlandLimited及深圳阿斯特入股时价格为9.95元/注册资本,而3个月后的2020年8月,前海天同、微禾致远的入股价格却为8.96元/注册资本,价格反而更低。

2021年8月至2022年6月期间,优优绿能的投前估值从7亿元猛增至25亿元,尤其是2022年6月,公司在IPO前的一个月突击引入小米智造成为股东,交易价格为83.33元/股,与2021年11月前一轮增资时的约12亿元估值相比,直接令公司整体估值翻了一倍,达到25亿元。临近IPO前外部股东突击入股,或许有刻意抬高估值以便上市圈钱的嫌疑。

表三:优优绿能产能利用率情况

资料来源:公司招股书

招股书显示,优优绿能本次IPO拟募资7亿元,其中充电模块生产基地建设项目和总部及研发中心建设项目各投入2.7亿元,另外1.6亿元用于补充流动资金。不过,从产能利用率来看,公司报告期内产能利用率均较低,2022年产能利用率约为80%,在此之前甚至仅有40%至60%的水平(见表三)。尽管如此,优优绿能依然自信表示“产能已处于较为饱和状态”并募投继续扩产,但是却并未给出产能扩充的具体计划。公司募投项目的合理性恐怕还有待作出进一步说明。