轮胎行业景气回暖谁是行业“王者”? 海外建厂成头部企业“突围”战略选择

2023-08-06承承王宗耀

承承 王宗耀

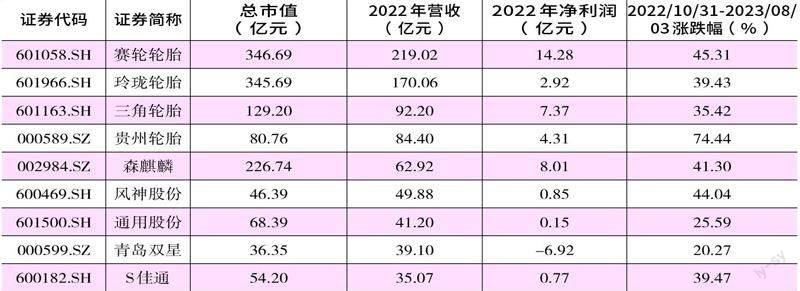

2022 年10 月31 日以来,在轮胎行业原材料成本下降、海运费用回归正常、轮胎销售价格上涨、销量回升等诸多利好因素影响下,轮胎行业景气度持续向好,中信轮胎指数截至今年8 月3 日,涨幅已超过40%,远远超过同期大盘表现。在轮胎概念股中,贵州轮胎涨幅最大,在上述周期内涨幅超过70%,而赛轮轮胎、风神股份等公司的股价涨幅也均超过40%。

在已上市轮胎公司股价持续表现的同时,一些未上市的轮胎公司也乘着行业景气向好东风冲刺资本市场,比如中策橡胶、海安橡胶、元创股份等企业的IPO 申请就已经获得受理。那么,在众多轮胎行业上市公司和IPO 企业中,它们的经营情况又如何呢?

谁是轮胎行业“王者”?

从市值角度看,截至2023 年7月31 日,9 家上市轮胎公司中,赛轮轮胎的市值高挂榜首,总市值达到346.69 亿元。玲珑轮胎的市值与赛轮轮胎差别不大,为345.69 亿元,排在其后的是一家青岛轮胎生产企业和三角轮胎,营收分别达到226.74亿元和129.2 亿元,余下的几家上市轮胎企业总市值均不足百亿元。

附图 中信轮胎指数走势图

数据来源:Wind

不过,单看市值的话,赛轮轮胎与玲珑轮胎相差不大,很难说谁才是行业龙头,但从营收规模角度看,玲珑轮胎2022 年的营业收入为170亿元,而赛轮轮胎2022 年的营收规模则达到了219 亿元,比玲珑轮胎高出近50 亿元。另外,在净利润方面,赛轮轮胎达到了14.28 亿元,而玲珑轮胎则不足3 亿元。仅从营收规模和净利润看,赛轮轮胎显然更胜一筹。

然而如果将未上市的IPO 企业也算在内的话,情况就又有所不同了,因为在拟IPO 企业中,有一家公司的营收规模更大,这家公司就是中策橡胶。

中策橡胶在今年3 月份披露了招股书,虽然招股书中没有披露2022 年的数据,但其2021 年数据却显示,公司当年实现营收306 亿元,净利润接近14 亿元,而同期赛轮轮胎营收和净利润数据分别为180 亿元和13.42 亿元。从数据对比不难看出,中策橡胶的营收规模要远远超过A 股已上市的轮胎企业,而净利润则与赛轮轮胎相当。因此,正在IPO 的中策橡胶才应该是轮胎行业中真正的“王者”。

实际上,中策橡胶是我国销售规模最大的轮胎制造企业之一,在中国橡胶工业协会2021 年发布的“ 中国轮胎企业排行榜”中位列榜首,同时名列美国《轮胎商业》杂志《2022 全球年度轮胎报告》评选的全球轮胎制造企业前十强。

超强盈利能力才是“王道”

当然,在国内轮胎企业竞争激烈的大环境下,如果空有营收规模,而缺乏盈利能力的话,则该企业也不过是个“花架子”,因此盈利能力才是保障企业能否持续发展的根本。那么在众多轮胎企业中,谁的盈利能力更强呢?

据Wind 数据,在A 股已上市的轮胎企业中,青岛的那家轮胎生产企业毛利率和净利率均是行业最高的,其2022 年的毛利率为20.5%,比排名第二的赛轮轮胎高出了2.1 个百分点;净利率为12.73%,比排名第二的三角轮胎高出了4.73 个百分点。

更重要的是,根据该公司的公告,美国商务部对泰国乘用车和轻卡轮胎反倾销调查复审的初裁结果已经出来,结果要远远好于预期。按照原审调查终裁结果,该公司的泰国子公司适用17.06% 的原审税率,但根据此次复审结果看,泰国子公司复审初裁单独税率最低,仅为1.24%,比原来执行的税率下降了15.82 个百分点。

这一消息可谓意义重大,因为该公司大部分产能都在泰国。2022年年报显示,该公司设计产能总计为2800 万条,而公司早在2014 年便在泰国投资建设年产1000 万条半钢子午线轮胎智能制造生产基地,其泰国二期“年产600 万条高性能半钢子午线轮胎及200 万条高性能全钢子午线轮胎扩建项目”已基本建成,预计2023 年可大规模投产。

表1 上市轮胎企业最新市值及2022 年基本面情况

数据来源:Wind

表2 轮胎行业公司盈利能力部分指标(单位:%)

数据来源:Wind

此次复审税率大幅下调,一方面,审查期间多缴纳的税款保证金可以退回,能大幅增加企业的利润;另一方面,更低的反倾销税率,意味企业未来盈利空间更大,可以带动更多订单的增加,对该公司盈利能力而言,如虎添翼。

当然,如果把IPO 企业也算进来的话,海安橡胶的表现则更令人惊讶。2022 年,海安橡胶的毛利率和净利率远远超过了行业所有上市公司和IPO 同行,分别达到了38.56% 和23.47%。

作為一家品牌并不响亮的IPO企业,这一超高的毛利率和净利率是让人好奇的。不过从其产品来看,主营产品为全钢巨胎,客户主要包括国内外知名矿业公司、矿山机械主机厂商、采矿服务承包商以及轮胎贸易商等。由于产品尺寸普遍偏大,原材料成本、技术要求等各方面也比普通轮胎高,因此产品价格普遍比较高,比如其63 英寸巨型胎2022 年的销售均价高达31.13 万元/条,因此其产品毛利率相对较高也尚可理解。只是净利率本身波动较大,比如2021 年时,净利率还仅为10.47%,到了2022 年时却出现暴增。整体来看,海安橡胶盈利能力的稳定性是有待观察的。

另外还值得一提的是,从收入规模来看,即便海安橡胶2022 年收入出现大增,其营收规模也仅有15亿元,在轮胎生产企业中,规模排名仍靠后。后续随着公司收入规模的持续增加,其净利率还能否长期保持高位,需要观察。

研发“达人”更具创新能力

企业可持续发展离不开创新,只有不断提高自己的技术,开发推出新产品,走在行业前列,才能让企业在同业竞争中处于不败地位。

近年来,随着新能源车销量和保有量的不断增加,配套的新能源车轮胎以及轮胎替换市场的前景越来越乐观。值得注意的是,新能源车对轮胎的要求与传统燃油车并不一样,在性能与产品设计上都有所不同,新能源车对轮胎静音、耐磨、抗压、抓地力、节能等各方面性能的要求更高,这就需要轮胎生产企业投入大量资金进行轮胎技术和产品的革新,因此研发投入情况是判断一家轮胎企业是否优秀的重要指标之一。

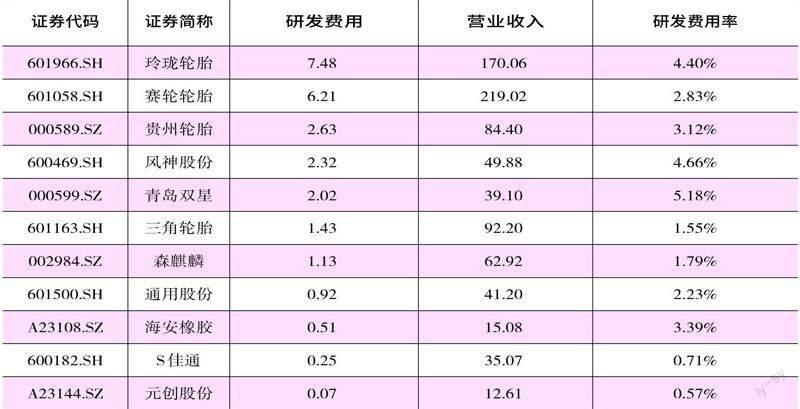

从数据来看,在轮胎上市公司中,玲珑轮胎2022 年投入的研发费用最高,金额达到了7.48 亿元,当然,这一数据与企业的收入规模也有关系,其170 亿元的营收规模排在已上市公司第二位。营收规模排第一位的赛轮轮胎,当年的研发费用支出为6.21 亿元。从研发费用率数据对比看,玲珑轮胎4.4% 的研发费用率要远高于赛轮轮胎2.83% 的研发费用率。

在大量研发费用的支撑下,2022 年玲珑轮胎实现了技术突破,推出自修复、静音绵及一体化产品,将轮胎自修复功能与静音功能有效结合,提升车辆安全性和舒适性;并推出新能源乘用车汽车专用轮胎系列,通过运用低滚阻设计技术体系, 提升续航里程8%。截至2022 年底,玲珑轮胎有效授权专利1209 项,专利保有量居中国轮胎企业前列。

此外,青岛双星以5.18% 的研发费用率排在了轮胎行业第一位。根据年报披露,近年来,其在全钢载重子午线宽基低断面轮胎、矿内防爆全钢载重子午线轮胎、两用型低滚阻轮胎、新能源轮胎、自修复轮胎、冰雪全防爆轮胎等方面均投入了不少研发费用。不过自2019 年以来,公司业绩一直在亏损,即便是到了今年中期,其业绩预告也显示亏损。

值得一提的是,风神股份2022年的研发费用率也不低,达到了4.66%。2022 年其风神子午工程巨胎59/80R63“巨无霸”在焦作基地成功下线,该轮胎属于子午工程巨胎新产品。研发成果方面,公司拥有专利总量347 件,主持和参与国际标准1项,国家标准89 项,行业标准16 项。

表3 2022 年轮胎企业研发费用率情况(单位:亿元)

数据来源:Wind

如果算上IPO 企业的话,中策橡胶2021 年的研发费用金额高达12.06 亿元,投入的金额最高,考虑当年的收入规模后,其2021 年研发费用率为3.94%,研发投入比例也不低。截2022 年6 月末,中策橡胶及其子公司已取得879 项境内专利及25项境外专利。不过,由于公司2022 年数据还没有更新,IPO 进展不明,该公司的情况仍有待观察。

海外建厂是头部企业“突围”的新选择

在中国轮胎企业此前几十年的发展历史中,经历了早期的野蛮生长和后来高额的“ 双反”惩罚税率后,很多公司曾一度沉沦,然而面对国内轮胎产能过剩、汽车销量增速放缓大背景,轮胎生产企业生存压力再度显现,选择在国外建厂也就成了很多国内头部轮胎企业“突围”的新选择。那么,这几家头部轮胎企业在海外布局情况如何呢?

我们先来看营收规模最大的赛轮轮胎,其主要产品分为全钢胎、半钢胎及非公路轮胎。作为首家在海外建厂并最早拥有两个海外规模化生产基地的中国轮胎企业,除了在青岛、东营、沈阳、潍坊的国内生产基地外,其在越南、柬埔寨等地也建有轮胎生产基地。2022 年,公司柬埔寨工厂年产900 万条半钢胎项目正式投入运营,柬埔寨工厂年产165 万条全钢胎项目全线贯通;越南三期项目中年产5 万吨非公路轮胎项目已基本建设完成,年产100 万条全钢胎和300 万条半钢胎项目还在建设中。2023 年,越南工厂实际达产的全钢胎、半钢胎和非公路轮胎的产能共计约有1366 万条(不包括间接持股65% 的ACTR 公司265 万条产能),柬埔寨工厂则有400 万条半钢胎产能实际达产。

根据年报披露,赛轮轮胎2022年末的境外资产高达151.53 亿元人民币,占总资产的比例为51.14%。从收入构成来看,2022 年来自境外的收入超过215 亿元,接近主营业务收入的8 成。其中来自越南子公司的收入超过74 亿元,利润接近11 亿元;来自柬埔寨子公司的收入有8 亿元多,利润为3000 多万元。

玲珑轮胎采取的是“7+5”的全球战略布局,目前在中国拥有招远、德州、柳州、荆门、长春五个生产基地,规划在陕西和安徽建设国内其他两个生产基地。在海外拥有泰国、塞尔维亚两个生产基地。

根据公司产能建设情况,2022年末,玲珑轮胎在泰国达产的乘用及轻卡胎和卡客车胎产能共计1720万套,预计2023 年,在塞尔维亚试生产及批量投放的乘用及轻卡胎和卡客车胎设计产能有1360 万套。境外资产方面,截至2022 年末,金额为143.1 亿元人民币,占总资产的比例为38.28%,规模小于赛轮轮胎。其泰国和塞尔维亚两家子公司2022 年实现的营业收入合计约42 亿元,其中泰国公司实现净利润近8 亿元,塞尔维亚公司因为尚未正式达产,去年仍处于亏损状态。

值得一提的是,近日随着美国商务部启动对泰国乘用车和轻卡轮胎的反倾销原审调查复审的初裁结果出炉,子公司泰国玲珑的税率从原审21.09% 的单独税率降至4.52%,为本案中反倾销税降幅最高的企业,降幅达16.57%,如此变化将有利于泰国玲珑营运能力和订单获取能力的提升。

至于尚处于IPO 的轮胎企业龙头中策橡胶,其于2012 年在泰国建立生产基地,并于2015 年正式投产。其中2021 年中策泰国实现收入超过40 亿元,净利率为7.33 亿元。从销售规模看,从2019 年到2022 年6 月末,中策橡胶境外主营业务收入金额分别为111.12 亿元、102.49 亿元、123.77 亿元和71.56 亿元,其中,2022年上半年境外銷售占比为47.23%。

轮胎行业是全球化销售、全球化采购,与之匹配的全球化生产与研发布局,可以有效规避贸易壁垒、整合生产要素、降低运输成本、提升技术水平。对于建厂国家的选择,从目前情况来看,泰国、越南、柬埔寨等国家成为诸多中国企业的选择。

对此,中国橡胶工业协会会长徐文英对本刊表示,在国外建厂首先是要选对“朋友圈”,选择与国际贸易组织签订协议比较多的那些国家,多边贸易协议签署越多的国家,将来贸易越便利;其次,选择具有市场经济地位的国家,一旦被美国等国家“双反”调查,你提供的市场价格能被其调查机关认可;再次,找一些基础设施完善、投资氛围好、政府干涉少、上下游产业链健全、物流便利的国家。

(本文提及个股仅做分析,不做投资建议。)