机构交叉持股能抑制企业创新失败吗

2023-07-28王靖宇张宏亮

王靖宇,张宏亮

(1.中央财经大学 会计学院,北京 100081;2.北京工商大学 商学院,北京 100048)

0 引言

创新在促进经济社会发展过程中具有边际贡献大、持续性强等特点,企业创新活动具有成本低、效率高的优势[1]。2016年,我国政府科技创新投入占GDP的比重已经超越欧盟,并呈现逐年增长趋势。但问题在于,我国技术进步率与创新投入增长率之间出现了失衡现象,即“科技创新困境”[2]。创新活动高风险性是创新投入向科技成果转化的障碍,据统计,企业创新失败率在40%左右[3]。合理抑制创新失败风险成为促进企业创新水平提升的重要前提。因此,探究企业创新失败治理机制成为学术界广泛关注的问题。

机构投资者作为专业投资主体,在我国资本市场上发挥重要治理作用。随着机构投资者在我国A股市场上日益活跃,出现某一机构投资者同时成为同行业多家上市公司大股东的交叉持股现象。基于机构投资者交叉持股形成的联结关系,相关上市公司拥有了非正式股权联结,进而在机构单一持股的基础上,机构投资者所有权配置具有动态同群效应特征。与单一持股机构相比,交叉持股机构更加注重投资组合整体价值,由此导致机构交叉持股与单一持股投资动机存在差异。基于社会网络理论,交叉持股机构处于股权隐性联结网络中心位置,是信息和资源流动的枢纽。相较于单一持股,机构交叉持股更具信息与资源优势。部分文献基于机构短视与合谋倾向研究发现,机构单一持股会阻碍企业创新[4]。由此,有必要进一步探究动机、资源差异能否帮助交叉持股机构克服机构投资者的短视与合谋倾向,成为抑制企业创新失败的治理主体这一研究问题。Gao等[5]研究表明,机构交叉持股能够促进企业研发投入与专利申请量增加,但创新产出是在克服创新失败的影响下,不断优化公司治理机制的结果[3],即抑制创新失败是促进企业创新绩效提升的前端问题。因此,有必要关注交叉持股机构能否在抑制企业创新失败过程中发挥治理作用,进而完善机构交叉持股与企业创新的逻辑关系链条。

本文可能的贡献如下:第一,进一步丰富机构交叉持股治理后果研究。以往文献主要基于盈余管理、企业避税、企业金融化、企业全要素生产率等视角分析机构交叉持股的治理作用,鲜有关注机构交叉持股对企业创新失败的影响。本文基于机构交叉持股形成的股权网络视角,探讨其对企业创新失败的抑制作用,以期丰富相关研究。第二,综合运用普通最小二乘法(OLS)和倍差法(DID)解决内生性问题。由于机构在投资目标选择过程中具有一定的倾向性,导致以往研究面临内生性的影响,本文借助OLS和DID两种方法,以期为解决这一领域的争论提供稳健性证据。第三,进一步完善机构交叉持股对创新失败的作用路径及作用情境,构建多层次分析框架,以期打开机构交叉持股对企业创新水平作用路径的“黑箱”。

1 文献综述

1.1 机构投资者持股与企业创新

现有机构投资者持股与企业创新关系研究普遍认为,机构投资者具有丰富的资源、专业的投资知识,因而能够促进企业创新水平提升[6]。同时,机构投资者通过持股途径可以发挥公司治理作用,缓解不利因素对企业创新的负面影响。例如,张强和王明涛[7]认为,机构投资者能够促进企业创新产出;姜君臣等[8]发现,机构投资者持股可以通过增强企业风险承担能力提升企业创新水平。但部分研究认为,机构投资者持股会抑制企业创新,其原因在于机构投资者的短视与合谋动机[4],由此引发企业创新动机不足、创新资源配置效率低下等问题进而抑制企业创新。此外,赵洪江和夏晖[9]认为,机构投资者持股对企业研发投入不具有显著影响。同时,部分学者发现,机构投资者持股对企业创新发挥非线性区间效应[10]。

1.2 机构交叉持股与企业创新

目前,学术界主要关注机构交叉持股对企业盈余管理、避税动机、金融化趋势的治理作用[11-13],研究发现,机构交叉持股有利于增强会计信息可比性,提升企业价值、全要素生产率及市场占有率[14]。也有部分学者关注机构交叉持股产生的潜在负面影响,研究发现,基于机构交叉持股形成的企业间隐性关系网络可能会导致市场定价机制扭曲、行业投资效率下降等问题(潘越等,2020)。

在现有文献中,Gao等[5]研究发现,机构交叉持股能够促进企业研发投入和专利申请量提升;杨兴全等[15]研究发现,交叉持股的机构投资者越接近网络中心位置,越有利于促进企业研发投入和专利产出增加。

1.3 文献评述

上述研究对本文具有较大的参考价值,但也存在进一步拓展空间:第一,基于专利申请量与创新失败两种维度描述企业创新过程。企业专利申请量不仅与国家专利审查制度的严格程度相关,而且与创新质量存在紧密关系。对于渐进式创新而言,其创新过程相对简单,是基于以往创新成果的改进与完善[16],创新失败风险较低,而突破式创新则面临较高的研发风险。基于这一视角,创新失败是衡量企业创新质量的重要内容。因此,进一步分析创新失败治理机制对促进企业创新质量提升具有重要意义。第二,投资机构选择目标会受潜在因素的影响。具体而言,机构出于长期价值投资需要考虑,倾向于选择创新水平较高的企业作为投资目标,即企业创新水平显著提升可能更多的是因为企业既有创新水平较高,因而难以识别机构投资者的创新治理作用。相对地,创新失败反映了企业既有创新能力与预期创新质量间的差距,加上创新过程实质上是复杂的资源整合过程,企业无法短时间内依托既有机制应对创新失败风险[17]。机构交叉持股作为外部嵌入的治理因素,上述环境下企业创新失败率的变化可以更好地反映机构投资者在企业创新过程中的治理作用,即基于企业创新失败视角能够为观察机构投资者的治理作用提供更为有效的证据。因此,有必要基于抑制创新失败视角,进一步关注机构交叉持股与企业创新的关系。

2 研究假设

2.1 机构交叉持股与企业创新失败

创新失败是企业在创新过程中面临的客观问题,创新失败产生的负向反馈效应对企业未来研发投入可能产生不利影响,进而影响企业创新过程的持续性[3]。高管风险承担能力与创新失败之间存在动态平衡关系,过多的创新失败经历会挫伤高管研发投资的积极性,甚至诱发高管短视行为,最终导致企业创新能力降低[18]。机构投资者作为资源丰富、素质专业的市场主体,其对公司治理的影响受到学术界广泛关注。随着机构投资者发展,机构交叉持股这一新兴动态同群网络成为我国资本市场中的普遍现象。统计数据显示,我国34%以上的上市公司中存在机构大股东交叉持股现象[14]。基于此,机构交叉持股能否成为抑制企业创新失败的有效机制?本文认为,机构交叉持股有助于抑制企业创新失败。

(1)代理冲突是导致企业创新投资效率低下的重要诱因,机构交叉持股能够有效缓解高管代理问题。根据协同治理理论,主体间合作水平提升有助于缓解信息不对称问题与因契约不完备性导致的代理问题。交叉持股的机构投资者可以基于持股网络提高自身信息收集能力,加强对企业的监督。具体而言,一方面,相比于机构投资者单一持股,机构投资者交叉持股能够形成企业间隐性网络关系,机构投资者处于股权关联网络的核心节点。相关研究表明,机构交叉持股形成的网络具有信息流通与反馈功能[19],即交叉持股的机构投资者可以参与股权网络中的上市公司治理。由于股权网络内上市公司具有同行业属性,故机构投资者获取的公司治理信息具有较强的可比性[19],进而成为股权网络中的信息流动枢纽。具有参考价值的私有信息规模扩大,有利于缓解机构投资者与企业高管间的信息不对称问题,进而帮助机构投资者识别企业高管代理动机,缓解高管代理问题。另一方面,机构投资者可以通过交叉持股网络参与同行业相关公司治理,基于相同行业属性,相关上市公司治理经验具有较强的通用性[20]。由此,机构投资者的边际监督成本下降,有利于机构投资者发挥监督作用,抑制高管代理动机,进而缓解创新资源错配问题,为降低企业创新失败风险提供有效的资源保障。

(2)与单一持股机构相比,机构交叉持股可以克服短视问题,从而降低企业创新失败率。资源整合理论认为,市场资源整合能够将行业不良竞争的负面效应内部化,从而实现市场均衡。机构投资者通过交叉持股逐步成为行业资源流动枢纽,发挥资源整合优势,以此缓解短视问题。一方面,机构可以通过交叉持股这一新兴所有权模式扩大其掌握的资源与信息规模。随着机构借助交叉持股逐渐成为行业资源与信息流动的重要枢纽,其风险承担能力得以强化[20],有利于增强机构投资者的长期导向性,使其积极参与公司治理,从而更好地实现投资组合价值最大化目标。企业创新是持续增加自身价值的重要途径,同时企业创新具有长期性,有利于机构投资者基于长期投资价值构建长效机制,降低企业创新失败风险。另一方面,激烈的外部市场竞争是诱发高管短视问题的重要因素。为了缓解市场竞争压力,高管注重短期业绩改善,对企业长期价值关注不足,导致资源配置扭曲,进而加大企业创新失败风险。机构交叉持股可以重塑行业竞争状况,缓解高管短视问题。具体而言,机构交叉持股的投资目标是为了实现持股网络整体价值最大化。基于此,交叉持股的机构投资者有动机借助自身在董事会的影响力缓解行业过度竞争[14]。因为过于激烈的行业竞争会导致信息不对称程度加深、投资效率扭曲,从而对机构投资者的投资组合价值产生不利影响。因此,交叉持股的机构投资者既有动机也有能力改善行业竞争状况,缓解高管因激烈行业竞争产生的短视问题,使其关注企业创新活动,从而抑制企业创新失败。

进一步地,机构交叉持股产生的资源整合效应有助于缓解因技术溢出引发的创新正外部性问题,降低由此导致的企业创新租金损失,进而对企业创新失败发挥治理作用。具体而言,激烈的市场竞争会诱发创新模仿行为[21],并在技术溢出情境下导致企业创新租金损失,进而对企业创新动机产生不利影响。交叉持股机构出于投资组合价值最大化考虑,倾向于在股权联结网络中发挥协同治理作用,进而对企业持续性创新产生激励效应,抑制企业创新失败。

基于此,本文提出如下假设:

H1:机构交叉持股有利于抑制企业创新失败。

2.2 作用路径

综上所述,机构交叉持股有助于抑制企业创新失败。需要进一步回答的问题是,机构交叉持股通过怎样的路径作用于企业创新,从而抑制创新失败。在以往研究的基础上,本文认为,机构交叉持股对企业创新失败的抑制作用主要通过两种路径实现:一是抑制高管代理动机;二是缓解企业外部融资约束。

就缓解代理问题而言,高管代理动机是影响企业持续性创新的主要因素。从高管代理动机与企业创新匹配度看,为抑制创新失败,需要企业持续、长期的资源投入。高风险是创新投资的内在特征,与高管风险规避倾向存在矛盾,加上研发资源投入具有酌量性特征,因而高管有动机削减研发支出[5],创新资源投入不足容易诱发创新失败。机构交叉持股可以有效约束高管代理问题,进而抑制创新失败。具体而言,基于动机角度,交叉持股的机构投资者逐步成为行业资源流动枢纽,随着可支配资源规模扩大,机构风险承担能力随之提升[20],通过解决短视问题,更好地发挥战略性投资功能。为了实现被投资企业的长期价值,交叉持股的机构投资者会发挥监督作用,抑制高管代理动机。同样,交叉持股机构具有抑制高管代理动机的能力。机构交叉持股可以实现行业信息整合[11],降低机构与高管间的信息不对称程度。此外,同时持股同行业多家上市公司,基于持股公司相同的行业属性、相似的管理模式,机构可以将相关管理经验进行迁移,加强对高管的监督,即机构投资者可以借助交叉持股形成的规模经济加强对高管的监督,通过缓解代理问题抑制企业创新失败。

就缓解外部融资约束路径而言,现金流持续投入是抑制企业创新失败的重要条件。由于创新活动具有高投入特征,企业内部融资途径无法充分满足创新活动的资金需求[19]。因此,外部融资成为抑制企业创新失败的重要资源。我国企业普遍面临融资约束,而创新活动的高风险会进一步加剧外部融资约束。机构交叉持股有助于企业缓解外部融资压力,具体如下:一方面,机构投资者具有较为丰富的融资资源。凭借机构交叉持股形成的隐性社会网络,作为资源流动枢纽,机构投资者可以有效协调股权网络内部融资资源,促进网络内企业合作,缓解企业面临的外部融资约束,为抑制企业创新失败提供融资支持。另一方面,机构交叉持股可以向市场传递利好信号,帮助企业扩大外部融资规模,促进企业创新活动,从而抑制企业创新失败。

基于此,本文提出如下假设:

H2a:机构交叉持股通过缓解高管代理问题抑制企业创新失败;

H2b:机构交叉持股通过缓解外部融资压力抑制企业创新失败。

3 研究设计

3.1 数据获取与样本筛选

本文基于2010—2021年中国A股上市公司数据,采用倍差法(DID)研究机构交叉持股对抑制创新失败的影响,选取以下样本数据:第一,机构交叉持股样本;第二,企业创新失败样本;第三,影响企业创新失败的控制变量样本。其中,对于机构交叉持股样本数据,主要通过手工整理得到;对于企业创新失败与控制变量样本数据,借助国泰安CSMAR数据库获取。本文遵循以下标准对样本进行筛选:①剔除金融、房地产行业样本;②剔除ST、*ST公司样本;③剔除年度变量缺失样本;④剔除资不抵债公司样本。最终,获取的非平衡面板数据中包含11 068个有效观测值。此外,本文对连续变量进行缩尾处理。

3.2 关键变量度量

3.2.1 机构交叉持股

参考He&Huang[14]对于机构交叉持股(Cross)的定义,交叉持股情景下的机构投资者是指同时持有同行业多家上市公司股票,且持股比例在5%以上的机构投资者。因此,本文基于以下思路收集机构交叉持股样本数据:第一,基于季度层面,选取企业股东为机构投资者且持股比例不低于5%的样本;第二,基于季度层面,若样本机构投资者在同行业其它企业的持股比例在5%以上,则视为存在机构交叉持股,并识别出企业存在机构股东交叉持股的机构数量;第三,基于季度指标并计算年度均值,对均值加1并取对数,由此得出公司—年度面板数据。

在上述研究的基础上,参考杜勇等[11]的研究方法,本文基于以下维度对机构交叉持股进行度量:

(1)将机构交叉持股设置为虚拟变量,即观察某年度内某上市公司是否存在共同机构持股5%以上的情况,若样本符合上述定义则赋值为1,否则取值为0(Cross1)。

(2)计算某年度内上市公司中存在的交叉持股机构投资者在该公司内部的持股比例(Cross2)。

(3)观察某家上市公司年度内由多少家机构投资者交叉持股,并进行加1取对数处理(Cross3)。

(4)观察存在机构交叉持股的上市公司是否发生机构减持情况,将未发生机构减持情况的样本赋值为1,否则赋值为0(Cross4)。

3.2.2 企业创新失败

企业创新失败(Retreat)能够反映企业实际创新成果与预期成果间的差异。参考古志辉和马柏超[22]的研究方法,本文采用企业专利申请过程中被撤回、驳回的专利申请量之和与撤回、驳回、授权的专利数量之和的比值度量企业创新失败风险。

3.2.3 中介变量

参考李志远和余淼杰[23]的做法,代理成本(Agency)采用管理费用率度量,融资约束(Finance)采用利息支出度量,并对其加1取对数。该指标越小,企业外部融资约束水平越低。

3.2.4 控制变量

本文选取如下控制变量:企业规模、财务杠杆、销售收入增长率、资产净利率、董事会规模、两职兼任、上市年龄、产权性质、政府补贴强度。表1列示了控制变量含义及计算方法。

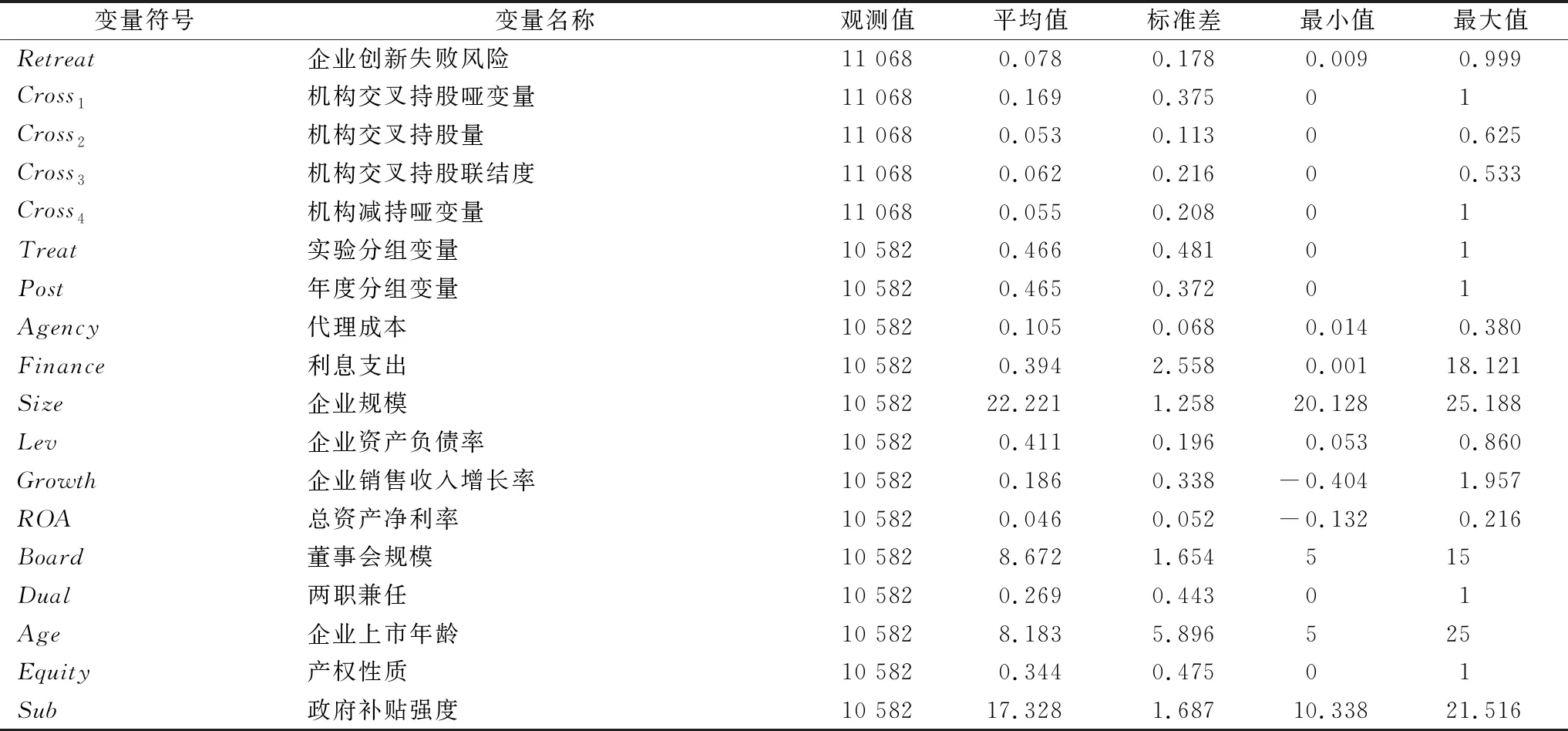

表1 控制变量定义Tab.1 Definitions of control variable

3.3 识别策略

本文采用OLS与DID两种方法对机构交叉持股与企业创新失败的关系进行检验。基于OLS识别策略,本文将存在机构交叉持股的公司—年度样本赋值为1,否则赋值为0,并构建如下模型:

Retreati,t=τ0+τ1Crossi,t+αZi,t+ηt+λi+εi,t

(1)

Zi,t={Sizei,t+Levi,t+Growthi,t+ROAi,t+Boardi,t+Ratioi,t+Duali,t+Agei,t+Equityi,t+Subi,t}

(2)

模型(1)中,解释变量Cross表示机构交叉持股,包括Cross1、Cross2、Cross3、Cross4。系数τ1的统计特征可以反映机构交叉持股与企业创新失败的关系,为了验证假设,系数τ1应显著为负。集合Z包含本文选取的全部控制变量,具体内容见模型(2)。η、λ分别表示年度固定效应和公司固定效应。

为缓解潜在内生性问题,本文进一步采用倍差法揭示机构交叉持股与企业创新失败的逻辑关系。参考郝健等[24]的研究思路,将样本划分为实验组与对照组,即将存在机构交叉持股的样本作为实验组(Treat),反之则归为对照组,实验组取值为1,对照组取值为0。进一步地,将样本上市公司中存在机构交叉持股的年度对应样本赋值为1,不存在机构交叉持股的年度对应样本赋值为0。考虑到观测的连续性,本文将机构交叉持股年度低于3年的样本予以剔除。剔除样本后,有效观测值为10 582个。由此,本文构建倍差法回归模型,如式(3)所示。

Retreati,t=β0+β1Treati×Postt+αZi,t+ηt+λi+εi,t

(3)

模型(3)是检验机构交叉持股能否抑制企业创新失败的双重差分模型,其中,交乘项Treat×Post构成双重差分项,系数β1能够反映机构交叉持股对企业创新失败的影响及方向。基于预期,系数β1应显著为负。为进行路径检验,本文构建中介效应模型,如式(4)所示。

Medi,t=ρ0+ρ1Treati×Postt+αZi,t+ηt+λi+εi,t

(4)

Retreati,t=ω0+ω1Treati×Postt+ω2Medi,t+αZi,t+ηt+λi+εi,t

(5)

在模型(4)中,Med表示中介变量,包括高管代理成本与外部融资约束。根据预期,系数ρ1应显著为负,说明机构交叉持股能够抑制高管代理问题。同时,预期φ1应显著为正,说明机构交叉持股有利于增加利息支出,进而缓解融资约束。

表2 描述性统计结果Tab.2 Descriptive statistic results

主要变量基本统计特征如表2所示。由结果可知:第一,Cross1的均值和标准差分别为0.169、0.375,说明样本企业中存在机构交叉持股情况,且不同企业间差距较大。Cross2的均值为0.053,说明机构交叉持股量较少。Cross3的均值介于0~0.533之间,说明同一家上市公司面临多家机构交叉持股情况,而且这一情况存在较大的波动性。Cross4的平均值为0.055,说明样本企业中机构减持情况较少,机构持股具有一定稳定性。第二,实验分组变量(Treat)的平均值为0.466,说明46.6%的样本存在机构交叉持股现象。同时,年度分组变量(Post)的平均值为0.465,反映出样本年度分布相对均衡。第三,企业创新失败(Retreat)的平均值介于0.009~0.999之间,标准差为0.178,基本统计特征与古志辉和马柏超[22]的研究结果一致。

4 回归结果与分析

4.1 平行趋势假设检验

借助平行趋势假设检验可以排除机构交叉持股前,不可观测因素对企业创新失败的影响,这是使用倍差法的前提条件。由此,本文构建如下模型:

(6)

模型(6)中,D表示年度虚拟变量,即若t-j期间某一上市公司出现机构交叉持股情况,则D赋值为1,若相应期间不存在机构交叉持股情况,则样本赋值为0。M、N分别表示机构交叉持股之前与之后的期数。

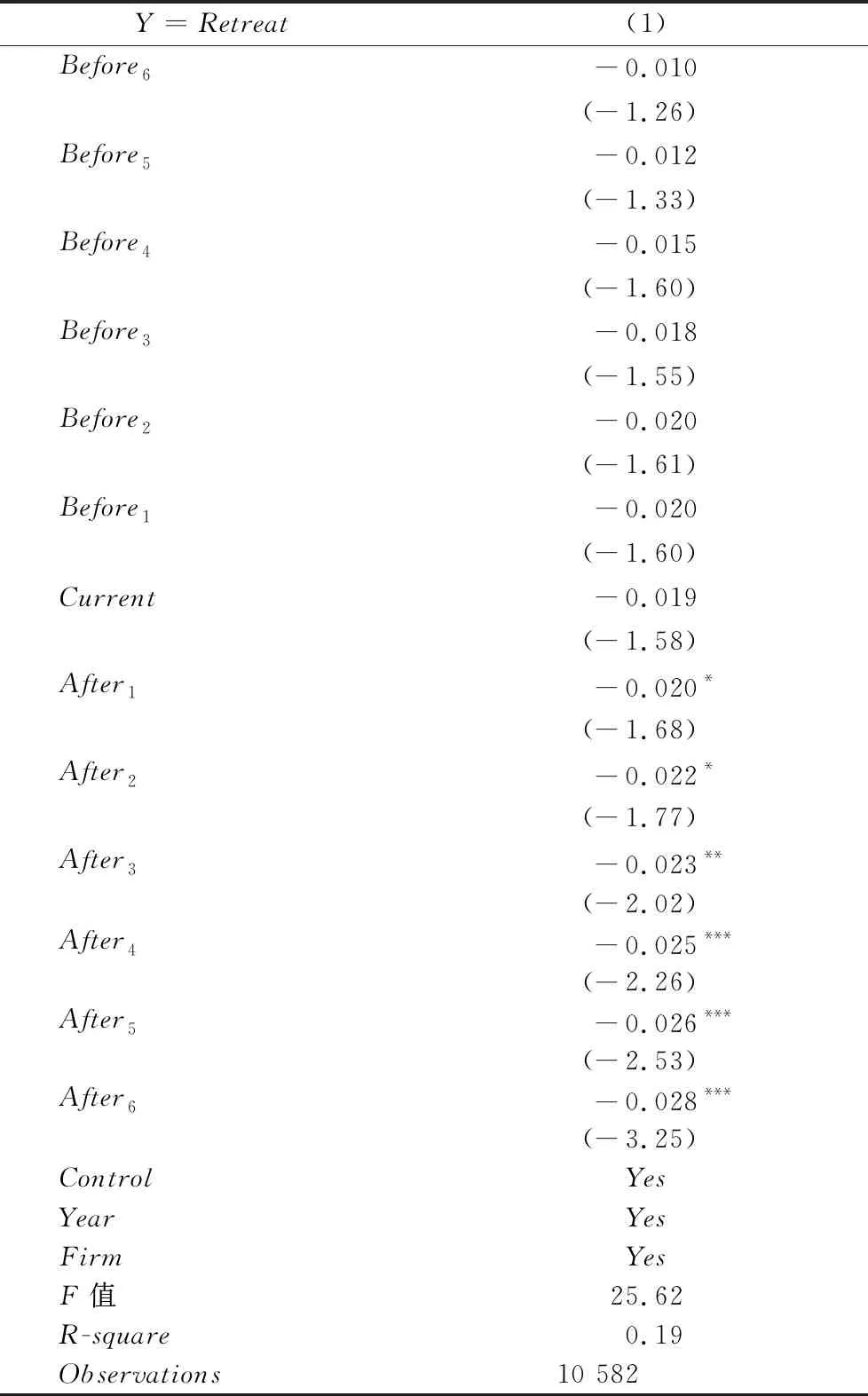

平行趋势假设检验结果如表3所示。由表3可知,在机构投资者交叉持股前,其对企业创新失败的抑制作用不显著,随着时间推移,机构交叉持股对企业创新失败的治理作用日益显现,在统计意义上表现出系数的显著性,这一结果符合平行趋势假设。

4.2 基本回归结果与分析

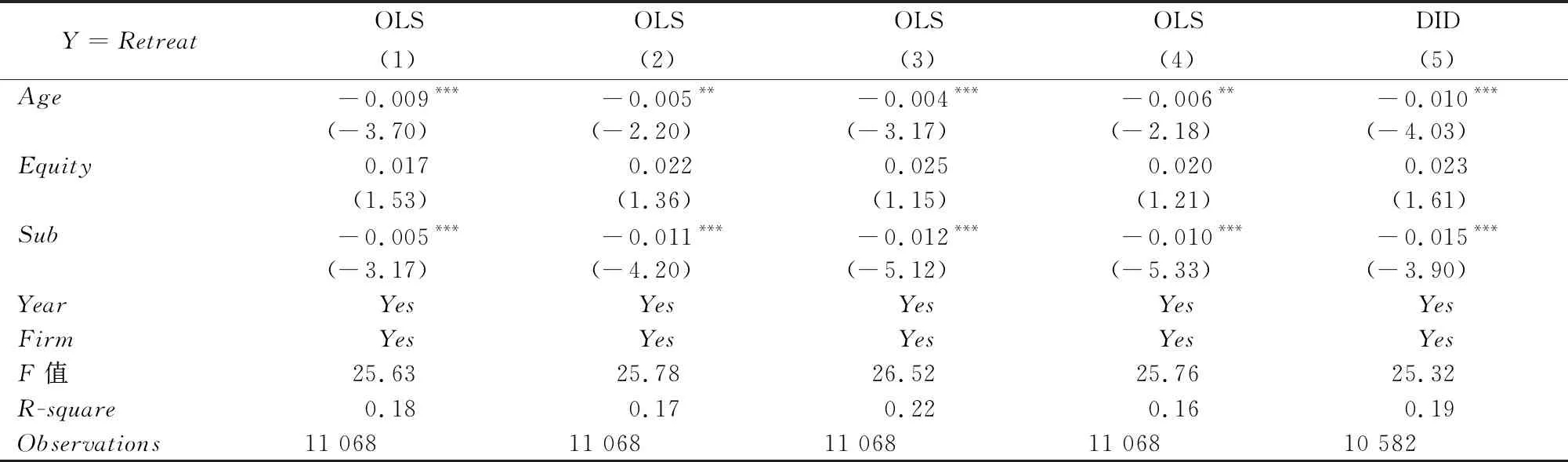

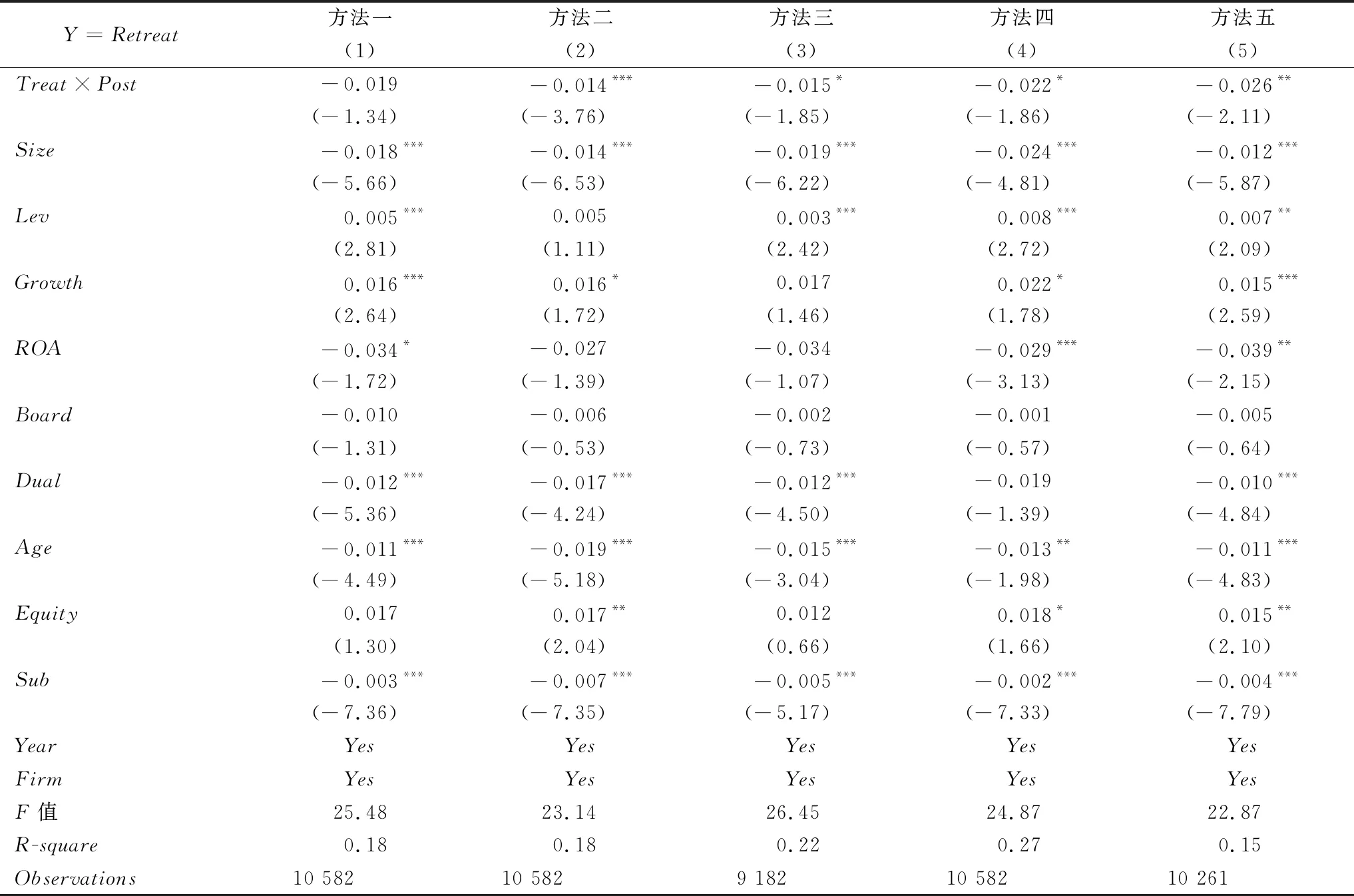

表4第(1)~(4)列是基于OLS方法对模型(1)的回归结果。其中,Cross1的系数显著为负,反映出交叉持股的机构投资者对企业创新失败的治理作用。同时,Cross2、Cross3、Cross4的系数分别为-0.029、-0.022、-0.015,且均通过显著性检验,说明机构交叉持股量较大、机构交叉持股联结度较高、机构未减持情景下,企业创新失败受到抑制,由此基于更多维度验证了本文研究假设。表4第(5)列是模型(3)的回归结果,Treat×Post的系数显著为负,说明相比于不存在机构交叉持股的上市公司,机构交叉持股对企业创新失败的治理效应更显著。上述结果显示,机构交叉持股量每提升1%,上市公司创新失败率降低23.07%。由此,本文研究假设H1得到验证。

表3 平行趋势假设检验结果Tab.3 Parallel trend regression results

4.3 路径检验结果分析

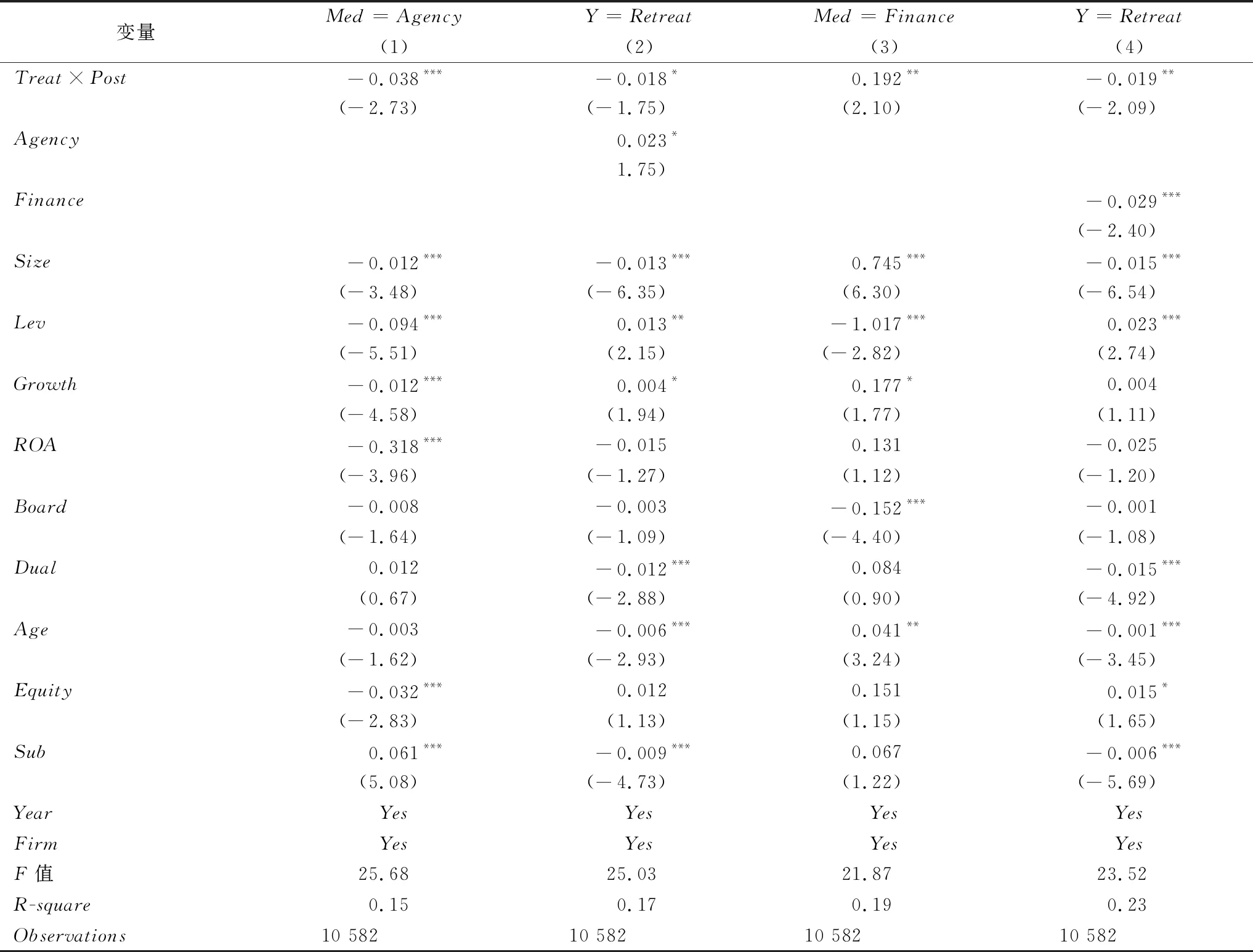

作用路径检验结果如表5所示。表5第(1)列结果表明,Treat×Post系数在1%水平上显著为负,说明机构交叉持股能够缓解高管代理问题。相应地,第(3)列的Treat×Post系数显著为正,说明机构交叉持股有助于企业利息支出增加,缓解企业融资约束。进一步地,第(2)列结果显示(模型(5)的回归结果),Treat×Post与变量Agency的系数均具有显著性,且符号符合预期。同时,第(4)列结果显示(模型(5)的检验结果),关键变量的系数方向及显著性与预期一致。由此,验证了中介效应的存在,即机构交叉持股能够通过缓解代理问题与融资约束抑制企业创新失败。

4.4 稳健性检验

4.4.1 安慰剂检验

为了避免基本回归结果受到不可观测因素的干扰,本文基于反事实视角进行安慰剂检验。如果在虚拟政策环境下,检验结果反映机构交叉持股与企业创新失败呈显著负相关关系,则说明基本回归结果的稳健性不足,反之亦然。

4.4.2 熵平衡匹配

相比于倾向得分匹配法,熵平衡匹配方法可以有效规避样本量匹配损失对回归结果的影响,同时控制样本间系统性差异。因此,本文采用熵平衡匹配方法规避样本差异对回归结果的干扰,以验证结果的稳健性。

4.4.3 被解释变量滞后一期

考虑到机构交叉持股对企业创新失败的治理作用存在潜在滞后效应,本文对被解释变量(Retreat)作滞后一期处理,以规避滞后效应对结果的影响。

表4 机构交叉持股与企业创新失败关系回归结果Tab.4 Regression results of institutional cross shareholding and corporate innovation failure

续表4 机构交叉持股与企业创新失败关系回归结果Tab.4(Continued) Regression results of institutional cross shareholding and corporate innovation failure

表5 作用路径检验结果Tab.5 Regression results of action path

4.4.4 替换被解释变量

相比于外观设计专利、实用新型专利,发明专利因技术密度与人力资本密度较高而具备较高的商业转化价值。同时,发明专利因具有的难以模仿特征而压缩了技术溢出空间,因而对促进企业创新水平提升与机构投资者创新租金获取具有重要价值。因此,本文进一步利用(发明专利撤回、驳回的数量)/(发明专利撤回、驳回数量+发明专利授权量)替换被解释变量,以便更好地观测机构交叉持股对企业创新失败的抑制作用。

4.4.5 倾向得分匹配

为了消除样本间系统性差异对结果的影响,本文采用倾向得分匹配方法对样本进行匹配,并进一步作倍差法分析。

稳健性检验结果如表6所示。由表6可知,在安慰剂检验的虚拟政策环境下(第(1)列),Treat×Post的系数为负,未通过显著性检验,因而基于反事实视角进一步厘清了机构交叉持股与企业创新失败的逻辑关系。进一步地,采用熵平衡匹配方法控制两组样本的系统性差异(第(2)列),检验结果显示,交乘项Treat×Post的系数在1%水平上显著为负。此外,表6第(3)~(4)列结果表明,在被解释变量滞后一期、替换被解释变量情境下,稳健性检验结果与基本回归结果基本一致。同时,倾向得分匹配后的样本检验结果表明(第(5)列),在控制样本间的系统性特征差异后,检验结果与基准回归结果基本一致。

表6 稳健性检验结果Tab.6 Robustness test results

5 拓展性研究

5.1 机构交叉持股量差异的影响

机构交叉持股量能够反映存在机构交叉持股的上市公司中,机构交叉持股量占公司股份总数的比重[11]。机构投资者在上市公司中的持股量越大,上市公司与机构投资者间的利益绑定效应越显著[25],越有利于激发机构投资者的长期视野与治理动机。机构投资者出于增加投资组合长期收益的考虑,有动机优化企业创新资源配置,这对于抑制企业创新失败具有重要影响。此外,交叉持股的机构投资者在某一上市公司中的持股比例越高,该公司在机构投资者股权网络中的中心位置越突出[26]。因此,机构持股量较大的上市公司能够较为便利地获取机构持股网络中的外部创新资源,这对于弥补内部创新资源不足、优化企业创新资源结构具有重要作用,有利于抑制企业创新失败。

5.2 机构交叉持股深度差异的影响

交叉持股的机构投资者在上市公司中的持股年限可以反映机构持股深度。一方面,机构在上市公司中交叉持股深度较高,能够强化机构与上市公司间的利益相关性,有利于激励机构投资者发挥协同治理功能[11],对于抑制企业创新失败具有积极影响。另一方面,随着机构交叉持股深度提升,机构投资者与企业高管间的信息不对称程度逐步降低[26],甚至与高管形成基于私人关系的信息流动渠道。信息不对称程度降低可为机构投资者更好地约束高管代理动机提供有利条件,从而抑制企业创新失败。进一步地,交叉持股机构在企业中持股深度提升,能够向外部市场传递该企业具有较高投资价值的利好信号,这对于缓解企业外部融资压力具有积极影响,而外部融资渠道拓展有利于抑制企业创新失败。

5.3 股票流动性差异的影响

股票流动性差异会导致机构投资者对公司的治理效应差异。具体而言,退出威胁是机构投资者参与上市公司治理的重要途径,当市场捕捉到机构大规模退出上市公司股权这一信息时,会对上市公司股价产生不利影响[27],进而威胁高管职业生涯。特别是对于交叉持股的机构投资者而言,退出威胁对上市公司的影响更为显著,因为交叉持股形成的投资组合是降低机构投资风险的有效渠道。如果公司治理现状存在较大风险或者机构投资者的协调治理功能受到约束,则机构投资者具有重新整合投资组合的动机,以规避某一上市公司治理风险借由股权网络产生的“传染效应”[27]。对于股票流动性较强的上市公司而言,机构投资者退出渠道更加便利,对企业高管的威慑效应更显著,因而有利于约束高管代理动机,抑制企业创新失败。

综上分析,机构交叉持股对企业创新失败的抑制作用更多地体现在机构持股量较大、机构持股深度较高、股票流动性较强的上市公司中,本文构建以下模型加以验证:

Retreati,t=γ0+γ1Treati×Postt+γ2MVi,t+γ3Treati×Postt×MVi,t+αZi,t+ηt+λi+εi,t

(7)

模型(7)为作用环境差异检验模型,MV表示调节变量,包括机构交叉持股数量(Cross2)、机构交叉持股深度(Depth)、股票流动性(Turn)。此外,本文采用交叉持股的机构投资者在上市公司中的持股比例度量机构交叉持股数量,以机构交叉持股最长年限作为机构交叉持股深度的度量指标,采用行业中个股流动性指标加权计算股票流动性。

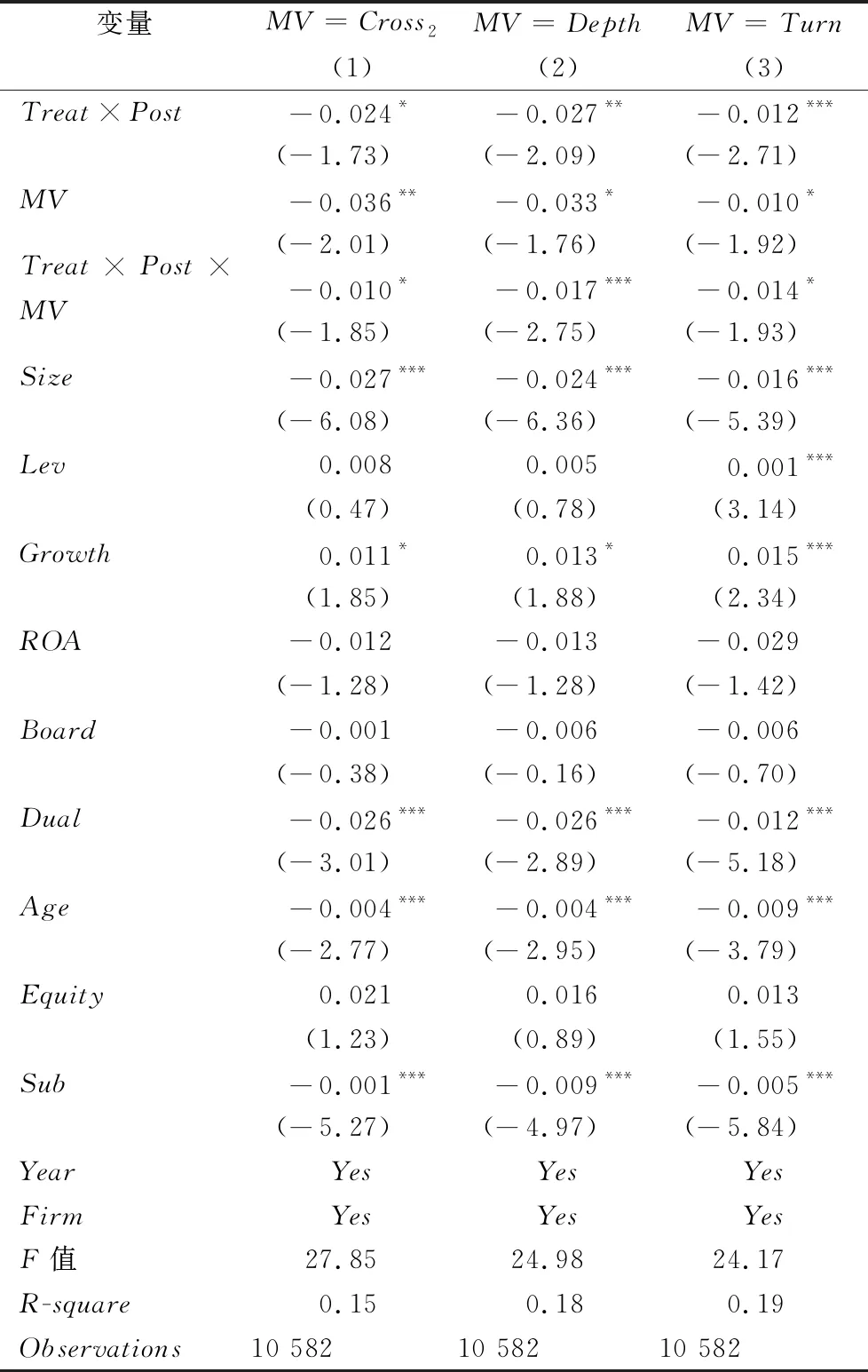

表7 作用环境检验结果Tab.7 Test results of action environment

表7第(1)列结果显示,当MV=Cross2时,调节变量系数显著为负,说明在持股量较大的环境下,机构交叉持股能够抑制企业创新失败。进一步地,三重差分项Treat×Post×MV的系数为-0.010且在10%水平上显著。上述结果说明,当交叉持股的机构投资者持股量较大时,其对企业创新失败的抑制作用更显著。相对地,表7第(2)~(3)列回归结果显示,在机构持股深度较高、股票流动性较强的上市公司中,机构交叉持股更能有效抑制企业创新失败。

6 结语

6.1 研究结论

(1)机构交叉持股可以借助网络效应加强企业监督、解决企业高管短视问题、提高资源配置水平,从而抑制企业创新失败。

(2)就具体作用路径而言,机构交叉持股形成的网络监督效应与资源流动效应有利于缓解高管代理问题和企业外部融资压力,进而成为机构交叉持股治理企业创新失败的作用路径。

(3)进一步研究结果表明,当机构持股量较大、持股深度较高、股票流动性较强时,交叉持股机构产生的治理效应与资源效应能够得到有效发挥。此时,机构交叉持股对企业创新失败的治理作用更显著。

6.2 管理启示

(1)上市公司应重视机构交叉持股的协同治理效应。机构交叉持股能够有效抑制企业创新失败,其原因在于:机构通过交叉持股实现行业内资源与信息流通,发挥资源枢纽作用。因此,企业应采取有效措施,为发挥机构交叉持股的协调治理作用营造有利的环境。

(2)上市公司应重视高管代理问题。机构交叉持股能够抑制企业创新失败,其重要途径是缓解高管代理问题。因此,基于公司治理需要,上市公司应积极构建监督与激励机制,从而缓解高管代理问题。

(3)上市公司应重视外部融资渠道。缓解外部融资压力是机构交叉持股对企业创新失败的作用机制路径,外部融资是企业创新过程中的重要资源,企业高管需要积极开拓外部融资渠道,为创新活动营造稳定的外部环境。

(4)交叉持股机构投资者治理作用的发挥需要依托一定的环境。持股深度较高、股票流动性较强的环境,有利于交叉持股机构投资者发挥治理作用。因此,上市公司要重视治理环境建设,为机构投资者发挥治理作用创造良好的条件。

(5)政府部门要采取措施,为机构投资者成长创造良好的条件。研究表明,机构交叉持股能够发挥治理效应与资源效应,解决机构单一持股的短视问题。由此,政府部门应进一步采取措施,推动机构投资者健康发展。

6.3 不足与展望

(1)机构交叉持股抑制企业创新失败的作用路径有待进一步挖掘。机构交叉持股形成的股权网络既具有较强的监督效应与资源效应,也拥有多样化作用路径。限于数据可得性,本文仅关注了缓解代理问题与外部融资压力两条路径,未来可以通过深入挖掘数据、构建经济理论模型进行拓展。

(2)机构交叉持股对企业创新失败的作用环境有待深入研究。本文基于机构交叉持股的内在特征(如持股时间等)进行分析,未来有必要结合企业所处外部环境特征(如市场竞争程度等)进行更加广泛、深入的研究。