高管股权激励、融资约束与中小企业绩效

2023-06-09陈云桥徐礼志

陈云桥,李 杰,郝 晗,徐礼志

(延安大学 经济与管理学院,陕西 延安 716000)

0 引言

“十四五”规划中指出,要深化人才发展体制机制改革,完善人才评价和激励机制。高管在企业经营决策中发挥着至关重要的作用,高管激励作为重要的公司治理机制,能够有效缓解高管与股东目标不一致而产生的委托代理问题。股权激励作为完善企业薪酬激励体系的核心环节,已成为我国上市公司重要的激励与约束机制。基于Wind 的不完全统计,自2006—2020 年底,A 股近40%的公司实施过股权激励,中小板与创业板的这一比例更是高达54%,上市企业将股权激励视为普遍的薪酬待遇的一种。以往国内外关于高管股权激励与公司绩效的研究颇多,结论也不尽一致,包括正相关[1-2]、负相关[3-4]、非线性相关[5-6]甚至是不相关[7]。因而,高管股权激励对中小企业绩效的影响有待更进一步的实证检验。

中小企业作为我国经济增长的重要引擎,在推动高质量发展中具有重要地位。然而,为防控突如其来的新型冠状病毒肺炎(corona virus disease 2019,“COVID-19”,简称“新冠肺炎”)疫情,国内经济出现了系统性停滞,多数中小微企业现金余额难以维持企业生存[8]。已有研究[9]中认为,中小企业由于自身的创新性、成长性特征以及单一的融资来源等,面临比大型企业更为严重的融资约束。在面临重大公共危机时中小企业更加举步维艰,难以维持正常经营与发展。中小企业融资难问题一直是我国实现经济高质量发展面临的重大问题。缺乏内部资金是企业尤其是民营企业和中小企业健康发展的重要阻碍因素[10]。已有研究发现,股权激励能够激励高管减少对企业的侵占与掏空行为,对公司现金尤其是超额现金具有显著的减持作用[11],企业能够将更多的资金用于研发和生产。在降低委托代理成本的同时,股权激励计划能够释放项目质量良好的积极信号,使投资者更愿意提供资金[12],降低企业融资约束程度。那么,高管股权激励能否通过缓解融资约束,促进中小企业绩效提升呢?

由于我国企业股权激励实施较晚,已有研究缺少对上市中小企业实施股权激励的可能驱动因素分析,魏春燕[9]研究发现,不同于主板,创业板股权激励的主要驱动是人力资源需求,目的是留住核心员工。那么融资约束是否为中小上市公司实施股权激励的可能驱动因素呢?因此,本文拟以上市中小企业为研究对象,提出了融资约束在高管股权激励与上市中小企业绩效关系中发挥中介效应的设想,考察高管股权激励的“激励效应”及其潜在的作用机制,进一步分析不同产权、股权激励方案下,高管股权激励的异质性影响。这对探讨中小企业实施高管股权激励缓解融资约束程度,促进企业绩效的提升具有较强的理论和现实意义。

1 理论分析与研究假设

委托代理理论就高管股权激励对企业绩效的影响主要提出了“利益协同假说”和“堑壕防御假说”两种相反的假说。“利益协同假说”认为,高管股权激励把股东对经营者的监督转化为经营者的自我约束,使经营者与股东利益最大化目标趋向一致,缓解委托代理问题[13]。“堑壕防御假说”认为,当高管的持股比例高到可与其他股东对抗时,高管可能会牟取私利而损害股东利益[14]。基于最优契约理论,高管股权激励能够通过高管的努力程度、声誉维护以及风险承担3 个途径发挥“激励效应”。高管股权激励使高管与股东“目标”一致,从而增强了高管的努力程度,降低在职消费等有损企业价值的行为;高管股权激励所具有的声誉维护效应,降低了外部投资者对资金需求者的监督成本;股权激励的长期性,能够吸引风险喜好人才的加入,增加风险承担行为,促使高管做出更利于企业长远发展的决策。高管股权激励也可以增加高管跳槽成本,稳定经营团体,保证企业的持续发展。高管股权激励的“激励效应”要求更多发挥有效契约论的作用,从而激励高管着眼于企业的长期价值增值。由于我国中小上市企业高管股权激励较晚,高管持股比例较低,高管股权激励与企业绩效关系可能处于利益趋同阶段。基于上述理论分析,本文提出以下假设1。

H1高管股权激励能促进中小企业的绩效提升。

根据莫迪格利安尼和米勒的资本结构理论(MM理论),信息不对称的存在使得企业无法得到最优投资水平时所需资金,普遍面临外部融资约束问题。融资约束问题是制约中小企业发展的重要因素,高管股权激励若能缓解中小企业融资约束程度,则有助于企业转型和创新成长,增加企业绩效。根据融资约束产生的原因,高管股权激励可能通过缓解信息不对称或者降低代理成本从而降低企业融资约束水平。高管股权激励能通过缓解中小企业融资约束程度、提升企业绩效的原因在于:1)高管股权激励能够抑制高管的机会主义行为,减少在职消费、资金占用等,对公司现金尤其是超额现金具有显著的减持作用,企业能够将更多的资金用于研发和生产[11];高管股权激励具有的声誉维护效应,降低了外部投资者对资金需求者的监督成本,缓解企业面临的融资约束问题,促进企业绩效提升[15]。股权激励不需要大量现金支出,从而增加了现金储备,缓解了现金紧张的压力,因此,面临严重融资约束的中小企业更可能实施高管股权激励。2)公司治理中的信息不对称,使得高管人员有机会追求自身利益最大化而损害投资者的部分利益,从而产生委托代理问题。高管股权激励在降低委托代理成本的同时,其计划的发布一定程度上能够反映企业未来的发展潜力,向外部释放项目质量良好的积极信号,能缓解信息不对称程度,使投资者更愿意提供资金,降低企业的融资约束水平[12],企业可以得到更多的外部资金,有助于绩效提升。因此,本文提出以下假设2。

H2a高管股权激励缓解了中小企业的融资约束程度。

H2b融资约束在高管股权激励与中小企业绩效关系中发挥中介作用。

2 研究设计

2.1 样本选取与数据来源

由于创业板2009 年上市,本文选取深A 上市中小板以及创业板2011—2019 年间成功实施高管股权激励计划的上市公司作为样本(其中包含2010 年以前实施高管股权激励,但行权或有效期未截止的样本),并剔除金融保险、ST、*ST 以及变量财务数据缺失及异常的企业样本,共获取367 家实施高管股权激励计划的样本公司,共3 670 个面板数据。对连续变量进行1%缩尾处理,所有数据来源于国泰安,并使用Excel 2003 和Stata17.0 进行数据处理。

2.2 变量定义

1)被解释变量。参考胡景涛等[16]的研究成果,选取扣除非经常性损益后的加权平均净资产收益率(VROE)来衡量企业绩效,作为反映公司价值创造的综合性指标,使用总资产利润率(VROA)作为稳健性检验的替换变量。

2)解释变量。本文选择是否实施高管股权激励计划(VOPTION)及高管股权激励强度作为股权激励度量指标。其中,高管股权激励计划参考文献 [11],用虚拟变量0 和1 描述,考虑到有效期,将实施当年至有效期截止前年份取1,其他年份取0;高管股权激励强度(VINCENT)参考文献[17],构建如下强度指标:

式中:VPrice为股票年末收盘价;VShares、VSalary分别为高管持股数与年薪总额;VO、VR和VA分别为股权激励授予高管的股票期权、限制性股票和股票增值权的激励数量。

本文还选择管理层持股比例(VMSH)作为稳健性检验替换变量。

3)中介变量。本文选取的多变量指标借鉴许敏等[18]的做法,构造融资约束综合指数VFCI来衡量融资约束程度(由于篇幅限制,具体做法未做列示,感兴趣者可向作者索要)。考虑到指标选取问题,本文借鉴已有研究使用VWW指数进行稳健性检验。

4)控制变量。根据契约理论并参照其他学者的相关研究成果,本文选择的控制变量包括:公司规模VSIZE、企业成立年数自然对数VAGE、营业收入增长率VRGR、第一大股东持股比例VCR、股权制衡度VZ、独立董事所占比例VRIN、董事会规模VBOARD、流动比率VLR、管理层薪酬自然对数VMPA、资产周转率VETR、现金持有量VCASH、内部现金流VCFI。发达的金融发展水平、合理的金融结构对中小企业融资约束的有效缓解至关重要,企业的融资环境会因为地域的经济发展水平而存在差异。故最后确定本文控制区域虚拟变量VAREA,东部地区为1,否则为0。行业虚拟变量VIND,年度虚拟变量VYEAR。

2.3 模型设计

为了验证H1,本文构建如下回归模型:

考虑到高管股权激励的滞后性以及反向因果问题,本文构建滞后一期回归模型。模型(2)同时考查是否实施股权激励计划(VOPTION),其中VControlsVariables为本文控制变量,模型同时控制年度、行业与地区固定效应,此外,为缓解模型中可能的序列相关,以标准误差聚类到企业层面。

为检验融资约束是否为高管股权激励的实施因素H2a,及其在高管股权激励与企业绩效关系中的中介作用H2b,借鉴已有研究构建以下逐步回归模型进行中介效应检验:

检验时,第一步,对模型(3)中VINCENT与中介变量(VFCI)进行回归分析,如模型(3)中β1显著的情况下,则进行下一步检验;第二步,对模型(4)进行回归,若β2显著,则说明融资约束存在中介效应;进一步,若β1显著,则说明融资约束在高管股权激励与企业绩效的相关关系中发挥了部分中介效应,反之为完全中介效应。下文中使用Bootstrap 和Sobel检验中介效应的稳健性。

3 实证研究与结果分析

考虑到创业板2009 年上市,且本文回归模型涉及成长性指标以及滞后一期解释变量等原因,选择2011—2019 年深A 上市367 家中小板以及创业板成功实施高管股权激励连续经营企业的3 303(367 家)个年度-公司原始样本进行分析。

3.1 描述性统计分析

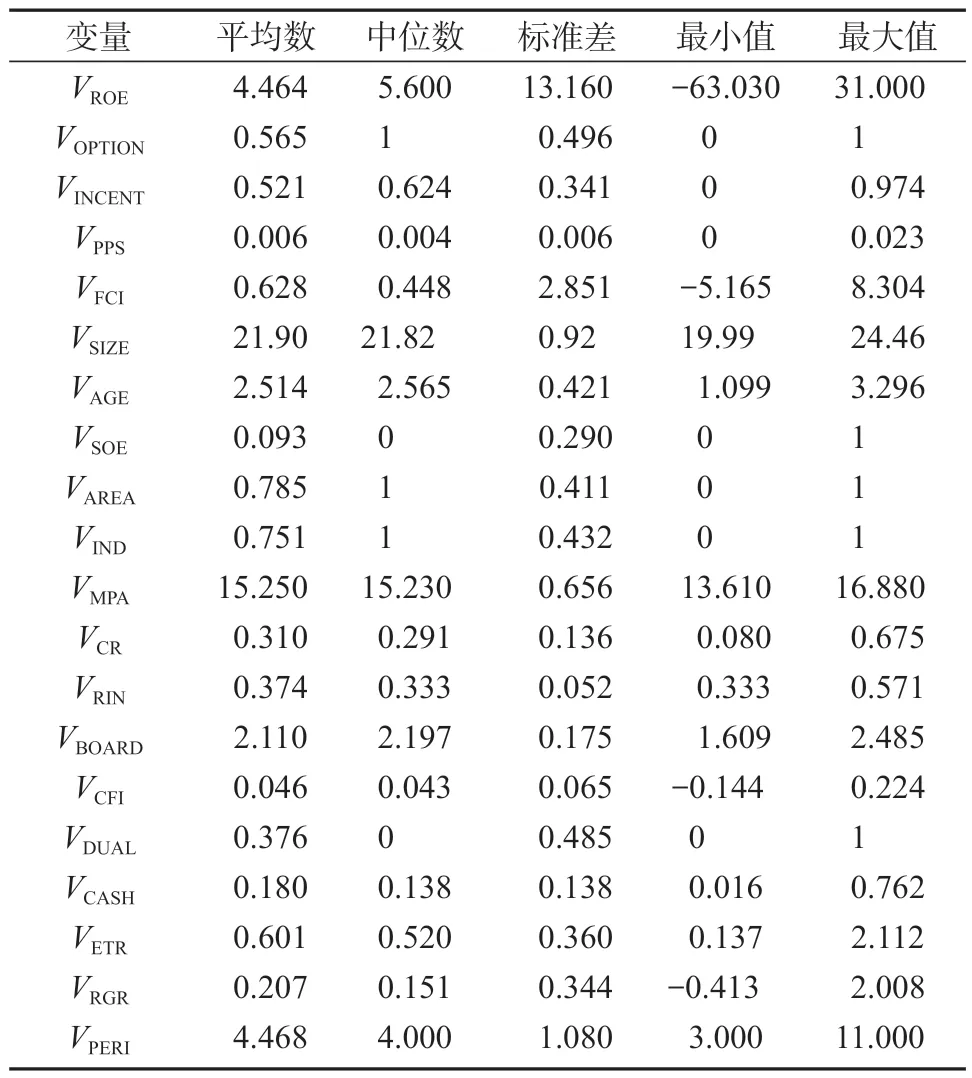

高管股权激励计划中限制性股票激励312 份,股票期权激励170 份,混合股权激励以及股票增值权激励46 份,说明我国上市中小企业实施高管股权激励计划更倾向于限制性股票激励。表1 为主要变量的描述性统计结果。

表1 主要变量描述性统计结果Table 1 Descriptive statistical results of the main variables

表1 中,企业绩效VROE均值为4.464,最小值与最大值分别为-63.030, 31.000,说明实施高管股权激励的上市中小企业整体业绩水平差异较大;高管获授激励股数所占比例(VPPS)均值为0.006,最大值与最小值分别为0.023, 0,说明高管股权激励强度整体不高;高管股权激励计划有效期(VPERI)为4.468,说明中小企业高管股权激励计划有效期适中;融资约束指标(VFCI)均值为0.628,标准差为2.851,说明各中小企业间融资约束差异程度较高,中小企业间面临的融资难问题各不相同。其他变量如企业规模、企业年龄、高管货币薪酬及企业成长性等标准差较大,数据离散程度较高,说明中小企业各公司间存在较大差异,这可能与行业特征及宏观经济政策有关。其他指标与已有研究结果类似,不再一一赘述。Pearson相关性分析结果显示,变量间相关系数均小于0.8,不存在多重共线性关系,故相关性分析结果未列示。

3.2 回归结果分析

3.2.1 高管股权激励与中小企业绩效

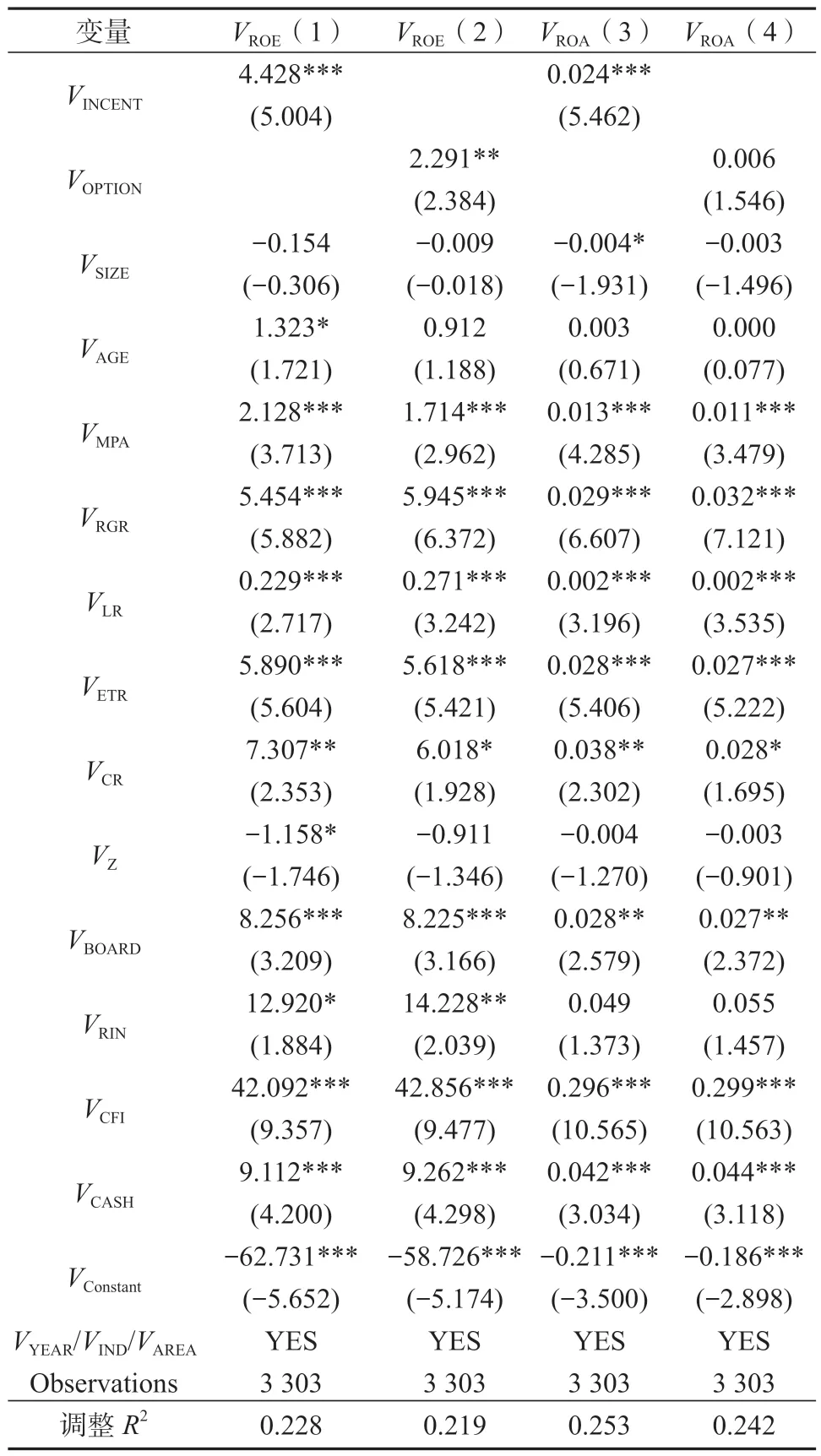

本文进行单位根检验以及协整检验,通过后选择原平稳序列进行回归。表2 为检验假设1 对应的模型2,滞后一期高管股权激励与中小企业绩效回归结果。

表2 高管股权激励与中小企业绩效回归结果Table 2 Executive equity incentives and SME performance regression results

表2 中的列(1)和(2)结果显示,高管股权激励计划(VOPTION)、强度(VINCENT)与企业绩效(VROE)正相关,且依次在5%, 1%的置信水平上显著为正,即实施高管股权激励的中小企业有更高的企业绩效;高管股权激励的强度越大,企业绩效水平越高,该回归结果初步支持了假设H1。表1 中列(3)和(4)为更换被解释变量的回归结果,表中数据显示,高管股权激励强度与中小企业绩效正相关,高管股权激励强度越大,越能增加企业绩效。这一结果说明,中小企业实施高管股权激励时利益驱同效应发挥主导作用。其他控制变量数据说明,在一定范围内上市公司成长性越好,公司总资产周转率越高,股权集中度以及高管薪酬越高,企业绩效越好。囿于篇幅,之后各表中相关控制变量及常数项的回归结果均未列出,留存备索。

3.2.2 高管股权激励、融资约束与中小企业绩效

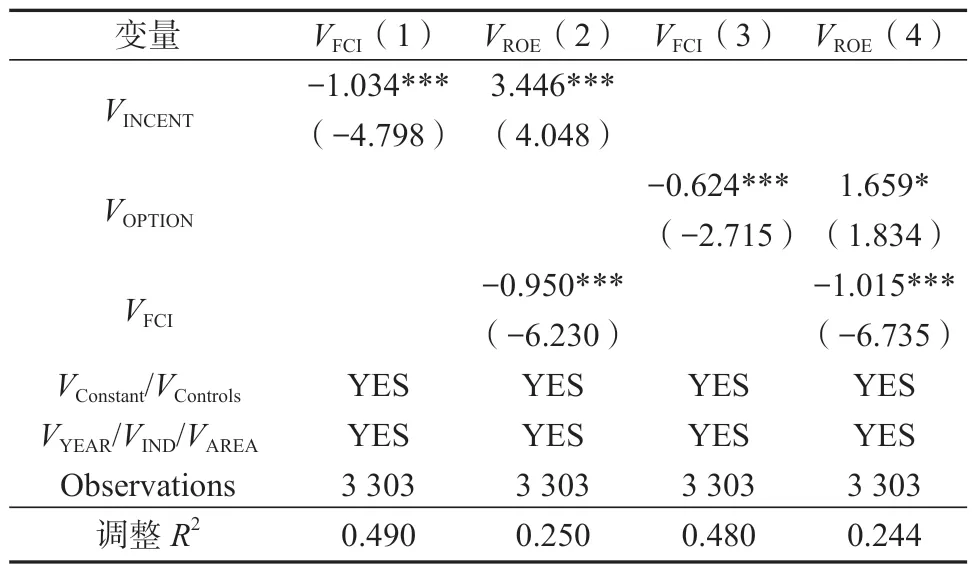

表3 为检验假设2 对应的逐步回归模型(3)和(4)融资约束的中介效应检验结果。

表3 高管股权激励、融资约束与中小企业绩效Table 3 Executive equity incentives, financing constraints and SME performance

表3 中列(1)高管股权激励强度(VINCENT)对融资约束(VFCI)的回归系数在1%的置信水平上显著为负,说明高管股权激励能有效缓解融资约束水平,故H2a 得证,即中小企业高管股权激励具有融资支持效应。表3 中列(2)为考虑中介变量(VFCI)后,高管股权激励(VINCENT)与企业绩效(VROE)的回归结果,对比表3 中列(1),其VINCENT系数值和显著性水平均明显下降,VFCI系数显著,说明高管股权激励通过融资约束的部分中介作用促进企业绩效提升,故H2b 得证。表3 中列(3)和(4)进一步说明,高管股权激励计划(VOPTION)能够通过缓解融资约束从而促进企业绩效提升。

3.3 稳健性检验

1)内生性检验。本文借鉴胡景涛等[16]的做法,选择VStuff(ln 员工人数)作为高管股权激励的工具变量(VIV)进行检验。员工人数与企业绩效之间不存在明显的关联性,基本满足外生性要求。Wald F统计量为29.695,大于10%偏误下的临界值16.38(名义显著性水平为5%的检验,其真实显著性水平不超过10%),说明不存在弱工具变量问题,LIML 法进一步验证IV 满足有效性的要求。使用2SLS(two-stage least square regression)模型对假设H1 重新回归后,本文的结论依然成立。

2)中介效应检验。鉴于部分中介效应可能出现的置信度降低,本文使用系数乘积检验法Sobel 和Bootstrap 法检验融资约束部分中介效应的稳健性,得知融资约束的中介效应结论依旧稳健。

榆阳区位于陕西省北部,2017年农耕地总面积8.67万hm2,其中河阶地约1万hm2,主要分布在无定河流域、榆溪河流域、海流兔河流域及其支流流域,是传统的蔬菜、经济作物种植区域,耕地地力水平较高。

3)样本选择偏误。本文样本选择为实施高管股权激励样本,考虑到可能存在的样本自选择导致的内生性问题,使用双重差分法(DID)建模后进行分析,倾向得分匹配法(PSM)筛选样本。参考张敬文等[19]关于多时点双重差分法的研究结果,重新设定回归模型,PSM-DID 模型估计结果依旧支持假设H1,DID检验结果证实了研究结论的有效性。限于篇幅,有关PSM 匹配过程以及回归结果均未列示。

4)其他稳健性检验。排除核心变量的测度偏误,用VMSH替换高管股权激励强度变量,VROA作为被解释变量的代理指标,替换融资约束指标为VWW指标;控制遗漏变量,考虑到难以观测的个体固定特征等因素影响,更换模型为控制时间以及个体的双向固定效应回归模型;更换研究样本,考虑到股权激励的政策发布,选取2016—2019 年样本进行回归,用中位数前50%的高融资约束组样本;仅使用深A 中小板上市样本等。上述稳健性检验均支持本文研究结论,囿于篇幅,稳健性检验结果未汇报。

4 异质性影响研究

4.1 产权性质对高管股权激励有效性的异质性影响

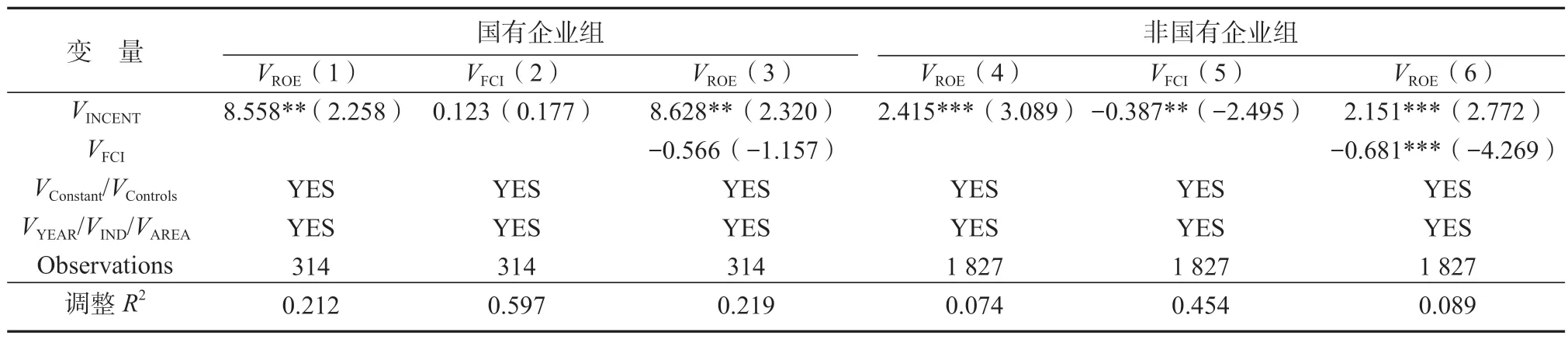

不同产权性质的企业在治理结构、规章制度等方面存在明显差异。部分研究成果认为,国有企业由于政府对经济的干预存在诸多问题,内部人控制可能使得薪酬激励机制在设计和实施时使“部分人”利益最大化,国企严格的薪酬管制也使得部分激励被在职消费或者职位晋升等替代,无法与利润最大化目标一致,从而导致国有企业的股权激励效果较差。也有研究持相反观点,认为国有企业因有更加良好的外部环境,为股权激励计划的实施提供了基础和保障[20],股权激励能够显著提升企业绩效。产权性质是影响融资约束的关键变量,近年来国务院国有资产监督管理委员会相继出台了一系列政策性文件,国有企业治理结构更加健全,为高管股权激励计划的实施提供了政策性保障。为检验融资约束在高管股权激励促进企业绩效的中介作用是否在不同产权性质中存在差异,本文将实际控制人性质为国家和国有法人的样本划分为国有企业组,反之为非国有企业组。考虑到可能存在的样本选择偏差问题,本文使用PSM 匹配混合样本按产权性质分组检验,具体的回归结果如表4所示。

表4 不同产权性质下融资约束中介效应检验模型回归结果Table 4 Regression results of the test model of the intermediary effect of financing constraints under different property rights

表4 所示产权异质性检验回归结果显示,列(1)和(4)中高管股权激励(VINCENT)系数国有企业组大于非国有企业组,且组间系数差异也通过了显著性检验(p=0.093 5),说明国有企业高管股权激励对企业绩效的提升作用更明显,股权激励效果更好。列(2)和(5)中结果显示,高管股权激励的融资支持效应仅发生在非国有企业组中,这可能因为非国有企业的信息不对称程度更高,面临更为严峻的融资约束,因此高管股权激励的融资约束支持效果更显著。列(3)和(6)中结果说明,国有企业由于更加良好的外部环境,高管股权激励的效果发挥更好,企业绩效提升更显著;非国有企业因为更高的信息不对称程度与更为严重的融资约束,高管股权激励对融资约束问题的缓解更明显,此结论与上文分析一致。总之,无论何种产权性质企业,高管股权激励都能够很好地促进企业发展。

4.2 高管股权激励模式、有效期对企业绩效的异质性影响

本文仅考虑限制性股票和股权期权激励对企业绩效的差异化影响。限制性股票奖励与惩罚对等,具备惩罚性的特点,普遍被企业使用,而股票期权激励使高管愿意承担更多的风险,有利于高管制定长期对企业发展更好的决策。而激励的合理有效期长,有利于高管选择和执行对企业长期绩效有效的投资和决策。本文参考以往研究,将高管股权激励计划有效期不小于5 a 的样本划分为长有效期组,反之,为短有效期组。使用原始样本即实施高管股权激励企业进行回归,具体回归结果见表5。

表5 截面数据分析回归结果Table 5 Regression results of cross-sectional data analysis

分析表5 中的回归结果数据可以得知,高管激励限制性股票组、长有效期组的高管股权激励的融资支持效果更强,组间系数差异也通过了显著性检验(p=0.038 3,0.005 1),这说明相较于股票期权,限制性股票激励对融资约束的缓解作用更强,长有效期股权激励的融资支持作用更为明显。而激励模式与激励有效期对于高管股权激励与企业绩效之间关系的影响并没有显著的差异。

5 结论与建议

不仅是吸引和留住人才,缓解融资约束也是中小企业实施高管股权激励的重要动因。本文选取2011—2019 年成功实施高管股权激励的深A 中小板以及创业板上市公司为研究对象,实证检验了高管股权激励对中小企业绩效的影响及其作用机制,并通过PSM-DID、中介效应以及2SLS 模型来考虑可能存在的内生性问题。研究的主要结论如下:

1)高管股权激励能够促进中小企业绩效提升,PSM-DID 检验也支持该结论。股权激励可以缓解股东、高管间的利益冲突,使其利益共享、风险共担,促进中小企业长远发展。

2)缓解融资约束水平是中小企业实施高管股权激励的重要动因,其在高管股权激励促进中小企业绩效关系中发挥部分中介作用。高管股权激励具有融资支持效应,通过缓解信息不对称程度来降低融资约束水平。

3)异质性考察发现,股权激励的融资支持效应仅局限于非国有企业,但国有企业由于良好的外部环境,高管股权激励的实施效果更好,即对企业绩效的提升更明显。无论是何种产权性质,高管股权激励的实施均可以助力中小企业发展。

4)考察激励方案设计,限制性股票组、长有效期组高管股权激励融资支持效果更强,而激励模式与有效期对高管股权激励与企业绩效的影响并无显著差异。限制性股票具备惩罚性的特点,奖励与惩罚对等,面临更低风险,普遍被企业使用;而着眼于企业长远发展的股权激励方案,有利于制定最佳决策,对中小企业融资约束的缓解更为明显,股权激励方案实施时应考虑其要素设计“对症实施”。

本文的研究结论具有重要的理论和政策意义。理论方面,可为中小企业实施高管股权激励提供理论支撑,探寻能有效缓解中小企业融资约束的制度安排。在政策建议方面,第一,本文认为未来可以进一步合理放宽对中小企业上市公司高管股权激励的限制,部分缓解中小企业严峻的融资约束问题,助力企业长远发展;第二,优化激励方案设计,重视激励模式以及激励有效期的选择,明确高管股权激励的长期导向,更好发挥股权激励的融资支持与绩效赋能效应;第三,非国有企业实施高管股权激励虽然能够有效缓解融资约束程度,但是对于企业绩效的提升效果较弱。究其原因,可能是高管股权激励计划只有在内部结构优化、外部环境良好的情况下才能更好地发挥激励效应。