高阶灾难保险的价格

2023-05-30杨翱翔

VIX期权是芝加哥期权交易所2006年推出的基于波动率指数的期权。VIX看涨期权和标准普尔500指数(SPX)看跌期权对投资者来说都是“灾难保险”,二者功能显然高度重合。为什么在SPX期权已广泛交易的情况下,投资者还对VIX期权有需求呢?本文介绍的作者与合作者撰写的《高阶灾难保险的价格:VIX期权的例子》研究了该问题。

衍生品的一个重要作用是提供完全市场,即帮助投资者实现传统资产无法实现的投资。投资者交易衍生品Z,说明衍生品Z能帮助他们实现传统资产X和衍生品Y都无法实现的投资。芝加哥期权交易所(Chicago Board Options Exchange,简称CBOE)在1983年、2004年、2006年相继推出标准普尔500指数(S&P 500 Index,简称SPX)期权、波动率指数(Volatility Index,简称VIX指数)期货、VIX期权。每一个都大受追捧,说明这些衍生品分别起到不同的作用。VIX指数衡量的是SPX波动性,VIX期货使投资者能直接投资股市波动性。VIX期权是基于VIX的衍生品,因此和VIX期货功能部分重叠。“波动反馈效应”导致SPX和VIX强烈负相关,因此当股灾发生时,VIX指数会猛烈上涨。VIX看涨期权和SPX看跌期权因此都是“股灾保险”,功能再次高度重叠。因此,一个重要问题是:VIX期权到底有什么超越VIX期货和SPX期权之处?

尽管原有文献中已经有一些VIX期权定价模型,但关于上述经济学问题没有系统的回答。笔者和威斯康星大学比约恩·埃拉克(Bjorn Eraker)教授合作撰写的2022年12月刊发于《金融学期刊》(Journal of Finance)的论文《高阶灾难保险的价格:VIX期权的例子》(The Price of Higher Order Catastrophe Insurance: The Case of VIX Options)(下简称“论文”)研究了这一问题。

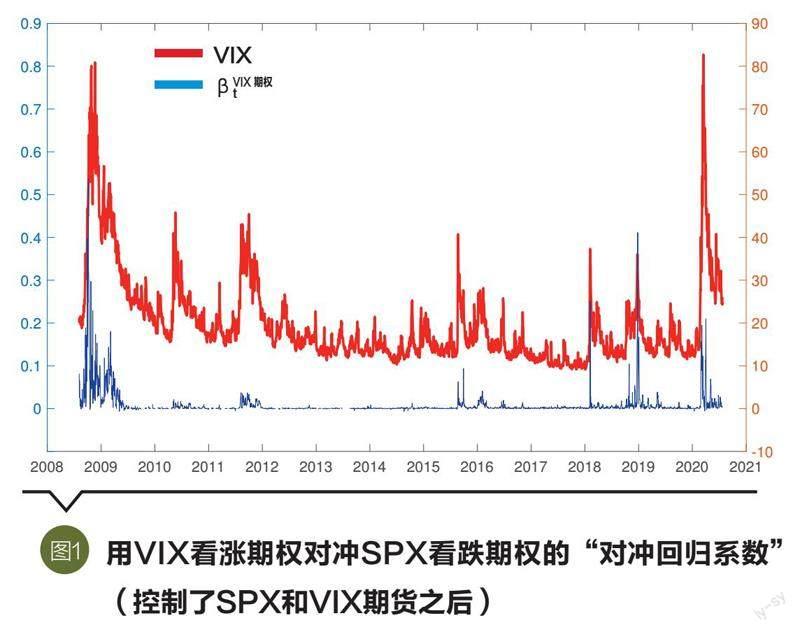

论文实证部分通过三种方法来研究上述衍生品之间的关系。第一,对冲回归(Hedge Regression)。假设现在我们要对冲SPX看跌期权,教科书的方法是德尔塔对冲(Delta hedge)[采用SPX指数交易基金(Exchange Traded Funds,简称ETFs)]和维加对冲(Vega hedge)(采用VIX期货)。论文作者发问:当控制了这两种传统的对冲工具后,VIX看涨期权还能帮助对冲SPX看跌期权吗?论文作者发现,该问题的答案显著地随经济周期或市场环境的变化而变化。在“衰退(高股市波动)”时期,二者关系紧密,VIX期权能显著地帮助对冲SPX期权。在“扩张(低股市波动)”时期,二者关系微弱,VIX期权几乎不能帮助对冲SPX期权。第二,主成分分析(Principal Component Analysis,简称PCA)。不同于原有文献中用PCA来分析股票或债券的横截面数据,论文作者将SPX期权和VIX期权按虚实程度(moneyness)分类,然后使用PCA来研究“股灾保险市场(SPX看跌和VIX看涨期权)”的因子结构。作者发现,前四个主成分,即SPX的水平(SPX level)、SPX的偏离度(SPX skewness)、SPX的尾部(SPX tail)、SPX的波动率(SPX volatility)能解释绝大部分SPX和VIX期权的变动。但是不同虚实程度的SPX、VIX期权在四个主成分上的承载很不相同。这和之前的实证发现相符,都说明VIX期权和SPX期权的功能不完全重叠。第三,期权隐含波动率曲线。原有文献发现SPX期权的隐含波动率曲线呈现“凸性微笑”(convex smile),且这一特征相当稳定,并不太随市场环境的变化而变化。论文作者发现,VIX期权的隐含波动率曲线在“衰退”时期呈现“凸性微笑”,在“扩张”时期却呈现“凹性皱眉” (concave frown)。这一原有文献中没有过的有趣发现,再次印证VIX期权的“事前定价”有独特的、不同于SPX期权之处。

论文理论部分建立了一个基于禀赋的一般均衡模型来解释上述发现。类似[班萨尔—亚伦2004(Bansal-Yaron 2004)]模型,消费禀赋有时变的波动率。波动率随机地向上跳跃,跳跃有时变的发生概率。因此,此模型是一个双因子模型——“波动率”和跳跃的“波动率的波动率”。在均衡中,消费禀赋的双因子传导成股票指数的双因子,继而传导成VIX指数的双因子。任一因子上升时,VIX指数上升,同时通过贴现率的上升使SPX下降。因此,论文作者把双因子称为“贴现率因子”。除此之外,论文作者把消费禀赋理解为第三个因子——“现金流因子”。

该模型内生了股票指数、VIX指数、SPX期权、VIX期货和VIX期权的价格。该模型有“低波动率(扩张)”时期和“高波动率(衰退)”時期。扩张时期,现金流风险更重要。因为在均衡里VIX指数只反映了股票指数分布的高阶矩,VIX不受现金流风险的影响。现金流风险因此只影响SPX期权而不影响VIX期货或期权。因此,扩张时期,SPX期权和VIX期权之间关系微弱,VIX期权几乎不能帮助对冲SPX期权。衰退时期(也即是波动率因而贴现率变动很大的时期),贴现率风险更重要。贴现率风险既影响VIX期货和VIX期权,也影响SPX期权。因此,衰退时期,SPX期权和VIX期权之间关系紧密,VIX期权能很好地对冲SPX期权。即使论文作者在对冲回归里控制了VIX期货,这仍不足以消除VIX期权的作用。这是因为期权价格是波动率因子的“凸函数”,而VIX期货几乎是波动率因子的“线性函数”,控制VIX期货不足以控制期权的“凸性”(convexity)。该模型因此解释了对冲回归的结果。

该模型还解释了VIX期权隐含波动率曲线随经济周期的变化。低波动率时期,VIX的向上跳跃风险更重要,因此隐含波动率曲线向上倾斜,并且呈现“凹性皱眉”。高波动率时期,VIX的向下扩散(diffusion)风险更重要,因此隐含波动率曲线向下倾斜或比较平坦,并且呈现“凸性微笑”。这和论文作者在数据中观察到的十分相似。

该模型在参数校准(将消费和股利数据进行了匹配)之后不仅能解释VIX、SPX衍生品数据,还同时能解释很多传统的资产定价谜题,例如股权溢价、低无风险利率、方差风险溢价、短期股权回报可预测性等。原有文献中现有的一般均衡资产定价模型(长期风险、罕见灾难、习惯等)也能解决这些谜题,但不能解释VIX期权的价格或VIX、SPX期权的关系。因此,论文作者的模型代表了这类一般均衡资产定价模型文献的前沿。

该模型还有额外的技术贡献。例如揭示了“递归偏好”和“双因子”在解释VIX衍生品价格时的必要性。前者是因为,在一般均衡里,VIX指数只能是消费禀赋分布高阶矩的函数。要使VIX指数有非零的“风险价格”,消费禀赋的高阶矩必须有非零的“风险价格”。其必要条件便是投资者有“递归偏好” (recursive preferences)。后者是因为,单因子模型必然导致VIX期权和VIX之间的相关性为100%,这与数据不符。也必然不能解释VIX期权隐含波动率的时变。此外,在该模型和文献中,方差(variance)都被假设遵循仿射过程。而VIX是衡量波动率的指标(volatility measure),从方差到波动率有一个平方根转换,这给推导VIX期权的定价公式增添了额外困难,克服这一技术困难不仅是论文的贡献,而且对于解释VIX期权隐含波动率曲线大部分时间呈现“凹性皱眉”是必要的。

原有文献里已经有一些VIX衍生品定价模型,但是这些模型几乎全是简化形式的模型,不能回答三个经济学问题:第一,VIX期权为什么“不多余”?第二,VIX衍生品价格能揭示投资者的偏好吗?第三,VIX衍生品价格和消费、股利数据存在内在冲突吗?论文填补了这些文献空缺。

(杨翱翔为北京大学汇丰商学院助理教授。原论文《高阶灾难保险的价格:VIX期权的例子》(The Price of Higher Order Catastrophe Insurance: The Case of VIX Options)2022年12月刊发于《金融学期刊》(Journal of Finance)。本文编辑/孙世选)