宝地矿业:国资背景+资源优势业绩有望持续增长

2023-03-14杨阳

杨阳

近日,新疆宝地矿业股份有限公司(以下简称“宝地矿业”)发布IPO发行结果公告,公司首次公开发行不超过20,000万股人民币普通股的申请已获证监会许可,即将正式登陆沪市主板。

公开资料显示,宝地矿业成立于2001年,主营业务为铁矿石的开采、选矿加工和铁精粉销售,其中铁精粉为公司主要产品。本次主板IPO,宝地矿业募投项目总投资额为125,828.00万元,拟募集资金81,444.81万元,投向新疆天华矿业有限责任公司松湖铁矿150万吨/年采选改扩建项目及补充流动资金。

规模化资源,储量品质占据领先

铁矿石采选行业对资源的依赖性较强,企业所拥有的铁矿石资源储量及质量品位,是决定其综合竞争力的重要因素。宝地矿业目前拥有松湖铁矿、宝山铁矿、察汉乌苏铁矿、哈西亚图铁多金属矿4处矿区,以及松湖选矿厂、宝山选矿厂、连木沁选矿厂、迪坎儿选矿厂、七克台选矿厂5个选矿厂。报告期内公司铁矿石原矿开采量分别为80.49万吨、102.59万吨、131.10万吨和86.99万吨;截至2022年末,公司铁矿石保有资源量2.52亿吨、核准开采规模770万吨/年,属于新疆地区规模较大的铁矿石产品供应商,具备较强的竞争能力。

在铁矿石质量品位方面,2021年我国铁矿石资源地质平均品位为34.50%,宝地矿业松湖铁矿保有资源储量3987.50万吨,铁矿石平均品位为44.62%;公司下属伊吾宝山铁矿保有资源储量116.39万吨,铁矿石平均品位为46.78%。宝地矿业下属主要矿山所产原矿石品位均高于国家平均标准,高品质的原矿能够使选矿过程中有效利用率更高,且更具经济价值。

宝地矿业各类产品中,铁精粉的占比长期保持在96%以上,是其营收的主要来源。报告期内,公司铁精粉产量也呈持续提升态势,2019年至2021年铁精粉产量分别为74.64万吨、90.30万吨、104.70万吨。2022年上半年公司铁精粉产量在新疆地区的占比已达到18.27%,而将近20%的产量增速也表明公司近年业务规模正不断扩大,仍处于成长周期。

表一:宝地矿业铁矿石采选业务占比情况(单位:万元)

资料来源:公司招股书

此外,宝地矿业正在运营的宝山铁矿、松湖铁矿地处新疆铁矿资源丰富地区,周边钢铁企业众多,所生产铁精粉产品可直接供应至下游新疆八一钢铁股份有限公司、首钢伊犁钢铁有限公司等大型钢铁企业,相对于铁矿石进口贸易公司的产品也具有显著的运输成本优势。

背靠国资委,技术管理优势集中

近年来,国家出台了一系列政策支持铁矿采选业发展,鼓励国内在产矿山加强资源接续勘查投入,支持企业规模化、集约化开发,不断强化国内矿产资源的基础保障能力。

宝地矿业具有国资背景,是新疆地矿局集中優势资源着力打造的集地质勘查、矿山开采、矿石加工为一体的矿业开发企业。公司实控人为新疆国资委,通过新疆地矿投资集团、国有基金等合计控制公司77.35%的股权。在国家政策的支持之下,宝地矿业有望迎来新的机遇。

在技术储备方面,宝地矿业的原委托经营管理机构为新疆地矿局,新疆地矿局主要从事地质矿产勘查与开发、地质矿产勘查报告审查与评估、地质勘查队伍管理,是新疆最大的地质勘查单位,拥有门类齐全、性能先进、国内一流的地质勘探设备并拥有丰富的地质勘查经验及勘测资料储备。依托其丰富的勘查经验和高素质的勘查队伍,公司在获取新矿权以及探矿增储等方面拥有较强的技术优势。

同时,宝地矿业也是新疆矿业联合会副会长单位,高级管理人员均具有多年的从业经历,在铁矿石的采选、销售等方面积累了丰富的行业经验、人才优势和管理优势。优秀的管理团队、丰富的人才储备和完善的管理制度也为公司的发展奠定了基础。

营收利润增长稳健

从业绩方面来看,2019年至2022年上半年,宝地矿业实现营业收入分别为5.92亿元、6.88亿元、9.18亿元和4.61亿元;实现净利润分别为1.12亿元、1.49亿元、2.75亿元和1.45亿元,收入及利润均保持较高的增速。公司表示收入增长主要由自产铁精粉单位售价波动和销售数量波动双重影响导致,2022年营收利润同比略有下滑,主要受市场行情影响,铁精粉平均售价下降,与行业整体变动趋势基本一致。

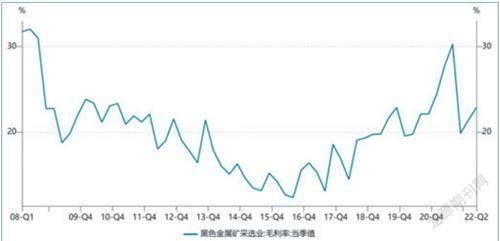

2019至2021年,宝地矿业主营业务毛利率均在30%以上。相关数据显示,自2016年起,各大铁矿石采选企业的盈利能力和经济效益有所加强和提升,毛利率水平维持在15%-20%。报告期内,公司主营业务毛利率分别为37.85%、35.08%、53.58%和40.63%,高于行业平均水平。2021年上半年,受益于铁矿产品价格上涨,国内铁矿开采企业的毛利率水平大幅提升,但随着2021年下半年铁矿产品价格的回落,毛利率水平亦随之下降。

表二:2008-2022年6月中国黑色金属矿采选业毛利率情况

资料来源:公司招股书,Wind资讯

公司最新业绩数据显示,预计2023年第一季度营业收入为1.66~1.73亿元,同比下降18.09%~14.82%;预计实现归属于母公司股东的净利润3,370.36~3,820.29万元,同比变动-10.66%~1.27%;预计实现扣除非经常性损益后归属于母公司股东的净利润为3,397.41~3,847.34万元,同比变动-11.68%~0.02%。

产能仍将持续提升

宝地矿业本次IPO项目投资总额为125,828.00万元,投入募集资金81,444.81万元。公司募投项目紧密围绕主营业务展开,计划利用本次募集资金对松湖铁矿矿山和选矿厂进行改扩建,包括扩大矿石开采规模以及提升选矿厂生产能力两部分。项目达产后,松湖铁矿选矿厂的铁矿石处理能力将提升至150万吨/年,年产品位≥63%的铁精粉约67.81万吨,将有效提升公司的生产能力并对持续发展能力提供有效保障。

同时公司表示,将加大对新发现矿产的勘查力度,尽快完成详查和勘探工作,并加快开展察汉乌苏项目、长泉山项目等储备项目的采矿权证办理及矿山及选厂建设工作,计划在5年内新增铁精粉产能100万吨左右。此次募投项目的实施有利于扩大公司产能,摊薄成本,随着项目的逐渐达产,将持续提升公司产品规模效应,提高市场竞争力及市场份额,为公司的未来发展奠定良好的基础。

此外,宝地矿业还计划以自筹资金对现有矿山进行深部及矿区外围探矿,并将积极通过探矿、收购、兼并等多种方式,在国内外积极扩大资源储量,为公司的规模扩张和稳定发展提供坚实的资源支撑。公司表示,未来将继续以铁矿石采选为主业,同时择机进行其他矿产资源的布局和开发,为后续长期的盈利和发展进一步夯实基础。