企业投资偏好会影响股价崩盘风险吗?

2023-02-15苏春罗涵重庆银行博士后科研工作站重庆400024重庆工商大学重庆400060

苏春 罗涵 (重庆银行博士后科研工作站 重庆 400024 重庆工商大学 重庆 400060)

一、引言

股价崩盘作为一种负面经济后果,不仅影响资本市场的健康发展,也是企业经济决策行为的直接结果。通常情况下,股价暴跌不仅会导致投资者的财富瞬间“蒸发”,也会严重地影响市场主体的投资热情(王化成等,2015),由此可能阻碍资本市场的健康平稳发展。因此,降低股价崩盘风险对于推动企业的健康发展及维持资本市场的稳定具有重要的意义。企业投资是驱动经济增长的重要力量,但鲜有研究考察企业投资偏好如何影响股价崩盘风险。事实上,企业的投资偏好通常反映了决策者的态度,能够向市场释放不同的信号,由此有可能产生好消息或者坏消息,进而影响公司的股价崩盘风险。

本文的贡献体现在以下几方面:第一,本文考察了企业投资偏好对股价崩盘风险的影响,从一个新的视角探究了股价崩盘风险的影响因素。第二,本文考虑了产权性质、宏观经济环境对企业投资偏好与股价崩盘风险之间关系的影响,有利于我们从更多的视角来理解股价崩盘风险的影响因素。第三,本文深入探讨了企业投资偏好对股价崩盘风险的具体作用方式,揭示了投资偏好影响股价崩盘风险的具体路径。

二、文献综述与理论分析

(一)文献综述

1.企业投资偏好。在国外文献方面,Long和Summers(1991)将企业投资偏好划分为固定投资与R&D投资。Julio和Yook(2012)研究发现,企业资本支出在政府换届选举年度会减少。Bernstein等(2016)认为,有风险资本参与的企业更愿意增加创新投入,由此带来长期投资强度的增加。在国内文献方面,黄苹(2013)发现,基础研究与非基础研究均对地区经济增长具有积极的促进作用。张莹和王雷(2016)研究发现,投资偏向在整体上不会显著地影响企业价值。邱冬阳等(2020)探讨了投资偏好对经济增长的影响。

2.股价崩盘风险。近年来,学术界对股价崩盘风险展开了诸多研究,并取得了一系列的成果。例如,Kim等(2011)认为,企业避税行为与股价崩盘风险正相关。潘越等(2011)研究发现,上市公司的信息透明度越低,其个股发生崩盘风险越大。许年行等(2013)发现分析师乐观偏差与上市公司未来股价崩盘风险之间显著正相关。权小锋等(2015)发现企业社会责任与股价崩盘风险之间呈显著正向关系。褚剑和方军雄(2016)认为,融资融券制度的实施恶化了相关标的股票的股价崩盘风险。曹海敏和孟元(2019)认为,慈善捐赠会加剧企业的股价崩盘风险。曹廷求和张光利(2020)发现电话会议能够显著降低企业的股价崩盘风险。汤泰劼等(2021)研究表明,上市公司实施盈余降低型财务重述行为会降低次年的股价崩盘风险。

(二)研究假设

本文参考雷光勇等(2017)的研究,将企业投资偏好划分为长期投资强度与短期投资强度两个维度,并对两者与股价崩盘风险之间的关系展开理论分析。当企业长期投资强度较高时,意味着经营者将企业看作是自己的长期事业,往往更加注重公司的长期经营目标(谢会丽等,2019),隐藏坏消息的动机较弱,进而有助于降低股价崩盘风险。同时,企业长期投资强度越高,表明公司持续经营的意愿越强,更有可能提高信息披露程度,这也有利于降低股价崩盘风险。特别地,所有者对企业持续经营的承诺潜在地拓宽了其长期投资视野(Chen等,2008),在服务自身的同时也会服务中小股东,往往会降低信息不对称程度,由此可以增强投资者的信心,从而有助于稳定公司的股价。基于上述分析,本文提出如下假设:

假设1:在其他条件相同的情况下,企业长期投资强度与股价崩盘风险显著负相关。

然而,当企业短期投资强度较高时,表明所有者可能更加关注企业的短期经营目标(雷光勇等,2017),往往具有较强的利益侵占动机,更有可能隐藏公司的负面消息(姜付秀等,2018),从而导致企业股价崩盘风险增加。并且,企业的短期投资强度越高,说明所有者越有可能进行套利性投资,而这类投资大都具有掏空性质,通常会损害公司的企业价值(Jiang等,2010),容易导致股价暴跌。此外,企业实施短期投资行为会引发中小股东的不满,可能导致其“用脚投票”,由此会向市场释放坏消息,进而加剧了企业的股价崩盘风险。基于上述分析,本文提出如下假设:

假设2:在其他条件相同的情况下,企业短期投资强度与股价崩盘风险显著正相关。

三、研究设计

(一)样本选择与数据来源

本文选取2007—2021年沪深A股上市公司作为研究样本,并对样本做如下筛选:(1)剔除当年ST类公司样本;(2)剔除金融类公司样本;(3)剔除存在缺失值的公司样本。本文最终获得22 412个公司-年度观测值。

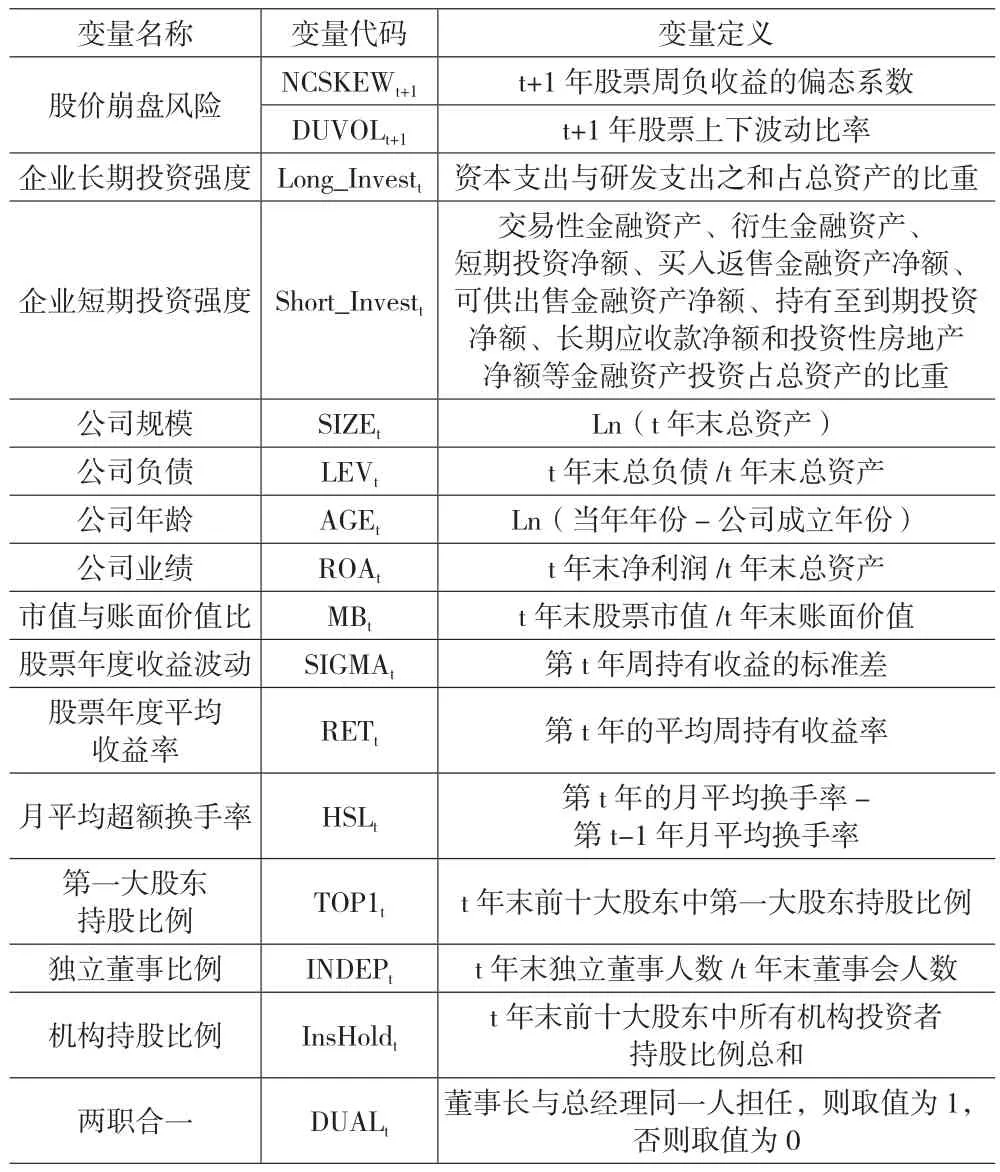

(二)变量定义

1.企业投资偏好。参考雷光勇等(2017)的研究,本文将企业投资偏好划分为长期投资强度与短期投资强度,并将样本为房地产行业的公司所持有的投资性房地产数据剔除。

2.股价崩盘风险。参考Kim等(2011)、许年行等(2013)的研究,本文采用负收益的偏态系数(NCSKEW)、股票上下波动比率(DUVOL)来衡量股价崩盘风险。

3.其他控制变量。参考Kim 等(2011)、许年行等(2013)的研究,本文加入以下控制变量:公司规模(SIZE)、公司负债(LEV)、公司年龄(AGE)、公司业绩(ROA)、市值与账面价值比(MB)、股票年度收益波动(SIGMA)、股票年度平均收益率(RET)、月平均超额换手率(HSL)、第一大股东持股比例(TOP1)、独立董事比例(INDEP)、机构持股比例(InsHold)、两职合一(DUAL)。同时,控制当期负收益的偏态系数(NCSKEW)、年度(Year)及行业(Industry)虚拟变量,并在公司层面进行聚类标准误处理。主要变量定义详见表1。

表1 主要变量定义

(三)研究模型

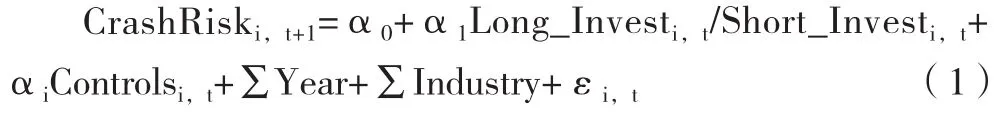

为了检验假设1和假设2,即企业投资偏好对股价崩盘风险的影响,本文建立如下回归模型:

其中,CrashRisk为股价崩盘风险的代理变量,包括NCSKEW和DUVOL这两个指标。

四、实证检验结果与分析

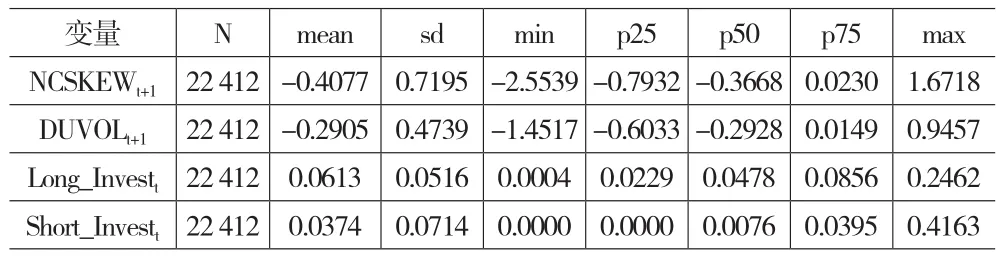

(一)描述性统计

表2给出了主要变量的描述性统计结果。可以看到,NCSKEWt+1的最大值为1.6718,最小值为-2.5539,均值为-0.4077;DUVOLt+1的最大值为0.9457,最小值为-1.4517,均值为-0.2905。这表明,股价崩盘风险的两个指标在样本公司之间存在较大的差异。Long_Investt的最大值为0.2462,最小值为0.0004,均值为0.0613;Short_Investt的最大值为0.4163,最小值为0.0000,均值为0.0374。这说明,不同企业间的长期投资强度与短期投资强度存在较大的差异。

表2 主要变量描述性统计

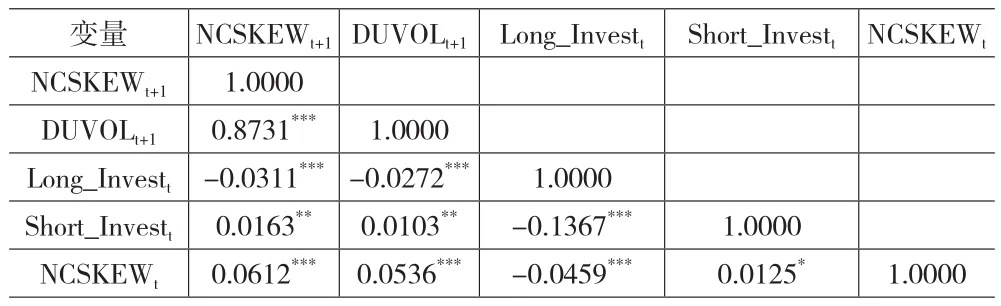

下页表3列示了主要变量的相关性分析。Long_Investt与NCSKEWt+1的相关系数为-0.0311,与DUVOLt+1的相关系数为-0.0272,均在1%的水平上显著,假设1得到了初步的支持。Short_Investt与NCSKEWt+1的相关系数为0.0163,与DUVOLt+1的相关系数为0.0103,均在5%的水平上显著,假设2得到了初步佐证。

表3 主要变量相关性分析

(二)实证结果与分析

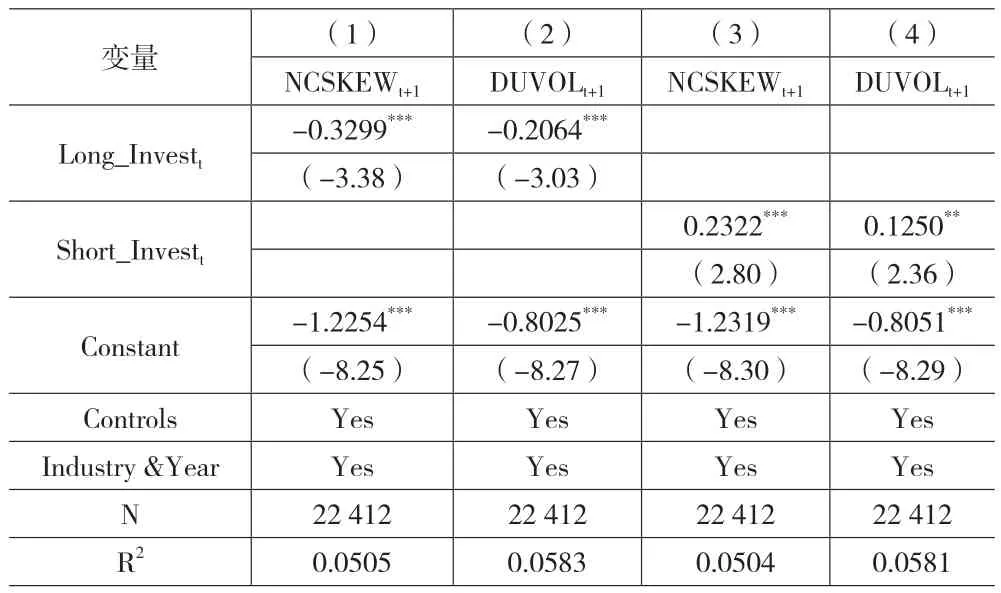

表4给出了企业投资偏好与股价崩盘风险之间关系的检验结果。第(1)列中Long_Investt的回归系数为-0.3299,第(2)列中Long_Investt的回归系数为-0.2064,均在1%的水平上显著,即企业长期投资强度越高,股价崩盘风险越低,假设1得到了验证。第(3)列中Short_Investt的回归系数为0.2322,在1%的水平上显著,第(4)列中Short_Investt的回归系数为0.1250,在5%的水平上显著,表明企业短期投资强度与股价崩盘风险显著正相关,假设2得到了验证。

表4 企业投资偏好与股价崩盘风险

(三)进一步分析

1.企业投资偏好、产权性质与股价崩盘风险。国有企业的终极控制人是各级国资委,而国资委并不是自然人,追逐控制权私利的动机往往较弱(杨汉明和刘广瑞,2014)。与之相反,非国有企业往往是控制性股东或家族财富的重要构成部分,获取的控制权私有收益通常归股东个人所有,因此非国有企业的控股股东具有较强的利益侵占动机(陈玉罡和莫夏君,2013)。基于上述分析,我们推测企业长期投资强度对股价崩盘风险的负向影响在国有企业中更显著,而企业短期投资强度对股价崩盘风险的正向影响在非国有企业中更明显。

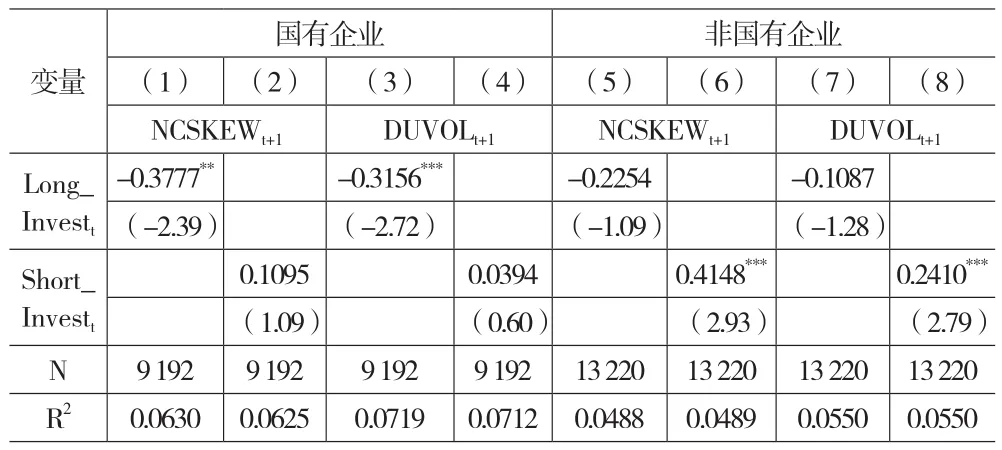

为了验证上述推断,本文按照产权性质进行分组检验,主要回归结果见表5。表5第(1)列中Long_Investt的回归系数为-0.3777,在5%的水平上显著,第(3)列中Long_Investt的回归系数为-0.3156,在1%的水平上显著;第(5)列、第(7)列中Long_Investt的回归系数分别为-0.2254、-0.1087,均不显著。上述结果说明,企业长期投资强度对股价崩盘风险的负向影响在国有企业中更显著。表5第(2)列、第(4)列中Short_Investt的回归系数分别为0.1095、0.0394,均不显著;第(6)列、第(8)列中 Short_Investt的回归系数分别为0.4148、0.2410,均在1%的水平上显著。该回归结果表明,企业短期投资强度对股价崩盘风险的正向影响在非国有企业中更明显。

表5 企业投资偏好、产权性质与股价崩盘风险

2.企业投资偏好、宏观经济环境与股价崩盘风险。当经济增速明显放缓后,企业面临的经营环境可能不容乐观,其出于规避风险的目的,有动机降低长期投资强度,转而通过增加短期投资强度来套取私利。鉴于此,我们推断,企业长期投资强度对股价崩盘风险的负向影响在经济增速非放缓期更显著,而企业短期投资强度对股价崩盘风险的正向影响在经济增速放缓期更强。

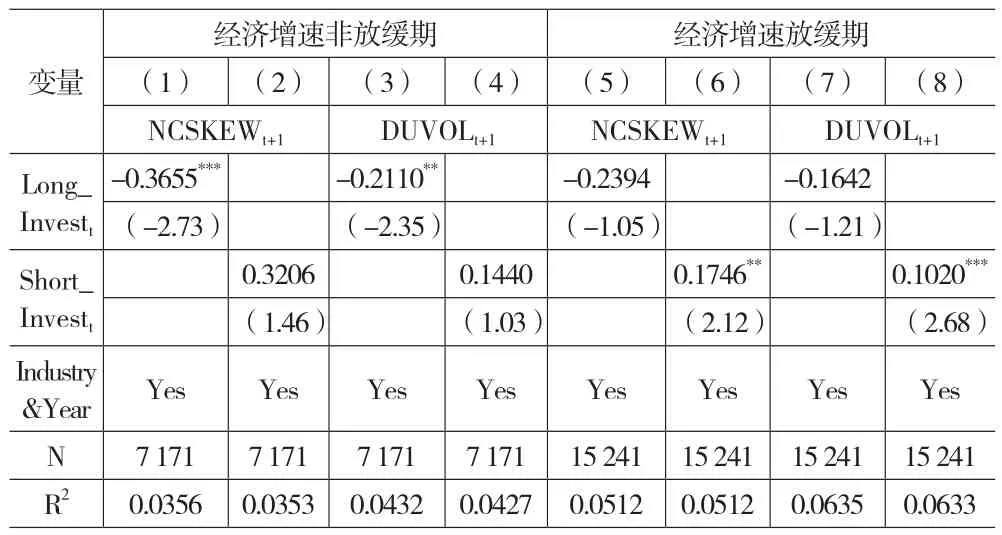

由于我国GDP增速从2012年开始降至8%以下,与之前年份相比有明显的放缓。基于此,本文以2012年为分界点,将以前的年份划分为经济增速非放缓期,将当年及以后的年份划分为经济增速放缓期,重复模型(1)的检验,主要回归结果见表6。表6第(1)列中Long_Investt的回归系数为-0.3655,在1%的水平上显著,第(3)列中Long_Investt的回归系数为-0.2110,在5%的水平上显著;第(5)列、第(7)列中 Long_Investt的回归系数分别为-0.2394、-0.1642,均不显著。这说明,企业长期投资强度对股价崩盘风险的负向影响在经济增速非放缓期更明显。第(2)列、第(4)列中 Short_Investt的回归系数分别为0.3206、0.1440,均不显著;第(6)列中Short_Investt的回归系数为0.1746,在5%的水平上显著,第(8)列中Short_Investt的回归系数为0.1020,在1%的水平上显著。由此可见,在经济增速放缓期,企业短期投资强度对股价崩盘风险的正向影响更强。

表6 企业投资偏好、宏观经济环境与股价崩盘风险

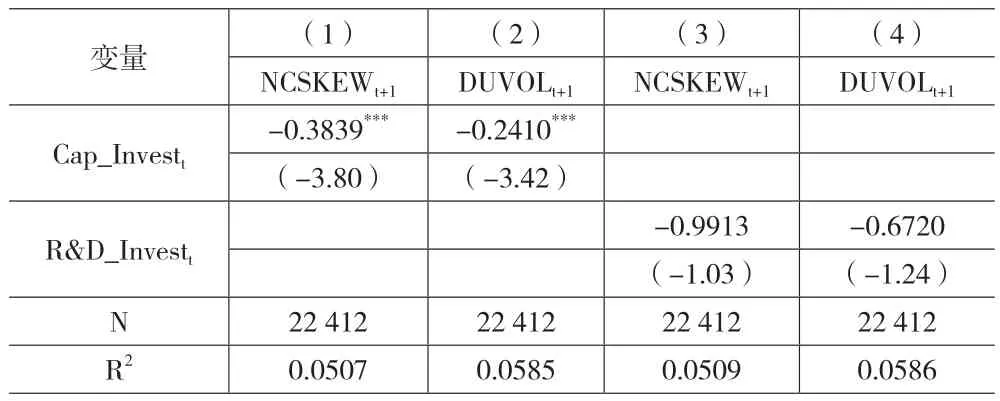

3.长期投资偏好对股价崩盘风险的进一步探讨。由于长期投资强度包括资本支出强度(Invest_Cap)、研发支出强度(Invest_R&D)两部分,接下来分别探讨这两者对股价崩盘风险的影响,主要回归结果见表7。其中,资本支出强度等于构建固定资产、无形资产和其他长期资产支付的现金除以总资产,研发支出强度等于研发支出总额除以总资产。表 7第(1)列、第(2)列中Cap_Investt的回归系数分别为-0.3839、-0.2410,均在1%的水平上显著;第(3)列、第(4)列中R&D_Investt的回归系数分别为-0.9913、-0.6720,均不显著。上述结果说明,资本支出强度才会对股价崩盘风险产生显著的负向影响。

表7 长期投资偏好对股价崩盘风险的进一步探讨

五、稳健性检验

(一)内生性检验

股价崩盘风险的高低可能会反向影响企业投资偏好,从而产生内生性问题。鉴于此,本文借鉴王化成等(2015)的研究,采用同年度同行业其他公司的长期投资强度均值及短期投资强度均值作为工具变量,并进行2SLS回归分析,回归结果仍然支持假设1和假设2。

(二)更换解释变量

本文参考雷光勇等(2017)的做法,采用企业长期投资总额及短期投资总额的自然对数来刻画长期投资强度与短期投资强度,然后重复模型(1)的检验,结论依然与前文一致。

六、研究结论与启示

本文深入考察了企业投资偏好与股价崩盘风险之间的关系,发现企业提高长期投资强度能够降低股价崩盘风险,而提高短期投资强度则会增加股价崩盘风险。进一步分析发现,在国有企业样本中及经济增速非放缓期,企业长期投资强度对股价崩盘风险的负向影响更强;而在非国有企业样本中及经济增速放缓期,企业短期投资强度对股价崩盘风险的正向影响更明显。

基于上述结论,我们可以得到如下启示:

1.企业在经营决策中应该提高长期投资强度并减少短期投机行为,以便降低其股价崩盘风险。

2.对于非国有企业,中小股东更应该加大监督力度,防止控股股东通过短期投资来获取私人收益,从而达到维护自身利益的目的。

3.在经济增速放缓期,政府应该加大对企业的帮扶力度,促使其进行更多的长期投资,以降低股价崩盘风险。