一线城市“金三银四”节点有望提前万科、保利和招商蛇口三足鼎立局面形成

2023-02-11秦佳丽胡靖聆

秦佳丽 胡靖聆

编者按

据北京市住房和城乡建设委员会2月9日发布的数据,当日北京存量房住宅网签套数为515套。这个水平远高于1月份346套(剔除春节假期)的平均水平,即便是与2022年3月平均日签500套(世联评估数据)的当年最好时期相比也有提高。与存量房住宅网签套数增长一致,北京新挂牌房源价格也出现一定上涨。

不止于北京,上海、深圳和广州楼市成交活跃的迹象也在显现。北上广深的多位置业顾问向《红周刊》反馈,春节连市期间项目到访量良好,由于前期受抑制的购房需求释放,部分项目自去年12月份至今,销售情况明显回暖,“如果踩准推盘节奏,近期有的项目一个月的销售业绩抵得上之前一个季度。”

相关机构数据显示,今年春节周期间一线城市市场韧性较二线城市更强,显著好于2021年与2019年同期。事实上,四大一线城市自去年12月份开始环比量价齐升,步入今年1月份成交价格普遍上扬。有业内人士向《红周刊》表示,2023年楼市成交情况预计好于2022年,一线城市“金三银四”节点有望提前。

在楼市复苏信号频发的情况下,稳楼市、“稳房企”信心的政策还在陆续出台,这些因素都促使房企在二级市场遭遇的杀估值过程迎来拐点。从房企阵营公司价值来看,万科、保利、招商蛇口等深耕一线城市且财务稳健的房企,其投资价值正在凸显。

一线楼市价格延续年底翘尾行情“金三银四”节点有望提前

在北上广深四大一线城市中,上海楼市复苏节奏较快,传统“金三银四”的节点可能会提前到来。整体来看,一线城市楼市的复苏进程已经开启,其中,优质楼盘价格年内有5%—10% 上涨空间。

在刚刚过去的兔年春节,一线城市楼市出现淡季不淡的情况。深圳宝安区置业顾问孟涛(化名)向《红周刊》表示,其所在项目春节期间到访量比节前更加活跃。“春节期间项目留守6个人,平均每人每天接待7—8组客户。”据其介绍,“项目销售情况不错,去年11月份首期开盘后,今年1月份新加推了119套房源,去化了80套左右,目前剩下少量尾盘。”

项目入市节点是影响销量数据的重要原因,孟涛表示,与之前相对平淡的市场相比,去年年底推盘算是不错的时间点:“如果踩准推盘节奏,近期有的项目一个月的销售业绩抵得上之前一个季度。”

北京朝阳区置业顾问王晨(化名)向《红周刊》表示,“自去年底市民‘阳康之后,北京市场确实出现了一波报复性反弹,新房和二手房市场热度比之前都有提升。我们的项目其实是2022年度北京的网签销冠项目,去年网签了880套。今年1月份,案场每周的客户到访量在150组上下,从来访到敲定合同,转化率在13∶1到15∶1左右,进入到了中后期销售阶段。”

对于传统“金三银四”销售节点,王晨指出,“因为之前受抑制的购房需求得到释放,所以预判今年复苏形势不错。不过市场数据还没有完全恢复到2019年的水平,去病如抽丝,市场整体信心的恢复还需要时间。”

上海中原地产市场分析师卢文曦向《红周刊》提供的一组数据,反映出上海新房市场的活跃度:“1月份截至春节假期收尾,上海新房成交规模大概90多万平方米,算上后续几天,估算整月接近100万平方米。”他解释说,“上海楼市月均成交规模能够达到80万平方米其实就‘及格了,100万平方米的规模就达到了‘80分。所以虽然今年1月份上海新房市场成交不及12月份,但目前没有问题。”

据卢文曦介绍,上海去年以来持续加推了很多项目,并且大多投放在市场关注度比较高的板块,比如临近轨道交通、拥有重点配套、契合改善性住房需求,加上目前上海积分摇号门槛下调,所以成交情况较好。

据北上广深多位业内人士向《红周刊》反馈,受春节返乡等因素影响,部分项目1月份楼市成交量不及12月份,但市场活跃度仍然可观,初步传递“小阳春”迹象。楼盘价格走势方面,由于地处热门板块、主力户型受欢迎,结合政府指导价等因素,热销项目“不打价格战”,春节连市期间优惠力度不大。

事实上,与二线城市春节周成交量持续3年下滑形成对比,今年一线城市春节周的市场韧性更强。克而瑞发布的2023年春节周40个重点监测城市商品住宅成交面积情况显示,北京、上海、广州商品住宅成交面积合计2.4万平方米,虽较2022年春节周同比下滑72%,但较2021年、2019年春节周同比上升23%、372%。

如果把时间拉长,四大一線城市楼市成交自去年年底开始量价回升。《红周刊》查询中指云数据了解到,2022年12月,北京、上海、广州、深圳成交面积依次为61.78万平方米、101.35万平方米、72.82万平方米、25.19万平方米,环比11月增长6.9%、-4.1%、96.6%、2.5%;成交价格依次为53625元/平方米、69202元/平方米、35871元/平方米、67501元/平方米;环比上升3.5%、8.1%,1.78%、21.65%。步入2023年1月份,北京、上海、广州、深圳成交价格依次为61117元/平方米、70869元/平方米、40634元/平方米、60590元/平方米,环比去年12月份增长13.97%、2.41%、13.28%、-10.24%。

关于接下来楼市的成交量与价格走势,多位从业者将2023年定义为“复苏年”。卢文曦对今年“小阳春”持有乐观预期:“现在政策暖风频吹,市场情绪也趋于稳定,上海新入市的楼盘其实已经卖得七七八八了,这里今年传统‘金三银四的节点甚至会稍稍提前。”

全年来看,首钢地产市场经理马腾飞向《红周刊》表示:“整体市场想要有明显起色得看下半年。”广东中原地产项目部总经理黄韬向《红周刊》表示:“2023年楼市成交量好于2022年,几乎是主流观点;价格方面则随行就市且板块分化,优质楼盘价格依然有5%—10%上涨空间,大部分楼盘则处于稳定或以价换量的阶段。”

积极推盘的房企将率先受益招商蛇口、保利、万科、中海站稳“一线”

从去年底至今,头部房企加大了一线城市的推盘力度。龙湖集团、中国建筑、招商蛇口、华发股份、建发股份、中国中铁和华润置地等房企均“榜上有名”,招商蛇口、静安投资、保利发展、万科地产等在销售额方面已经有所体现。同时,在拿地方面,中海、保利发展、华润置地力度较大。

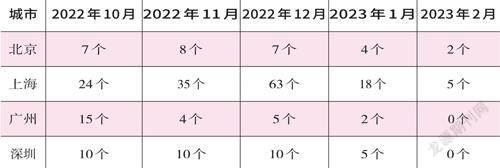

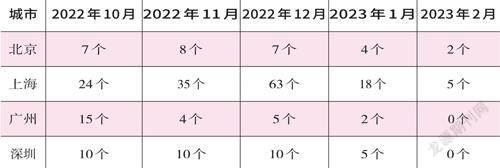

在一线城市楼市复苏预期下,积极推盘的房企将率先享受红利。《红周刊》梳理了自去年10月份至今房企在一线城市推盘情况,各房企在去年年底加快项目供应节奏,冲刺全年业绩。在度过1月份的推盘淡季后,2月预计会有一些房企加快推盘速度。

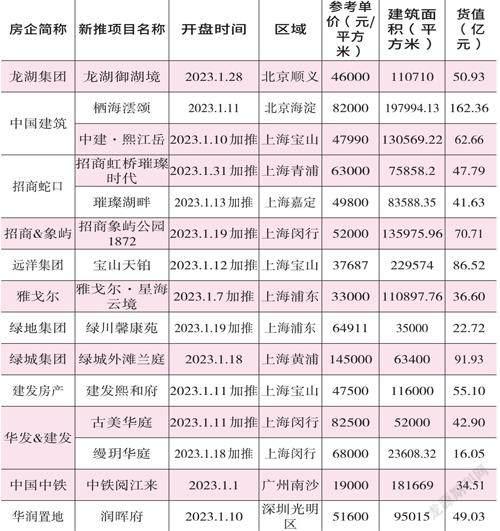

从1月份一线城市的开盘和上新步伐来看,近期上海的新盘入市数量最为领先。据《红周刊》不完全统计,截至2月2日,今年以来,北、上、广、深分别有4个、23个、3个和5个项目入市销售或者加推(见表1)。除了已经开盘的项目,今年各一线城市还有多个项目有待入市。其中,沪广深于2023年计划入市新盘数量较为明确,据不完全梳理,上海大约有300个项目计划在今年推盘,广州和深圳分别有113个和103个项目有望入市。就北京而言,1月份已办理预售许可项目共10个。

表1 一线城市2022年10月份至今推盘( 含加推)数量( 不完全统计)

数据来源:克而瑞、房天下等

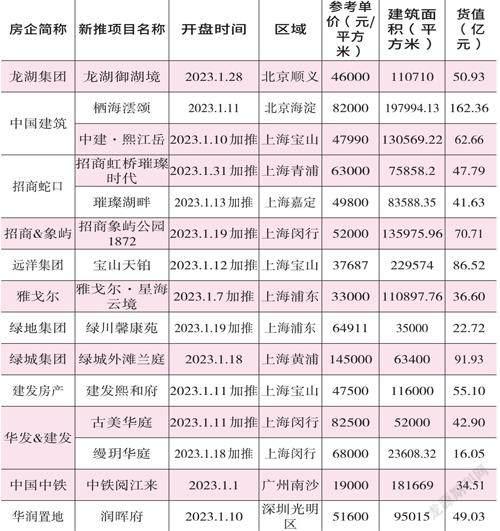

《红周刊》梳理了2023年1月上市房企推盘情况,据不完全统计,1月份,北京地区龙湖集团、中国建筑的新盘体量居前(见表2)。在上海地区,招商蛇口、华发股份和建发股份等房企开年推盘积极,“日光盘”频现。以招商蛇口为例,其参与操盘3个项目均系今年1月份加推,总货值逾百亿元。在广深地区,以中国中铁、华润置地为推盘代表,1月份区域新盘可售货值均超过30亿元。

表2 2023年1月上市房企一线城市推盘情况(不完全统计)

数据来源:克而瑞、房天下等(注:部分货值按企业披露项目建筑面积测算)

从区域房企最新销售情况看,前期积极推盘的房企明显受益。据克而瑞榜单,2023年1月,位于上海房企权益销售月度榜单TOP3阵营的分别为招商蛇口、静安投资、保利发展,分别收获权益金额73.95亿元、57.45亿元、54.53亿元;同时期位于深圳房企月度销售榜单TOP3的分别为万科地产、卓越集团、华润置地,实现权益金额8.92亿元、7.01亿元、6.39亿元。

据了解,房企在一线城市的收入呈现向少数公司集中的趋势。以上海为例,《红周刊》统计,2022年,由招商蛇口、仁恒置地、融创中国构成的上海房企权益销售规模TOP3阵营成交金额合计916.76亿元,较2021年TOP3阵营上升43.57%。

同时,头部房企在一线城市的重点项目也在直接支撑房企业绩。比如,2022年华润置业旗下华润城项目以243.38亿元成交金额位列深圳市年度项目销冠,按集团3013亿元的年度全口径销售额计算,去年仅该项目为华润置业贡献8%的销售额;同期越秀地产旗下和樾府项目以155.47亿成交金额位居2022年度深圳市年度销冠,按集团1260亿元的年度全口径销售额计算,仅该项目为越秀地产贡献销售业绩达12%。

目前,上述“重仓”一线城市楼市的头部房企纷纷在扩大土地储备。《红周刊》了解到,2022年,中海、华润置地各自在北京、深圳的城市拿地金额增幅超100%。同期跻身2022年度上海房企权益销售额榜单TOP3的“黑马”房企仁恒置地也在重仓上海,公司2022年斥资105亿元拿下上海内环巨型住宅地块,在上海区域拿地金额较2021年增长128%。

“上海的市场逻辑相对简单,当地拿地机制比较友好,包括房地价联动机制等,能够给到企业一定的利润空间,所以只要有钱拿地就有‘肉吃。”卢文曦表示,“去年国央企在上海拿地凶猛,民企基本上躺平,接下来翻盘比较难,越到后面强者恒强的格局越明显。”

在盧文曦看来,目前布局上海楼市的房企竞争格局比较清晰。“占据头把交椅的是招商蛇口,招商前几年就在上海拼命拿地,保利也紧随其后。中海、万科受之前围标事件影响,这两年没有在上海拿地,但是从时间节点上看今年3月份就‘刑满释放了,加上万科对一线城市向来比较看好,估计能赶上今年第一批集中供地。”

财务稳健性突出“招保万”三足鼎立形成

无论是在二级市场,还是在拿地力度方面,万科、保利和招商蛇口均居前列。特别是在业绩方面,保利和招商蛇口2022年业绩保持稳健。有分析认为,财务稳健性是当前观察头部房企价值的先行指标。

仅从A股市场来看,房企千亿市值公司中仅存万科、保利和招商蛇口三家。而这三家也一直把一线城市作为发力重点之一。

据广发证券研报及企业相关经营公告,招商蛇口2022年在一线城市的拿地金额为635亿元,在集团拿地总额中占比达50%,较2021年与2020年分别提升19个百分点、32个百分点;保利发展2022年前11个月在一线城市的拿地金额达497亿元,占拿地总额的比例为34%,较2021年与2020年分别提升23个百分点、14个百分点。

万科近一年的拓储转变更为明显,对比之下其2021年“节衣缩食”策略下在一线城市土拍市场上“挂零”,2022年万科在一线城市的拿地金额为242亿元,在拿地总额中占比35%。

从总货值储备来看,“招保万”近年也攀升明显。据克而瑞发布的2022年上半年房企总土储货值榜单,其间保利发展、万科地产、招商蛇口分别以26191.4亿元、15672.6亿元、11077.4亿元的总土储货值居于行业TOP10阵营,其中保利发展居于房企总土储货值榜单之首(见表3)。

表3“招保万”一线城市拿地情况

数据来源:广发证券、企业公告(注:保利发展2022年度拿地金额统计仅含前11个月)

在当前60多家房企发布2022年业绩预告有36家预亏的情况下,房企的财务稳健性受到格外关注。珠海横琴阿法元资产管理企业首席投资官何一峰向《红周刊》表示,目前其衡量房企投资价值的各类指标中,财务稳健性放在第一位,包括是否触及红线、资产负债率等财务指标;第二是房企在手土储情况,当市场不景气的时候,土地供应也会相应减少,从未来这个土地资源可获得性角度看,需要关注房企手中的土地储备;第三,从股市的分析指标看,相较过去重视市盈率的概念,站在底部估值的角度,未来可能更看重市净率。

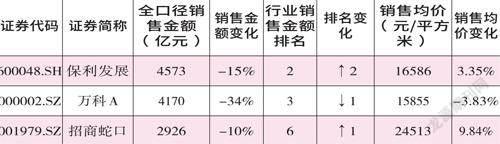

据房企2022年业绩预告,保利发展、招商蛇口虽然也出现销售额下滑,但仍以4573亿元、2926亿元的销售额居于TOP10阵营并实现排名上升(见表4)。业绩方面,保利发展、招商蛇口预计2022年度分别实现归母净利润183亿元、38亿元~46亿元,居于发布预告公司的前两名(见表5)。

表4 2022年“招保万”销售情况

数据来源:广发证券、企业公告

表5 “招保万”市值及盈利表现

数据来源:广发证券、企业公告

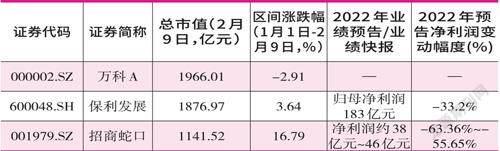

据《红周刊》统计,截至去年三季报,万科、保利和招商蛇口不仅是三道红线全部为绿档的房企,同时也是资产负债率没有发生较大变化的公司。市盈率方面,目前“招保万”徘徊在行业中位数9.66倍水平上下。截至2月9日,万科A、保利发展、招商蛇口市盈率(TTM)分别为8.98倍、10.25倍、16.36倍;市净率(LF,行业中位数为1.07倍)分别为0.85倍、1.06倍、1.39倍(见图1),值得一提的是,目前约四成A股房企处于“破净”状态。

图1“招保万”2019年12月至今市净率表现

数据来源:Wind

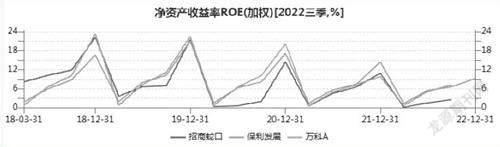

在毛利率方面,截至2022年三季度,124家A股房企销售毛利率中位数为17.91%。对比之下,万科A、保利发展、招商蛇口的销售毛利率整体优于行业中位数水平,分别为19.62%、21.32%、14.94%。净资产收益率方面,在逾三成A股房企ROE呈负数的背景下,前述三家企业ROE水平维系在7.12%、6.56%、2.48%(见图2)。

图2“招保万”近5年净资产收益率表现

数据来源:Wind

市场“选择”“招保万”显示当下房企投资主逻辑:国央企+扎实基本面

以“招宝万”为代表的老牌房企回归行业龙头阵营几乎是确定的事情,在当下衡量一家房企的投资价值和成长空间时,需要结合市净率、市盈率和净资产收益率等指标。最主要的还是观察房企拿地及推盘效率,这些因素决定了市场愿意给房企是乐观还是悲观的远期估值。

业界预计,从今年开始,房企進入到报表修复过程,而且这是一个渐进的过程。黄韬指出,“目前多数开发商选择保守,几乎90%的企业在人员招聘、战线扩张上还是倾向于收缩,不过2023年的整体形势是向好的,企业后续可能会有适度的扩张动作,虽然指望一年追回过去三年业绩的可能性不大,但循序渐进、连追三年,总有机会追回以前损失的。”

随着房地产市场逐渐回暖,特别是“招保万”这类国央企在一线城市的积极拿地,将会进一步影响未来房地产市场竞争格局。何一峰向《红周刊》表示,“目前头部房企在一线城市的拿地行为是比较明智的,也确实能在一线城市的房价复苏过程中得到一些收益。未来房地产市场的分化会进一步加剧,二线城市虽然也能在一线城市房价上涨的溢出影响下受益,但部分城市还在消化房价下行趋势带来的负面影响中。”

关于以“招保万”为代表的老牌房企呈现重返行业龙头地位之势,华泰证券研究所地产首席分析师陈慎向《红周刊》表示,这与目前行业形势相吻合,即国央企构成市场头部阵营。而衡量一家房企的投资价值和成长空间,仍取决于PB水平和接下来的销售增速。

持同样观点的还有何一峰,他指出,“在相同PB的情况下,如果房企没有对原有土地库存进行二次估值处理的,往往更有投资价值。比如,对2010年之前拿的土地,如果房企纳入财务报表时依照的是当初的拿地成本,没有就后续房价升值后的再估值进行会计处理,即财务报表上还有东西没有体现出来,这种标的更有投资价值。”

利檀投资董事长陈昊扬向《红周刊》表示,以“招宝万”

为代表的老牌房企回归行业龙头阵营几乎是确定的事情,这类国央企或混合所有制企业本身更具融资优势,调仓加码一线城市的市场动机也较为清晰。“一线城市拿地相对安全,竞争对手更少,开发的楼盘更易出售。”

关于如何对房企进行估值,深谙地产行业的财经知名博主@朱酒向《红周刊》表示,通常市净率是衡量地产股成长空间的一个重要指标,但在2022年房企业绩普遍下滑的背景,市盈率也需要关注。待2022年企业年报陆续出炉后,由于每股收益大幅下滑,很多房企的市盈率会出现大涨。“地产股的利润大部分来自于两到三年前销售业绩的释放。而从2021年开始,房企销售纷纷下滑,可以预见未来两年大部分房企的利润都无法恢复到2021年年报的数据。从历史来看,15倍市盈率就是一个比较高的估值了,不过这里面还有一部分是由于每股收益下滑导致,需要具体个股具体分析。如果2023年楼市销售转暖,市场会对两三年后的房企业绩持乐观态度,有机会给出一部分较高的市盈率。”

陈昊扬进一步指出,还需要观察净资产收益率指标,“虽然目前包括部分市值龙头在内的房企ROE整体处于较低水平,但这一指标仍然值得关注,不过需要带有前瞻性思维去观察。房地产企业的财务报表具有滞后性,反映的是企业以往拿地和项目开盘销售情况。前几年由于民营房地产企业普遍实施快周转、高杠杆,所以ROE显得很高,与之对应的,万科等国央企或者混合所有制企业相对保守一点,没有过高地加杠杆,ROE也就相对差一点。未来高杠杆影响高ROE的情况将一去不复返。另外,房企的负债率和成本控制,包括建安成本和融资成本等,都是衡量企业成长空间的重要指标。”