农业保险对农民收入影响的区域异质性分析

——基于农业信贷中介效应

2023-01-15杨林娟

彭 妍,杨林娟

(甘肃农业大学 财经学院,甘肃 兰州 730070)

一、引言

我国作为一个拥有5亿多农村人口的国家,农业农村农民问题始终是关系到人民生计的重要问题,解决“三农”问题也始终是全党工作的重点。在此基础上,乡村振兴战略在中共十九大报告上被提出,为解决“三农”问题提出了战略规划。促进农民增收作为“三农”问题的重中之重,自然也成为了乡村振兴战略的出发点和落脚点。而促进农民增收需要金融资金支持,因此农业保险和农业信贷成为两大重要的农村金融工具。近年来,甘肃省农业保险业务规模迅速扩大,保险产品不断创新,在2013-2020年期间累计实现保费收入861208万元、累计赔付支出603672万元,价格指数保险、“保险+期货”等新型保险产品满足了农户多样性的投保需求,为农民在进行农业生产的过程中发挥了减少灾害、降低损失的作用。同时各金融机构为实现金融精准扶贫,在2013-2020年期间累计发放涉农贷款458987365万元,推出陇原农担贷、特色产业贷、兴陇合作贷等多款信贷产品,积极推动金融扶贫与乡村振兴政策衔接。然而甘肃省地貌复杂多样,气候变化敏感,气象灾害的发生频率逐渐增大,造成的损失也逐渐增多,导致农业保险的减灾作用被削弱。此外,甘肃省农业产值占比较大,农业保险发展需要较多的财政补贴,但甘肃省经济发展水平较为滞后,对农业保险进行财政支持的能力有限,农民面临着一定保费压力,导致农民购买农业保险受阻。而农业信贷虽然在一定程度上能够给农民提供生产资金,但农民往往面临着一定程度的信贷配给。所以单方面的农村金融工具在促进农民增收的过程中具有一定局限性。因此,本文考虑能否将农业信贷与农业保险进行联动,从而缓解单方面农村金融工具的局限性。一方面,农业保险保单可以作为农民获取贷款时的抵押担保物,缓解了农户的信贷配给;另一方面,农民由于借入信贷资金,风险意识被激发,从而激励其投保农业保险,有利于农业生产的风险被分散。故而本文探讨对于甘肃省不同区域,农业保险单方面对农民收入具有怎样的直接影响,以及农业信贷能否在农业保险对农民收入产生间接影响的过程中发挥中介效应。

二、文献综述

(一)农业保险对农民收入的影响

各学者关于农业保险对农民收入的影响主要持有两种观点。一种观点是学者们认为农业保险对农民收入具有稳定作用甚至正向促进作用。国外学者Yamauchi(1986)[1]和Enjolras(2014)[2]通过实证研究发现农业保险能够稳定农户收入。Gine(2008)[3]和Barry K.Goodvin(2017)[4]以农户为研究对象,发现农产品保险能减少农户在自然灾害中遭受的经济损失,甚至能够提高农民收入。李琴英等(2018)[5]、周稳海等(2014)[6]利用我国省际面板数据,选取“保险深度”、“保险密度”、“人均赔款”等指标衡量农业保险发展水平,探究其对农民收入的影响,结果发现农业保险总体上具有增收效应。张小东等(2015)[7]利用聚类分析、祝丽丽等(2021)[8]利用面板分位数回归模型、卢飞等(2017)[9]利用固定效应模型和GMM模型分别对我国不同区域政策性农业保险的增收效应进行研究,结果发现对于不同区域,农业保险对于促进农民增收的贡献度不同,但农业保险绝大多数地区的农民收入都具有正向促进作用。

另一种观点是学者们认为农业保险对农民收入不具有显著影响甚至会抑制农民收入增长。Glauber(2007)[10]和oDNoghue Key and Roberts(2015)[11]发现,农业保险对农民收入的影响并不显著,甚至在有些年份会抑制农民收入增加。熊德平(2011)[12]通过建立误差修正模型,结果发现农业保险的保费收入和农民农业收入之间呈现负相关关系。祝仲坤等(2015)[13]、石文香等(2019)[14]利用省际面板数据研究发现农业保险在促进农民增收过程中存在门槛效应,当农民收入低于门槛值时,投保农业保险反而不利于农民收入增加,此时农业保险对农民收入产生负向影响。

(二)农业保险、农业信贷与农民收入三者关系的研究

大多数学者研究农业保险与农业信贷的协同效应,鲜有学者研究农业保险、农业信贷与农民收入三者的关系。从理论研究层面上,林凯旋(2020)[15]阐述了银保互联支农的内在逻辑,论述银保互联能够解决农业与金融业之间的矛盾并促进农民增收。从实证研究层面上,冯庆水和黄艳宁(2015)[16]分别利用55个发展中国家的统计数据、中国31个省份2009-2012年的数据,研究发现农业信贷与农业保险的互动能够产生协同效应,保险业的发展与金融业的发展具有正向促进关系,能够促进农业发展、提高农民生活水平。廖朴(2019)[17]分析发现我国单独信贷产品扶贫无效;保险能够帮助阈值以上人群摆脱潜在贫困,但对深度贫困无效;“信贷+保险”能解决一定程度的深度贫困问题,比单独信贷或单独保险的扶贫效果更好。

综上所述,不同学者对于农业保险如何影响农民收入有着不同研究结论。得到不同结论的原因除了学者们采用了不同的研究模型和方法之外,还可能有如下原因:一是不同的研究区域会产生不同的研究结果。分区域进行研究时,学者们就会发现对于不同区域,农业保险对农民收入的影响有所不同;二是选取不同的指标也会产生不同的结果,有些学者用农民人均可支配收入来衡量收入水平,但也有学者选取农民人均经营性收入、农民人均非农收入等衡量农民收入水平,因此可能会得到不同研究结果。此外,通过查阅相关文献,发现学者们大多研究农业保险与农业信贷的协同效应,鲜有学者在研究农业保险对农民收入的影响机制时,将农业信贷作为中介。因此相较于之前研究,本文可能具有如下创新点:第一,细化研究区域,以甘肃省14个市(州)为研究对象,结合甘肃省的省情,选取农业信贷为中介变量,探究是否具有“农业保险——农业信贷——农民收入”的传导机制;第二,考虑到各市农业发展水平和经济发展水平的差异,进行区域异质性分析,探究在甘肃省的不同城市,农业信贷是否发挥着不同的中介作用;第三,同时选取农民人均可支配收入、农民人均经营性收入和农民人均非农收入衡量农民收入水平,与单指标相比,能够使实证结果更加可信。

三、研究方法、变量选取与数据来源

(一) 研究方法

1.熵权法

选取相关指标,利用熵权法对甘肃省14个市(州)的农业发展水平进行测算。

2.聚类分析法

利用聚类分析法,根据各市农业发展水平将甘肃省14个市(州)进行系统聚类,分析农业保险在农业信贷的影响下对农民收入影响的区域异质性。

3.中介效应检验

利用甘肃省14个市(州)2013-2019年有关农业保险、农业信贷和农民收入的面板数据,进行中介效应分析。

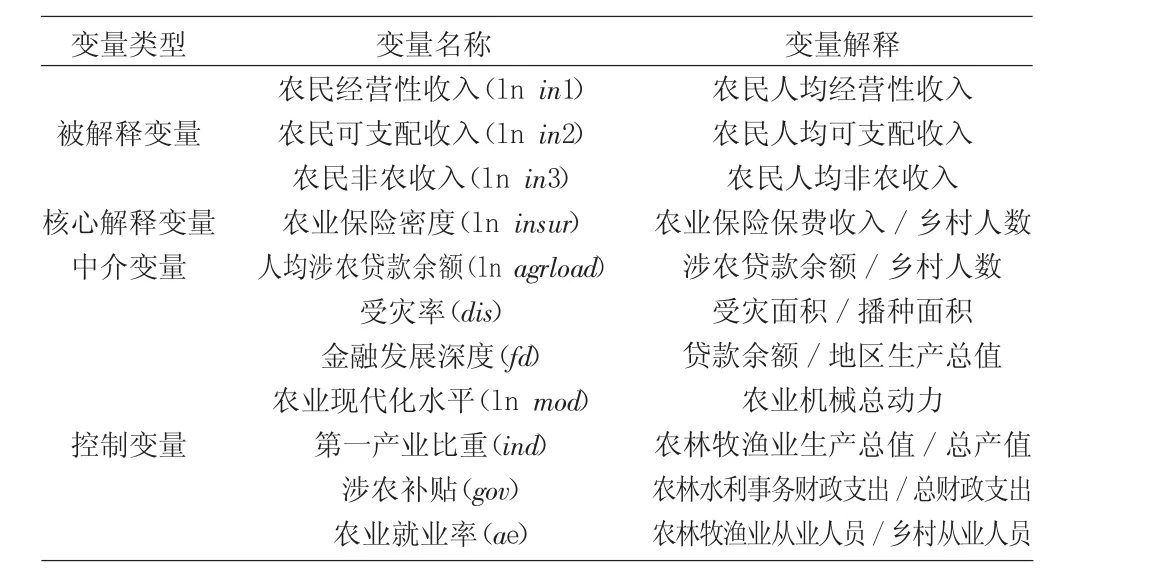

(二)变量选取

1.被解释变量

参考周稳海等(2014)[6]、李谷成等(2018)[18]的做法,将农民人均可支配收入分为农民人均经营性收入和农民人均非农收入。其中,农民人均非农收入是农民人均可支配收入减去农民人均经营性收入得到的值。

2.核心解释变量

学者们大多通过农业保险密度和农业保险深度来衡量一个区域的农业保险发展水平。农业保险深度指该地区农业保险保费收入与该地区农林牧渔业总产值的比值,农业保险发展密度指该地区农业保险保费收入与该地区农业从业人口的比值。本文研究农业保险对农民收入的影响,因此选取农业保险密度作为核心解释变量更为合理。

3.中介变量

为了更好地反映农业信贷与农民收入的关系,参考董昕(2019)[19]等学者的做法,将涉农贷款余额按乡村人数平均化,选取甘肃省14个市州的人均涉农贷款余额作为中介变量。

4.控制变量

参考李琴英等(2018)[5]、马九杰等(2020)[20]、刘玮等(2021)[21]的做法,从农业发展水平、金融发展水平以及政策环境三方面考虑加入控制变量。用受灾率、第一产业比重、农业现代化水平以及农业从业率反映农业发展水平,受灾率越大越不利于当地农业发展;第一产业比重越大,表明该地区产业结构越不合理,不利于农民增收;农业现代化水平越高,说明农民的农民生产能力越强,对农民增收具有正向促进作用;农业从业率则代表农民进行农业生产投入的人力资本,对农业产出水平具有影响。用金融发展深度(金融机构贷款余额与地区生产总值的比值)反映金融发展水平,金融发展深度越大,表明该地区的信贷配给越小。用涉农补贴反映政策环境,涉农补贴力度越大,农民进行农业生产的压力就越小。

各变量详细解释见表1,为了消除异方差带来的不平稳,对农民收入、农业保险密度、人均涉农贷款余额和农业现代化水平进行取对数处理。

表1 变量解释

(三) 数据来源

本文选取甘肃省14个市(州)2013—2019年的面板数据进行实证分析。数据来源于《甘肃发展年鉴》《甘肃金融年鉴》《中国保险年鉴》《中国金融年鉴》。

四、实证结果与分析

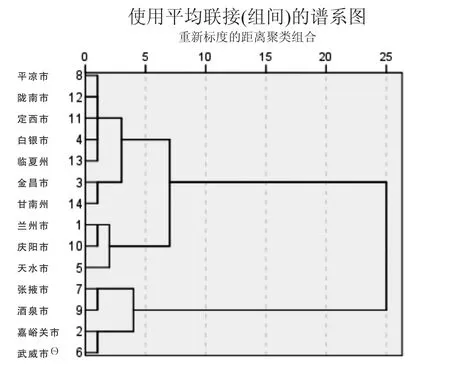

(一)农业发展水平测定

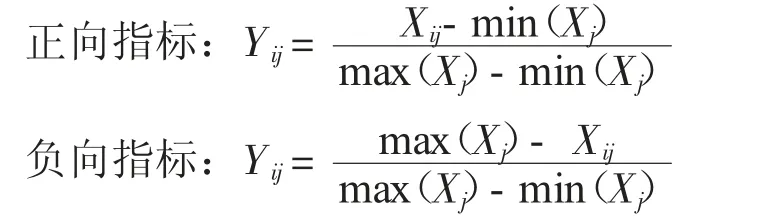

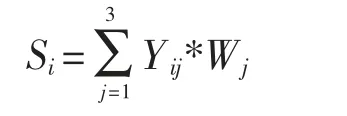

参考冀钦等(2018)[22]学者的做法,选取第一产业比重、农业现代化水平和农民人均经营性收入三个指标,运用熵权法对甘肃省14个市州的农业发展水平进行测度。首先是确定一个由i个样本和j个指标组成的矩阵,其次由于各指标量纲不同,所以对原始数据进行标准化,公式如下:

其中,i∈{1,2,...,98}是甘肃省14个市州在2013-2019年共98个样本,j∈{1,2,3}是选取的指标数。Yij是指标经过标准化处理之后的数据,Xij指第i个样本的第j个指标的原始数据,max(Xj)指第j个指标的最大值,min(Xj)指第j个指标的最小值。

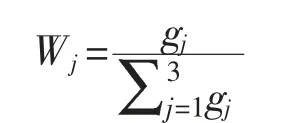

然后计算第j个指标的信息熵Ej和效用值gj:

第j个指标的权重Wj为:

计算综合得分:

最后根据各样本的综合得分计算出甘肃省14个市州的农业发展水平在2013—2019年的平均得分,如表2所示:

表2 甘肃省各市(州)2013—2019年农业发展水平综合得分

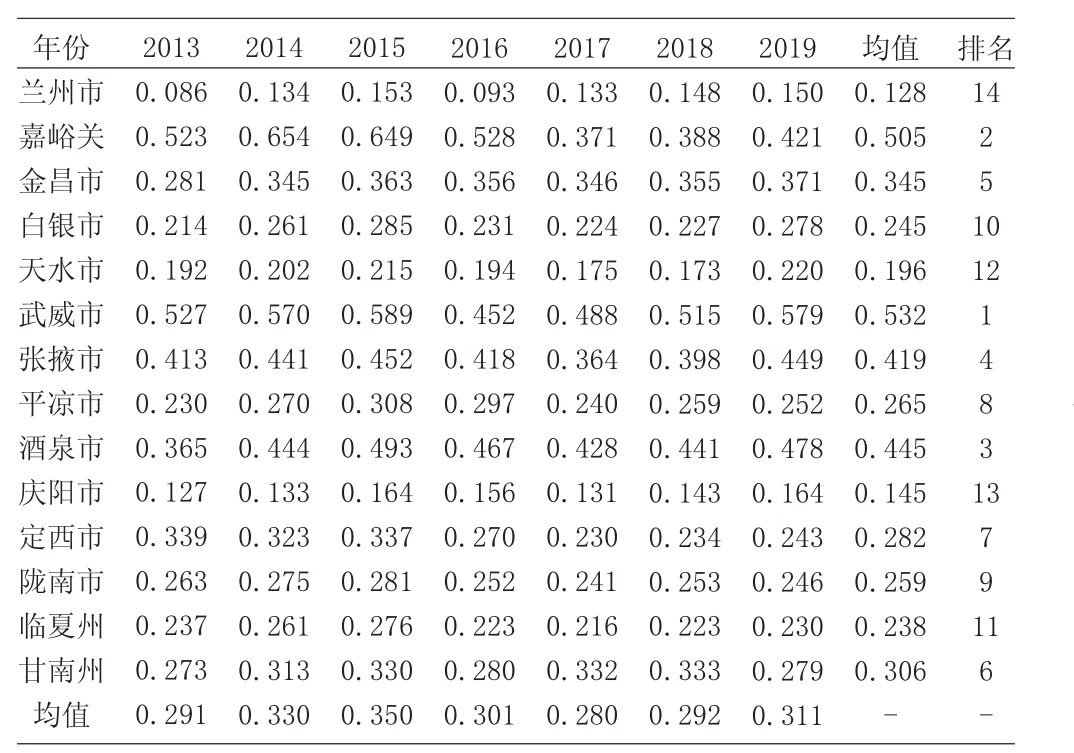

(二)聚类分析

本文采用系统聚类法。所谓系统聚类是指先将每个样品独自分为一类,然后将类间距离最小的两类进行合并形成一个小类,再把已经合并的小类按其类间距离再一次合并,不断重复,直到将所有样品都合并为一类。运用SPSS软件对甘肃省各市州农业发展水平进行系统聚类分析,结果如图1所示。

图1 聚类分析结果

如图1所示,可以将甘肃省14个市州按照农业发展水平分为三个区域,A区域包括:嘉峪关市、武威市、张掖市,酒泉市;B区域包括:兰州市、天水市、庆阳市;C区域包括:金昌市、白银市、平凉市、定西市、陇南市、临夏州和甘南州。其中,A区域农业发展水平最高,C区域次之,B区域则最低。

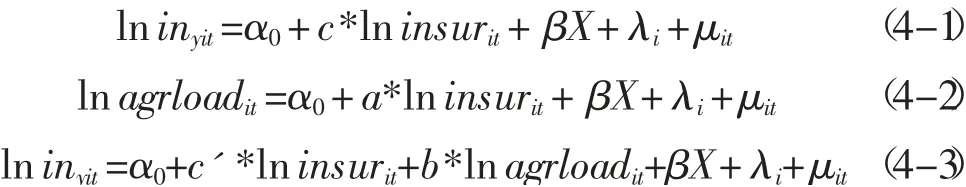

(三)中介效应检验

在经过Hausman检验后,决定将模型设置为固定效应模型。参考温忠麟和叶宝娟(2014)[23]修改的中介效应检验流程,建立回归方程4-1、4-2、4-3:

其中,ln inyit是对农民收入取对数之后的结果,y=1,2,3分别代表农民人均经营性收入、农民人均可支配收入、农民人均非农收入,i代表甘肃省各市州,t代表不同年份。ln insur是对农业保险密度取对数之后的结果,ln agrload是对人均涉农贷款余额取对数之后的结果,X为各控制变量,λi为各省固定效应,μit为随机扰动项,α0、a、b、c、c'、β为待估计参数。

首先对方程4-1进行回归,若c显著为正,说明农业保险可以显著促进农民收入增加,按中介效应立论,如果不显著则按遮掩效应立论。其次对方程4-2进行回归,检验农业保险密度对人均涉农贷款余额的影响系数a是否显著,然后对方程4-3进行回归,检验农业保险密度对农民人均经营性收入、农民人均可支配收入和农民非农收入的影响系数c'和人均涉农贷款余额对农民人均经营性收入、农民人均可支配收入和农民非农收入的影响系数b是否显著,如果a和b都显著,说明存在中介效应,若'不显著,则说明农业信贷发挥了完全中介效应;若'显著且小于c,则说明农业信贷发挥部分中介效应。若a和b至少有一个不显著,再用Bootstrap法对a、b进行检验。

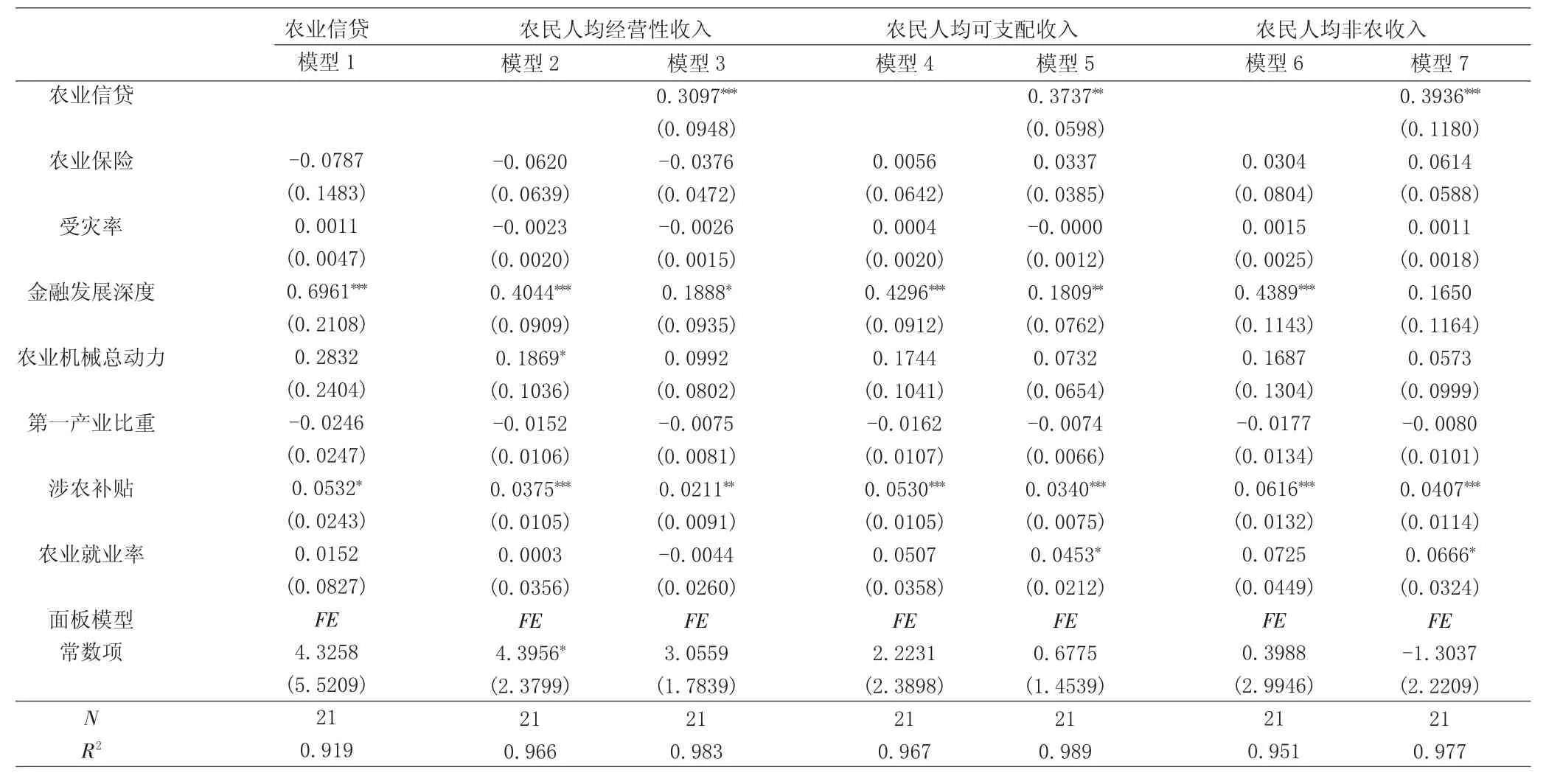

1.A区域中介效应检验

按照以上流程对A区域进行中介效应检验,结果如表3所示。由表3模型1、模型2和模型3可知,对于A区域来说农业保险对农业信贷存在显著正相关关系,但农业信贷无法显著影响农民人均经营性收入,即通过逐步回归法证明A区域农业保险可以显著促进农民人均经营性收入增加,但农业信贷在农业保险影响农民人均经营性收入的过程中无法发挥中介效应,然后通过Bootstrap法进一步验证农业信贷在农业保险促进农民人均经营性收入增加的过程中能否发挥中介效应,结果证明不存在中介效应。由表3模型1、模型4、模型5和模型1、模型6、模型7可知,农业保险在1%的水平上显著影响农民人均可支配收入和农民人均非农收入,农业信贷业分别在5%和1%的水平上显著影响农民人均可支配收入和农民人均非农收入。在加入农业信贷之后,农业保险对农民人均可支配收入的影响系数由0.3391下降到0.2127,可以认为农业信贷在农业保险促进农民人均可支配收入增加的过程发挥部分中介效应,中介效应占比(ab/c)为37.30%。在加入农业信贷之后,农业保险对农民人均非农收入的影响系数由0.4701下降到0.2827,可以认为农业信贷在农业保险促进农民人均非农收入增加的过程发挥部分中介效应,中介效应占比(ab/c)为39.87%。农业信贷无法显著影响农民人均经营性收入可能有以下原因:以人均GDP衡量各市经济发展水平,发现A区域嘉峪关市、武威市、张掖市和酒泉市在2013-2019年的平均人均GDP要高于甘肃省2013—2019年平均人均GDP,且通过计算得知A区域在2013-2019年农业现代化水平的均值为0.92,B区域为0.28,C区域为0.39,说明A区域经济发展水平和农业现代化水平较高,因此农民会用农业信贷资金逐渐向非农产业转型,依托龙头企业和合作经济组织,促进农业产业化,发展规模化产业,如农产品加工、乡村旅游业等等,如此一来农民被雇佣从事非农活动,农民工资性收入和非农收入得以提高。所以对于A区域,农业信贷对农民人均非农收入和农民人均可支配收入的影响更显著,而对农民人均经营性收入的影响不够显著。

表3 A区域回归结果

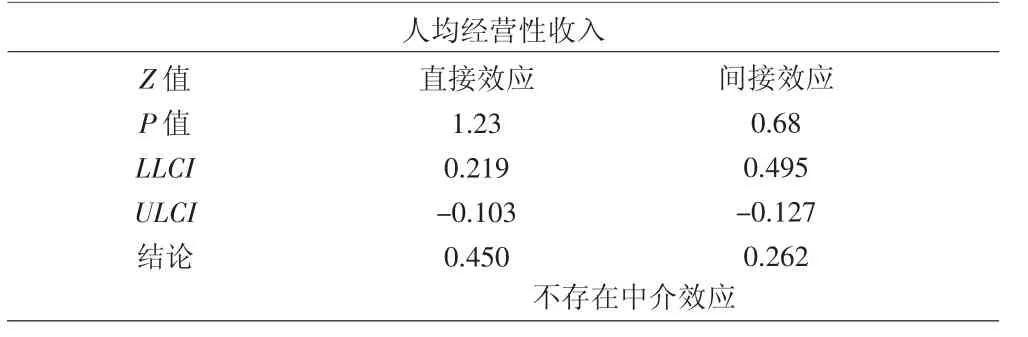

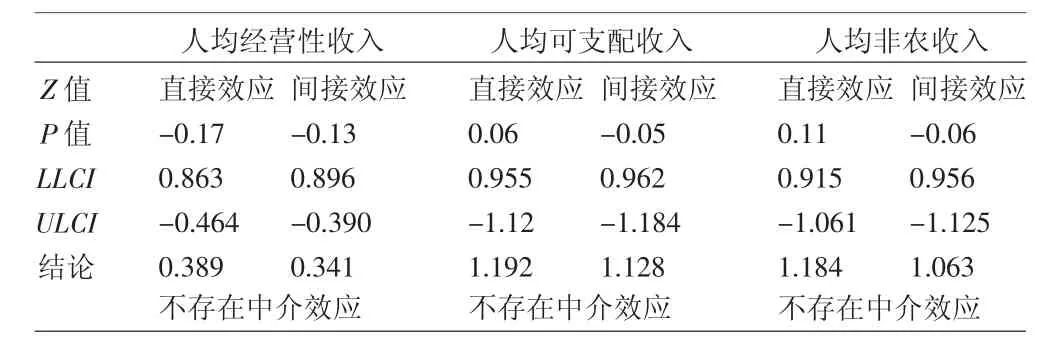

2.B区域中介效应检验

对B区域进行中介效应检验,结果如表5所示。由表5可知,对于B区域来说农业保险对农业信贷不存在显著影响,对农民人均经营性收入、农民人均可支配收入和农民人均非农收入也不存在显著影响,按遮掩效应立论。通过Bootstrap法进一步验证,结果表明农业保险促进农民增收的直接效应和农业保险通过农业信贷促进农民增收的间接效应均不显著,遮掩效应也不成立。因此对于B区域的兰州市、天水市和庆阳市,农业保险无法促进农民增收,农业信贷只能单独促进农民增收,却无法发挥中介效应。出现这种情况的原因可能是B区域兰州市、天水市和庆阳市的农业发展水平相较于A区域和C区域较低,导致农民投保农业保险的积极性不足,经过计算发现B区域2013—2019年农业保险密度的平均值要低于A区域和C区域,因此对于B区域来说农业保险无法对农业信贷和农民收入产生显著影响,而农业信贷单方面可以显著促进农民增收。

表4 Bootstrap检验

表5 B区域回归结果

表6 Bootstrap检验

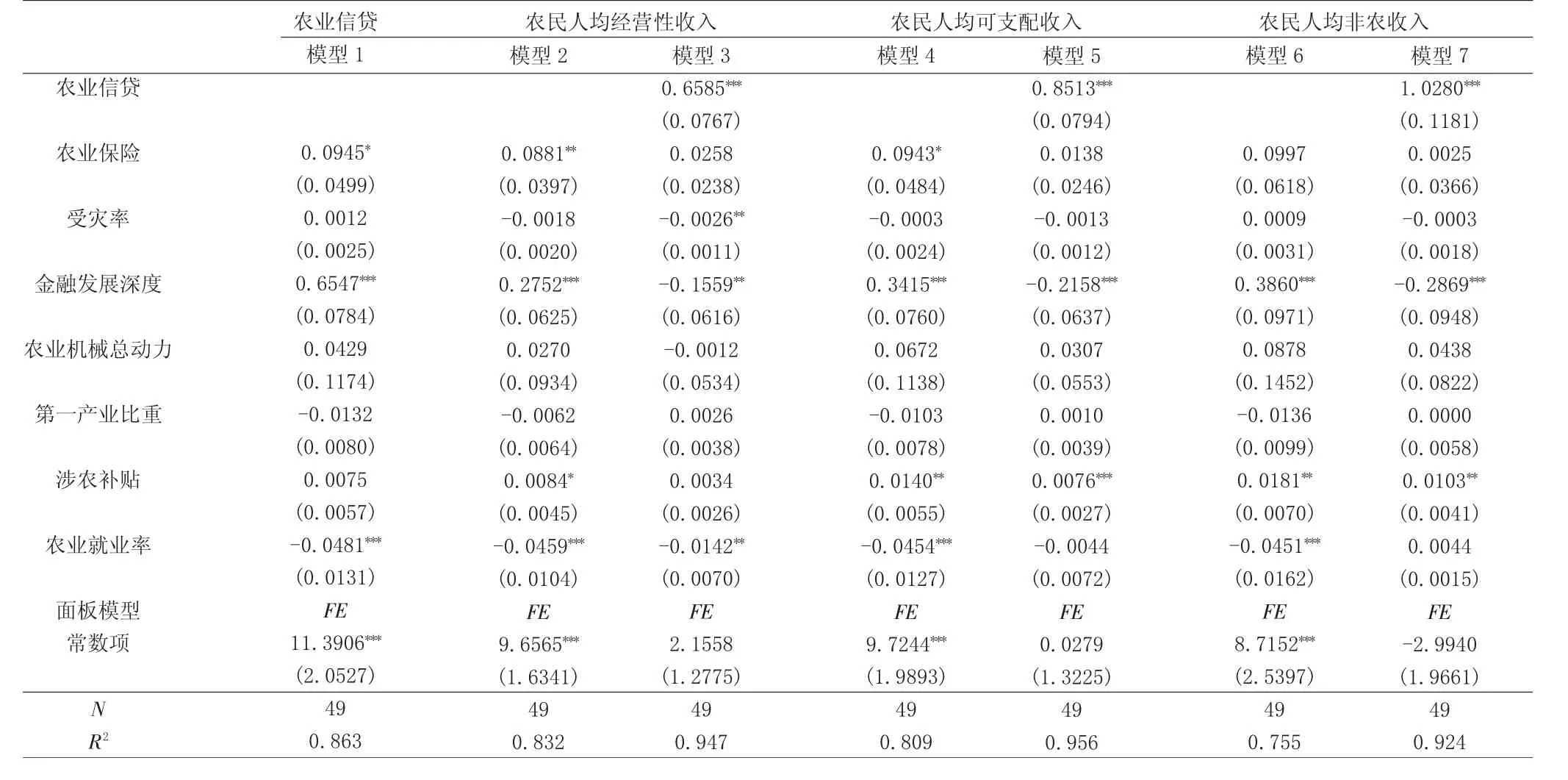

3.C区域中介效应检验

对C区域进行中介效应检验,结果如表7所示。由表7模型1、模型2和模型3以及表8可知,对于C区域来说农业保险对农业信贷存在正相关关系,加入农业信贷之前,农业保险对农民人均经营性收入的影响在5%的水平上显著为正,加入农业信贷之后,农业保险对农民人均经营性收入不存在显著影响,因此农业信贷在农业保险促进农民人均经营性收入增长的过程中发挥完全中介效应。加入农业信贷之前,农业保险对农民人均可支配收入的影响在10%的水平上显著为正,加入农业信贷之后,农业保险对农民人均可支配收入的影响变得不显著,因此可以认为农业信贷在农业保险促进农民人均可支配收入增长的过程中也发挥了完全中介效应。而农业保险无论是通过直接路径还是间接路径,都无法显著影响农民人均非农收入,只能由农业信贷单方面促进农民人均非农收入增加。之所以农业保险无法显著影响农民人均非农收入,可能是因为C区域农业发展水平较高,经过计算发现C区域在2013-2019年的平均第一产业比重高于A区域和B区域,此外还通过计算得知C区域2013-2019年平均受灾率高于甘肃省2013-2019年平均受灾率,因此农民投保农业保险后,农业保险会对农业生产活动发挥主要作用,对非农业生产活动的影响较小,因此农业保险对非农收入的影响不显著。

表7 C区域回归结果

表8 Bootstrap检验

五、结论及建议

本文利用甘肃省2013-2019年14个市(州)有关农业保险、农业信贷和农业收入的面板数据,以农业发展水平为衡量指标,通过熵权法和聚类分析法将甘肃省分成了三个区域。研究对于甘肃省不同的区域,农业保险对农民收入的影响有何不同,以及在农业保险影响农民收入的过程中,农业信贷发挥的作用有何不同。研究发现:对于A区域来说,农业保险对农民人均经营性收入、农民人均可支配收入和农民人均非农收入在1%的水平上有显著的正相关关系,说明A区域农业保险对农民收入具有显著的增收作用,但农业信贷只能在农业保险促进农民人均可支配收入和农民人均非农收入增加的过程中发挥中介效应,在农业保险促进农民人均经营性收入增加的过程中不发挥中介效应;对于B区域来说,农业信贷可以单方面促进农民增收,但不能发挥中介效应。由于农业发展水平最低,农业保险密度也较低,因此农业保险无法对农业信贷产生显著影响,也无法显著促进农民增收;对于C区域来说,农业保险能促进农民人均经营性收入和农民人均可支配收入增长,不能显著促进农民人均非农收入增长。农业信贷在农业保险促进农民人均经营性收入增长和农民人均可支配收入增长的过程中发挥完全中介效应,在农业保险影响农民人均非农收入的过程中无法发挥中介效应。综上,对于甘肃省绝大部分城市来说,农业保险都能发挥促进农民增收的作用,而且存在“农业保险—农业信贷—农民增收”的传导机制。

为早日实现乡村全面振兴,最大限度促进农民增收,根据以上研究结论,提出以下对策建议:第一,除了B区域3个城市之外,其他11个市州农业保险均可以显著促进农民增收,所以A区域和C区域的农业保险供给力度还需加大。具体来说,可以完善农业保险保费补贴制度,减轻农民的投保压力,从而增强农民投保的积极性。此外,保险机构还可以推出适合规模化生产的农业大户、农业企业等的个性化农业保险产品,满足不同农业生产经营主体的投保需求。从而使农民通过投保农业保险来促进其增收。第二,对于农业信贷单方面促进农民增收的B区域来说,应格外重视加大农业信贷资金的供给,满足农民农业生产的资金需求,从而弥补B区域农业保险无法促进农民增收的局限性。对于信贷机构来说,可以降低农民贷款的门槛,放宽抵押物范围。同时还应该降低农业信贷利率,延长贷款期限,减轻农民融资压力。第三,研究结果表明对于甘肃省大部分区域,农业信贷可以在农业保险促进农民增收的过程中发挥中介效应,所以政府应该畅通农业保险与农业信贷互联机制,重视保险机构与信贷机构的互联,加强二者之间的合作。通过信息共享缓解承保过程和放贷过程中的信息不对称问题,节约信息收集成本。还可以共同构建“保险+信贷”的金融产品,促进农业保险与农业信贷的协同发展,缓解单独农村金融工具在促进农民增收过程中的局限性,最大程度地促进农民增收。第四,甘肃省作为一个气候多变、地域狭长的省份,不同城市的农业发展水平、经济发展水平都有所不同,不同区域农业保险和农业信贷对农民收入的影响也有所不同,所以应该考虑到区域异质性,因地制宜推出不同的农业保险产品、信贷产品和银保互联产品,促进地方特色产业的发展,帮助农民增收。