八大关键词回顾2022年汽车业

2023-01-13王静仪赵成李皙寅郭宇

王静仪 赵成 李皙寅 郭宇

在起售价为30万元以上高端车型2022年9月份销量排行榜上,蔚来ET7、红旗H9、智己L7的销售成绩分列第八至第十位。图/中新

2022年,汽车行业有人喜有人悲。

1月-11月,汽车销量2430.2万辆,同比增长3.3%。预计全年销量超过2680万辆,同比增长2%。其中新能源汽车增速翻番,传统燃油车相对掉队。

新能源汽车产业链上游的原材料供应商赚得盆满钵满,而处于下行周期的商用车行业则普遍亏损艰难度日。

展望明年,有些趋势有望延续。中国已成为全球第二大汽车出口国,明年将挑战第一的位置;自主品牌市占率在年末突破50%,创下历史新高。

有些趋势还在变化当中。短期疫情冲击了车企的供应链,提高供应链韧性成为全行业关注的议题;长期有芯片供应的沉疴待解,芯片国产化、解决关键领域“卡脖子”仍是需要几代人共同努力的时代命题。

中国汽车工业协会副总工程师许海东预计,2022年中国汽车总销量将超过2680万辆,同比增长2%左右。

《财经》记者注意到,今年2月,中汽协曾发布2022年中国汽车市场趋势分析报告,预测2022年全年中国汽车市场总销量2750万辆,同比增长5%。而在今年8月,中汽协首次下调了2022年车市预期,并预计中国汽车销量有望达到2700万辆,同比增长3%左右;行至年尾,中汽协再次下调了2022年中国车市销量增长目标。

虽然全年汽车产销有望实现正增长,但产业内部苦乐不均——新能源汽车快速发展,传统燃油车受到挤压。

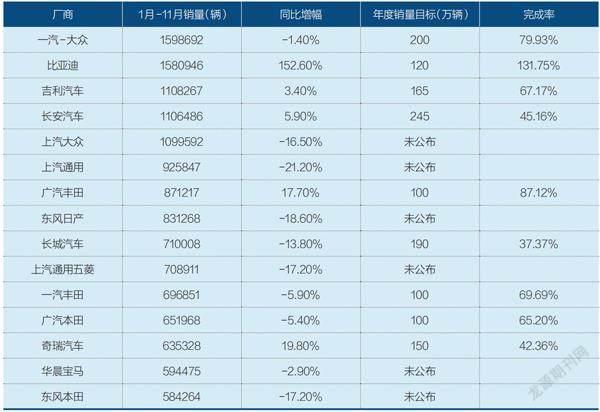

今年初,各大车企均提出了比较乐观的年度销量目标。截至11月,以新能源汽车销售为主的车企,目标完成率普遍较高;主营燃油车的车企们,完成全年销量七成的寥寥无几。

“汽车市场表现不及预期主要是经济下行压力不断加大、新冠肺炎疫情对汽车消费市场冲击影响,消费者购车需求释放受阻,终端市场表现疲软,供给端节奏放缓,为汽车市场稳定运行带来较大压力。”中汽协副秘书长陈士华表示,“今年购置税减半促进消费政策对稳定车市增长起到明显的作用,但下半年的新冠肺炎疫情影响到了政策的实施效果。与去年和前年相比,汽车产销略显疲态,并未出现往年的年底翘尾现象。”

《财经》记者梳理数据发现,车企销量差别较大。比亚迪前11个月累计销量159.9万辆,已提前完成120万辆的年度销量目标;而长城汽车前11个月累计销量为71万辆,同比下滑13.8%,距离年度销量目标还有119万辆的距离。

尽管销量不达预期,但传统车企们的财报表现比较出色。长城汽车(601633.SH)发布的三季度财报显示,今年前三季度实现营收994.8亿元,同比增长9.56%;净利润81.6亿元,同比增长65.03%。长安汽车(000625.SZ)今年前三季度实现营收853.52亿元,同比增长7.77%;归母净利润69.00亿元,同比增长130.59%;此外,北京汽车(01958.HK)和广汽集团(601238.SH)今年前三季度的营业总收入和归母净利润分别为1418.77亿元、32.15亿元和799.76亿元、80.62亿元。

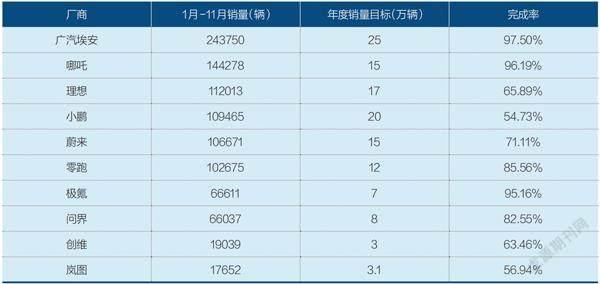

新能源板块,今年前11个月,广汽埃安、哪吒汽车、理想汽车、小鹏汽车、蔚来汽车、零跑汽车等六家累计销量突破了10万辆,其余的企业离“10万辆俱乐部”还较远。其中,广汽埃安、哪吒汽车和极氪汽车的销量完成率分别达到97.5%、96.19%和95.16%。

作为中国新能源汽车销冠的比亚迪,前三季度实现营收2676.88亿元,同比增84.37%;净利润93.11亿元,同比增281.13%。

造车新势力们尽管销量和营收大涨,但仍未走出亏损。凭借与华为合作推出的新能源汽车新品牌问界,赛力斯2022年的销量目标是20万辆,在今年前十个月就超额达标,成为车市销量黑马。财报显示,赛力斯前三季度营收231.23亿元,同比增长101.96%;但净亏损为26.75亿元,同比扩大146.89%。

在自主品牌抢抓新发展机遇、全面推动品牌向上发展战略下,中国品牌乘用车市场占有率自2022年以来就呈现出不断提升的态势,并在9月再次突破50%。这对于自主品牌发展来说是个重要的里程碑。

早在今年4月,自主品牌乘用車市占率首次突破50%。但当时受疫情所困,上海、吉林等汽车重镇供应链受阻,导致不少合资车企停工停产,因此自主品牌占半壁江山的成色多少有些不足。

资料来源:乘联会。制表:颜斌

从销量数据来看,自主品牌汽车能有如此突出的成绩,得益于在持续爆发的新能源汽车市场中抓住了机会。

乘联会数据显示,9月新能源汽车在国内市场的零售渗透率为31.8%。其中,自主品牌新能源车的渗透率为55.2%;豪华车中的新能源车渗透率为29.7%;而主流合资品牌中的新能源车渗透率仅为4.2%。

在起售价为30万元以上的高端车型销量排行榜上,蔚来ET7、红旗H9、智己L7分别以2928辆、1992辆和1019辆的销售成绩位列9月高端轿车销量排行榜的第八至第十;理想L9则以月销过万的成绩,进入9月高端SUV销量排行榜前五,紧随特斯拉Model Y、奔驰GLC、奥迪Q5和宝马X3。

不难看出,自主品牌汽车已经改变了过去以低价换市场的形象,在产品制造、技术研发和市场口碑上有了全面提升。至少在电动智能的赛道上,自主品牌汽车已经敢于和豪华品牌“叫板”,甚至开始在传统汽车强国的市场中“谋篇布局”。

从全球最大的汽车消费国,到“超德赶日”的全球第二大汽车出口国,中国汽车正在走向世界。

中国汽车工业协会统计,2022年11月,汽车企业出口32.9万辆,同比增长64.8%。2022年1月-11月,汽车企业出口278.5万辆,同比增长55.3%。

除了出口数量大幅提高,中国汽车出口的“质”也有了提升,已不是20年前的“称重卖铁皮”。乘用车市场信息联席会数据显示,在2018年,中国汽车出口的均价是1.29万美元,到2022年8月已经来到1.89万美元。

原因何在?许海东对《财经》记者分析,直接原因是海外市场持续处于缺货状态,市场需求大于供给;深层次原因则是中国汽车尤其是新能源汽车的竞争力增强,比如很多出口汽车都有智能网联配置,远超竞争对手。

目前国内各大车企都在竞相布局海外高端市场。上汽MG品牌在欧洲已有不错的销量表现,比亚迪、蔚来、长城等车企也开始进军欧洲市场。

而且不只是简单出口卖车,中国车企正在海外建厂、输出技术、扶持当地产业链。

但出海大潮之中不免有狂热和隐患。比如《财经》记者了解到,一周内,一家中国车企就把自己的出海目的地从亚太新兴市场改成了欧洲。这背后的逻辑不是来自深思熟虑,而是“因为领导开会突发奇想改变了策略,现在急迫需要落地”。

如何走出去、继而走上去,如何从“产品出海”升级为“产业出海”?喜人的数据背后仍需要全行业深思。

作为周期性行业,商用车在2022年进入下行周期。

2022年前三季度,15家主要上市公司中,有12家营收下降,3家上涨。其中营收规模排名前七的大公司,全部同比下滑,幅度从10%到66%不等,足见形势之严峻。

利润方面,盈利的有七家,亏损的有八家,且亏损的金额大于盈利金额,整体而言亏多赚少。有企业高管直言:“业内的企业都在过苦日子,如何挺过去才是当下最重要的事情。”

疫情是主因,一方面拉低了市场需求,另一方面也提高了运营成本。“商用车不是消费品,而是生产资料,商用车购买群体对经济短期受限的感知度,会远比乘用车所面对的个人消费者要敏感得多。”科尔尼管理咨询大中华区董事桂灵峰对《财经》记者表示。

资料来源:乘联会

不利的短期市场环境下,商用车企业依然保持研发投入,以追求长期竞争力。15家企业中有13家,2022年前三季度研发投入都超过了同期的净利润,也就是说,如果不做研发,企业就能盈利。

随着国家“双碳”战略的有序推进,特别是环保法规的不断加严,传统能源商用车市场将会继续呈现萎缩态势,新能源商用车有望呈现较快增长。

中汽协数据显示,2022年10月,中国商用车出口5.9万辆,环比增长15.5%,同比增长77.5%;1月-10月,中国商用车累计出口48万辆,同比增長43%。

随着疫情缓解,新的生机开始出现,一些有研发投入准备的公司有望率先走出低谷。

“动力电池成本占了一部车60%的成本,那我不是在给宁德时代打工吗?”广汽集团董事长曾庆洪的这句发言成了2022年车圈的热点。

车企在给谁打工?其实不是以宁德时代为代表的电池厂,而是更上游的电池原材料供应商。

动力电池原材料主要是镍、钴、锂等,去年至今,价格从几万元/吨上涨到几十万元/吨。以电池级碳酸锂为例,2021年初价格为5万元/吨,2022初为30万元/吨,12月13日已经达到56.15万元/吨。

2022年前三季度,新能源汽车销冠比亚迪的归母净利润为93.11亿元,同比增长近3倍,而锂矿龙头天齐锂业则赚了159.81亿元的,同比暴涨29倍。

原材料价格上涨主要是供需不平衡导致。随着下游新能源汽车销量增长,电池企业积极扩产,但最上游的原材料暂时没有跟上节奏,无法及时供给,物以稀为贵的逻辑下,自然“价高者得之”。上半年的疫情防控因素也一定程度加重了影响。

上游价格上涨传导到下游,便是新能源汽车集体涨价,甚至停止接单。今年2月,长城欧拉宣布黑猫、白猫车型停止接单,理由是原材料价格大涨,这两款车型越卖越亏。此后,特斯拉、比亚迪、小鹏、哪吒等品牌也跟进涨价。

如今车企开始深度参与电池产业链,比如自研电池、购买矿产等。乘联会秘书长崔东树表示,上游利润高形成不稳定状态,下游自然要借此保障产业链安全。同时,下游规模扩大后有能力掌控上游资源,因为整车为王是必然的竞争结果。

2022年12月31日,新能源汽车购置补贴将结束其13年的使命。

2009年,财政部发布《关于开展节能和新能源汽车示范推广试点工作的通知》,在北京、上海、重庆等13个城市试点新能源车补贴,拉开新能源车补贴时代以及中国新能源产业腾飞的大幕。

此后的三年多里,科技部、财政部等部门推出“十城千辆”工程,通过财政补贴,每年发展十个城市,每个城市推出1000辆新能源汽车开展示范运行。从商用车开始,新能源开始走向全国。

虽然补贴推广过程中难免有企业恶意骗补,但新能源技术在此过程中打下根基,2019年起,国内新能源车产业迎来爆发。

2009年国内新能源车市场仅万辆规模,2022年前11个月,已经达到503万辆,13年间增长超过500倍。中国不仅成为全球最大的新能源车市场,市场份额占全球50%,还诞生了全球新能源车产销量最高的车企。

从2020年起,新能源车补贴开始梯度退坡,每年以10%、20%、30%的比例下调额度,最终在2022年12月31日彻底终止。

“从长远来说,补贴退坡是一个好事,帮助整个行业走向成熟。因为不扔掉拐棍,怎么能走路呢?这个行业终归还是要回到纯粹的市场经济规律。”蔚来汽车联合创始人、总裁秦力洪对《财经》记者表示,尽管购车补贴全退,但政策制定者在推广新能源汽车使用方面还可以有所作为,目前电动车充电还不够方便,希望补贴退坡省下来的财政资源可以投入到这些地方。

没有谁会想到,缺芯难题会持续两年。

汽车智能化的发展速度大大超越了芯片厂商的预期,从疑惑观望到下注加码,芯片的生产线调头并不轻松。大量用于传统智能可穿戴装备的芯片,需要符合汽车规格的可靠性验证;从布置产线到推出产品,整个生产周期长达数年——缺芯似乎是种必然。

乐观来看,这是一场真正的供给侧改革。被芯片拖累的车企,纷纷动起了自研芯片的心思;除却自行设计,更多企业选择投资头部芯片企业,或者孵化外部企业。

未来的车就是一台计算机,汽车的智能化技术就是汽车计算机系统的核心。亿咖通科技董事长兼CEO(首席执行官)沈子瑜告诉《财经》记者:“要想芯片在车上发挥全力,更需要软件和硬件结合。自己的芯片搭配自己的底层软件和操作系统,威力更好。”

得到车企的认可,对于芯片公司很重要。通过深度参与进整车厂的研发环节,能确保自己的产品能够在落地性和前瞻性直接谋求一种平衡,相当于拿着考点做复习;此外,先进入车企供应环节,拿着订单做研发、排生产,有助于芯片企业的快速成长。

“2025年会是国产芯片企业的关键节点,头部的车规芯片厂商将会脱颖而出。”自动驾驶计算芯片公司黑芝麻智能首席市场营销官杨宇欣告诉《财经》记者,整个供应链也将逐渐重构,车厂开始直接对接二级供应商,整车厂和零部件企业的合作模式和彼此工作的边界也将不断变化。

值得留意的是,今年一些产业链上的周边产品,供应持续紧张。即便主芯片国产化了,但哪怕一个不起眼的电源芯片供应不上,车也装不起来。为此,业内有呼声称,期待主芯片企业为链主,将整个产业链串联起来,提高关键部件的国产化率,从而保障供应。

今年春天,吉林、上海等中国汽车工业的核心区暴发疫情。两地聚拢了大量主机厂、不计其数的汽车零部件配套企业,以及吞吐量巨大的港口和科研院所。伴随两地进入静态管理,疫情这只黑天鹅导致了全国范围严重的供应链危机。

面对这一情况,国家有关部门果断出手,明确指出要着力稳定产业链供应链、发放全国通行证、不得无故限制通行。

随着疫情有所缓解,车企逐渐复工、产能逐渐爬坡。回到一线岗位的汽车人,开始抢夺失去的时间:成立保供小组、调整生产计划、远程视频开会校验零部件、驻厂闭环生产,竭尽所能。

突如其来的疫情黑天鹅背后,也有汽车产业固有模式的灰犀牛。伴随这一冲击,即时生产这一昔日奉若圭臬的理念,加速走下神坛。

长久以来,汽车界推崇丰田的“Just in time”零库存管理策略,供应商在主机厂附近建厂,实行订单式生产,主机厂零部件库存深度很低,免于背负库存和资金压力。根据产品不同,车企留数日至两周的库存足够日常运转,只有少部分部件可能会留两到三个月库存。这种零库存和区域竞争优势在疫情下成了劣势。

因为不满疫情前的供应链布局,车企有意通过提升关键物料库存水平,并以多来源采购等方式加以应对。越来越多车企意识到提升供应链韧性的重要性,并将持续监控供、需两端风险,以期提前应对。

供应链有太多不确定性,车企必须要去识别哪些是核心资源,如何与核心资源建立长期的合作关系以及如何布局。整车厂为了保供,把手逐层越级伸向上游供應商。

这一轮冲击后,主机厂会更看重供应链管理。国产零部件企业迎来发展窗口期。