基于汇率变动视角对俄罗斯铀浓缩出口竞争力的分析

2023-01-12张红林闫丽蓉

□张红林 闫丽蓉

世界上仅有俄罗斯、欧盟、中国三个国家或地区具备商业水平的铀浓缩供应能力。目前,全球有30余个发展核电的国家和地区需要铀浓缩供应服务,其中“一带一路”沿线国家和地区是新兴发展核电的主力[1]。近年来,国际铀浓缩价格指数快速下滑,甚至已经低于部分供应商的成本,给铀浓缩供应商经营带来了巨大的经营压力。然而俄罗斯国家原子能公司(Rosatom)却能够顶住国际铀浓缩市场价格下行压力,频频以较低价格中标国际铀浓缩合同,展现了十分明显的价格竞争优势。Rosatom的铀浓缩价格竞争力主要来源于其数十年的研发积淀形成的技术优势、政企合一统筹资源的体制优势、铀浓缩工厂的部分折旧完成的成本优势,但还有一个十分重要的因素容易被忽视,即俄罗斯卢布近年来持续贬值,间接提升了俄铀浓缩服务的国际市场竞争力。本文将试图从这个角度进行分析。

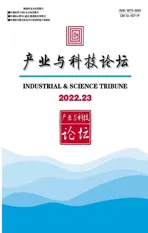

一、俄罗斯汇率变化情况

回顾卢布的汇率走向(如图1所示),近三十年卢布经历了四次大幅度贬值,分别是1992~1995年苏联解体后经济改革时期的卢布贬值、1998年亚洲金融危机外部冲击下的卢布贬值、2008年美国次贷危机溢出效应导致的卢布贬值以及2014年欧美对俄经济制裁导致的卢布贬值。

图1 1993~2020年卢布对美元的汇率走势(汇率按月平均处理)

2014年,由于国际石油价格大跌,加之西方由于克里米亚事件对俄罗斯实施经济制裁,同时俄罗斯放开“外汇走廊”的管制,卢布大幅下挫,当年卢布汇率下跌逾50%[2]。近两年,由于油价下跌、西方联合制裁、新冠肺炎疫情影响经济发展、俄央行关键利率下调等原因,俄罗斯卢布在经历2016年的短暂升值回调后再次贬值。目前卢布大约在70~80卢布兑1美元上下波动。

二、Rosatom铀浓缩产业成本与汇率变动分析

分离功出口属于典型的来料加工贸易模式,“两头在外”的加工生产方式下,铀浓缩企业出口分离功的成本不受原材料国际价格波动的影响。一般情况下,出口国货币贬值,以外币计价的生产成本降低,出口商品货物降价区间扩大,出口国企业可以低于原外币价格出售商品/服务,有利于提升在国际市场的价格竞争优势。

对于商业气体离心分离工厂而言,分离功成本构成主要包括资本要素、人员要素、运行要素等。资本要素主要指资金成本、初始投资成本,铀浓缩属于资本密集型产业,一般其初始工程建设投资很大程度上决定了铀浓缩加工服务的成本竞争力(平均占单位分离功成本的30%~50%);人员要素主要指离心分离工厂的员工工资福利等;运行要素则主要是燃料动力成本等。

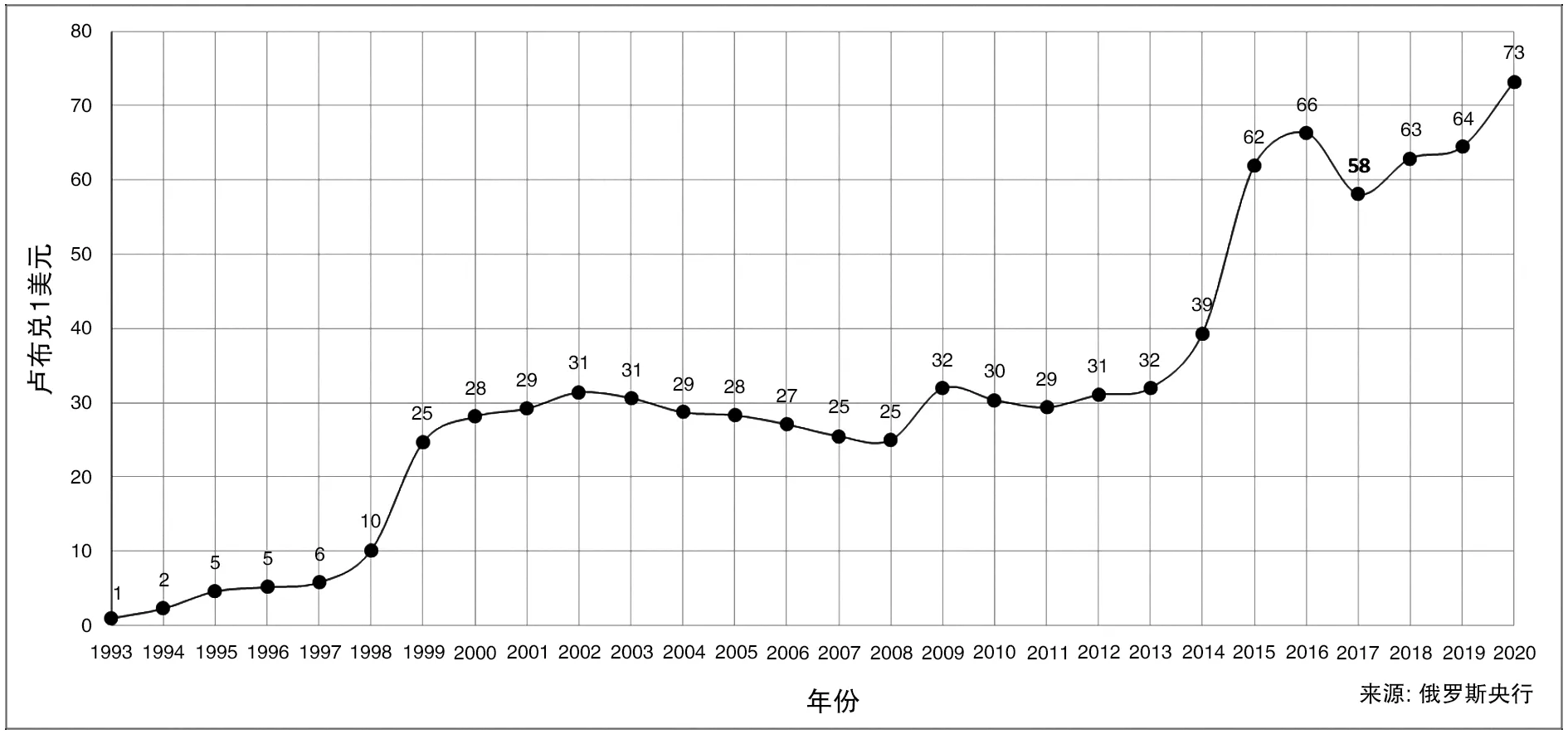

(一)俄罗斯铀浓缩厂产能部署早,折旧费用低。俄罗斯离心机研制和工业化部署起步于20世纪50年代。目前俄罗斯铀浓缩工厂主要由四个浓缩工厂组成,分别是乌拉尔电化学联合工厂、克拉斯诺雅尔斯克工厂、西伯利亚化学联合工厂以及安加尔斯克工厂,年产能达2.7万吨分离功[3]。俄罗斯已经研发并商业化部署了至少9代离心机,目前各工厂均运行着不同时期安装的机型。由于离心机实际运行寿命高于设计寿命,目前在俄罗斯工厂中仍然运行着大量第六代离心机(第6代离心机在20世纪80年代中期研发成功并开始投入运行)。

以乌拉尔电化学联合工厂为例,工厂中运行着约4,000tSWU第6代离心机,安装于1996年;约2,000tSWU第7代离心机,安装于1998~2005年间;约4,000tSWU第8代离心机,安装于2006~2012年间;此外还有约2,000tSWU为第9代及9+代离心机,安装于2012年之后[4]。

图2 乌拉尔电化学联合工厂的生产能力动态变化(tSWU/a)

按照设计寿命15年计算,即2006年之前建成的设施已经完成折旧,包括第6代离心机及第7代离心机,约占该工厂一半产能;在另外一半产能中,占绝大部分的第8代离心机是在2012年之前完成建设(即卢布最近一次大幅贬值之前投资建成的)。其余3个工厂情况类似。从成本构成的资本要素角度分析,一方面俄罗斯铀浓缩工厂大量产能完成折旧,使得本身运行成本比较低;另一方面即使对于没有完成折旧的机器,其折旧成本换算成美元计价后,由于汇率贬值带来折旧成本直接下降超过50%,两方面因素共同提升了其铀浓缩国际市场价格竞争力。

(二)货币贬值影响下,俄罗斯铀浓缩运行成本呈下降趋势。如前所述,铀浓缩成本要素中,除了折旧成本占比较高外(平均30%~50%),人工成本、燃料动力成本(主要是电力)在铀浓缩成本中也占有重要份额(平均20%~30%)。

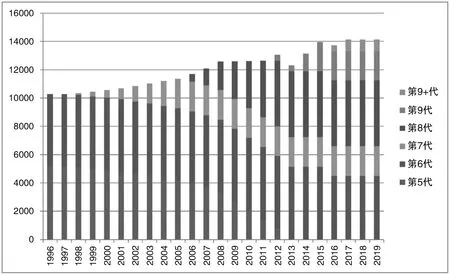

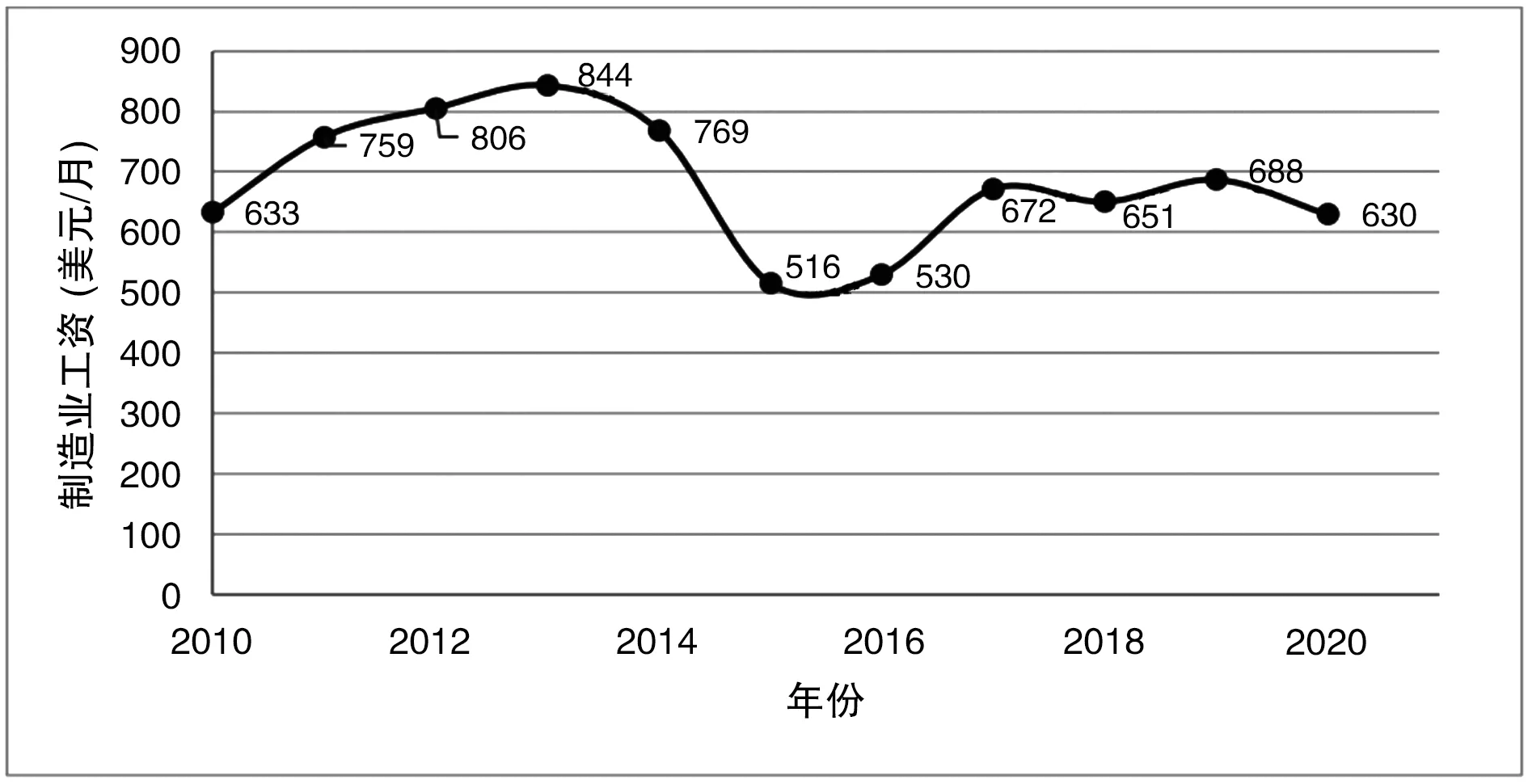

1.人工成本方面。根据Wind数据统计,以卢布计价,俄罗斯制造业工资变化水平如图3所示。过去十年间其工人工资从每月19,000卢布上涨至2020年46,000卢布,工资水平持续上涨。但是,如果以美元计价,俄罗斯制造业工资水平则如图4所示,即在过去10年里,俄罗斯制造业工人工资水平总体上呈波动下降趋势。

图3 俄罗斯制造业平均工资(来自wind,以卢布计价)

图4 俄罗斯制造业平均工资(来自Wind,以美元计价)

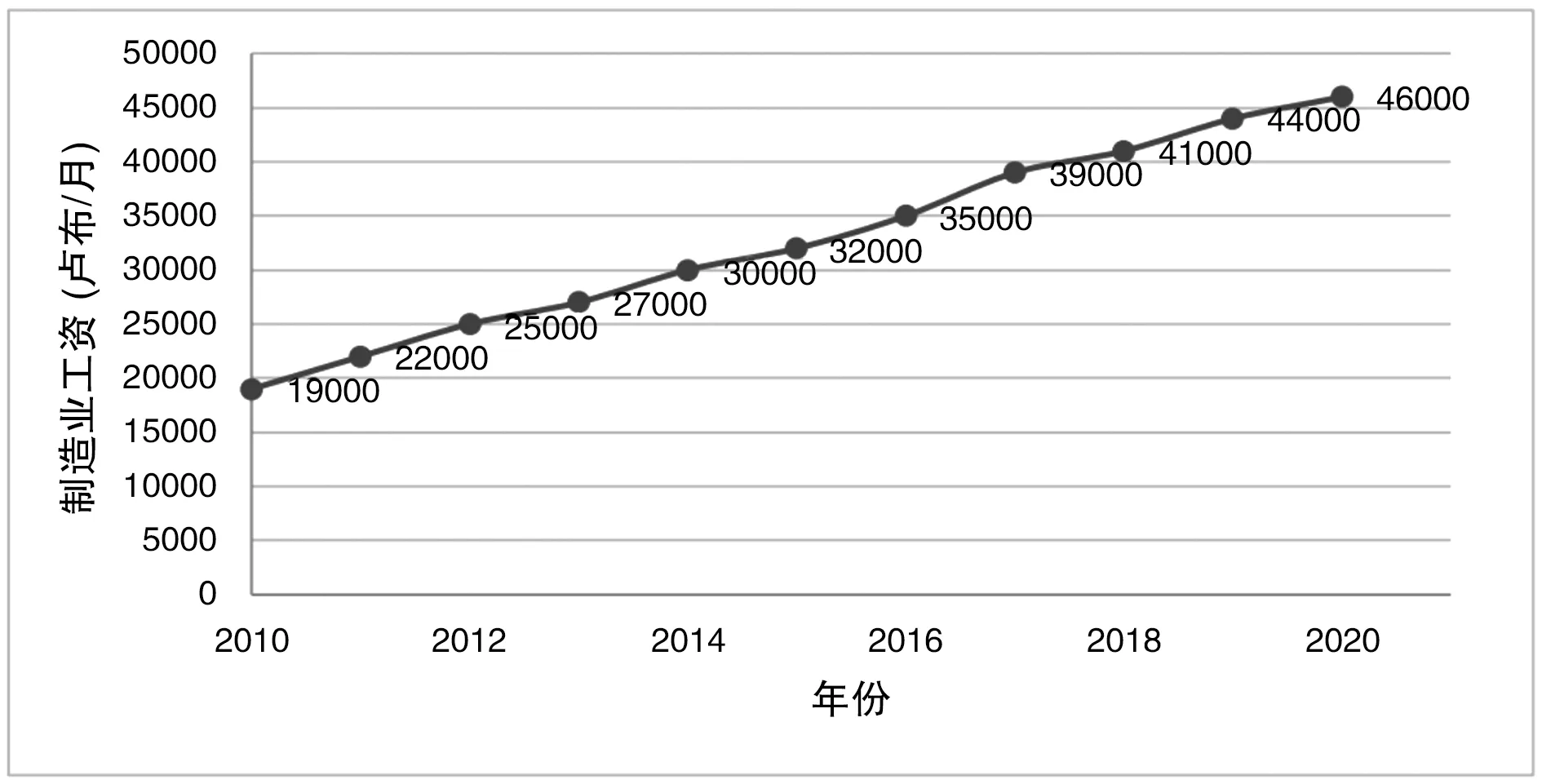

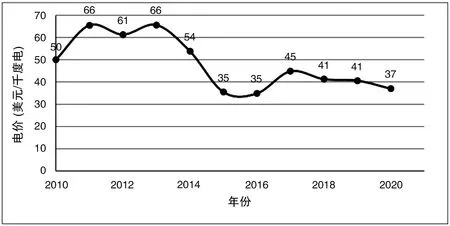

2.燃料动力成本方面。俄罗斯是能源大国,在过去十年间,俄罗斯平均电价从2010年前后大约为1,900卢布/千度电上涨至2020年2,600卢布/千度电,涨幅超过30%。如果将其电价折算成美元,则如图5所示,电价水平呈明显下降趋势,从2011年66美元/千度电下降至2020年的37美元/千度电,如果换算成人民币,其2020年俄罗斯平均电价水平为人民币0.24元/度电,明显低于国内铀浓缩厂用电成本。

图5 俄罗斯平均电价水平(来自Wind,以各年汇率折算)

由上述分析可知,2014年以来,卢布兑美元大幅贬值,使俄罗斯铀浓缩厂以美元计价的各项分离功生产成本明显下降。如果将俄罗斯铀浓缩成本按照资本、人力、运行各占三分之一进行粗略估算,2014年以来的汇率大幅贬值,使得俄罗斯以美元计价的出口分离功,平均成本大约降低了40%,大幅增强了俄罗斯铀浓缩服务在国际市场上原本具有的成本优势。

三、相关启示与建议

铀浓缩产业是国家战略性高科技产业,我国核工业关键技术已经实现自主化、工业化,正处于由小到大、由弱到强的重要阶段[4]。在汇率方面,我国人民币兑美元汇率在过去十年间总体稳中有升(部分年份有10%左右上下波动),从货币升值对出口的收缩效应角度分析,人民币升值一定程度上弱化了我国铀浓缩出口的国际市场竞争力。新冠肺炎疫情以来,西方发达国家实施宽松货币政策,刺激经济复苏,致使国际大宗商品价格上涨,上游原材料价格上涨将直接推升中下游装备制造业原材料采购成本。

考虑到俄罗斯分离功国际竞争力要素中,有相当大的因素并非企业运营形成,而是明显的受益于汇率贬值带来的“被动提升”,在当前日益开放的国际贸易环境下,对国内产业将造成一定冲击。在此背景下,特提出以下建议:一是持续关注俄罗斯汇率变动走势情况,在进行核燃料对外贸易、核燃料供应商竞争力分析、天然铀资源开发等活动中,将国际汇率及变动因素纳入其中予以考虑。二是加强政策沟通,在当下我国核燃料产业处于能力水平爬坡过坎的关键阶段,应进一步明确“核燃料产业立足国内”的政策,将浓缩铀、钚及其化合物的进口税率提高到最惠国税率(5%),减少汇率因素导致的对国内产业带来的不利影响。三是完善出口政策。推动将浓缩铀等产品的出口退税率纳入出口退税调整清单,建立商用铀产品增值税即征即退政策,即在商用铀产品按13%税率征收增值税后,对国内销售主体增值税实际税负超过3%的部分即征即退。