资本市场开放与盈余管理

——基于盈余管理异质性视角

2023-01-11齐保垒博士生导师王文文孙泽宇

齐保垒(博士生导师),王文文,孙泽宇

一、引言

近年来,资本市场开放的政策后果受到了政策制定者和学者们的广泛关注。为扩大资本市场对外开放,我国分别于2014年11月17日和2016年12月5日在上海证券交易所、深圳证券交易所和香港联合交易所之间试点实施“沪港通”交易制度和“深港通”交易制度,允许国际投资者和内地投资者买卖规定范围内对方交易所上市的股票,首次实现了我国内地资本市场和国际资本市场的互联互通,改变了我国内地资本市场封闭的状态(钟覃琳和陆正飞,2018)。“沪深港通”交易制度采用分批扩容的方式在上市公司中试点实施,为研究资本市场开放的经济后果提供了良好的准自然实验场景。

盈余管理是公司治理与会计研究中的焦点话题。盈余管理产生的基础是准则为平衡会计相关性与可靠性目标而赋予管理者的自由裁量权(Healy和Wahlen,1999)。传统机会主义观点认为,盈余管理是在监管失效情况下管理者“机会主义”地利用会计选择权操控会计业绩和谋取私利的不道德行为,会损害利益相关者利益,降低盈余质量(Healy和Wahlen,1999)。信息传递观点认为,盈余管理可能基于管理者传递私有信息的动机,即管理者“合理运用”会计选择权将其掌握的与公司发展相关的信息反映在当期盈余中,能够提高盈余在利益相关者决策中的价值,提升盈余质量(Healy和Wahlen,1999;Holthausen,1990)。现有文献从盈余管理的影响因素、经济后果等多个层面对盈余管理进行了广泛研究,但这些研究大多在盈余管理为机会主义和不道德行为这一隐含前提之下展开,较少考虑动机异质性在其间可能产生的影响。然而,盈余管理既存在对股东有益的信息传递动机,也存在对股东有害的机会主义动机,基于盈余管理动机异质性这一前提考察盈余管理的影响因素对于更深刻地认识管理层信息披露行为具有重要意义。

本文利用“沪深港通”交易制度实施的准自然实验,以沪深A股上市公司2011~2019年的数据为样本,研究资本市场开放这一宏观经济政策对管理层不同动机盈余管理行为的影响。研究发现,资本市场开放对机会主义盈余管理与信息驱动型盈余管理均产生了显著的抑制作用。进一步分析操控性应计质量后发现,资本市场开放显著提升了机会主义盈余管理样本中操控性应计对未来现金流的预测能力,但是对信息驱动型盈余管理样本中操控性应计预测未来现金流的能力没有产生显著的影响。机制检验发现,资本市场开放通过投资者“用脚”投票监督机制和改善公司信息环境机制抑制盈余管理,而提高公司面临的投资者诉讼风险这一机制则未发挥显著的中介作用。

相较以往研究,本文可能的增量贡献在于:第一,本文丰富了资本市场开放经济后果相关的研究。钟凯等(2018)、罗棪心和伍利娜(2018)研究发现,资本市场开放能够减少标的公司应计盈余管理,本文进一步区分盈余管理动机异质性这一重要因素,发现资本市场开放对有害的机会主义盈余管理和有益的信息驱动型盈余管理均产生了显著的抑制作用,对上述文献做出了重要补充。同时,本文发现资本市场开放能够通过“用脚”投票监督机制和“信息”效应机制发挥公司治理作用,未通过提高公司面临的投资者诉讼风险这一机制发挥公司治理作用,进一步拓展了资本市场开放经济后果相关的研究。第二,本文丰富了盈余管理以及盈余质量相关的研究。本文发现,资本市场开放抑制了机会主义盈余管理和信息驱动型盈余管理,并进一步提高了机会主义盈余管理样本中操控性应计质量,但对信息驱动型盈余管理的操控性应计质量没有显著的影响,为盈余管理及盈余质量相关的研究做出了一定的补充贡献。

二、文献综述与假设提出

(一)文献综述

1.资本市场开放经济后果文献回顾。现有关于资本市场开放经济后果的研究主要集中于三个方面:一是资本市场开放对资本市场运行效率的影响;二是资本市场开放对企业行为的影响;三是资本市场开放对国家或地区经济增长的影响。相关结论存在分歧。部分研究发现,资本市场开放能够提高股票市场流动性和股价信息含量(Bekaert等,2002;Bae等,2012)、提升公司治理水平(Aggarwal等,2010;Lel,2019;Tsang等,2019;Bena等,2017)、促进地区经济增长(Bekaert等,2004;Quinn和Toyoda,2008);也有研究发现,资本市场开放会加剧股票市场不稳定性和降低股票流动性(Stiglitz,2000;Rhee和Wang,2009)、导致企业短视行为(Brennan和Cao,1997)、使地区经济陷入衰退(Stiglitz,2000)。

具体到“沪深港通”政策的经济后果上,学者们主要考察了“沪深港通”对我国资本市场运行效率和公司治理的影响,研究结果多数向好。在资本市场运行效率方面,研究主要发现,“沪港通”的实施提高了股价信息含量(钟覃琳和陆正飞,2018),增强了股价中的非财务信息定价并促进了企业投资(连立帅等,2019),降低了个股的股价崩盘风险(李沁洋和许年行,2019),提升了我国股票市场稳定性(刘海飞等,2018)。在公司治理方面,研究主要发现,“沪深港通”交易制度能够提升标的公司治理水平,如抑制高管在职消费(孙泽宇和齐保垒,2021)、提升公司现金股利支付水平(陈运森等,2019)、减少控股股东利益侵占(卢锐等,2022)等。

2.盈余管理异质性及盈余管理影响因素文献回顾。

Healy和Wahlen(1999)在其经典的文献综述中将盈余管理分为信息驱动型盈余管理和机会主义盈余管理两种类型。现有关于盈余管理的研究主要将盈余管理视为管理层机会主义行为,如Cheng和Warfield(2005)发现,高股权激励的高管为了提高未来卖出股票时的股价,会通过盈余管理使当期会计盈余仅满足或略微超过分析师盈余预测,以留存更多利润用于避免公司未来业绩不及预期。Ali和Zhang(2015)研究发现,在CEO任期的早期,为了增强市场对CEO能力的信心,CEO会促使公司进行更多向上的盈余管理等。而法律法规、审计、机构投资者、分析师、公司内部治理等能够抑制管理者机会主义盈余管理行为(Cohen等,2008;Commerford等,2018;Hadani等,2011;Yu,2008;Klein,2002)。

部分文献为信息驱动型盈余管理的存在提供了证据。例如,Graham等(2005)通过一项针对400多名CFO进行的调研访谈发现,超过70%的CFO进行盈余管理的动机为向外界传递公司信息。Baik等(2020)研究发现,有能力的高管通过盈余平滑将与未来现金流相关的前瞻性信息体现在当期盈余中,从而提高了盈余信息含量。Cheng等(2022)从债权人视角出发进行研究后发现,当会计准则对管理者自由裁量权进行更严格的限制后,债权人在借贷合同中进行了更多的Non-GAAP指标调整,意味着限制管理者自由裁量权损害了会计信息有用性,为管理者自由裁量权能够提高盈余质量提供了进一步证据。

(二)研究假设

1.资本市场开放与不同属性盈余管理。“沪深港通”交易制度吸引了境外投资者和分析师参与到内地资本市场交易中(钟覃琳和陆正飞,2018;郭阳生等,2018)。境外投资者和分析师的参与可能会对公司机会主义盈余管理和信息驱动型盈余管理分别产生正反两个方向的影响,以下分别从上市公司本身和境外投资者视角来论述。

首先,从上市公司自身分析,上市公司有动机增加信息驱动型盈余管理,减少机会主义盈余管理。一方面,由于外资持股能够提高公司治理水平,改善公司业绩和提升企业价值(Tsang等,2019),并且能向外界传递公司具有良好的治理水平和发展前景的信息,上市公司具有强烈的动机吸引外资持股和分析师关注。而增加信息驱动型盈余管理、减少机会主义盈余管理,是一条可行路径。具体地,作为中小股东,境外投资者往往需要依赖财务报表中公开披露的信息对公司进行评价和估值,因而在选股时极其看重盈余的可预测性并厌恶不确定性(Graham等,2005),为迎合这一偏好,管理者会增加能够提升盈余可预测性的信息驱动型盈余管理,减少会导致盈余可预测性降低的机会主义盈余管理。另一方面,境外投资者往往具有较强的投资者保护意识,当负面的盈余意外给境外投资者带来较大的损失时,境外投资者可能会通过对公司提起诉讼的方式弥补投资损失,因此,资本市场开放后,公司面临的投资者诉讼风险显著增加。为了降低外资股东诉讼风险,公司会通过增加信息驱动型盈余管理和减少机会主义盈余管理的方式使盈余尽可能反映公司真实情况,以减少盈余意外,并在未来可能发生的投资者诉讼中进行有利于公司的抗辩(Skinner,1994)。基于以上分析,公司为了吸引外资持股和降低外资股东诉讼风险,有动机增加信息驱动型盈余管理、减少机会主义盈余管理。

其次,从境外投资者视角分析,境外投资者有动机和能力通过发挥监督作用或改善公司信息环境来促使管理层增加信息驱动型盈余管理,减少机会主义盈余管理。一方面,长远来看,信息驱动型盈余管理能够增加股东价值,机会主义盈余管理会减少股东价值,因此,境外投资者主观上有动机要求管理层增加信息驱动型盈余管理,减少机会主义盈余管理。从客观上来说,境外投资者大多来自国际知名金融机构,在信息获取及解读上具备丰富的经验(Aggarwal等,2010;Tsang等,2019),可能更容易识别管理层进行盈余管理的动机。同时,境外投资者与管理层之间的利益关联较少,往往在公司治理上更加激进(Aggarwal等,2010;Tsang等,2019),当境外投资者对管理层盈余管理策略不满时,更容易通过与管理层对话、要求削减高管薪酬、辞退高管等方式要求管理层调整盈余管理策略。此外,境外投资者在股票交易上操作频繁且反应迅速,同时容易引起本地投资者的跟随,从而给公司带来股价压力,因此,境外投资者也可以通过卖出股票这种“用脚”投票的方式影响管理层盈余管理策略(Aggarwal等,2010;Tsang等,2019)。另一方面,为了对公司进行投资,境外投资者需要阅读大量的公司相关信息,从而增加了市场上对公司信息的需求,导致跟踪公司的分析师增多,公司信息环境得到改善(郭阳生等,2018),使得股东更容易识别信息驱动型盈余管理和机会主义盈余管理,从而督促管理层增加信息驱动型盈余管理,减少机会主义盈余管理。基于以上分析,境外投资者可能通过直接干预、卖出股票或改善公司信息环境的方式,促使管理层增加信息驱动型盈余管理、减少机会主义盈余管理。

然而,资本市场开放也可能对信息驱动型盈余管理和机会主义盈余管理产生与上述论述不同的影响。首先,现阶段经“沪深港通”交易制度进入内地资本市场的境外投资者仅持有较低比例的公司股份(郭阳生等,2018),可能使得境外投资者没有参与公司治理的意愿,也无法影响管理者盈余管理行为。其次,由于地理距离、文化和语言差异等原因,境外投资者在获取与解读本地信息时,相比于本地投资者存在明显的信息劣势(Tsang等,2019),信息不对称的存在进一步限制了境外投资者影响公司盈余管理行为的能力。再次,本地信息获取成本较高也可能导致境外投资者在股票交易上采取短期策略,在公司业绩好时快速买入股票,而当公司业绩差时快速卖出股票,从而给管理层带来短期业绩压力,造成管理层短视行为,导致管理层为了达成业绩而增加机会主义盈余管理,减少信息驱动型盈余管理(Bushee,1998)。最后,在盈余管理发生的当期区分盈余管理动机具有很大的难度,区分盈余管理动机需要境外投资者具备能够以较低成本与管理层进行充分沟通以消除沟通摩擦的条件(Schipper,1989),然而,由于地理距离、文化、语言等的差异和制度设计等原因,境外投资者可能无法与管理层进行充分的沟通,从而使得境外投资者无法在盈余管理发生的当期区分管理层盈余管理动机,而是将盈余管理均认定为盈余操纵行为,从而要求或通过卖出股票的方式促使管理层同时减少信息驱动型盈余管理与机会主义盈余管理。因此,本文提出如下一组零假设:

H1a:其他条件不变,资本市场开放对标的公司信息驱动型盈余管理无影响。

H1b:其他条件不变,资本市场开放对标的公司机会主义盈余管理无影响。

2.资本市场开放与操控性应计质量。本文接下来从操控性应计质量视角进一步检验资本市场开放对信息驱动型盈余管理与机会主义盈余管理的影响。现有研究发现,信息驱动型盈余管理旨在将管理者所掌握的与公司未来发展相关的私有信息反映在当期盈余中,能够提高会计盈余与公司未来业绩之间的相关性,即提高盈余质量(Healy和Wahlen,1999;Cheng等,2022;Badertscher等,2012)。而机会主义盈余管理旨在为管理者谋求私人利益,导致会计盈余中存在噪音,会降低会计盈余与公司未来业绩之间的相关性,即降低盈余质量(Healy和Wahlen,1999)。因此,从操控性应计质量视角能够为资本市场开放对不同动机盈余管理的影响研究提供进一步证据,本文在H1a和H1b的基础上,提出如下一组零假设:

H2a:其他条件不变,在进行信息驱动型盈余管理的公司内,资本市场开放对操控性应计质量无影响。

H2b:其他条件不变,在进行机会主义盈余管理的公司内,资本市场开放对操控性应计质量无影响。

三、研究设计

(一)样本选择与数据来源

本文以2011~2019年我国资本市场A股上市公司为初始样本,并剔除如下样本:①金融、保险行业样本;②ST、*ST、PT样本;③净利润为负样本;④样本期被调出“沪深港通”标的样本;⑤变量缺失样本。最终,本文得到12657个公司—年度观测值。为排除异常值影响,本文对所有连续性变量进行双侧1%缩尾处理。在数据来源方面,所有数据均来自CSMAR数据库。

(二)信息驱动型盈余管理与机会主义盈余管理的区分

参考张娟和黄志忠(2014)、周晓苏等(2016)的研究,将存在保盈、保增长、配股动机的样本视为机会主义盈余管理(OEM)样本;参考冉明东等(2016)的研究,将管理层迎合分析师预测的样本视为机会主义盈余管理(OEM)样本。将其余样本视为信息驱动型盈余管理(IEM)样本。

具体而言,OEM样本包括:①ROA处于(0,1%),且盈余管理方向为向上调整;②△ROE处于(0,1%),且盈余管理方向为向上调整;③ROE处于(6%,7%),且盈余管理方向为向上调整;④实际EPS与分析师一致预测EPS之差处于(-1%,1%),其中分析师一致预测EPS为年报公布前90天内分析师对该公司当年EPS预测的均值。

(三)模型设定与变量定义

基于“沪深港通”交易制度“分批扩容、动态管理”的实施特点,本文构建如下多期双重差分(DID)模型(1),并对IEM样本与OEM样本进行分组检验来检验H1a和H1b:

其中,i表示公司,t表示年份,|DA|表示盈余管理,HSSC为资本市场开放的虚拟变量,CONTROLS为一组控制变量,FIRM、YEAR分别为公司固定效应和年份固定效应,标准误ε在公司层面聚类。β1反映资本市场开放前后标的公司与非标的公司盈余管理变化的净差异,是本文重点关注对象。

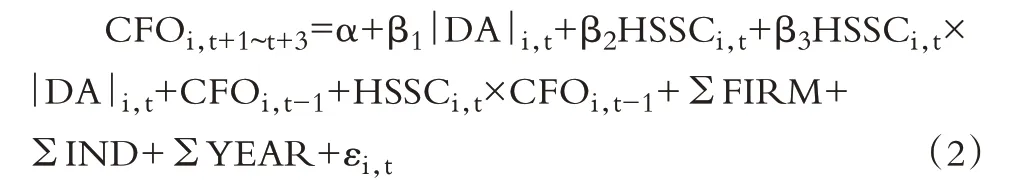

操控性应计质量可以通过操控性应计对未来经营活动净现金流的预测能力来衡量,本文分别以操控性应计|DA|对未来一期经营活动净现金流、未来两期经营活动净现金流之和与未来三期经营活动净现金流之和的预测水平来表示操控性应计质量,并参考Badertscher等(2012)的研究,构建如下多期DID模型(2),并对IEM样本与OEM样本进行分组检验来检验H2a和H2b:

其中,CFO表示经营活动净现金流,β3反映了资本市场开放前后标的公司与非标的公司操控性应计质量变化的净差异,是本文重点关注对象。

本文主要变量测量如下:

1.盈余管理。本文采用两种方式度量盈余管理:通过分年度分行业回归的Jones模型估计的操控性应计利润绝对值|DA1|进行衡量;通过分年度分行业回归的修正Jones模型估计的操控性应计利润绝对值|DA2|进行衡量。

2.资本市场开放。本文设置资本市场开放虚拟变量(HSSC),若公司在某年成为“沪深港通”交易标的,则在当年及之后年度HSSC取值为1,否则取0。

3.控制变量。模型(1)、模型(2)中涉及的主要控制变量包括:公司规模(SIZE)、公司年龄(AGE)、资产负债率(LEV)、净资产收益率(ROE)、自由现金流(FCFO)、企业成长性(Q)、第一大股东持股(TOP1)、独立董事占比(INDEPEN)、两职合一(DUAL)、高管持股(MSH)、会计师事务所(BIG4)、机构持股(INST)、产权性质(SOE)等。模型(1)中控制了公司(FIRM)和年份(YEAR)固定效应,模型(2)中控制了公司(FIRM)、行业(IND)和年份(YEAR)固定效应。

模型(1)和模型(2)中的变量定义具体见表1。

表1 变量定义

四、实证结果

(一)描述性统计

表2报告了主要变量的描述性统计结果。从盈余管理指标来看,|DA1|的均值为0.0547,|DA2|的均值为0.0559,以|DA1|为例,说明样本平均盈余管理水平大约占年初总资产的5.47%。CFO的均值为0.0501,表明样本公司经营活动产生的净现金流量约占总资产的5.01%。盈余管理指标|DA1|、|DA2|的均值大于经营活动净现金流(CFO)的均值,意味着盈余管理不太可能均为机会主义盈余管理。HSSC的均值为0.2759,说明处理组样本在总样本中的占比为27.59%。其他变量的描述性统计结果与已有研究基本一致。

表2 主要变量描述性统计

(二)多元回归分析

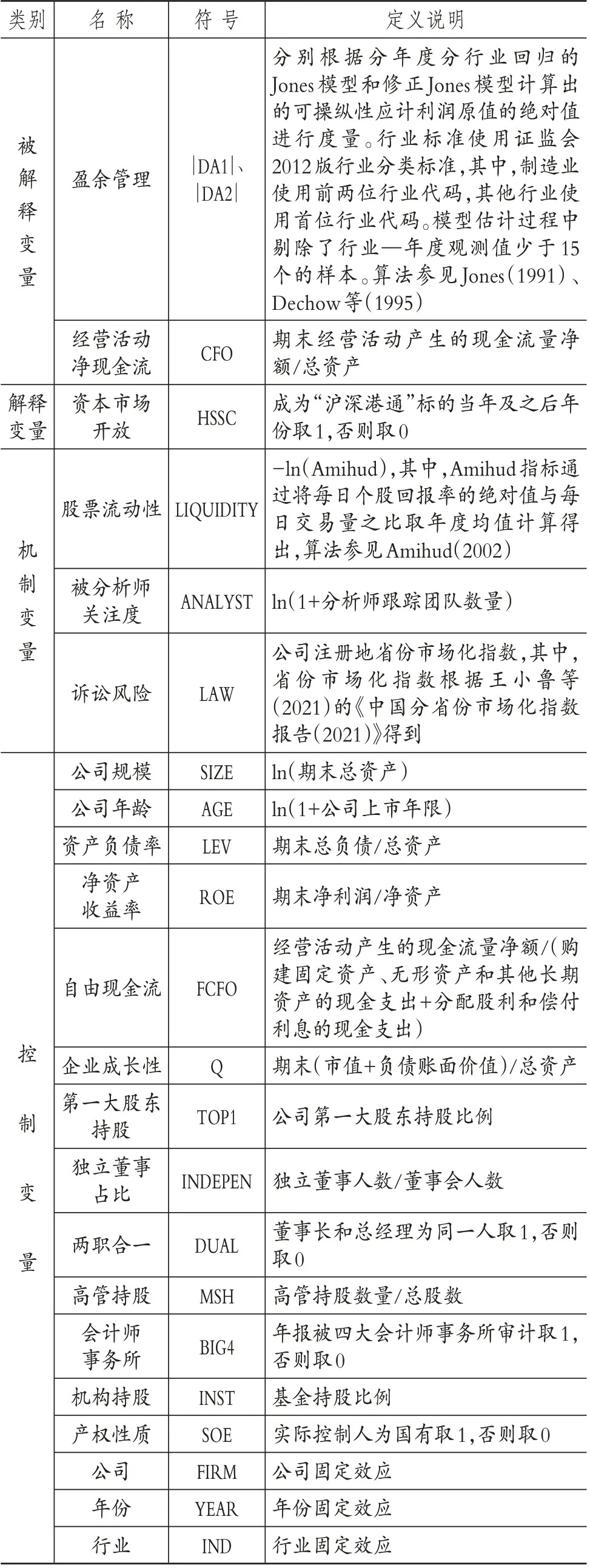

表3报告了H1a、H1b的检验结果。从列(1)和列(2)可以看出,HSSC的回归系数分别为-0.0110和-0.0121,且均在1%的水平上显著,表明总体而言,资本市场开放降低了标的公司的盈余管理程度,从经济意义上看,以列(1)为例,资本市场开放后标的公司比非标的公司的盈余管理平均净减少0.0110,占样本平均盈余管理程度的20.11%。从列(3)和列(4)的结果可以看出,在机会主义盈余管理(OEM)样本内,HSSC的回归系数分别在10%和5%的水平上显著为负,表明资本市场开放后标的公司机会主义盈余管理显著减少。从列(5)和列(6)的结果可以看出,在信息驱动型盈余管理(IEM)样本内,HSSC的回归系数均在1%的水平上显著为负,表明资本市场开放后标的公司信息驱动型盈余管理显著减少。以上结果表明,资本市场开放未区分盈余管理异质性,对机会主义盈余管理和信息驱动型盈余管理均产生了显著的抑制作用。

表3 资本市场开放与不同属性盈余管理

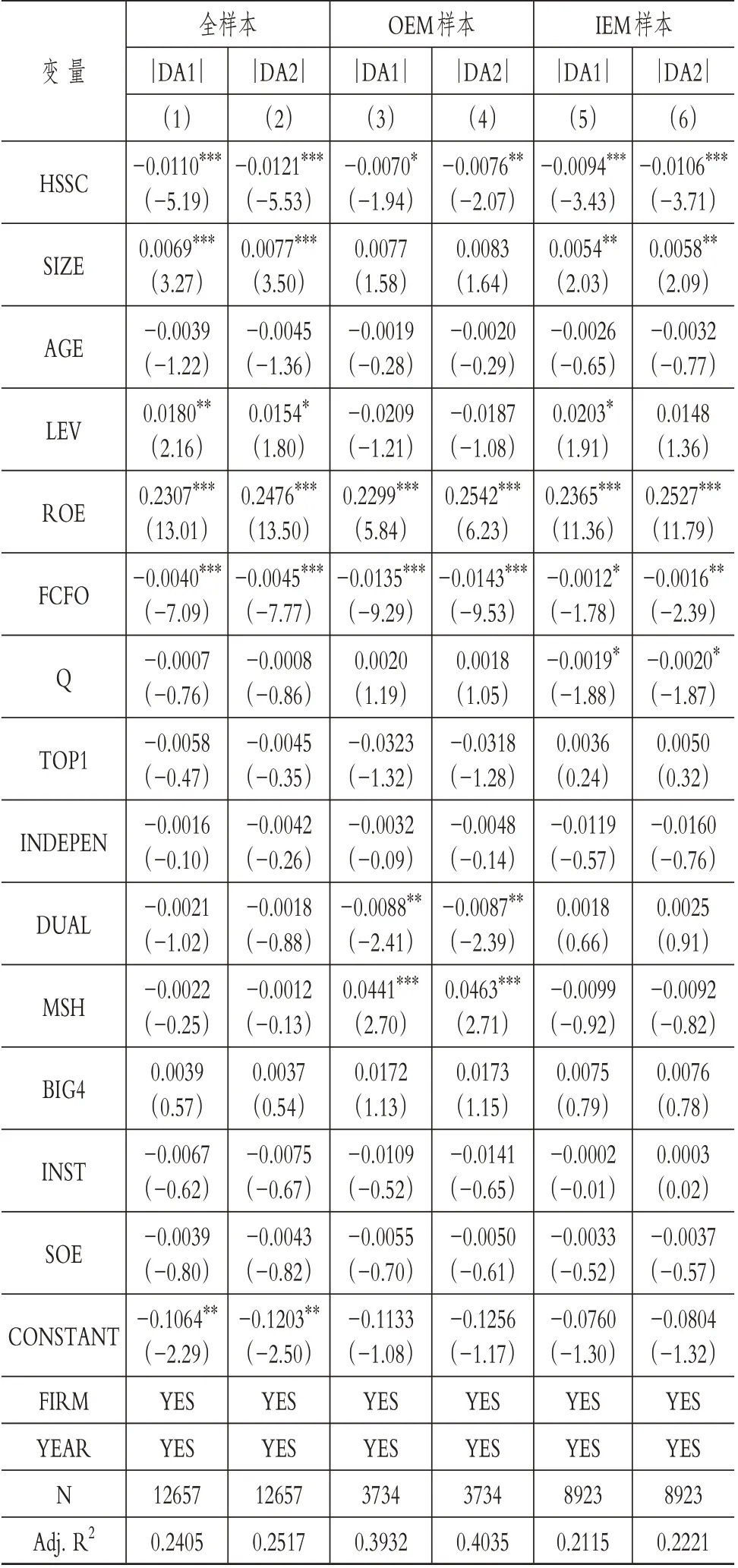

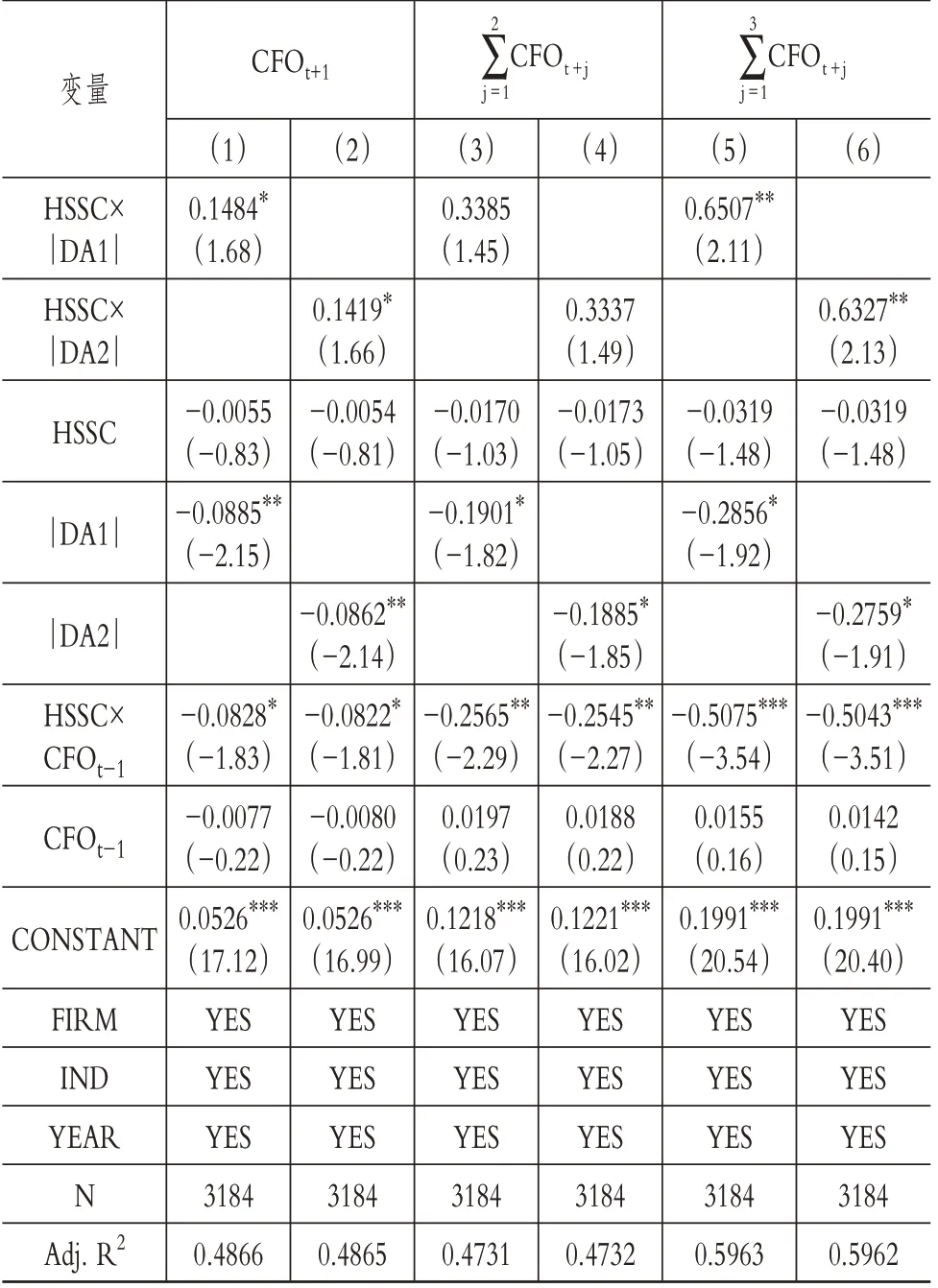

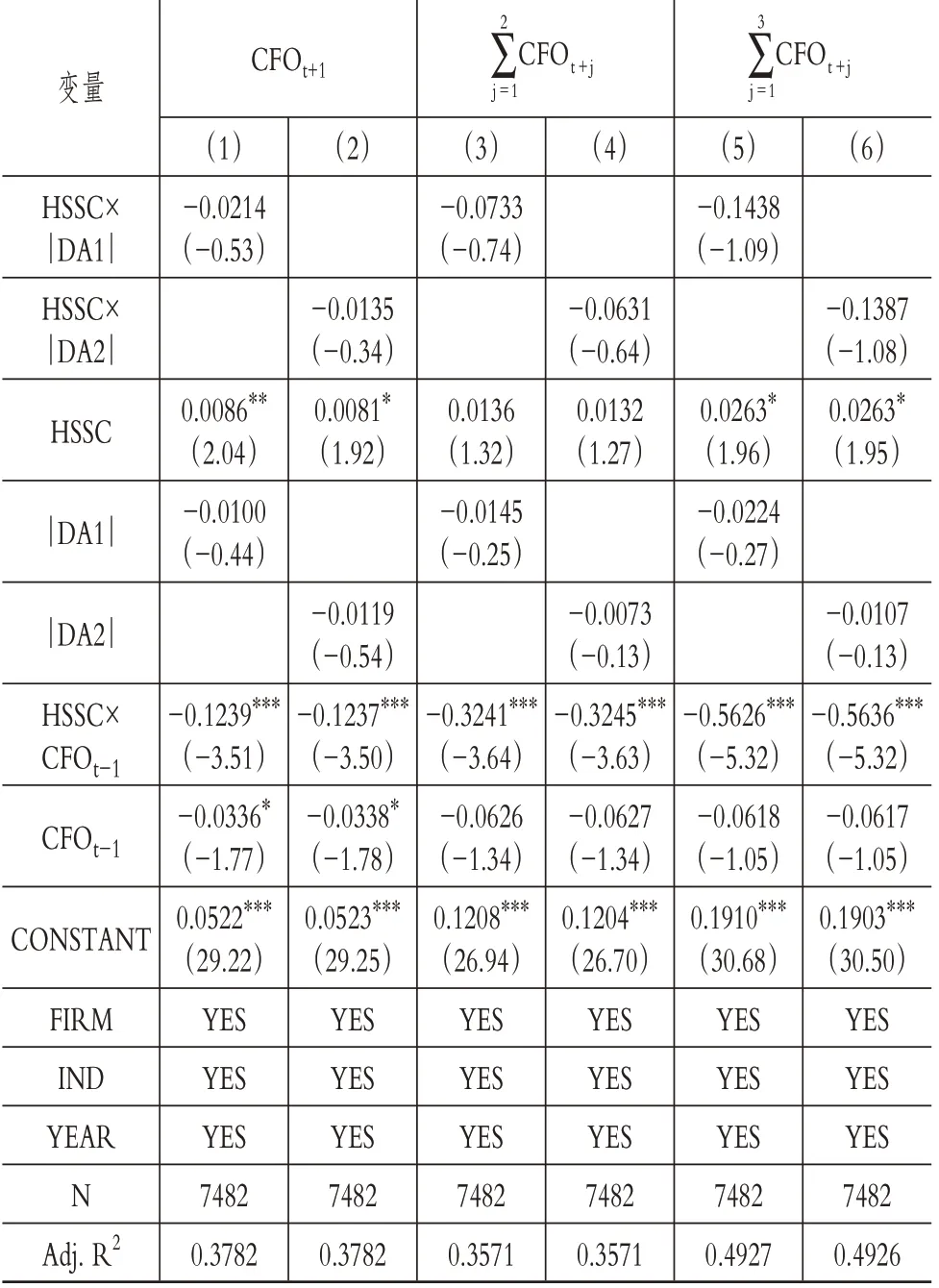

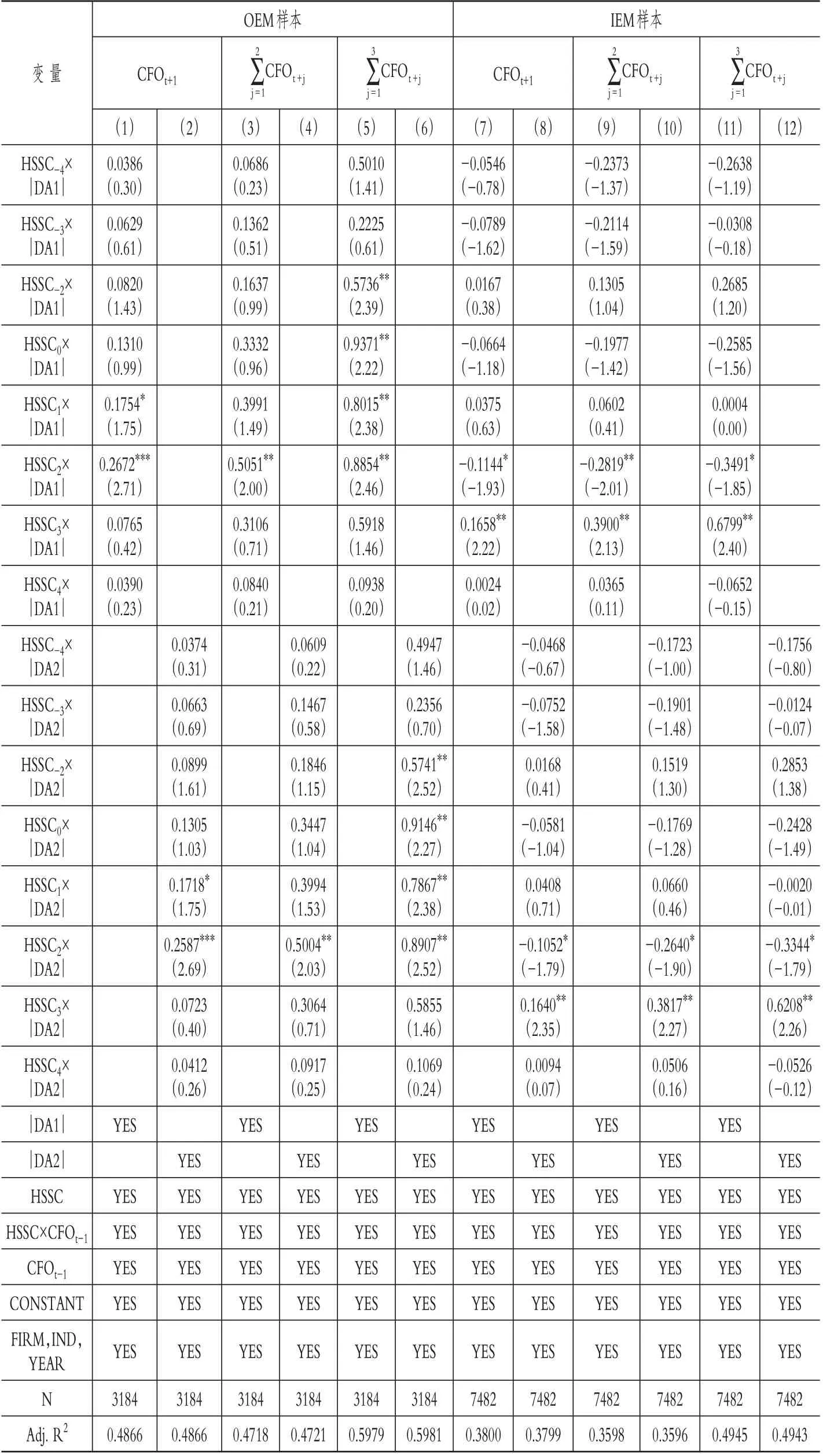

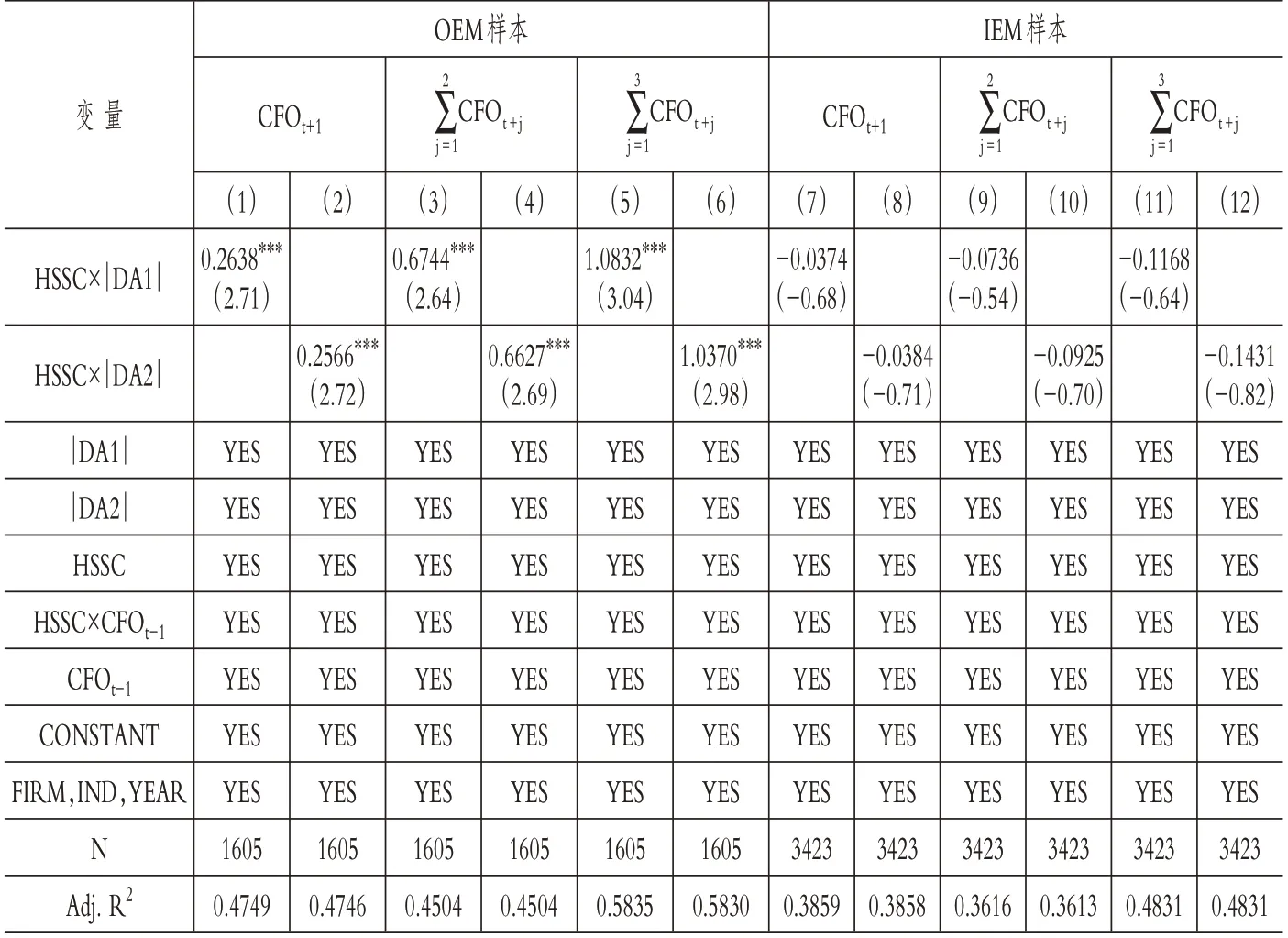

表4和表5报告了H2a、H2b的回归结果,由于被解释变量包括未来三期经营活动净现金流之和,总样本数量缩减至10666。从表4列(1)~(6)可以看出,在机会主义盈余管理(OEM)样本中,除被解释变量为未来两期累计经营活动净现金流情况外,HSSC与|DA1|交乘项(HSSC×|DA1|)的系数和HSSC与|DA2|交乘项(HSSC×|DA2|)的系数均至少在10%的水平上显著为正,表明资本市场开放后,标的公司操控性应计对未来一期经营活动净现金流及未来三期累计经营活动净现金流的预测能力显著提高,说明资本市场开放显著提高了机会主义盈余管理样本的操控性应计质量。从表5列(1)~(6)可以看出,在信息驱动型盈余管理(IEM)样本内,HSSC×|DA1|与HSSC×|DA2|的系数均为负,但不显著,表明资本市场开放对信息驱动型盈余管理样本的操控性应计质量没有显著的影响。这一结果进一步为资本市场开放抑制机会主义盈余管理和信息驱动型盈余管理提供了部分证据。

表4 OEM样本资本市场开放与操控性应计质量

表5 IEM样本资本市场开放与操控性应计质量

(三)稳健性检验

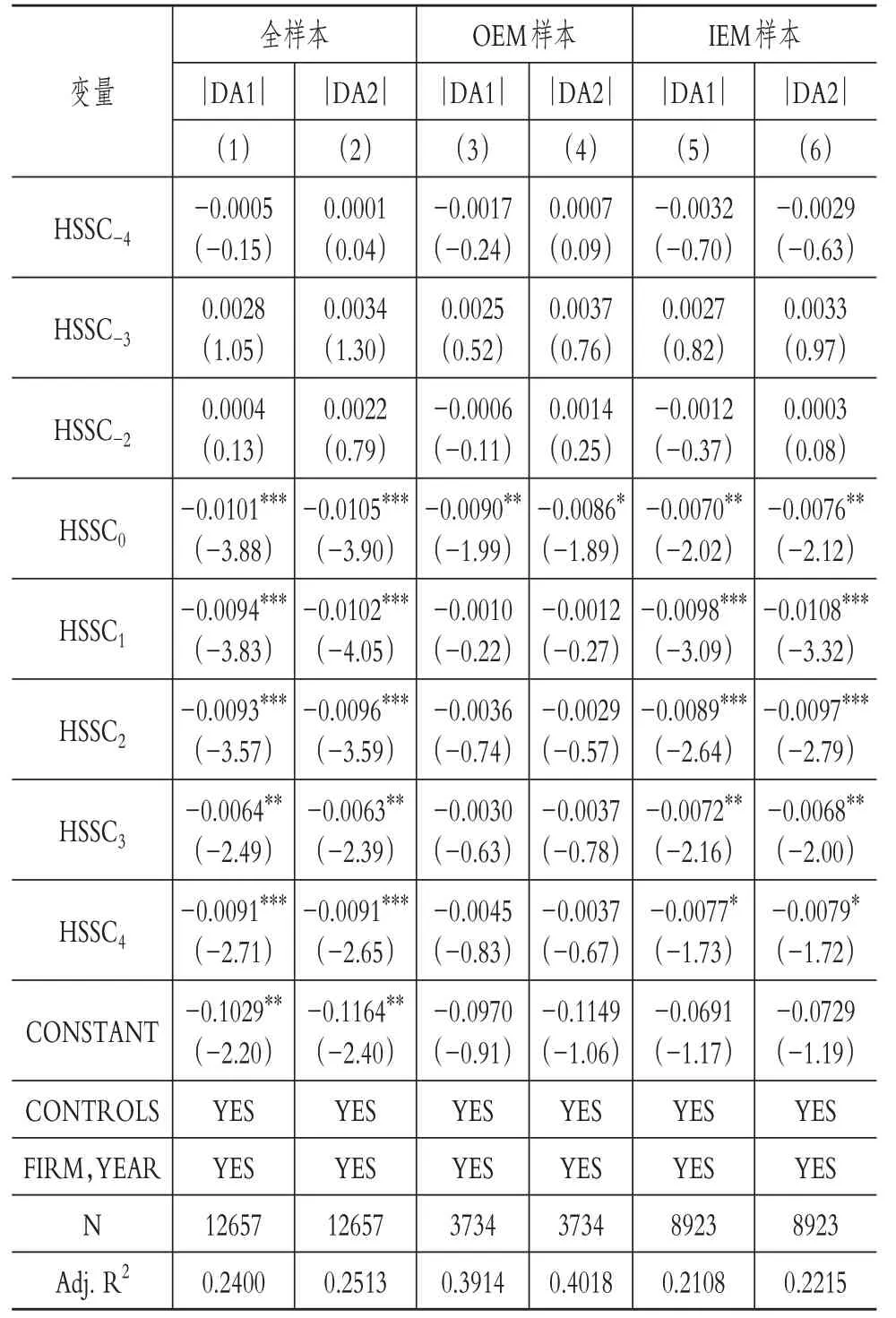

1.平行趋势检验。多期DID模型检验结果无偏的前提是处理组与控制组样本在资本市场开放前后的盈余管理及操控性应计质量满足平行趋势假设。本文参照罗知等(2015)的研究进行平行趋势检验,根据样本年份与成为“沪深港通”标的年份的时间间隔j设定虚拟变量HSSCj,例如,当样本年份为公司成为“沪深港通”标的的前一年时,HSSC-1取1,否则取0,以此类推分别设定HSSC-4~HSSC4等9个虚拟变量,将HSSCj代入模型(1)及模型(2)进行回归,以进入“沪深港通”标的前一年为基期。表6和表7分别报告了模型(1)和模型(2)的平行趋势检验结果。表6中的结果显示,HSSC-4、HSSC-3与HSSC-2的系数不显著,表明模型(1)中多期DID模型满足平行趋势假定;表7中的结果显示,HSSC-4、HSSC-3、HSSC-2与|DA1|和|DA2|交乘项的系数基本均不显著,表明模型(2)中多期DID模型基本满足平行趋势假定。

表6 稳健性检验:H1a和H1b平行趋势检验结果

表7 稳健性检验:H2a和H2b平行趋势检验结果

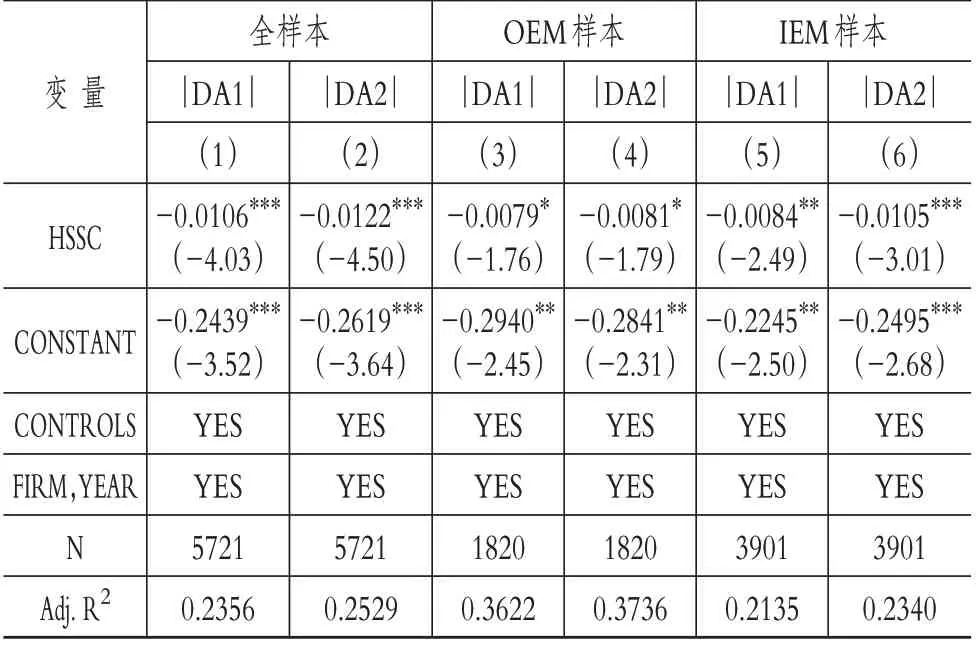

2.使用基于公司规模配对后的样本。考虑到公司被纳入“沪深港通”标的这一事件不是随机的,标的公司与非标的公司在基本特征上可能缺少可比性,为降低样本选择偏差对研究结果的干扰,本文参照连立帅等(2019)的研究为每个标的公司配对一个行业内资产规模最接近的非标的公司,非标的公司选取依据为:首先,与标的公司处于同一行业;其次,在标的公司进入“沪深港通”名单的前一年,总资产(SIZE)与标的公司总资产(SIZE)最接近;最后,在标的公司进入“沪深港通”名单的前一年,总资产与标的公司总资产的差异在(-30%,30%)之间。经过配对后的非标的公司与标的公司在基本特征上的可比性显著提高,最终,本文获取5721个公司—年份观测值。表8和表9报告了配对样本检验结果。结果显示,除表9中列(3)、列(4)OEM样本内HSSC与|DA1|、|DA2|交乘项的系数变为在1%的水平上显著外,即资本市场开放也提高了机会主义盈余管理样本内操控性应计对未来两期累计经营活动净现金流的预测能力,其他结果与主回归结果保持一致,表明本文主回归结论具有稳健性。

表8 稳健性检验:基于配对样本的H1a和H1b检验结果

表9 稳健性检验:基于配对样本的H2a和H2b检验结果

3.排除真实盈余管理的影响。由于本文对盈余管理的度量采用了应计盈余管理指标,为排除资本市场开放促使企业减少应计盈余管理但增加更隐蔽的真实盈余管理这一可能,增强主回归结论稳健性,检验资本市场开放对真实盈余管理(|RM|)的 影 响,其 中,|RM|为参考Roychowdhury(2006)计算得出的真实盈余管理原值后取绝对值,表10报告了检验结果。结果显示,HSSC与|RM|在1%的水平上显著负相关,表明资本市场开放对真实盈余管理也具有显著的抑制作用,从而排除了资本市场开放促使企业转向更隐蔽的盈余管理方式这一解释,增强了主回归结论的稳健性。

表10 稳健性检验:排除真实盈余管理的影响

(四)传导机制检验

本文接下来检验资本市场开放影响盈余管理可能的作用机制:“用脚”投票监督机制、“信息”效应机制、诉讼风险机制。

1.检验“用脚”投票监督机制。理论上,境外投资者可以通过“用手”或“用脚”投票的方式发挥公司治理作用(Aggarwal等,2010),然而,现阶段“沪深港通”交易制度中境外投资者持股比例较低,其通过“用手”投票发挥的治理作用有限(郭阳生等,2018),因此,主要检验“用脚”投票监督机制。相对于本地投资者,境外投资者在参与股票交易上更加活跃,同时,境外投资者作为通常认为的“聪明资金”,其交易行为会引起散户跟随,从而提高标的公司股票的流动性。根据Admati和Pfleiderer(2009)的理论,当股票流动性较高时,股东更容易以较小的损失在市场上找到买家抛出所持有的股票,使得股东抛售股票更加可行,此时,股东“用脚”投票给管理层施加的压力更大。基于以上分析,本文认为资本市场开放能够通过增加公司面临的投资者“用脚”投票压力督促管理层调整盈余管理策略。

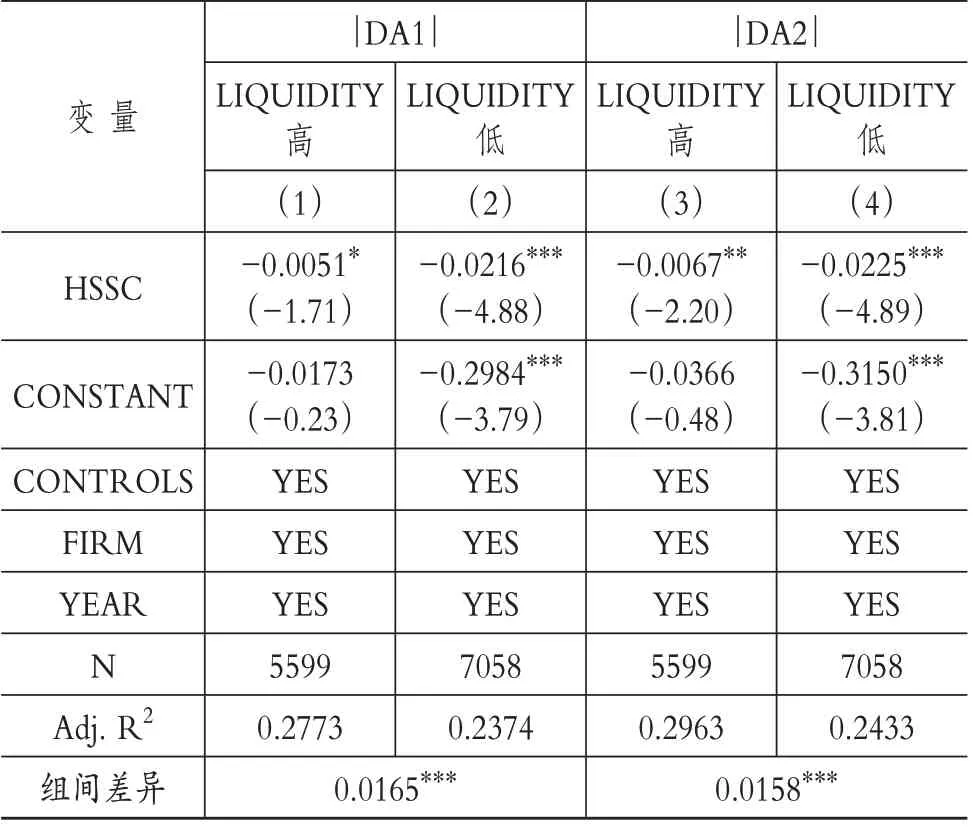

本文使用Amihud(2002)构建的衡量股票流动性的Amihud指标取自然对数再乘以-1后的值表示股票流动性(LIQUIDITY),LIQUIDITY值越大,说明股票流动性越高。按照LIQUIDITY的行业、年度均值,将样本分为股票流动性高和股票流动性低两组,分别检验资本市场开放对盈余管理的影响。如果资本市场开放通过增加股票流动性,继而提高股东“用脚”投票压力的路径抑制盈余管理,那么,预期在股票流动性低的样本内,资本市场开放对盈余管理的增量影响更显著。表11报告了分组检验结果。结果显示,相对于股票流动性高的样本组,在股票流动性低的样本组内HSSC的回归系数更显著,表明资本市场开放在股票流动性低的样本中对盈余管理的抑制作用更明显,从而验证了境外投资者“用脚”投票监督机制。

表11 机制检验:“用脚”投票监督机制

2.检验“信息”效应机制。

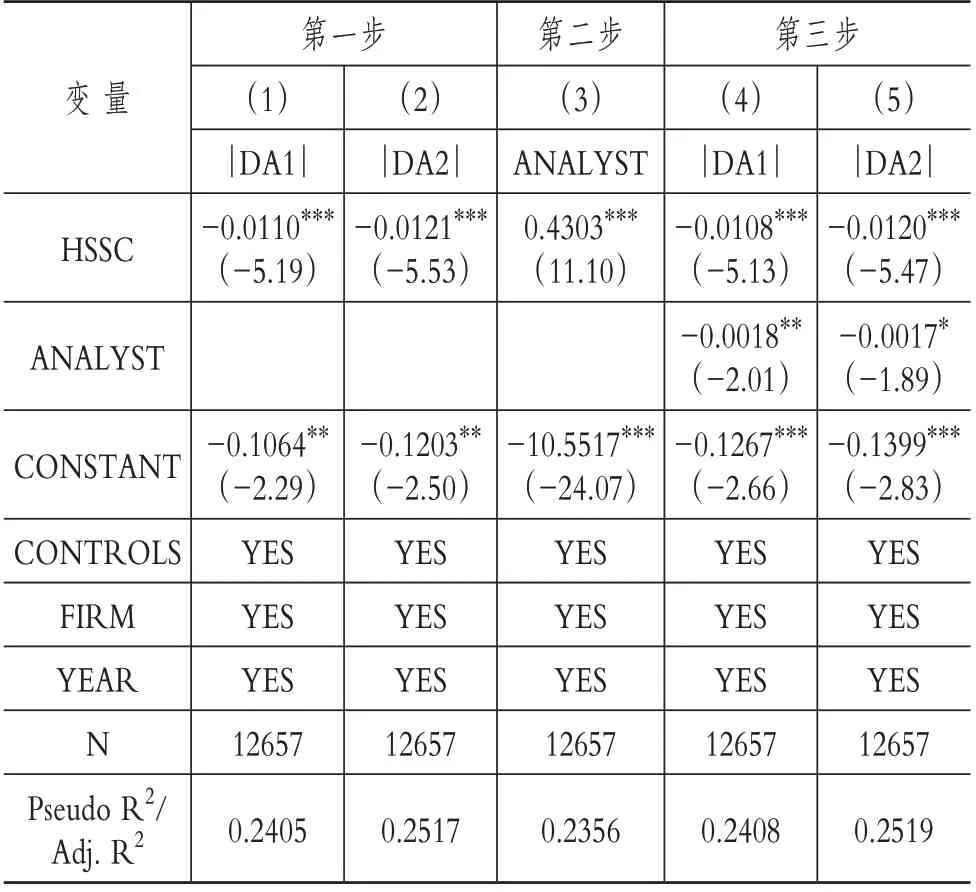

利用温忠麟等(2004)提出的三步法,使用公司被分析师关注度(ANALYST)度量公司信息透明度,ANALYST值越高,表明信息透明度越高。由于有近1/4的样本ANALYST取值为0,因此在检验HSSC对ANALYST的影响时使用Tobit模型进行回归。表12报告了“信息”效应机制检验结果。从列(3)中可以看出,HSSC的系数在1%的水平上显著为正,说明资本市场开放后跟踪标的公司的分析师数量增加,公司信息环境改善;从列(4)和列(5)中可以看出,ANALYST的系数分别在5%和10%的水平上显著为负,说明分析师跟踪数量增加后标的公司盈余管理减少,表明信息环境改善能够抑制盈余管理。三步法的结果表明,资本市场开放能够通过改善公司信息环境来抑制盈余管理,验证了“信息”效应机制。

表12 机制检验:“信息”效应机制

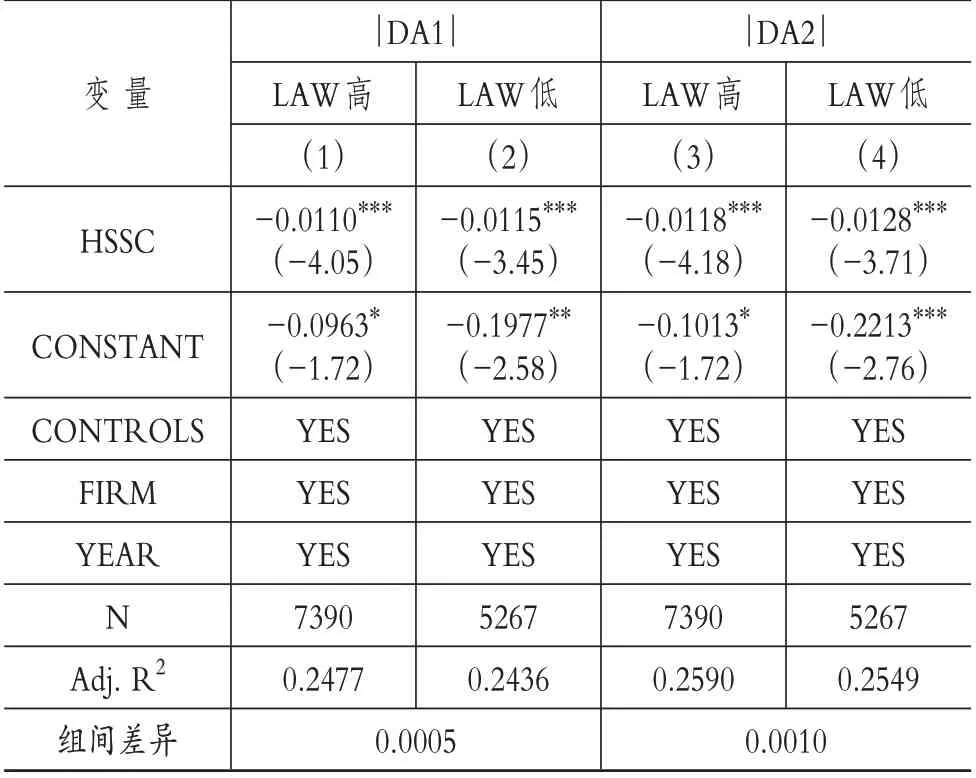

3.检验诉讼风险机制。本文使用上市公司注册地所在省份的市场化指数作为诉讼风险(LAW)的代理变量,其中,省份市场化指数来自王小鲁等(2021)的《中国分省份市场化指数报告(2021)》。按照LAW的年度均值,将样本分为LAW高和LAW低两组,LAW值越大,代表上市公司所在地的法治环境越完善。如果资本市场开放通过提高公司所面临的投资者诉讼风险抑制盈余管理,那么,预期在上市公司所在省份法治环境较差(即LAW值较低)的样本内,资本市场开放对盈余管理的增量影响更显著。表13报告了分组检验结果。结果显示,虽然在LAW低的样本组内,HSSC的回归系数的绝对值更大,但HSSC在LAW高、LAW低的样本组之间的系数差异并不具有统计意义上的显著性,即HSSC在两组样本之间的系数差异不显著,表明诉讼风险机制在资本市场开放与盈余管理的关系间没有发挥中介作用。

表13 机制检验:诉讼风险机制

五、研究结论与政策启示

资本市场开放的经济后果一直广受关注,本文以“沪深港通”交易制度试点实施这一准自然实验为背景,基于盈余管理动机异质性假设,利用多期DID模型检验资本市场开放对我国上市公司盈余管理的影响。结果表明,资本市场开放对机会主义盈余管理和信息驱动型盈余管理均产生了抑制作用,在机会主义盈余管理样本内,资本市场开放显著提升了操控性应计对未来经营活动净现金流的预测能力。“用脚”投票监督机制和“信息”效应机制发挥了显著的中介作用,诉讼风险机制没有发挥中介作用。

本文的研究结论对推进资本市场开放政策设计具有借鉴意义:首先,本文的研究表明资本市场开放确实使我国市场上比较严重的盈余管理现象得到了显著的抑制并部分提高了公司的盈余质量,应肯定资本市场开放的诸多益处并坚定不移地推进资本市场对外开放;但是也应该认识到,现阶段资本市场开放在抑制机会主义盈余管理的同时,也抑制了对股东有益的信息驱动型盈余管理,而减少境外投资者与管理者之间的沟通摩擦有助于缓解这一问题,应进一步完善信息披露制度建设;最后,资本市场开放没有通过提高投资者诉讼风险这一渠道发挥盈余管理治理作用,需进一步完善投资者保护等相关制度建设。