智能税务创新模式研究

2022-12-19杨倩

杨倩

(河南理工大学财经学院,河南 焦作 454000)

1 引言

随着智能信息技术在当前税务收缴行为中的广泛渗透,纳税人在税收征管中的地位、作用均产生了变化。企业在组织空间上呈分散化和多边化的特点,使得生产要素组合模式变得更加灵活和多样,催生出以共享经济、虚拟经济和平台经济等为代表的新一代经济形态。基于此,交易模式变得更具隐秘性、高效性和虚拟性,致使纳税机关获取涉税信息的难度进一步加大,传统的税务模式(收入管理型模式和执法服务型模式)已无法适应新生的智能经济形态。智能税务建设是构建新型税收征纳关系的基础,能够坚持平衡、融合、效能的理念强化需求导向[1]。因此,为保障税收业务管理模式的精细化和服务的人性化,将人工智能技术应用于税收征管中来创新税务模式势在必行。

2 文献综述

关于人工智能技术驱动下税务领域的研究,主要从人工智能对税收业务的影响、智能税务的应用路径和发展对策3个角度展开。

第一,部分学者从人工智能对税收业务的影响出发,表明人工智能的应用对税收征管有促进作用。通常从税收征管制度、税收征管质量、税收征管效率和税收透明度4个维度展开研究。魏淑艳和肖玉峰[2]研究认为,信息化手段可以优化税收征管制度。倪娟等[3]主张,人工智能的迅猛发展有助于提高税务数据的智能化管理和应用水平,提高税收征管的质量,付慧丽[4]的研究也论证了这一观点。大数据、人工智能和5G技术的应用,提高了税务机关税收征管和稽查的效率[5]。税务信息化建设将IT手段作为税务管理的增益器,在提高税务管理效率的同时减少人工差错[6]。另外,数字信息技术的支持使得税收透明度逐渐提高[7]。

第二,部分学者从智能税务的应用路径出发,对人工智能在税务工作中的应用进行探索。湖北省国际税收研究会、武汉市国际税收研究会课题组等[8]认为,当前的税收制度已逐渐不能匹配智能经济的发展,应当加强数字税收的协调与共治。谢波峰[9]认为,智能税收的核心特征之一是数字化管理模式,通过“数字与智能”促成“无形胜于有形”。税务机关应当强化“以数治税”的技术支撑,以管促服,积极构建数字驱动下的优质高效智能的新型纳税服务体系[10]。

第三,部分学者从智能税务的发展对策出发,研究人工智能为税收工作带来的挑战以及应对策略。袁娇等[11]提出了我国现行税制和征管与智能经济发展不匹配的问题,并基于立法机关、税务机关和纳税人之间的互动关系构建解决这一问题的模型。崔志坤等[12]从实际税收业务出发,认为智能税务下可能出现税源和收入背离、业务脱离监管等问题,并提出以人工智能技术为基础的相应对策。

从上述学者的研究来看,不乏将人工智能技术与税收业务两个领域结合研究的成果,但鲜有学者对人工智能下税务模式的影响机制及运行保障进行深入研究。基于此,本文在构建智能税务创新模式框架的基础上,阐述了智能税务创新模式的机制,并深入分析了智能税务创新模式的运行保障。

3 智能税务创新模式的框架

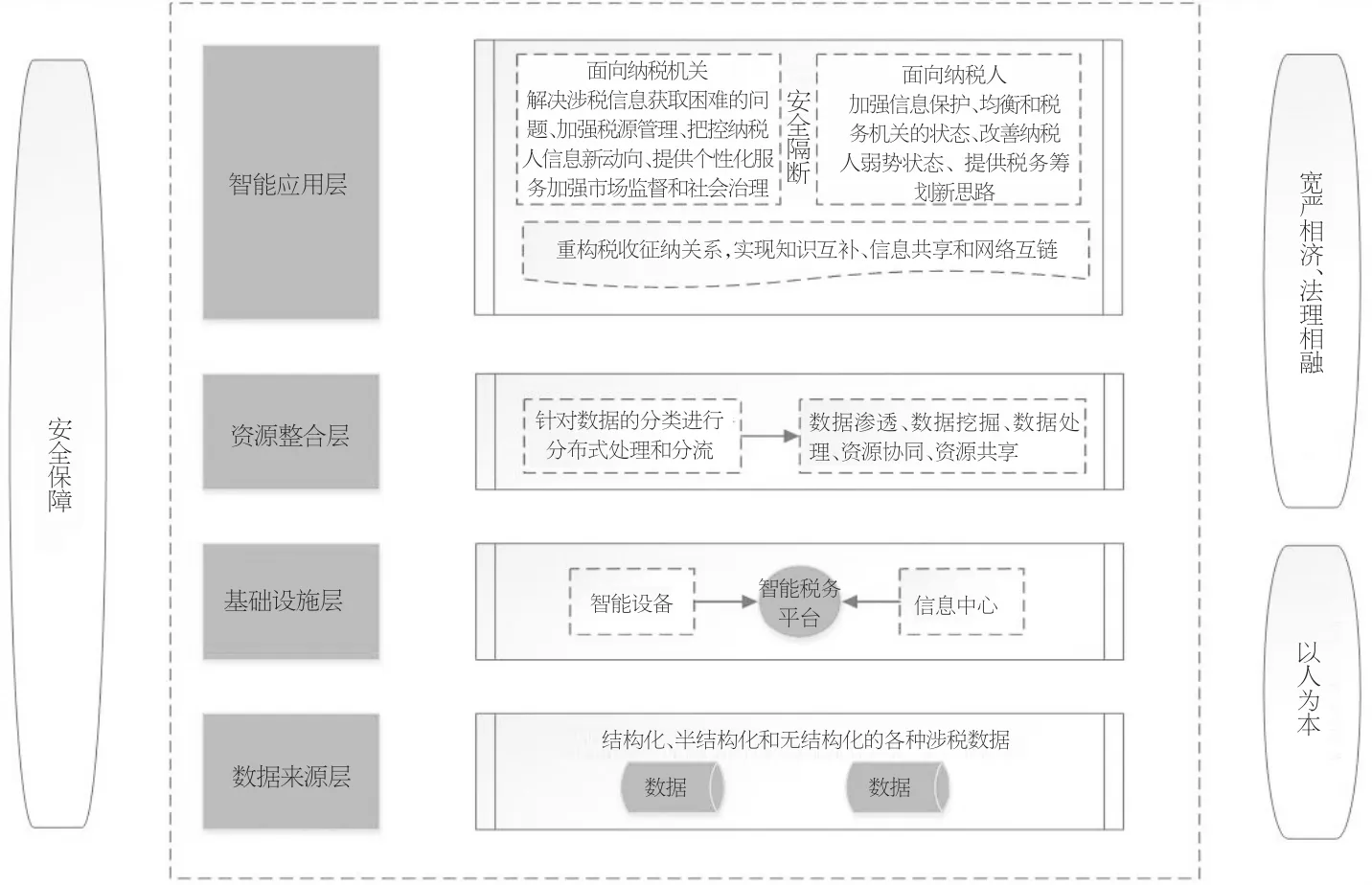

本文构建的智能税务创新模式的框架包括两个部分:第一部分由数据来源层、基础设施层、资源整合层和智能应用层组成;第二部分包括安全保障、执法维度和服务维度(见图1)。第二部分是第一部分的运行保障,智能税务创新模式在实现税收业务智能化的同时,保证涉税信息数据的安全性,秉承“宽严相济、法理相融”的执法理念和“以人为本”的服务理念。

图1 智能税务创新模式框架

数据来源层位于智能税务创新模式框架的最底层,是整个模式的根基,由税务机关、纳税人等各种税务相关者产生的信息和资源组成。基础设施层位于智能税务创新模式的第二层,提供支撑整个模式的硬件和软件,主要包括智能设备和信息中心。它将智能设备和信息数据进行整合,实现税务服务的集中输出,达到智能技术为智能税务平台赋能,为资源整合层提供智能技术能力的集成与调用。资源整合层位于智能税务创新模式的第三层,对经前两层处理的数据进行整合和梳理,为整个智能税务创新模式提供良好的数据源,是整个智能税务创新模式的核心。它通过基础设施层将位置分散、结构各异的各相关主体的数据进行分布式处理和分流,链接税务部门和纳税人的信息中心,形成高效、共享的智能数据互联平台,为智能应用层提供数据支撑。智能应用层位于智能税务创新模式的最顶层,是整个模式前三层的总体呈现,分别面向税务机关和纳税人,有助于双方涉税工作的处理。

4 智能税务创新模式的机制

4.1 集成机制

集成机制就是将税务工作中的海量信息汇聚在一起,根据相应的应用场景进行整合,刻画出不同应用场景所需的纳税人全息画像,为税收工作提供服务。在传统的税务模式下,税务部门只能通过分析文本、表格或者表间关系等费时费力的方法得出纳税人相关信息。智能税务创新模式可利用集成机制直接将纳税人信息通过具体标签快速进行展示,还可以使多个标签汇集在同一画面展示,使得税务部门能够快速且精准地掌握纳税人整体状态,确保数据可以快速高效地应用于相关税收程序中,增强业务流程的便捷性和高效性。

4.2 协同机制

智能税务创新模式的协同机制就是将涉税信息协同共享,解决不同层面的“信息孤岛”问题。随着“一点接入、全网服务”模式的发展步伐不断加快,“有条化和属地化”的税收模式导致税务部门和相关机构之间无法有效协调。协同机制使得税务部门、纳税人和第三方交易平台的信息实现共治共享,解决信息不对称的问题。税务部门只需接入智能税务平台,就可以快速寻找跨地区或行业的各种信息,实现税务部门内部的协调配合,推进信息互通、执法结果互认,同时,能够促进其他税收征纳信息汇入智能税务平台,确保相关信息资源互享互补,实现数据的互联、互通、共享、共治。

4.3 融合机制

智能税务创新模式的融合机制是在人工智能技术与实体经济进行深度融合的基础上,促进智能税务创新模式的信息融合。人工智能凭借其基础条件、核心技术和广阔应用场景,整合收集各部门、各层级的数据信息,统筹协调各部门的信息融合,将分散度高、相关性强、前后关联的税源信息碎片,及时高效地整合成完整且具有参考价值的服务与征管信息,进而实现与实体经济的融合,解决税收征管程序繁杂和所需信息分散、冗杂的问题,提高运行效率,解决交易的虚拟化和模糊化问题。

4.4 价值附加机制

智能税务创新模式的价值附加机制就是对本身并不附带价值的信息进行收集、整理和分析,帮助税务机关获取具有使用价值的纳税人相关材料。价值附加机制使智能税务创新模式可以重点分析数据间的关联性和重构后的效能,其依托智能算法中心和数据库将资源进行多次分配,快速达到优化冗杂数据的效果,帮助资源实现最合理的配置状态,使得征纳双方互换的信息产出远高于信息本身具备的附加值。

5 智能税务创新模式的运行保障

5.1 基础层面

第一,智能税务组织机构的协调。中央和地方层面可以成立智能税务领导组,一是可以研究和制定智能税务建设的方案和措施,明确职能分工,确保智能税务创新模式的建设任务有章有法;二是可以协调解决智能税务创新模式建设与实施过程中存在的制度、技术以及机制等各方面的障碍,协调各方,大幅提升效能。第二,智能税务基础设施的完善。一是要推动智能税务应用系统的全覆盖。在全国统一电子税务局的基础上,打造立体式、网络化、数字化的智能税务办税服务体系。二是要做好数据资源的深入融合,将“以数治税”渗透到税务工作的全过程,使税法规则、算法、数据直接嵌入纳税人的经营活动当中,发挥数据资源的治税价值,减少征管成本,为推进税务“放管服”改革提供决策支持。

5.2 实行层面

第一,构建精准的监管体系。基于数字经济背景下纳税人经营活动和类型的不确定性,智能税务创新模式需要加大监管力度。一是通过建立动态的税收风险预警体系,利用区块链的分布式记账属性,对纳税主体的税务相关情况进行跟踪和风险评估,实时掌握税收的运行和风险状态;二是通过智能画像功能,以平台为中心形成事前、事中、事后的全过程智能信用管理体系,给予纳税人惩罚或奖励,形成新型纳税信用管理体系。第二,构建精诚共治的文化体系。一是税务机关与其他主体的共管共治。智能税务创新模式应由税务部门、政府、相关部门及社会公众共同参与,形成共治格局,提升智能决策的能力和水平。二是纳税人对涉税事项的主动参与。智能税务是推动纳税人从被动到主动到自动的一个过程,应加强对纳税人需求的调研及响应,引导纳税人主动参与智能税务创新模式,提高纳税遵从度。

5.3 应用层面

第一,提高税务机关工作人员的工作能力。智能税务创新模式的应用使得我国税收方式向前跨进了一大步,但智能税务应用人才的紧缺阻碍着智能税务创新模式的快速普及应用。税务机关应加强对税务人员进行智能税务的培训学习,使其尽早提高自身的工作能力,实现人工智能和税收业务的有机结合。第二,推进税务机关和企业系统的融合。二者之间的融合,既可以提高税务部门的工作效率,又可以及时为纳税人提供税收指导,帮助纳税人提升税收经济业务水平,降低其可能面临的税收违规风险和纳税遵从成本。

6 结论

随着人工智能技术的发展和应用,涉税经济业务的交易方式变得多种多样,进而使得税务部门的工作受到了极大影响。本文深入研究了智能税务创新模式的框架、机制以及运行保障,得到的结论如下:

第一,本文构建的智能税务创新模式的框架包括数据来源层、基础设施层、资源整合层以及智能应用层4个层面,同时实现安全保障,并明确相应的执法维度和服务维度。第二,智能税务创新模式具有四大核心工作机制,即集成机制、协同机制、融合机制和价值附加机制。集成机制可以突出重点,强化业务流程的便捷性和高效性。协同机制、融合机制和价值附加机制可以确保相关信息资源互享互补,提高各部门信息的整合效率,使得互换的信息产出远高于信息本身具备的附加值,实现共赢。第三,智能税务创新模式涉及3个层面的运行保障,分别是基础层面、实行层面和应用层面。在基础层面,通过智能税务组织机构的协调和智能税务基础设施的完善,有利于为智能税务创新模式的推进打好基础;在实行层面,通过精准的监管机制和精诚共治的文化机制,有效协同智能税务创新模式的框架结构,从而保证智能税务创新模式的正常运行;在应用层面,提升税务机关工作人员的工作能力、推进税务机关和企业系统的融合,能够真正实现智能税务创新模式的高效使用,为落实“十四五”规划中提出的深化税收征管制度改革、建设智慧税务、推动税收征管现代化的要求提供助力。