控股股东股权质押、CEO来源与审计费用

2022-11-27苏春,刘星

苏春,刘星

摘要:近年来,随着社会经济的快速发展,控股股东股权质押已经成为我国资本市场上一种非常常见的现象。所谓的控股股东股权质押,是指控股股东将自身所持有的股份作为质押标的物,抵押给银行、证券公司、信托公司等金融机构后获得信贷资金的一种债务融资方式。这种融资方式在便利性、快捷性方面比其他融资方式更具优势,能够快速地帮助控股股东解决资金短缺的问题,但也使得企业面临着控制权转移风险。正因如此,上市公司控股股东股股权质押行为引起了学术界与实务界的普遍关注。虽然,现有研究探讨了控股股东股权质押对企业审计费用的影响,但鲜有学者深入家族企业层面来探讨两者之间的关系。为此,文章以2008—2017年我国A股上市家族企业作为研究对象,深入考察了控股股东股权质押对审计费用的影响,并分析了CEO不同来源产生的调节效应。在此基础上,我们进行了研究设计,并构建了相关的研究模型,通过描述性统计分析、相关性分析、多元回归分析和机制分析验证了文章提出的相关机制及假设。研究发现,家族控股股东股权质押与审计师收取的审计费用显著正相关;同时,与家族CEO相比,非家族CEO会明显地削弱家族控股股东股权质押与审计费用之间的正相关关系。进一步分析发现,控股股东进行股权质押后会导致公司治理风险与盈余操纵风险显著增加,从而提高了家族企业的审计费用。最后,考虑潜在的内生性问题,重新度量审计费用,并缩小家族企业样本范围后,我们的研究结论依然保持不变。以上研究结论表明,家族企业控股股东进行股权质押所产生的风险能够被审计师识别,因而审计师会通过收取更多的审计费用来予以补偿;同时,非家族CEO能够制约家族控股股东的利益侵占行为,将有助于审计师更好地识别家族控股股东股权质押所产生的风险,因此审计师可以根据家族企业CEO的不同来源实施差异化的收费策略。文章不仅将控股股东股权质押拓展至家族企业层面进行了研究,也丰富和补充了审计收费的相关文献,因而对于审计师实施差异化的收费策略具有一定理论贡献与现实意义。

关键词:家族企业;控股股东股权质押;CEO来源;审计费用

中图分类号:F275;F83251;F2394;F27291文献标志码:A文章编号:1008-5831(2022)05-0073-19

一、问题提出

股权质押作为企业一种新的融资模式,在我国资本市场上得到了快速发展,控股股东股权质押更是备受企业家的青睐[1]。所谓控股股东股权质押,是指控股股东将自身持有的股份作为质押标的物,抵押给金融机构后获得信贷资金的一种债务融资方式。事实上,由于存在融资约束,我国家族企业在资本市场上难以获取足够的资金[2],因而控股股东有动机通过股权质押来缓解企业所面临的融资困境[3]。这是因为股权质押融资在便利性、快捷性方面比其他融资方式更具优势,能够帮助控股股东迅速地解决资金短缺的问题[4]。然而,股权质押在为控股股东提供快捷融资的同时,也使其面临着巨大的风险,尤其是财务风险和控制权转移风险[5],由此将使家族企业的营运风险增加。一方面,家族企业本身资金链较为脆弱[6],控股股东进行股权质押通常暗示了其资金链紧张且面临着较大的财务约束,这不仅会引发控股股东的掏空行为[7],也会促使其进行更多的盈余管理[8]。另一方面,根据股权质押合约的相关规定,一旦股票价格跌至“平仓线”以下,则需要控股股东提供额外的担保物或抵押物,如果其不能按照合约提供额外的担保物或抵押物,质权人将有权出售或结冻这些质押的股票,从而导致控股股东丧失企业的控制权[9]。因此,鉴于股权质押的潜在风险,监管部门对股权质押信息的披露作出了明确要求[5],以利于投资者能够对上市公司股权质押的情况进行更直接、更全面的了解,从而可以作出较为合理的投资决策。当然,不仅仅是投资者会关注股权质押的信息,审计师对此也尤为关注,由此会对审计师的决策行为和风险应对产生重要影响[5,10],因而可能影响家族企业的审计费用。那么,家族企业控股股东进行股权质押会对审计师收取的审计费用产生什么样的影响?这种影响又是通过何种途径来实现?现有研究对此没有给出相应的理论解释与经验证据。

我们通过梳理相关文献,发现诸多学者研究了股权质押产生的一系列经济后果。例如,张俊瑞等发现大股东的股权质押率越高,审计师对公司收取的审计费用越高,出具非标准审计意见的可能性越大[3]。翟胜宝等指出控股股东进行股权质押后,公司的审计费用会显著增加,审计师对企业出具非标准无保留审计意见的概率更高[5]。郑国坚等发现大股东进行股权质押后,其占款动机更强,进而会损害上市公司的企业价值[7]。谢德仁和廖珂指出当上市公司存在控股股东股权质押时,企业更有可能进行盈余管理,并且真实盈余管理的程度更高[8]。郝项超和梁琪发现实际控制人进行股权质押后会产生负面影响,将使其利益侵占动机更强,体现为股权质押比例与公司价值显著负相关[11]。廖凯敏等指出控股股东股权质押会降低公司派送现金股利的可能性,并且控股股东的股权质押率越高,公司派送现金股利的可能性越小[12]。谢德仁等研究发现,控股股东股权质押具有积极的治理效应,由此能够降低公司的股价崩盘风险[13]。虽然,上述文献对股权质押与审计费用之间的关系有所涉及,但并未深入家族企业的层面展开讨论,更没有直接讨论家族控股股东股权质押与审计费用之间的关系,这就为我们的研究留下了新的探讨空间。进一步地,本文还考察了家族企业CEO不同来源对控股股东股权质押与审计费用之间关系的影响,从而有助于我们深入理解CEO不同来源对企业治理水平的影响。

为了实现上述研究目标,本文以2008—2017年我国A股上市家族企业作为研究对象,深入考察了家族企业控股股东股权质押对审计费用的影响机制及效应,并分析了CEO不同來源所产生的调节效应。研究发现,家族控股股东股权质押会显著地提高审计师收取的审计费用;同时,与家族CEO相比,非家族CEO会削弱控股股东股权质押对审计费用的正向影响。进一步分析发现,家族控股股东进行股权质押后会导致公司治理风险、盈余操纵风险明显增加,进而提高了企业的审计费用。本文不仅将控股股东股权质押的研究领域拓展至家族企业层面,也有利于我们从更多视角来理解家族企业审计收费的影响因素。

本文的研究贡献主要有以下三点:(1)本文深入探讨了家族企业控股股东股权质押对审计收费的影响机制及效应,虽然已有文献考察了股权质押与审计费用之间的关系[3,5],但均没有深入到家族企业的层面展开讨论,这就使得我们的研究具有一定的理论贡献与实践意义。(2)本文探讨了家族企业CEO不同来源对控股股东股权质押与审计费用之间关系的影响,不仅丰富和补充了企业高管的相关研究,也有助于我们深入理解家族企业审计收费的影响因素。(3)本文分析了家族企业控股股东股权质押对审计费用的影响机制,发现公司治理风险与盈余操纵风险在两者之间起到了部分中介作用,因而从作用机制上揭示了家族控股股东股权质押影响审计收费的可能路径。

二、理论分析与研究假设

(一)家族企业控股股东股权质押与审计费用

根据审计收费定价模型,审计收费除了受审计成本的影响,亦会受审计风险的影响[14]。其中,审计成本是指为了完成审计工作需要投入的各种资源,如果投入的资源越多,则意味着在审计工作开展过程中花费的时间与精力越多,即耗费的审计成本越高,因而会导致审计师收取较为高昂的审计费用;审计风险是指审计师在业务执行过程中所面临的风险,如果审计师感知到客户公司的审计风险较大,则更有可能通过收取高额的审计费用来进行风险补偿。事实上,上市公司通常存在治理风险及盈余操纵风险,而这两类风险往往与审计师的收费直接相关[15-17],尤其是公司治理风险及盈余操纵风险较高时,审计师为了降低自身所面临的风险,不仅会增加审计程序,也会进一步扩大审计范围,以便更好地发现财务报告中的重大错弊,进而会对客户公司收取更多的审计费用[5]。

一方面,在我国资本市场上,控股股东的利益侵占行为屡见不鲜,尤其是其进行股权质押后利益侵占动机将更强,往往会以占用资金的形式来掏空上市公司[7]。特别地,家族企业通常面临着较高的融资约束[2],控股股东进行股权质押后更有可能侵占公司的资金,由此导致企业的治理水平较差,此时审计师在为家族企业提供审计服务时将面临较高的风险。现有研究发现,控股股东进行股权质押后,会导致控制权与现金流量权分离度更高,将使其具有强烈的掏空动机,会进一步地侵占上市公司的资源,从而导致企业业绩出现严重下滑[18-20]。据上分析,我们有理由认为,家族控股股东的股权质押行为会增强其利益侵占动机,致使企业的治理水平低下,可能导致公司治理风险增加,进而造成审计师面临较高的审计风险;在此情形下,审计师在制订工作计划时不仅会增加审计流程,也会投入更多的审计资源,以此来降低公司治理水平较差所产生的风险[21],往往会收取较多的审计费用。当家族控股股东质押股份的比例较高时,公司的治理水平可能更差,审计师所面对的审计风险和审计成本更高,因而会收取更多的审计费用。

另一方面,控股股东进行股权质押相当于“套取”了部分现金流量权[1],可能使其更有动机进行盈余管理,因为进行盈余管理有助于控股股东隐藏其掏空行为[22-24],这将导致审计师面临较高的审计风险。同时,控股股东进行股权质押后稳定股价的动机更强,因为股价一旦下跌至“平仓线”以下时,如果其不能及时提供额外的抵押物或者缴纳保证金,质权人有权将控股股东所质押的股票进行冻结或者拍卖,由此可能产生控制权转移的风险。因此,为了达到稳定股价的目的,控股股东将会加强市值管理活动,而进行更多的盈余管理则是有效途径[13]。对于家族企业,家族控股股东往往拥有较高的控制权[25],其进行盈余管理更加容易实现,由此可能导致审计师面临较高的盈余操纵风险。据此,我们可以推断,家族控股股东进行股权质押后,其更有动机进行盈余操纵,从而使得审计师面临的审计风险较高;在此情形下,审计师不仅会增加审计流程,也会通过扩大测试范围来发现财务报告中的重大错弊,这将耗费更多的审计成本,因而其倾向于通过收取较多的审计费用来进行补偿[26-27]。当家族控股股东质押股份的比例越高时,其越有可能进行盈余操纵,审计师面临的审计风险和审计成本往往越高,进而会对家族企业收取更多的审计费用。基于上述理论分析,本文提出如下假设。

假设1:在其他条件不变的情况下,家族控股股东股权质押与审计师收取的审计费用显著正相关

(二)家族企业控股股东股权质押、CEO来源与审计费用

对于家族企业,CEO的来源主要分为两大类[28-29]:一类来自家族内部,即CEO职位由家族成员担任[30],另一类则是由职业经理人担任企业的CEO[31]。当家族成员担任CEO时,由于其与家族控股股东之间具有血缘或亲缘关系,彼此间更易信任与支持[32],并且具有利益趋同性[33],通常属于一致行动人。因此,家族CEO在经营决策中倾向于与家族控股股东保持一致,而不会主动去监督其机会主义行为,甚至可能与控股股东合谋共同侵占中小股东的利益。这是因为家族CEO能够与家族控股股东共享企业的剩余索取权收益[34],往往有动机帮助家族控股股東掩盖其利益侵占行为,进而难以产生治理作用。具体而言,当家族成员担任CEO时,家族控股股东质押股权后产生的掏空与盈余管理行为不易受到制约,由此可能使得家族企业的公司治理风险和盈余操纵风险增加,将导致审计师面临着更高的审计风险与审计成本,从而会提高家族企业的审计费用。

然而,相较于家族CEO,非家族CEO来源于外部人才市场,通常受过良好的教育,并且接受过正规的专业技能培训,往往具有较好的职业素养与管理技能[35],从而能够为家族企业的治理带来客观性、公正性与专业性的决策[36]。同时,非家族CEO与家族控股股东之间没有血缘或者亲缘关系,且在经营决策中会受到个人声誉机制的约束[37],因而帮助家族控股股东隐藏机会主义行为的动机较弱,将有助于降低家族企业的公司治理风险和盈余操纵风险。实际上,家族控股股东的利益侵占行为会导致非家族CEO的个人声誉受损,这不仅不符合非家族CEO个人的自身利益,也会致使这些职业经理人在业界难以生存下去。因此,当非家族成员担任CEO时,往往会权衡个人的成本与收益[38],在决策中倾向于降低自身所面临的风险,有较强的意愿去制约家族控股股东的自利行为,由此可能使得控股股东质押股权后的利益侵占动机减弱。据此,我们认为,当非家族成员担任CEO时,家族控股股东进行股权质押后,其掏空与盈余管理行为可能会减少,从而有利于降低审计师所面临的审计风险和审计成本。这说明,非家族CEO在家族企业中具有积极的治理作用,会使得控股股东股权质押对审计费用的正向效应减弱。根据以上理论分析,本文提出如下假设。

假设2:与家族CEO相比,非家族CEO会削弱家族控股股东股权质押与审计收费之间的正相关关系。

三、研究设计

(一)样本来源与选择

本文选取2008—2017年我国A股上市家族企业作为研究样本。参考以往的研究,我们将家族企业定义为:(1)实际控制人可以追溯到某一自然人或者家族,并且是上市家族企业直接或者间接的控股股东[39];(2)实际控制人直接或者间接持有上市家族企业至少10%的股份[40-41];(3)上市家族企业中至少有两位及以上具有亲缘关系的家族成员担任高管职务或者持有股份(包括董事长、董事及高级管理人员)[42]。同时,本文进一步剔除了金融类公司样本、当年ST类公司样本、存在缺失值的公司样本,总共获得6 033个公司—年度样本观测值。此外,家族控股股东所质押的股份数量、CEO来源、家族持股比例等关键数据均通过手工归集而得。为了尽可能地消除异常值的影响,本文对连续变量进行了上下1%的Winsorize缩尾处理。

(二)变量定义

1.被解释变量

本文的被解释变量为审计费用(Afee),参考翟胜宝等[5]的做法,我们取上市家族企业境内审计费用的自然对数。

2.解释变量

参考谢德仁等[13]、Bharath等[43]的做法,本文分别设置控股股东股权质押虚拟变量和连续变量,如果家族企业存在控股股东股权质押,虚拟变量(Pledge_dum)取值为1,否则取值为0;控股股东股权质押率(Pledge_per)为连续变量,等于家族控股股东质押股份的数量除以其持有股份的总数量。

3.调节变量

CEO来源(FCEO),如果由非家族成员担任家族企业的CEO ,FCEO取值为1,否则取值为0。

4.控制变量

参考已有的研究[5,44-46],我们引入如下控制变量:公司规模(Size)、资产负债率(Lev)、盈利能力(Roa)、是否亏损(Loss)、应收账款占比(Res)、存货占比(Inv)、控股家族持股比例(Fsh)、事务所规模(Big4)、审计意见类型(Opinion)、地区人均GDP(GDP_people)、流动比率(Current)、事务所变更(Change)、两职合一(Dual)、独立董事比例(Indep),共14个控制变量。同时,我们进一步控制了年度(Year_dum)、行业(Industry_dum)虚拟变量,并在回归模型中对t值进行了异方差调整。表1给出了本文主要变量的具体定义。

(三)研究模型

为了检验本文所提出的研究假设1,我们建立了模型(1):

Afeei,t=α0+α1Plegde_dumi,t/Pledge_peri,t+Controlsi,t+Year_dum+

Industry_dum+εi,t(1)

其中,我们主要观测回归系数α1,预测α1显著为正。

为了检验本文所提出的研究假设2,我们建立了模型(2):

Afeei,t=α0+α1Plegde_dumi,t/Pledge_peri,t+α2FCEOi,t+α3Plegde_dumi,t/

Pledgei,t×FECOi,t+Controlsi,t+Year_dum+Industry_dum+εi,t(2)

其中,我们主要观测回归系数α3,预测α3显著为负。

四、实证检验与分析

(一)描述性统计

本文主要变量的描述性统计详见表2。在栏A全样本中,Afee的均值为13.503 3,最大值为16.600 5,最小值为9.210 3,说明审计师对我国上市家族企业收取的审计费用存在较大的差异。同时,Pledge_dum的均值为0.499 1,Pledge_per的均值为0.184 4,表明我国家族企业普遍存在控股股东股权质押的现象,并且股权质押率为18.44%。此外,FCEO的均值为0.482 2,即非家族成员担任CEO的比例为48.22%;Big4的均值为0.054 4,Opinion的均值为0.055 1,表明我国有5.44%的家族企业聘用国际四大会计师事务进行审计,且有5.51%的家族企业被出具了非标准无保留审计意见。从栏B分样本看,不存在控股股东股权质押组中,Afee的均值为13.462 9,而存在控股股東股权质押中,Afee的均值为13.565 8,并且两组样本的均值存在显著性差异,说明家族控股股东股权质押会显著增加审计师收取的审计费用,假设1得到了初步支持。在栏C分样本中,家族成员担任CEO的企业,Afee的均值为13.542 1,而非家族成员担任CEO的企业,Afee的均值为13.467 3,并且两组样本的均值存在显著性差异。这表明,非家族成员担任CEO能够较好地监督家族控股股东的自利行为,有利于降低审计师所面临的审计风险与审计成本,由此降低了家族企业的审计费用,初步支持了假设2。

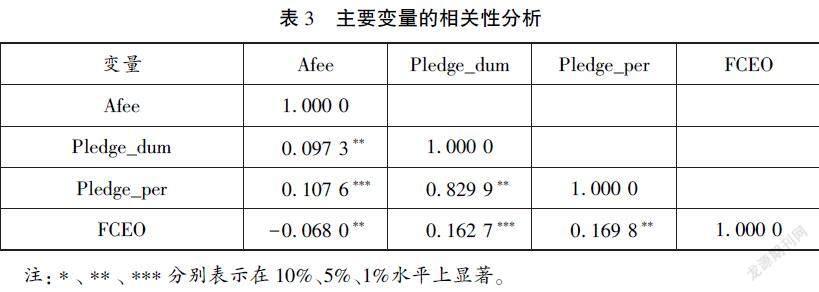

(二)相关性分析

从表3中的相关性分析可以看出,Afee与Pledge_dum之间的相关系数为0.097 3,在5%的水平上显著,Afee与Pledge_per之间相关系数为0.107 6,在1%的水平上显著,由此说明家族控股股东股权质押与审计费用之间显著正相关,初步支持了假设1;Afee与FCEO之间相关系数为-0.068 0,在5%的水平上显著,表明非家族成员担任CEO会显著地降低审计师收取的审计费用,从侧面部分地支持了假设2。由于受篇幅限制,我们仅报告主要变量之间的相关性分析结果,未呈现其他变量之间的相关系数。同时,我们还进行了膨胀因子检验,VIF的值均小于2,即不存在多重共线性的问题,限于篇幅,本文未列示这一结果。

(三)实证检验

1.家族控股股东股权质押与审计费用

家族控股股东股权质押与审计收费的检验结果详见表4。第(1)列中我们未考虑其他控制变量,仅将年度与行业效应纳入了控制变量,Pledge_dum对Afee的回归系数为0.034 3,在1%的水平上显著;第(2)列中我们考虑了所有的控制变量,包括年度与行业因素的影响,Pledge_dum对Afee的回归系数为0.054 9,在5%的水平上显著;第(3)列中我们未添加相关的控制变量,仅控制年度与行业因素,Pledge_per对Afee的回归系数为0.060 0,在1%的水平上显著;第(4)列中我们控制了相关变量,并同时控制年度与行业因素,Pledge_per对Afee的回归系数为0.062 5,在5%的水平上顯著。由此可见,家族控股股东股权质押会显著提高审计师的审计收费,假设1得到了支持。这说明,家族控股股东进行股权质押后,将导致审计师面临着较高的审计风险与审计成本,从而会对企业收取更多的审计费用。

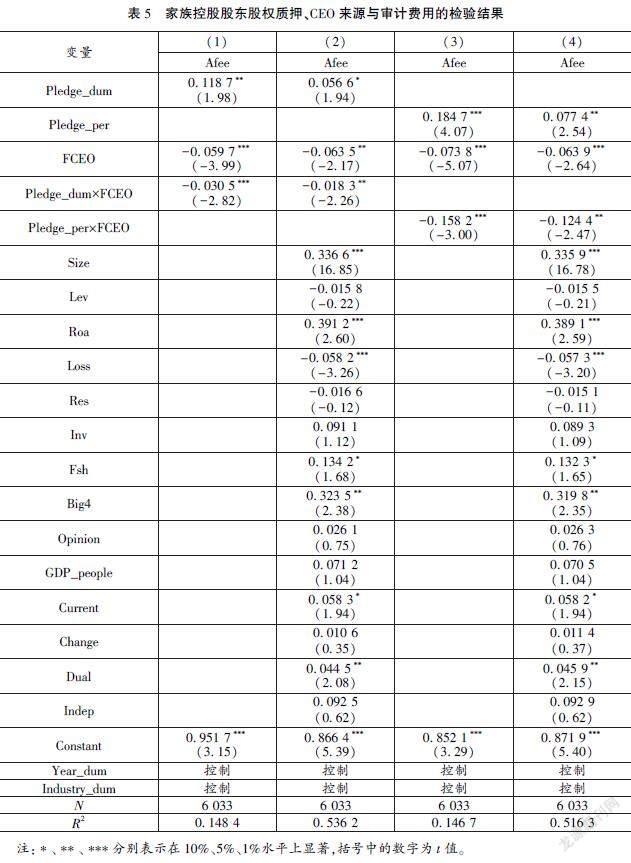

2.家族控股股东股权质押、CEO来源与审计费用

家族控股股东股权质押、CEO来源与审计费用的检验结果详见表5。第(1)列中我们未加入其他控制变量,仅控制了年度与行业因素,交乘项Pledge_dum×FCEO对Afee的回归系数为-0.030 5,在1%水平上显著;第(2)列中我们考虑了所有的控制变量,并同时控制了年度与行业因素,交乘项Pledge_dum×FCEO对Afee的回归系数为-0.018 3,在5%水平上显著;第(3)列中我们未控制其他变量,仅将年度与行业效应纳入控制变量,交乘项Pledge_per×FCEO对Afee的回归系数为-0.158 2,在1%水平上显著;第(4)列中我们加入了所有控制变量,并考虑了年度与行业固定效应,交乘项Pledge_per×FCEO对Afee的回归系数为-0.124 4,在5%水平上显著。上述回归结果说明,与家族CEO相比,非家族CEO会削弱家族控股股东股权质押与审计收费之间的正相关关系,假设2得到了支持。由此可见,非家族CEO能够抑制家族控股股东的利益侵占行为,有助于降低审计师所面临的审计风险和审计成本,从而削弱了家族控股股东股权质押对审计费用的正向影响。

(四)进一步分析:家族控股股东股权质押影响审计费用的机制检验

前文理论分析表明,控股股东股进行股权质押后,可能会使家族企业的公司治理风险和盈余操纵风险增加,从而导致审计师收取较高的审计费用。参考Wang和Xiao[47]的做法,我们以“其他应收款/资产总额”来衡量家族控股股东的掏空行为(Tunnel_dum),作为公司治理风险的代理变量,若“其他应收款/资产总额”大于样本平均值,则Tunnel_dum取值为1,否则取值为0。同时,我们利用修正的琼斯模型来计算家族企业的操控性应计利润,并以其绝对值(ABSDA)来度量企业的盈余操纵风险。在此基础上,参考温忠麟等[48]、Baron和Kenny[49]的研究,本文将检验公司治理风险及盈余操纵风险是否在家族控股股东股权质押与审计费用的关系中具有中介作用。从前文表4中的实证结果可以看出,控股股东股权质押会显著地提高家族企业的审计费用,说明中介效应检验的第一步符合预期,因而我们在这里只需检验家族控股股东股权质押对中介变量的影响及两者对审计费用的影响即可。为此,本文建立如下模型(回归结果见表6和表7):

Tunnel_dumi,t/ABSDAi,t=β0+β1Plegde_dumi,t/Pledge_peri,t+Controlsi,t+

Year_dum+Industry_dum+εi,t(3)

Afeei,t=γ0+γ1Plegde_dumi,t/Pledge_peri,t+γ2Tunnel_dumi,t/ABSDAi,t+

Controlsi,t+Year_dum+Industry_dum+εi,t (4)

表6给出了家族企业公司治理风险的中介效应检验结果。其中,第(1)列和第(3)列报告了模型(3)的检验结果,Pledge_dum对Tunnel_dum的系数为0.062 7,在1%的水平上显著;Pledge_per对Tunnel_dum的回归系数为0.024 5,在5%的水平上显著。可见,家族控股股东进行股权质押后,其掏空家族企业的动机更强,从而使公司的治理风险增加。第(2)列和第(4)列展示了模型(4)的检验结果,Pledge_dum对Afee的回归系数为0.046 7,在5%的水平上显著,比表4中第(2)列Pledge_dum对Afee的回归系数与显著性均有所降低,且Tunnel_dum对Afee的回归系数为0.040 4,在5%的水平上显著;Pledge_per对Afee的回归系数为0.049 5,在10%的水平上显著,比表4中第(4)列Pledge_per对Afee的回归系数与显著性均有所降低,且Tunnel_dum对Afee的回归系数为0.060 5,在1%的水平上显著。上述检验结果说明,公司治理风险在家族控股股东股权质押与审计费用之间起到了部分中介作用,即家族控股股东质押股权后更有可能实施掏空行为,将使得公司的治理风险增加,进而导致家族企业的审计费用增加。以上结论验证了家族控股股东股权质押对审计费用的作用机制,即公司治理风险是家族控股股东股权质押影响审计费用的重要途径。

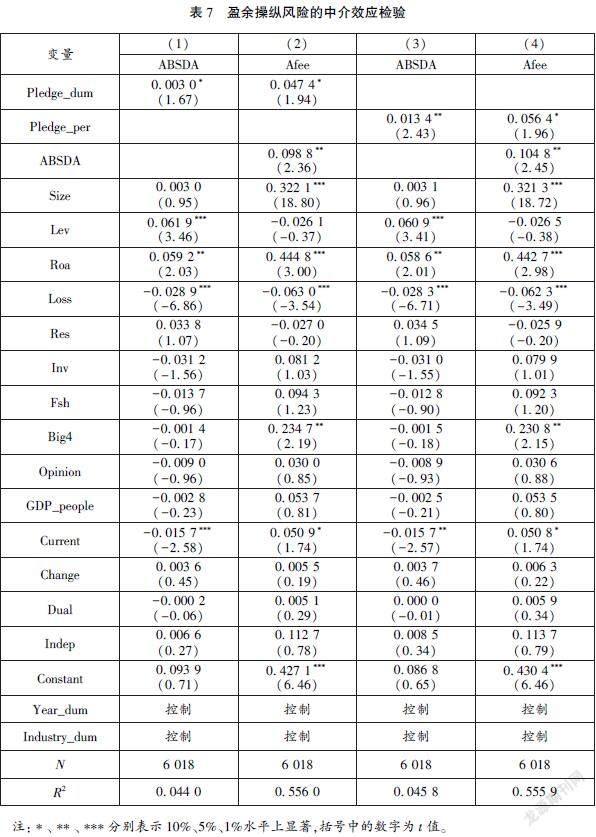

表7给出了家族企业盈余操纵风险的中介效应检验结果。其中,第(1)列和第(3)列报告了模型(3)的检验结果,Pledge_dum对ABSDA的回归系数为0.003 0,在10%的水平上显著;Pledge_per对ABSDA的回归系数为0.013 4,在5%的水平上显著。这表明,控股股东股进行股权质押后,家族企业的盈余操纵风险会显著增加。第(2)列和第(4)列汇报了模型(4)的检验结果,Pledge_dum对Afee的回归系数为0.047 4,在10%的水平上显著,比表4中第(2)列Pledge_dum对Afee的回归系数与显著性均有所降低,且ABSDA对Afee的回归系数为0.098 8,在5%的水平上显著;Pledge_per对Afee的回归系数为0.056 4,在10%的水平上显著,比表4中第(4)列Pledge_per对Afee的回归系数与显著性均有所降低,且ABSDA对Afee的回归系数为0.104 8,在5%的水平上显著。以上验结果表明,盈余操纵风险(ABSDA)在家族控股股东股权质押与审计费用之间发挥了部分中介作用,即家族控股股东进行股权质押后会导致企业的盈余操纵风险增加,从而提高了企业的审计费用。由此可见,盈余操纵风险是家族控股股东股权质押影响审计收费的又一条重要路径。

五、稳健性检验

(一)内生性问题

1.工具变量法

本文在模型中可能遗漏了一些影响审计费用的变量,由此会产生由遗漏变量引发的内生性问题。为此,我们采用工具变量法来解决这一内生性问题。参考谢德仁等[13]的研究,本文以同年度同行业其他公司控股股东股权质押率的均值(Pledge_otherInd)作为工具变量,因为同年度同行业其他公司控股股东股权质押率的均值与控股股东股权质押变量相关,但不太可能直接影响审计费用。从表8中第(1)列和第(2)列的回归结果可以看出,家族控股股东股权质押与审计收费依然显著正相关,这说明前文的主要研究结论具有稳健性。

2.PSM配對方法

为了解决股票被质押和未被质押的上市公司之间存在的差别,本文采用了倾向得分匹配模型(PSM)来缓解这一内生性问题。我们按照盈利能力(Roa)、公司规模(Size)、资产负债率(Lev)、控股家族持股比例(Fsh)、流动比率(Current)、地区人均GDP(GDP_people)进行1∶1、1∶3以及核匹配。表8中第(3)至第(8)列给出了检验结果,可以看出本文的主要研究结论依然成立。

3.家族控股股东股权质押变量滞后一期

我们将家族控股股东股权质押变量滞后一期,再次进行检验,回归结果详见表8中第(9)列和第(10)列,结论仍然与前文保持一致,即我们的研究结论具有稳健性。

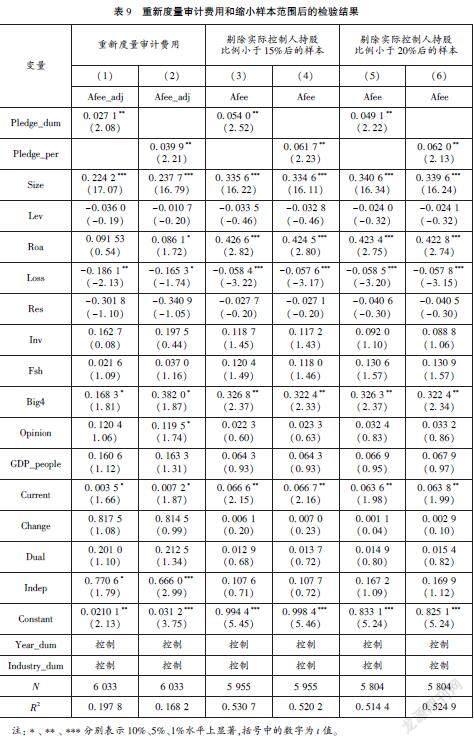

(二)重新度量审计费用

本文的样本区间为2008—2017年,而各年度的审计费用可能会受通货膨胀的影响。为此,借鉴闫焕民等[50]的研究,我们以2008年作为第一期,利用消费价格指数(CPI)来替代通货膨胀率消费价格指数来源于CSMAR数据库。,对样本区间各年度的审计费用进行调整,从而得到调整后的审计费用变量(Afee_adj)。从表9中第(1)列和第(2)列可以看到,以Afee_adj作为因变量时,主要回归结果与前文保持一致。同时,我们也重新对模型(2)进行了检验,结果仍然保持不变,由于受到篇幅的限制,未汇报这一回归结果。

(三)缩小样本范围

参考刘白璐和吕长江[39]的做法,我们依次剔除实际控制人持股比例小于15%和20%的样本,表9中第(3)至第(6)列展示了这一结果,主要研究结论依然没有改变。与此同时,我们还重复了模型(2)的回归,结论仍然与前文一致,由于受到篇幅的限制,未报告该检验结果。

六、研究结论与启示

控股股东股权质押及其相关研究虽然已经引起了学术界的普遍关注,但鲜有学者讨论家族企业控股股东股权质押所产生的经济后果,尤其是对审计师收取审计费用的影响。为此,本文以2008—2017年中国A股上市家族企业作为研究对象,深入考察了控股股东股权质押与审计费用之间的关系,并进一步探讨了CEO来源对两者关系产生的调节效应。研究发现,家族控股股东股权质押与审计师收取的审计费用显著正相关;同时,与家族CEO相比,非家族CEO会显著地削弱家族控股股东股权质押与审计费用之间的正向关系。机制探讨表明,公司治理风险与盈余操纵风险均是家族控股股东股权质押影响审计费用的重要途径。最后,控制潜在的内生性问题,并重新替换变量和缩小家族企业样本范围后,我们的研究结论依然成立。本文不仅将控股股东股权质押拓展至家族企业层面进行了研究,也丰富和补充了审计收费的相关文献,因而对于审计师实施差异化的收费策略具有一定理论贡献。

本文研究结论表明,控股股东进行股权质押后会导致家族企业的审计收费增加。这说明,家族企业控股股东进行股权质押所产生的风险能够被审计师识别,因而审计师会通过收取更多的审计费用来予以补偿。同时,由于非家族CEO具有治理作用,这将使得家族控股股东质押股权后的利益侵占动机减弱,进而有助于降低审计师所面临的公司治理风险与盈余操纵风险。因此,对于存在控股股东股权质押的家族企业,审计师可以根据企业CEO的不同来源来制定差异化的收费策略。此外,本文的结论还有助于二级市场上的中小投资者识别上市家族企业的风险,其可以根据家族控股股东质押股权的情况进行投资决策,但对于家族控股股东股权质押率较高的企业应持谨慎态度。

参考文献:

[1]李常青,李宇坤,李茂良.控股股东股权质押与企业创新投入[J].金融研究,2018(7):143-157.

[2]李作奎,武咸云.融资约束与企业投资关系研究:基于家族控制的负向调节作用分析[J].科研管理,2017(2):101-111.

[3]张俊瑞,余思佳,程子健.大股东股权质押会影响审计师决策吗:基于审计费用与审计意见的证据[J].审计研究,2017(3):65-73.

[4]张龙平,潘临,欧阳才越,等.控股股东股权质押是否影响审计师定价策略:来自中国上市公司的经验证据[J].审计与经济研究,2016(6):35-45.

[5]翟胜宝,许浩然,刘耀淞,等.控股股东股权质押与审计师风险应对[J].管理世界,2017(10):51-65.

[6]葛永盛,张鹏程.家族企业资源约束、外部投资者与合同剩余[J].南开管理评论,2013(3):57-68.

[7]郑国坚,林东杰,林斌.大股东股权质押、占款与企业价值[J].管理科学学报,2014(9):72-87.

[8]谢德仁,廖珂.控股股东股权质押与上市公司真实盈余管理[J].会计研究,2018(8):21-27.

[9]王斌,蔡安辉,冯洋.大股东股权质押、控制权转移风险与公司业绩[J].系统工程理论与实践,2013(7):1762-1773.

[10]Audit analytics.The Problem with Pledging[EB/OL].[2019-08-30].Website:http://www.auditanalytics.com/blog/the-problem-With-pledging/,2015.

[11]郝项超,梁琪.最终控制人股权质押损害公司价值么?[J].会计研究,2009(7):57-63.

[12]廖凯敏,陈焰华,丁宏娇,等.控股股东股权质押对现金股利分配倾向的影响研究[J].中国管理信息化,2014(16):116-118.

[13]谢德仁,郑登津,崔宸瑜.控股股东股权质押是潜在的“地雷”吗:基于股价崩盘风险视角的研究[J].管理世界,2016(5):128-140.

[14]SIMUNIC D A.The pricing of audit services:Theory and evidence[J].Journal of Accounting Research,1980,18(1):161-190.

[15]BEDARD J C,JOHNSTONE K M.Earnings manipulation risk,corporate governance risk,and auditors’ planning and pricing decisions[J].The Accounting Review,2004,79(2):277-304.

[16]DANIELSEN B R,VAN NESS B F, WARR R S.Reassessing the impact of option introductions on market quality:A less restrictive test for event-date effects[J].Journal of Financial and Quantitative Analysis,2007,42(4):1041-1062.

[17]KIM Y,LI H D,LI S Q.CEO equity incentives and audit fees[J].Contemporary Accounting Research,2015,32(2):608-638.

[18]高兰芬.董监事股权质押之代理问题对公司会计资讯与公司绩效之影响[D].台南:台湾成功大学,2002.

[19]陈焰华.股权质押对公司绩效的影响研究[J].商业文化,2014(20):148-149.

[20]LEE T S,YEH Y H.Corporate governance and financial distress:Evidence from Taiwan[J].Corporate Governance,2004,12(3):378-388.

[21]COHEN J R,HANNO D M.Auditors’ consideration of corporate governance and management control philosophy in preplanning and planning judgments[J].Auditing:A Journal of Practice & Theory,2000,19(2):133-146.

[21]肖迪.资金转移、关联交易与盈余管理:来自中国上市公司的经验证据[J].经济管理,2010(4):118-128.

[23]翁健英.大股东资金占用、业绩困境与盈余管理[J].上海立信会计学院学报,2011(3):25-33.

[24]李文洲,冉茂盛,黄俊.大股东掏空视角下的薪酬激励与盈余管理[J].管理科学,2014(6):27-39.

[25]陈德球,肖泽忠,董志勇.家族控制权结构与银行信贷合约:寻租还是效率?[J].管理世界,2013(9):130-143.

[26]BELL T B,LANDSMAN W R,SHACKELFORD D A.Auditors’ perceived business risk and audit fees:Analysis and evidence[J].Journal of Accounting Research,2001,39(1):35-43.

[27]HAY D,KNECHEL W R,WONG N.Audit fees:A meta-analysis of the effect of supply and demand attributes[J].Contemporary Accounting Research,2006,23(1):141-191.

[28]LANSBERG I.The succession conspiracy[J].Family Business Review,1988,1(2):119-143.

[29]KANTER R M.Work and family in the United States:A critical review and agenda for research and policy[J].Family Business Review,1989,2(1):77-114.

[30]陈凌,应丽芬.代际传承:家族企业继任管理和创新[J].管理世界,2003(6):89-97.

[31]DAVIDSON W N III,WORRELL D L,CHENG L.Key executive succession and stockholder wealth:The influence of successor origin, position, and age[J].Journal of Management,1990,16(3):647-664.

[32]李婧,賀小刚,茆键.亲缘关系、创新能力与企业绩效[J].南开管理评论,2010(3):117-124.

[33]GOMEZ-MEJIA L R,LARRAZA-KINTANA M,MAKRI M.The determinants of executive compensation in family-controlled public corporations[J].Academy of Management Journal,2003,46(2):226-237.

[34]CORBETTA G,SALVATO C.Self-serving or self-actualizing?Models of man and agency costs in different types of family firms:A commentary on “comparing the agency costs of family and non-family firms:conceptual issues and exploratory evidence”[J].Entrepreneurship Theory and Practice,2004,28(4):355-362.

[35]MILLER D,LE BRETON-MILLER I,MINICHILLI A,et al.When do non-family CEOs outperform in family firms?Agency and behavioural agency perspectives[J].Journal of Management Studies,2014,51(4):547-572.

[36]張玮,陈凌,朱建安.非家族高管更加“患不均”:家族企业CEO身份对高管薪酬差距的影响研究[J].商业经济与管理,2018(11):40-50.

[37]陈晓敏.家族企业与职业经理人信任的建立:经理人市场声誉机制角度[J].财会研究,2008(3):62-63.

[38]JENSEN M C,MURPHY K J.Performance pay and top-management incentives[J].Journal of Political Economy,1990,98(2):225-264.

[39]刘白璐,吕长江.中国家族企业家族所有权配置效应研究[J].经济研究,2016(11):140-152.

[40]VILLALONGA B,AMIT R.How do family ownership,control and management affect firm value?[J].Journal of Financial Economics,2006,80(2):385-417.

[41]刘星,苏春,邵欢.家族董事席位超额控制与股价崩盘风险:基于关联交易的视角[J].中国管理科学,2021(5):1-13.

[42]巩键,陈凌,王健茜,等.从众还是独具一格:中国家族企业战略趋同的实证研究[J].管理世界,2016(11):110-124.

[43]BHARATH S T,JAYARAMAN S,NAGAR V.Exit as governance:an empirical analysis[J].The Journal of Finance,2013,68(6):2515-2547.

[44]刘启亮,李蕙,赵超,等.媒体负面报道、诉讼风险与审计费用[J].会计研究,2014(6):81-88.

[45]李嘉明,杨帆.对外担保会影响审计费用与审计意见吗?[J].审计与经济研究,2016(1):27-37.

[46]MINUTTI-MEZA M.Does auditor industry specialization improve audit quality?[J].Journal of Accounting Research,2013,51(4):779-817.

[47]WANG K,XIAO X.Controlling shareholders’ tunneling and executive compensation:Evidence from China[J].Journal of Accounting and Public Policy,2011,30(1):89-100.

[48]温忠麟,张雷,侯杰泰,等.中介效应检验程序及其应用[J].心理学报,2004(5):614-620.

[49]BARON R M,KENNY D A.The moderator–mediator variable distinction in social psychological research: Conceptual,strategic,and statistical considerations[J].Journal of Personality and Social Psychology,1986,51(6): 1173-1182.

[50]闫焕民,刘宁,陈小林.事务所转制是否影响审计定价策略:来自我国上市公司的经验证据[J].审计研究,2015(5):93-101.

Controlling shareholder’s share pledge, source of CEO

and audit fees: Empirical evidence from listed family firms

SU Chun1, LIU Xing2

(1. School of Accounting, Chongqing University of Technology, Chongqing 400054, P. R. China;

2.School of Economics and Business Administration, Chongqing University, Chongqing 400044,P. R. China)

Abstract: In recent years, with the rapid development of society and economy, controlling shareholder’s share pledge has become a very common phenomenon in China capital market. The so-called share pledge of controlling shareholders refers to a debt financing method in which controlling shareholders pledge their own shares to banks, securities companies, trust companies and other financial institutions to obtain credit funds. This financing method has more advantages than other financing methods in terms of convenience and rapidity, which can quickly help controlling shareholders solve the problem of capital shortage, but also makes enterprises face the risk of control transfer. For this reason, the share pledge behavior of controlling shareholders of listed companies has aroused widespread concern in the academic and practical circles. Although existing research has explored the influence of controlling shareholder’s share pledge on corporate audit fees, few scholars have gone deep into the family firms level to explore the relationship between controlling shareholder’s share pledge and audit fees. To this end, this article takes China’s A-share listed family companies from 2008 to 2017 as the research object, deeply examines the impact of controlling shareholder’s share pledge on audit fees, and analyzes the moderating effects of CEO from different sources. On this basis, we have carried out research design, constructed relevant research models, and verified the relevant mechanisms and hypotheses proposed in the article through descriptive statistical analysis, correlation analysis, multiple regression analysis and mechanism analysis. The study finds that the share pledge of family controlling shareholders is significantly positively correlated with the audit fees charged by auditors. At the same time, compared with family CEO, non-family CEO will significantly weaken the positive correlation between the family controlling shareholder’s share pledge and audit fees. Further analysis finds that the controlling shareholder’s share pledge will lead to a significant increase in corporate governance risks and earnings manipulation risks, thereby increasing the audit fees of the family firms. Finally, after considering potential endogenous issues, re-measurement of audit fees, and narrowing the sample range of family firms, our research conclusions remain unchanged. The above research conclusions show that the risk arising from the share pledge by the controlling shareholder of the family firms can be identified by the auditor, therefore the auditor will compensate by charging more audit fees. At the same time, the non-family CEO can restrict the family controlling shareholder’s benefit encroachment, which will help auditors to better identify the risks arising from the family controlling shareholder’s share pledge. Therefore, auditors can implement differentiated charging strategies based on the different sources of family firms CEO. This article not only extends the controlling shareholder’s share pledge to the family firms level for research, but also enriches and supplements the relevant literature on audit fees. So, it has certain theoretical contributions and practical significance for auditors to implement differentiated charging strategies.

Key words: family firms; controlling shareholder’s share pledge; source of CEO; audit fees

(責任编辑傅旭东)