从民机市场预测看民用航空发动机未来发展

2022-11-04王翔宇中国航发研究院

■ 王翔宇 / 中国航发研究院

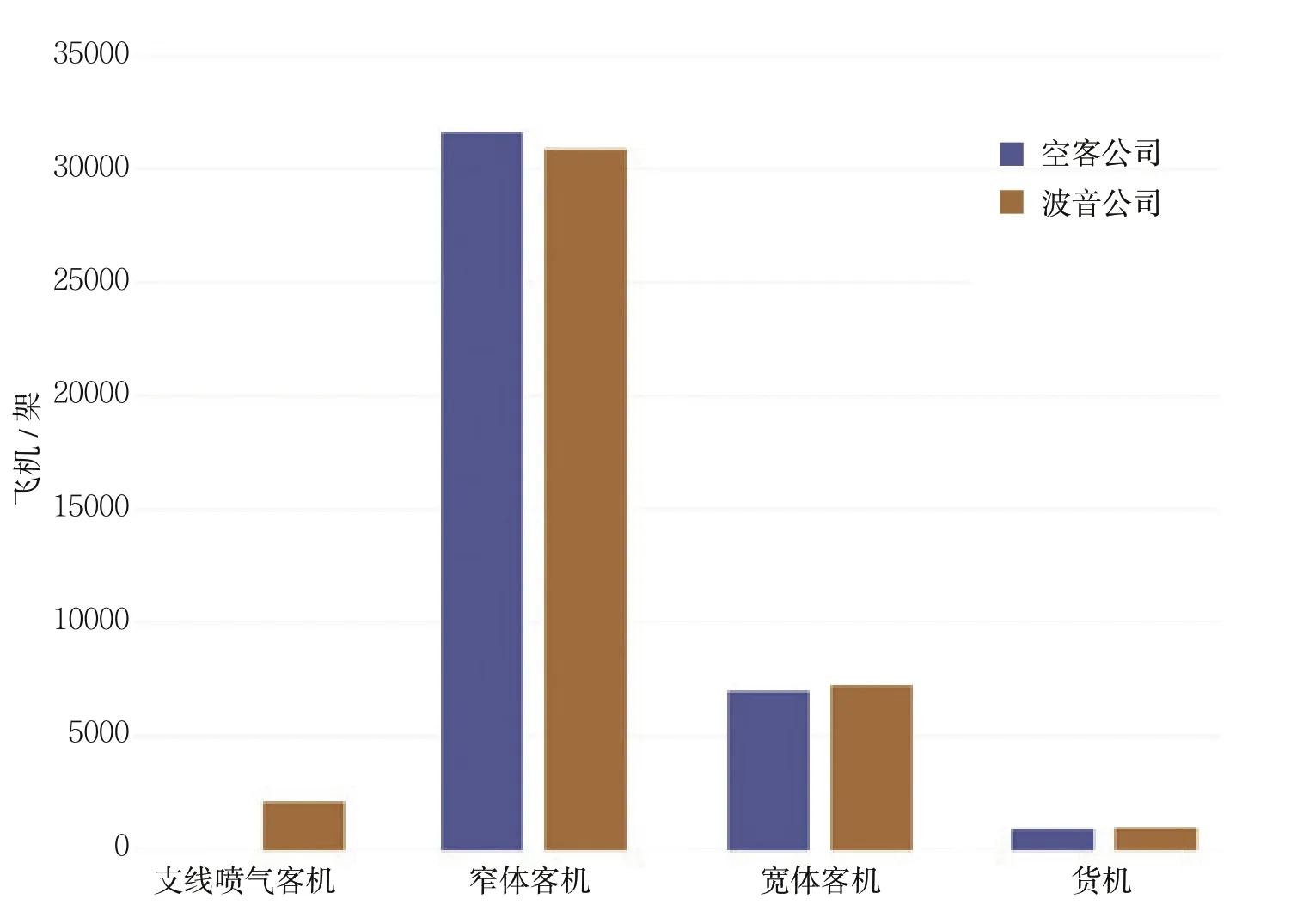

根据空客公司和波音公司发布的最新市场预测,未来20年全球民用飞机的交付量为40000架左右,其中窄体飞机占比达到了80%,相应地牵引出不同量级航空发动机的市场需求。

民用航空发动机的市场需求主要体现在两方面:一是新飞机出厂交付时来自飞机自身的装备需求,单发、双发乃至四发等不同类型的飞机配装不同数量、不同推力量级的发动机;二是在飞机出厂后日常使用中的换发需求,发动机在例行维护保养和故障维修时可能用备份发动机进行替换。特别是前者,能够表征发动机市场需求的绝大部分来源,在直观明确地反映飞机和发动机之间那种整体与部件的对应关系的同时,也意味着飞机机队预测结果对于判断未来民用航空发动机市场发展走势有着重要的参考价值。

空客公司和波音公司未来20年不同细分市场机队交付预测

空客和波音相继发布市场预测年报

2022年范堡罗航展开幕前夕,空客公司发布了最新版本的《全球民航市场预测》(GMF),预计到2041年全球在役商用飞机为46930架,与之前给出的到2040年机队规模46720架的预测结果相差很小。未来20年预测周期内合计产生39500架客机和货机的市场需求,其中随着市场规模扩张产生的新增需求占比超过了60%。虽然延续了之前关于全球民航旅客运输量会在2023—2025年恢复疫情前水平的判断,但考虑到奥密克戎病毒不断变异以及俄乌冲突等市场潜在风险因素,空客公司将未来20年旅客周转量(RPK)年化增长率从3.9%下调到了3.6%,对应的客机交付量38600架。民航货运市场则有望保持疫情以来繁荣发展的势头,2041年前货邮周转量(RTK)年化增长率可能会维持在3.2%,较2021年11月的市场预期上升了0.2%,期间进行的客机改货机数量达到1550架,占据货机机队规模的一半以上。

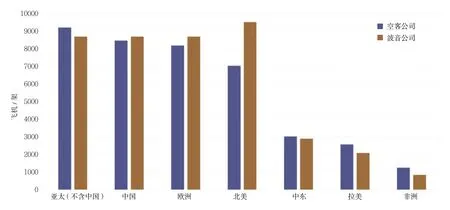

空客公司和波音公司未来20年不同区域机队交付预测

特别说明的是,空客公司在其机队分析预测中并未考虑100座级以下的支线飞机市场,预计未来20年全球窄体飞机和宽体飞机分别交付31620架和7870架,此时对应的市场占比为80%和20%,新生产的890架货机全部为宽体飞机。具体到各个区域,预测周期内亚太地区的机队交付17580架,约为全球交付总量的45%,其中中国市场将交付7070架窄体飞机和1350架宽体飞机,成为发展最为迅猛的单一经济体,而中东地区则是唯一的宽体飞机交付超过窄体飞机的细分市场。考虑到新机的不断交付,空客公司认为以A220、A320neo系列、A350、737MAX、777X和787为代表的新一代高效飞机的市场份额将从2021年的20%上升到2041年的95%。

几乎就在空客公司更新预测年报的同时,波音公司也发布了2022年版的《商用航空市场展望》(CMO)。同样,基于未来20年全球GDP增速为2.6%的假设,波音公司给出的旅客周转量和机队规模年化增长率分别为3.8%和2.8%,到2041年全球在役民用飞机(不含支线涡桨飞机)达到47080架,市场价值超过7.2万亿美元,其中41170架为预测周期内新交付,与2021年的预测结果相比下降了2500架左右。波音公司表示,由于对全球长期GDP(-0.1%)和旅客周转量(-0.2%)增长前景的调低,即便不将俄罗斯及中亚市场(约1500架)排除在外,未来20年交付需求也很难达到疫情前做出的评估。为支持全球供应链和不断增长的快递网络,航空货运市场对专用货机的需求持续强劲,波音公司预计货邮周转量增速将保持在4.1%,超过空客公司预期0.9个百分点,2041年的货机机队规模是2019年的1.8倍,新生产的专用货机为940架。

在波音公司预测交付的机队中,窄体飞机占比约75%,达到30880架,非常接近空客公司的预测结果。疫情前运营的窄体飞机中已有98%重新投入使用,而目前宽体飞机机队仍然低于2019年和2020年年初在役数量的80%,相应地,波音公司将宽体飞机交付预期设置为7230架,约为空客公司的91%。虽然未来20年支线喷气飞机交付量可能仍在2000架以上,但波音公司认为全球支线喷气飞行市场需求会长期维持在疫情前的状态,新交付飞机将全部用来填补退役机队产生的市场空缺。考虑到支线飞行市场主要集中在北美地区、机队需求占全球总量的3/4以上,波音公司针对不同区域的机队交付预测自然也与空客公司出现了一定的差异。除了机队需求以外,波音公司还预测未来20年航空服务市场价值将达3.6万亿美元,维修和改装业务占比70%,其余的市场空间主要涉及数字化解决方案和航空培训。

飞机机队预测准确性回顾与比较

过去的几十年里,空客公司和波音公司定期发布的市场预测年报被认为是民航业最全面的市场分析,是对未来市场发展走势研判的重要参照与指引。曾经有研究人员基于2013年市场情况对波音公司预测年报(1999年版)的准确性进行评估,该年份全球民航旅客周转量为58890亿RPK,仅比波音公司预测的60780亿RPK少3%,对应的客机机队在役数量误差也不过8%。不过除了中小型窄体飞机以外,其他细分市场机队在役量的预测值都高于15年后的实际情况,当然也正是得益于737和A320系列超预期的市场表现,在一定程度上抵消了其他细分市场运量需求的下滑。例如,市场实际的宽体飞机机队规模比波音公司预计的要少1700多架,500座级的超大宽体飞机在役量还不到预测值的一半。

波音公司机队规模预测值和真实值比较( 2013年 )

而那时候的空客公司对于宽体飞行市场的未来比波音公司要乐观得多。笃定民航运输从枢纽到枢纽的集中式发展趋势,空客公司研发了前所未有的超大宽体飞机A380,同期发布的市场预测年报也一直为其市场前景鼓吹造势。截至超大客机不再作为一个细分类别出现在市场预测年报之前,空客公司给出的未来20年超大客机交付需求普遍是波音公司预期的2 ~3倍,由于两家公司预测的旅客周转量增速相差无几,超大客机所承担的运量大幅侵占了窄体飞机的市场份额,这也使得空客公司关于窄体飞机交付量的预测比波音公司少了4000多架,占到了未来窄体飞机机队的20%,市场价值接近5000亿美元。当然市场对机队预测结果的检验并不需要等到20年之后,空客公司于2019年宣布了A380的停产计划,也在某种程度上为两家公司曾经的市场路线之争画上了句号。

抛开支线市场不谈,空客公司2022年版的市场预测年报关于窄体飞机、宽体飞机和货机的交付预期较波音公司的偏差分别为2.4%、-3.5%和-5.3%。时殊事异,如今两家公司在未来民航运输市场发展态势研判上表现出了高度的一致,即窄体飞机市场有望继续保持之前景气的局面,代表了未来机队需求的绝对主体,交付量可能会是宽体飞机市场的4倍以上。早在新冠肺炎疫情爆发之前,业界就已普遍看好窄体飞机市场的发展,后疫情时代迟迟难以彻底破除的国际旅行限制、经济下行大背景下航空公司的运营成本压力则给未来的宽体飞机市场带来了更多的不确定因素。不过虽然机队规模相差悬殊,但宽体飞机高昂的单价使得其机队市场价值与窄体机队相差无几,仍旧是一个不可忽视的细分市场,同时航空货运的运输时效和可靠性方面巨大优势在新冠肺炎疫情下进一步凸显,成为全球增强供应链弹性的重要工具,在一定程度上促进了专业宽体货机的市场发展。

空客公司和波音公司机队交付历史预测结果比较

一个有意思的事实是,虽然空客公司较波音公司预测的全球市场交付差距也就1%,但净新增机队规模差距却扩大到了10%以上。出现这种情况的原因在于二者对于未来机队结构的演化有着不同的理解。如今在役的23000 架民航飞机中,波音公司认为到2031 年其中的50%将会被替换,到2041 年只有5690 架能够继续服役,比空客公司预测的少了近2000 架,特别是窄体飞机市场能够留存的机队占比还不到12%。部署新一代高效飞机的最大驱动力在于提高燃油效率、支持碳减排目标,与A320ceo、A330、737NG 和777 这样的机型相比能够节省20%~40%的燃料,但在后疫情时代全球系统性经济风险越发高企的当下,机队过快的更新换代无疑对航空公司的财务健康状况产生巨大的冲击,民航市场主要产品新旧交替节奏仍难下定论。

机队需求牵引下的航空动力市场

作为飞机上最为核心的部件系统,航空发动机市场需求与飞机机队交付共线性、强相关。随着四发大型宽体飞机在民航市场上日渐势微,10年间全球发动机与飞机保有量之比由2.15下降到2.06左右,未来民航市场上双发飞机的大行其道将使得发动机和飞机之间2∶1的需求关系越发明晰。若不考虑客机改装货机导致的发动机需求变化,基于空客公司和波音公司的飞机预测结果并假设飞机的备发系数为10%,可粗略估计未来20年全球窄体飞机和宽体飞机的动力装置交付量分别为68000台和17600台,按照发动机市场价值占飞机的20%计算对应的金额合计超过1.4万亿美元。这也与日本飞机开发公司的民用航空发动机市场预测结果非常接近。

过去的20 年,窄体飞机市场的兴旺腾飞带动了整个民航市场的快速发展,是未来20 年产品需求量和价值量占比最大的细分市场。在100 ~119 座级这个最小的窄体飞机群体中虽然一直有737-700 等的缩短型产品,但由于运营经济性不佳而没有成为热门机型。归入空客公司旗下的A220 将是进入这一领域第一款全新机型,储备订单达到了544 架,相当于空客公司所有宽体飞机订单的85%。120 ~169座级的窄体飞机尤为常见,737系列和A320系列的市场支配性地位毋庸置疑,170 ~229座级的飞机订单也在增加。事实上A321和737-800/-8等稍大的飞机比A318/319和737-700更受欢迎,特别是A321XLR于2019年夏季正式推出以来订单在500架以上,有望与A220一同帮助空客公司扩大在窄体飞机市场的优势。

目前,配装窄体飞机的中小推力涡扇发动机正在经历从CFM56和V2500到LEAP和PW1100G-JM的 变革。2021年CFM56发动机的在役运营数量仍在20000台以上,大约是其他窄体发动机的2倍,且新交付量依旧超过了100台。由于波音737MAX停飞、超过450架订单的取消,再加上新冠肺炎疫情对整个航空产业的全方面影响,LEAP发动机占领市场的节奏显著低于预期,到2021年投入运营的数量不超过4000台,即使后续能够实现年化20%的稳定增长,也要到2028年才能超过CFM56发动机的保有量、到2030年后才能达到CFM56发动机的在役峰值。PW1100G-JM系列也将以类似的速度增长,未来10年有望从不足3000台增长到10000台以上,届时将是V2500发动机在役数量的2倍还多。目前PW1100G-JM发动机与LEAP发动机在A320系列的配发份额上基本呈现4∶6的关系,不过A320还有1/3的订单尚未确定动力方案, 再考虑到A220高歌猛进的市场态势,未来PW1000G发动机与LEAP发动机的市场差距要远小于V2500发动机相比CFM56发动机的差距。此外,国产窄体飞机及其发动机也将在未来20年大展拳脚,作为我国自主设计制造的第一款大型商用发动机,“长江”1000A有望成为国内民航动力市场的破局者、全球民航动力市场的搅局者,后续市场空间令人期待。

日本飞机开发公司( JADC )未来20年全球民用航空发动机市场预测( 含备发 )

宽体飞机的主要市场是中远程国际航线和需求量较大的国内航线,以A330和787为代表的高燃油效率、航程性能优异的300座级小型宽体飞机问世后迅速获得航空公司的青睐,之前大型宽体飞机运营难以获利的远程航线正在被逐步开辟。从在役量上看,A330约为787的四分之三,不过其订单量却比787多出一倍,在400架以上,成为A320neo和737MAX之后的又一个市场竞争焦点。超大客机释放的市场空间主要由中大型宽体飞机承接,机队规模已增长到整个宽体飞机的三分之一,其中777以1300架左右的在役量一枝独秀,占到全球宽体机队的四分之一以上,也是市场份额最多的宽体机型。随着777X研发的不断推进、交付在即,该系列较A350的市场优势可能会进一步巩固。

大跨度的座级范围使得不同细分市场的宽体飞机对于动力装置的需求存在较大差异,宽体飞机动力市场份额也相应的非常分散。在2021年投入使用的12600台左右宽体飞机发动机中,GE公司的CF6-80发动机占20%、GE90发动机占18%、GEnx发动机占16%,罗罗公司的遄达700发动机占11%,还有其他遄达发动机型号和PW4000发动机,既没有像窄体飞机动力市场那样一锤定音的垄断性产品,新旧型号之间的交替也更加的平稳缓慢。配装787的GEnx发动机和遄达1000发动机、配装A330neo的遄达7000发动机、配装A350XWB的遄达XWB发动机以及即将出现的市场上为777X提供动力的GE9X发动机将是未来20年宽体飞机动力市场的主要发动机型号。一方面,目前787有86%的在役机队、62%的储备订单选择GEnx作为动力装置,遄达1000想要卷土重来可能并不容易;另一方面,777X的交付推迟到2025年可能给A350带来市场机遇,A350货机的出现也将进一步抬升遄达XWB发动机的市场需求。因此中短期内,GEnx发动机和遄达XWB发动机分别作为成长期中等推力涡扇发动机和大推力涡扇发动机的代表,可能会在市场份额上表现出一定的优势。在所有发动机类别中,宽体飞机动力市场受到疫情的破坏最大,预计其低迷期将比短途和中程飞机动力的持续时间更长,而这与大量逐步淘汰或长期停飞存放的飞机相叠加,对中大推力涡扇发动机的价值造成了严重伤害。当然,从某种意义上来说,这对于像中国这样的后发国家也会产生更充裕的时间窗口,未来20年国产宽体飞机/发动机也有望在错综复杂的市场格局中占据一席之地。

结束语

过去的两年无疑是全球航空业的动荡期,尽管面临巨大挑战,但航空旅行需求驱动因素几乎没有变化。在最新的市场预测年报中,空客公司和波音公司均预计到2041年全球窄体和宽体机队交付量在40000架左右,其中窄体飞机市场份额有望突破80%,继续保持着绝对市场主体的地位,并牵引出对LEAP发动机和PW1100G-JM发动机的巨大需求,而宽体飞机和发动机以其可观的市场价值仍将是未来航空运输市场的重要组成部分。

如今全球政治经济局势不同以往、风险变化无常,难以预见又影响深远的事件频发,很多市场走势判断可能会在几天或者几周内发生颠覆性变化,空客公司和波音公司与之前相比也在一定程度上下调了对市场增长的预期,年报中的很多数据细节更加语焉不详,提供的有效信息也是越来越少。航空市场的未来还有太多的未知,航空产业链的内在逻辑也可能发生改变,所有的市场参与者有必要保持定力、谨慎前行,为可能发生的一切做好准备。