中国新增油气探明经济可采储量特征分析

2022-10-12王永祥徐小林鞠秀娟胡晓春

王永祥 杨 涛 徐小林 鞠秀娟 胡晓春

( 1中石油煤层气有限责任公司;2中国石油勘探开发研究院;3 中国石油天然气集团有限公司油气储量评估中心)

0 引言

中国石油天然气探明储量自1984年起,执行《石油储量规范》(GBn 269—1988)及《天然气储量规范》(GBn 270—1988)[1-2],规范中的可采储量指技术可采储量,没有经济可采储量的类别。经过20年的实施,2004年和2005年分别出台了《石油天然气资源/储量分类》(GB/T 19492—2004)国家标准[3]和《石油天然气储量计算规范》(DZ/T 0217—2005)行业标准[4](以下将两标准同简称为标准)。标准将储量细分为地质储量、技术可采储量、经济可采储量和剩余经济可采储量共4类,将技术可采储量划分为经济可采储量和次经济可采储量两部分,奠定了与国际通用油气资源储量准则接轨的基础。“十一五”至“十三五”期间,经济可采储量类别在中国油气勘探优化、开发建设、资本经营和业绩管理等方面已得到广泛应用,其重要性对国家和企业越来越凸显。

无论是中国油公司内部面对各级储量,还是国家层面对探明储量,年度新增均是储量管理的重点,其中新增经济可采储量也成为储量管理中的难点。随着2000年以来国内三大油公司陆续境外上市并按美国证券交易委员会(SEC)准则开展证实储量评估,国内学者发表了很多有关SEC证实储量(最高级别的剩余经济可采储量)的研究成果,但对国内探明经济可采储量的研究却少有报道,出现了经济可采储量研究“冷热”不均的局面。客观回顾中国探明经济可采储量10多年来的新增状况与特征,对深化国内标准体系下的经济可采储量评价、深入认识国际主流油气储量管理体系[5-6]、推动建立中国油公司以经济可采储量为核心的储量管理[7-8]、不断夯实中国油气开发建设基础等具有重要作用。

1 中国新增油气探明储量整体状况

本文所指的新增是指向国家首次申报油气探明储量的油/气田或区块;石油特指原油,不含天然气中的凝析油;天然气特指气层气,包括气藏气、油气藏气,不包括原油中的溶解气,也不含页岩气和煤层气。本文引用的储量、产量基础数据依据自然资源部油气储量评审办公室出版的(各年度)全国石油天然气探明储量评审表[9],即本文原油、天然气的各类储量、产量与评审表中的原油、气层气保持一致。需要说明,上述定义或数据与统计部门的口径可能不同(如本文原油产量未包括凝析气藏中的凝析油产量,气层气产量未包括油藏中的溶解气产量)。标准实施期间为2005年至2020年,基于油气新增储量5年滑动平均值在统计分析中所具有的代表性,本文所引用资料主要集中在2006—2020年,即“十一五”至“十三五”期间。

1.1 新增油气探明储量综述

年度新增探明储量作为油气勘探发现的最终体现及勘探开发一体化的核心成果,受到很多专家学者的关注,也从不同角度对不同时期的勘探成果和(探明地质)储量特征进行了分析与展望。

赵文智等总结了中国“十五”期间在陆相盆地岩性地层油气藏、中西部地区前陆冲断带、叠合盆地中下部组合、成熟盆地精细勘探,以及近海海域等取得的一系列新发现带来的油气储量新的增长高峰期[10]。李干生分析了中国“十一五”及以后油气资源可持续发展的资源基础[11]。中国石油“十一五”以来,大力实施油气储量增长高峰期工程,形成了中国石油历史上持续时间最长的储量增长高峰期[12];“十二五”期间,油气勘探不断取得重大发现,形成了15个油气规模储量区,油气储量持续高峰增长,天然气迈入大发展阶段[13];“十三五”油气储量继续高位增长[14]。中国海油“十二五”油气储量再创历史新高,“十三五”获得了29个大中型油气田的发现,新增探明地质储量17×108t油当量,成为国内油气增储上产的主力军[15-16]。中国石化“十三五”累计新增探明石油地质储量4.12×108t、天然气地质储量1.02×1012m3,实现了低油价以来石油天然气探明储量稳步回升[17]。

2005—2020年,中国油气储量一直执行相同标准,新增探明储量整体特征比较清晰[18-19]。中国新增石油探明储量主要来自鄂尔多斯、渤海湾、准噶尔、塔里木、松辽、柴达木、珠江口、北部湾等盆地,新增天然气探明储量主要来自鄂尔多斯、四川、塔里木、东海陆架、渤海湾、松辽、琼东南、准噶尔和柴达木等盆地。新增石油探明储量主要埋藏于2000m左右的中浅层和中深层,天然气则主要埋藏于2000m以下的中深层至超深层。新增探明储量中储层物性逐步变差,其中,新探明油藏中低渗储层和致密储层占比呈上升趋势,新探明气藏中致密储层占比已超过80%。新增油气探明储量的丰度均以低丰度和特低丰度为主。

总体上看[20-21],中国石油新增探明地质储量长期小幅增长,天然气新增探明地质储量长期快速增长,已形成“油气并举”的新格局;西部新增石油储量逐渐超过东部,新增天然气储量占主体地位,海域增储规模进一步增大;非常规油气储量实现了跨越式发展。同时应该看到[22],“十五”以来,油气勘探增储领域没有发生根本性变化,岩性类、成熟探区是石油增储的主体,天然气则以岩性类、碳酸盐岩和前陆三大领域为主,低渗透率、低丰度、非常规等低品质储量占比持续走高,效益发展面临挑战。因此,在研究新增探明地质储量状况的同时,需要不断加强新增可采储量特别是新增经济可采储量的分析。

1.2 新增油气探明各类储量规模

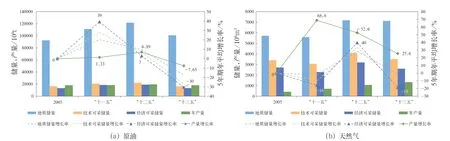

标准实施以来全国新增油气探明储量状况如图1所示。将3类储量(地质储量、技术可采储量和经济可采储量)与年产量展示于相同刻度的左轴上,反映地质储量规模大、数据常常高位运行,与可采储量相比尤为明显。但决定油气产量的是可采储量,特别是经济可采储量。按5年计划的年均水平进行对比,可以较好地消除年度数据造成的波动。将各类储量和产量按5年计划进行年平均并以标准实施的第一年(2005年)为基准进行同期对比,分别计算增长率并置于右轴上。

图1 2005—2020年全国新增油气探明储量与年产量历程图Fig.1 History of the proved new addition oil and gas reserves and annual production in China from 2005 to 2020

2006—2020年,全国原油年均新增探明地质储量10×108t以上(年均约11×108t),其中2012年最高达15.2×108t,2017年最低仅为8.6×108t;年均新增探明技术可采储量1.6×108t以上(年均约2×108t),其中2012年高达2.7×108t,2017年仅为1.4×108t;年均新增探明经济可采储量1.3×108t以上(年均约1.7×108t),其中2012年高达2.3×108t,2017年仅为1.1×108t。

原油产量在“十一五”和“十二五”期间随储量的持续增长而小幅增长。其中“十一五”年均产量比2005年增长1.33%,“十二五”年均产量比“十一五”增长6.89%,“十三五”3类储量均为负增长,特别是经济可采储量增长率为-30%,产量从“十二五”的年均1.94×108t降为“十三五”的年均1.79×108t,降幅达7.65%。

标准实施的3个“五年计划”期间,共新增原油探明地质储量、技术可采储量和经济可采储量分别为166.93×108t、29.86×108t和25.57×108t,与2005年底相应累计探明储量相比,3类储量比例分别为65.7%、41.6%和39.4%。

2006—2020年,全国天然气年均新增探明地质储量5500×108m3以上(年均约6600×108m3),其中2020年高达约9400×108m3,2008年约4800×108m3;新增探明技术可采储量3000×108m3以上(年均约3500×108m3),其中2012年高达约4900×108m3,2008年约2600×108m3;新增探明经济可采储量2200×108m3以上(年均约2700×108m3),其中2012年近3700×108m3,2017年近1800×108m3。

天然气产量在“十一五”至“十三五”期间均大幅度增长,5年期年均增长率分别为68.8%、52.6%和25.6%;尽管储量增幅也出现大幅波动,但由于储量持续高位新增,有效支撑了新区产能建设和产量在高位快速上升。

1.3 新探明的主要油气田

本文以新增技术可采储量2500×104t原油或500×108m3天然气作为大型以上规模的“统计界限”,统计了“十一五”至“十三五”期间中国主要的新增大油气田,2005年及以前已有探明账户的被称为新增(大型)区块。

目前,油田和气田的命名国内比较混乱,存在油气田名称不尽统一、一群油田未归为同一个油田或一个(大)气田未划分出多个气田等情况。因此,以油气田为单元确定的规模类型可能存在争议,本文暂且依据文献[9]探明储量账户中确定的油田、气田进行统计分析。

一个油气田单元通常存在多种类型油气藏,本文选择储量规模占优的1~2种类型作为油/气田的代表。

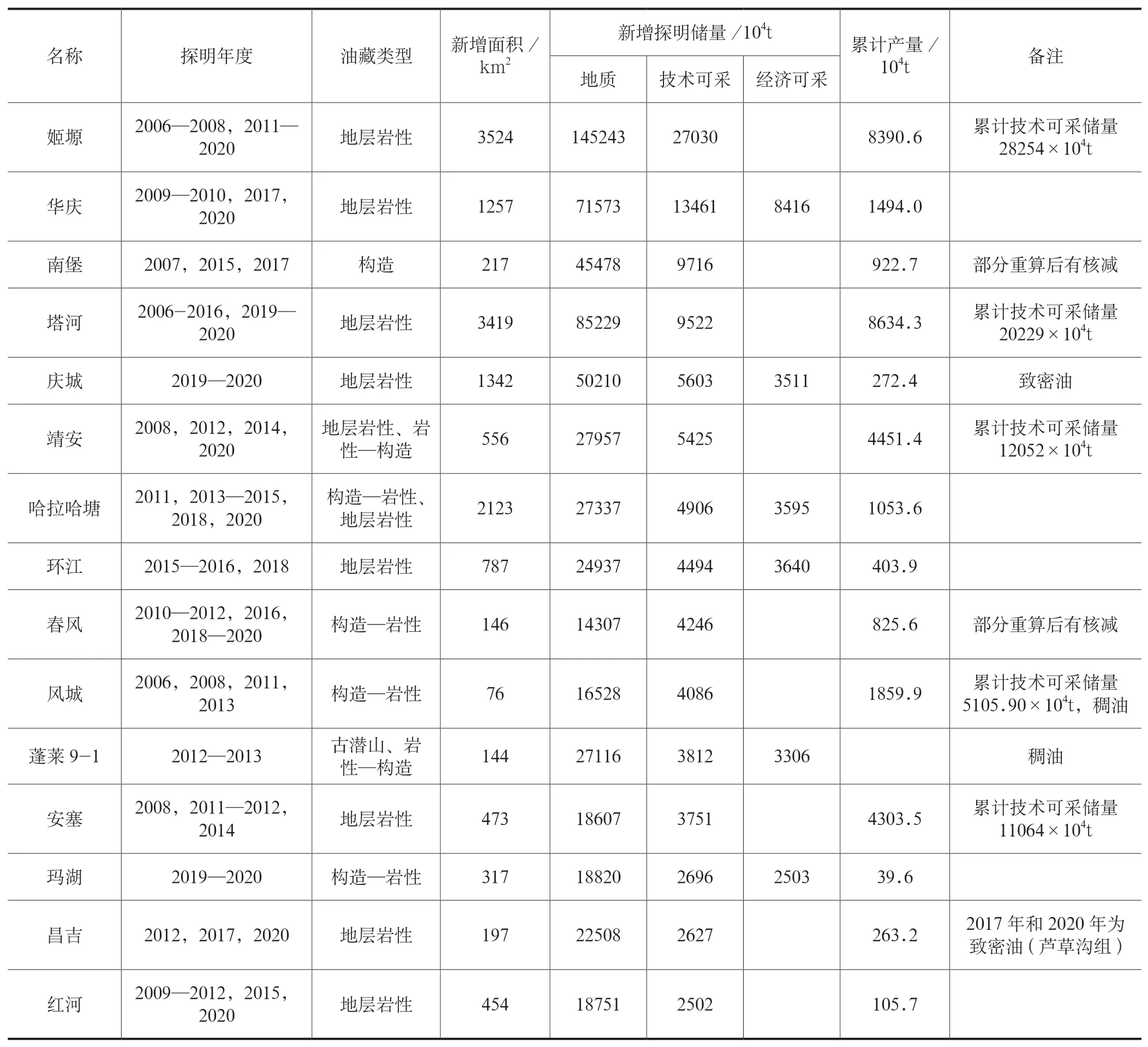

1.3.1 新探明的主要油田

2006—2020年,中国新增大型—特大型油田/区块15个(表1)。其中,长庆探区的姬塬油田为新增的特大型油田(新增探明技术可采储量超过25000×104t),属中国石油的还包括华庆、南堡、庆城、靖安、哈拉哈塘、环江、风城、安塞、玛湖、昌吉等10个大型油田/区块;属中国石化的有塔河、春风和红河3个大型油田/区块;属中国海油的是蓬莱9-1大型油田。

表1 2006—2020年中国新增大型—特大型油田/区块简表Table 1 Summary of the new addition large to super-large oil field/block in China from 2006 to 2020

上述15个规模储量区共新增探明地质储量和技术可采储量分别为61.46×108t和10.39×108t,分别占同期新增探明总储量的36.9%和34.8%,原油累计产量达到33020×104t,占同期原油总产量(277886×104t)的约12%。探明地质储量和技术可采储量的采出程度分别为5.4%和31.8%,测算的经济可采储量采出程度约为35%,总体上,这些规模储量区仍处于低采出程度(技术可采储量采出程度低于40%)阶段[23]。凸显出新探明的规模储量区在原油增储上产中已发挥并将继续发挥重要作用。

这些新增规模储量区分别位于鄂尔多斯盆地(姬塬、华庆、庆城、靖安、环江、安塞、红河)、塔里木盆地(塔河、哈拉哈塘)、准噶尔盆地(春风、风城、玛湖、昌吉)及渤海湾盆地(南堡、蓬莱9-1)。

油藏类型以大型河流—三角洲相形成的大规模低孔低渗砂岩岩性类油藏为主,以鄂尔多斯盆地三叠系延长组发育的姬塬、华庆等特大型油田为代表;其次为古生界海相台缘礁滩体或溶蚀缝洞型碳酸盐岩储层形成的地层岩性油藏,以及东部成熟探区及海域的复杂断块或地层(古潜山)油藏。

大型油田探明时期长。除少数构造类油田主体2~3年探明外,地层岩性为主的油田探明周期长达10多年或更长,如姬塬油田从2005年第一次提交探明储量以来,至今在已发现区块的黄44等区块仍有超6500×104t的剩余控制地质储量,在耿58等区块仍有超8100×104t的剩余预测地质储量。

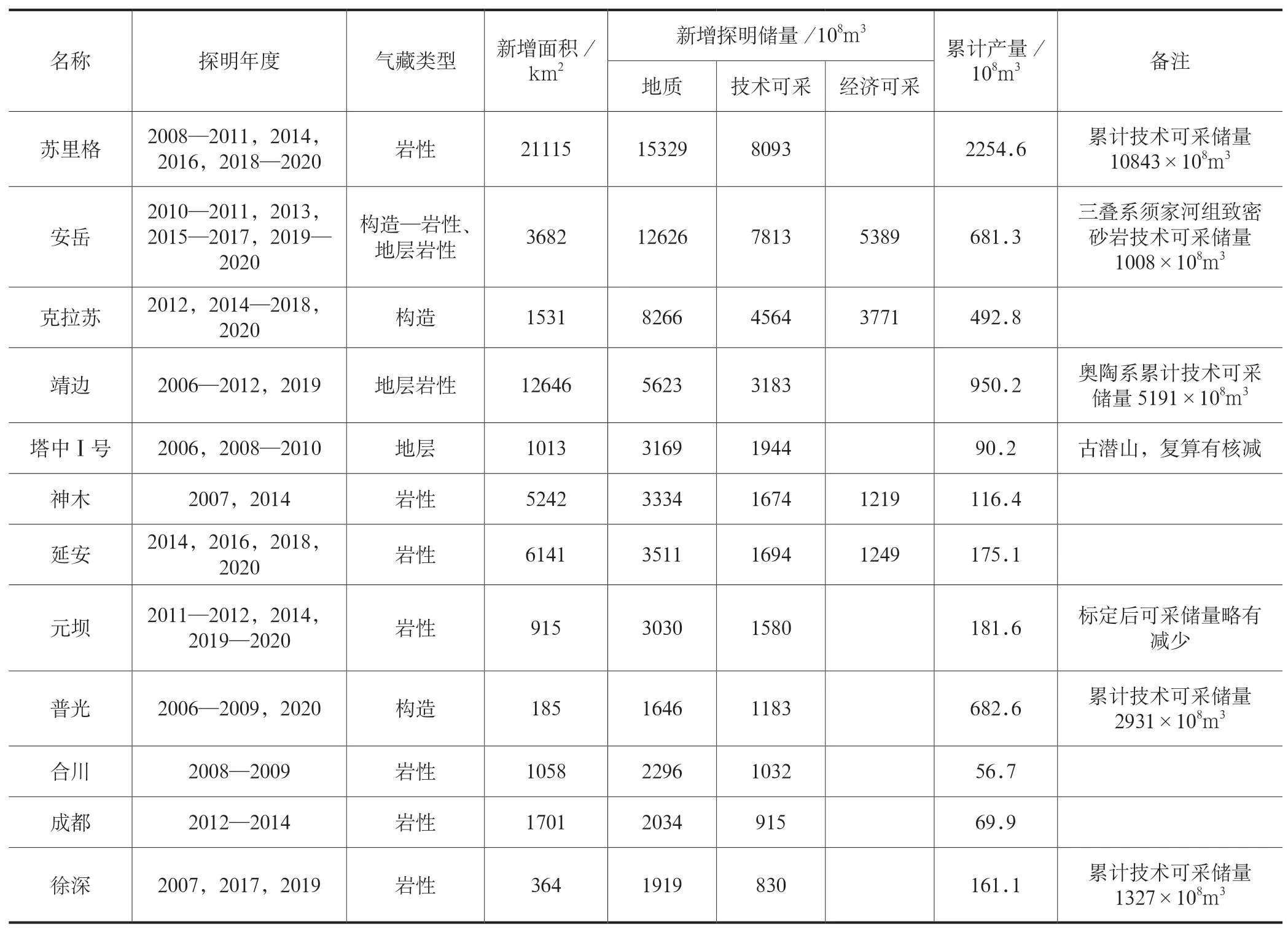

1.3.2 新探明的主要气田

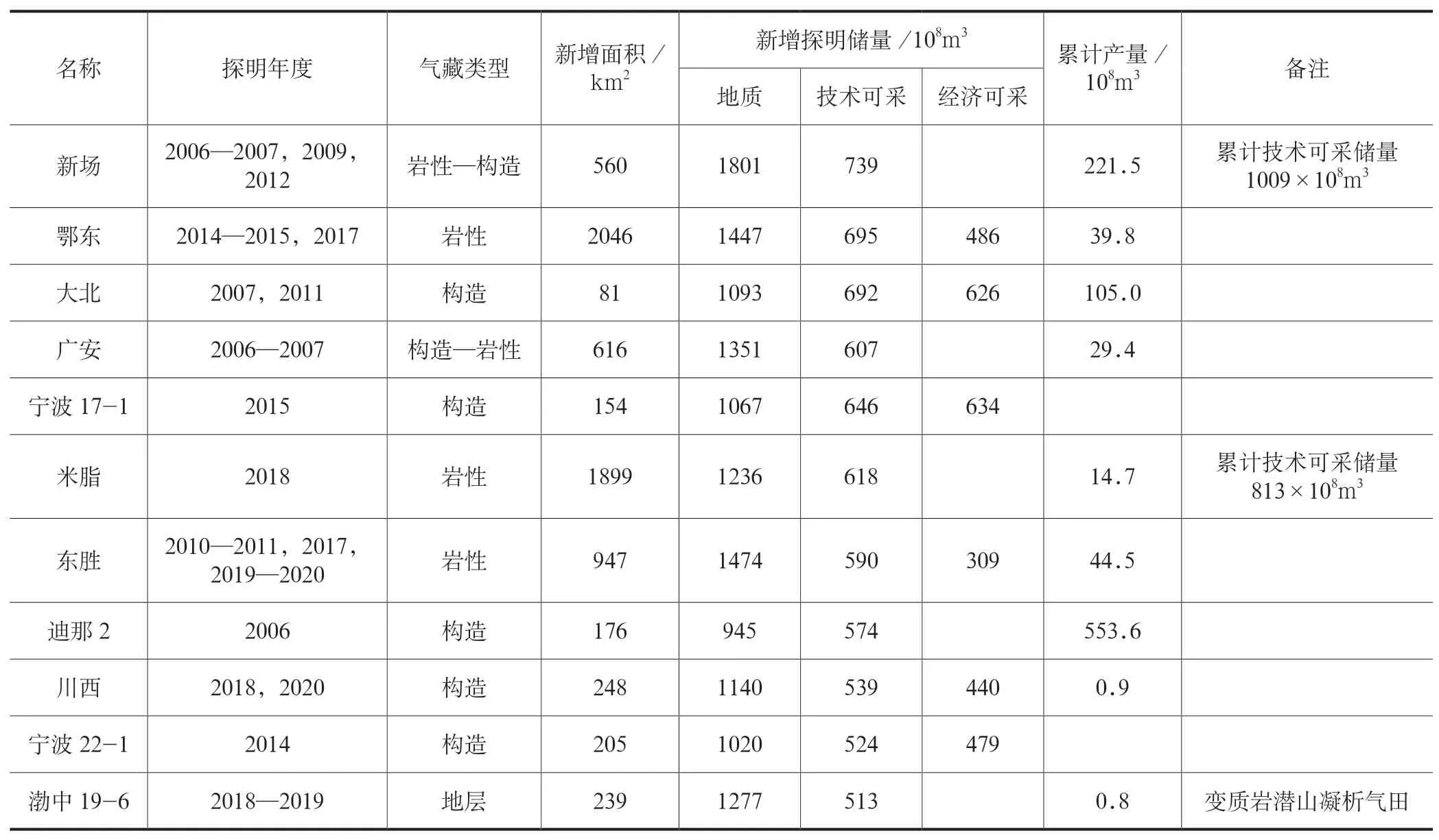

2006—2020年中国新增(部分)大型—特大型气田/区块23个(表2)。其中4个特大型(新增探明技术可采储量超过2500×108m3)气田依次为苏里格、安岳、克拉苏和靖边,均属中国石油。属中国石油的还包括塔中I号、神木、合川、徐深、鄂东、大北、广安、米脂、迪那2、川西等10个大气田;属中国石化的有元坝、普光、成都、新场、东胜等5个大气田;属中国海油的有宁波17-1、宁波22-1、渤中19-6等3个大气田;属延长石油的有延安大气田。

表2 2006—2020年中国新增大型—特大型气田/区块简表Table 2 B Summary of the new addition large to super-large gas field/block in China from 2006 to 2020

续表

上述23个规模储量区共新增天然气探明地质储量和技术可采储量分别为7.66×1012m3和4.12×1012m3,分别占同期新增探明总储量的77%和77.2%,天然气累计产量达到6922.5×108m3,占同期天然气总产量(15282×108m3)的45.3%。这些规模储量区探明地质储量和技术可采储量的采出程度分别为9%和16.8%,采出程度很低,新探明的天然气规模储量区在中国天然气的增储上产中已发挥并将继续发挥关键作用。

这些新增规模储量区分别位于鄂尔多斯盆地(苏里格、靖边、神木、延安、鄂东、米脂、东胜)、四川盆地(安岳、元坝、普光、合川、成都、新场、广安、川西)、塔里木盆地(克拉苏、塔中I号、大北、迪那2)、松辽盆地(徐深)、东海陆架盆地海域(宁波17-1、宁波22-1)及渤海湾盆地海域(渤中19-6)。

气藏类型以岩性类为主,其次为构造类和地层类。一是大型河流—三角洲相形成的大规模低渗砂岩岩性气藏,以鄂尔多斯盆地二叠系山西组、下石盒子组发育的苏里格特大型气田为代表;二是海相碳酸盐岩构造—岩性气藏及地层岩性气藏,前者以四川盆地川中高石梯—磨溪地区探明的寒武系龙王庙组气藏及震旦系灯影组气藏(共探明技术可采储量6805×108m3)为代表,后者以鄂尔多斯盆地奥陶系发育的靖边特大型气田为代表;三是前陆冲断带发育的高丰度构造气藏,以塔里木盆地库车坳陷大北—克深地区下白垩统发育的克拉苏大型砂岩气田为代表;四是东部成熟探区岩性气藏及海域的构造气藏和地层(古潜山)气藏。

2 新增探明经济可采储量状况

2006—2020年新增探明储量规模特征的分析覆盖了全国全部储量,其他特征分析(包括储量丰度、储层物性、油气藏埋深等)均是针对中型及以上规模的重点油气田开展的。其中,原油储量包含176个重点油气田,新增探明地质储量占期间全国总新增探明地质储量的76%;天然气储量包含94个重点气田,新增探明地质储量占期间全国总新增探明地质储量的97%,能够代表该期间全国油气新增储量的特点。另外,这些新增中型及以上规模的油气田或区块按要求需单独编制经济评价报告,新增探明经济可采储量的评价结果相对可靠。

2.1 新增原油探明经济可采储量

2.1.1 新增历程

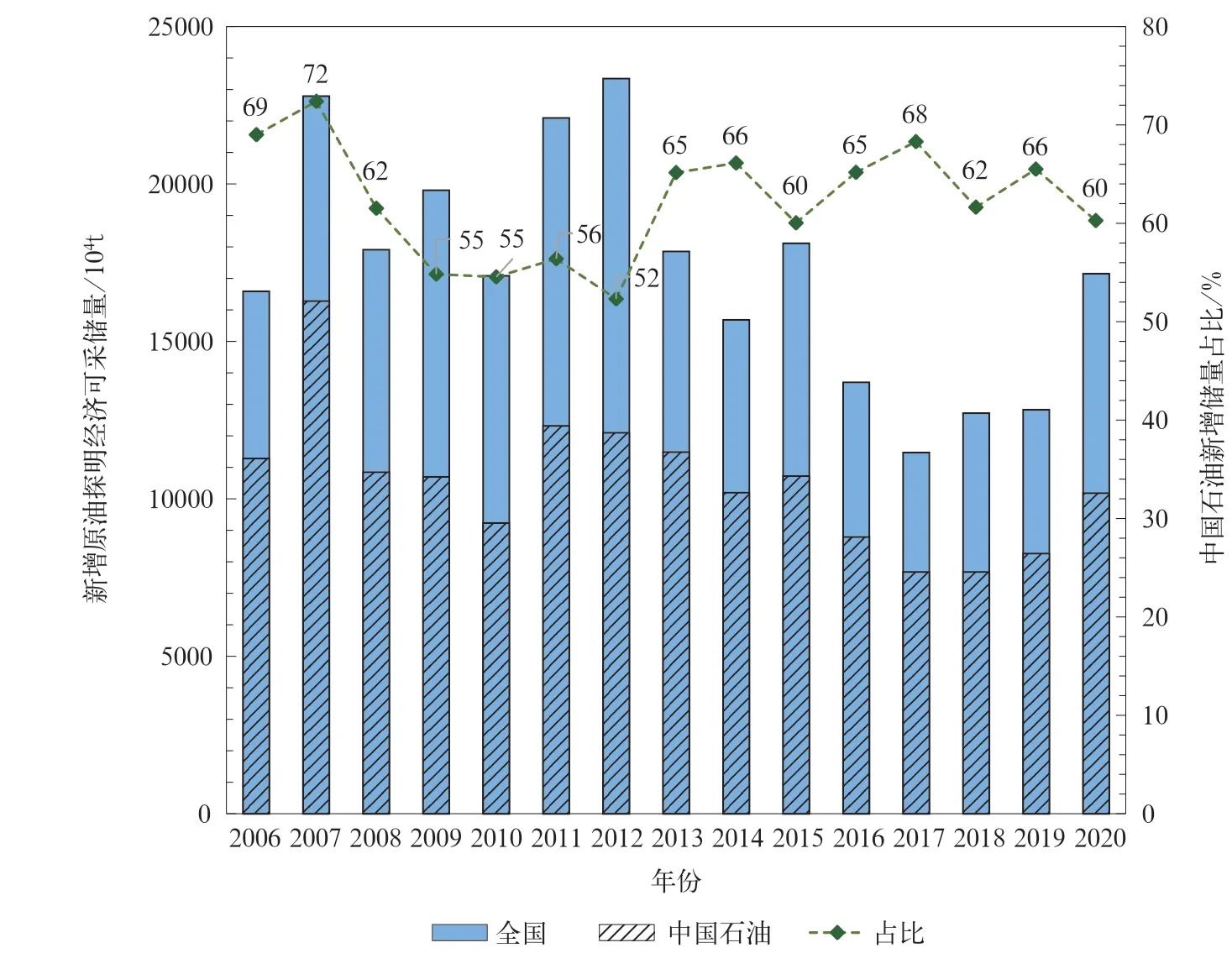

中国新增原油探明地质储量自1996年起进入8×108t大关。“十一五”以来,全国原油探明储量整体保持高峰增长。统计表明(图2),2005年全国新增原油探明经济可采储量1.34×108t;2006—2020年,全国累计新增原油探明经济可采储量达25.57×108t,平均年增1.70×108t。其中,中国石油新增原油探明经济可采储量规模在全国占主体,15年共计新增15.79×108t,平均年增1.05×108t,占全国总量的61.7%。

图2 2006—2020年全国及中国石油新增原油探明经济可采储量历程图Fig.2 Proved new addition economic recoverable oil reserves in China and PetroChina from 2006 to 2020

2007年、2011年和2012年全国出现3个新增原油探明经济可采储量超过2.0×108t的高峰年。这3个年度新增探明中型及以上(技术可采储量在250×104t以上)油田/区块的原油地质储量均超过10×108t,原油经济可采储量在1.8×108t左右。以2007年为例,当年探明15个区块达到中型及以上规模,其中新探明了南堡油田和古龙油田,在姬塬油田扩展了铁边城、吴仓堡和堡子湾等区块,在塔河油田新探明十二区等区块,在渤海海域新探明了旅大5-2、蓬莱19-9、葵花岛和锦州25-1等一批高丰度的油田(区块)。以上15个规模储量区新增原油探明经济可采储量17968×104t,占同年全国总量的约80%。

新增探明中型及以上油田/区块的采收率变化趋势表明储量有劣质化的趋势。“十一五”“十二五”和“十三五”其技术采收率分别为18.94%、18.45%和16.38%,经济采收率分别为16.83%、15.72%和13.29%。“十三五”期间,全国新增原油经济可采储量出现明显减少,5年共计新增经济可采储量6.67×108t,年均增加1.33×108t,相比“十二五”期间的年均增加(1.92×108t)减少了0.59×108t,降幅超过30%。中国石油原油经济可采储量由“十一五”期间的年均增加1.17×108t下降至“十三五”期间的0.85×108t,降幅27%,降幅低于其他油公司,一定程度上减缓了全国原油经济可采储量的快速减少。

2.1.2 主要特征

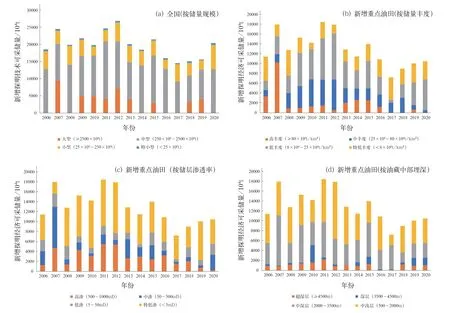

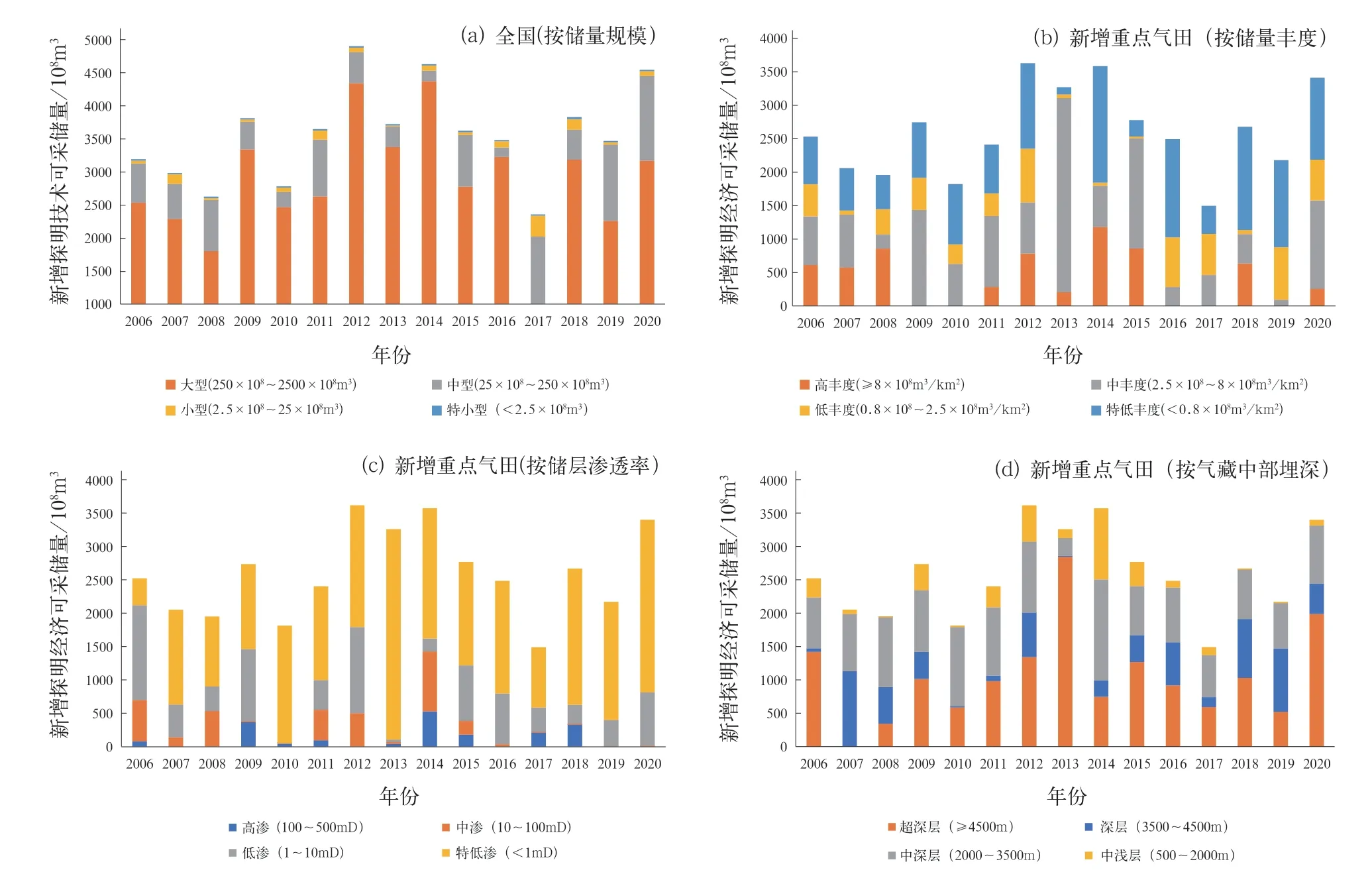

从2006—2020年全国各年度新增原油探明技术可采储量的规模,以及全国重点油田(经济可采储量)的丰度、储层物性、埋深等4个参数进行分类研究,并重点揭示各参数的分类及新增探明经济可采储量的分布特征(图3)。

图3 2006—2020年中国(重点油田)新增原油探明储量特征分类图Fig.3 Characteristics and classification of the new addition oil reserves in China (key oil fields)from 2006 to 2020

(1)全国新增原油探明储量规模。新增原油探明技术可采储量以中型—大型油田(区块)为主,出现频数共273个(次),新增原油探明地质储量、技术可采储量和经济可采储量分别为126.58×108t、22.69×108t和19.41×108t,分别占全国新增相应类别总储量的75.9%、76.0%和75.9%,其中“十三五”期间的占比分别为72.1%、71.7%和71.5%,呈现一定幅度的下降。

(2)全国重点油田新增原油探明储量丰度。重点油田(指中型及以上规模的新增储量油田或区块,下同)新增原油探明经济可采储量以低—特低丰度储量区块占主体,且表现出明显的阶段性。“十一五”期间,低—特低丰度区块原油经济可采储量规模占比约为54%,“十三五”期间该占比快速增至77%,表明全国新增经济可采储量主要分布于低—特低丰度油藏中。其中,作为全国增储的重点,中国石油新增原油经济可采储量的这种趋势更为突出:“十一五”期间,低—特低丰度区块原油经济可采储量规模占比为58%,而“十三五”期间有4个年度,重点增储油田的原油经济可采储量全部为低—特低丰度储量(2017年占比也高达95%),反映了当前油公司及全国新增原油储量对象的高度劣质化趋势。

(3)全国重点油田新增原油探明储量储层渗透率。重点油田新增原油探明经济可采储量中,低—特低渗储量区块占主体,与储量丰度相类似,呈现明显的阶段性:“十一五”期间,低—特低渗油藏的原油经济可采储量规模占比约为60%,稍占主体;进入“十三五”,其占比增加至72.3%,新增原油经济可采储量中低—特低渗油藏占据主体地位。其中,中国石油新增原油经济可采储量的这种趋势更为突出:“十一五”期间,低—特低渗油藏原油经济可采储量占比约为66%,“十三五”期间的占比高达91.4%,成为年度新增经济可采储量的绝对主体,进一步说明了勘探开发对象的劣质化趋势。

(4)全国重点油田新增原油探明储量油藏埋深。重点油田新增原油探明经济可采储量中,2000m以深的中深层、深层及超深层油藏储量占比已超过一半,2006年以来总体占比为53%,且在15年期间整体保持相对稳定,占比为50%~58%,其中深层与超深层的占比为14%。中国石油2000m以深油藏储量占比为59%,整体稳定,高出全国平均水平6个百分点;深层与超深层的占比为12%。全国和中国石油“十三五”后3年深层、超深层油藏储量占比均已超过20%,表明该领域增储潜力在增强。

2.2 新增天然气探明经济可采储量

2.2.1 新增历程

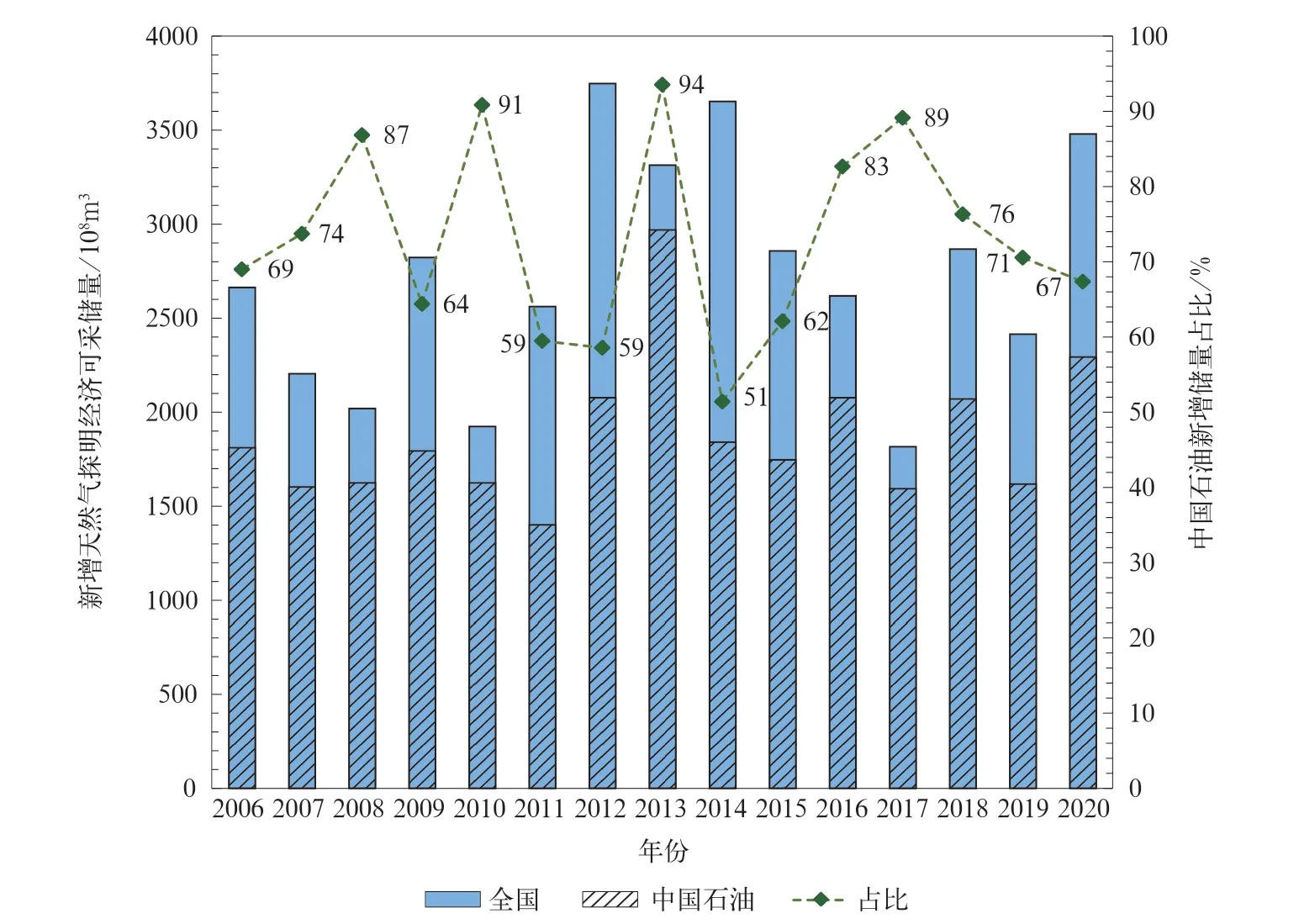

中国新增天然气探明地质储量在2000年一举突破5000×108m3大关,进入长期快速增长期。“十一五”以来,受天然气勘探发现不断涌现推动,全国新增天然气经济可采储量整体呈现高位增长态势(图4)。2006—2020年,全国累计新增天然气探明经济可采储量达4.04×1012m3,平均年增2693×108m3。其中,中国石油新增天然气探明经济可采储量规模在全国占据主体地位,15年共计新增2.89×1012m3,平均年增1926×108m3,占全国总量的71.5%。

图4 2006—2020年全国及中国石油新增天然气探明经济可采储量历程图Fig.4 Proved new addition economic recoverable gas reserves in China and PetroChina from 2006 to 2020

2006年以来,大型及特大型气田出现频次明显增加,推动全国出现4个新增经济可采储量超过3000×108m3的高峰年。2012年新探明(或扩展)靖边、克拉苏、成都、龙岗、东方13-2、柳杨堡及元坝等7个大型气田(新增探明技术可采储量250×108m3以上),共新增天然气探明经济可采储量3306×108m3,占当年全国新增探明经济可采储量的89.5%。2013年新探明安岳气田寒武系特大型气藏,地质储量4403.83×108m3、经济可采储量2869.20×108m3,经济采收率约为65.2%,该整装特大型气藏的探明经济可采储量占当年全国新增总量的87.3%。2014年新探明(或扩展)神木、克拉苏、延安、陵水17-2、宁波22-1、苏里格等6个大型气田,共新增天然气探明经济可采储量3467×108m3,占当年全国新增总量的95%。2020年新探明(或扩展)克拉苏、安岳、苏里格、川西、晋西和中秋等6个大型气田,共新增天然气探明经济可采储量2556×108m3,占当年全国新增总量的74%。

全国“十一五”期间,共新增天然气探明经济可采储量1.14×1012m3,年均2288×108m3;“十二五”期间共新增天然气探明经济可采储量1.60×1012m3,年均3195×108m3,为最高峰;“十三五”期间,共新增探明经济可采储量1.30×1012m3,年均2602×108m3,较“十二五”同期有明显减少,但新增地质储量与“十二五”同期基本相当,整体反映出进入“十三五”以来,天然气勘探开发同样面临资源劣质化的趋势,同等规模地质储量的技术及经济可采储量增量明显减少。

2.2.2 主要特征

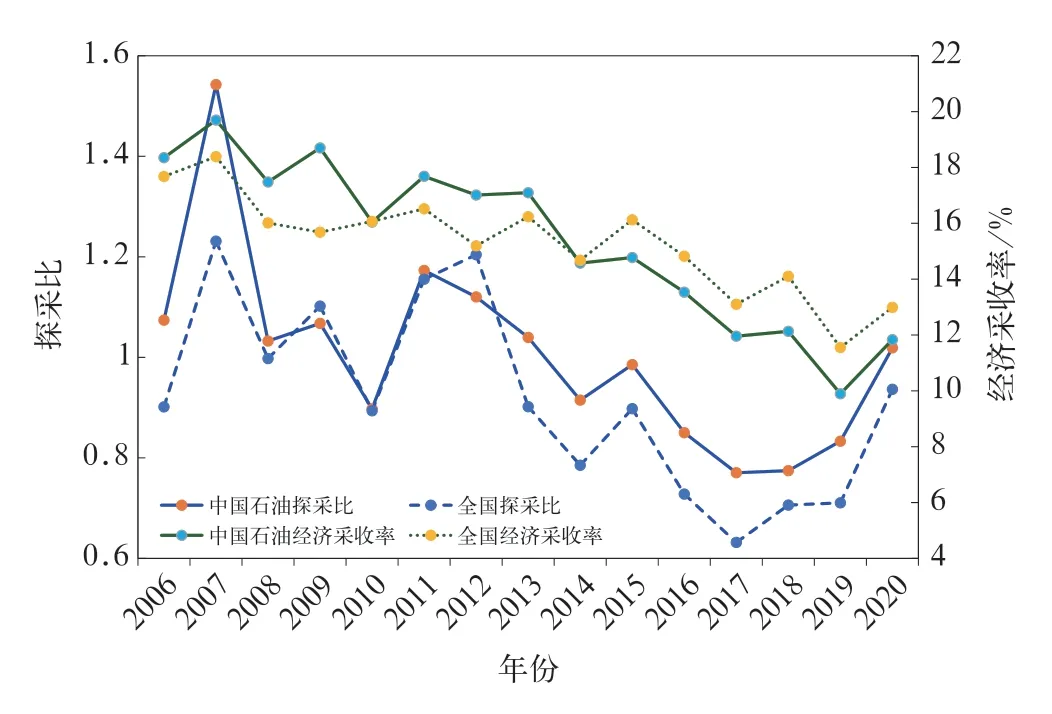

与原油储量特征类似,全国及重点气田的规模、丰度、储层物性、埋深等参数的分类特征见图5。

图5 2006—2020年中国(重点气田)新增天然气探明储量特征分类图Fig.5 Characteristics and classification of the new addition gas reserves in China (key gas fields)from 2006 to 2020

(1)全国新增天然气探明储量规模。新增天然气经济可采储量中大型气田占绝对主体。以气田为单位,2006年以来年度新增探明储量达到大型规模的共64次,新增天然气探明地质储量、技术可采储量和经济可采储量分别为7.75×1012m3、4.25×1012m3和3.20×1012m3,分别占同期全国新增天然气各类总储量的77.8%、79.4%和79.2%。3类储量在“十一五”“十二五”和“十三五”期间占比分别为80%、86%和71%,反映出国内大规模整装天然气勘探开发增加经济可采储量的潜力有所减弱。

(2)全国重点气田新增天然气探明储量丰度。2006—2020年,重点气田新增天然气探明经济可采储量中的中—高丰度储量与低—特低丰度储量占比基本持平,但“十三五”期间后者明显增加。全国94个重点增储气田中,“十一五”期间,低—特低丰度区块新增经济可采储量规模占比为47.5%;“十二五”期间,受中国石油安岳气田磨溪寒武系气藏(2013年)和高石梯震旦系气藏(2015年)新增优质探明储量的拉动,该占比降至34.3%;进入“十三五”,该占比快速增加至71.5%。低—特低丰度油气藏已成为全国新增经济可采储量的主体,反映了全国新增天然气储量对象劣质化的趋势。

(3)全国重点气田新增天然气探明储量储层渗透率。重点气田新增经济可采储量中,低—特低渗气藏占绝对主体,且占比持续高位增长。全国94个重点增储气田中,“十一五”期间,低—特低渗气藏新增探明经济可采储量占比为83.6%;“十二五”期间平均约为81%;“十三五”期间平均约为95%且占比持续攀升,2019年、2020年该占比已接近100%。中国石油作为全国新增天然气的主体,“十一五”至“十三五”,低—特低渗气藏新增探明经济可采储量占比约为95%,其中有9个年度该占比为100%。

(4)全国重点气田新增天然气探明储量气藏埋深。2006—2020年,重点气田新增探明经济可采储量中,气藏埋深在2000m以深的占91%。其中深层及超深层气藏新增探明经济可采储量平均占比约为57%,“十一五”至“十三五”,该占比分别为50%、55%和67%,2020年达到72%,表明深层及超深层气藏增储比重在持续增大,并已成为增储的主体。

3 新增探明经济可采储量综合评价

3.1 储量评价指标

3.1.1 探采比

探采比是指一定区域内,年度新增探明剩余经济可采储量与年产量的比值(小数),可细分为石油探采比、天然气探采比或油当量探采比。该指标是反映“增储上产”能力的主要评价指标,探采比越高,“增储上产”的能力越强。考虑新增探明已开发储量在年度新增探明储量中占比较小且采出程度较低,在油公司级或更大尺度上可直接采用新增探明经济可采储量计算探采比(在较小尺度或新增探明已开发占比较大时,应该采用新增探明剩余经济可采储量计算)。

本文提出的探采比指标也是油气上游常用指标——储量接替率的一种变形。若考虑开发生产过程中提高采收率项目产生的(老区)增加经济可采储量,以及储量交易等其他年度储量变化构成,探采比将扩展为油公司常用的战略发展指标,即储量接替率。因此,探采比也可称为“勘探接替率”或“发现接替率(Finding Reserve Replacement Ratio ,即FRRR)”。储量作为未来的产量,当增加的所有(经济可采)储量大于产量时,也就实现了储量对产量的接替,是油公司可持续发展的最重要指标。

3.1.2 经济采收率

经济采收率是经济可采储量与地质储量的比值(百分数)。经济采收率是反映储量品质和开发技术水平的主要评价指标,可细分为原油、溶解气和气层气、凝析油等的经济采收率。采收率包括技术采收率(最终采收率)和经济采收率,其本身受地质条件和人为措施等多种因素影响[24]。新增储量的经济采收率能够综合体现勘探新发现储量品质的优劣,也与经济评价所采用的经济参数相关;而老区随着探明储量动态管理的推进[25],经济采收率的提高一方面与技术采收率的提高同步,另一方面与可采储量标定所采用的经济指标有关。

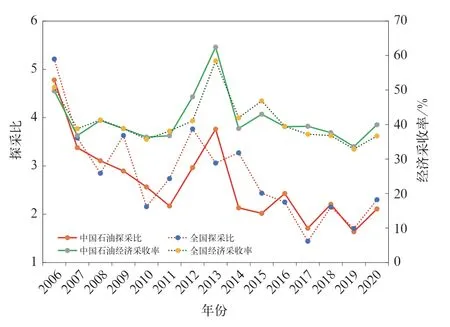

3.2 新增原油探采比与经济采收率

2006—2020年全国及中国石油新增原油探采比变化趋势基本一致,后者略高,总体呈下降态势(图6)。按“十一五”至“十三五”统计,全国新增原油探采比分别为1.02、0.99、0.74,平均为0.92;中国石油新增原油探采比分别为1.12、1.04、0.85,平均为1.01。

图6 2006—2020年全国及中国石油新增原油探采比与经济采收率图Fig.6 Finding reserve replacement ratio (FRRR) and economic recovery factor of the new addition oil reserve in China and PetroChina from 2006 to 2020

2006—2020年全国及中国石油新增原油经济采收率变化趋势的吻合度较高,以2014年为界,中国石油与全国相比前高后低,两者总体呈减小趋势,目前经济采收率接近或低于13%。按“十一五”至“十三五”统计,全国新增原油经济采收率分别为16.77%、15.75%、13.31%,平均为15.28%;中国石油新增原油经济采收率分别为18.05%、16.23%、11.87%,平均为15.38%。

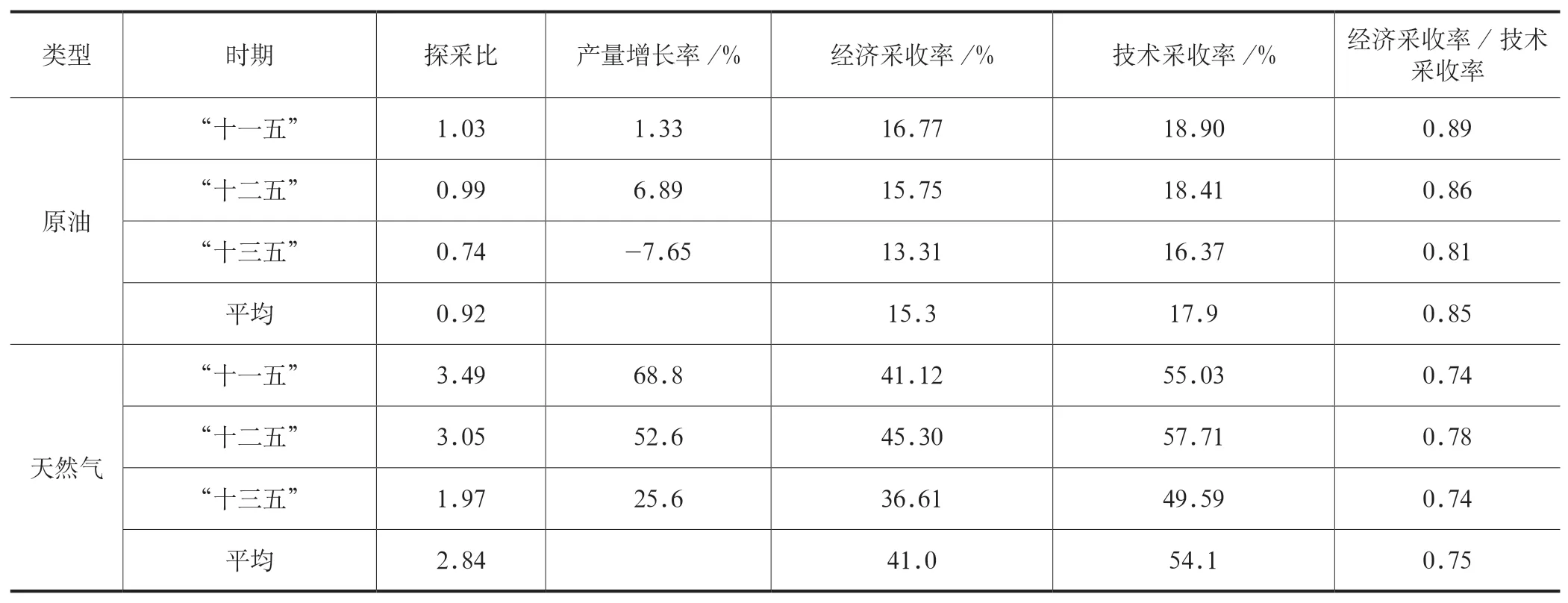

3.3 新增天然气探采比与经济采收率

2006—2020年全国及中国石油新增天然气探采比变化趋势基本一致,总体呈下降态势(图7)。按“十一五”至“十三五”统计,全国新增天然气探采比分别是3.49、3.05、1.97,平均为2.84;中国石油新增天然气探采比分别为3.35、2.61、2.02,平均为2.66。

图7 2006—2020年全国及中国石油新增天然气探采比与经济采收率图Fig.7 Finding reserve replacement ratio (FRRR) and economic recovery factor of the new addition gas reserve in China and PetroChina from 2006 to 2020

2006—2020年全国及中国石油新增天然气经济采收率变化趋势的吻合度高,呈中间高两头低,总体呈下降趋势,目前已接近或低于40%以下。按“十一五”至“十三五”统计,全国新增天然气经济采收率分别为41.12%、45.30%、36.61%,平均为41.01%;中国石油新增天然气经济采收率分别为40.59%、45.82%、38.02%,平均为41.48%。

3.4 综合评价

采用探采比、经济采收率、技术采收率等指标对“十一五”至“十三五”中国新增油气探明储量进行整体性综合评价(表3)。

表3 2006—2020年全国新增油气探明储量评价指标对比表Table 3 Comparison of evaluation indexes for the proved new addition oil and gas reserves in China from 2006 to 2020

从表3中可以看出,在过去的3个5年中,原油探采比逐渐下降,最终导致产量下降。根据部分样本的分析,初步将探采比0.8作为原油产量升降的经验界限。显然,在不同地区会有不同的“经验值”,并将随着样本数量的增加而变化。天然气探采比有明显下降,主要是年度产量快速增长,应该看到天然气产量增长速度已有明显放缓的趋势。

无论是原油还是天然气,技术采收率或经济采收率均有逐步降低的趋势,表明中国新增油气探明储量总体趋于劣质化。“十一五”以来,岩性类油藏及复杂岩性油藏已经成为中国石油勘探开发的主要对象,相比于传统的构造类油气藏,油藏储层物性明显变差,油藏勘探、评价、产能建设的投资均明显上涨,由此必然造成储量经济性门槛的提升,反映到原油储量的经济采收率上呈现明显减小;近期的天然气勘探对象,构造类气藏依然占有重要比重,但以塔里木库车气藏为代表的超深层高压气藏的勘探开发,尽管开发井产量较高,但也同样面临勘探评价及开发生产的高投入现实问题,同样导致天然气经济采收率的明显降低。

从经济采收率(或经济可采储量)与技术采收率(或技术可采储量)的比值可以看出,新增原油经济可采储量平均为技术可采储量的85%,而天然气仅为75%,这一方面表明天然气的劣质化程度高于原油,另一方面可能由于天然气销售价格相对偏低等因素,天然气经济性也受到一定影响。

4 结论

(1)《石油天然气资源/储量分类》(GB/T 19492—2004)国家标准和《石油天然气储量计算规范》(DZ/T 0217—2005)行业标准实施以来全国原油探明储量进入了高位增长期,天然气则为高速增长期,增储为上产奠定了坚实基础。

2006—2020年新增油气探明储量和产量与2005年及以前累计探明储量和产量相比,原油探明地质储量、技术可采储量、经济可采储量和产量的比例分别为66%、42%、39%和62%,天然气的比例分别为202%、173%、155%和354%。根据中国石油对探明储量动态管理的成果预计,随着开发进程的推进,中国原油新增探明地质储量会有一定减少,新增技术可采储量和新增经济可采储量则会有所增加,达到提高采收率的效果;天然气新增探明储量则会有一定程度的降低。总体看,标准的实施结果符合生产实际,对中国油气(探明)储量和产量的贡献是非常明显的。

(2)石油天然气新增探明储量呈现“三减三增”的趋势。

“十一五”以来,随着中国油气勘探进一步展开及成熟探区精细勘探不断深化,岩性类油气藏及非常规油气藏的比重逐步加大,中国新增油气探明储量已形成“三减三增”趋势,即探采比明显减小,技术采收率和经济采收率明显减小,整装规模有减小趋势;低—特低渗油层和致密性气层已增至(绝对)主体、重点增储油/气田低—特低丰度储量已增至(绝对)主体,油/气藏埋深有增加趋势。上述特征综合反映了中国油气新增探明储量总体劣质化,这对经济可采储量的“增储”和对建产能力及新增储量有效开发可行性等将会造成不利影响。

(3)探采比指标可以作为勘探成效评价的综合性战略指标。

中国油公司境外上市后引入了美国证券交易委员会(SEC)口径下的证实储量接替率及其相关概念,并将其作为公司可持续发展的重要战略指标。实际上SEC证实储量通常并非是油公司开发生产的储量基础,仅作为资本经营的战略指标。无论油公司生产经营采用何种储量管理体系,探采比或勘探/发现接替率均是油公司增储上产的“硬指标”,保持较高的探采比是增储上产与可持续发展的“硬道理”,应该成为衡量勘探成效的综合性战略指标。

(4)建立以经济可采储量为核心的储量分类系统与管理体系。

标准实施以来的结果表明,在新增规模、年度增幅、采出程度等指标上,地质储量远好于可采储量。根本原因在于标准是以地质储量为核心的分类体系,分类分级主要依据地质认识程度,经济性和可采性相对弱化。经济可采储量的现状已不能满足开发上产的需求,其评估与管理也不适应油气勘探主要领域的特点及新增储量总体劣质化的趋势,需要对现行的储量分类系统、估算规范与管理机制进行完善与创新。深入研究国际通行的商业储量(经济可采储量)分类系统,借鉴中国海油的经验,建立适应中国(特别是各油公司)特点的以经济可采储量为核心的储量分类系统与管理体系。