地方政府债发行与实体经济融资的关系研究

2022-10-01侯佩欣首都经济贸易大学金融学院

侯佩欣 首都经济贸易大学金融学院

一、引言

债券是社会融资的重要途径。分税制改革实行以来,地方“事权”大于“财权”,当财政收入不足以满足地方发展时,地方政府通过发行政府债务以保障地区经济发展的需要并获取金融资源,缓解地方资金压力。总的来说,我国债券逐渐普及。债券市场涉及多个参与主体,包括各级政府、地区金融类机构和地方企业。债券的规模不断扩大、债券的种类也不断丰富。近年来,地方政府债券全面开放,虽然地方通过发行债券获得资金,避免了部分地方政府财政紧张的问题。但随着地方举债规模不断扩大,也给地方实体经济融资带来变化。地方债的发行某种程度上影响了地方的资本市场,体现在地方市场资金的流动方向,进一步对实体经济的融资产生影响。其主要是对市场融资能力产生影响。当大部分个人及企业投资于地方政府债券时,个人可以用的投资资金总量减少,进而减少其在其他方向上的投资支出。地方政府债的发行在一定程度上影响着社会融资规模。

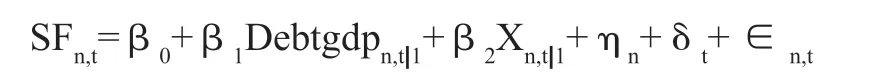

本文通过实证分析地方政府债的发行对实体经济融资的影响,利用中国省级层面的数据,采用双重固定效应模型检验地方政府债的发行对实体经济融资规模产生正向还是负向的影响。并综合实证结果与理论分析,得出相应的结论和政策建议。

二、理论分析与基本假设

本文的文献主要源于两个方面,一方面是关于地方政府债的发行,另一方面是实体经济融资相关文献。地方政府发行债务,主要和地方财政能力与地方官员所谓的“晋升压力”有关(张淑惠,2022),当地方财政收入不足以支撑当地发展需要;地方官员为了达到晋升要求而追求的地方经济发展总量不够时,就会发行债务满足资金需求。而市场融资同样对地方经济产生不可或缺的作用。个人或企业的融资不但针对其个体的发展需求,同时也属于市场融资规模的一部分。当政府发行债务较高时,市场上资金流通量会下降,资金成本上升,金融利率增加,会造成部分小型企业和市场无力融资。因此,政府债务的增加一定程度上会抑制市场融资,不利于地区实体经济规模的提升(郑兴新,2020)。地方政府债券发行越多,地方政府可利用资金量越大,投资总量也随之增大(高国华,2019)。地方政府通过发行债券所得主要投入于本地的基础设施,其对私人融资的影响主要体现在两个方面。一方面,提高市场融资利率,提升私人融资成本;另一方面,政府债的过度发行可能造成地方基础设施建设重复投入,造成产能过剩,不利于私人投资。通过发行政府债券,有利于优化经济结构,同时新增债务也存在一定的风险(缪小林,2020)。但由于各个地方资金配置效率不一样,经济发展水平不同的地区存在较大差异(司海平,2017)。政府债发行越多,地方私人债发行量越低。政府债务和私人债务因为有着挤出效应而存在负相关的关系(Demirci,2019)。综上,本文提出假说1:

假说1:地方政府债的发行不利于实体经济融资,政府债务规模与实体经济融资之间存在负相关的关系。

三、实证分析

(一)数据来源及模型设计

根据得到的有限数据,我们选取了30个省份和自治区(西藏自治区除外)2009—2020年指标进行分析,并剔除缺失数据(数据均来源于Wind数据库)。

政府债的发行对地方市场的投资有利有弊,一方面为地方发展提供了所需资金,另一方面也可能造成地方市场融资规模的下降。因此,政府债的发行对地方市场造成什么样的影响需要对同时考虑利弊。本文用双重固定效应模型来说明地方债的发行对实体经济融资规模的影响。考虑到用政府债融资规模和实体经济融资可能与地方经济生产总值规模相关,为了避免双向因果的存在对分析结果产生影响,本文采用如下方法:用Debtgdp代替Debtgdp,用X代替X,同时在进行回归分析时对人均GDP和投资规模两个变量取对数。构建模型如下:

n

表示省份标识,t

表示时间。SF是n省份t年的社会融资总量,代表了社会融资规模,Debtgdp表示n

省份t

年政府债余额与该省经济总量地区生产总值的比。X代表了其他宏观控制变量,包括四个解释变量,分别是人均GDP(pgdp)、失业率(L)、投资规模(IN),价格水平(PL)。η

和δ

分别表示地区固定效应和时间固定效应。(二)变量选择

1.被解释变量

本文的被解释变量要体现出实体经济的融资规模,用社会融资规模来表示。社会融资规模全面反映金融与市场经济的关系,反映市场对于资金投资规模的大小。同时本文在进行稳健性检验的时候选取企业债务融资规模来作为被解释变量解释地方政府债对地方经济融资规模的影响。

2.解释变量

要反映一个地区政府债的发行规模,衡量政府债发行占地方经济规模总量的大小或政府债的发行对地方经济增长影响的比例。本文采用政府债务余额占地区生产总值的比率来衡量政府债的发行量。政府债选取各项债务指标之和,包括指标城投债券余额、城投公司银行借款余额及地方政府发行的地方政府债券余额。

3.控制变量

本文的出发点是考察地方政府发行债务对地区社会融资规模的影响,为了让实证结果更有说服力,本文同时加入了多个与被解释变量地方实体经济融资规模相关的控制变量,分别为各省份人均地区生产总值量、失业率、投资规模和价格水平。各省份人均地区生产总值代表各地区每年地区生产总值和当年常住人数作比之后的结果。除此之外,本文还用每年城镇登记的失业率代表失业率水平。用全社会固定资产投资总额代表各省份投资量。通货膨胀水平用居民消费价格指数CPI表示,用来体现价格水平对社会融资规模的影响。

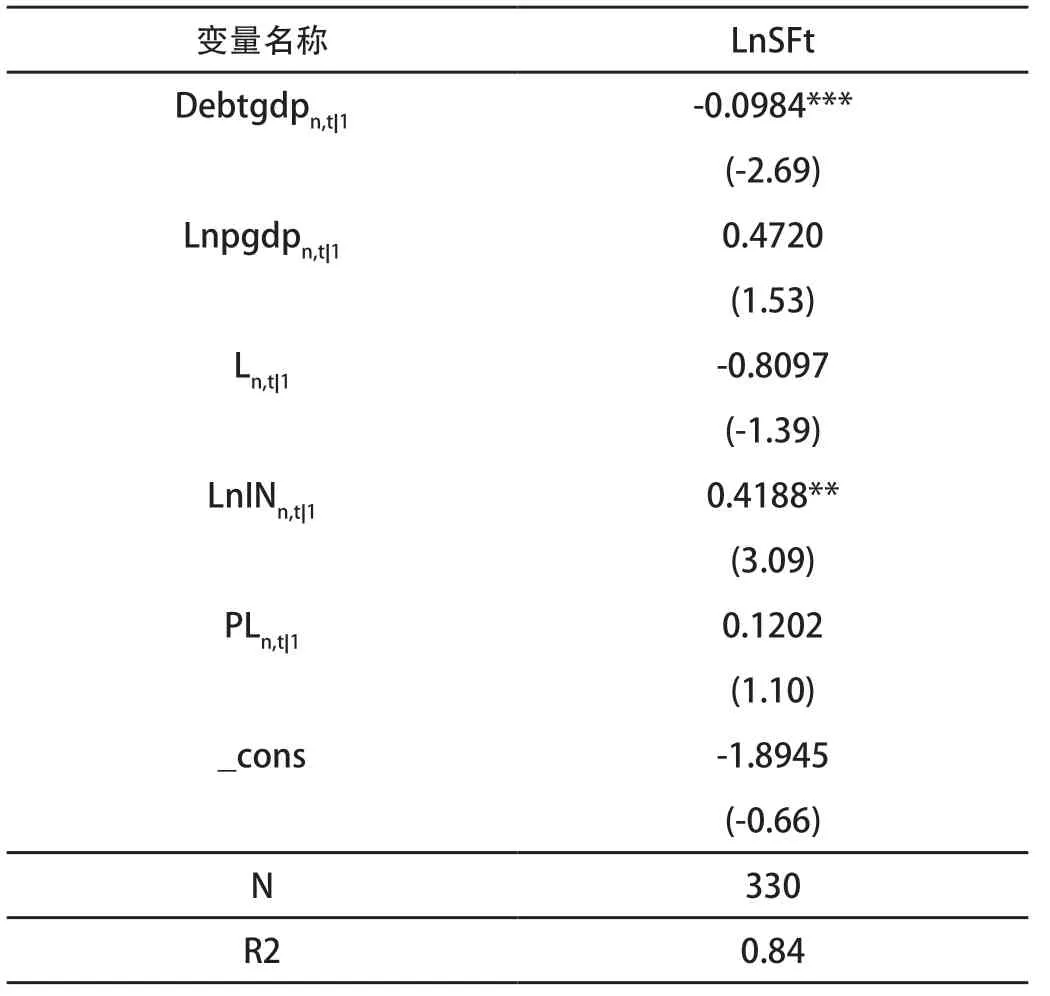

(三)基准回归分析

表1是体现各个省份之间地区政府债发行总量对实体经济融资规模影响的基准回归。结果显示,在时间和地区两方面的固定效应作用下,政府债务融资的提高不利于社会融资规模的增加,二者之间显著负相关。政府债规模每增加1%,社会融资规模将下降0.098 4个单位。实证结果验证了假说1,即政府债务融资与实体经济融资表现出此起彼伏的负向关系。当政府债增加时,金融利率上升,市场融资成本增加,不利于实体经济融资。因此,要保证区域经济的发展,合理确定政府债的发行规模和地区社会融资规模。此外,根据回归系数得出,社会固定资产投资总量增加1%时,会引起实体经济融资规模明显增加0.418 8个单位。是因为固定资产投资总额与一个地方的投资规模往往呈现相同的涨幅变化,投资额的增加促进企业外部融资规模增加。其他控制变量人均GDP、失业率、地区通货膨胀水平与实体经济融资规模之间不存在显著影响。

表1 基准回归

(四)稳健性检验

本文通过变换被解释变量衡量方式进行稳健性检验。此时被解释变量为企业债融资规模进行分析,并同时对其取对数,用字母表示为Lnlev。其中,债务融资规模表现在多个方面,包括实体经济在生产经营过程中从金融体系中得到的信贷总量、债券的发行规模和委托贷款数额,同时还要将信托贷款和未贴现银行承兑汇票也包含进去。由表2实证结果显示,政府债发行的系数仍然为负,同样可以支持本文假说1。

表2 稳健性检验结果

由实证结果分析知,政府债发行规模与实体经济融资规模仍存在显著负相关的关系,地方政府发行政府债务规模每增加1%个单位时,社会体系内产生的融资量将下降0.794 8,再次验证了假说1。与基准回归相同,社会固定资产投资总额增加1%时,实体经济融资规模会明显增加0.529 7。但是与基准回归结果不同的是,失业率对于企业债务融资规模呈现显著负相关的关系,可能是由于当失业率水平上升时,企业需支付的劳动成本下降,支出减少。因此,现有的财务能力能够更多地维持企业运转,所以企业会减少外部融资来维持企业运转,因此,企业债务融资规模会下降。

四、结论与政策建议

为了保持各个地方债券融资平衡发展,要重点关注债券市场的核心关键点及目标。没有要求我们强制性做到各个市场债务发展方面毫无差异这种绝对的平衡,但发行债券的最根本的目标依旧是实现群体的利益最大化。本文采用2009—2020年全国30个省市、自治区的数据(不包括西藏),通过实证分析检验了地方政府债发行与实体经济融资的关系。得出如下结论:政府债务融资和实体经济融资之间表现负相关的关系。在地方政府债务总量逐渐增多时,社会融资规模表现出下降趋势。

综合上文的分析和结论,提出相应的政策建议:第一,地方政府要严格把控债务发行比例,减少政府债过度发行时可能造成的地方政府高负债率等金融风险的出现。第二,应该适量提高地方政府的财政自主权,尽量使地方政府财权和支出权相匹配。财政自主权的增多时地方政府的可利用资金增多,一定程度上有利于地方企业融资,从而提高地方经济发展效率。第三,协调政府债与市场融资。政府债的发行在刺激经济的同时,要从宏观层面上切实考虑到对市场融资产生的影响,找到政府债和市场融资的平衡互利的状态。■