2022年ENR国际设计商225强分析

2022-09-28商务部国际贸易经济合作研究院一带一路经贸合作研究所国际交流处副处长宋琍琍

■ 商务部国际贸易经济合作研究院“一带一路”经贸合作研究所国际交流处副处长 宋琍琍

就在国内工程人和业界专家感慨“2021年是工程建设最艰难的一年”之时,近日发布的2022年ENR国际设计商榜单却显示国际工程设计市场止跌上扬。根据联合国GDP数据计算得出,经历2020年经济衰退后,2021年全球GDP实现13.2%的增幅,作为全球经济晴雨表的工程建设市场更是水涨船高。2011—2021年期间,国际工程设计收入年均增速0.4%,2021年国际设计商225强国际收入达676.5亿美元,实现0.8%的微幅增长,高于年均增速。2022年ENR国际设计商225强数据显示,历经2020年疫情冲击和2021年曲折发展,国际工程建设行业也依托全球经济的强势复苏而触底反弹,但增速远低于后者。尽管榜单反映出国际工程设计市场整体生态仍依惯性发展,排名结构、区域分布、领域份额等总体盘面未有重大变化,但上榜企业重视“绿色低碳”和“数字技术”,注重提升内部管理和资源配置效率,着力争夺规则、标准、规制话语权等举措,必将在技术加持下给国际工程设计市场带来巨变。中国企业应平衡“活下去”与“走出去”,锚定“绿色”和“数字”两大关键点,加强内部优化和资源整合,坚持高质量发展方向,在推动构建“双循环”发展格局中实现国际合作与竞争力的提升。

榜单整体分析

2022年ENR国际设计商225强榜单显示,225强企业分属37个国家,同比增加3个国家,即奥地利、葡萄牙和马来西亚。欧洲仍是企业收入来源的首要区域,美国超过亚洲,成为第二大收入来源地,之后是亚洲、中东和加拿大等。其中,交通运输领域对企业收入贡献最大,房屋建筑超过油气工业,成为企业第二大收入来源领域,紧随其后的是油气工业、电力、水利和有害物处理等领域。

上榜企业所属国家阵型变化不大。2022年,上榜企业数量超10家的国家分别是美国、中国、韩国、意大利和日本。美国增加3家,为79家;中国减少1家,为24家(含台湾);日韩企业数量不变(日本10家、韩国11家);意大利减少1家,为11家。5国企业总数占榜单60.3%,集中度略有提高(2021年为59.5%)。埃及、西班牙、土耳其、法国、荷兰上榜企业超过(含)5家;阿联酋、澳大利亚、德国、加拿大和约旦上榜企业均为4家;巴林、波多黎各、科威特等11个国家,分别有1家企业上榜。

图1 225强国际收入变化情况

上榜企业整体名次变化较大。据2021年和2022年榜单显示,196家企业连续两年上榜。2022年,这196家企业国际收入达665.4亿美元,占225强国际总收入的比重为98.4%,相较于2021年646.5亿美元的收入,增加18.9亿美元;相较于2021年96.3%的占比,增长2.1个百分点。2022年新晋上榜企业28家,分属美国(14家)、中国(4家)、埃及(2家)、意大利(2家)以及奥地利、荷兰(1家)、马来西亚(1家)、葡萄牙(1家)、沙特(1家)、土耳其(1家)等国家。从排名上看,过半数(116家)企业排名较2021年有所提升,美国WOOLPERT提升位数最多,从2021年的218名升至2022年的115位;埃及ENPPI、土耳其PROYAPI ENGINEERING AND CONSULTANCY等企业名次提升超过50位。16家企业维持原名次,连续两年排名前三位的加拿大WSP、澳大利亚WORLEY和美国AECOM位次不变。65家企业名次下降,中国华建集团后退位数最多(91位),从2021年的119名下降至2022年的210名;中国沈阳远大铝业从2021年147名下降至225名,后退78位。

表1 2021年和2022年上榜企业所属国家情况

图2 2021年和2022年225强排名变化情况

美西方工程设计企业国际收入仍占据较大优势。美国、加拿大企业国际收入多年占据前两位。2021年美、加两国仍然保持原位,国际收入总和达279.5亿美元,较之2020年的259.1亿美元增长7.9%,占225强国际总收入的41.3%,较2020年35.9%的占比提高5.4个百分点;荷兰超越英国和澳大利亚,位列榜单第三位。这五国企业国际收入达443.7亿美元,较2020年减少43.6亿美元;占比65.6%,同比降低1.8个百分点。从平均国际收入看,加拿大、英国、瑞典、澳大利亚和荷兰五国企业占据2022年榜单前五位,加拿大4家企业平均收入高达30.6亿美元,是我国企业平均收入的近16倍、波多黎各企业的近388倍。尽管美国企业数量和国际收入均位列榜首,但平均国际收入为2.0亿美元。从国际化率(国际化率=国际收入/全球收入×100%)看,仅1家企业上榜的卢森堡,国际化率达到100%,这也是2022年37个国家中,唯一国际化率为100%的国家。其次是阿联酋和黎巴嫩,国际化率分别是98.9%和97.1%;巴林(95.0%)、希腊(94.4%)、科威特(92.0%)和突尼斯(91.0%)的国际化率均超过90%;约旦(86.6%)、葡萄牙(85.0%)、荷兰(83.8%)等20个国家企业国际化率在50%—90%之间;埃及(40.8%)、奥地利(39.7%)、南非(36.0%)等9个国家企业在10%—49%之间;仅中国的国际化率低于10%,仅为8.5%,落后于其他36国。

美西方仍把持工程设计绝大多数领域主导权。中国企业除在电力、印度企业在制造业占据第一名外,其余各领域国际收入前三甲均为美西方企业,且集中度高。房屋建筑领域,美国、加拿大及荷兰占据国际收入前三位,占上榜37个国家该领域国际总收入的53.8%。制造业领域,印度夺得头筹,国际收入占比达到30%,德国、英国分列榜眼和探花,三国该领域国际总收入占比达到57.1%。电力领域,中国稳居榜首,国际收入占比达到32.6%,美国和加拿大分别位居第二和第三,三国该领域国际收入占比为58.3%。水利领域,前三分别是美国(34.9%)、加拿大(19.5%)及荷兰(12.3%),占该领域国际收入比重高达66.7%。废物处理领域,仍是美国和加拿大占据头两位,国际收入占比均超20%,英国以占比8.8%位居第三,三国该领域国际收入占比55.8%。油气工业领域,美国、澳大利亚和英国位列前三,占比均超过10%,占该领域国际收入比重为65.3%。交通运输,加拿大(27.2%)、美国(21.5%)位居第一和第二,法国该领域国际收入占比8.8%,位列第三。有害物处理领域的集中度最高,前三位分别是美国(29.8%)、荷兰(26.5%)和加拿大(16.3%),占该领域国际收入比重达到72.7%。通信领域,美国占据第一,且占该领域国际收入的比重高达36.1%,是所有领域中占比最高的,可见美国在通信领域采取的一系列针对中国企业的相关举措确实抬高了自身企业、阻遏了中国企业,英国及荷兰企业紧随其后,三国该领域国际收入占比达到66.7%。

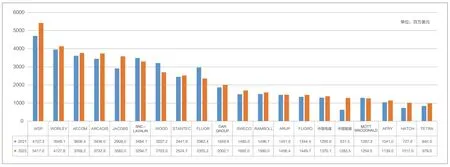

榜单前20强分析

2022年ENR国际设计商前20强分属美国、阿联酋、澳大利亚、丹麦、荷兰、加拿大、瑞典、英国、中国9个国家,国际收入总和为467.3亿美元,占225强国际总收入的69.1%,数量占比不到9%的企业赚取了当年近70%的国际设计收入。加拿大、美国分别有4家企业上榜,英国3家,瑞典、中国、荷兰各2家,阿联酋、澳大利亚、丹麦各有1家上榜。20强中,9家企业排名上升,8家企业维持2021年位次,3家企业排名下降。

20强阵型基本不变。除中国能建、加拿大HATCH是从2021年非20强挤入外,其余18家均是2021年前20强在榜企业。中国能建从2021年的第27位上升至第16位,排名提升11位;加拿大HATCH从第22位上升至第19位,排名提升3位。2021年20强中的西班牙Tecnicas Reunidas今年未进入榜单,澳大利亚GHD则由第19位下降至第22位。9家排名提升的企业中,荷兰ARCADIS NV/CALLIS、美国JACOBS和加拿大STANTEC为10强企业,分别从2021年的第五提升至第四、从第八提升至第五、以及从第九提升至第八。

20强收入变化差异较大。2021年,20强国际收入总和467.4亿美元,较2020年451.4亿美元增长3.5%;平均国际收入23.4亿美元,较2020年22.6亿美元增长3.5%。16家企业国际收入增长,中国能建增幅最大,达到103.2%,增量6.5亿美元;加拿大WSP增量最大,为7.1亿美元,增幅15.1%。4家企业收入有所下降,排名第9的美国FLUOR从2020年的29.6亿美元减少至23.6亿美元,降幅20.5%;英国WOOD、加拿大SNC-LAVALIN以及英国MOTT MACDONALD国际收入分别下降15.7%、5.4%和2.5%。

表2 2022年企业所属国家国际收入情况 (单位:百万美元)

20强国际化率普遍偏高。阿联酋DAR连续多年国际化率100%,全部业务均在境外。2020年,20强平均国际化率60.5%,超50%的有13家;2021年,20强平均国际化率63.1%,同比提升近3个百分点,超50%的有14家。2021年,12家企业国际化率提升,瑞典SWECO国际化率提升幅度最大,从2020年的18.8%提升至67.0%;加拿大HATCH从52.8%提升至64.0%;英国WOOD及ARUP、澳大利亚WORLEY、荷兰ARCADIS都在极高国际化率基础上实现进一步提升,荷兰ARCADIS从2020年的91.2%提升至92%。8家企业国际化率微幅降低,美国FLUOR从2020年的76.3%下降至67.0%,减少近10个百分点,将部分资源投入到本土市场;丹麦RAMBOLL从80%降低至73.0%,加拿大WSP从85.4%下降至79.0%;加拿大STANTEC、瑞典AFRY、荷兰FUGRO国际化率都有1%—2%的降幅,尽管境外投入相对减少,但上述企业国际化率仍高于70%;中国能建、中国电建国际化率在20强中排名最后,中国能建从2020年的6.8%提升至10.0%,中国电建从9.8%下降至8.0%,远低于其他20强企业。

图3 2021年和2022年各领域国际收入变化情况

图4 2022年20强分属国家及国际收入情况

图5 2021年和2022年20强国际收入变化情况

表3 2022年20强排名及国际收入情况 (单位:百万美元)

图6 2021年20强企业各领域国际收入情况

20强企业攫取了相关领域绝大多数利润。2021年,在市场容量相对较小的有害物处理、水利和废物处理领域,前20强国际收入占225强国际总收入的比重分别为87.9%、74.0%和67.2%;在交通运输、油气工业和房屋建筑等市场容量大、竞争程度高的领域,20强国际收入占比也均超60.0%。美国AECOM和英国WOOD业务涵盖所有9个领域,AECOM在房屋建筑、交通运输和有害物处理领域具有较大优势,WOOD在交通运输、房屋建筑和电力领域具有压倒性优势。荷兰ARCADIS、加拿大STANTEC、瑞典SWECO和AFRY、丹麦RAMBOLL业务涵盖8大领域。

中国企业分析

2022年,尽管中国工程设计上榜企业减少1家,但国际总收入仍实现增长,23家中国内地企业收入总和从2020年的37.9亿美元增加至2021年的45.1亿美元,增长22.6%。2021年—2022年,共有20家企业连续两年上榜,整体业绩发展较为稳定,国际收入总和也从2020年的37.4亿美元增加至44.6亿美元,增幅19.3%。亚洲、中东和拉美地区仍是中国企业国际收入主要来源地。中国企业在电力领域拥有绝对优势,企业多、项目多,内部竞争激烈;在交通运输和油气工业领域也有不俗表现。中国设计企业的平均国际收入和国际化率相比于外国头部工程设计类企业较低,更多的是依靠广大国内市场支撑全球业绩和排名。对于中国企业而言,加拿大、澳大利亚等地区仍是难以攻破的高地。有害物处理、通信、废物处理等领域难有斩获,多年来仍被美西方国家垄断;中国企业相对于外国头部工程设计类企业而言,所涉领域较少,2021年仅国机集团涵盖7个领域。

国际收入变化冰火两重天。9家企业2021年国际收入同比增长,50强内的中国电建、中国能建、中国交建、中国化工、中国石油、国机集团实现增长,中国能建表现最为突出,实现增量和增幅的双项第一,分别是6.5亿美元和103.2%;长江设计国际收入增长58.9%;中国石油、国机集团、苏交科等增收10%—50%之间;中国交建增收3.1%;排名靠后的企业仅有北京建筑设计实现19.1%的增长。11家企业国际收入下降,大多排名靠后,华建集团降幅最大为78.5%,减少3100万美元;沈阳远大、中水电降幅超50%;中国中铁、中铁建、中国冶金、中国建筑和香港王董降幅超10%;中石化、悉地国际和中铁设计降幅分别为8.9%、7.4%和2.3%。2021年,中国设计企业平均国际收入为1957万美元,仅为225强平均国际收入3亿美元的6.5%。国际化率方面,中国企业平均国际化率仅为20.7%,其中,中水电、生特瑞和沈阳远大业务都在境外,国际化率为100%;中石油、中国瑞林处于第二梯队,国际化率分别为29.0%和24.0%;中国化工、国机、苏交科、香港王董、中国能建国际化率在10%—20%之间,其余企业均低于10%。

表4 2020年和2021年20强企业国际化率对比情况 (单位:%)

表5 2021年20 强企业各领域国际收入情况(单位:百万美元)

表6 2020年和2021年中国企业国际收入情况 (单位:百万美元)

排名变化马太效应明显。9家企业2021年排名提升,7家为百强,20强中国电建从第16名提升至第15名,中国能建从第27名提升至第17名,占据较好位次。中国化工从第39位提升至第29位,中国石油、国机提升8名,分列第48名和第61名,苏交科提升4名。悉地国际从第141名上升至137名,北京建筑设计从第213名提升至208名。10家企业排名下降,百强2家,分别是中铁建从第70名下降至第83名,中石化从第83名下降至第88名;百强后企业中,华建集团下降最多,从第119名下降到第210名,后退91位;沈阳远大从第147名下降至最后一位,后退78位;中水电和中国中铁分别后退36位和34位;中国建筑从第144名下降至第163名,中国冶金后退13位,香港王董和中铁设计分别下降7位和1位。越是排名靠前的企业,尽管提升幅度小,但还是在艰难前移;越是排名靠后的企业,越容易被其他企业超越甚至跌出榜单。新晋4家企业中,除中南建筑设计位于第216位外,长江设计、中国瑞林和生特瑞均在第110—180名之间。

领域内部竞争仍然剧烈。2021年,国机集团涉及7个领域,未涉及废物和有害物处理;中国化工涉及5个领域;中水电和长江设计涉及4个领域;中铁建、中国中铁、中国建筑涉及3个领域;中国瑞林、香港王董、中国电建等6家企业涉及2个领域,其余均只涉及1个领域。交通运输领域聚集了中国交建、苏交科、中国铁建、中铁设计等12家企业,总收入8亿美元,企业平均收入6690万美元;房屋建筑领域聚集了香港王董、悉地国际、国机集团、中国化工、中国建筑等11家企业,总收入2.2亿美元,平均收入1975万美元;油气工业领域聚集了中国化工、中国石油、中石化等6家企业;废物处理、水利、电力领域聚集了5家企业;制造业领域聚集了生特瑞、中国化工和国机集团3家企业。区域分布方面,亚洲是中国企业内部竞争最激烈的地区,几乎所有的企业都聚集此区域;其次是中东、拉美等区域;加拿大、美国等中高端区域突破难度仍然较大。

综述

过去两年对于各国各地区、各行各业都非同凡响,影响深远。2020年新冠肺炎疫情暴发及各国的应对举措很大程度上改变了生产生活方式,要素流通受阻影响国际工程建设市场发展模式,但也催生了新技术、新业态、新格局。2021年世界经济艰难前行,大国博弈全面升级,美西方阻遏我国和平发展、破坏共建“一带一路”的意图更显见、手段更多样,其自身也深受通胀率、债务率高企、社会稳定脆弱等拖累,国际工程建设市场在疫情间歇和各国利益取舍的缝隙中负重求生,阿拉伯技术公司被清算、荷兰Royal Bam关闭旗下国际工程公司、西班牙ACS有意出售EPC业务寻求升级。

相比于2022年,前两年已算得上较好年份。进入2022年以来,俄乌冲突激化阵营矛盾,诱发能源和粮食危机;美联合盟友伙伴两线应对中俄,加大全面战争风险,破坏全球产业链供应链稳定;百年变局叠加世纪疫情,国际工程建设行业面临的内外部环境更加波诡云谲。中国工程建设企业一方面应保持战略定力,既要健康“活下去”,又要勇于“走出去”,为扫清黎明前的黑暗积蓄力量和资本。另一方面,要锚定“绿色”和“数字”两大关键,加大人员、资金、技术、信息等投入,争取未来竞争的主动权。再者,应着力内部优化和资源整合,真正将5G、云计算、区块链等新技术、新理念融于企业管理和产业链管理。最后,坚持高质量发展方向,提升国际合作与竞争新优势,深化中国品牌影响力。