75个基点美联储今年以来第5次加息

2022-09-26

鲍威尔试图通过讲话稳定市场情绪,但其面鸽实鹰,增量信息有限。鹰派点阵图传递美联储当前紧缩立场,预计短期难见政策转向,年内加息水平或在4%以上,本轮加息终点或在5.0%左右。最新经济预测暗含经济衰退的风险,美联储本轮或必须通过经济衰退来给通胀降温,预计美国经济或将在明年下半年陷入实质性衰退。预计美元指数可能上行至120附近,美股当前仍未见底,10年期美债收益率短期震荡、中长期或存在下行趋势。

在通胀形势“喜忧参半”、通胀演绎不确定的背景下,美联储坚定选择保卫信誉,势必确保通胀回落,哪怕牺牲“软着陆”的可能性。对市场而言,短期市场风险较大,因市场仍处于消化美联储新的政策思路的阶段,且美国经济衰退尚未兑现,美债和美股定价仍有调整空间。

9月FOMC会议在终端利率预测、经济下行容忍度、年内加息空间方面的超鹰派表态,超出市场预期。预计在通胀高粘性下,美联储年内再加息125BP 可能性较大,强美元持续,美债短期依然震荡向上,人民币汇率贬值压力未解。但另一方面,衰退预期同步发酵,走入四季度中后期虽然鹰派动作持续,但超鹰派预期的不确定性会开始降温,美债长端利率或逐渐下行,资本流出对国内市场的影响逐渐减弱。

FOMC的会议声明和上次相比没有太大变化,强调当前主要任务是控制通胀,可以牺牲一定的增长和就业。此外,大幅下调了经济预测,小幅上调了通胀和失业率预期,并继续上调了加息终点的预测。我们认为,通胀偏高、美元偏强、美债利率走高、美股偏弱的局面在年内或较难缓解。

短期美国通胀同比虽然有所回落,但通胀粘度维持高位、长期通胀预期持续抬升,且劳动力市场供需紧张,多地发生罢工谈判,薪资通胀很有可能与通胀预期形成螺旋、相互强化。因此,美联储必须要连续、大步加息遏制总需求,以稳定通胀预期。向前看,全年美国通胀中枢大概在8%左右,远超美联储目标,因此年内后续两次议息会议中,美联储连续、大步加息的路径难以改变。

加息幅度符合市场预期,但本轮加息周期峰值再超市场预期,引发市场动荡。相对于实体经济和通胀的表现,货币政策还没有到过紧的水平,市场流动性平稳。若美联储态度不变,本轮加息周期最终利率水平可以到达4.5%+。美十债利率上升动能减弱,上限提升25BP至3.75%~4%,即使超过4% 时间也不会很长。维持美股中性,等待低點,美元指数在欧洲衰退落地之前将继续保持强势。

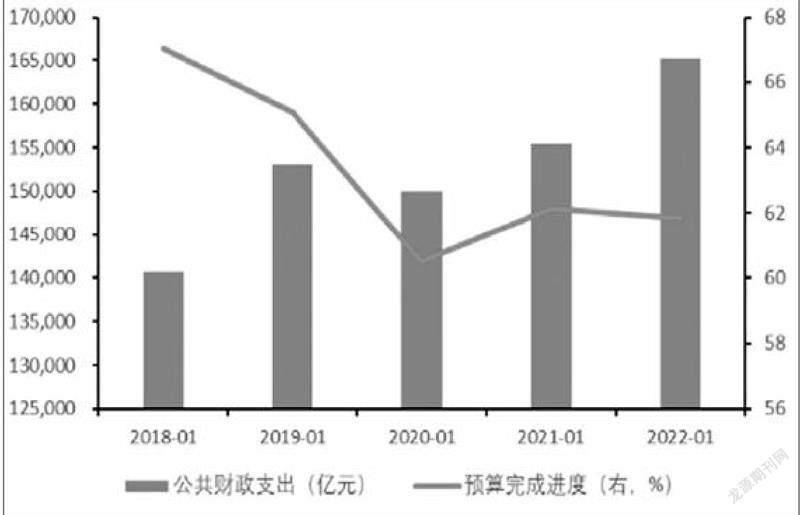

财政部发布数据显示,1~8月累计,全国一般公共预算收入138043亿元,扣除留抵退税因素后增长3.7%,按自然口径计算下降8%。全国一般公共预算支出165177亿元,比上年同期增长6.3%。8月在经济复苏的背景下,财政收入明显好转,前8月财政收入累计同比较上月降幅收窄1.2个百分点,8月单月财政收入同比增长5.6%,实现今年4 月以来首次正增长。

8月单月财政支出增速较上月涨福收窄,同比上升5.6%,财政支出略有放缓,累计完成全年预算的61.8%,整体低于往年支出进度,后续有望财政支出继续发力。

——摘自湘财证券宏观经济研究报告