基于协整理论与阈值动态化的银行股]配对交易策略的优化研究

2022-09-23赵耀

赵 耀

(西安财经大学行知学院经济与统计学院,陕西 西安 710038)

0 引言

配对交易认为2种基本面相似的股票价格具备相关性,且价格差符合均值回归的特点,短暂偏离将成为交易机会。配对交易的股票对头寸相反且基本面相似,市场下行时空头头寸可弥补多头仓位的损失,这样风险相比之下远小于单边交易。同时,做空的资金可用以建立多头头寸,可降低投资成本。

配对交易需要多空方向交易,标的资产的选择可以是股指期货、商品期货或是以可融券的股票。金恺[1]通过协整法对沪深300成分股进行研究,认为酒类、银行、钢铁等行业股票相关性较强。选择合适的股票对是交易策略制定中的重要步骤,Gatev等[2]提出了基于距离的股票配对法、Elliott等[3]提出了基于随机价差的方法,Chandra G等[4]将协整配对法应用于澳大利亚交易所的投研决策中,获得了持续收益。胡伦超等[5]基于协整配对法和距离配对法,构建了一种新的两阶段配对交易策略。本文通过协整性关系确定配对股票,通过时间序列分析法,确定了具体的量化策略方案。

1 配对交易描述与分析

配对交易主要工作在于两方面,首先是股票池的选择,其次为开平仓交易信号的确定。国内多数文献采用Person相关系数及协整理论结合起来选择配对股票。尽管该系数存在虚假回归的可能,但协整性高的股票对一定具有较强的相关系数。因此在筛选股票对时选择高相关性的标的进行进一步协整检验,可避免股票时间序列数据之间的虚假回归并提升效率。

交易阈值的大小会对收益的大小与波动性产生较大影响,目前文献中有多种方法确定交易阈值。除了设置固定参数的方式,胡文伟等[6]使用强化学习建立了配对交易模型,搭建的交易系统的获利能力,收益率和索提诺比率大幅提高,且降低了投资风险。何至静等[7]认为当GARCH模型表达式满足α+β<1的约束条件时得到时变的价差序列标准差作为交易信号。此方法的夏普比率优于固定参数为+/-1.5倍标准差的情况。于晓雨等[8]通过遗传算法确定了交易最优阈值。本文基于搜索算法来确定最优的交易阈值,最后将阈值进行动态优化,提升配对交易的夏普比率。

2 配对交易资产池的选取

通过Python实例化tushare的API,调用通用接口pro_bar()获取工商银行(ICBC)、农业银行(ABC)、中国银行(BOC)、建设银行(CCB)、交通银行(BOCM)、光大银行(CEB)、民生银行(CMB)、浦发银行(SPDB)、兴业银行(CIB)、招商银行(CMB)、中信银行(CITIC)这11只大中市值股票2018年1月1日—2021年9月30日的日间收盘价,为消除股息对价格影响,数据采用前复权。

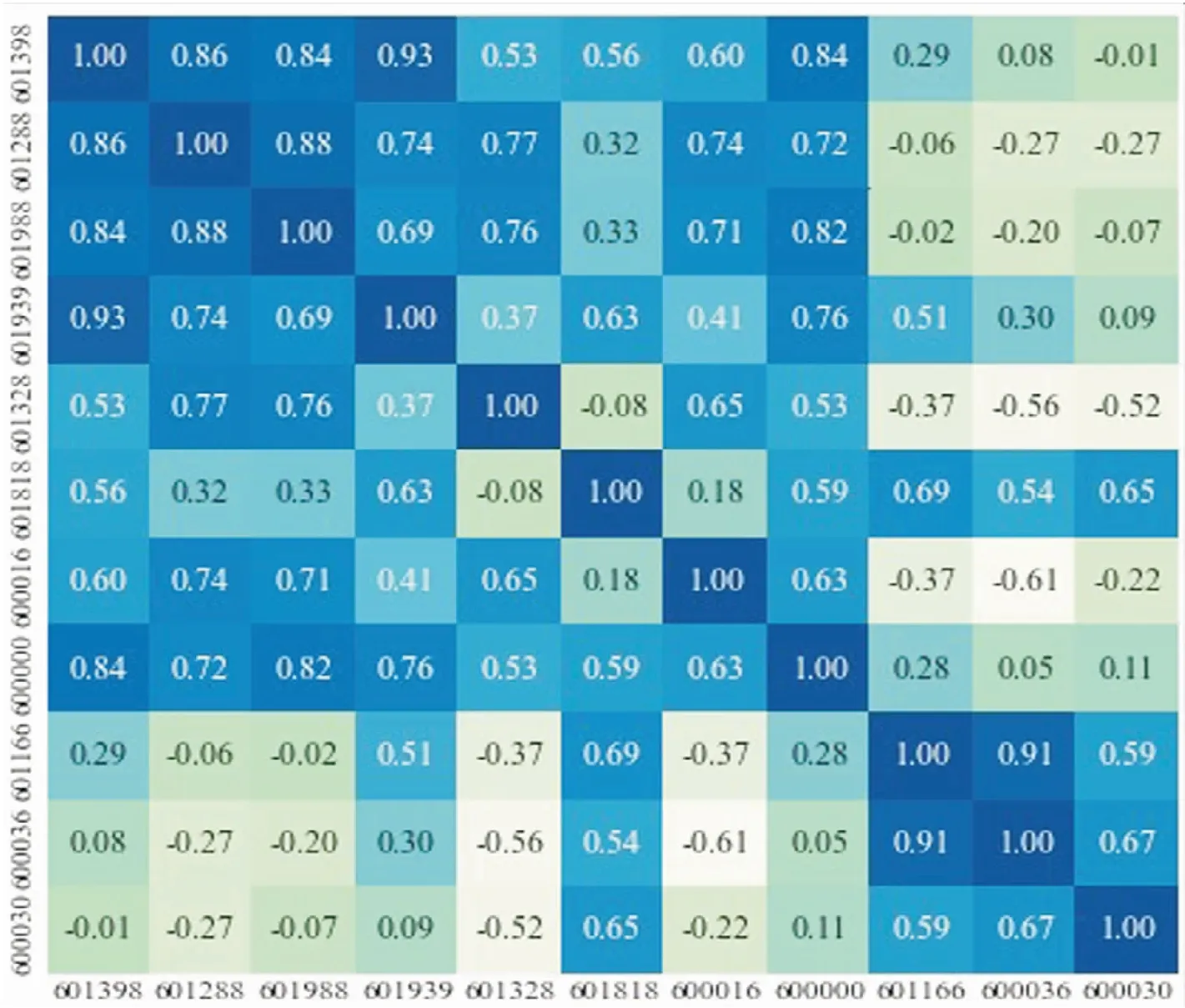

实例化Seaborn的API并使用heatmap()函数绘出股票两两之间的相关系数。该方法以Person相关系来衡量相关性的。可视化结果如图1,ICBC-CCB(0.93),CIB-CMB(0.91),ABC-BOC(0.88)的相关系数最高。

图1 银行股收盘价间相关系数云图

2.1 单位根检验

在检验2个时间序列数据是否具备协整关系之前,要对这3对股票进行ADF检验,原假设为序列不平稳。通过Python的statsmodels.tsa.api模块导入adfuller(),分别对原序列与一阶差分序列进行平稳性检验,结果表明:在1%置信水平下,除CIB与ABC的价格序列平稳外,其他4只股票的价格时间序列的P值均大于1%临界值,无法拒绝原假设,序列不平稳。接下来对一阶差序列再次进行检验,均可拒绝原假设,故此6个时间序列是一阶单整的。在协整性检验之前,需要对其进行解释变量和被解释变量的研究,因为不同的处理方法对结果产生显著影响。

2.2 Granger因果性分析

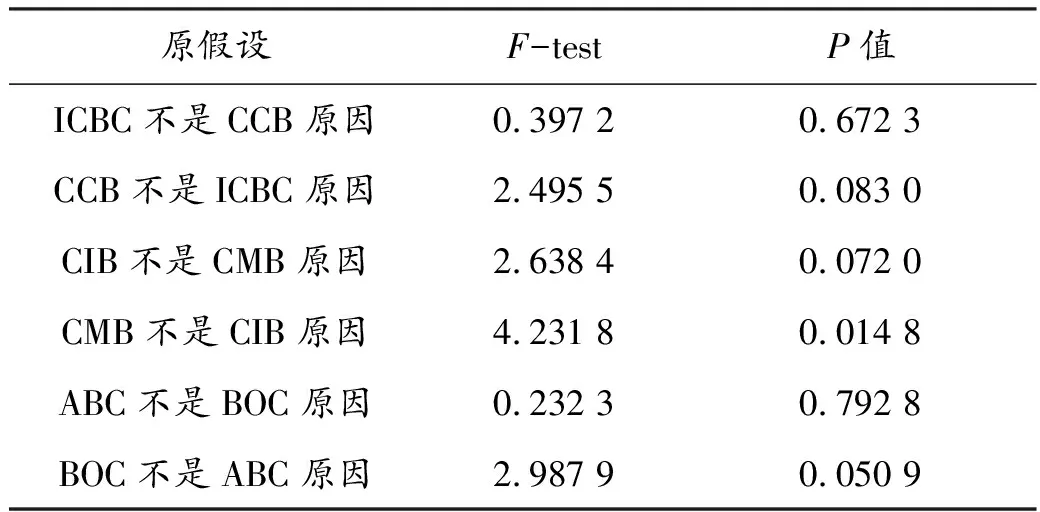

该检验方法用于分析经济变量之间的Granger因果关系,其前提条件是时间序列必须平稳,否则可能出现伪回归问题。对表1的一阶差分序列进行Granger因果检验。使用Python在statsmodels.tsa.stattools内调取Granger causality tests,结果见表1。可见当正反检验配对股票时,p值也发生了较大变化。根据p值性质,数值越小就越有把握拒绝原假设。例如ICBC与CCB的Granger因果检验中0.672 3>0.083 0,说明CCB作为自变量更加具有解释性。

表1 Granger因果关系检验

2.3 协整性分析

本文采用E-G两步法进行协整性检验,线性回归后得出3个协整方程:

ICBCt=1.008 9+0.620 5CCBt+ε1

(1)

CIBt=6.835 1+0.277 3CMBt+ε2

(2)

ABCt=0.494 8+0.834 2BOCt+ε3

(3)

由协整表达式可得ICBC与CCB的协整向量为(1,-0.620 5),即交易中每单位工商银行头寸,对应0.620 5单位的建设银行股票反向头寸。同理,每单位兴业银行股对应0.277 3的招商银行反向头寸,每单位农业银行对应0.834 2中国银行股票反向头寸。

通过协整方程进一步将残差项进行ADF检验:ICBC和CCB与ABC和BOC之间的股价时间序列顺序是协整的,且第3对的协整性更好,详见表2。

表2 残差项单位根检验结果(置信水平5%)

3 交易信号的确定

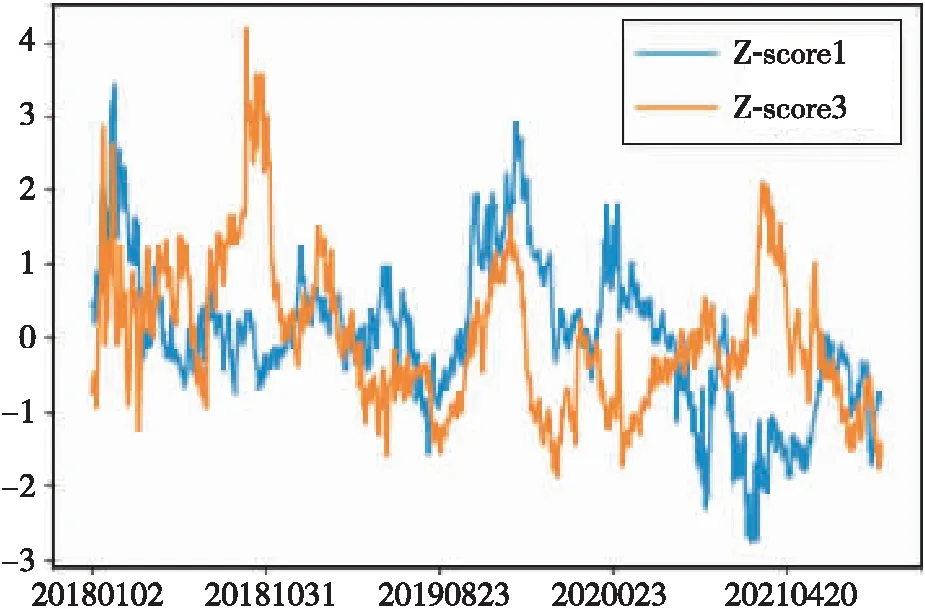

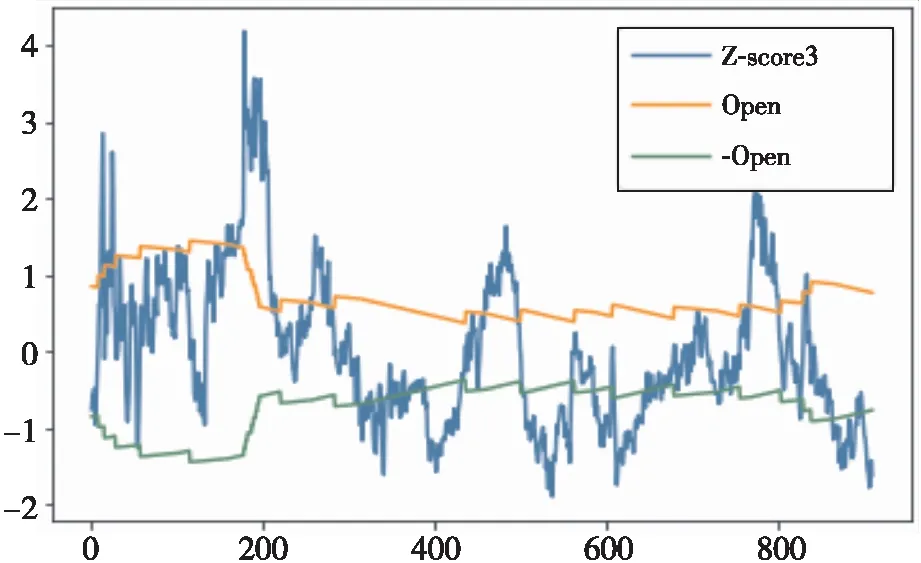

交易阈值很低时,交易频次增加,使得每次交易利润薄且产生额外交易费用;阈值过高时,虽然单笔交易利润较高,但满足交易条件的次数减小,放弃了许多微小波动下的利润。因此,合适的交易阈值应该对这两方面作出良好的平衡[9]。将{εt}标准化得标准差σ=1,均值为0的Z-score序列,具体如图2所示。

图2 标准化Z-score走势图

3.1 固定阈值法

以最终收益作为目标函数,通过全局搜索的方法找出合适的交易阈值使得最终受益最大,其中目标函数的表达式为:

(4)

其中R表示累计收益,PiAC、PiBC分别表示A、B股的平仓价,PiAO、PiBO表示A、B股的建仓价,k为股票对A、B的协整匹配数量关系,TFi为每次交易手续费,假设上下阈值关于水平的0轴对称,用工商银行与建设银行为例:设置第一个交易日不持仓,当Z-score小于下阈值时建立ICBC-0.626 5CCB的投资组合,即做多1单位的工商银行股,做空0.626 5的建设银行股票,当Z-score上穿0时平仓;同理,当Z-score大于上阈值时,建立0.626 5CCB-ICBC的投资组合,Z-score下穿0时平仓;设置双向交易费为0.05%,向外穿过止损阈值时平仓止损。

设置上、下阈值搜索范围为[0.5,2.5]、[-2.5,-0.5],上下止损线的范围分别为[2.5,3.0]、[-2.5,-3.0],搜索步长0.01,每次搜索通过循环去遍历期间内所有交易,选择使R最大化的作为交易阈值。结果表明工商银行与建设银行的最优阈值为+/-0.57,农业银行与中国银行配对最优阈值为+/-0.85,两对股票的最优止损点位均为+/-3.0。可见最优的固定交易位置处于区间某一位置,而只要εt的平稳性不被打破,越宽的止损位将获得更多的收益。累计收益曲线如图3所示,横坐标为交易日,纵坐标为累计收益。可见累计收益曲线在大部分时间内稳定增长,具体如表3所示。

图3 累计收益曲线(ABC与BOC)

表3 固定参数法的交易统计

3.2 自适应动态交易法

将固定参数法的值作为基准,当交易频率变高时,交易阈值向外偏移,反之向0靠近。通过区间内搜索的方法,以夏普比率为目标函数,设置交易阈值内外偏移速率区间为[0.000 1,0.200 0],步长每次0.001。结果表明ICBC与CCB的配对资产中,若交易日不交易,则上下阈值均向0靠近0.002 6,如交易日内完成交易,则向外扩散0.14;在ABC与BOC资产对中,交易日内无交易,则向内各偏移0.002 6,若发生交易,上下阈值各向外偏斜0.15。两组配对资产总体偏移速率相近。

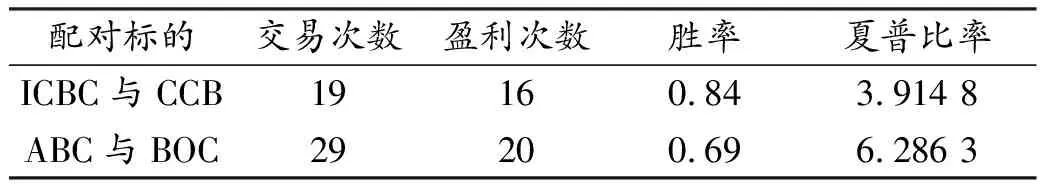

详细交易与动态阈值如见表4与图4,可见胜率与夏普比相比固定参数法得到了一定程度的提升。

(a)ICBC与CCB

(b)ABC与BOC

表4 自适应交易法的交易统计

4 结语

本文分析了多只银行股的历史交易数据,通过协整的方法选取了配对标的,通过搜索最优的方法确定了最优的交易参数,对策略模式进行了回测,得到了较为可观的收益,最后使用偏移速率交易阈值进行动态优化,提升了整个交易过程中的夏普比率。