基于DSDM 的数字金融对中国区域创新效率影响效应研究

2022-09-05昱张

刘 昱张 旭

(青岛大学经济学院,青岛 260061)

党的十九大报告指出,“创新是引领发展的第一动力,是建设现代化经济体系的战略支撑”。当前,中国经济已由高速增长阶段转向高质量发展阶段,创新作为经济增长的根本动力,正处于从要素投入型向高效自主创新型突破的关键时期。创新活动具有高风险、高不确定性的特点,在传统金融业务模式下,难以获取充足稳定的资金供给。近年来,随着互联网普及和科学技术迅速发展,以数字化方式提供金融服务的数字金融应运而生。各类金融机构凭借数字技术支持,利用科技手段赋能金融业务,突破传统金融模式,为客户提供数字化的信贷、保险和理财等金融产品与服务[1]。数字金融作为传统金融的有效补充,借助互联网普及拓宽金融业务覆盖广度,凭借数字技术低成本、便利化特性降低交易成本和金融服务门槛,以满足不同客户的交易需求,提高金融服务的可获得性。中国的数字金融领域研究走在世界前列,国外数字金融研究较少且数字金融对创新的影响研究更为匮乏。国内数字金融对创新影响的相关研究中,微观企业层面研究发现数字金融对企业创新驱动效应显著且呈现较长时间序列的稳健[2],数字金融通过缓解中小企业外源融资约束[3]、提升政府税收返还[4]来促进企业创新水平提升;宏观区域层面研究可知数字金融主要通过加强银行信贷对创新活动的支持、增加居民消费、强化银行业竞争、提高市场化水平和激发市场潜力等多条渠道提升城市创新水平与能力[5-6],中西部城市、重点城市及初始创新水平较低城市中数字金融的创新能力驱动效果显著[7]。数字金融能够增加企业创新产出,促进区域创新发展。通过对既有研究梳理发现,区域创新相关研究多侧重创新水平或创新能力,针对区域创新效率研究尚不多见。由于中国不同地区数字金融与区域创新发展差异较大,不能忽视空间效应;创新是一个动态积累的过程,既受当期各因素影响又与前期各因素作用相关,还需考虑动态效应。动态空间杜宾模型(Dynamic Spatial Durbin Model,DSDM)能够全面考虑创新发展中的动态特征与空间相关性[8],改善内生性问题[9]。综上,本文从区域创新效率角度衡量中国不同地区创新发展水平,在纳入区域创新效率一阶时间滞后项和一阶时空滞后项的基础上构建DSDM,从不同区域范围探讨数字金融与区域创新效率之间的空间联系,为推动区域创新发展提供新思路。

1 研究设计

1.1 数据来源

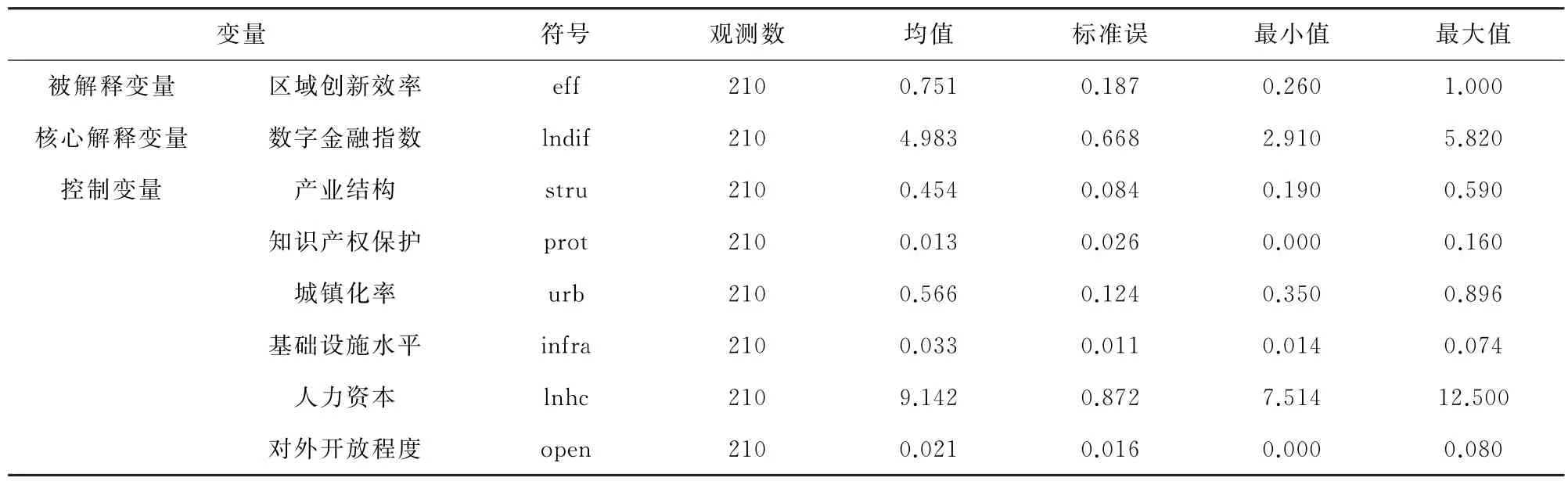

研究数据主要来自《北京大学数字普惠金融指数(2011—2018)》《中国科技统计年鉴》《中国统计年鉴》,各省(自治区、直辖市)统计年鉴及Wind数据库等。表1为各变量的表征说明及描述性统计。

表1 变量的表征说明与描述性统计

1.2 变量设定

被解释变量是区域创新效率(eff),选用数据包络法(DEA)计算。DEA 基于线性规划分析[10],不需要对变量设置严格的函数关系,主观随意性较小[11],能更好地处理多投入多产出问题,兼顾创新效率的科技产出和经济产出。为反映创新投入的人力要素与资本要素,选取R&D 人员全时当量、R&D 经费内部支出和新产品开发经费作为投入变量;为兼顾科技产出和经济产出,选取专利授权数和新产品销售收入作为产出变量。其中,专利包括发明专利、实用新型专利和外观设计专利,由于三种专利的科技水平和经济价值差异较大,分别赋权0.5、0.3和0.2,以其加权平均值作为科技产出指标[12];经费支出根据合成价格指数(0.55×居民消费价格指数+0.45×固定资产投资价格指数)进行平减,采用永续盘存法核算其存量指标;新产品销售收入根据工业生产者出厂价格指数进行平减[13-15]。鉴于创新活动从投入到产出存在一定时滞,参照以往研究,假设时滞为一年,即第t年的投入对应第t+1年的产出,测得2011—2017年的区域创新效率。

核心解释变量为北京大学数字普惠金融指数(lndif),由北京大学数字金融研究中心与蚂蚁金服集团课题组联合编制而成,是目前较权威的衡量数字金融发展水平的指标[16]。为减少量纲差异,对原始数字金融指数取对数处理。

控制变量:(1)产业结构(stru),用第二产业产值占地区GDP的比值衡量。由于产业中存在较多与社会发展不相适应的落后产能,不利于创新效率提升,故加入产业结构的平方项(stru×stru)考察产业结构与区域创新效率之间的非线性关系。(2)知识产权保护(prot),用技术市场交易额占地区GDP的比值表示。(3)城镇化率(urb),用地区年末城镇人口占总人口的比值衡量。(4)基础设施水平(infra),用邮电业务总量占地区GDP的比值衡量。(5)人力资本(lnhc),用各地区6岁以上人口加权平均受教育年限表示[17]。(6)对外开放程度(open),用地区当年实际利用外商直接投资总额(按当年汇率折算人民币之后)占地区GDP的比值衡量。

1.3 空间权重矩阵选取

为使计量结果较稳健,选用4种常见空间权重矩阵进行实证研究。

(1)地理距离权重矩阵:空间溢出效应可能会随着地理距离的增大而减弱,基于各省会城市距离平方的倒数计算,其中D ij表示i省和j省之间通过经纬度计算的直线距离。

(3)经济距离权重矩阵:两地区经济发展水平差距越大,空间溢出效应可能越弱,基于各省人均GDP差额的倒数计算

(4)经济地理嵌套矩阵:考虑地理距离与经济距离的结合效应,基于两省人均GDP乘积与地理距离平方的倒数综合计算[18]

2 实证分析

2.1 空间自相关检验

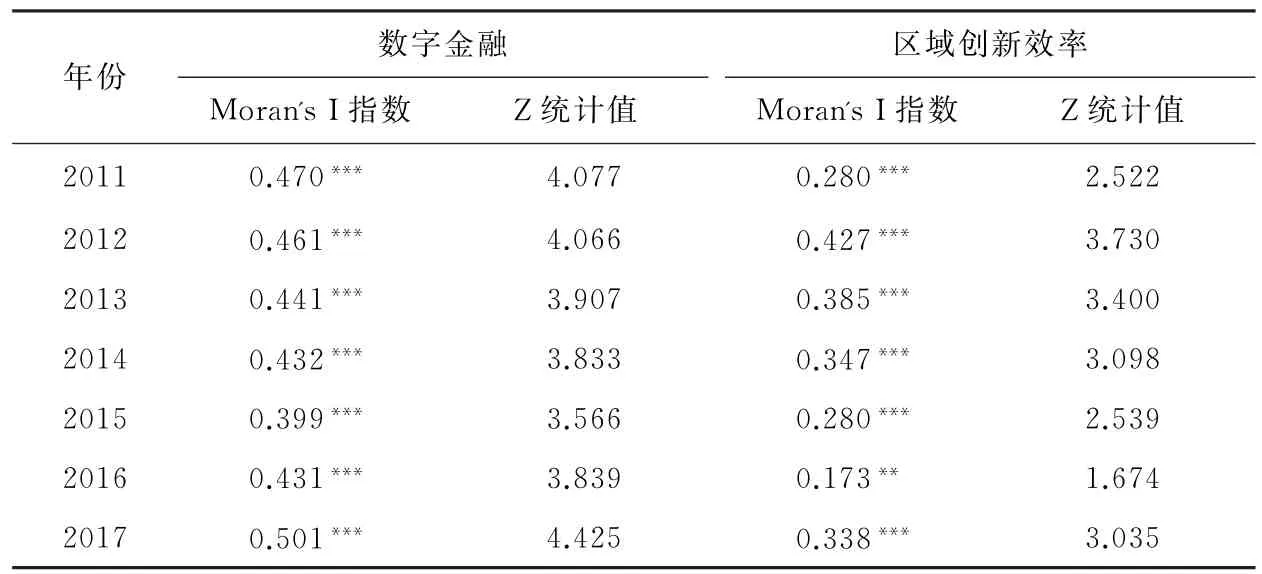

为考察数字金融和区域创新效率是否存在空间自相关性,利用STATA 15软件,测算全局Moran′s I指数,结果见表2。可知,考察期内中国数字金融与区域创新效率的Moran′s I指数均大于0,且通过显著性检验,说明中国数字金融和区域创新效率具有正向空间自相关性,均呈现高-高、低-低集聚的空间形态。

表2 2011—2017 年中国数字金融与区域创新效率的Moran′s I统计值

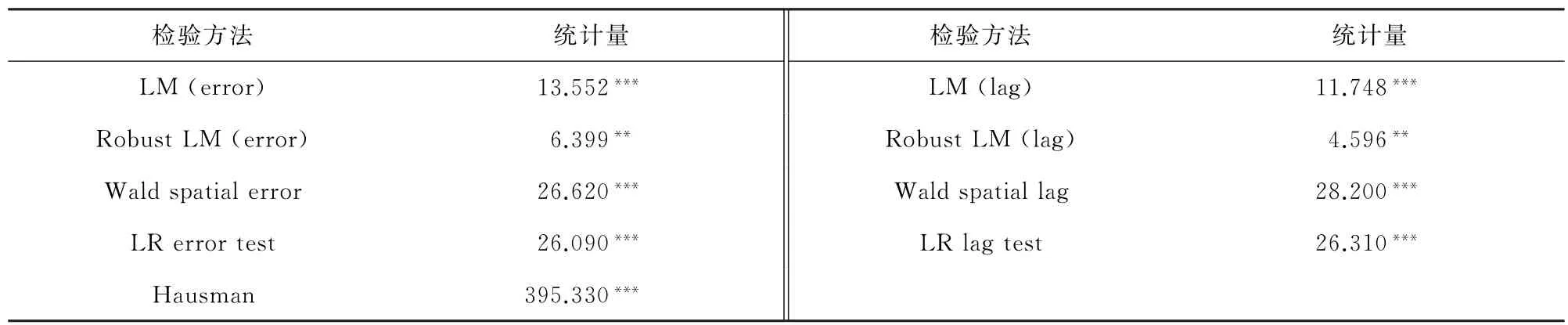

2.2 模型识别与检验

空间计量模型估计前,需要检验和选择模型的估计方法,结果见表3。可知,LM 检验及其稳健统计量Robust LM 均显著,说明模型存在空间滞后性和空间误差项;Wald和LR 似然比检验均显著,说明选择SDM 是合适的。Hausman检验显著为正,说明应选择固定效应进行估计。

表3 空间面板模型方法检验结果

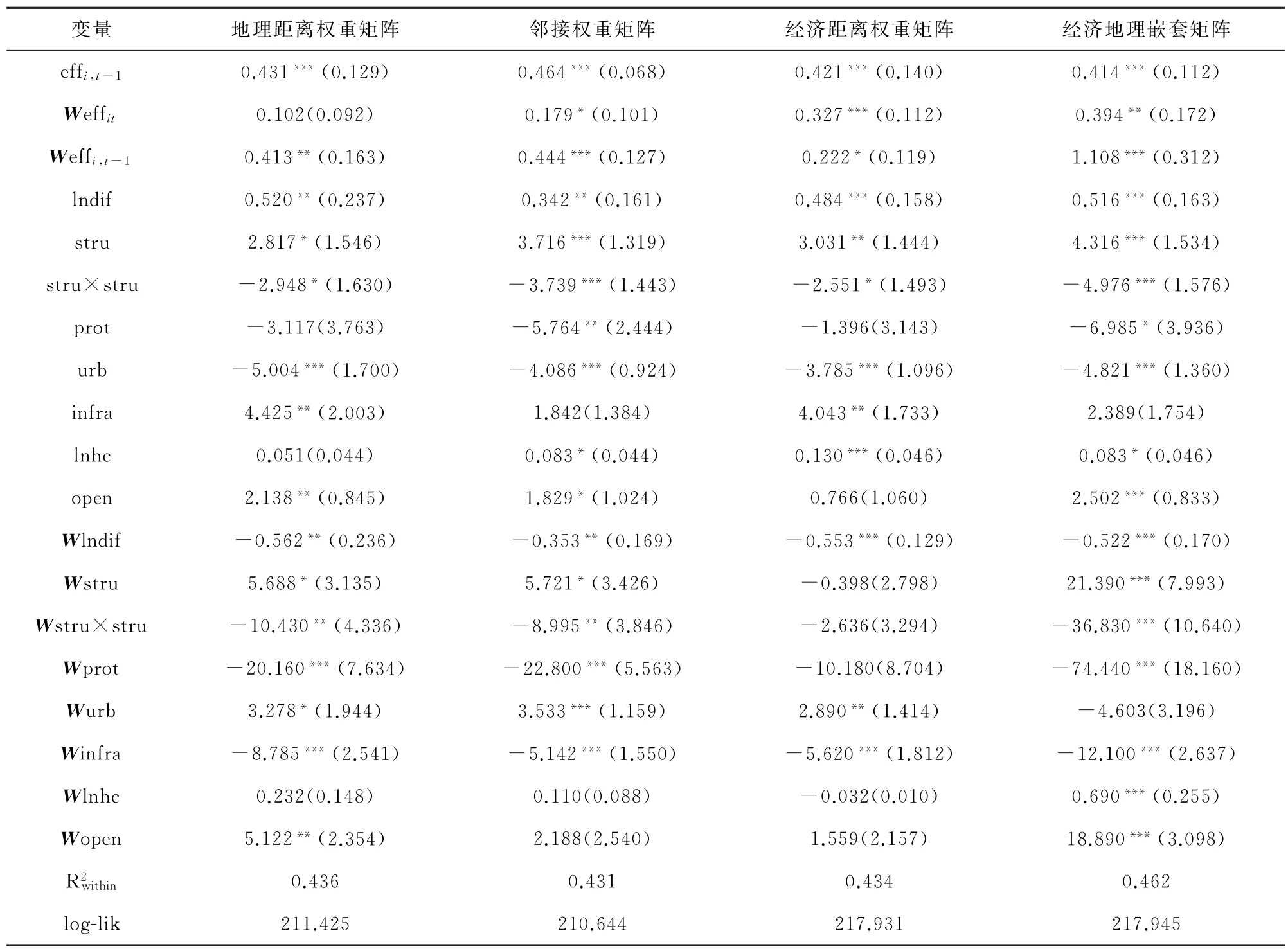

2.3 全样本回归分析

根据表3检验结果,增加被解释变量的一阶滞后项,基于固定效应的DSDM 实证分析结果见表4,显示4种不同空间权重矩阵下模型的估计结果基本一致。从时间维度看,区域创新效率的时间滞后项effi,t-1系数均显著为正,说明区域创新效率在时间上具有惯性效应,上一期创新效率的波动对当期创新效率具有同向作用。从空间维度看,区域创新效率的空间滞后项Weffit系数多数显著为正,表明区域创新效率的变动在空间上存在正向交互效应或关联效应,地理距离和经济发展水平相近的省份会相互影响。从时空双维度看,区域创新效率时空滞后项Weffi,t-1系数均显著为正,表明本省对周边省份存在时空上的正向影响。核心解释变量数字金融(lndif)在4种空间权重矩阵下的回归系数均显著为正,表明中国数字金融对本地创新效率具有显著的正向影响。数字金融空间滞后项系数均显著为负,表明本省数字金融对周边省份创新效率呈现抑制作用。可能由于存在虹吸效应,数字金融发展水平较高的省份吸引了周边地区的创新资源,挤占其创新投入,从而抑制周边地区创新效率提升。

表4 不同空间权重矩阵下数字金融对区域创新效率影响的估计结果

各控制变量中,产业结构(stru)大多对本省及周边省份创新效率具有显著的提升作用。产业结构的平方项(stru×stru)估计系数大多显著为负,说明产业结构与区域创新效率之间存在倒U 型的曲线关系。知识产权保护(prot)大多对本省及周边省份创新效率影响显著为负,说明提高知识产权保护力度可能对中国区域创新效率产生抑制作用。城镇化率(urb)的提升对本省创新效率产生显著的抑制作用,但大多对周边地区创新效率产生显著的促进作用。基础设施水平(infra)对本地创新效率存在正向影响,对周边地区具有显著的负向作用。人力资本(lnhc)与对外开放程度(open)对本地和周边地区创新效率均有正向促进作用。

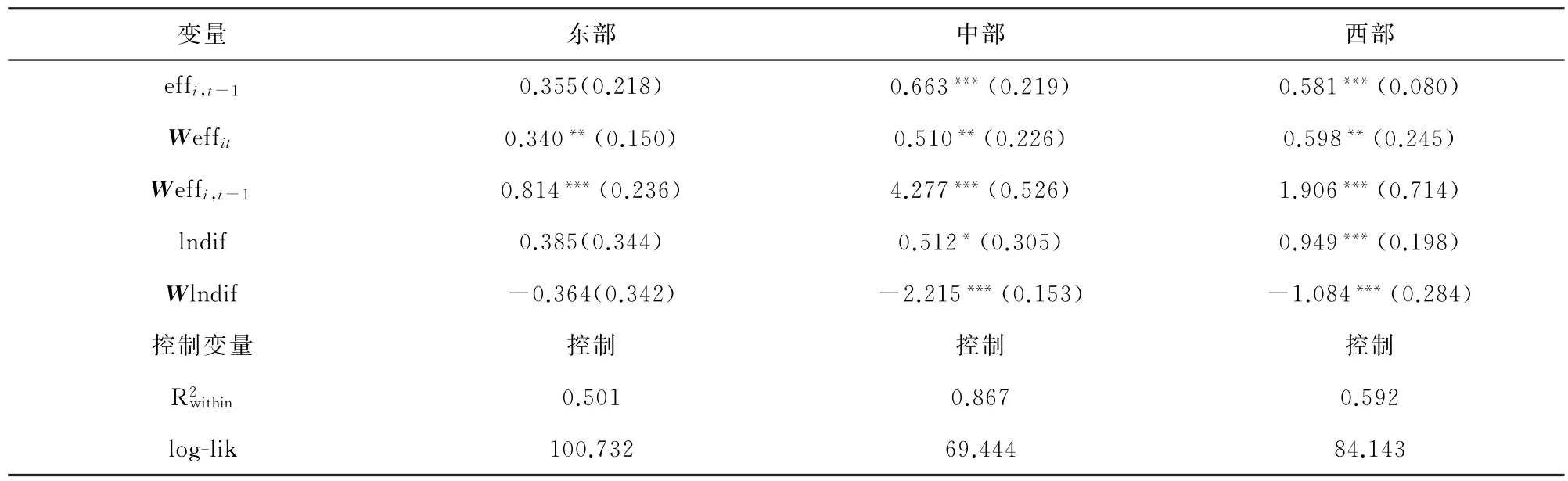

2.4 区域异质性分析

由于中国各区域发展不均衡,不同地区数字金融对创新效率的影响可能存在差异,为此将样本划分为东部、中部和西部,利用DSDM 估计。受篇幅所限,由于经济地理嵌套矩阵下模型的自然对数似然函数值(loglik)与拟合优度更优,拟合程度更好,因此仅考虑基于经济地理嵌套矩阵的异质性分析,同时控制所有控制变量,结果见表5。可知,三大地区子样本与全样本估计结果方向一致,即对本地区创新效率产生正向促进作用,对周边地区创新效率产生负向抑制作用,但显著性与系数估计值大小却不相同。(1)东部地区数字金融对本地区创新效率的影响虽为正,但并不显著,其系数估计值也小于中部和西部地区。东部地区数字金融较大的内部差距可能会阻碍创新效率提升。考察初期,数字金融指数介于24.51~80.19之间,考察末期已扩大至254.76~336.65之间。这与文献[19]的研究结论一致,当要素发展差距较大时,容易因“过密”和“过疏”而产生不利影响。此外,东部大多地区经济实力、研发能力和信息化水平较高,创新资本相对充足,从而对数字金融发展水平要求更高,数字金融提升创新效率的边际效应较低,致使东部地区数字金融的创新效应较弱。(2)中部和西部地区数字金融对本地创新效率的影响均显著为正,这是由于中部和西部地区缺少丰富的创新资源,创新投入的边际产出高,创新效率提升空间大。数字金融能够解决创新资金投入不足的问题,缓解中部和西部地区信息不对称,有利于创新效率提升。西部地区发展相对落后,数字金融的影响较中部和东部地区更显著且系数估计值更大,这在一定程度上表明数字金融的包容性和普惠性。

表5 东、中、西部数字金融对区域创新效率影响的动态空间计量估计结果

3 结论

本文基于DSDM 探讨了2011—2017年中国数字金融与区域创新效率之间的空间关联性。数字金融与区域创新效率均存在高值-高值、低值-低值集聚的空间分布特征;数字金融可以显著促进本区域创新效率提升,但对邻近区域创新效率表现出一定的抑制作用;数字金融对创新效率的影响存在区域差异,具体表现为对中国西部地区创新效率的提升作用最强,中部次之,东部地区不显著。由此,各区域应根据自身情况合理利用数字金融提升创新效率,缩小创新效率空间差距。中西部地区应增大数字金融覆盖广度,大范围搭建数字金融网络服务体系,引入东部地区过剩资源提升自身创新活力;东部地区应加深数字金融使用深度,推动货币基金、投资、保险等多种金融业务数字化转型,突破东部地区数字金融创新驱动效用的“瓶颈期”。