人民币债券需求或迎拐点

2022-08-21郑葵方

郑葵方

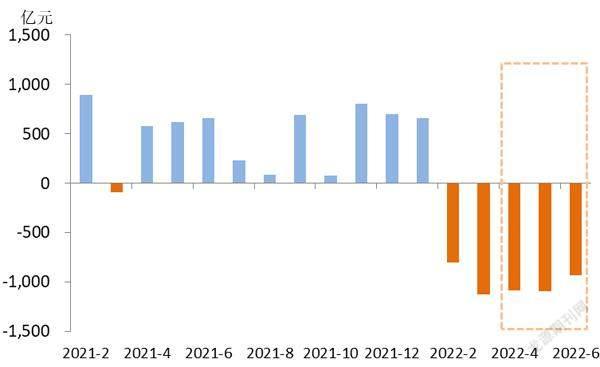

2022年第二季度,境外机构持有人民币债券的规模持续减少。截至6月末,境外机构持有的人民币债券规模总计3.57万亿元,较2022年第一季度末减少了8%。第二季度,境外机构累计净减持人民币债券3122亿元,刷新有数据以来最大季度降幅,净减持规模较第一季度扩大1846亿元。

第二季度境外机构的市场占比持续下滑。境外机构持券规模的市场占比从3月的3.22%降至4月的3.12%,5月下滑至3.01%,6月进一步降至2.87%,较第一季度末累计下滑0.35个百分点。虽然境外机构第二季度大幅净减持,但其市场占比较小且持续萎缩,对中国债市影响较为有限。

境外机构月度净减持规模的波动率较低。境外机构在2022年4月和5月分别净减持1085亿元、1094亿元,均超过千亿元,接近3月创下的历史最大净减持规模1125亿元。6月,境外机构净减持933亿元,规模明显收窄。第二季度,境外机构的净减持规模标准差为91,波动率为历史较低水平,说明境外机构仍然稳定地处于减少人民币债券投资的趋势中。

首先,中国第二季度疫情形势严峻,经济受到冲击。

第二季度,疫情在中国多个重点城市超预期爆发,对第二季度经济造成冲击,当季GDP同比增速仅为0.4%。从景气指数看,4月制造业PMI降至47.4,仅好于2020年首轮疫情严峻时期的2月,5月反弹至49.6,但仍在萎缩区间,6月继续上行,重回荣枯线50上方。尤其是上海疫情严重程度超预期,不仅导致长三角地区相关产业链受到拖累,也影响了境外机构对中国经济的信心和在银行间市场投资交易的活跃度,第二季度月均交易量较第一季度下降16.3%至1.03万亿元。

其次,投资美债的票息和汇率收益高于中债,导致境外机构减少中债需求。

数据来源:中债登,上清所

为遏制美国升至逾40年来新高的通胀,美联储的货币紧缩步伐逐渐加快,美债收益率和美元指数大幅上行。美债10年期收益率6月平均为3.14%,较3月大幅上行102BPs,中债10年期收益率均值却下行2BPs至2.78%,由此导致中美10年期国债利差平均倒挂程度加深至-37BPs,较3月大幅收窄105BPs。6月美元指数平均为103.88,较3月上涨5.5%,人民币对美元汇率平均较3月贬值5.6%至6.70。与3月相比,6月境外机构投资美债综合票息和汇率的平均收益要高出中债6.65%(5.60%+1.05%)。据报道,过去3个月,减持人民币债券的主要以海外非法人理财产品与套利资本为主,其对人民币汇率贬值与中美利差倒挂最为敏感,因此迅速减持离场。

根据我们的境外机构需求五因素模型,各因素对境外机构人民币债券的需求的影响顺序是:首先,境外机构根据美元指数确定投资的国别偏好。如果美元指数下跌,通常会刺激境外机构的投资转向新兴市场国家,其对人民币债券的需求将增加。反之,美元指数上涨,则吸引资金回流美国,境外机构需求减少。其次,考虑投资收益,若中美10年期国债利差越大,美元兑人民币汇率越低(即人民币升值越多),则境外投资者的人民币债券需求越多。最后,再考虑美股市场的风险偏好,如果美股下跌或陷入恐慌情绪(波动率上升),境外投资者将抛售人民币债券回补美股的流动性。

二季度,美元指數走高、中美利差大幅收窄、人民币汇率贬值、美股走弱、波动率VIX上升,五大因素均拖累境外机构的人民币债券需求。第二季度,美元指数均值较第一季度平均升值了5.8%,中美10年期国债利差平均大幅收窄98BPs至-15BPs,人民币对美元汇率平均贬值4.2%,美股道指平均下跌5.8%,波动率VIX指数从33升至34,五大因素均对境外机构需求产生负面影响。由此导致境外机构第二季度的月均需求较第一季度大幅减少146%至-1037亿元。

与第一季度相比,第二季度境外机构的持仓有两大特征:

一是净减持政金债的规模明显超过国债,导致国债占比上升、政金债占比下降。

据Wind数据统计,境外机构第二季度累计净减持1121亿元国债和1509亿元政金债,由此导致第二季度末的国债余额较第一季度末减少5%至2.32万亿元,政金债减少了15%至8545亿元。由于境外机构的风险偏好下降,更注重安全性,而政金债的信用等级低于国债,因此被大幅削减头寸。加之国债被纳入国际三大主流债券指数,能吸引追踪指数的基金配置,可对冲掉部分被减持的国债头寸,因此国债的持仓规模降幅明显小于政金债。截至2022年6月末,境外机构的人民币国债月度持仓占比为65.1%,刷新历史最高水平;而政策性金融债的持仓占比为24.0%,较3月末减少2.0个百分点。

二是投资短久期的特征较为显著。

从投资期限看,第二季度,境外机构累计净增持2369亿元1年期以内债券,净减持4748亿元1-5年期债券、283亿元的5-10年期债券和450亿元10年期以上债券。由此导致境外机构第二季度末持有的1年期以内债券占比为36%,较第一季度末增加了9个百分点;1-5年期的持仓占比下降10个百分点至28%。境外机构明显增加1年期以内的债券投资,缩减其他期限的投资,显示其风险偏好显著降低。一般而言,投资者在对后市预期悲观或风险偏好较低时,通常采取防御性更高的短久期策略。

我们此前在第一季度需求分析中判断,“境外机构持有人民币债券的规模短期将经历波动”,第二季度境外机构需求延续2-3月的净减持态势,平均规模在千亿元附近,6月净减持规模略有收窄。

展望第三季度,我们预计:一是境外机构仍将持续净减持人民币债券,但减持规模将收窄。高通胀压力迫使美联储仍将保持货币紧缩步伐,美债2年期收益率大幅上行,7月20日升至峰值3.25%,中美2年期国债利差倒挂达到100BPs。预计资金还将从新兴市场国家撤出,回流美国,相应境外机构的人民币债券需求仍可能减少。但由于美国今年已连续两个季度经济负增长,美联储主席鲍威尔暗示后续将可能放缓加息幅度。

受此影响,10年期美债收益率从6月14日的峰值3.49%大幅回落至7月29日的2.67%附近,中美10年期国债利差由-72BPs转为+9BPs;美元指数也冲高回落,从108.6的峰值回落至7月末的105.8附近。投资美债相对中债的收益已边际降低,境外机构净减持人民币债券的高峰或已过,后续减持规模将可能收窄。

二是从结构看,境外机构净减持的品种仍将以政金债为主,国债为辅,国债相对政金债的持仓占比还可能上升;投资期限将延续短久期。主因是在美元加息周期,投资者的风险偏好降低,对新兴市场国家的投资较为谨慎,会倾向于持有信用等级更高、流动性更好的安全资产。

本文仅代表作者个人观点,与所在机构无关