电解液到了比拼成本竞争力的时候

2022-08-06葛洪

葛洪

2020年下半年,新能源车销量及动力电池装机需求爆发,带动动力电池上游材料价格大幅上涨,但电解液及国产六氟磷酸锂2022年以来价格接近腰斩。电解液价格看六氟磷酸锂,六氟磷酸锂价格看供需。本文重点分析电解液和六氟磷酸锂的成本构成及价格驱动因素,从六氟磷酸锂供需情况倒推电解液价格走势。

按照成本加成原则和最新市场报价测算电解液成本,六氟磷酸锂、LiFSI、添加剂和溶剂成本占比分别为53.2%、12.74%、11.14%和19.4%,单吨电解液税前制造成本为5.46万元/吨,相比当前7万元/吨市场均价仍有约22%左右毛利水平。

溶剂是电解液的主体部分,在电解液中质量占比约80%-85%。溶剂一般采用具有高介电常数、低黏度、高沸点、低成本等要求的溶剂混合而成,目前95%的有机溶剂是碳酸酯。

添加剂是电解液生产的核心技术之一。根据EVTank数据,2020年全球电解液添加剂应用占比从2014年的4.2%左右提升到约5.6%,目前添加剂在LFP电解液和三元电解液中的成本占比分别为10%和20%-25%。三元电解液中添加剂的成本占比相较铁锂产品更高,主要系三元电池热稳定性较差,需要增加电解液添加剂种类和用量来提升安全性。

溶质锂盐决定电解液性能,在电解液中重量占比约10%-13%,电解液与六氟磷酸锂的配比约为8:1,其主要功能为在正负极之间传递锂离子。六氟磷酸锂是目前主流的电解液溶质。

未来新型锂盐和添加剂将成为企业进一步提升市场竞争力、提高产品附加值的关键。LiFSI(双氟磺酰亚胺锂)可作为新型锂盐和新型添加剂,具备更优的高、低温性能和导电性,可以弥补六氟磷酸锂的部分性能缺陷,但由于成本较高、工艺较复杂,还未形成对六氟磷酸锂的替代,目前产业中主要将LiFSI作为添加剂加入电解液,主要搭配LiPF6以改善电池的常温循环、高温循环、倍率和低温性能。此外,目前业内正在尝试使用LiFSI作为新型电解质以替代LiPF6,同时也在探索将LiFSI应用于全固态电池。

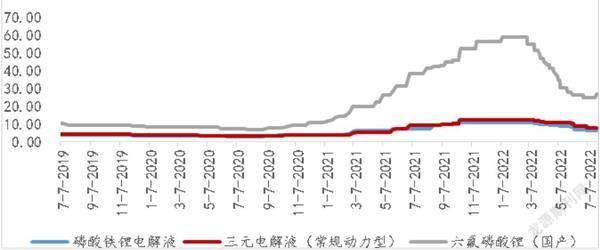

电解液扩展周期快,投入回报率高,主流电解液厂商毛利率常年在20%以上。电解液价格与六氟磷酸锂价格走势具有高度一致性,且六氟磷酸锂自供比例越高,在电解液价格上行阶段价格弹性更高。

数据来源:鑫椤锂电

电解液具有明显的轻资产属性。从电池产业链各环节来看,单GWh电池、正极、前驱体、负极、隔膜、电解液投资额分别为4、0.81、0.49、0.25、0.52、0.07億元,电解液单GWh投资显著低于其他环节。从原料组成来看,单GWh固体六氟磷酸锂生产成本约7000万-1亿元,投资金额远大于电解液环节。

电解液与六氟磷酸锂价格具有高度一致性,受供需影响具有明显的周期波动。受制于环评审批等因素,六氟磷酸锂的产能建设时间比较长,大约需要1.5年-2年的时间,与电解液0.5年-1年的时间存在一定的错配,核心原料供需错配导致电解液价格主要伴随六氟磷酸锂价格波动。2020年下半年,新能源车销量及动力电池装机需求爆发但六氟磷酸锂等原材料产能扩张相对滞后,原材料产品价格大幅上涨,带动电解液价格持续上涨。2022年3月份伴随六氟磷酸锂、添加剂、溶剂等价格回落,LFP电解液价格从高位11.03万元/吨降至6.25万元/吨,三元电解液价格从高位12.15万元/吨降至7.75万元/吨。

产业链一体化优势显著。主流电解液企业可通过终端涨价传导成本上涨压力,但从毛利率水平来看,布局产业链上游的企业成本优势更加显著。天赐材料在六氟磷酸锂、添加剂和溶剂领域均有布局,毛利率显著高于行业均值;新宙邦和杉杉股份均在其他环节有所布局;江苏国泰则是通过长单的形式减少六氟磷酸锂价格波动的影响,受到原材料上涨影响,2021年毛利率有所下降。因此电解液企业投资上游原材料自供可以降低原材料成本波动,及防止上游原材料供应不足进而影响产能利用率。

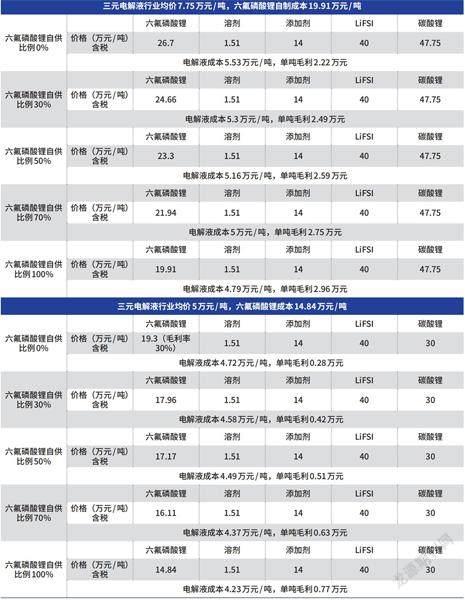

行业上行阶段,六氟磷酸锂自供价格弹性更为显著。电解液按照当前市场价格测算六氟磷酸锂不同自供比例,发现自供比例超过50%的情况下,电解液单吨毛利有明显提升。假设供需缓解,电解液价格降至5万元/吨,碳酸锂价格回调至30万元/吨,对应六氟磷酸锂成本为14.84万元/吨,其他原材料价格维持当前位置(控制变量法,假设其他原材料价格仍处于当前相对高位),在保证六氟磷酸锂30%毛利率情况下,自供比例超过50%的企业,电解液仍能保证单吨盈利超0.5万元。此外,在电解液价格下行阶段,自供比例对单吨盈利能力的敏感度变低。

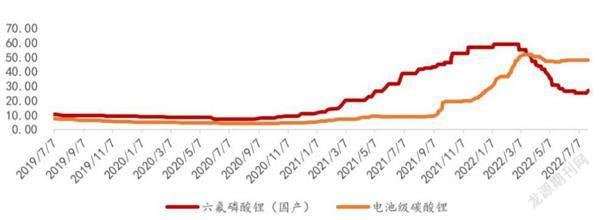

从六氟磷酸锂价格历史走势看,驱动价格波动因素更多来源于供需关系错配而非原材料成本的涨跌。

六氟磷酸锂的核心原材料是碳酸锂,1吨六氟磷酸锂需要约0.28吨碳酸锂、1.7吨无水氢氟酸和1.4吨五氯化磷。当前碳酸锂价格为47.75万元/吨,占六氟磷酸锂成本的三分之二左右,从价格弹性来看,碳酸锂价格每降低10万元/吨,六氟磷酸锂成本可下降15%。

数据来源:鑫椤锂电

数据来源:信公咨询

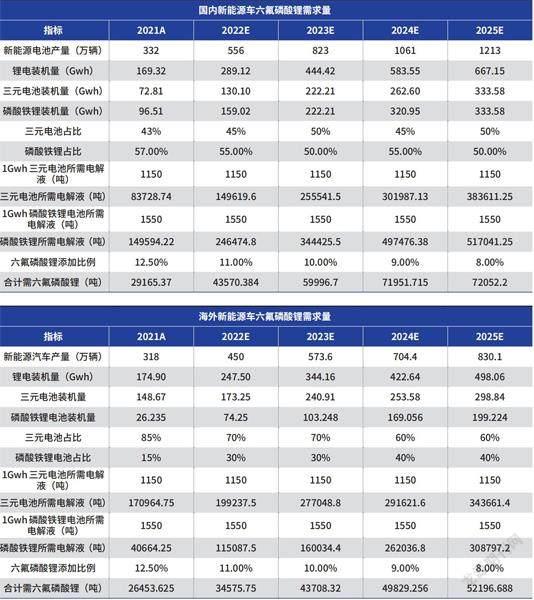

不考虑固态和半固态电池技术革命因素及储能电池应用增长,通常,三元材料電池的电解液耗用量为1100-1200吨/GWh,取中位数1150吨/GWh;磷酸铁锂电池的电解液耗用量为1500-1600吨/GWh,取中位数1550吨/GWh。假设2022、2023、2024、2025年六氟磷酸锂添加比例分别为12.5%、11%、10%、9%和8%,则按照国内能源车销量556、823、1061、1213万辆计算,国内动力电池共需六氟磷酸锂4.36、6、7.2和7.21万吨;参照海外新能源车销量450、574、704和830万辆计算,海外动力电池共需六氟磷酸锂3.46、4.37、5、5.21万吨,则全球动力电池共需六氟磷酸锂7.8、10.4、12.2和12.4万吨。假设3C、数码未来需求量每年保持2.8万吨,则2022-2025年全球六氟磷酸锂需求量为10.6、13.2、14.9和15.2万吨。

2021年全球六氟磷酸锂总产量6.8万吨,国内企业产量占比79%,未来主要增长亦来自于天赐材料、多氟多、天际股份和石大胜华等国内龙头企业。从多家企业公开产能计划来看,2022-2025年全球规划产能分别为23.1、44.9、48.9和57.4万吨,产能规划远高于实际需求,2021年和2022年产能有效利用率约70%。

近日,六氟磷酸锂价格稳定且有反弹趋势,短期看电解液价格得到支撑;但从长期看,无论是原产业链企业还是新进入者纷纷加码六氟磷酸锂产能布局,规划产能远高于实际需求量,六氟磷酸锂周期下行趋势不改。以价换量时期,成本竞争力强的电解液企业才能穿越周期,强者恒强。

作者任职于信公咨询