保优势 补短板

2022-07-24欧明刚张世昊

欧明刚 张世昊

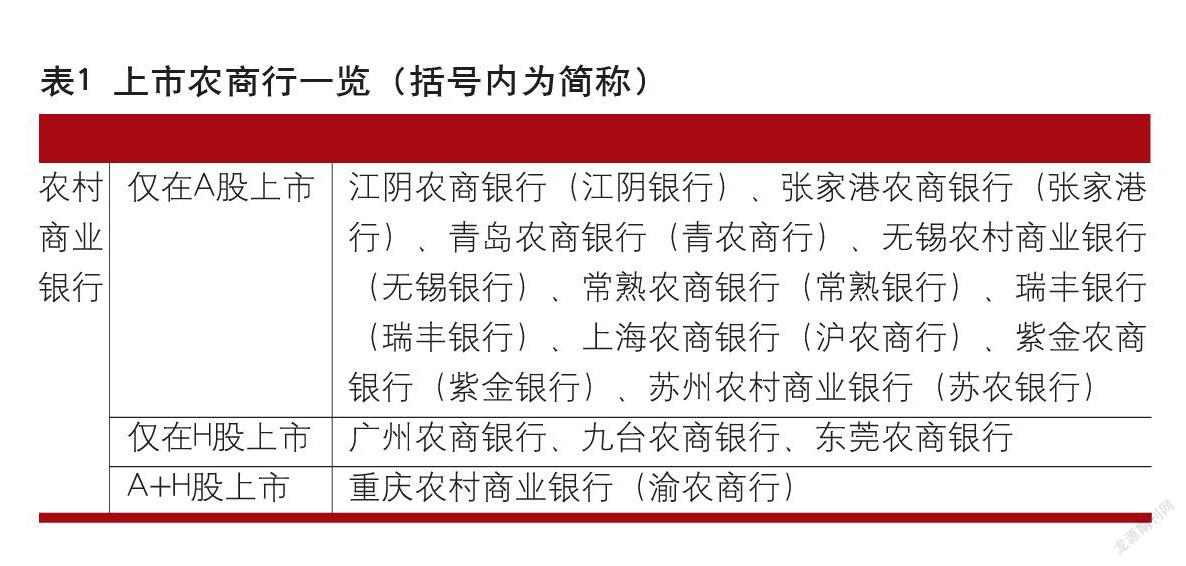

随着2021年内上海农商银行与瑞丰银行在A股上市,东莞农商行在香港上市,上市农商行增加到13家。其中在A股上市的有10家农商行,在H股上市的有4家农商行,重庆农村商业银行同时在A股及H股上市(见表1)。所有上市农商行均在2022年4月30日前公布完整年报。

从2021年的年报来看,上市农商行不论总资产还是贷款、存款都能保持了增长,存款结构和贷款结构都能坚持自身的传统持续优化,保持零售业务和涉农服务的传统优势。上市农商行的资产质量与风险抵补能力明显高于农商行群体的平均水平,但这是加大了风险处置力度后取得的。随着净息差收窄和提取较多的损失准备金以应对高企的风险,上市农商行的盈利能力面临巨大挑战。上市农商行充分利用各种资本补充方式,保持着较高的资本水平。然而,13家上市农商行相对于1596家(2021年底)农商行全体毕竟是凤毛麟角,因此,期待更多的农商行能够做出特色早日实现上市。

规模增长,结构优化

总资产。农商行是服务农村经济发展的地方性金融机构,在乡村振兴的新时代背景下,农商行正面临着新机遇。同时,随着其他类型银行机构及其业务不断下沉和对三农日益重视,农商行面临的竞争也日趋激烈。2021年,我国农商行总资产达45.7万亿元,比2020年增长了10%,增长率较2020年的11.6%有所下降;农商行占银行业金融机构比例由13.0%上升至13.3%。

2021年底,13家上市农商行的资产总额均超过1300亿元,平均资产总额超过4500亿元,其中,渝农商行、广州农商行和沪农商行3家农商行的总资产都超过了1万亿元。渝农商行的总资产总额超过了12000亿元,是我国规模最大的农商行;2021年上市的瑞丰银行是规模最小的上市农商行,但其规模也超过了1300亿元。

2021年,即便在新冠肺炎疫情的冲击下,上市农商行的平均总资产增长率超过了10%,半数以上的上市农商行总资产增长率超过10%。增速最快的是常熟银行(18.16%),其次是九台农商银行(16.86%)和张家港行(14.44%)。紫金银行是13家上市农商行中唯一一家总资产减少的银行,增长率下降了5.05%。值得注意的是,在H股上市的农商行资产规模平均增速快于仅在A股上市的农商行(见表2)。

贷款。2021年,13家上市农商行的平均贷款增长率为16%,其中12家超过10%,近2/3的上市农商行贷款增长率超过15%。贷款增长率前三甲分为别常熟银行、苏农银行和九台农商银行,增速均超过20%;增速最低的是青农商行,增长率为6.75%。看来,上市农商行在服务实体经济发展中不遗余力。从贷款余额来看,2021年底,广州农商银行、沪农商行和渝农商行的贷款总额超过了5000亿元(见表3)。

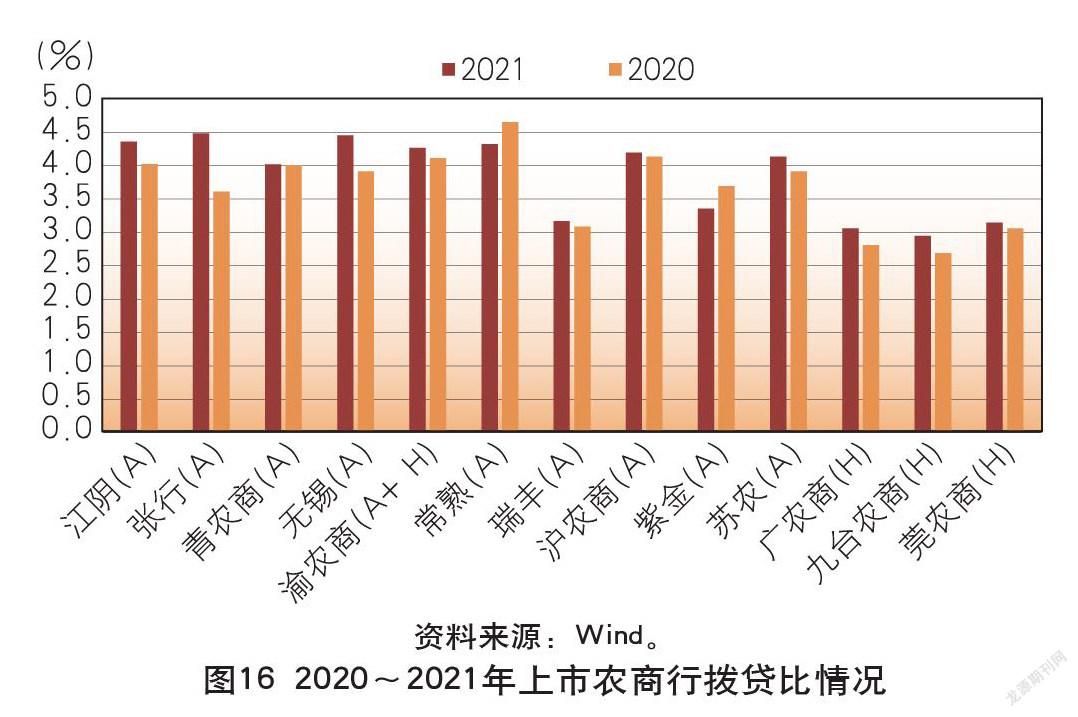

小微贷款保持优势。小微企业是农商行的重要服务对象。农商行是服务农村区域小微企业融资需求的重要机构,2021年,全国农商行普惠型小微企业贷款余额达60547亿元,占全国银行机构普惠型小微企业贷款余额(190747亿元)的31.7%(见图1)。

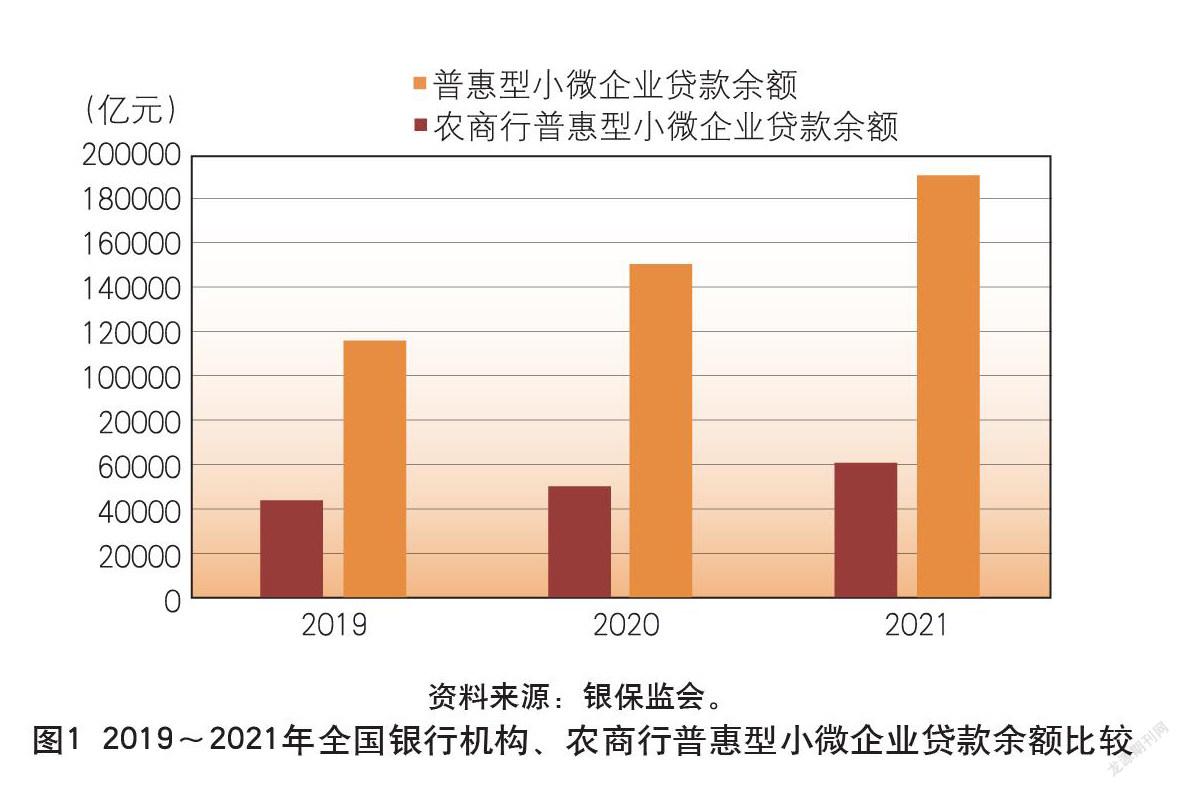

公布数据的7家上市农商行的普惠型小微企业贷款余额增长率均超过了15%,增长率最高的江阴银行甚至超过了40%,无锡银行和沪农商行的增长率也都超过30%。就小微企业贷款占比而言,除了广州农商银行(5.66%),其他农商行的小微企业贷款占比均超过了10%,沪农商行达到了惊人的86.36%(见图2)。总体来看,随着支持政策的不断完善,各家农商行对小微企业的支持力度都在不断加大。

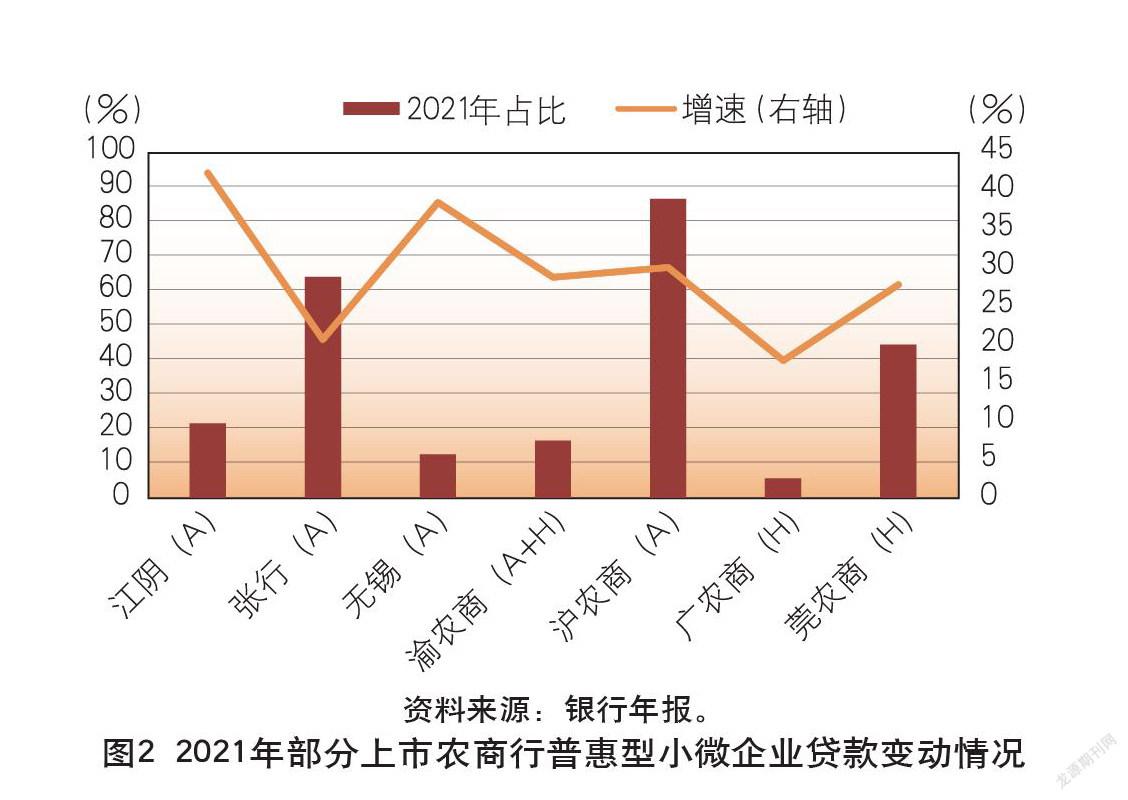

绿色金融开始受到重视。公布了完整信息的7家上市农商行的绿色信贷都有较大幅度的增长,增速最快的是沪农商行(161%)和张家港行(134%),其他公布数据的农商行增速也均超过20%(见图3)。当然农商行的绿色信贷起步普遍较晚,占比普遍还不高。

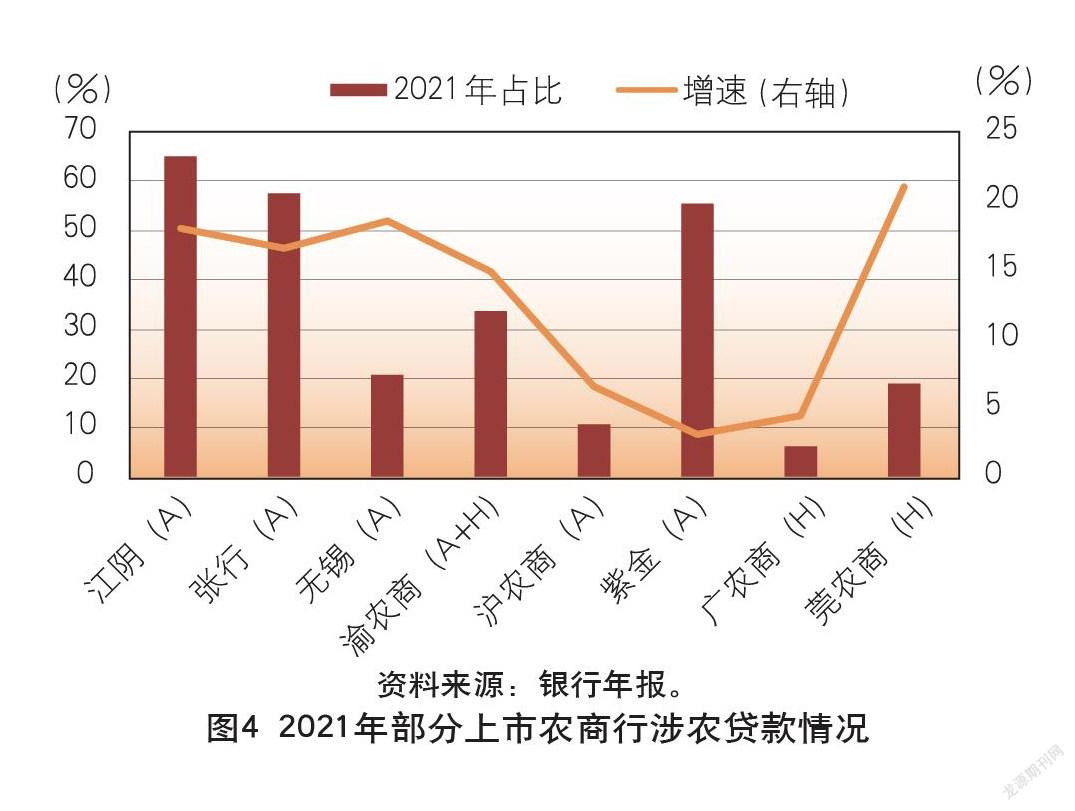

涉农贷款持续发力。涉农贷款是衡量农商行服务农村经济发展的重要指标。在年报中完整公布相关信息的8家上市农商行的涉农贷款都有增长,其中增长率最高的是沪农商行(21%)。而涉农贷款占比最高的是江阴银行(65%),张家港行与紫金银行的涉農贷款占比均超过了50%(见图4)。

存款持续增长。2021年所有上市农商行的存款都有增长,平均增长率为12.11%,其中9家农商行实现了高于10%的存款增长率,九台农商银行以28.94%的存款增长率引人注目,渝农商行存款增长率为4.74%,是上市农商行中最低的,但其存款基数也较大。广州农商银行、沪农商行、渝农商行存款规模超过了5000亿元(见表4)。

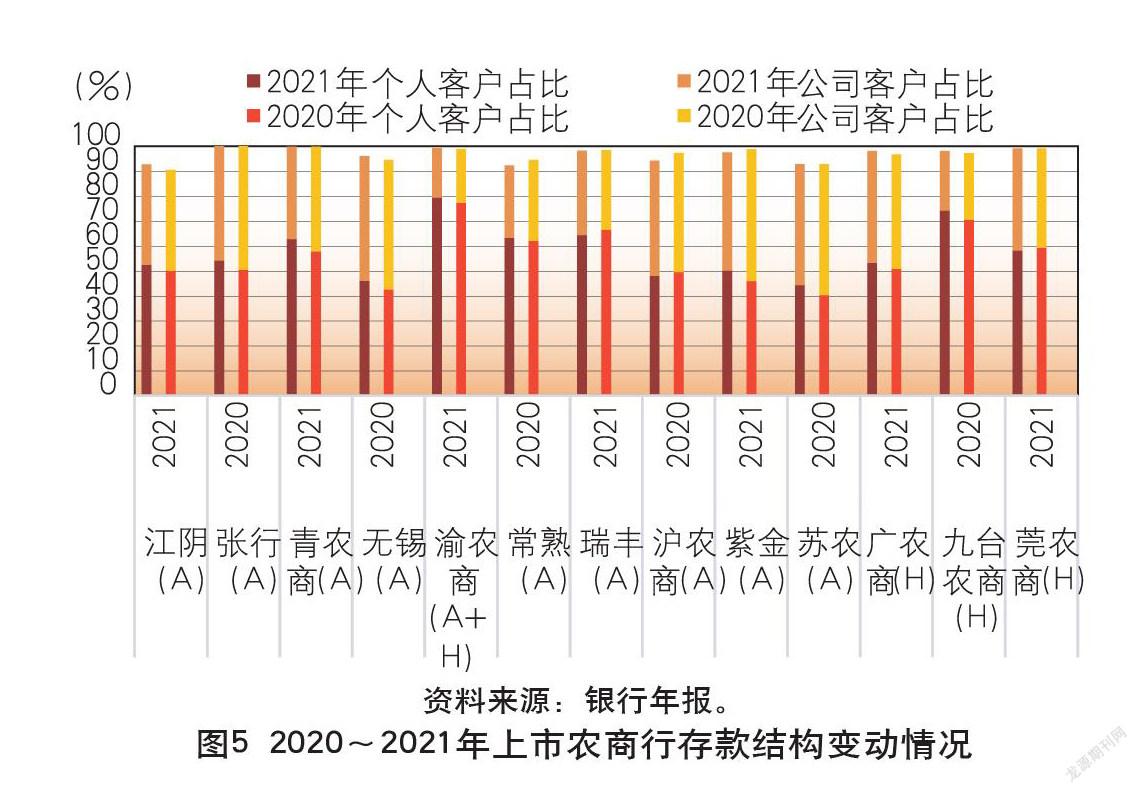

个人存款地位依旧。与城商行不同的是,2021年9家上市农商行的个人存款余额大于公司存款余额,其他4家银行的个人存款占比也超过了44%。2021年上市农商行平均个人客户存款余额占比为57.80%,高于2020年的55.66%;2021年上市农商行的公司客户存款平均占比为39.01%,低于2020年的41.24%。这应该是农商行在稳定传统个人客户存款方面持续发力的结果(见图5)。

盈利能力面临挑战

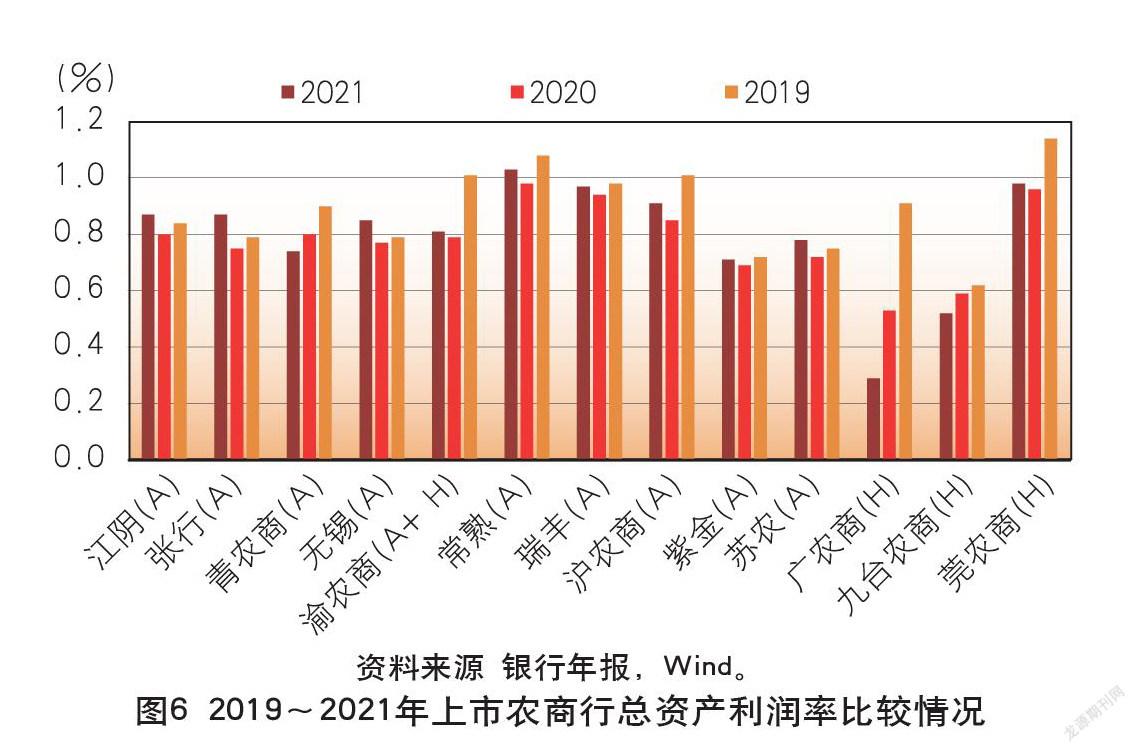

总资产利润率分化较大。2019~2021年,全国农商行的净利润总额分别为2287亿元、1953亿元和2130亿元,受新冠肺炎疫情影响,2020年农商行的净利润出现大幅下滑,但2021年净利润又有所提高,仍未达到2019年的水平。农商行的资产利润率则持续下滑,2021年只有0.6%, 属于刚刚达标的水平。上市农商行的情况相对较好。2021年A股上市农商行的资产利润率全部达标,H股上市的广州农商银行和九台农商银行未能达标。2021年上市农商ROA普遍高于2020年,但也普遍不及2019年。2021年上市农商行中ROA最高的是常熟银行(1.03%),最低的是广州农商行(0.29%)(见图6)。

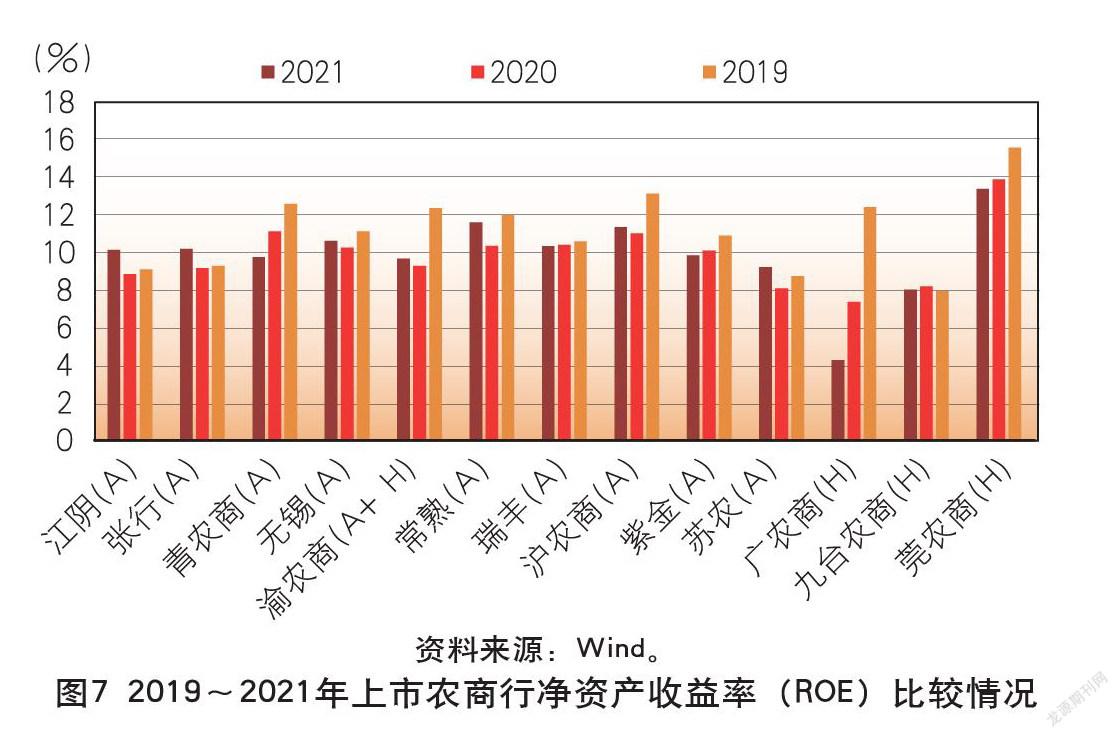

净资产利润率普遍不高。2021年所有上市农商行中,只有东莞农商银行、常熟银行、沪农商行的ROE达到了11%以上。ROE最高的是东莞农商银行,为13.38%;最低的是广州农商银行,为4.25%。各银行2021年的ROE水平普遍低于2019年,仅有3家银行的水平超过了2019年,而相比于2020年,则情况有所好转,有7家上市农商行ROE有所提高(见图7)。

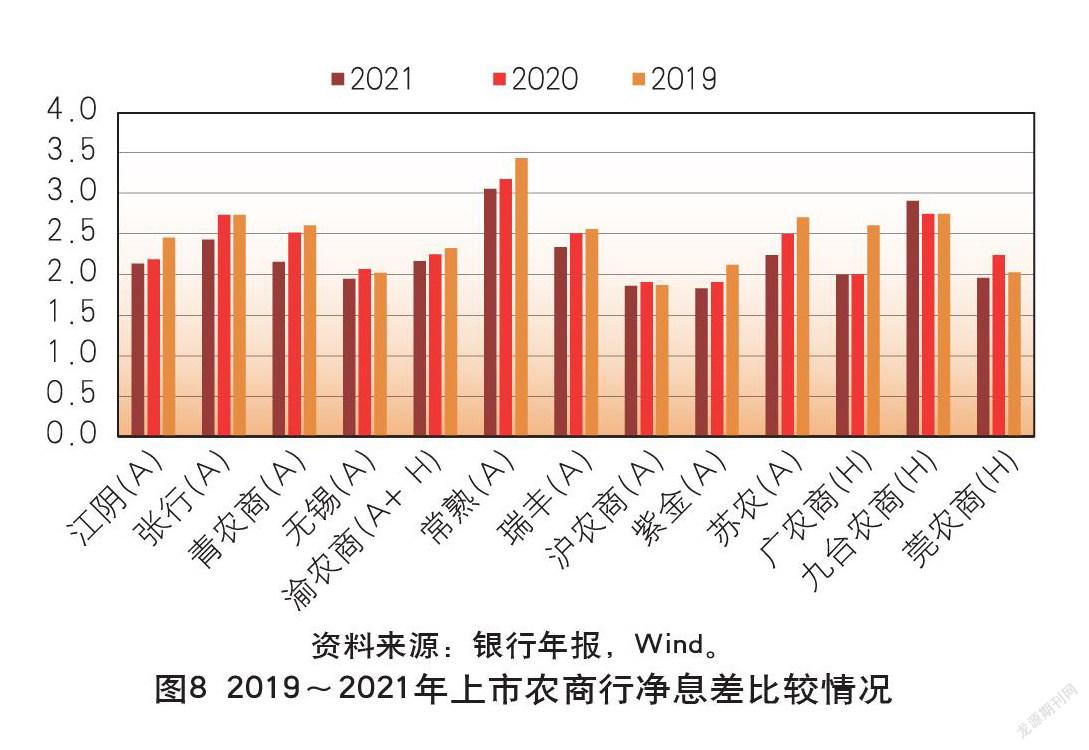

净息差持续下降。对于以传统利息收入为主的银行,农商行的净息差在很大程度上决定了他们的盈利能力。与银行业大趨势一样,农商行的净息差也在不断下降。2019~2021年全国农商行净息差虽然在下降,分别为2.81%、2.49%及2.33%,但仍是四类银行中最高的。2021年,上市农商行净息差整体略高于全国农商行的平均水平,最高为常熟银行(3.06%),最低为紫金银行(1.83%),由于银行传统信贷业务竞争日益激烈,大多数银行净息差低于前两年,仅有九台农商银行净息差有所提高(见图8)。

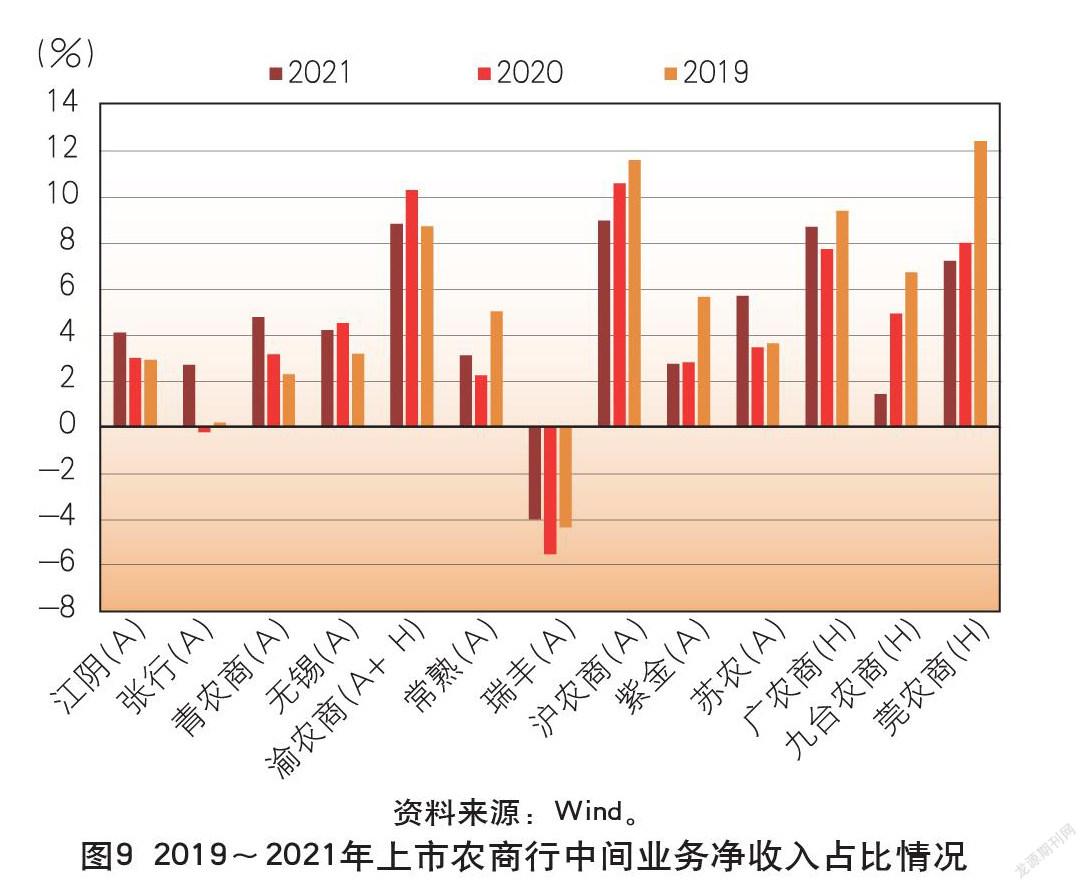

手续费及佣金净收入分化严重。手续费及佣金净收入依靠银行的规模与业务的多元化,大型农商行占有明显的优势。2021年,这项收入超过10亿元的农商行有渝农商行、沪农商行和广州农商银行,其中渝农商行最高,超过了27亿元;最低的为瑞丰银行,亏损约1.33亿元。手续费及佣金净收入在营业总收入中占比较高的,在2021年仍然是渝农商行、沪农商行和广州农商银行,占比均超过8%,位列前三位,最高为沪农商行,占比达到8.96%;最低为瑞丰银行,占比为-4.03%,是唯一一家中间业务净收入为负值的农商行(见图9)。这说明不同规模的农商行开展中间业务的能力不一。

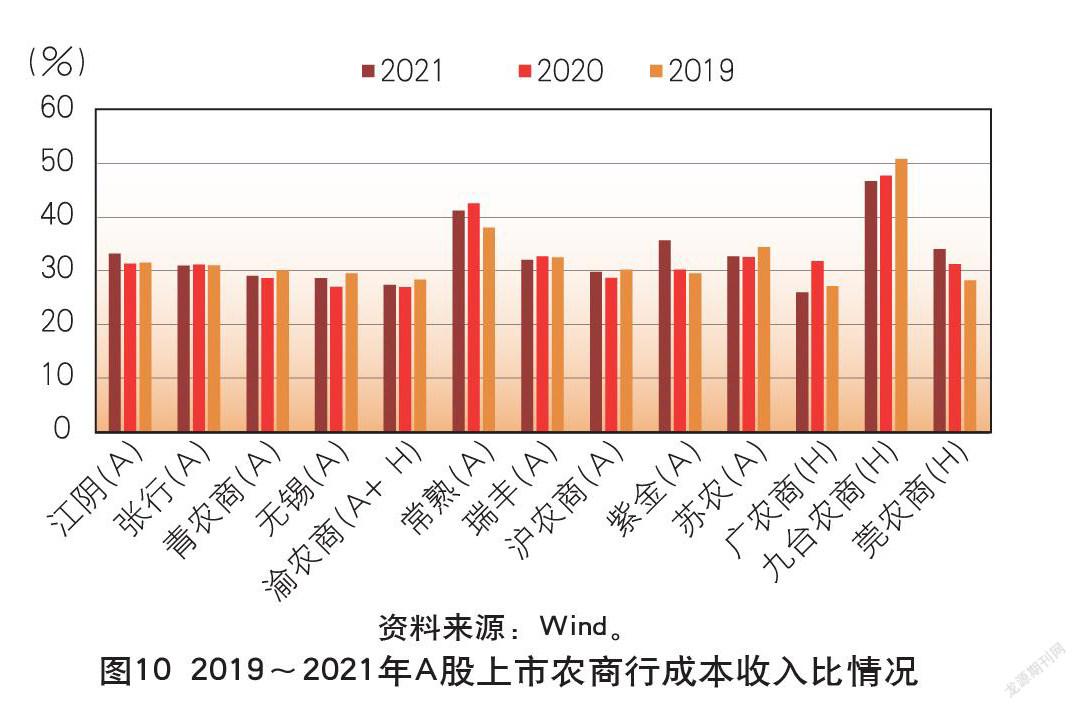

成本收入比控制较好。在2021年,成本收入比高于35%的上市农商行有3家,分别为九台农商银行(46.90%)、常熟银行(41.40%)和紫金银行(35.85%),九台农商银行近年来成本收入比持续显著高于其他银行,但同时也是显著的下降趋势;成本收入比最低的是广州农商银行(26.08%)。规模最大的三家农商行渝农商行、沪农商行和广州农商银行成本收入比也普遍较低(见图10)。

资本补充力度加大

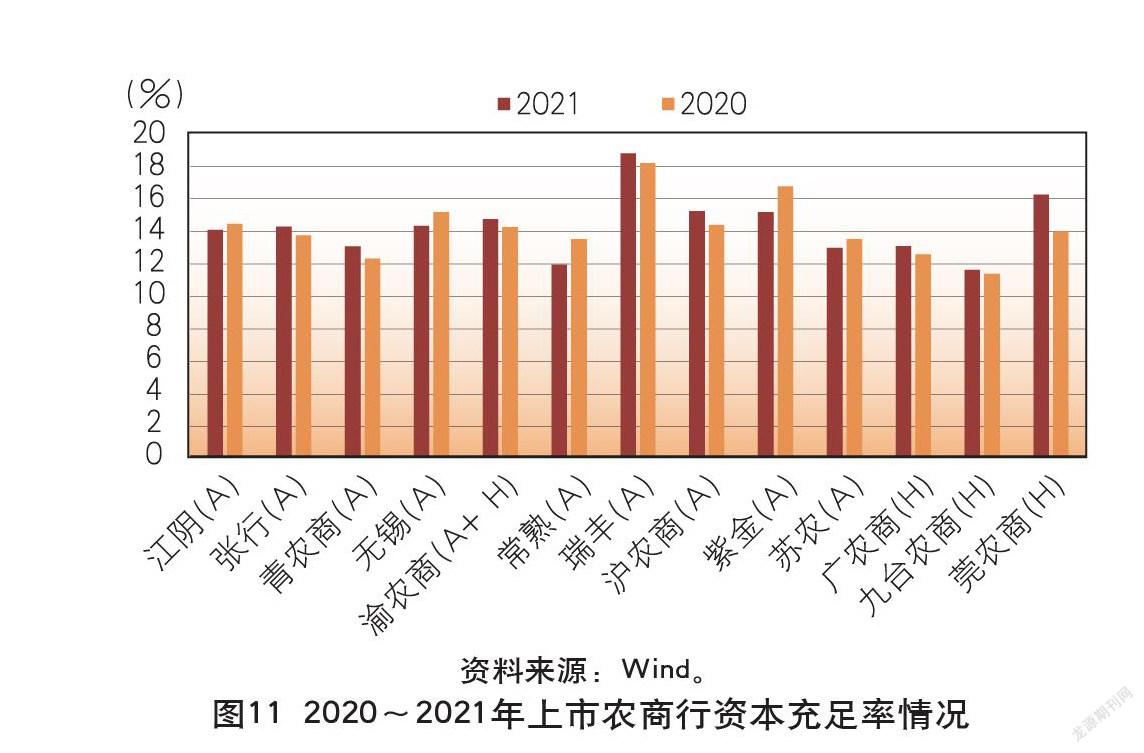

资本充足率。与全国性银行以及城商行相比,农商行是资本充足率最低、资本压力最为突出的群体。虽然2021年农商行的平均资本充足率为12.56%,比2020年略有提高,但仍低于其他类型银行的资本充足率,也低于农商行2019年的资本充足率。在上市农商行中,2021年资本充足率最高的是当年实现首次公开发行的瑞丰银行(18.85%),最低的是九台农商银行(11.63%)。在2021年,共有8家农商行资本充足率提高,提升程度最高的是东莞农商银行(上升2.29个百分点)(见图11)。

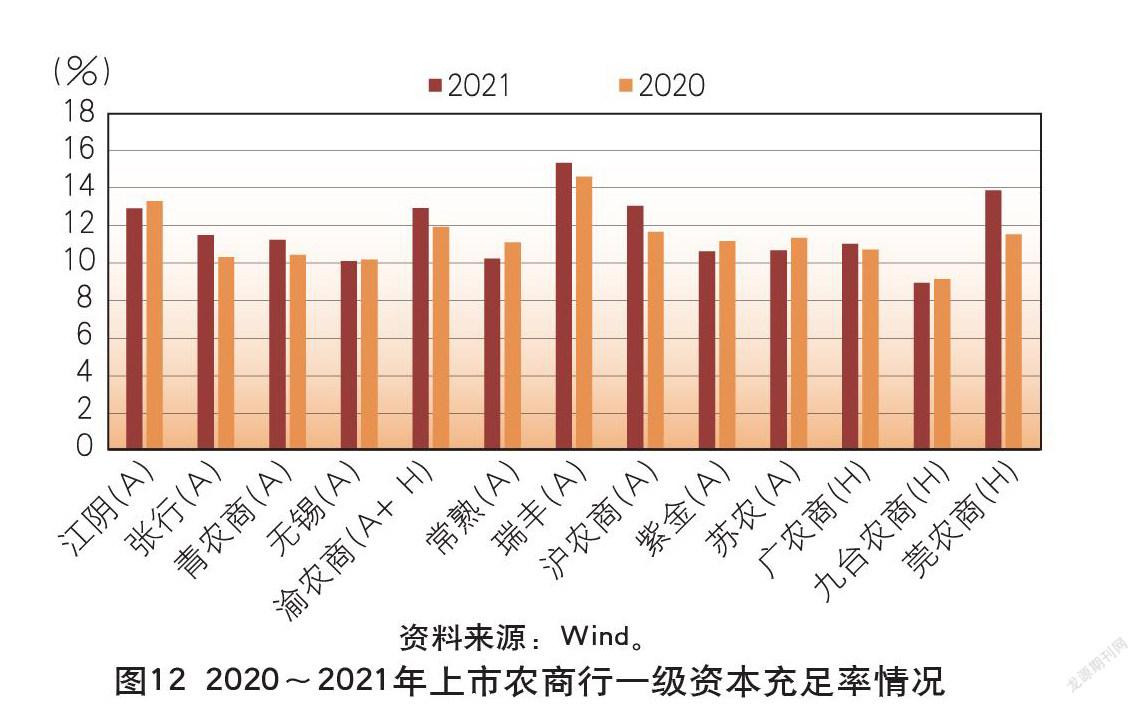

一级资本充足率。2021年一级资本充足率最高的上市农商行是瑞丰银行(15.42%),最低的是九台农商银行(8.96%)。相较于2020年,2021年共有7家农商行的一级资本充足率上升,东莞农商银行得益于在香港的首次公开发行,提升幅度最大,下降幅度最大的是常熟银行,但仍保持10.26%的较高水平(见图12)。

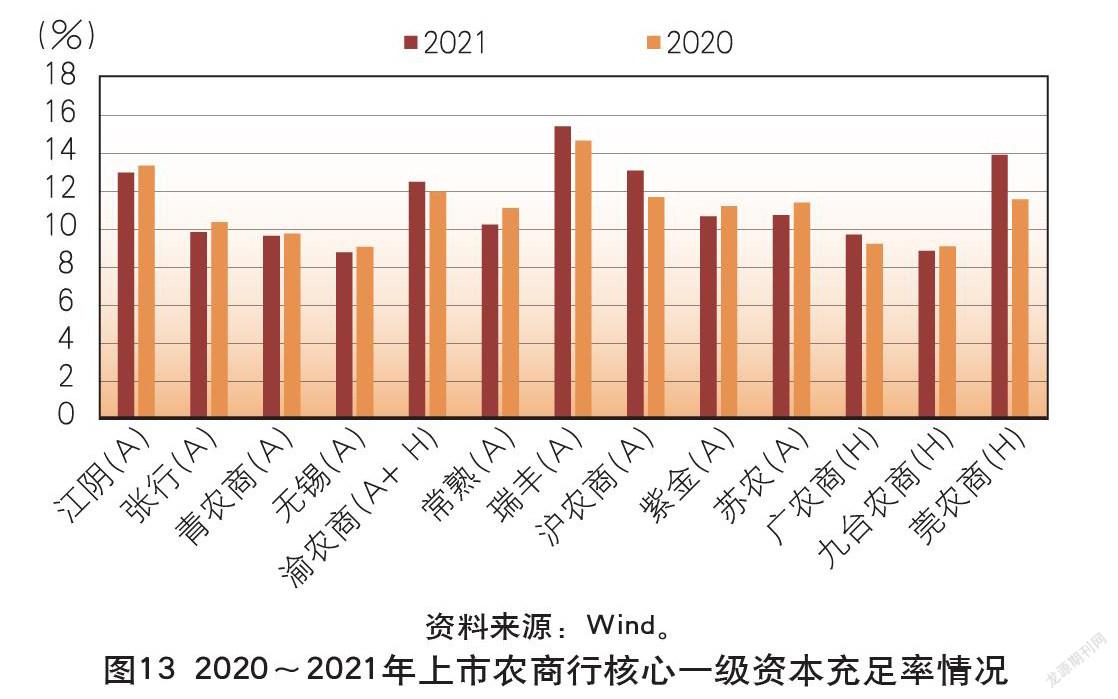

核心一级资本充足率。2021年核心一级资本充足率最高的上市农商行是瑞丰银行(15.41%),最低的是无锡银行(8.74%)。共有5家农商银行核心一级资本充足率相比2020年有所提高,提升幅度最大的是仍然是2021年上市的东莞农商银行,下降幅度最大的是常熟银行,但仍然维持在8.74%的水平(见图13)。

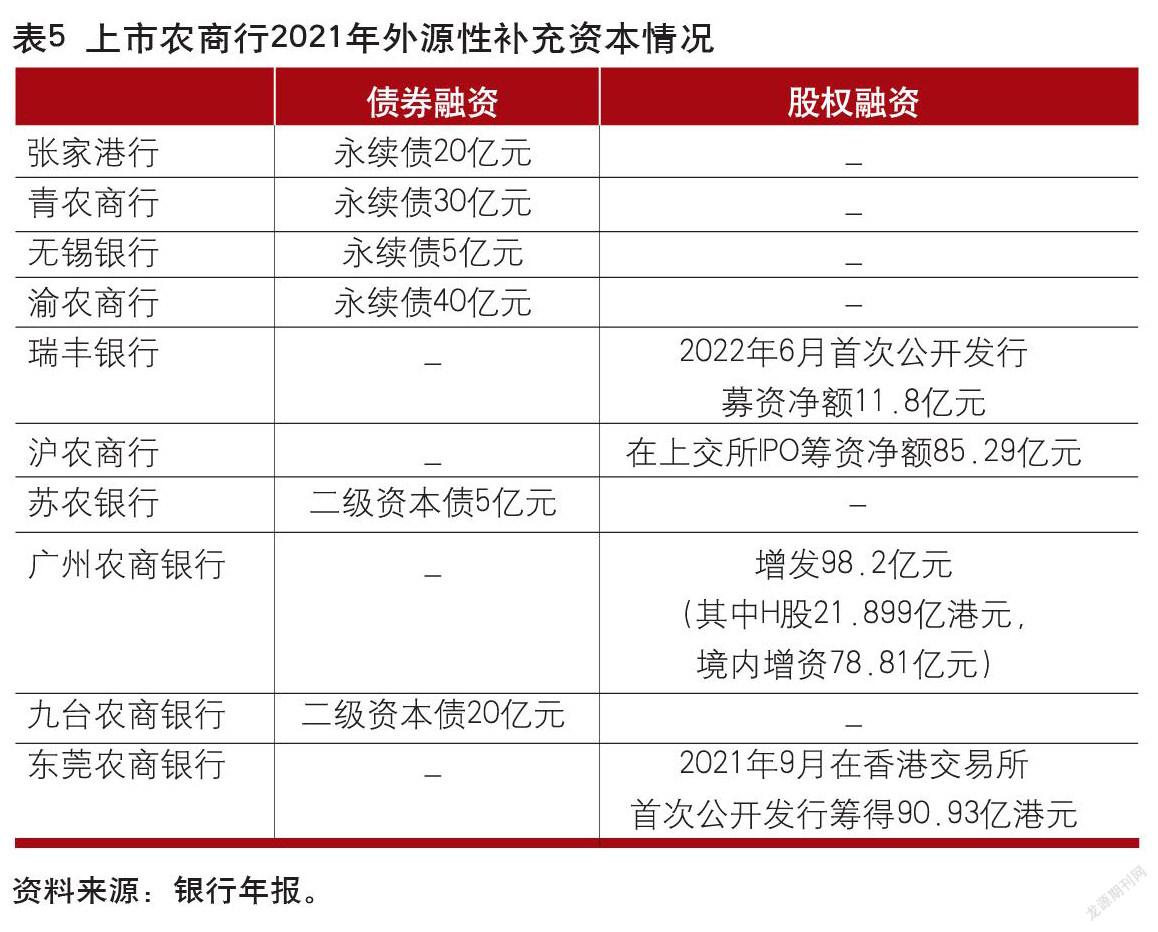

资本补充情况。随着监管部门对银行特别是中小银行资本补充问题日益重视,上市农商行纷纷利用各种资本补充工具提升资本实力。除了内源融资外,农商行采取首次公开发行、永续债、二级资本债等各种外源融资手段来补充资本(见表5)。

资产质量明显优于农商行整体

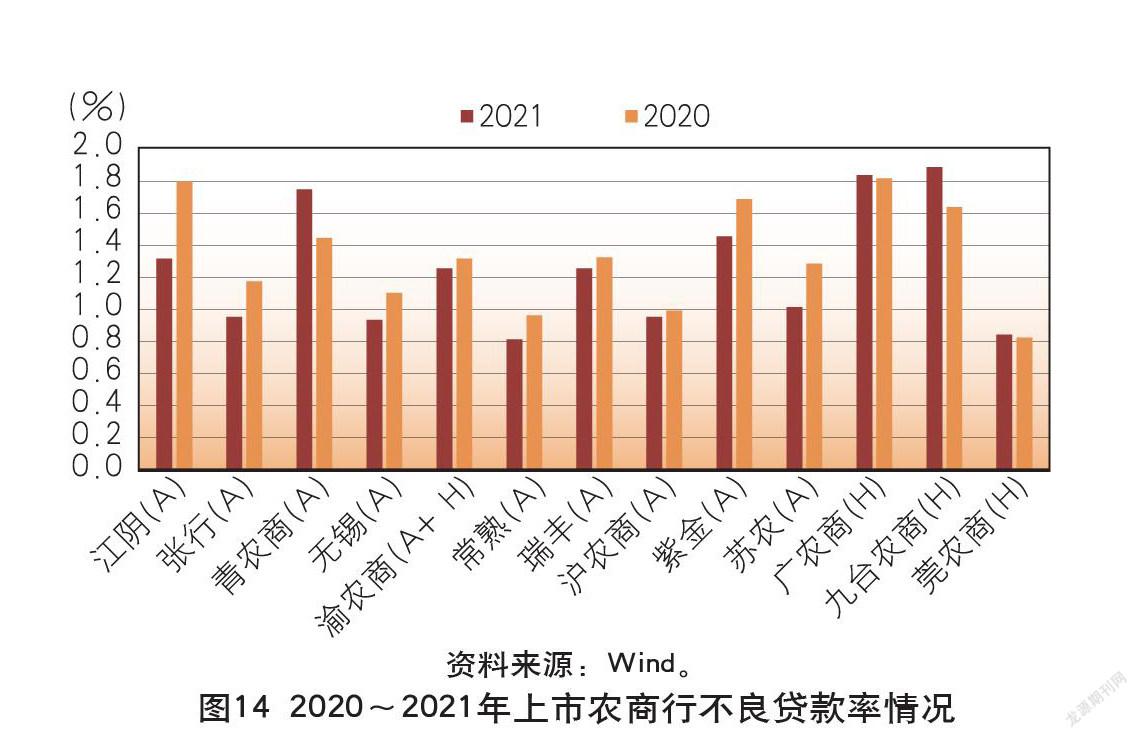

不良率。2021年农商行的不良率达3.63%,明显高于全国平均水平,但是,上市农商行是全部农商行群体中资产质量较好的群体。2021年,上市农商行不良贷款率为1.25%,较2020年下降了8个基点,其中,常熟银行不良贷款率最低,为0.81%,其次是东莞农商银行,为0.84%。不良贷款率最高的是九台农商银行,达到1.88%。相比于2020年,大部分上市农商行的不良贷款率有所下降,仅H股上市的3家农商银行不良贷款率都有所上升,但广州农商银行和东莞农商银行的不良贷款率上升幅度并不大(见图14)。

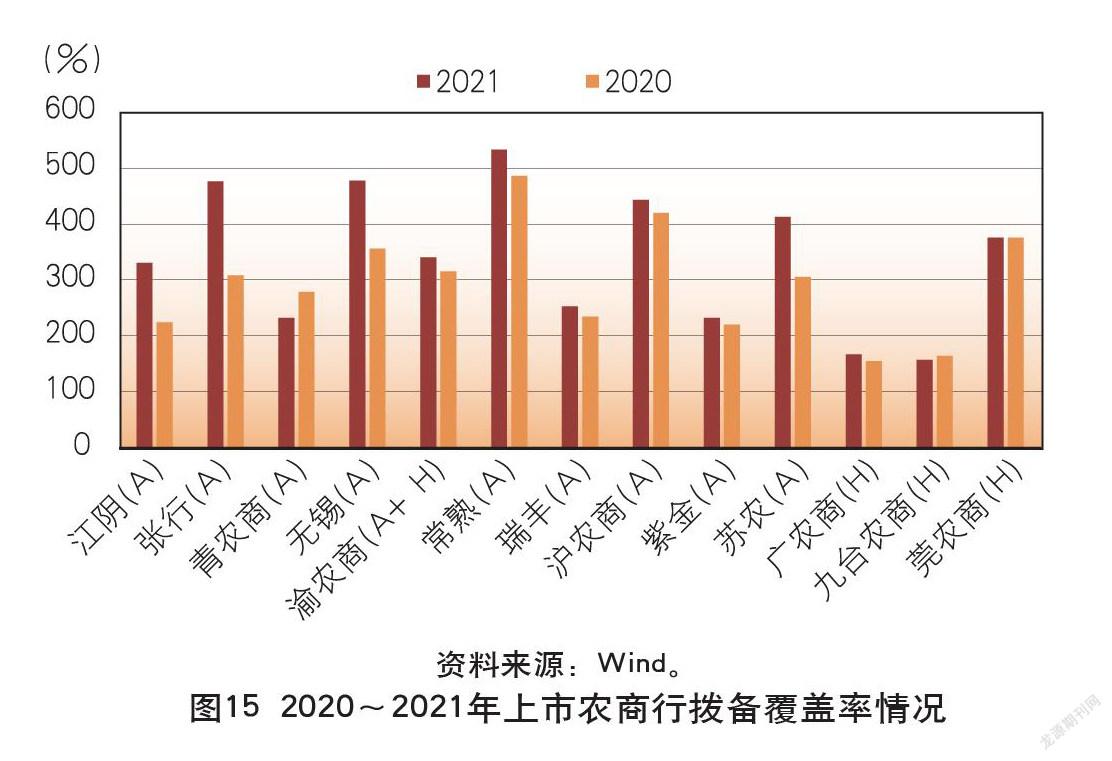

拨备覆盖率。拨备覆盖率反映了银行的风险抵补能力。近两年所有上市农商行的拨备覆盖率都超过了150%。2021年,拨备覆盖率相较2020年明显提高的上市农商行有10家,有2家农商行的拨备覆盖率下降。2021年共有8家上市农商行的拨备覆盖率超过300%,常熟银行的拨备覆盖率超过了500%,张家港行、无锡银行、沪农商行和苏农银行的拨备覆盖率超过了400%,远高于监管要求,九台农商银行的拨备覆盖率最低,为157.33%。

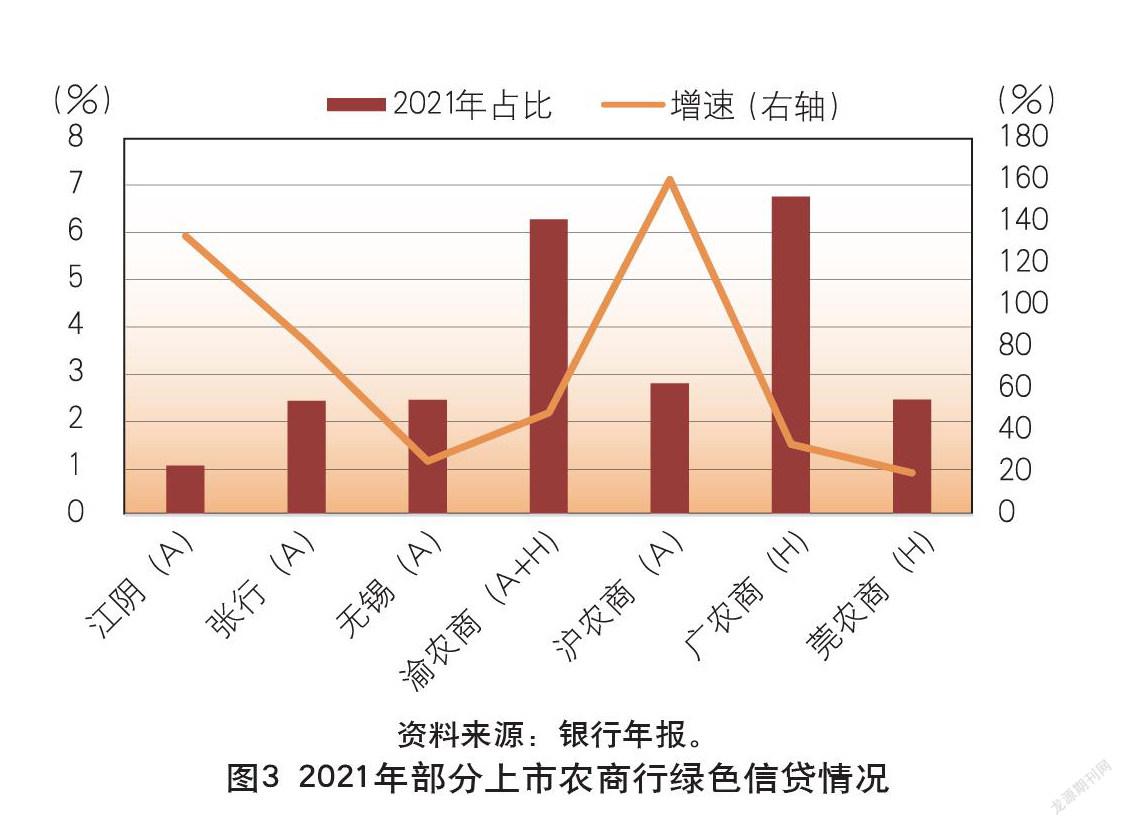

拨贷比。拨贷比是资产减值准备与贷款余额的比值,也是衡量银行风险承受能力的指标,监管要求不小于2.5%。各上市农商行的拨贷比都满足监管指标,有的甚至远远超出监管要求。2021年有绝大多数农商行均提高了拨贷比,其中张家港行提高幅度最大,上升了0.88个百分点;紫金银行降幅最大,下降了0.34个百分点。有8家银行的拨贷比超过4%,最高的是张家港行(4.49%),九台农商银行的拨贷比为2.95%,是唯一一家低于3%的农商行,但仍满足2.5%的监管标准(图16)。

需要注意的是,上市农商行资产质量的提升除了反映出风险管理能力提升之外,还与银行加大了风险化解与处置力度有关,有些银行计提大量的风险拨备,是以盈利能力的下降为代价的。

经营特点与发展前景

综观2021年上市农商行年报,我们可以看出上述成绩的取得在很大程度上与农商行坚持原来的特色的同时补齐短板推进战略转型高度相关的。

科技引领,坚定推进数字化转型。近年来,数字化转型已经成为银行业的一个发展趋势,上市农商行都将数字化转型放在重要的战略地位,并取得了明显的效果。他们围绕数字化转型,加强顶层设计与统筹安排,找准突破领域,深化外部合作,推进数据、科技、业务紧密深度融合,提升在客户服务、业务运营、经营决策等方面的数字化能力。为此,不少农商行加大了对金融科技的投入,金融科技的投入保持大幅增长,远超其他业务与管理费的增幅。同时,各银行努力增加金融科人才的引进,金融科技人员的增长速度远超整个员工队伍的增长速度,从而使金融科技人员的占比明显增加。由于资金投入的增加与人才队伍的扩大,上市农商行金融科技研发能力也得到了明显提升,为此一些领先农商行还申请了专利保护和著作权保护,一些项目还获得了金融科技进步奖。

回归本源,服务新农村建设。上市农商行除了九臺农商行外,大多数是发达地区的农商行或大城市的城商行,这些区域城镇化、城乡一体化的发展比较迅速,乡村振兴在这些地区有比较好的基础。上市农商行明白三农客户是农商行的基本客户、农村是他们的主要服务领域,随着农民变成市民,但相应的金融服务必须跟上。很多上市农商行成立了乡村振兴金融服务的专门机构,向行政村派出专门人员进行金融服务辅导。他们还积极加强与有关政府部门与基层政府或党组织的联系,推进信用村建设,解决信贷需求与供给的有效对接,并利用科技手段有针对性地开发相应的三农金融产品。有些上市农商行积极加强与新型农业经营主体的合作,推出各类金融服务。

强化创新,建设特色化银行。面对大型银行业务下沉带来的挑战,上市农商行与时俱进,不断创新,力求打造自身的特色。他们根据自身的资源禀赋、区域特点、行业趋势以及客户特点,制订有特色的发展战略,打造核心竞争能力。一些规模较大的农商行在传统存贷业务的基础上,还积极发展资管、债券承销、托管等业务;而一些发达地区的县域农商行,则积极提升对现有客户的服务能力,在小微金融、零售金融以及资产管理等业务上积极拓展。不少上市农商行纷纷聚焦中老年客群财富管理需求,打造以养老金融为特色的大财富管理服务体系。

根据2022年第一季度季报,上市农商行的情况看起来有所改善,但是由于疫情的影响以及其他各种压力,银行业特别是农商行群体的经营环境在短期来看不容乐观。最近暴露出来某些省村镇银行的案件对农商行也产生负面影响。就上市农商行而言,普遍的低估值使他们资本补充优势没有得到充分发挥,许多农商行可转债转为股本的比例过低。当前中小银行特别是农商行面临比较大的困难,但上市农商行则因各方面表现占优,社会各界对他们寄予厚望,出于从防范化解农村商业银行风险的考虑,监管部门鼓励经营较好的农商行重组其他较弱的农商行。

当前,仍有一些农商行继续在为上市而努力。遗憾的是,2022年4月大丰农商行的首次公开发行申请被否决。在利差缩小的趋势下,盈利是否可持续,是证监会发审委对区域性银行的主要担忧,也是市场对上市农商行及拟上市农商行的普遍担扰。为此,所有农商行仍须继续努力,坚守优势,补齐短板。

(作者单位:外交学院,其中欧明刚系外交学院教授、《银行家》杂志副主编)

责任编辑:杨生恒