信息获取时间差异对市场流动性的影响研究

——兼论信息技术在证券市场中应用的影响

2022-07-22陈彬彬刘善存

陈彬彬刘善存

(1.山东财经大学 金融学院,山东 济南 250014;2.北京航空航天大学 经济管理学院,北京 100191;3.山东省区块链金融重点实验室,山东 济南 250014)

0 引言

传统金融学认为金融市场中交易者获取信息是同步的,并以无摩擦和同质信念作为基本假设,发展出投资组合理论、资本资产定价模型、套利定价理论等经典学说。Sims[1]指出,异质的信息处理能力、有次序的获得信息以及内幕信息泄露等才是金融市场的常态,信息不对称现象普遍存在。陈辉和汪前元[2]指出,机构投资者拥有先进的信息处理技术,更容易获得内幕信息或提前获得公开信息,造成交易者获取同一信息的时间存在差异。Hendershott 等[3]将纽约证券交易所引入高频易者作为外生冲击事件,发现高频交易技术的应用加重了投资者之间的信息不对称和逆向选择风险。高频交易、智能投顾和金融大数据等的快速发展使金融市场迎来新一轮的技术革新,新旧技术的更替成为信息摩擦的重要影响因素,加剧交易者之间的信息不对称,深刻理解信息不对称对交易者决策和市场质量的影响显得愈发重要(Stoll[4])。

交易者获取信息时间存在差异的原因主要有两方面:(1)有限的信息处理能力或关注程度;(2)内幕信息泄露。行为金融认为交易者在信息获取过程中存在有限能力,要么无法时刻关注所有信息源,要么不能快速处理非标准化信息。李敏[5]指出,大多数金融科技企业具有很强的信息处理能力,因此,在特定信息获取方面,他们将明显快于中小投资者。同时,虽然信息技术的发展使整体投资者的信息获取和处理速度显著提高,但刘沛佩[6]认为,智能化和自动化的信息处理技术存在较高的技术壁垒,中小投资者难以拥有大型机构投资者的信息处理能力,因此,他们获取信息的平均速度总是小于大型机构投资者。另外,Pool 等[7]和Hirshleifer 等[8]指出,某些信息只能通过口头形式传播,必将造成交易者获取信息的时间存在差异。信息泄露方面,Irvine[9],Christophe 等[10]和Hao[11]等通过实证研究发现,金融资产价格能提前反映未披露的信息,市场存在大量的内幕信息泄露现象。随着证监会对内幕信息管理和内幕交易防控力度的加强,内幕信息泄露得到了有效控制。然而,高频交易和金融大数据分析等技术的应用使部分交易者能在信息发布的瞬间抢先于其他投资者进行交易,其行为与内幕交易类似,形成部分交易者优先利用信息的现象(Brown[12])。

信息获取时间差异引发交易者之间短期的信息不对称,造成他们拥有异质的信息结构,进而影响他们的最优策略及市场稳定性。Kyle[13]在知情交易者比例外生的条件下研究投资者行为,其结论表明:不完全竞争市场中,非知情交易者越多,知情交易者面临的剩余供给曲线(residual supply curve)弹性越小,导致知情交易者对私人信息的反应强度增加。Mendel 和Shleifer[14]在完全竞争市场中研究知情交易者与非知情交易者间的博弈对价格信息含量的影响,结论表明,非知情交易者的策略具有放大噪声交易、降低价格信息含量、使均衡价格偏离基本面价值的作用。Bommel[15]的模型引入领导者(Leader)和跟随者(Follower),认为无信息的交易者(跟随者)总会模仿有信息交易者(领导者)。Vives[16]刻画了单期市场中完全竞争的理性预期模型,指出:非知情交易者的交易强度取决于知情交易者带来的逆向选择风险大小。王春峰等[17]指出,投资者对公司股票的认知度代表他们掌握信息的不完全程度。他们用认知度衡量投资者之间的信息不对称程度,实证检验了信息不对称与股价揭示信息效率之间的关系。结论显示:股票认知度的提高能够降低信息摩擦,提高价格揭示资产价值的效率,缓解股价延迟反映信息的现象。上述研究表明,异质的信息结构是影响投资者交易策略和市场定价效率的关键因素,理解异质信息结构对市场的影响有利于制定提高市场稳定性的监管策略、降低信息技术在证券市场应用过程中可能带来的危害。然而,现有研究对信息获取过程的刻画较为简单,多数研究没有考虑同一信息被交易者在不同时间获得的情况,且较少构建异质信息结构下的动态交易模型。

Hirshleifer 等[8]和Vo[18]在两期交易环境中研究了同一信息被交易者在不同交易期获得的影响。Hirshleifer 等[8]在完全竞争环境下研究部分交易者提前收到资产清算价值信息时的均衡问题,发现先期知情交易者(获取信息较早的交易者)存在获利抛售(profit-taking)行为,后期知情交易者(获取信息较晚的交易者)存在跟随交易的行为。Vo[18]在不完全竞争市场中研究获取信息时间存在差异时交易者投资决策和价格的变化,发现后期知情交易者具有模仿先期知情交易者的行为,推动价格在不同交易期内沿相同方向变化,表现为动量效应。他们的研究存在以下不足:(1)均衡价格均由风险中性做市商确定,后期知情交易者的第一期持仓量恒为零,无法分析两类交易者在同一期的博弈过程,同时,这一设定使模型结论不适用于指令驱动市场;(2)只分析了信息获取时间差异对交易者最优策略和价格的影响,未讨论市场流动性的变化;(3)将资产清算价值分解为不相关的两个基本面信息,分析了交易者获取某一基本面信息时存在时间差异的影响,忽略了交易者可能拥有另一基本面信息的情况;(4)先期知情交易者和后期知情交易者的人数为外生给定的,未考虑内生的信息获取问题。

基于上述分析,本研究在风险厌恶型交易者定价的模式下,研究信息获取时间差异对交易者最优决策和市场流动性的影响,通过引入信息获取成本(反映技术壁垒等)提出改善市场流动性的方法①流动性对金融市场健康运行起到关键作用。很多文献指出,虽然近年来我国股票市场流动性逐渐改善,但阶段性的流动性不足现象时有发生,关注市场流动性是中国股票市场质量研究中极具现实意义的主题。。市场交易环境方面,令风险资产清算价值的假设与现有文献一致(例如Vo[18],Mendel 和Shleifer[14],Chen 等[19],刘霞等[20]),由两个基本面组成,其中一个基本面的不完全信息被理性交易者同时获得,但信息处理技术的差异造成另一基本面信息被交易者在不同时期获得。交易者行为方面,令后期知情交易者能准确了解市场定价过程,并基于价格更新私人信念。这既符合理性预期均衡的思想,又和交易者密切关注资产价格波动,但难以克服技术壁垒实现快速准确地处理非结构化信息的现象相符。该假设下,两类交易者面临相同的价格风险和资产清算风险,但信息获取时间的差异造成后期知情交易者也面临来自先期知情交易者的逆向选择风险。最终博弈结果显示:第一期市场均衡中,先期知情交易者对私人信息的反应强度和后期知情交易者对价格的反应强度存在U 形关系,造成市场流动性与先期知情交易者比例在一定条件下也呈U 形关系。该结果表明,信息处理技术在证券市场中的应用会阶段性的降低中小投资者的交易意愿和市场流动性水平。

本文的创新点主要有三个方面。首先,本文丰富了多维基本面信息动态融入资产价格的研究,在信息获取时间存在差异的背景下分析了多维基本面风险对投资者交易策略和市场流动性的影响。Cespa 和Foucault[21]令资产清算价值由两个基本面组成,发现多维不确定性造成市场流动性和价格信息含量之间存在正反馈循环(feedback loop)效应,某个基本面信息的波动可能引发流动性崩溃。Goldstein和Yang[22]指出,证券的未来回报通常受多维不确定性的影响,某个维度的不确定性将影响投资者获取其他维度信息的策 略。Goldstein 和Yang[23]、Yang 和Zhu[24]、Benhabib等[25]也在资产清算价值受多维基本面影响的背景下构建了静态理性预期模型,发现不同维度的基本面风险对投资者和公司的决策产生不同影响。上述研究表明,在资产清算价值由两个基本面构成的环境下展开研究具有重要的理论意义且与真实市场环境更相符。Hirshleifer 等[8]将资产清算价值分解为两个基本面vO和vI,由于他们令所有交易者无法获取vI的信息,故两期均衡价格都与基本面vI无关,导致模型无法分析基本面vI对市场均衡的影响。Vo[18]令先期知情交易者在第一期收到基本面vI的完全信息,使vI成为影响均衡价格的风险因子,但他的模型中所有的信息获取次序均存在差异,其研究背景不适用于上市公司定期向市场披露信息的情况。本文在已有文献基础上,令所有理性交易者在第二期交易前收到基本面vI的不完全信息,克服了现有模型不足,使模型假设更贴近信息技术发展过程中的证券市场环境。

其次,本文在风险厌恶型交易者定价的模式下分析信息获取时间差异对交易者博弈过程的影响。风险中性做市商定价的理性预期均衡模型中,非知情交易者被挤出市场,因此,该类模型无法研究信息不对称时知情交易者行为如何影响非知情交易者决策。例如,在Dugast 和Foucault[26]的模型中,两类交易者分别在第一期和第二期交易前收到低精度信息和高精度信息,由于价格由竞争的风险中性做市商制定,未收到高精度信息的交易者在第一期不交易,因此,他们的模型并未分析两类交易者的第一期博弈过程。另外,若知情交易者为风险中性的价格接受者,那么他们的最优交易量为零或无穷大,Dugast 和Foucault[26]通过令所有知情交易者的最大订单量为1 解决了该问题,但使模型无法内生地确定投资者的交易强度。Liu 和Wang[27]指出,信息不对称造成做市商面临存货风险,但风险中性交易者的假设无法刻画该风险。据此,本文在市场出清模式下展开分析:均衡价格由风险厌恶型的两类知情交易者共同确定;后期知情交易者未收到私人信息时(第一期)在市场中充当做市商,其做市强度受先期知情交易者比例和对私人信息反应强度的影响。该模式捕获了信息不对称对交易者做市风险的影响,与电子撮合交易的证券市场环境更相符。

第三,本文从交易者做市风险角度研究信息技术发展对证券市场的影响。高频交易、智能投顾和金融大数据的广泛应用改变了投资者收集和处理信息的方式,使投资者获取信息的成本降低、速度增加,但这能否改善证券市场运行仍未可知。一些学者从信息生产与出售角度研究科技发展对证券价格信息含量的影响:Dugast 和Foucault[26]认为低精度信息成本的下降造成高精度信息的价值降低,使高精度信息的交易者比例降低,损害证券价格的长期信息含量;Farboodi 和Veldkamp[28]指出,金融大数据技术促使交易者花费大量时间挖掘订单流信息、分析市场情绪、开发交易算法等,抑制上市公司基本面信息的研究,降低证券市场的价格发现功能;Zhu[29]提出相反观点,认为信息技术发展使科技公司能够实时的收集多维基本面信息并卖给专业的投资者,从而增加价格信息含量。一些学者认为科技发展改变了投资者结构,产生高频交易者,影响证券市场流动性:Hendershott 等[3]指出,高频交易者在单位时间内创造很大的报单量和成交量,为市场提供做市功能,他们通过不断更新报价增加流动性,降低了逆向选择成本,有利于提高均衡价格的有效性;但Menkveld 和Zoican[30]认为,高频做市商为超高频交易者做市的可能性更大,高频交易总会降低市场流动性;Brogaard等[31]和Budish 等[32]从交易者结构变化的角度指出,高频交易带来的信息优势实质上向普通交易者强加了一层信息不对称,导致普通交易者减少直至退出市场,造成流动性降低。分析现有文献发现,信息生产与出售的研究侧重于研究技术发展能否使更多信息融入证券市场,高频交易的研究侧重于研究微观市场结构的变化如何影响证券市场。与他们相比,本文从做市风险角度出发,重点分析信息技术发展过程中信息不对称对市场流动性的影响,其成果将丰富科技发展对证券市场影响的相关理论。

1 基本模型

1.1 模型假设

考虑两期市场中存在一个清算价值为v的风险资产,v由两个相互独立的基本面vI和vO组成,其中vI~N(0,),vO~N(0,),v=vI+vO,τI和τO分别为两个基本面的精度①Fama-French 三因子模型及五因子模型说明资产价格受多个因素影响,故将资产清算价值分解为多个潜在基本面是合理的。若某因子φ 与资产清算价值v 相关,则E[v|φ]与v-E[v|φ]相互独立。令vI=E[v|φ],vO=v-E[v|φ],那么资产清算价值v 即为两个相互独立基本面vI 和vO 的和。。该资产在第t(t∈{1,2}) 期的价格为pt,第二期交易结束后清算。

市场交易者存在两种类型:噪声交易者和知情交易者,其中知情交易者由[0,κ](0≤κ≤1) 上可测的连续统型的先期知情交易者和[κ,1]上可测的连续统型后期知情交易者组成。噪声交易者在第t期持有资产的头寸为ut②市场存在大量噪声交易者,他们的头寸独立同分布(均值为零),因此令其头寸之和为ut,ut 的方差大小反映噪声交易者的市场比例。,ut~N(0,),τut表示噪声交易精度。知情交易者拥有常系数风险厌恶型效用函数U(π)=-exp(-ρπ),ρ为常风险厌恶系数,π为交易者的收益函数。知情交易者i在第二期收到vI的不完全信息si=vI+εi,其中εi~=0,τε表示私人信息精度。

上海证券交易所规定,为防止市场的异常波动,原则上不允许上市公司在交易时段进行信息披露,这保证了投资者在交易前有足够的时间处理和分析公司运营层面的信息。令基本面vI为上市公司披露的信息,则交易者可以在两期交易之间同时获得该信息,因此,假定理性交易者在第二期交易前均收到vI的不完全信息③交易者在第一期得到vI 信息的情况不影响模型结论,但会使得模型求解和分析更加复杂,因此,不再考虑该情况。。除公司运营情况外,风险资产的价值也受宏观经济政策、系统性风险、市场情绪等因素的影响,但这部分信息的规范化程度和信息质量偏低,交易者需要花费较长的时间和较高的成本对其进行处理。此时,拥有先进信息处理技术的交易者将提前获得该部分信息,正如乔海曙和黄荐轩[33]的研究所示:高盛、摩根等金融机构着手研发人工智能分析师,研究将30 万小时的分析工作缩短至秒级,从而达到拥有短期信息优势的目的。为此,令信息技术的应用造成基本面vO的信息被交易者在不同时期获得,第一(二) 期交易前获得信息vO的交易者为先(后) 期知情交易者。

第一期交易时,先期知情交易者提交需求计划xi1=X1(vO,p1),xi1为基本面vO和资产价格的函数,后期知情交易者提交需求计划yi1=Y1(p1),yi1仅是资产价格的函数;第二期交易时,由于两类知情交易者的信息集相同,所以令他们提交的需求计划为xi2=X2(si,vO,p1,p2)。集合{vI,vO,εi,ut}(i∈[0,1],t∈{1,2})中的随机变量相互独立。

理性预期框架下,交易者准确了解价格与交易者行为之间的关系,并能通过预期更新交易策略,即交易者制定策略时,信息集包含当期价格。故两类知情交易者的第二期信息集为Gi2={si,vO,p1,p2};先期知情交易者的第一期信息集为Gi1={vO,p1},后期知情交易者的第一期信息集为={p1}。

两期市场的出清条件都为所有交易者持有风险资产的头寸之和为零:

根据交易者效用函数和市场出清条件可知,xi1、yi1和xi2都是交易者持有信息和价格的线性函数。因此,令xi1=β1vO+f1(p1)、yi1=ηp1④可以证明,yi1 是p1 的线性函数且常数项为零,因此未引入常数项。和xi2=αsi+β2vO+f2(p1,p2),其中α,β1、β2和η是待定系数,f1(p1)是p1的线性函数,f2(p1,p2)是{p1,p2}的线性函数。

由(1)式可知p1是κβ1vO+u1的线性函数,p2是z=αvI+u2和vO的线性函数。因此,估计v时,信息集{p1}等价于{κβ1vO+u1},{vO,p1}等价于{vO},{vO,p1,p2}等价于{vO,z},即信息集Gi1等价于{vO},G′i1等价于{κβ1vO+u1},Gi2等价于{si,z,vO}。上述等价关系看出,第一期噪声交易u1不影响交易者的第二期信息结构,该现象的内在机理为:虽然交易者可以基于信息vO和p1推断u1,但他们的交易策略只受v的后验分布影响,u1与v的后验分布无关,故u1不影响第二期交易者的策略和均衡价格。

1.2 均衡求解

知情交易者的第一期利润为πi1=(p2-p1)xi1+(v-p2)xi2①虽然交易发生前,先期交易者可能需要支付信息费用,但在决策时,由于信息成本为沉没成本,不影响交易策略,因此收益函数不必考虑信息获取成本的影响。本文将在先期交易者比例内生部分将信息获取成本引入收益函数。(先期知情交易者)和π′i1=(p2-p1)yi1+(v-p2)xi2(后期知情交易者)。从利润函数看出,要想得到第一期交易策略xi1和yi1,必须先计算第二期策略xi2。将他们在第二期的收益πi2=(v-p2)xi2代入效用函数并求条件期望效用最大时的xi2可得:

由于第二期交易前两类知情交易者均已获得信息vO,因此,资产清算价值的后验期望为E[v|Gi2]=E[vI|si,z]+vO=+vO,其中τi2=Var[v|Gi2]-1=τI+α2τu2+τε为v的后验精度。结合市场出清条件得到第二期均衡价格为

其中λ2=。将E[v|Gi2]、Var[v|Gi2]和(3)式代入交易者的第二期需求函数得:

比较系数可知α=ρ-1τε,β2=。

整理(4)式得xi2=ρ-1τε(si+vO-p2)-(ρ+ατu2)-1τI(p2-vO),即知情交易者的投资动机源于两方面的差异:私人信息与价格的差异,资产清算价值的后验期望与价格的差异。前者反映交易者的私人信息价值,后者反映他们为市场做市所要求的风险溢价。均衡价格p2代入xi2得xi2=ρ-1τεεi-u2,即两类知情交易者的均衡交易量与信息集{vO,p1}无关。

将xi2分别代入两类交易者的第一期效用函数得到他们第一期决策的目标函数分别为:

最大化(5)式得到两类知情交易者的最优交易策略,如命题1 所示②证明过程可向作者索取。。

命题1第一期市场存在唯一线性均衡。先期知情交易者和后期知情交易者的策略函数分别为:

先期知情交易者拥有vO的完全信息,不必利用价格推断其他交易者信息,所以他们的决策函数只有投机部分,做市部分为零。β1为他们对私人信息的反应强度,是对未来收益和风险预期的体现。后期知情交易者没有可利用的私人信息,只能基于价格和基本面vO的后验期望的差异进行做市,γ为他们的做市强度。分析两类交易者的收益函数和信息结构可知,γ和β1存在差异的原因为:两类知情交易者利润函数的第一部分为(p2-p1)与各自头寸的乘积,由于p2为vO和λ2z的线性组合,且先期知情交易者获取信息vO的时间早于后期交易者,因此γ和β1总是存在差异。

后期知情交易者的做市强度γ中包括两部分:β1和ρVar[vO|p1],其中β1反映第二期价格中除vO外的其他风险的影响;ρVar[vO|p1]反映第二期价格中风险因素vO的影响。由于先期知情交易者提前获取信息vO使第一期价格揭示了vO的部分信息,因此后期知情交易者将基于p1更新对vO的信念,以达到降低风险的目的。另外,比较两类交易者面临的风险可知,β1总是大于γ,即第一期先期知情交易者对私人信息的反应强度大于后期知情交易者的做市强度。

将两类交易者的第一期总收益函数拆分为两部分:(p2-p1)xi1或(p2-p1)yi1、(v-p2)xi2。其中,(p2-p1)xi1或(p2-p1)yi1为交易者在第一期建仓并在第二期平仓所能得到的收益,反映短期投资。(v-p2)xi2为交易者在第二期建仓并在第三期平仓所得到的收益,反映他们的长期投资,由于该部分不含vO,因此两类交易者预期(v-p2)xi2带来的期望效用相同。整理β1可得到两部分对知情交易者的影响,如(8)式所示:

a部分代表知情交易者在第二期交易过程中的最大效用的无条件期望,反映长期投资的影响(知情交易者的第二期最大期望效用为。由(8) 式可知,β1随知情交易者的第二期期望效用的增加而增加。b部分反映交易者面临的短期投资风险,其中Var[λ2z]反映第二期价格中剔除风险因素vO以外的风险。由(8)式可知,第二期价格波动较大时,交易者在第一期面临的风险增加,从而降低对信息的反应强度或做市强度。

1.3 后期知情交易者对价格的反应强度

(7)式表明,后期知情交易者基于p1更新对vO的信念,由正态分布条件期望的仿射性可知yi1为p1的线性函数。计算Var[vO|p1]和E[vO|p1]并代入(7) 式得到:

其中,|η|为后期知情交易者对均衡价格的反应强度。η<0 表明后期知情交易者头寸与均衡价格负相关。上式表明,后期知情交易者对价格的反应强度|η|与先期知情交易者对私人信息的反应强度β1呈非单调关系,随着β1的增加,|η|先增加后降低。

两类知情交易者对未来的相同预期和先期知情交易者带来的逆向选择风险是导致|η|和β1呈非单调关系的主要原因。一方面,两类知情交易者均面临第二期价格中除vO外的其他风险(基本面vI的风险和噪声交易风险),这部分风险对两类交易者交易强度(|η|和β1) 的影响是同向的。另一方面,先期知情交易者提前获得信息vO造成后期知情交易者面临逆向选择风险,κβ1的增加意味着逆向选择风险变大,后期知情交易者对价格反应强度降低。因此,|η|和β1呈非单调关系,|η|和κ负相关。

2 市场流动性分析

流动性风险是衡量市场运行质量的重要指标之一。大多数学者认为流动性是资产在一定时间内能够以一个合理价格达成一定交易量的能力。现有研究对流动性的度量主要有两个分支:(1)刻画限价指令簿(limit order book)动态变化特征时,常使用价差、限价指令的成交概率、限价指令的积极性、指令持续期、换手率等度量市场流动性(邴涛等[34]、Chiarella 等[35]);(2)刻画单资产交易的均衡状态时,使用噪声冲击对均衡价格的影响程度度量流动性,该方法由Kyle[36]提出并得到广泛应用(Chen 等[19],刘霞等[20]、Yang 和Zhu[24])。本文使用Kyle[36]提出的方法,用噪声冲击对价格的影响程度(即λ1和λ2) 衡量市场流动性。λ1越大,单位买单使均衡价格上升越大,流动性越低,反之流动性越高①所有理性交易者在第二期均已获得信息vO,因此信息摩擦不影响第二期的流动性,本文所指流动性变化均为第一期市场流动性的变化。。

β1和|η|的非单调关系意味着信息获取时间存在差异的现象对市场流动性的影响非单调。将xi1=β1(vO-p1) 和yi1=ηp1代入第一期市场出清条件可得均衡价格p1=λ1(κβ1vO+u1),其中,λ1=[κβ1-(1-κ)η]-1。从表达式看出,为β1和|η|的加权平均值,权重为两类知情交易者比例。由于|η|和κ负相关、β1>|η|且|η|和β1呈非单调关系,因此,先期知情交易者比例和交易者对未来市场预期的变化可能造成市场流动性的降低。为详细分析流动性可能的变化,本文首先在交易者对未来市场预期不变时研究先期知情交易者比例对市场流动性的影响,然后分析第二期市场参数的影响。

2.1 先期知情交易者比例与流动性的关系

由于β1恒大于|η|,因此,κ=1时的市场流动性恒大于κ=0 时的市场流动性,即提高所有理性交易者的信息获取速度有利于提升市场流动性。

κ介于0 和1 之间时,κ对的影响取决于是否大于零。推导发现恒大于零,因此可以通过判断κ趋于零时的值是否大于零来分析先期知情交易者比例对市场流动性的影响。计算在κ趋于零时的极限得:

若(10)式中(ρ2-τu1τO)β1+ρτO≥0,则市场流动性与κ正相关。此时,κ的增加虽然提高了后期知情交易者面临的逆向选择风险,使他们为市场提供流动性的意愿降低,但先期知情交易者为市场提供流动性的总体意愿加强,消除了逆向选择风险增加对市场流动性的影响。若(10) 式中(ρ2-τu1τO)β1+ρτO<0,则市场流动性与κ呈U 形关系,随着先期知情交易者比例的增加,市场流动性先降低后增加。基于此,本文得到推论1。

推论1在第一期市场均衡中,若ρ2<τu1τO和β1>ρτO(τu1τO-ρ2)-1同时成立,则先期知情交易者比例增加时,市场流动性先降低后增加。

推论1 表明,风险厌恶系数小且先期知情交易者对信息vO的反应强度大时,先期知情交易者比例的增加可能引起市场流动性的降低,其原因为:风险厌恶系数小意味着先期知情交易者赋予信息vO更高的权重,后期知情交易的逆向选择风险加大,故市场流动性降低。

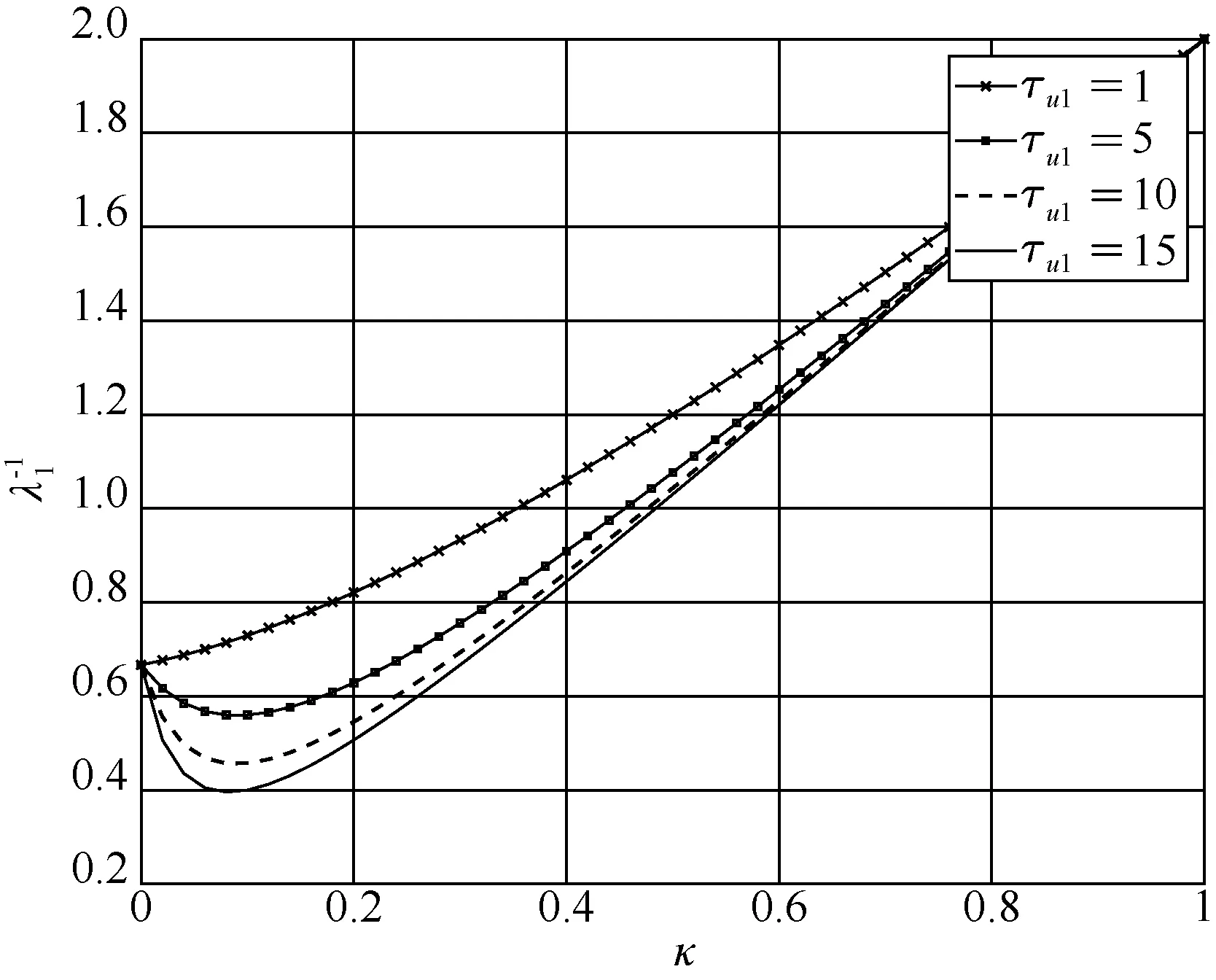

除风险厌恶系数外,第一期市场的噪声交易精度较大时,逆向选择风险也较大,此时,市场流动性和先期知情交易者比例仍呈U 形关系,如图1 所示。进一步分析τu1的影响得到推论2。

图1 市场流动性与先期知情交易者比例的关系Figure 1 The relationship between market liquidity and the proportion of early-informed traders

推论2若第一期市场的噪声交易精度τu1足够大,则总是存在,当κ∈时,市场流动性与κ负相关;当κ∈时,市场流动性与κ正相关。

2.2 价格风险对市场流动性的影响

两类知情交易者的第一期交易行为不仅与当期交易风险有关,同时也受到第二期的价格风险(λ2z2和vO) 的影响。为此,首先分析τε=0 时τu2对流动性的影响,然后讨论τε≠0 时τu2和τε的共同影响。

τε=0 时,知情交易者的第二期交易策略为:

第一期的交易策略分别为:

比较(11)式和(12)式看出,先期知情交易者在第一期对信息vO的反应强度总是大于第二期。这是因为先期知情交易者在第一期制定交易策略时以两期总收益为目标,随时间的推移,他们逐渐降低对私人信息的反应强度实现部分收益。分析(12) 式发现,先期知情交易者的第一期私人信息反应强度和第二期噪声交易精度τu2正相关。结合β1与|η|的关系可知,当0<κτu1<时,|η|与τu2呈倒U 形关系;当κτu1>时,|η|随τu2的增加而降低,如图2所示。

图2 τε=0 时第二期噪声交易与第一期后期知情交易者交易强度之间的关系Figure 2 The relationship between the noise trading in period 2 and the trading intensity of late-informed traders in period 1 when τε=0

β1、|η|和τu2之间的关系使τu2对第一期市场流动性的影响较为复杂。如图3 所示,若0<κτu1<,市场流动性随τu2的增加呈N 型变化;若κτu1>,市场流动性与τu2正相关。此外,数值算例显示,κ较大时,第一期市场流动性始终与τu2正相关。该结论表明,第一期的先期知情交易者比例或噪声交易精度较低时,第二期的价格风险的降低(τu2增加) 可能会恶化市场流动性。

图3 τε=0 时第二期噪声交易对第一期市场流动性的影响Figure 3 The impact of the noise trading in period 2 on the first-period market liquidity when τε=0

接下来分析τε不为零时,τε和τu2对第一期市场流动性的影响。

当两类知情交易者的私人信息si的精度增加时,第二期价格将揭示vI的更多信息,造成第一期交易者面临的价格风险提高,因此,β1始终与τε负相关。进一步推导β1与τu2的关系得到推论3。

推论3两期市场均衡中,先期知情交易者在第一期对私人信息的反应强度β1:(1) 始终与τε负相关;(2) 当0<τu2<时,与τu2正相关,否则与τu2负相关。

τε增加时,第二期均衡价格揭示更多vI的信息,使交易者面临的第二期价格风险增加,导致先期知情交易者对信息vO的反应强度降低。对后期知情交易者而言,第二期价格风险和第一期的逆向选择风险同时降低,因此,他们对价格的反应强度|η|与τε呈非单调关系(为U 形关系)。结合数值算例(如图4 所示)发现,市场流动性在两者综合影响下与τε呈非单调关系:若先期知情交易者比例较低,则随着τε的增加,第一期市场流动性先增加后降低;若先期知情交易者比例较高,则市场流动性与τε负相关。此外,τε>0 导致β1和τu2的关系不再单调,造成市场流动性随先期知情交易者比例的变化呈更复杂的变化。

图4 知情交易者的第二期私人信息精度对第一期市场流动性的影响Figure 4 The impact of the precision of informed traders′ private information in period 2 on the first-period market liquidity

通过数值算例分析发现,第二期价格风险较大时(τε较大或τu2较小),第一期市场流动性与先期知情交易者比例之间必定呈U 形关系。

2.3 与市场流动性相关的其他特征

2.3.1 均衡的期望交易量

将第一期均衡价格代入两类知情交易者的需求函数分别得到:

(14)式中,(a′) 部分为两类知情交易者为噪声交易提供流动性的部分,两者之和与噪声交易量互为相反数;(b′) 部分为理性交易者之间的交易,其中xi1对vO的反应系数为正,yi1对vO的反应系数为负,即先期知情交易者利用信息vO从后期知情交易者的手中获利。对后期知情交易者而言,从噪声交易者手中获利的同时必须承担逆向选择风险,因此,均衡时他们的持仓中vO的系数为负。比较发现,两类知情交易者的(b′) 部分头寸的绝对值相等,说明先期知情交易者获得了后期知情交易者由于承担逆向选择风险而蒙受的全部损失。

2.3.2 噪声交易者的损失

市场流动性是影响噪声交易者期望收益的关键因素。上述模型中,噪声交易者提交不依赖于资产价格和市场信息的交易量,由于始终处于信息的劣势方,所以期望收益为负①虽然噪声交易者的期望收益为负,但他们却通过交易获得了流动性,有利于在其他市场获得更高收益。因此,长期蒙受损失的噪声交易者可以持续存在于市场中。。

定义噪声交易者在两期市场的期望损失分别为EL1=E[(p1-p2)u1]和EL2=E[(p2-v)u2],则

2.4 实证启示

推论1 和2 显示,少数交易者提前获取信息会增加其他交易者面临的逆向选择风险,造成市场流动性降低;提前获取信息的交易者的比例增加时,基于均衡价格推断信息更容易,逆向选择风险降低,市场流动性提高。该结论有力地支持了高频交易行为、信息披露政策等对证券市场流动性影响的实证研究。Brogaard 等[31]指出,高频交易者能利用技术优势快速捕捉信息并交易,形成短暂的信息优势,他们的实证结果表明:与高频交易者相比,市场中普通交易者更多;高频交易者卖空时能够逆向选择流动性提供者,增加非高频交易者的风险,降低市场流动性。Riordan 等[37]实证研究汤森路透的新闻信息对市场流动性的影响发现:上市公司新闻的发布会加大市场的逆向选择成本;当新闻为负面消息时,市场流动性下降。基于新媒体的信息披露方面,徐巍和陈冬华[38]实证研究了基于新浪微博的信息披露对公司股票回报的影响,结论显示,微博的推送技术提高了投资者接收信息的即时性,增加价格信息含量;王冰和潘琰[39]实证检验了公司使用微信披露公告信息对流动性的影响,发现基于微信的信息披露能减少信息不对称,增强市场流动性。上述实证研究中,高频交易技术具有较高的技术壁垒,掌握该技术的交易者数量较少,造成市场流动性的降低;上市公司通过指定媒体披露信息时,异质的信息处理能力同样造成少量交易者提前获取信息的现象,不利于改善市场流动性;推送形式的披露信息有利于大量投资者在同一时间获取信息,相当于大幅度提高了先期知情交易者比例,使市场流动性提高。

大数据环境下,许多有价值的信息隐藏在海量文本数据中,虽然所有投资者都有从大规模非结构化数据中自动快速提取信息的需求,但只有规模较大的机构投资者能基于最新技术挖掘信息。目前,我国机构投资者比例较低,信息技术在证券、基金等公司的应用极有可能造成短期内信息不对称程度加剧,降低市场流动性。因此,基于本模型结论,可以证实检验机构投资者持股比例、技术研发费用与市场流动性的关系。另外,推论3 显示,先期知情交易者预期到上市公司将发布vI的信息时,他们会降低对私人信息vO的反应强度,市场流动性提高;私人信息s的精度足够大时,第二期价格风险变高,两类交易者均降低交易强度,造成流动性下降。基于此,可以进一步检验重大信息披露前后机构投资者持股比例、技术研发费用与市场流动性的关系。

3 提前获取信息的必要性

3.1 信息市场均衡

比较两类知情交易者第一期的最大期望效用可知,短期信息优势使得先期知情交易者的期望效用总是大于后期知情交易者,因此,后期知情交易者有动机支付信息费成为先期知情交易者,比如更新信息处理设备、改善信息处理算法等。假设理性交易者成为先期知情交易者前都需要支付固定成本B,则他们是否愿意支付这笔费用取决于收益πi1-B和π′i1带来的效用孰高。定义1 描述了信息市场均衡需要满足的条件,其中κ*为信息市场均衡时先期知情交易者的比例。

定义1先期知情交易者比例κ*满足如下条件时,信息市场处于均衡状态:(1) 两类知情交易者的期望效用相等,EU(πi1-B;κ*)=EU(π′i1;κ*);(2) 后期知情交易者提前获取信息将导致期望效用降低,即EU(πi1-B)/EU(π′i1)对κ的导数在κ=κ*时大于零。

基于第一、二部分模型,求得两类知情交易第一期期望效用的最大值分别为:

命题2信息市场存在唯一均衡,均衡时先期知情交易者的比例为:(1)若B≥,则κ*=0;(2)若B<,则κ*=1;(3) 否则,

命题2 说明信息市场均衡时的先期知情交易者的比例与信息购买成本负相关。当成为先期知情交易者需要支付的费用很低或很高时,信息市场处于角点均衡,市场中的理性交易者均为先期知情交易者或后期知情交易者。B介于和之间时,信息市场存在内点均衡,此时,先期知情交易者的比例与τO和τu1均负相关,其原理为:(1)基本面vO的精度很大时,后期知情交易者面临来自vO的风险很小,不愿支付较高的信息费降低风险;(2)τu1很大时,两类交易者从噪声交易中获得的总收益降低,他们的收益差缩小,后期知情交易者支付信息费后期望收益增加较小,所以他们不愿购买vO的信息。从(16) 式可以看出,交易者的第二期期望效用不影响信息市场均衡,因此(18) 式中的β1仅为先期知情交易者的影响。β1增加时,一方面导致市场竞争加剧,两类交易者的期望收益降低,缩小两者的收益差;另一方面导致后期知情交易者面临的逆向选择风险增加,拉大两者的收益差。因此,κ*与β1呈非单调关系,当前者影响大(小) 于后者时,κ*随β1的增加而递减(增)。

信息市场存在内点均衡时,将κ*代入γ可得γ=e-2ρBβ1,说明购买信息vO的成本越高,后期知情交易者的做市意愿越弱。

3.2 信息获取成本对市场流动性的影响

从市场交易过程看出,信息获取成本通过内生地决定先期知情交易者和后期知情交易者的比例影响第一期市场流动性。B足够大或足够小时,先期知情交易者的比例始终为0或1,此时第一期市场流动性与信息获取成本的大小无关。B介于时,信息成本对流动性的影响可整理为

(19)式中(a″) 部分为先期知情交易者比例对市场流动性的影响,(b″) 部分为信息获取成本对先期知情交易者比例的影响。当B充分小时(充分接近于),κ*趋于1,(a″) 部分总会大于零,此时市场流动性与信息获取成本负相关。当B充分大时(充分接近于),κ*趋于0,(a″) 部分在一定情况下小于零,此时市场流动性与信息获取成本正相关,如图5 所示。大量数值模拟显示,若τI较小或τO和τu1较大,则市场流动性与信息获取成本为“U”型关系,否则,市场流动性随信息获取成本的增加而降低。

图5 信息获取成本对第一期市场流动性的影响Figure 5 The impact of information acquisition cost on the first-period market liquidity

4 研究结论及政策建议

信息获取时间存在差异是金融市场中信息不对称发生的主要原因之一,它通过改变理性交易者的行为间接影响市场流动性。本文通过构建理性预期模型研究信息获取时间差异对交易者最优交易策略和市场流动性的影响,研究发现:(1)信息获取时间差异造成交易者之间的信息不对称,使后期知情交易者面临的逆向选择风险增加,导致两类知情交易者的交易强度呈U 形关系;(2)该关系导致市场流动性在一定条件下(先期知情交易者比例较低且当期噪声交易精度较高或下一期的价格风险较低)随先期知情交易者比例的增加而降低;(3)先期知情交易者比例足够高时,继续增加他们的比例总是有利于改善市场流动性、提高价格信息含量并降低噪声交易者的期望损失;(4)信息获取成本充分小时,市场流动性与信息成本呈负相关关系,若信息获取成本较大,则市场流动性和信息获取成本可能呈U 形关系。

保证充分的流动性水平是金融市场正常运行的关键。高频交易、智能投顾、金融大数据等技术的应用对证券交易方式和信息处理与应用速度产生了巨大影响,甚至引发金融机构之间的“军备竞赛”。但在技术壁垒和高昂的设备成本面前,有些交易者(中小投资者、散户等)无法完成对现有技术或设备的改造升级,造成部分交易者的信息获取时间早于其他交易者,成为信息不对称发生的重要原因。逆向选择风险降低了后期知情交易者的做市意愿,最终可能损害市场流动性。因此,信息技术在证券交易的应用过程中,监管当局需要注意以下三点:(1)充分提高机构投资者比例;(2)降低信息处理技术在证券交易中的应用成本,增加信息披露效率;(3)引导交易者树立正确的投资观念,将他们对证券清算风险的预期稳定在适当范围内。