2021年天然橡胶期货市场回顾及2022年展望

2022-07-20李青

李 青

(中信期货有限公司,上海 200127)

1 2021年天然橡胶期货市场行情回顾

2021年天然橡胶期货市场走势基本呈“N”字形,1—2月上涨,从3月开始下跌,6月底逐步企稳,从9月开始再次呈现上涨态势。行情大致可分为4个阶段。

第1阶段为2021年1月至2月末,天然橡胶市场出现年内最迅猛的上涨行情,如RU主力合约价格从13 600元·t-1左右涨至最高17 335元·t-1,涨幅高达27%。主要原因为:(1)国内外产区逐步进入停割期,天然橡胶供应量减小;(2)国内轮胎企业开工率较高,同时国内外预计持续复苏,对天然橡胶全年消费的预期较高;(3)大宗商品市场整体表现强势。

第2阶段为2021年3月至6月中旬,市场主要呈震荡下跌走势,主力合约价格甚至创下年内新低。主要原因为:(1)因风调雨顺,天然橡胶产量预计会大幅增长;(2)与历史同期价格相比,该阶段的橡胶价格偏高,理论上产业有较大的加工利润;(3)上半年需求旺季不旺,需求预期较为悲观;(4)非标套利行为增多,全乳胶跌幅比20号胶大;(5)其他工业品市场涨势较为强劲,橡胶被投资者作为空配品种而持续性地抛空。

第3阶段为2021年6月中旬至9月,市场呈持续震荡走势。影响因素主要有:(1)国内港口持续去库存,混合胶价格表现较为强势,全乳胶与混合胶的价差较小,非标套利企业获利了结,盘面空头压力释放;(2)其他工业品的单边上涨行情结束,橡胶的对冲配置意义消失;(3)内需表现较差,但外需表现超出市场预期,下半年出口量未出现回落。

第4阶段为2021年9月中旬至12月,市场呈宽幅震荡上涨行情。主要原因为:(1)国内9月限电的影响逐步消退,轮胎厂开工率触底后逐步走高,外需表现出明显的韧性;(2)拉尼娜预期再度抬升,尼诺指数恶化,产区降雨增多,原料价格偏强势运行。

2 天然橡胶需求分析

2.1 2021年轮胎需求下滑

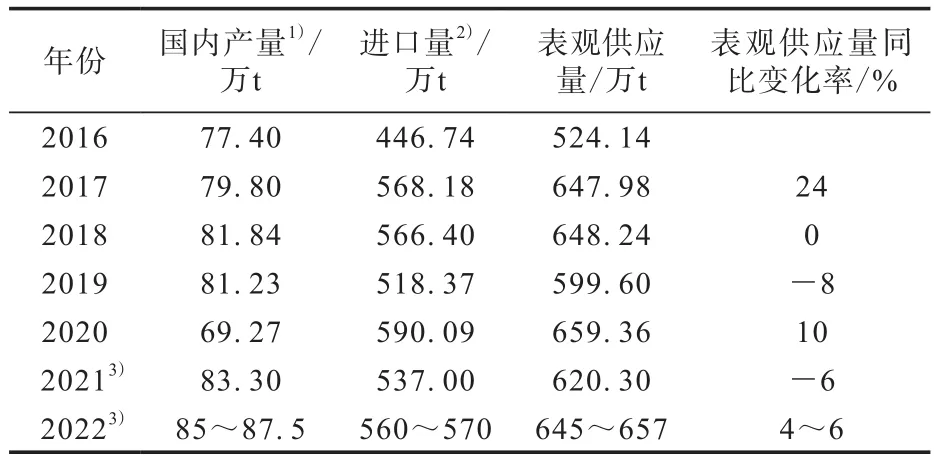

通过天然橡胶进口量以及港口库存变化推算天然橡胶表观消费量,见表1(资料来自Wind资讯和中信期货研究部,下同)。2021年天然橡胶表观消费量较上年增长2.4%,增速并不高。2021年国内天然橡胶的需求亮点主要为轮胎出口。2021年1—10月我国轮胎出口量累计为48 692万条,同比增长26.7%,高于过去10年同期的数据,也远远超出了市场的预估。其原因是全球第3轮新冠肺炎疫情爆发,原本已经启动的部分欧美轮胎工厂生产又出现停滞,疫情发展也使东南亚的轮胎供应受到影响,因此部分已经回流至欧美的订单又再度回到中国市场,使我国轮胎出口出现超预期的繁荣。

表1 我国天然橡胶表观消费量分析

除了轮胎出口之外,轮胎内需以及其他橡胶制品需求则表现平平。2021年国内轮胎需求大幅下滑,无论配套轮胎还是替换轮胎的需求都较2020年有所走低。

2.2 2022年全球经济增长预期拉动轮胎需求

全球GDP的变化趋势是全球轮胎消费变化方向的核心影响因素。

从市场对于全球主要经济体的GDP增长预期来看,2022年全球经济将继续保持较快速度增长,但由于基数原因,2022年增速将较2021年增速明显放缓。国际货币基金组织(IMF)于2021年10月发布的《世界经济展望》预测,2021和2022年全球经济增速分别为5.9%和4.9%,发达经济体经济增速分别为5.2%和4.5%,新兴市场和发展中经济体经济增速分别为6.4%和5.1%。与2019年之前2%~3%的全球经济增速相比,2022年预期的增速4.9%是相对可观的,其对于全球轮胎消费会有显著的正向拉动作用。

2.3 我国轮胎出口订单存在回流海外市场的可能

由于经济复苏,全球的汽车、轮胎消费量大概率会有所增长。从总量角度考虑,如果中国供应比例维持不变,那么中国的轮胎出口也会增长。但2020及2021年中国轮胎出口的高增长更多的是得益于海外市场供应不正常带来的订单转移,如果2022年轮胎需求增长的背景是疫情的消退,那么订单回流海外是国内轮胎行业即将面对的问题。因此,在全球轮胎需求总量增大但中国供应占比可能下降的情况下,轮胎出口的增长是不确定的。从2021年年底的统计数据来看,出口增速已经出现走低的趋势,第3季度轮胎出口量同比下降的地区明显增多。

2.4 内需亮点为乘用车销售以及重型卡车替换轮胎需求的修复

2.4.1 新能源汽车政策以及芯片问题的缓解会拉动乘用车配套轮胎需求

2020年年底全球出现芯片短缺问题,国内的乘用车销售也受到了影响且从2021年6月开始明显下滑,乘用车月度销量低于近4年同期水平,一直到10月乘用车月度销量的下滑才有所减缓。芯片问题预期会在2022年得以解决,因此2022年乘用车销售大概率将不会被芯片问题过多地拖累。市场对于2022年我国汽车市场刺激政策的期望主要集中在新能源汽车方面。从过去的经验来看,新能源汽车的利好政策对于乘用车销售的拉动作用更为明显。因此,从需求正常修复角度来看,2022年乘用车销量的增长大概率会出现,同时考虑到基数问题,2022年第1—3季度乘用车销售表现或许都不会差。

2.4.2 商用车轮胎市场依赖于替换轮胎需求复苏

2021年第1季度重型卡车的新车销量创出了历史新高,同时公路货运量也恢复到疫情前的水平。然而,从第2季度开始重型卡车销售情况快速恶化,销量从同比增长50%以上转变为同比下降,环比数据也快速下降。7月重型卡车销量同比降低50%以上,并且绝对值低于疫情前两年的水平。

2021年重型卡车替换轮胎市场全年表现都不佳。有一部分原因是2020年大量重型卡车更新对替换轮胎市场需求造成了一定的冲击。此外,2021年第1季度之后公路货运数据表现极差,显著低于疫情前水平。

2022年预计这些因素会有所转变。

首先,替换轮胎需求量可能会回升,形成利多。第一,2020年淘汰的国三重型卡车上拆下来的旧轮胎数量不断减少,对于2022年正常替换需求形成影响的可能性降低。第二,前几年我国物流运输一直稳定增长,虽然疫情打断了增长趋势,但从长期经济发展来看,国内的物流不可能持续性地倒退,因此在连续两年的下行之后,2022年物流运输行业出现复苏的概率较高,而且随着国内疫苗接种的逐步推广,疫情带来的影响或许会逐步淡化,国内的物流会逐渐恢复到正常水平。2022年下半年利多释放的概率更高。

其次,卡客车销量会成为2022年上半年的利空及下半年的利多。2020及2021年重型卡车销量的大幅增长都有政策因素的影响,但是2022年预期没有相关政策。预计2022年重型卡车销量会恢复到历史常规水平,即2019年的水平。由于2021年的基数变化非常显著,因此2022年卡客车销量大概率会在上半年同比下降,在下半年同比增长。

2.5 轮胎厂开工率预估拉动天然橡胶价格

分析数据表明,轮胎产量的同比变化基本对应了当期天然橡胶价格的走势。轮胎月度产量同比变化与轮胎厂开工率同比变化在一定程度上保持着相近趋势。因此可以通过分析轮胎厂开工率的变化,得出未来需求对于天然橡胶价格的指引方向以及变化节奏。

根据之前对2022年需求的分析,可以对2022年的轮胎厂月度开工率做出一定的预判:(1)由于春节假期和冬奥会,2022年1—2月轮胎厂开工率会受到影响;(2)从2021年年底的轮胎厂库存看,2022年年初轮胎厂库存压力并不高,因此在1—2月的消化后,2022年3月轮胎厂开工率或许会快速达到高位,并在上半年保持高位;(3)2022年下半年轮胎厂开工率会较上半年有所下降。

在上述预判基础上,得出2022年的轮胎开工率同比变化趋势(见图1)。因此预估2022年上半年需求对天然橡胶价格会有向上拉动作用。

3 天然橡胶供应分析

3.1 2021年供应情况

2021年全球天然橡胶供应量是增长的。据ANRPC对主要产胶国的天然橡胶产量统计(见图2),预估2021年主要产胶国天然橡胶产量为1 162.2万t,较2020年增长5%;从2021年年初到年末主要产胶国的天然橡胶产量增速预估值不断调低,由年初的7.8%降至年末的5%~6%。影响天然橡胶产量的主要因素为:(1)9月之后,主要产胶国出现拉尼娜现象,降雨引起部分地区的割胶行为受限;(2)疫情使部分产胶国的外来劳工减少;(3)海运问题使2021年年底主要产胶国的天然橡胶运输到海外市场受到影响。

2021年非洲和其他非东南亚产胶国的天然橡胶产量增速较低,仅为1%~3%。因此ANRPC预估2021年的全球天然橡胶产量为1 383万t,较上年增长1.7%。

3.2 2022年全球天然橡胶供应能力增速不大

目前全球天然橡胶供应国可分为2类。一类为橡胶种植面积下滑,且现有开割数量已经到达峰值或较长一段时间保持稳定或下降的产胶国,如泰国、印度尼西亚、马来西亚、印度、斯里兰卡。这些国家的橡胶增产能力或意愿较低。另一类是近几年来割胶面积持续增长且还有增量空间的产胶国,如柬埔寨、菲律宾、缅甸、危地马拉、墨西哥、越南。如无特殊事件,这类国家的天然橡胶供应量会持续增长。

从割胶面积来看,目前已经达到峰值或呈现消极态度的国家多数为老牌的主要产胶国,这些国家的橡胶种植面积占全球种植面积的71%,增产意愿较大的产胶国种植面积仅占全球种植面积的18%。因此全球的割胶面积不会出现非常快速的增长。目前也看不到2022年趋势大幅改变的因素。这就决定了2022年全球天然橡胶总供应能力不会大幅增长,但也没到下行拐点,预估割胶面积增速仍会维持在2%~3%。

3.3 全球天然橡胶产量预计增长但增速不高

影响天然橡胶年度总产量的主要因素为亩产。亩产又主要取决于天气、病虫害、劳工等因素。2021年胶园病虫害情况较少,仅云南产区于4月初出现白粉病。2021年第4季度拉尼娜现象对东南亚产胶国天然橡胶产量均有影响。2021年受劳工影响较大的产胶国是越南。

2022年影响全球天然橡胶供应能力的主要因素可能依旧是天气以及劳工问题。最新研究显示,2022年预期会发生中等程度的拉尼娜,而且拉尼娜现象持续到2022年年初北半球冬季的可能性约为90%,但持续到2022年3—5月的可能性只有50%,即2022年初期有拉尼娜,之后整体偏向于风调雨顺。因此天气因素对于天然橡胶产量是增量因素。劳工问题的解决则取决于疫情控制的速度。假设疫情问题逐步好转,2022年下半年出现劳工问题的可能性将小于上半年。

从总体来看,2021年天然橡胶供应受额外因素影响而削减的实际程度并不太高,目前确定会影响到2022年天然橡胶供应量的因素更少,但供应弹性也是有限的,预估2022年全球天然橡胶产量增速为2%左右(见图3)。

3.4 国内天然橡胶产量与进口量预计双增长

3.4.1 国内天然橡胶产量预计小幅增长

据ANRPC预估,我国2021年天然橡胶产量为83.3万t,较2020年增长20%(见图4)。这一巨大的增速有很大原因是2020年产量较低的基数效应带来的。与2019年相比,我国2021年天然橡胶产量增长2.58%。2021年国内天然橡胶生产受到的负面干扰不多,只有割胶初期的云南产区病虫害以及10月以后的降雨,但2021年整体的原材料收购价格一直处于偏高水平,因此理论上国内胶农的割胶意愿较为强烈,这是天然橡胶产量的拉动因素。因此2021年的天然橡胶产出情况已经是国内生产能力的最大化使用结果。据测算,2021年的天然橡胶亩产达到近5年以来的最高水平,2022年暂时没有亩产再度大幅提高的预期。割胶面积也是同样,预计长期保持稳定。因此预估2022年国内天然橡胶产量的增速为2%~5%。

3.4.2 天然橡胶进口量在套利需求下预计增长

2021年1—10月,我国天然橡胶累计进口量为432.68万t,同比下降8.6%,这一数值同样受到2020年基数的影响。与历史数据相比,2021年1—10月天然橡胶进口量也处于高位水平(见图5)。

2022年影响天然橡胶进口量的因素主要有两个:一是海外实际需求对于进口橡胶的分流情况;二是套利预期的一致性。

2022年,随着全球供应链的修复、海运费的降低,欧美经济将会继续复苏,当地的轮胎产量也会增加,这必将减少可供中国进口的天然橡胶数量。

2022年,非标正套价差的收缩仍是目前市场主流的预期。这个预期基于几个大的背景。首先,全球天然橡胶供应趋于正常,这意味着全乳胶的产出有保证,而偏高的天然橡胶价格会激发交割品的产出积极性,而这种积极性会使得全乳胶的年度产出大于年度需求,导致全乳胶库存的不断累积。其次,国内浅色胶库存量达到低位水平,库存在持续减少,随着海外消费的回暖,我国的进口压力不大,加之国内外轮胎需求复苏预期,因此深色胶的供需情况会好于全乳胶。这种套利预期相对一致的情况还是会使2022年我国套利的进口需求量增大。但由于全球其他地区的橡胶用量也在增长,因此预估我国天然橡胶进口量或许会回到2017和2018年的水平,进口量预计为560万~570万t。

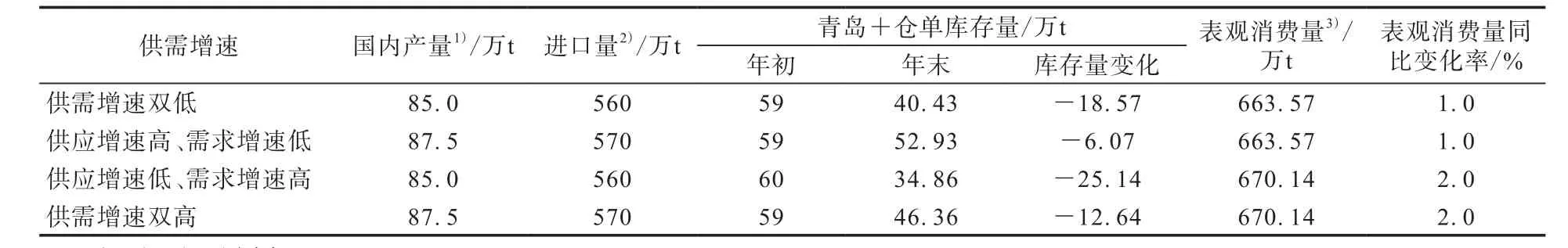

3.4.3 我国天然橡胶表观供应量增速预计为4%~6%

我国天然橡胶表观供应量分析见表2。2021年我国天然橡胶表观供应量同比下降约6%,2022年表观供应量预计同比增长4%~6%。

表2 我国天然橡胶表观供应量分析

2022年我国天然橡胶表观供应量预估值为645万~657万t。而2021年我国天然橡胶需求量约为657万t,只要2022年国内天然橡胶需求有所增长,国内显性库存就会继续下降。2022年我国天然橡胶表观消费量估算见表3。

表3 2022年我国天然橡胶表观消费量估算

4 2022年天然橡胶期货市场走势判断

从全球层面来看,2022年天然橡胶预计供需双增长。由于天然橡胶绝对价格不低,且目前无抑制2022年天然橡胶供应的可见因素,因此在价格重心相对偏高的背景下,2022年天然橡胶供应大概率会呈现增长态势。而需求则依赖于全球GDP增速依旧相对较高的预期,天然橡胶需求也趋于增长。

在供应方面,由于相对偏高的天然橡胶价格以及供应抑制因素缺乏,2021年我国天然橡胶供应受气候以及病虫害等额外因素的影响并不严重。国内胶水价格同样处于偏高水平,因此2021年我国天然橡胶生产能力已经尽可能地得到利用。2022年在相近的开割面积情况下,天然橡胶产量出现更高速的增长是不现实的。因此预估2022年国内天然橡胶产量增速为2%~6%。在国外其他地区需求复苏分流原料的背景下,能给予中国市场进口的总量减少,预计2022年我国天然橡胶进口量最多恢复至2017和2018年的水平。预计2022年我国天然橡胶表观供应量增速为4%~6%。

在需求方面,2020及2021年中国轮胎出口的高速增长更多的是得益于海外市场供应不正常带来的订单转移。随着疫情得到控制,中国轮胎出口订单存在回流海外市场的担忧。在全球轮胎需求总量增大但中国产轮胎占比可能下降的情况下,我国轮胎出口的增长是不确定的。轮胎内需亮点在乘用车销售以及重型卡车替换轮胎需求的回升。新能源汽车政策以及芯片问题的缓解会拉动乘用车配套轮胎需求,考虑到基数问题,2022年前3个季度的乘用车销售表现或许都不会差。商用车轮胎市场只能依赖于替换轮胎需求复苏。

根据供应以及需求的分析去推算2022年国内显性库存变动可以发现,只要2022年国内天然橡胶表观消费量增长,那么国内显性库存就会呈现下降态势。这意味着2022年度天然橡胶价格重心偏向于上行。

细分年内价格走势,波段的价格会受到轮胎产量同比边际变化的影响。预计2022年上半年天然橡胶的价格会偏向于持续上涨,下半年的变数则会增多。预计2022年RU主力合约价格的波动区间在每吨13 000~18 000元。NR主力合约价格的波动区间为每吨11 000~14 000元。