资产剥离对企业的影响分析

——以A集团公司为例

2022-07-14刘亚静

刘亚静

一、资产剥离相关理论概述

(一)资产剥离的定义

企业出售本企业的资产、业务部门及子公司来获得现金等价物和股票的行为,往往体现了企业的收缩性战略,它是资产重组的一种重要形式,能够起到配置资源的作用。

二、资产剥离前后A集团公司的概况

(一)A集团公司简介

A集团公司自1996年成立以来,经过20多年努力,已经成功地从全球最大LPG贸易商和中国最大LPG进口商,转型为全球最大的丙烷脱氢制造商。贸易资产和业务剥离后,公司主要业务板块具体包括:①PDH制丙烯,对以丙烷为原料,通过PDH工艺生产丙烯;②聚丙烯,通过丙烯单体聚合成聚丙烯;③氢气综合利用,重点是氢气作为清洁新能源载体方面的应用。

(二)资产剥离前A集团公司的业务结构

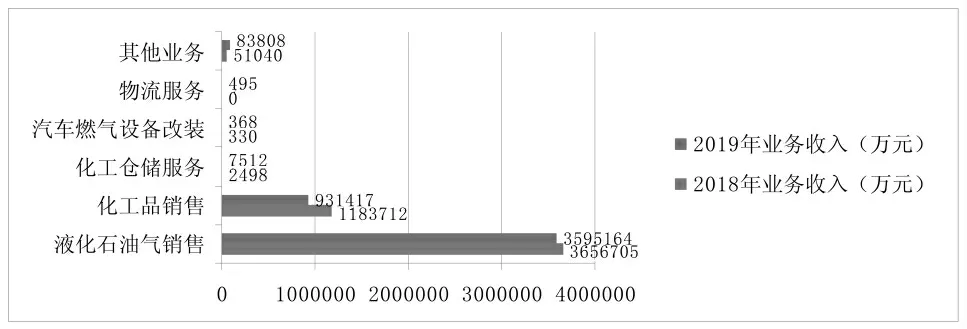

1.整体业务分析。A集团公司在2018-2019年的主要业务结构如图1所示,其中包括液化石油气销售、化工品销售、化工仓储服务、汽车燃气设备改装、物流服务和其他业务等。2019年A集团公司实现营业收入4618762.36万元,分产品来看,液化石油气销售业务收入为3595163.56万元,占营业收入的比重为77.84%;化工品销售业务收入为931416.69万元,占营业收入的比重为20.17%;其余四项占营业收入的1.99%。

图1 2018-2019年A集团公司分产品营业收入结构图

通过2018年、2019年的数据分析可以得知,在业务层面上,液化石油气销售和化工品销售是A集团公司的主要收入来源。尤其是液化石油气板块,其营业收入比重从2018年的74.71%增长到2019年的77.84%,对整个集团公司的收入贡献发挥了中流砥柱作用,属于本集团公司的主营业务范围。

2.被剥离业务分析。从A集团公司发布的资产剥离公告中可以看到,被剥离资产中的B、C企业的主营业务都包括液化石油气销售项目,说明被剥离资产的经营业务性质基本上为LPG国际、国内贸易业务,其在公司业务层面占据重要地位。此外通过分析可知,这三项被剥离资产的资产负债率偏高,且呈现逐年递增的趋势,也从另一方面说明A集团公司此次资产剥离的目的并不是出于对业务范围的调整(见表1)。

表1 被剥离资产的财务状况

三、资产剥离对A集团公司的影响

(一)盈利能力分析

盈利能力是指企业获取利润的能力,也称为企业的资金或资本增值能力。通过比较2016-2019年A集团公司两大主营业务的毛利率变化(见表2)可以得出,化工品销售业务的毛利率基本呈现逐年递增的趋势,由2016年的13.70%上升到2019年的17.50%,且对公司整体毛利贡献也在不断提升。而对公司营收贡献最多的液化石油气销售业务其营业收入大幅增加的同时,营业成本也紧随其后,最终导致毛利率从2016年开始连续三年下跌,由2016年的5.37%降为2019年的2.08%。

表2 资产剥离前分产品销售状况

从利润来看,公司化工品业务的毛利贡献不断提高。2016年化工品销售额29.05亿元、实现毛利3.98亿元,毛利占比30.3%。2018年,在公司化工品销售业务贡献利润的第三年,化工品销售毛利达14.59亿元,已超过液化气销售10.37亿元毛利。2019年化工品销售业务继续扩大利润占比,实现毛利16.3亿元,占比66.7%,成为了公司盈利的绝对核心业务。

在提出贸易类资产剥离预案后,虽然2020年整体营收仅为290.82亿元,但毛利率却为4.77%。公司整体毛利率的上升要归功于化工品销售板块所做出的贡献,化工品销售毛利占比持续上升,从2018年的60.04%飙升到2020年的90.83%。综上来看,此次资产剥离提升了企业的盈利能力,对整体收益改善有一定的促进作用。

(二)偿债能力分析

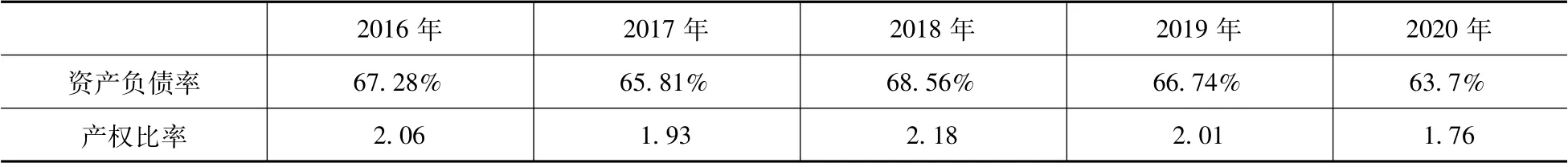

长期偿债能力。A集团公司和同行业相比,资产负债率明显偏高,年均超过60%,2018年最高时达到68.56%。说明该公司资产很大一部分是通过负债来筹集的,较多地利用了债权人的资金进行经营。剥离交易完成后,该公司的资产负债率由2019年的66.74%下降到2020年的63.7%,同时产权比率在资产剥离后也大幅度下降,由2.01下降到1.76,使企业的整个资本结构回归到比较合理稳定的状态(见表3)。

表3 A集团公司资产剥离前后长期偿债能力指标情况

四、研究结论

(一)短期经营绩效层面

A集团公司通过采取资产剥离的方法,在短期内使公司的盈利水平得到大幅提升,也在一定程度上改善了公司的资本结构,提升了偿债能力。但资产剥离对于企业长期经营绩效的作用尚不确定。

(二)企业战略层面

公司此次转型将贸易业务能力衰减的资产剥离出去,减少这部分业务对资金的占用,将更多资源投入到盈利能力更强的化工品销售和优质氢能源板块。优化企业资产配置,提升关键业务的核心竞争力,为企业战略转型打下坚实基础。