美联储下半年政策展望

2022-07-13李思琪

李思琪

美联储6月议息会议宣布将联邦基金利率目标区间上调75BPs至1.50%-1.75%,加息幅度大于美联储5月给出的前瞻指引(50BPs)。为遏制通胀继续走高,美联储被迫加速加息进程,相应美国经济的硬着陆风险上升,如何解决这一两难将是美联储下半年政策实施面临的最大挑战。

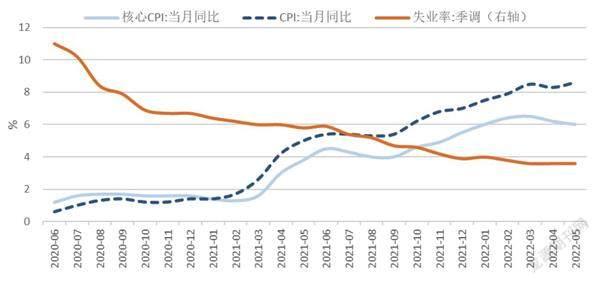

美国通胀失控的苗头最早出现在2021年年初,2021年4月美国CPI同比增速首次升破4.0%关口,5月份失业率降至6%下方,同时CPI增速触及5%,已超过2%的通胀目标3个百分点。

由于2020年8月美联储将“平均通胀目标制”确立为新的货币政策框架,美联储对通胀超调的容忍度上升。美联储认为,通胀抬升的主要原因是疫情导致的供应链中断,货币政策对供给冲击束手无策,且物价上涨将随着疫情缓解与经济重启而自行消退。

美联储主席鲍威尔坚称“通胀是暂时的”,并延续宽松立场以支持经济增长。直至2021年12月议息会议,美联储才在声明中放弃了“通胀暂时论”的表述,但此时美国CPI同比增速已飙升至7%,连续10个月超过2%的长期目标。

随着时间推移,本轮通胀表现出越来越显著的需求驱动特征,主要体现在以下两方面。一是疫情期间美国居民收入不降反升,消费需求大幅增长。2020年疫情期间,美国财政部给居民发放了大量的现金补贴。疫情前(2019年年末)美国财政部对居民的个人转移支付约为3.1万亿美元(折年数),而2020-2021年补贴金额升至4万-8万亿美元(折年数)。个人可支配收入及储蓄总额在疫情期间快速增长,目前个人消费支出仍然超过疫情前的长期趋势。

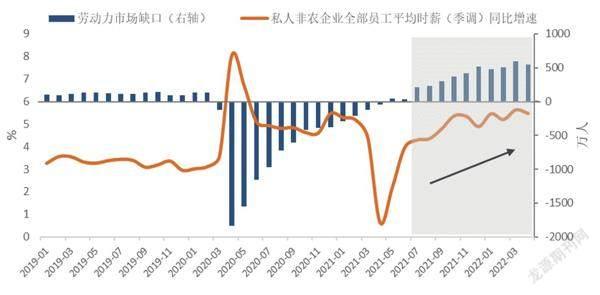

二是就业市场极度紧张,需警惕工资-物价螺旋。5月劳动参与率提升0.1个百分点至62.3%,与疫情前相比(2020年2月)仍低1.1个百分点。4月美国职位空缺数高达1140万,但失业人数仅为594萬人,劳动力市场供需缺口高达545万人,远高于疫情前的正常水平。工人根据通胀预期调整薪资要求,而“用工荒”进一步推高了薪资水平,反过来加剧了通胀压力。2021年下半年以来,非农平均时薪的同比增速伴随劳动力市场缺口扩大而持续攀升,需警惕形成工资-物价螺旋式通胀。

本轮通胀由供给短缺因素触发,但总需求的过度扩张为物价持续攀升提供了坚实的基础,如今美联储也必须通过强有力的需求收缩来换取通胀回落。正是由于美联储对本轮通胀成因与性质的误判,致使其政策应对滞后,加息行动远远落后于利率曲线和通胀水平。

不同于短时冲击的供给型通胀,需求型通胀更具有持续性和广泛性。实际上,在过去一年内,市场和美联储始终低估了美国的通胀压力。2021年3月至今,美国CPI环比增速有3次符合市场预期,1次低于市场预期,其余的11次均高于市场预期。美联储在2021年每季度末的议息会议上连续上调PCE和核心PCE的增速预测,但仍然低估了2021年的实际通胀水平。2022年3月、4月美国总体与核心通胀同比增幅出现回落,市场的通胀忧虑一度缓解。但5月美国CPI同比增速反弹至8.6%,再创逾40年新高,“通胀见顶”的预期被再度证伪。

本轮通胀的广泛性同样超出市场预期。剔除能源、食品之后的核心通胀能更清晰地反映中长期价格趋势。具体而言,5月美国通胀超预期,一方面来自于近期快速上涨的食品和能源价格,另一方面则来自于2022年以来持续高位的核心通胀。5月美国核心商品价格较4月强势反弹,耐用品的通胀压力较预期更为持久,其中,新车和二手车价格分别环比上涨1.0%、1.8%。核心服务价格保持强劲的环比增速,其中,对核心服务通胀贡献超过30%的住房价格环比增长0.6%,涨幅较4月进一步扩大,表明通胀压力已渗透至更具黏性的服务业项目。

短期来看,三季度美国通胀压力可能继续上升。俄乌冲突陷入长期僵持阶段,或导致能源和食品价格年内高位震荡。随着旅行限制取消与夏季出行高峰的到来,交通出行、餐饮娱乐等服务需求旺盛,CPI分项中的核心服务价格可能继续攀升。加之2021年3-6月美国CPI与核心CPI的环比增速较高,基数效应带来了2022年二季度通胀的“见顶回落”。三季度基数效应逐渐消退,美国通胀读数存在继续恶化的可能性。

中期来看,需警惕美国通胀预期面临的脱锚风险。随着通胀上涨幅度与时长持续超预期,美国居民长期以来的低通胀预期已经发生逆转。5月密歇根大学5年期通胀预期达到3%,截至6月17日,5年期盈亏平衡通胀率约为2.9%,10年期盈亏平衡通胀率约为2.6%,均显著高于2%的长期目标,中长期通胀预期表现出一定的脱锚风险。通胀预期具有自我实现的特征,实际物价与通胀预期之间形成正反馈,导致美联储抑制通胀的难度进一步增大,通胀拐点的到来可能晚于市场预期。

美联储主席鲍威尔表示,尽管美联储抑制通胀的态度坚决,但仍有可能在此情况下实现软着陆,即在不造成经济衰退的情况下降低通胀水平。而伴随陡峭的加息路径与严峻的通胀形势,近期美国经济活动开始降温,金融稳定的隐患初显,经济衰退乃至滞胀的风险正在累积。

尽管目前美国经济韧性尚存,但当前投资和消费前景均出现了转弱迹象。企业与地产投资方面,费城联储表示,6月大西洋沿岸中部地区的工厂活动两年来首次出现萎缩。美国5月份新屋开工数环比下降14.4%至155万套(折年数),环比跌幅创2020年4月以来最大。体现未来住宅建设情况的营建许可跌至170万套(折年数),为2021年9月以来的最低水平。消费方面,美国劳工部称,尽管名义工资持续上涨,但剔除通胀后,5月实际员工平均时薪环比下降0.6%,同比下降3%,实际收入下滑将侵蚀消费动能。6月美国密歇根大学消费者信心指数由5月的59.1进一步下探至50.2,为1980年4月以来的最低水平。

数据来源:Wind

数据来源:Wind 虚线为疫情前的趋势线水平

美联储内部的经济预测也相对悲观。6月16日,亚特兰大联储对美国GDP增速的最新预测显示,二季度美国GDP增速仅为0%(一季度GDP实际增速为-1.5%),私人投资增速预测降至-8.5%(一季度私人投资实际增速为0.5%)。6月17日,纽约联储发布的工作论文显示,DSGE模型预测2022年和2023年美国GDP增速分别为-0.6%与-0.5%,实现软着陆(未来10个季度中GDP增速持续为正)的概率仅为10%,硬着陆(未来10个季度中至少出现一次GDP增速低于-1%)的概率高达80%。

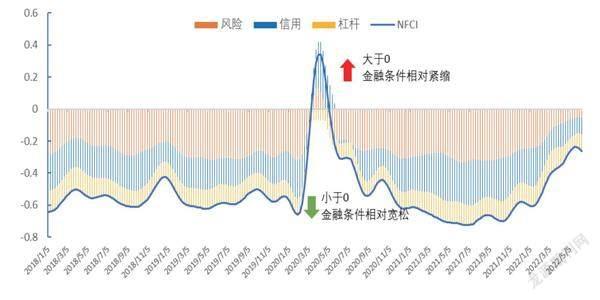

芝加哥联储公布的美国金融条件指数(National Financial Conditions Index,NFCI)包含风险(Risk)、信用(Credit)和杠杆(Leverage)三个维度,用于刻画美国整体的金融条件状况。指数为正意味着当前的金融条件相对历史均值更为紧张,为负则更为宽松。截至6月10日,美国金融条件已由最宽松时期的-0.74升至-0.26,已明显高于疫情前的水平(约-0.6)。具体表现为2022年以来美元指数走强、美债收益率与住房贷款利率攀升、美股大幅下挫、企业债信用利差拓宽等。

随着美联储货币政策收紧步伐加快,三季度美国金融条件将继续收缩,不排除由目前的负值区间回到0以上的可能,美国金融市场剧烈波动的风险上升。由于美国居民有大量资产配置在金融市场,一旦流动性紧缩引发各类风险资产联动下跌,必然导致私人部门财富缩水,危机经济社会稳定。

数据来源:Wind

面临严峻的通胀压力及中期选举的政治诉求,美联储将在下半年加速政策紧缩进程。美联储6月议息会议公布的点阵图显示,所有官员均预计美联储将在2022年年底将联邦基金利率提高至3%以上,预测中值达到3.4%,意味着在剩下的4次議息会议上累计加息150BPs-175BPs,7月、9月、11月各加息75BPs、50BPs和50BPs已成为市场预测的基准情形。但即便美联储连续大幅加息至3.4%,相比于通胀水平仍有较大差距。美联储预测2022年PCE与核心PCE的同比增速仍高达5.2%和4.3%,明显超过3.4%的联邦基金利率水平,而美联储对通胀的预测向来偏低。路透调查显示,市场机构预测2022年四季度CPI同比增速仍高达6.2%,全年CPI同比增速为7.4%。

当前通胀前景存在高度不确定性,特别是工资-物价螺旋与通胀预期对物价水平造成的溢出效应难以准确预估,加之货币政策本身存在滞后性,6月点阵图显示的美联储政策收紧节奏依旧落后于利率曲线和通胀水平。美联储抗击通胀的成效有待观察,预计三季度美国通胀水平仍将继续高位筑顶。

目前美联储已将抗击通胀作为其政策的首要目标,但仍然面临保持经济增长、维护金融稳定等多重约束条件。若三季度通胀继续超预期上行,美联储加息的紧迫性进一步提升,可能释放更加鹰派的政策信号压制通胀预期。若在激进加息的过程中,美国金融条件快速收紧,导致金融市场剧烈调整,或失业率早于预期开始回升,美联储可能放缓政策收紧进程。

本文仅代表作者本人观点,与所在单位无关