30家上市设计公司2021年经营情况分析

2022-07-06郭刚

目前,沪深两地已有40余家工程咨询行业上市公司,涵盖设计、勘测、规划、监理等诸多企业。根据设计企业的主要业务类型,可以将设计收入和总承包收入之和占比超过营业收入50%以上的公司划分为设计企业。按照这个标准,工程咨询行业上市公司中有30家设计企业。其中,建筑设计行业最多,有11家上市公司,其次为公路设计行业。本文就30家上市设计公司的2021年度经营情况进行分析。

营业收入增长放缓,净利润下降

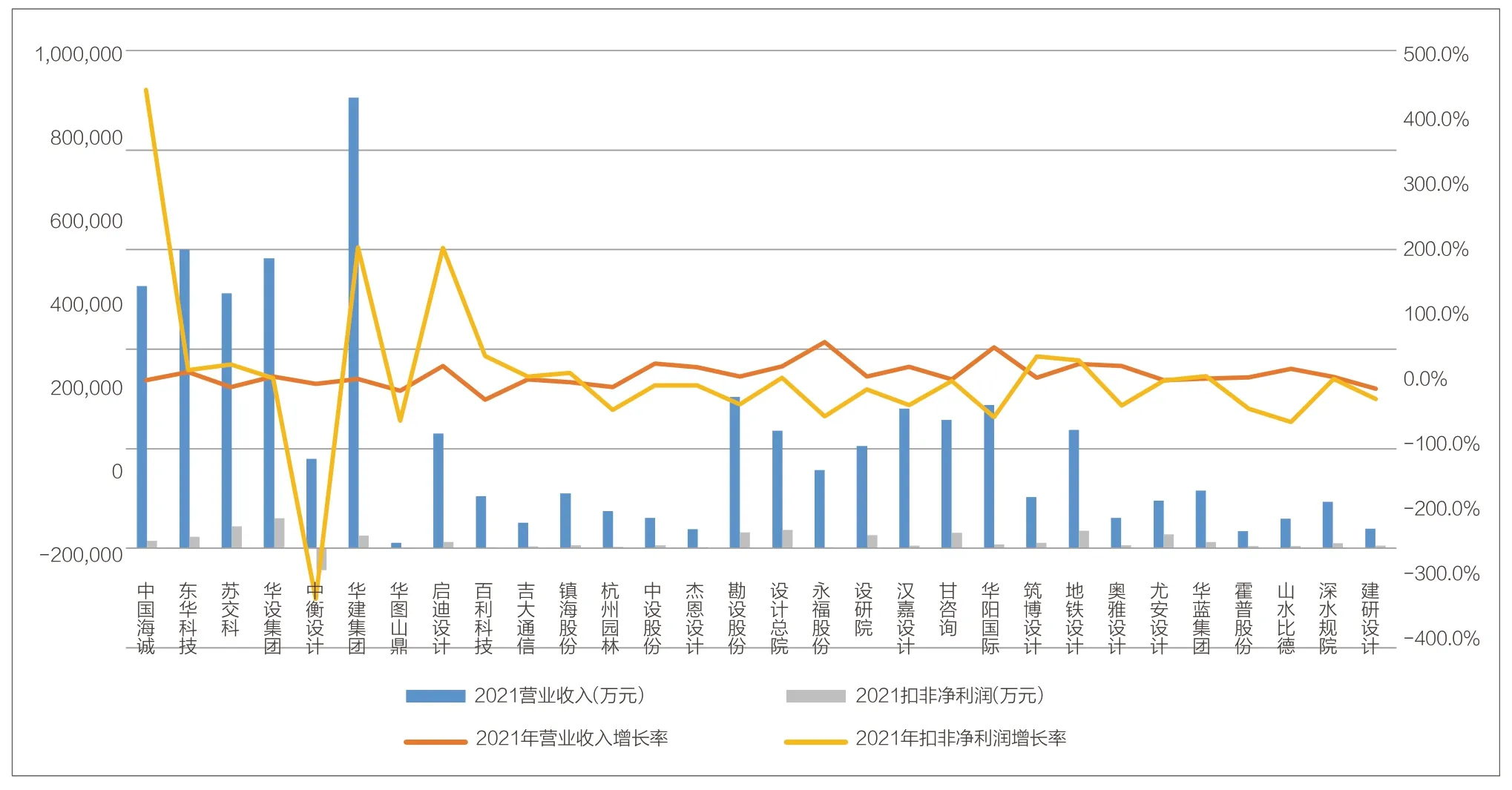

根据2021年报,30家上市设计公司中营业收入最高的是华建集团,为90.55亿元;营业收入最低的是华图山鼎,为1.10亿元;平均营业收入规模为21.84亿元。设计收入最高的是华建集团,为45.33亿元,设计收入最低的是镇海股份,为1.08亿元;平均设计收入规模为10.62亿元。扣非净利润最高的是华设集团,为5.99亿元;扣非净利润最低的是中衡设计,也是30家上市设计公司中唯一的亏损企业,为-4.40亿元;平均扣非净利润规模为1.38亿元。

2021年,上市设计公司经营业绩受宏观经济环境影响明显,在地产暴雷、基建投资增速下滑、新冠肺炎疫情此起彼伏的行业背景下,上市设计公司营业收入增长放缓,净利润下降,盈利能力下滑。

30家上市设计公司中,24家企业营业收入实现了增长,21家企业设计收入实现了增长。30家上市设计公司2021年营业收入同比增长9.5%,相比2020年24.7%的同比增速明显下降。其中,设计收入同比增长8.5%,和2020年8.3%的同比增速基本持平。

30家上市设计公司中,16家企业扣非净利润实现了增长。30家上市设计公司2021年扣非净利润同比下降8.7%,而2020年扣非净利润同比增长11.5%。其中,中衡设计披露其2021年扣非净利润为-4.40亿元,主要原因是受恒大、融创资金流动性风险波及,公司坏账计提及商誉减值大幅增加。2021年30家上市设计公司平均扣非净利润率为6.3%,相比2020年的7.6%、2019年的8.5%持续下滑。

不同细分设计行业发展分化

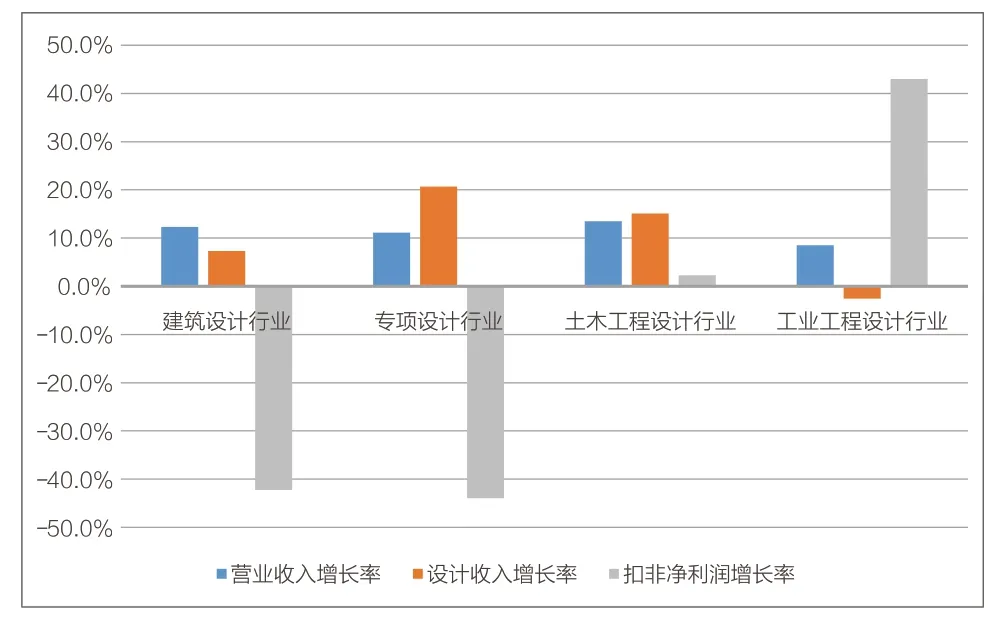

30家上市设计公司的主营业务可以划分为建筑设计,专项设计(含室内设计和园林设计),土木工程设计(含公路设计、市政设计、水利设计),工业工程设计(含电力设计、轻工设计、化工设计、通信设计),综合设计(例如甘咨询)等类型。2021年,不同细分设计行业发展分化:受地产暴雷影响,2021年建筑设计行业营业收入增长放缓,净利润明显下降;土木工程设计行业受益于“两新一重”,在营业收入增长的同时,保持了良好的盈利能力。

2021年建筑设计行业的11家上市公司营业收入同比增长12.2%,低于2020年26.1%的同比增速;设计收入同比增长7.3%,低于2020年13.1%的同比增速;扣非净利润同比下降42.1%,在2020年-6.5%的同比增速基础上下滑明显。

2021年专项设计行业的4家上市设计公司营业收入同比增长11.0%,高于2020年-1.7%的同比增速;设计收入同比增长20.6%,高于2020年6.0%的同比增速;扣非净利润同比下降43.8%,在2020年-21.6%的同比增速基础上进一步下滑。

2021年土木工程设计行业的8家上市设计公司营业收入同比增长13.4%,略低于2020年15.5%的同比增速;设计收入同比增长15.0%,高于2020年9.0%的同比增速;扣非净利润同比增长2.3%,高于2020年-3.2%的同比增速。

2021年工业工程设计行业的6家上市设计公司营业收入同比增长8.5%,高于2020年-1.3%的同比增速;设计收入同比下降2.5%,低于2020年4.0%的同比增速;扣非净利润同比增长42.9%,低于2020年221.0%的同比增速(2019年由于百利科技出现6.37亿的巨额亏损,导致基数较低)。

从2021年扣非净利润率来看,土木工程设计行业最高,为14.5%;专项设计行业次之,为6.1%;工业工程设计行业第三,为3.3%;建筑设计行业最低,为3.0%。扣非净利润率水平的高低与以下两种因素密切相关:一是行业竞争环境和收费水平;二是行业业务结构。土木工程设计行业设计收入占营业收入比例为67.2%,高于建筑设计行业的54.9%。不过,设计收入占比最高达72.4%的专项设计行业由于竞争激烈,盈利水平不及土木工程设计行业。

表1 30家上市设计公司列表

工程总承包业务发展态势不一

工程总承包是工业工程设计行业的主营业务。2021年,6家上市设计公司工程总承包平均收入占比达77.8%,比2020年的75.9%进一步提高。其中,东华科技工程总承包收入占比最高,达97.0%。工程总承包业务对工业工程设计企业的经营规模和利润作出重要贡献。工业工程设计行业上市公司工程总承包业务毛利率都在5%以上,永福股份、东华科技、吉大通信等工程总承包业务毛利率超过10%。永福股份工程总承包业务毛利率最高,达到15.8%。

图1 30家上市设计公司经营情况

11家建筑设计行业上市公司中,有7家企业开展了工程总承包业务。2021年,这7家上市公司工程总承包平均收入占比达39.0%,比2020年的37.5%略有提升。其中,汉嘉设计工程总承包收入占比最高,达67.8%;华阳国际工程总承包业务收入增长最快,2021年实现工程总承包收入10.86亿元,比2020年增长137.4%。由于行业特点,建筑设计行业上市公司工程总承包业务毛利率明显低于工业工程设计行业,在2%- 8%之间。中衡设计工程总承包业务毛利率最高,达到7.7%。

土木工程设计行业上市公司工程总承包业务稳步发展。8家土木工程设计行业上市公司中有7家企业已经开展了工程总承包业务,尚未开展工程总承包业务的深水规院在其2022年经营计划中提出正在拓展相关业务。2021年,7家上市公司工程总承包平均收入占比为20.9%,比2020年的22.4%略有下降。勘设股份和设计总院在土木工程设计行业中工程总承包发展成绩相对突出,2021年工程总承包收入占比分别达到42.9%和31.2%。设计总院工程总承包业务收入增长最快,2021年实现工程总承包收入7.34亿元,比2020年增长69.6%。

图2 不同细分设计行业经营情况

专项设计行业上市公司工程总承包业务发展相对较慢。4家专项设计行业上市公司中,杭州园林自2017年起开展工程总承包业务,2021年工程总承包收入占比为77.6%,毛利率达9.7%,其余3家专项设计行业上市公司基本没有开展工程总承包业务。不过,奥雅设计将自己定位于以景观设计及创意设计为主导、提供全产业链服务的龙头企业,工程总承包业务正在启动。

发展全生命周期服务

上市设计公司在做强做大设计咨询业务的同时,横向拓展多元业务领域,加快全国化市场布局;纵向开展工程总承包和全过程工程咨询,提升集成服务能力。在后城镇化时代,上市设计公司积极探索发展运维业务,打造全生命周期服务模式。

设计总院围绕新建工程和存量工程,制定“两链”战略,打通以设计为中心的“工程投资+咨询+规划+设计+建造”的工程建设链和以检测为中心的“工程健康监测+诊断+设计+修复”的运维服务链,组建了工程康养事业部,构建工程运营维护全过程综合化服务能力。

深水规院基于水利建设领域一体化咨询的技术优势,为客户提供项目管理及运行维护等服务,包括水环境治理设计运营一体化业务、项目管理类业务、河道管养类业务、监测类业务。2021年,深水规院项目运管业务实现收入2.51亿元,占营业收入的26.8%,毛利率达31.2%。

奥雅设计积极响应国家战略,秉承“乡村文旅运营为本”的产业思维,通过资本介入及实地运营,正在推进多个乡村振兴项目,打造“艺术+业态+产业资源”的奥雅乡旅联盟,推动乡村旅游全产业链的一站式服务体系,致力于成为城市更新和乡村振兴的存量资产综合运营商。

加快推进数字化转型

随着数字化转型成为国家战略,勘察设计行业对“产业数字化、数字产业化”的认知日渐清晰,数字化转型速度明显提升。上市设计公司在2021年报中都提出积极应用数字化技术推动企业生产运营提质增效,增强技术竞争力,助力开展全过程和全生命周期服务,并探索开发数字化产品,打造新业态。

华设集团聚焦智慧公路、智慧水运、智慧港口、智慧照明、智慧城市、智慧公安、智慧公交、智慧安防、数据中心等领域,形成了系列解决方案和相关产品,2021年数字智慧类业务实现收入3.90亿元。为了持续引领企业高质量发展,2021年华设集团成立创新研究院,瞄准数字技术、智能技术、大数据领域关键核心技术,打造核心业务产品线,培育新业态,打造未来可持续增长引擎。

永福股份自主研发基于云计算架构的海量实时能源物联大数据平台和智能化管控平台,为能源集团、电池厂商等客户提供资产管理、智能运维、智慧经营、能效管理等整体解决方案。2021年,永福股份智慧能源和智能运维业务实现收入0.64亿元。

华建集团积极部署“数字孪生”和“智慧赋能”两大业务板块。基于BIM及CIM等技术,致力于数字孪生城市建设;基于云计算、物联网和大数据等技术,结合公司主业,在智慧建筑、智慧园区和智慧城市等领域发展数字化解决方案。同时,华建集团还积极打造数字建筑生态圈,与华为、阿里等数十家科技公司签署了生态协议,共同探索行业前沿技术。2021年,华建集团信息化服务业务实现收入0.32亿元,同比增长151.2%。

为了更好地发展数字化业务,在30家上市设计公司中,目前已经有12家公司通过自己组建、并购或参股方式成立了专注于数字科技的子公司。

2022年面临巨大挑战

2022年,新冠肺炎疫情的再次暴发对我国经济造成重大冲击,所面临的困难在一定程度上比2020年疫情严重时还大,这对设计行业的生产经营产生不利影响。根据上市设计公司2022年一季报数据,30家上市设计公司中,只有14家企业实现了营业收入和扣非净利润的同比增长。30家上市设计公司2022年一季度营业收入同比下降3.3%,扣非净利润同比下降40.1%。大多数上市设计公司现金流净额都出现了同比下降。

对于建筑设计行业上市公司而言,叠加房地产投资下滑的影响,企业面临更多的困难。尽管房地产调控的因城施策正在加大力度,但是短期内房地产投资预计难以反转,建筑设计企业需要加快行动,在加强应收账款管理以化解现金流风险的同时,积极拓展业务,努力构建更加均衡的发展格局。尤安设计在2021年报中提出,2022年公司业务拓展将集中于三个方面:一是拓展业务宽度,将业务延伸至室内、机电、照明、景观等设计领域,探索一体化设计增长点;二是开辟新赛道,努力增加工业、园区、医疗、存量更新等非地产板块业务;三是探索与国际先进设计企业的合作,沿着设计的差异化之路寻求新发展。

对于土木工程设计行业上市公司而言,在稳增长的要求下,企业面临相对良好的投资环境。不过,企业亦需要未雨绸缪,在抓住发展机遇拓展市场的同时,加强业务能力和管理体系建设,为后城镇化时代更加激烈的市场竞争做好准备。地铁设计在2021年年报中,披露了其“十四五”发展战略,在围绕核心业务和核心市场拓展的同时,重点培育工程数字科技、智慧地铁科技、轨道交通节能环保科技、轨道交通智慧建造技术等“4”技术,打造前期规划研究、总体总包管理和投资控制竞争实力等“3”实力,提升创新研发、技术融合和投资并购能力等“3”能力,致力于成为轨道交通综合技术服务领跑者。

5月下旬,国务院召开全国稳住经济大盘电视电话会议,经济发展重回正常轨道指日可待。对设计行业来说,2022年注定是不平凡的一年,企业需要冷静面对,积极行动,锻造韧性,努力应对挑战。