风险投资进入时机、外部环境与企业创新投入

2022-06-29宋佳阳

戚 湧,宋佳阳,张 远

(1.南京理工大学 知识产权学院;2.南京理工大学 经济管理学院,江苏 南京 210094)

0 引言

中共十九大报告指出,我国经济正由高速增长转向高质量发展阶段,由要素驱动转向创新驱动。创新不仅是经济发展的根本动力,而且是推动社会进步的重要力量,随着我国经济进入高质量发展阶段,企业创新能力变得越来越重要。风险投资对企业技术创新的影响是学界研究热点,大部分学者认为,风险投资是促进企业技术创新的有效手段。2018年,国务院《关于推动创新创业高质量发展打造“双创”升级版的意见》明确要求,充分发挥创业投资支持创新创业的作用,以及国家新兴产业投资引导基金、国家中小企业发展基金等的引导作用,支持初创期、早中期创新型企业发展。

作为企业创新绩效提高的重要保障,企业创新投入被认为是高投入、高失败率的高风险创新活动,一定程度上是企业创新能力形成的保障。因此,为了获得高质量创新绩效,企业会通过各种方式融资以增加创新投入,进而确保创新活动顺利开展。一方面,风险投资作为创业企业融资渠道,能够通过积极参与以及有效监督降低被投资企业的信息不对称,增加企业创新投入,从而缓解被投资企业由于创新投入增加带来的融资约束[1];另一方面,风险投资的根本目的是获取利润,由于信息不对称以及委托代理问题,叠加我国地区经济发展及市场化程度不平衡问题,企业家创新的不确定性和收益的弱排他性会导致具有有限理性与机会主义的风险投资管理者及企业研发人员缺乏创新积极性[2],这不仅会影响风险投资机构进入时机选择,还会影响其进入企业后对企业创新的影响。因此,在中国资本市场环境下,选择不同时机进入的风险投资对企业创新投入会产生怎样的影响?企业所处外部环境能否影响风险投资进入时机选择,进而影响企业创新投入?上述问题的解答对完善我国金融服务体系,进一步推动资本市场高质量创新发展具有重要的学术价值和应用前景。

1 文献综述

关于风险投资对企业创新的影响,学者们开展了大量研究。例如,Kortum&Lerner[3]基于近30年来20多个行业数据研究风险投资对发明专利的影响,发现相较于研发投入,风险投资对专利申请的显著促进作用更显著。此外,他们从企业层面分析530家企业发现,相较于没有风险投资背景的企业,具有风险投资背景的企业拥有更多专利,且专利引用次数、专利诉讼等更多。Tang[4]在上述研究的基础上,将专利申请替换为全要素生产率,发现风险投资对企业创新同样具有促进作用;Bernstein等[5]研究发现,风险投资能精准识别具有潜力的初创企业,并通过监督管理提升企业创新能力;陈思等[6]研究发现,VC进入企业后能够促进被投企业专利申请数显著增长;苟燕楠和董静[7]研究风险投资背景对企业技术创新的影响,结果显示,风险投资机构的经验越丰富,越能促进企业技术创新;陈见丽[8]实证结果表明,风险投资并不能促使我国创业板高新技术企业创造更多的技术创新成果。但王雷等[9]实证结果显示,风险投资对技术创新与高新技术发展的支撑作用并不显著,主要是因风险投资退出渠道不畅与风险资本市场波动性较大所致;Stuck等[10]发现,在1996年之后的风险投资上升阶段,技术创新水平大幅下降;邓俊荣等[11]发现,风险投资对技术创新的影响系数为负,R&D投入对技术创新的影响系数为正。

关于风险投资进入时机对企业创新的影响,学者们也开展了大量研究。例如,Engel&Keilbach[12]以德国企业面板数据为研究对象,发现早期进入企业的风险投资对企业发展具有增值效应,对技术创新具有选择效应;Park&Tzabbar[13]基于美国482家生物公司,分析风险投资对不同生命阶段创业企业创新的影响,结果表明,风险投资有利于早期阶段企业创新活动;Arvanitis等[14]基于瑞士创业企业数据,发现早期进入的风险投资对创业企业初始创新活动没有促进效应,对创业企业创新绩效的持续性也没有正向效应,但会选择那些创新水平高于平均水平的初创企业;成力为和邹双(2020)研究发现,风险投资后期进入对R&D投入和专利申请量的促进作用不显著;苟燕楠和董静[15]研究发现,风险投资在企业扩张期进入与R&D投入和专利数量呈现显著负相关关系;许昊等[16]研究发现,VC对企业上市前的创新投入具有积极作用,但PE的作用效果不显著。

综上所述,已有文献为本研究提供了参考,部分研究证实,风险投资进入时机不同对企业创新具有差异化影响。目前,我国各地区经济发展及市场化程度不平衡问题依然存在,风险投资在不同市场化程度以及行业竞争程度地区的进入时机选择,对企业创新具有不同影响。因此,本文在前人研究的基础上,进一步考察市场化程度异质性、行业竞争异质性的调节效应,具有一定的现实意义。

2 理论分析与研究假设

2.1 风险投资进入时机与企业创新投入

根据已有研究,风险投资进入时机主要分为早期投资与后期投资,二者均是对非上市企业进行股权投资,最终通过IPO、并购等方式出售股权以获利退出。创业企业从成立到上市整个周期一般包括种子期、初创期、扩张期和成熟期4个阶段[15]。早期投资与晚期投资的显著区别在于,早期投资一般投资于企业成长的前期阶段(种子期和初创期),而后期投资主要投资于企业成长的中后期(扩张期和成熟期)。

根据企业融资理论,风险投资进入企业后,不仅能给企业带来直接资金支持,还能提供各种增值服务[17],因而能够促进企业创新投入。风险投资早期进入目的是获取企业长期资本增值收益,注重企业未来发展潜力并促进其技术进步。因此,早期进入的风险投资可以通过以下两条路径促进企业创新能力提升:一是风险投资的认证功能,即风险投资为创业企业树立具有创新潜力的正面形象,有利于企业进一步吸引融资,从而促进其创新投入[18];二是风险投资的监督功能,风险投资机构会对企业高管层进行持续监管。例如,利用自身专业能力帮助企业建立公司制度,规范企业运营过程,监督管理层并对其施压,进而提升企业创新能力。

企业发展后期,产品成功研发,企业摆脱破产风险,产品进入市场并拥有了一批客户。因此,这一阶段,企业需要打开市场,提高自身品牌知名度,进而提升市场占有率。一方面,已有学者证实,风险投资会利用自身资源帮助企业,上述资源既包括产品下游客户和上游供应商、职业经理人、风险资金等资源,也包括证券投资公司、律师事务所等中介机构[19]。另一方面,企业发展后期,风险投资的逐利动机增强,其主要目的是企业上市后尽快退出而获得超额回报。因此,上述风险投资会选择短期经营效益好且不需要长期扶持就能尽快上市的企业,因而对企业创新投入没有显著积极作用。第一,创新投入具有风险性、不确定性和滞后性特点[20],因而创新投入指标很难反映在IPO定价和企业短期绩效上;第二,我国资本市场发展落后,金融功能不健全,缺乏抵御市场风险、技术风险和管理风险的金融工具。因此,技术越复杂,研发投入强度越高,创业企业面临的风险越大,就越需要风险投资的长期扶持,进而影响后期进入的风险投资短期收益。因此,本文提出以下假设:

H1:早期进入的风险投资对企业创新投入具有显著促进作用。

2.2 市场环境的调节作用

市场化程度受地区经济、社会、法律制度等方面的影响,根据樊纲等[21]的研究成果,市场化程度可以通过市场化指数衡量,具体包括政府与市场的关系、非国有经济发展、产品市场发育程度、要素市场发育程度、市场中介组织发育和法律制度环境5个方面。那么,市场化程度如何影响风险投资进入时机选择,进而影响企业创新呢?

(1)较高的市场化程度意味着政府职能由干预型向职能型转变,能够充分发挥市场的作用[22]。在上述情况下,风险投资拥有更高的自由度,能够按照自己的套路出牌[23],在综合比较后选择合适的时机进入被投企业。

(2)市场化程度高意味着发达的产品市场、要素市场以及中介市场。风险投资能够通过项目推介会、创业论坛等活动获得大量被投企业信息,进而降低因风险投资早期进入带来的信息不对称风险,直接解决逆向选择问题,间接降低风险投资成本,从而增加企业创新投入所需资金。

(3)高度市场化意味着较完善的法律制度环境与金融市场,风险投资退出方式较多,与被投企业的合同约束力增强,在一定程度上可防范道德风险。因此,风险投资追求短期回报的激励动机减弱,支持创新质量提升和探索性创新活动的意愿增强。因此,在良好的市场环境中,早期进入的风险投资能提高企业创新水平。由此,本文提出以下假设:

H2:地区市场化程度越高,早期进入的风险投资对企业创新的作用越显著。

2.3 行业竞争的调节作用

行业竞争作为公司治理的重要外部工具,是不可替代的[24]。目前,充分信息比较假说被用于行业竞争与公司治理领域[25]。该假说认为,行业竞争为股东和企业高管等决策者提供了更加透明的信息环境,激烈的行业竞争促使企业监督者比较管理者的经营业绩,从而降低信息不对称与监督成本[26]。那么,行业竞争程度如何影响风险投资进入时机选择,进而影响企业创新呢?

首先,行业竞争导致优胜劣汰,影响企业生存发展(周瑜胜、宋光辉,2016)。企业面临的行业竞争越激烈,就越容易被淘汰。在这种情况下,企业更渴望通过创新获得一席之地。风险投资的参与能够有效缓解这一问题。通常情况下,成熟企业能够通过合理分配自身资源和技术进行创新活动,风险投资的作用可能会降低。然而,行为理论认为,成熟企业在研发过程中存在“富则思安”的思想,当企业在行业内拥有较好的收益时容易满足现状[27]。这意味着当行业竞争程度较高时,产品差异性降低,企业面临的创新风险提升,成熟企业可能选择控制风险,尽量减少创新投入。此时,风险投资的介入会对其策略产生影响。一方面,作为资金和增值服务的提供方,风险投资能够促使成熟企业改变其“富则思安”的思想,帮助企业降低创新风险,增加创新投入;另一方面,风险投资通过市场化运作和公司治理能力帮助企业优化内部治理结构,提升企业创新成果转化能力。因此,本文提出以下假设:

H3:行业竞争程度越高,后期进入的风险投资对企业创新的作用越显著。

由此,本文构建理论研究模型,如图1所示。

3 研究设计

3.1 样本数据来源

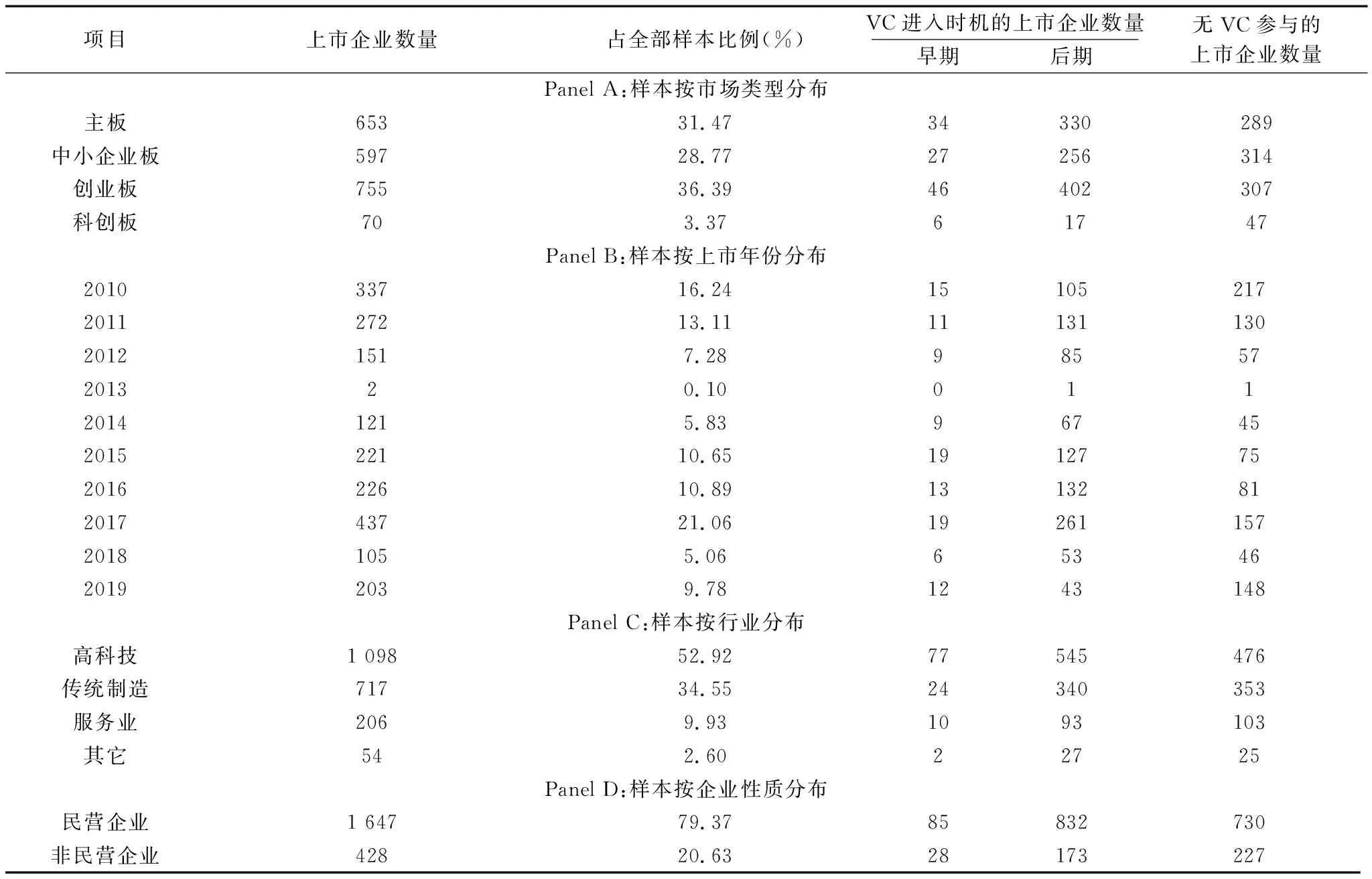

本文选取2010年1月1日至2019年12月31日沪深两市首次公开上市的A股公司作为样本。考虑到数据的可得性和时效性,风险投资进入数据来自清科私募通数据库,选取风险投资首次进入时企业所处的生命周期阶段作为风险投资进入时机度量指标,并将企业种子期和初创期划分为早期,将企业成长期和成熟期划分为后期。企业财务数据主要来自东方财富Choice数据库、国泰安数据库,市场化程度数据来自《中国市场化指数》,行业竞争度等相关数据来自Wind和Choice数据库,样本企业分布情况如表1所示。可以看出,风险投资对创业板企业的资助比例最高,接近50%,主板次之。从进入时机看,无论是哪个板块,风险投资都偏好后期进入,表明我国风险投资的投机动机偏高。从行业分布看,风险投资偏好高科技行业。

图1 理论研究模型Fig.1 Theoretical research model

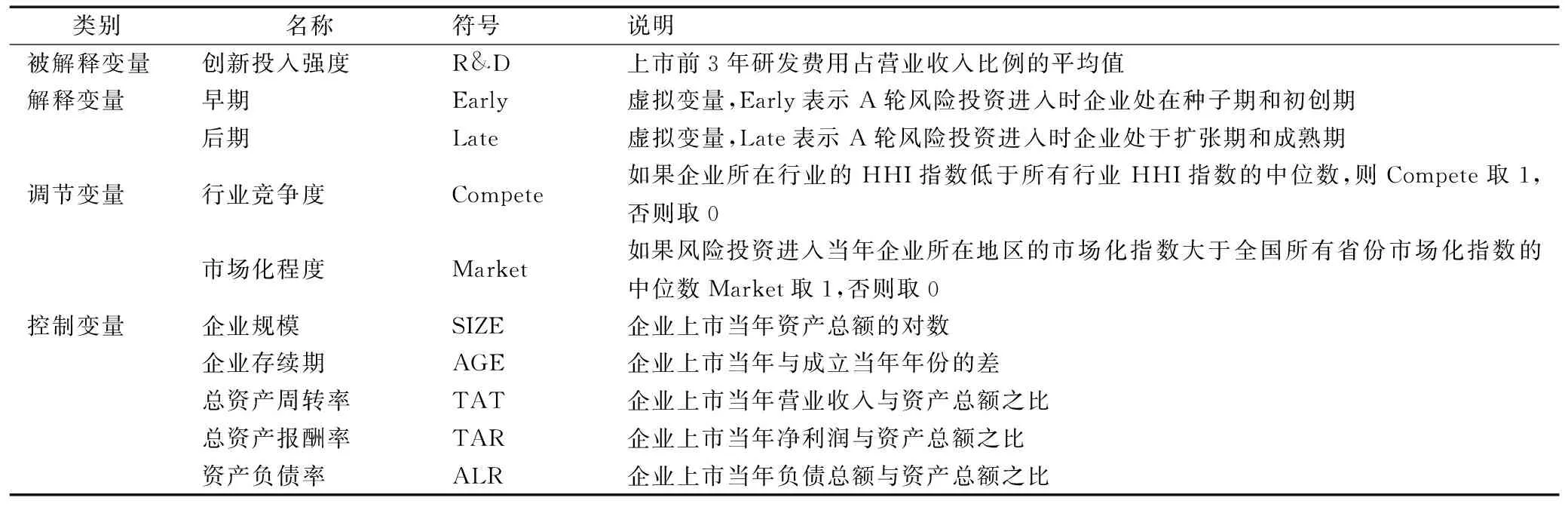

3.2 变量定义

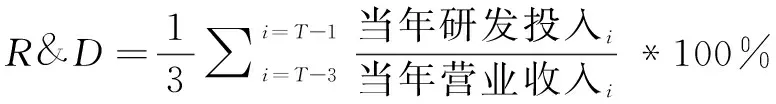

(1)被解释变量:创新投入R&D。创新投入方面,本文采用大多数学者使用的指标,即研发投入强度指标R&D,为了使数据更为平滑,选取企业IPO前3年研发投入强度的平均值,如式(1)所示。

(1)

式中,T代表企业上市年份。

(2)解释变量:风险投资进入时机。本文中,风险投资进入时机数据均来自清科私募通数据库,以首轮投资作为度量标准,并将企业种子期和初创期划分为早期,将企业扩张期和成熟期划分为后期。

(3)调节变量:外部环境特征。

行业竞争程度:借鉴史宇鹏与顾全林[28]的研究成果,使用代表行业集中度的赫芬达尔HHI指数,即行业中各企业营业收入占比的平方和衡量企业所在行业市场竞争程度。如果企业所在行业的HHI指数低于所有行业HHI指数的中位数,则Competeit取值为1,否则为0。

市场化程度:本文参考樊纲等[21]编制的《中国市场化指数》,使用市场化程度衡量企业所在地区的市场化程度。如果风险投资进入当年企业所在地区的市场化指数大于全国所有省份市场化指数的中位数,则Marketit取值为1,否则为0。

(4)控制变量:被投企业特征。本文借鉴苟燕楠和董静[15]、成力为和邹双(2020)的研究方法,选取以下控制变量:

第一,企业规模Size。企业规模是衡量企业大小的重要变量,在一定程度上能影响企业技术创新。因此,本文采用IPO当年期末被投企业资产总额的对数衡量。

第二,企业存续期Age。采用从企业成立到企业上市的年份差表示。

第三,总资产周转率TAT。总资产周转率是衡量企业资产投资规模与销售水平的比值,本文采用IPO当年期末营业收入与资产总额之比衡量,如式(2)所示。

(2)

第四,总资产报酬率TAR。总资产报酬率是指企业获利能力,本文采用IPO当年净利润与资产总额之比衡量。

(3)

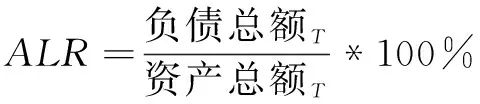

第五,企业杠杆ALR。采用IPO当年期末的资产负债率衡量,如式(4)所示。

(4)

具体变量含义见表2。

表1 样本企业分布Tab.1 Sample enterprise distribution

3.3 模型设计

本文参照苟燕楠[15]的研究成果,通过构建多元回归模型进行进一步检验。本文使用的是横截面数据,不存在时间序列自回归问题,但可能出现异方差,因而通过稳健异方差的OLS估计对模型进行回归,如式(5)所示。

R&D=α0+β1VC_X+β2Control+ε

(5)

进一步地,本文基于行业竞争度与市场化程度,分析风险投资进入时机对企业技术创新的影响,构建具有交乘项的异方差稳健OLS模型,如式(6)所示。

R&D=α0+β1VC_X+β2Y+β3VC_X*Y+β4Control+ε

(6)

其中,VC_X表示不同时期进入企业风险投资;Y表示调节变量行业竞争度Competeit以及市场化程度Marketit。Control分别表示企业规模Size、企业存续期Age、总资产周转率TAT、总资产报酬率TAR、资产负债率ALR。

4 实证结果与分析

4.1 描述性统计

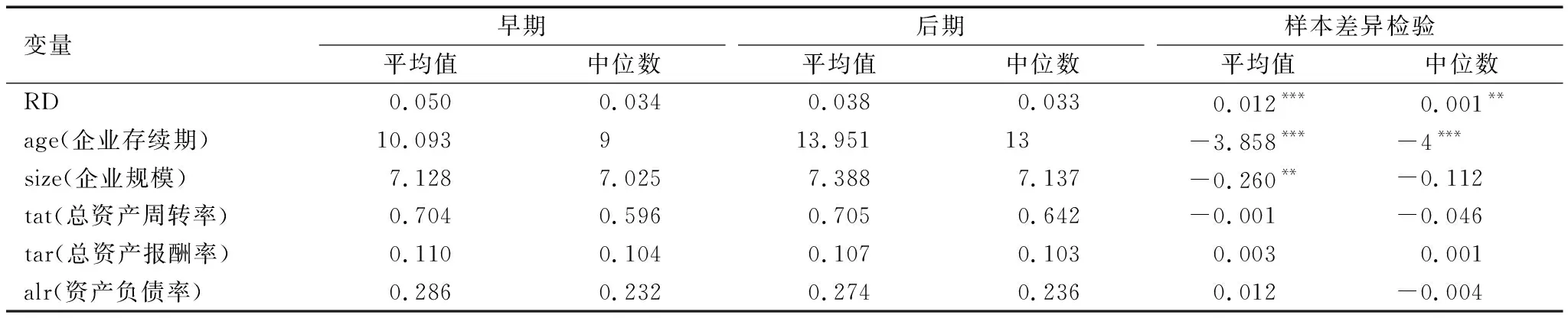

表3为主要变量描述性统计结果。为消除异常值的影响,对数据进行上下1%的Winsorize缩尾处理。从表3可以看出,在有风险投资参与的样本中,企业研发投入强度均值为0.039,标准差为0.042。从风险投资进入特征看,早期(VC_Early)进入的均值为0.091,后期(VC_Late)进入的均值为0.911,说明有风险投资参与的企业中,绝大部分风险投资选择后期进入企业。表4为不同风险投资进入时机下各指标T检验结果,可以发现,相较于后期进入的风险投资,早期进入的风险投资对研发投入的促进作用更显著,从企业规模看,风险投资后期参与的企业规模更大。

表2 变量定义Tab.2 Variable definitions

表3 变量描述性统计结果(全样本)Tab.3 Descriptive statistical results of variables (full sample)

表4 风险投资进入时机比较分析结果Tab.4 Comparative analysis results of venture capital entry timing

4.2 相关性分析

表5为变量间相关性分析结果,结果显示,风险投资早期进入与企业研发投入强度显著正相关,后期进入与企业研发投入显著负相关,H1得到初步检验。为了验证变量间的多重共线性问题,计算各变量间的VIF值,结果表明,各VIF值均小于10,说明不存在多重共线性问题。

4.3 实证结果分析

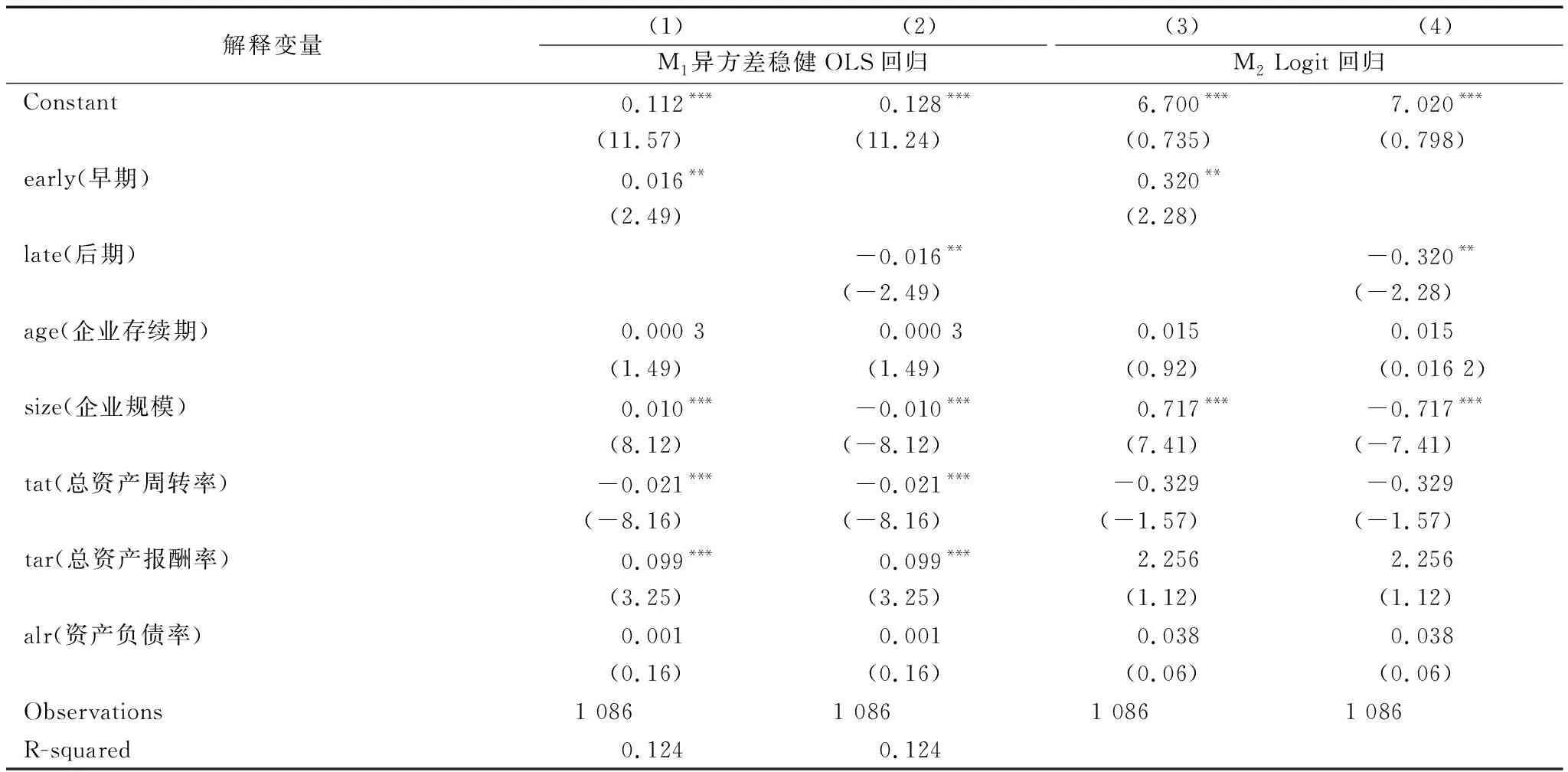

本文对模型(1)进行检验,表6的M1为异方差稳健OLS回归结果,可以看出,Early的系数为0.016(P<0.05),说明风险投资早期进入与企业研发投入强度在5%的水平下显著正相关;当风险投资进入企业发展后期时,Late的系数为-0.016,在5%的水平下显著,说明相较于风险投资后期进入,风险投资早期进入能更好地促进企业研发投入。企业规模越大,企业发展越成熟,研发投入越少,这与前文分析结果一致,H1得到验证。

在以上稳健异方差OLS分析中,本文直接采用多元回归。为进一步验证结果的稳健性,采用Logit回归进行稳健性检验。表6的M2为Logit回归结果,可以看出,Early的系数为0.320,在5%的水平下显著,进一步验证了H1。

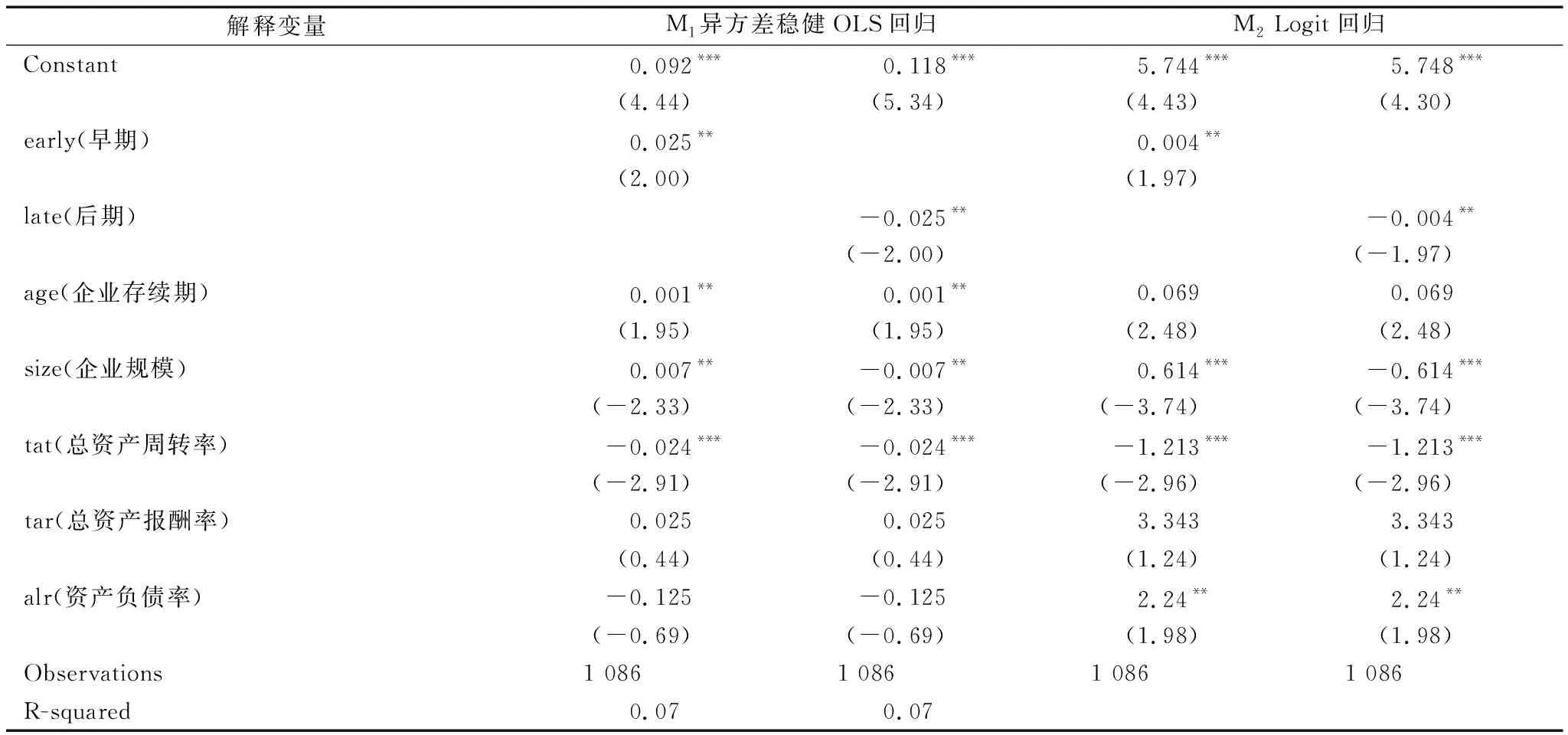

此外,为更进一步分析风险投资对高科技行业的影响,需要明确高科技行业中风险投资进入时机对企业创新投入的影响(见表7)。从M1模型(1)可以看出,风险投资早期进入(Early)的系数为0.025,在5%的水平下显著,说明在高科技行业中,风险投资早期进入能够显著促进企业创新投入,M2的模型(3)进一步验证了结果的稳健性。

表5 相关性分析结果Tab.5 Correlation analysis results

表6 风险投资进入时机对企业创新投入的影响(全样本)Tab.6 Impact of venture capital entry timing on enterprise innovation input (full sample)

表7 风险投资进入时机对高科技企业创新投入的影响Tab.7 Impact of venture capital entry timing on high-tech enterprises' innovation input

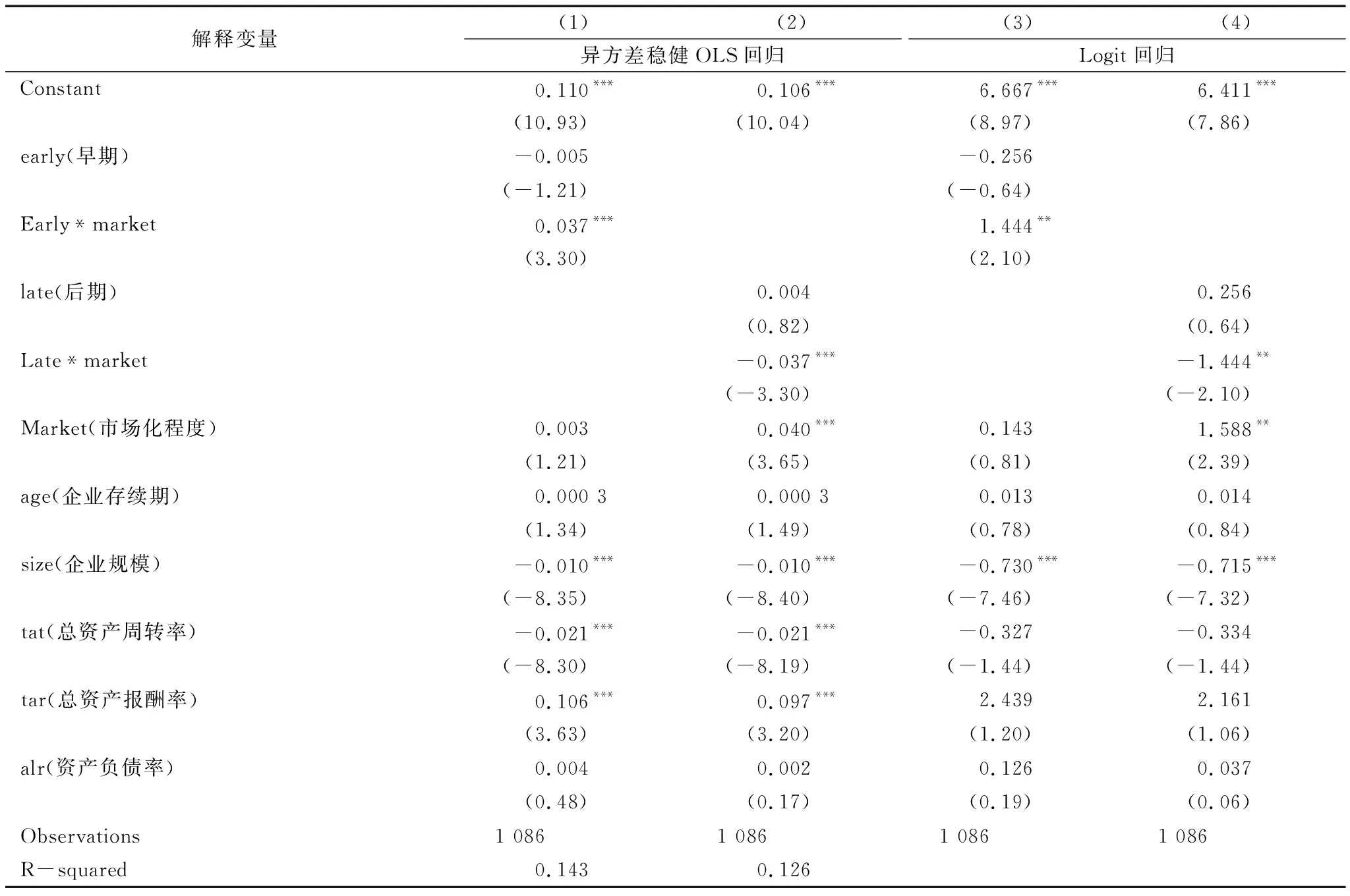

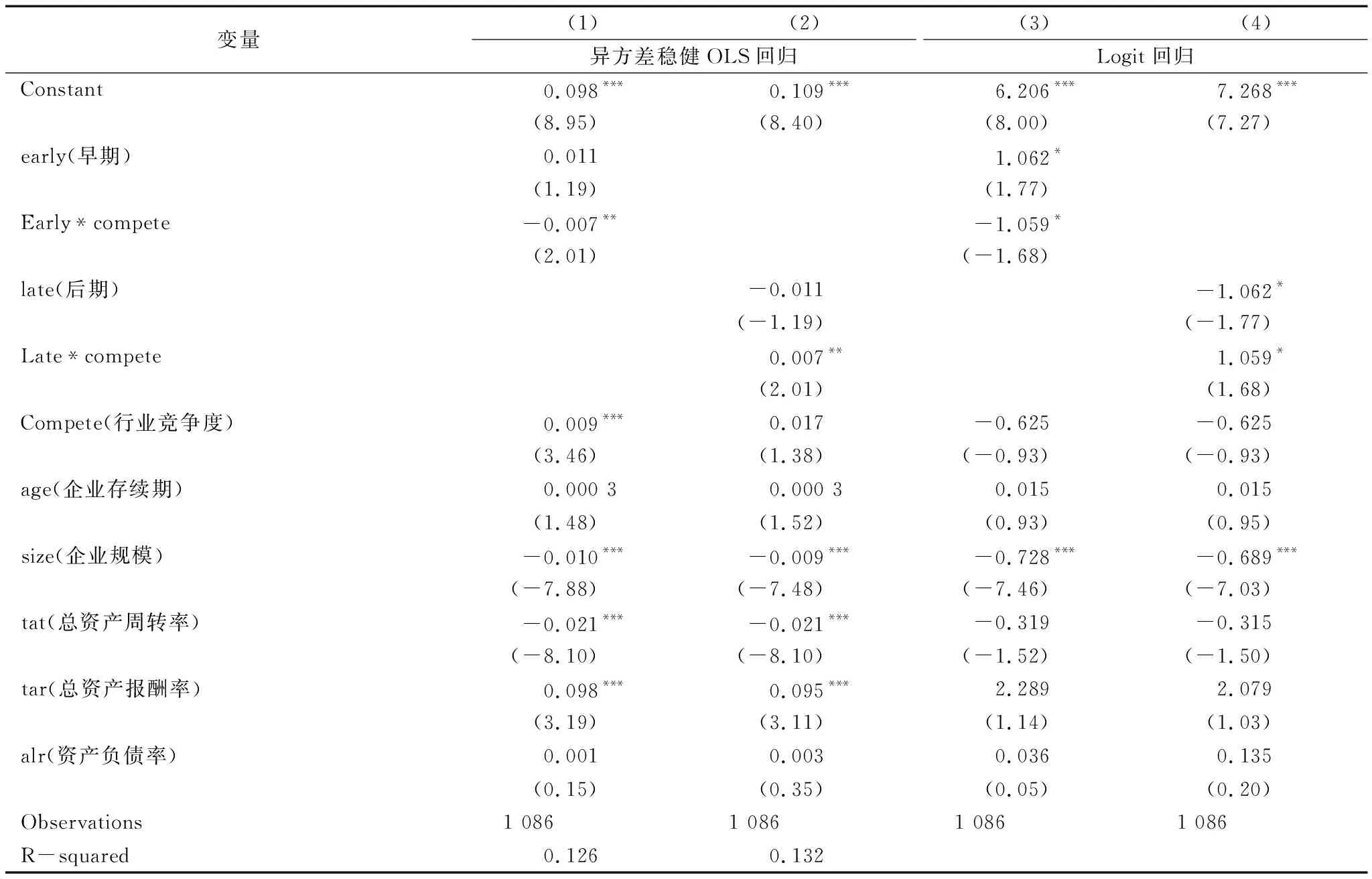

外部环境特征的市场化程度调节作用如表8所示。从表8可以看出,模型(1)和(2)通过异方差稳健OLS回检验,结果显示,Early*market的系数为0.037,在1%的水平下显著;Late*market的系数为-0.037,在1%的水平下显著,意味着市场化程度越高,风险投资早期进入越有利于促进企业研发投入强度提升,H2得到验证。另外,为了验证结论的稳健性,本文利用Logit回归作进一步检验,行业竞争程度的调节作用如表9所示。从表9可以看出,在模型(2)、模型(4)中,Late*compete的系数为0.007和1.059,分别在5%和10%的水平下显著,表明行业竞争程度越高,风险投资后期进入越能提升企业研发投入强度,从而验证了H3。

表8 市场化程度调节作用的回归分析结果Tab.8 Regression analysis results of the moderating effect of marketization degree

4.4 稳健性检验

本文中的内生性问题即企业创新能力提升可能并不是因为风险投资进入,而是事前就选择了创新能力较强的企业(VC选择假说),风险投资只是锦上添花,而非雪中送炭。为了排除这一可能性,本文借鉴现有研究模型,采用倾向得分匹配(PSM)解决这一问题。

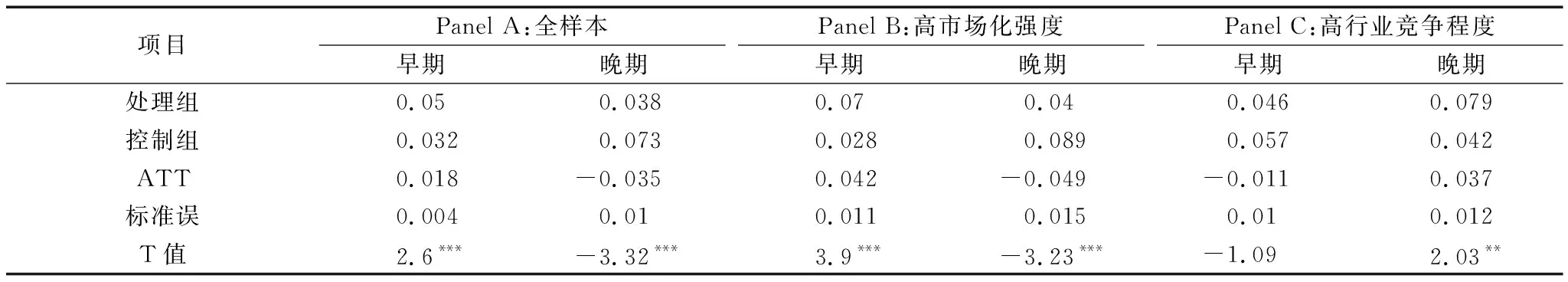

表10为倾向得分匹配后的结果,从Panel A可以看出,风险投资早期进入能显著促进企业研发投入,这与前文分析结果一致。从Panel B可以看出,市场化程度越高,风险投资早期进入越能促进企业研发投入。此外,Panel C显示,在行业竞争程度较高的市场中,风险投资晚期进入能提升企业研发投入强度。以上结果检验了本研究结果的稳健性。

5 结语

5.1 研究结论

本文研究风险投资进入时机如何在不同外部环境下影响企业创新投入。结果表明:VC早期进入能够显著提升被投企业创新能力,表现为企业研发投入强度显著提升。进一步分析企业所处的外部环境发现,企业所在地区市场化程度越高,风险投资进入时机越早,越能提升企业创新投入和创新能力;企业所在行业竞争水平越高,风险投资进入时机越晚,越能够提升企业创新投入和创新能力。

本文研究结论在一定程度上具有学术价值与现实意义。一方面,现有研究大多关注VC对企业创新的影响,而本文以风险投资进入时机为切入点,为VC增值效应研究提供了新的理论证据;另一方面,考虑到我国经济发展现状,分析不同外部环境的影响,为国家大力发展直接融资提供了新的证据。近年来,国家大力发展风险投资,出台相关法规,成立相关基金,旨在引导社会资本向创业企业投资,大力发挥风险投资对中小企业的扶植作用。本文结论表明,VC早期进入能显著提升企业创新投入和创新能力,实现国家鼓励VC发展的初衷,市场化程度越高,风险投资越能早期进入,能为企业提供更多资金支持,从而提升企业创新能力。由此,政府应进一步加强对外开放,提高我国市场化程度。

表9 行业竞争度调节作用的回归分析结果Tab.9 Regression analysis results of regulating effect of industry competition degree

表10 倾向得分匹配Tab.10 Propensity score matching

5.2 对策建议

(1)调整风险投资策略,提升被投资企业创新能力。目前,我国应进一步促进低风险、高收益项目向中风险、中受益项目转变。风险投资机构进行投资活动的主要目的是实现利润最大化目标,而被投资企业创新能力提高、实现企业可持续发展,能够提升其声誉,高声誉则能够让企业以低成本获得高收益,从而有利于风险投资机构长期健康发展。

(2)健全资本市场制度,完善风险投资风险防范机制。目前,我国风险投资市场存在大量的投机套利行为,部分原因是我国市场化水平较低所致。因此,政府应实行资本市场注册制,完善主动退市制度,发挥政府基金的引导作用,向早期创新创业企业进行投资,发挥风险投资对企业创新的促进作用。

(3)制定税收减免政策,促进行业有序合理健康发展。当行业竞争程度较高时,产品差异性降低,企业面临的创新风险提升,成熟企业可能选择控制风险,减少创新投入。因此,建议通过税收减免、政府基金领投等措施,强化风险投资对企业创新投入的促进作用,切实推动企业突破式创新和高科技产业发展。