2021年全球反洗钱监管动态分析

2022-06-14肖琴

肖 琴

2021年,全球新冠疫情肆虐,国际形势风云变幻,各国反洗钱监管力度不减。

一、反洗钱立法及监管导向

(一)国际标准

金融行动特别工作组(FATF)持续推动反洗钱国际标准制定与完善。一是构建扩散融资风险评估等新标准。发布《扩散融资风险评估和缓释指引》《风险为本监管指引》,修订《虚拟资产和虚拟资产服务提供商风险为本指引》,指导公私部门评估、管控扩散融资风险,要求监管机构贯彻风险为本原则,根据风险合理配置监管资源,更新虚拟资产旅行规则等指导意见。二是推动打击环境犯罪等特定领域洗钱活动开展。发布环境犯罪洗钱报告、贸易洗钱常见方式和风险指标、种族主义恐怖融资结构性特征和模式,助力打击相关洗钱活动。三是促进反洗钱工作数字化转型。发布反洗钱数字化转型报告,呼吁使用人工智能(AI)、机器学习(ML)和大数据分析(BDA)等新技术,提高反洗钱工作效能,同时指出新技术的使用必须以尊重个人隐私和数据保护等基本权利为前提。四是持续开展第四轮互评估。发布新西兰互评估报告和包括中国在内的多个司法管辖区的后续评估报告。后续评估中,FATF对我国6个技术合规性建议评级进行了上调,未达标建议进一步缩减为9个。

(二)我国监管标准

我国反洗钱监管标准持续高频调整,主要监管要求和导向聚焦以下五个方面:一是推动《反洗钱法》修订。明确反洗钱概念和任务,建立巨额现金收付申报、反洗钱特别预防措施机制,明确单位和个人反洗钱义务,增加反洗钱处罚事由等。二是更新客户尽职调查制度。修订《金融机构客户尽职调查和客户身份资料及交易保存记录管理办法》,发布《市场主体登记管理条例》,完善并强调持续尽职调查要求,建立受益所有人集中登记制。三是强化洗钱风险评估及管控。发布洗钱风险自评估指引,明确金融机构洗钱风险自评估方法、流程及结果运用要求;就跨境业务、汇款等高风险领域发布工作指引,规范业务管理及风险防控。四是规范反洗钱监督管理。修订反洗钱监督管理办法,确立执法检查和风险评估“双支柱”监管体系,优化反洗钱监管手段和措施。五是发布专项风险提示。针对电信诈骗,非法集资,网络赌博,“套代购”走私,频繁开立II,III类账户,境外卡境内ATM机大额取现,虚拟货币洗钱等典型或新兴洗钱方式发布专项风险提示,指导金融机构提高洗钱风险防控意识和能力,做好异常交易监测及分析报告工作。

(三)境外监管标准

2021年国际金融监管依然保持活跃,主要变化为以下三个方面:一是反洗钱体系进一步完善。美国、卢森堡、缅甸、捷克、哈萨克斯坦等国家更新了反洗钱法,其中美国《2020年反洗钱法案》于2021年1月1日正式生效,该法案汲取了近年来多项专项反洗钱法规的重要内容,不仅完善了反洗钱管理方法和标准,而且更加强调反洗钱对国家安全的支持作用,是近年来美国反洗钱体系改革的一个里程碑。二是专业领域的反洗钱要求持续增加。风险为本导向更加具体,国际反洗钱监管出台针对不同产品、业务领域的洗钱风险评估指引,更加关注金融机构反洗钱措施是否基于对洗钱风险的充分识别、评估与论证;在受益所有人识别、客户身份验证、政治敏感人物的资金来源与财富来源、客户风险评估及增强型尽调等方面的要求更加具体。三是对反洗钱关键岗位人员资质提出更高要求。欧盟在2021年三季度发布管理层和关键岗位人员指引,并就合规官资质征求意见,表明监管更加强调关键岗位人员资质,对反洗钱人员能力和人员素质提出更高要求。

二、执法形势分析

(一)我国执法形势

根据公开信息,人民银行系统2021年共对347家单位、668名个人作出反洗钱处罚,处罚金额共4亿元,其中单位处罚额3.82亿元、个人处罚额1839万元。

从处罚金额看,与2020年相比,处罚总额下降26.3%,受疫情影响,降幅较大;个人处罚额基本持平,双罚率近100%。其中百万以上罚单61张,千万以上罚单3张。单位和个人最高处罚额分别为中信银行2890万元、中金支付公司时任总经理23.2万元。

从处罚机构类型看,银行业仍为重点处罚对象。88%的单位罚单涉及银行,平均处罚额93万元。支付行业的处罚力度最大,案均处罚额487万元。

从处罚事由看,客户尽职调查仍为首要处罚事由,其次为未按规定报送大额和可疑交易报告、与身份不明客户交易。涉及“与身份不明客户交易”的罚单平均处罚额仍居各处罚事由之首,达370.8万元。

从处罚地域看,2021年共有31个省(市)人民银行作出了反洗钱行政处罚。单位处罚力度最大的为人民银行总行,仅查处中信银行一家,罚款额达2890万元;其次为上海、北京,单位平均处罚额分别达835万、502万元。个人处罚力度最大的为北京,平均处罚额为8.92万元,其次为上海、广东、黑龙江、人总行,分别为6.3万、5.1万、4.5万、4.39万元。

(二)境外执法形势

根据媒体公开披露的信息,2021年,国际同业受到反洗钱监管处罚共计199笔,金额约为23.43亿美元,涉及27个国家和地区。与2020年21亿美元相比,处罚金额略有增加,反洗钱监管执法逐渐恢复活跃。

从处罚地域来看,反洗钱监管执法涉及区域广泛,大额处罚集中于欧美国家。出具罚单的27个国家和地区涉及亚太、欧洲、中东和美洲四大区域,罚金额最多的三个国家分别为美国(8.97亿美元)、英国(7.07亿美元)和荷兰(5.81亿美元)。其中排名前5的罚单总额超过2021年全年反洗钱处罚总额的70%,包括荷兰公共检察署对荷兰银行出具的4.8亿欧元(约5.81亿美元)罚款、美国金融犯罪执法网络对Capital One出具的3.9亿美元罚款、英国金融行为监管局对国民西敏寺银行出具的2.6亿英镑(约3.57亿美元)罚款、对瑞士信贷出具的1.47亿英镑(约1.99亿美元)罚款以及美国司法部对瑞士信贷出具的1.75亿美元罚款。

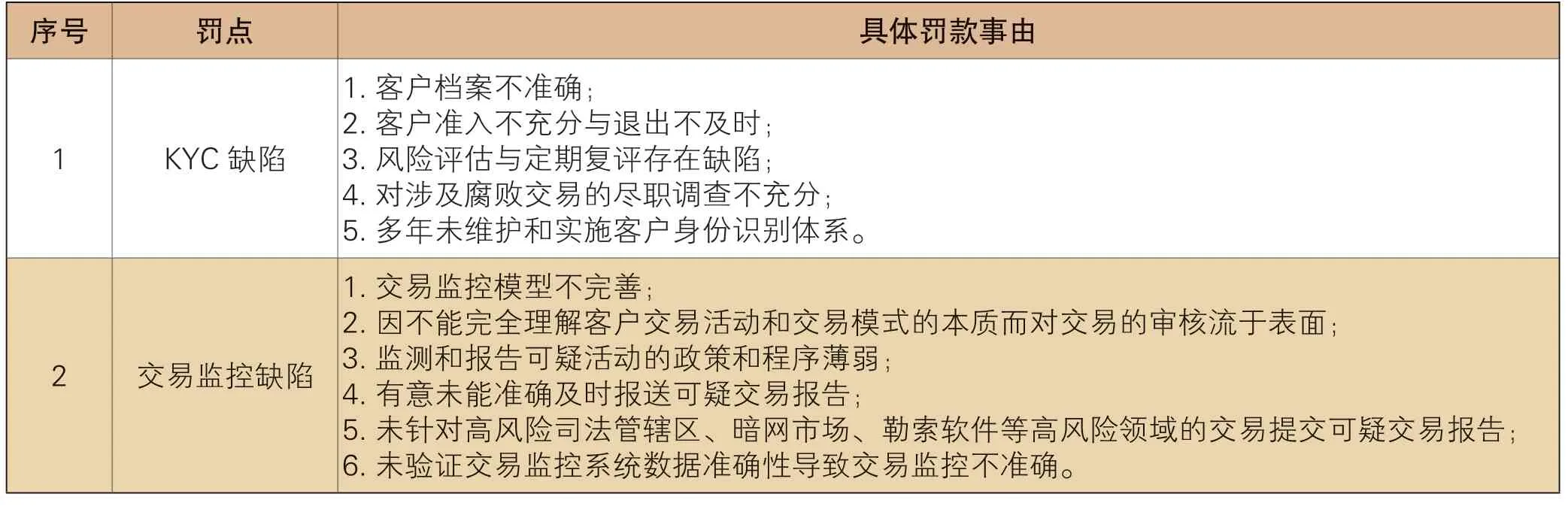

从处罚原因来看,KYC和交易监控是主要原因(见表1),导致的处罚金额最高。

表1 境外监管反洗钱处罚事由表

三、2022年监管趋势及展望

(一)“强监管”态势愈发突出

境内,《反洗钱法》虽尚未完成修订,但修订草案中的一些主张已开始在实践中贯彻执行,如对“未按规定对高风险客户采取强化识别措施”等违法行为按涉及的客户数处罚,而非传统的按类处罚。截至2021年底,人总行已相继完成对大行总部的反洗钱检查,预计2022年将陆续做出处罚决定,千万级罚单或将成为常态,引领境内反洗钱处罚问责力度进一步加大。境外,后疫情时代,随着多国逐步放开疫情管控措施,反洗钱监管检查及执法行动也将逐步恢复。除欧美国家仍将维持最严厉的执法和处罚状态外,部分位于FATF灰名单的国家由于整改需要,也将进一步强化执法行动。

(二)风险为本要求趋细趋严

境内,人民银行正在研究细化客户尽职调查监管要求,推进客户全生命周期洗钱风险管理;检查导向将更加强调反洗钱工作有效性,检查重点随之由客户信息完整性、准确性等形式合规问题逐渐转向为查验金融机构是否真正了解客户、交易及其风险状况,并针对风险开展持续的实质性尽职调查。境外,随着FATF第四轮国家互评估报告、后续评估报告和反洗钱国际标准密集修订或发布,各成员国预计会对本国现行的政策文件进行对标更新。同时,因欧美持续推进反洗钱体系改革,将不可避免地迎来一揽子配套新规的落地实施。

(三)反洗钱打击犯罪功能凸显

境内,电信诈骗、非法集资、网络赌博等违法犯罪活动仍是2022年我国洗钱上游犯罪打击重点及反洗钱监管部门工作重点。此外,跨境业务、收单业务、虚拟货币等高风险领域,以及利用数字人民币等新型支付手段洗钱也将受到持续关注。境外,为防范疫情下日益增长的数字化资产和网络犯罪风险,境外监管预计将围绕预防和打击线上犯罪持续开展行动。

四、工作建议

(一)持续做好监管动态跟踪及外规内化

持续跟踪解读反洗钱监管政策和执法动态变化,及时按照监管要求完善反洗钱相关制度规定,切实将反洗钱要求嵌入到业务制度、产品研发、系统流程、业务管理和具体操作。

(二)纵深推进反洗钱向实质有效转变

紧跟反洗钱监管导向,接受过检查的机构应以监管检查发现问题整改为抓手,加强反洗钱资源配备,推进反洗钱客户尽职调查等新规落地,切实践行风险为本,整体推动提升洗钱风险管理能力及效果。

(三)扎实开展高风险领域针对性管控

结合国家打击洗钱上游犯罪重点、监管部门风险提示以及本机构洗钱风险识别和评估发现,针对高风险客户、产品及业务领域及时开展风险排查,按照风险状况采取强化尽职调查、限制交易功能、更新监测模型、报送可疑报告等风险管理措施,确保措施得当、风险可控,推动反洗钱及业务双循环长效发展。