掘金中报:盈利底已至

2022-05-30《股市动态分析》研究部

《股市动态分析》研究部

从目前已披露的中报业绩预告来看,从总体看,预喜率仅4 成,属实较往常偏低,说明在二季度多重困难因素叠加的环境中,相较于一季度,更为广泛的上市企业在经营层面出现不同程度的业绩恶化。

从行业的角度看,各个行业的预喜率分化明显,上游及新能源板块如煤炭、有色、基础化工、石油石化及电力设备等行业的预喜率相对较高,而地产及部分消费板块如美容护理、房地产、社会服务、农林牧渔等行业的预喜率则相对较低。

主板盈利表现较弱

正式对中报预告情况进行介绍前,有必要对财报预告披露规则简单介绍一下:

(1)创业板和科创板没有中报预告披露要求,可以选择是否出中报预告;

(2)深市和沪市主板,即代码60、000、002 开头的公司,中报预告±50% 要强制披露;

(3)由于2022 年开始沪市主板增加中报预告要求,2022 年中报主板披露率大幅增加至48%,远超往年,意味着通过中报业绩预告对中报进行预测的准确性将会大幅提高。

截至2022 年7 月17 日,包括北交所上市股票在内,全A 股共1753 家上市公司披露业绩预告与业绩快报,披露率为36.26%。在已披露业绩预告的上市公司的总体法口径下,A 股2021 年上半年实际归母净利润5686.80亿元,2022 年上半年预告归母净利润中位数6723.91 亿元,此口径下同比增长18.24%。

如果定义预增、续盈、略增、扭亏四种业绩预警类型为业绩预喜,定义预减、略减两种业绩预警类型为业绩下滑,定义首亏、续亏两种业绩预警类型为业绩亏损。将业绩预警类型为不确定的公司排除统计范围,据方正证券统计发现,全部A 股的业绩预喜类型占比为41.20%,业绩下滑占比为23.40%,业绩亏损占比为35.10%。业绩预喜占比低于业绩下滑和业绩亏损占比之和。其中业绩预喜类型占比最高的板块是科创板,占比达69%。创业板和主板业绩预喜占比分别为66.10%、37.40%。

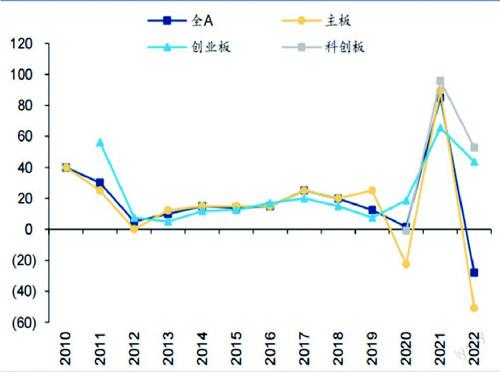

从各板块已披露企业中报归母净利增速中位数来看,华泰证券统计显示,科创板>创业板>主板。主板、科创板和创业板中报归母净利增速预告中位数分别为-50.81%、43.57% 和52.81%,与一、三季报不同,主板中报业绩预告为有条件强制性披露,净利润为负、盈利扭亏为盈、归母净利同比增速绝对值大于50% 的企业均需要披露中报预告,预告显示主板企业中报业绩满足净利润为负、归母净利润同比增速<-50% 这两个条件而强制披露的较多,科创板、创业板则无相应要求,因此测算出的归母净利增速中位数预计偏高。(见图一)

图一:各板块历年中报业绩预告净利增速中位数

天风证券预计,中报龙头指数净利润增速较好,上证50>沪深300>中证500。

顺周期行业盈利表现较好

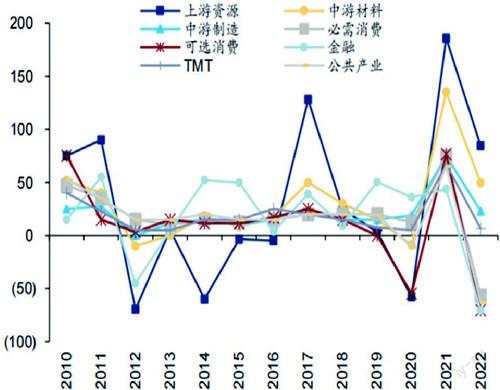

大类板块来看,上游资源>中游材料>中游制造>TMT>必需消费>公共产业>可选消费>金融。上游資源、中游材料、中游制造、必需消费、可选消费、金融、TMT、公共产业中报归母净利增速预告中位数分别为84.54%、49.51%、23.15%、6.54%、-56.84%、-63.00%、-70.28%、-70.61%。(见图二)

图二:各大类板块历年中报业绩预告净利增速中位数

目前,一级行业业绩披露率(该行业已披露业绩公司数÷该行业总公司数)超过50% 的有10 个行业,其中煤炭与社会服务行业披露率超过70%,综合、房地产、钢铁等行业的业绩披露率超过50%。

从净利润增速绝对值角度看,方正证券统计显示,业绩披露率超过50% 的10 个一级行业中,除煤炭、石油石化与商贸零售行业外,2022 年半年报净利润累计增速均为负值。分别来看,煤炭、石油石化、商贸零售净利润累计增速分别为106.2%、76.1%、70.7%,可见顺周期行业表现较好;而社会服务、农林牧渔、综合以及房地产行业净利润累计增速大幅为负,分别为-354.1%、-304.4%、-199.7% 和-153.5%,不过这一结果也与业绩预告的披露规则有关,只有利润出现大幅波动的主板公司才被要求强制披露业绩预告。(见表一)

表一:2021年二季度至今行业累计净利润增速一览(%)

资料来源:wind、方正证券研究所

天风证券则从业绩预告的累计净利润增速来看一级行业:

(1)景气边际改善:披露率在30% 以上的行业,农林牧渔、社服二季度边际改善较大,22Q2(E)-22Q1 均保持在40% 以上。农林牧渔边际改善最大,主要由于猪价上涨,养猪企业Q2 亏损明显收窄。

(2)维持高景气的行业:主要集中在上游原材料及高景气板块,煤炭、石油石化、电力设备、基础化工、家电22Q2的业绩预告的净利润增速中位数达到50% 以上,维持较高增速。

(3)银行股业绩延续以价补量的逻辑,公布的3 家农商行及3家城商行业绩均达到20% 以上的增长,预喜率达到100%。

从业绩预告的累计净利润增速来看二级行业(二级行业成分股较少,中期业绩预报预测中报可能出现较大偏差):

景气边际改善:披露率在30% 以上的行业,主要集中在消费行业,养殖业、互联网电商、教育、房地产服务、软件开发、医药商业、白酒、调味品22Q2 边际改善较大,22Q2(E)-22Q1 均保持在50% 以上。

维持高景气的行业:主要集中在上游原材料及高景气板块,能源金属、煤炭开采、金属新材料、光伏设备、地面兵装、农化制品、白电、家电零部件22Q2 的业绩预告的净利润增速中位数维持较高增速。(见表二)

表二:累计净利润增速边际改善的一级行业

资料来源:Wind、天风证券研究所

从现有披露数据来看,各行业表现分化比较明显,其中顺周期行业盈利表现较好,而在上半年疫情扰动经济的背景下,社会服务、交通运输、非银金融等行业板块预计盈利较差。

个股维度:九安医疗、天齐锂业等增速居前

整体盈利层面,1753 家披露業绩预告的公司中,信达证券统计显示,328 家公司由盈转亏,162 家公司亏损扩大,111 家公司亏损缩小,103 家公司扭亏为盈,共839 家公司实现归母净利润正增长。

从归母净利润增速角度,九安医疗、天齐锂业、盛路通信归母净利润大幅度增长,分别增长27831.48%、12254.67%、9151.97%。归母净利润增速前50 的上市公司中,7 家公司属于基础化工,7 家属于医药行业,6 家属于电力设备及新能源行业。

天齐锂业主要受益于全球新能源汽车景气度提升,锂电池厂商、正极材料厂等产能加速扩张,锂的需求持续走高,锂价大幅上涨。2022 年初以来,分析师多次上调其归母净利润一致预期,由31.15 亿逐步上调至170.75 亿,资源龙头业绩亮眼。

爱旭股份主营业务为晶硅太阳能电池片加工生产,供给新能源汽车。伴随公司产能结构优化与技术升级,大尺寸电池销量逐渐提升。业绩预告公布后,二季度业绩超分析师预期,净利润一致预期提高4.38%。