阶段性调整已接近尾声

2022-05-30邓利军

邓利军

当前市场情绪较为悲观,担忧指数后续进一步下行。我们对2008年至今共4次的大调整见底、以及结构行情更明显的2020年后6次阶段性小調整见底的情形进行复盘,分别从市场情绪和基本面变化两个层面讨论调整至底部的标志。

我们的观点是:调整充分和信用可能回升,阶段性调整已近尾声。

市场面角度

从市场的角度看,成交额、情绪资金和个股位置调整已较充分,但主线行业调整幅度仍偏小。

第一、成交额:历次大、小调整见底成交额和换手率均大幅下降20%-60%;本次调整以来成交额已大幅下降34%。

过去历次市场大调整与2020年以来小调整见底的成交额缩量幅度区间普遍在10%-60%左右,其中2012年5月至2012年12月、2020年8月至2020年9月两段期间缩量幅度最大,分别达到59%和50%,而2021年2月调整期间下降幅度较为9%,本轮调整至今成交额从1.15万亿下降至7500亿左右,缩量幅度达到34%,对比来看已经处于合理区间。

换手率而言,过去历次市场大调整与2020年以来小调整见底的换手率下降幅度普遍在20%至60%左右,其中幅度最大的为2020年8月的62%,而本轮至今上证指数周平均换手率下降幅度已经达到20%,虽然整体幅度较小,但已超过2015年12月18%的调整幅度。

第二、情绪资金:历史上多数大、小调整见底伴随着结算金和融资等情绪资金的大幅流出,但幅度差别很大;本次调整以来结算金和融资已分别大幅流出847亿和86亿。

第三、个股位置:历次大调整见底200日均线以上个股占比均下降至10%以下的极低水平,小调整多数下降至30%左右的低位;目前已低至34%。

第四、主线行业调整幅度:历次小调整见底时前期领涨行业调整幅度在5%-30%;本次新能源、汽车等调整在7%左右,幅度仍偏小。

基本面角度

从基本面角度看,对盈利偏弱的预期消化充分及高景气行业重新走强,阶段性调整可能接近尾声。

(1)复盘来看,大调整的底部形成需满足逆周期调节政策出台、中长贷增速上行、PMI等经济数据上行、外部风险消减的条件;小调整的见底与宏观环境变化关系不大,主要是因负面预期的消除或价格已充分反映,或结构上强势板块的出现。

(2)当前来看,首先,尽管疫情扰动下经济数据仍未明显上行,外部风险也未完全消减,但逆周期调节政策已出台、中长贷同比增速有望筑底回升,当前非大调整。其次,国内疫情和经济偏弱的负面预期短期难消除,但当前市场下跌对基本面偏弱的预期消化充分,调整充分的高景气行业可能重新走强。

宏观环境变动对于短期市场波动的解释力较小,更大程度影响市场的运行区间。仅从趋势上看,2020年至今的指数运行趋势大致与信用、盈利数据的变化同步,即2020年全年为中长贷余额同比以及工业企业利润累计同比的同步上行,信用与盈利推动2020年上证指数中枢趋势性上行,而到了2021年后信用与盈利开始下行时,指数中枢上行动力减弱并筑顶,宏观数据波动并不大,也即单纯从宏观环境出发更大程度上影响市场波动的区间,但难以判断短期市场方向。

流动性角度

融资和结算金后续流出可能放缓,新发基金和外资继续缓慢流入。近期来看,新发基金整体维持平稳流入,但在海外加息预期强化、经济预期较为悲观的背景下,外资和情绪资金近期明显有所流出:首先新发基金方面,本周新成立偏股型基金129亿,依然保持相对平稳流入,同时基金募资额/募资目标为11.20%,与8月份水平相当;当前来看在经济基本面偏弱的背景下市场近期依然处于调整区间,指数提升空间有限,因此预期新发基金规模难以大幅攀升,但在结构性行情的背景下有望维持当前的稳定流入。

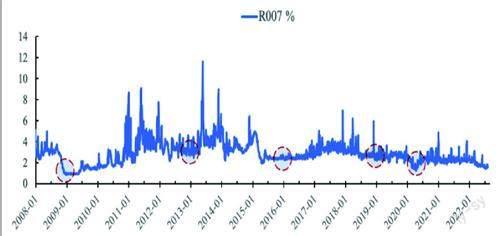

图:市场底部时,R007(资金成本)均在低位

数据来源:WIND,东北证券

由此,分子端盈利偏弱但难进一步下行,流动性偏中性,A股进一步下跌空间有限,短期震荡筑底。

其一:PMI小幅提升但仍在荣枯线以下,小企业复苏仍有压力,基建落地效果明显。中报显示盈利增速继续回落,但好于预期;煤炭、有色、通信、电力设备等行业盈利增速领先。

其二:美国8月非农就业数据使美国9月加息75BP预期上升,国内流动性仍相对宽松。融资和结算金后续流出可能放缓;新发基金和外资继续缓慢流入。

其三:地产信用风险消减,国内疫情散发、中美摩擦及海外加息等仍压制情绪。

关注政策导向行业

行业配置上,建议关注景气持续上行、景气预期改善以及政策导向的行业——当前对盈利预期偏弱,同时海外流动性预期收紧对高估值成长板块有压制;整体风格偏均衡,低位的、景气上行的行业是主线。

具体来看:

其一,景气持续上行但仍相对低估的,如调整充分的部分新能源(风光储)、军工、煤炭和养殖等。俄乌冲突持续发酵,叠加“北溪-1”天然气管道将对欧盟完全停止输气,全球能源危机日趋严重;而高温等极端天气消散、持续降水缓解四川限电问题,但在全国性缺电背景下保障能源安全仍是未来重点发展方向。

“碳中和”背景下风电光伏建设将持续高增长,建议关注已调整充分的部分新能源(风光储),以及开工高峰下供需仍旧偏紧的煤炭可重点关注。

其二,景气预期改善的传媒(游戏、元宇宙等)、电子(半导体中的上游材料和零部件,消费电子)和计算机(国产化、云计算等)、白酒及医药等。其三,政策导向的,保增长政策推动的建筑建材,刺激消费相关的大众消费(旅游酒店体育)等。