银行金融科技发展对企业贷款成本的影响研究

2022-05-30赵星

赵星

【摘 要】商业银行发展金融科技是银行数字化转型的战略重点。现有研究缺乏对银行个体层面金融科技水平的衡量,也鲜有文献探究银行发展金融科技对企业贷款成本的影响。论文通过多维度指标构建银行金融科技指数,并基于A股上市企业的微观信贷数据,研究银行金融科技对企业的银行贷款成本的影响。研究发现,银行金融科技发展降低了企业的贷款成本。异质性分析进一步表明这种现象在中小银行和非国有企业表现得更为明显。研究结论能够促进商业银行更好地应用金融科技,提高对实体经济的服务效能。

【关键词】银行金融科技;商业银行;企业贷款成本

【中图分类号】F832;F275 【文献标志码】A 【文章编号】1673-1069(2022)06-0181-03

1 引言

党中央和国务院一直以来高度关心企业融资问题,企业的融资难、融资贵问题并未得到根本解决,是当下经济高质量发展的堵点痛点。党的十九大和“十四五”规划提出要加快提升金融科技水平,构建金融有效支持实体经济的机制,促进金融之水流入实体之田。我国是以银行为主导的间接融资体系,商业银行贷款是目前企业最主要的外部融资手段,银行发展金融科技是否可以缓解企业融资问题?这是本文所关心的问题。

近年来,发生在大数据、云计算、区块链、人工智能、机器学习和量子计算等领域的技术革新与金融服务深度融合,正重塑整个金融业的发展格局。金融科技的快速发展,引发了零售金融、批发支付、投资管理、保险、信贷供给和股权融资等多種业态的颠覆性变革,使得传统金融机构的业务模式和运行逻辑发生了巨大改变。现阶段,银行主动布局金融科技已成常态,已由“科技赋能”基础业务向“科技引领”创新业务大举迈进。大型商业银行大多以下设金融科技子公司或与金融科技公司开展战略合作、并购等不同形式,加大银行金融科技投入;城商行、农商行及其他中小银行成立了“中小银行互联网金融联盟”,旨在抱团发展金融科技。银行金融科技投入带来的直接效应与间接效应引发了大量学者关注。大量研究从银行层面关注银行发展金融科技对其自身盈利能力、经营效率、竞争水平、风险承担以及信贷结构等的影响。然而鲜有文献研究银行发展金融科技对企业贷款成本的影响。

现有文献基于蚂蚁金服用户数据的数字金融普惠指数作为金融科技的衡量指标,研究发现金融科技能够有效降低企业融资成本。然而,上述研究多使用基于金融科技企业用户数据构造的数字金融指数,或是从宏观角度出发衡量全国或区域层面互联网金融和金融科技发展水平,以金融科技企业为研究主体,商业银行大多被认为是被金融科技企业冲击的对象,这些研究缺乏从银行视角出发测度银行金融科技发展程度。另有部分文献研究银行金融科技发展水平,然而选取的指标仍为传统商业银行发展的指标,缺乏针对性。现有文献关于银行金融科技发展水平个体层面的系统性测度相对缺乏。

中国人民银行发出《金融科技发展规划(2022-2025年)》,明确了我国要高质量推进银行业数字化转型,加深商业银行和金融科技的融合发展。金融科技作为目前金融发展的核心要素之一,已经成为我国各大银行转型升级的战略重点[1]。毕马威《2022年中国银行业调查报告》指出我国六大行2021年金融科技投入总量已超过千亿元,同比增长10%以上。金融科技投入增加了银行的经营成本,同时也提高了银行的管理效率,但银行发展金融科技对企业的贷款成本有影响吗?其影响机制是什么?关于此问题,现有文献关注较少。本文以A股上市企业微观数据为基础,开展有关银行金融科技发展如何影响企业贷款成本的研究,具有一定的理论研究价值和现实意义。

2 文献回顾

2.1 外部金融科技和银行金融科技

外部金融科技是银行业以外的金融科技企业提供的技术。现有文献对外部金融科技发展如何影响商业银行和实体经济进行了大量的研究,主要渠道为竞争和技术溢出效应等。从竞争效应角度,金融科技企业与商业银行贷款业务相竞争,提高了银行贷款业务成本[2]。从技术溢出角度,外部金融科技企业提供的技术能够加快银行审批流程,优化银行自身信贷结构,强化金融跨时空配置资源,缓解企业融资约束[3]等。

银行金融科技是以银行为主体,银行通过并购、战略合作,或是设立金融科技子公司等不同形式发展金融科技。现有文献主要集中在分析银行金融科技发展对银行自身经营绩效、风险承担以及信贷结构[4]等方面的影响。

2.2 银行金融科技发展对企业贷款成本的影响

现有文献主要从以下两个维度展开:

一方面,银行金融科技提升了企业贷款成本。Wang等认为银行运用金融科技,有助于提高银行实力,扩大市场份额,进而降低银行业竞争水平,造成技术垄断,间接提高企业贷款成本[5]。

另一方面,银行金融科技发展能够降低企业贷款成本,内在原因有以下三点:

一是提高贷款识别效率。银行发展金融科技,有效降低银企之间的信息不对称,可提升其风险定价能力,使用大数据精准识别客群和潜在违约风险,降低企业的贷款成本[6]。

二是提升贷款审批效率。相比于传统贷款方式,金融科技放贷审批和发放流程可节约20%的时间,进而有效提高银行的资源配置效率和内部管理水平,降低银行管理成本的同时降低企业贷款利率[7]。

三是降低银行信息搜集成本,银行金融科技可以以较低的信息搜集成本提供更加便捷的融资渠道,使得边际成本递减,边际效益递增,有助于降低企业贷款成本[8]。

2.3 研究述评

从现有研究来看,相关文献一是缺乏从银行视角出发对金融科技发展与企业贷款成本之间的影响及其机制进行研究,已有研究多是从互联网企业层面进行分析。二是缺少商业银行发展金融科技对微观企业层面的影响分析,已有研究大多局限于探讨对银行自身信贷结构、经营绩效和风险等。本文的边际贡献在于从银行金融科技发展的新视角出发,通过实证分析银行发展金融科技和企业贷款成本之间的影响,补充了相关文献。

综上,本文提出假设:银行金融科技发展降低了企业的贷款成本。

3 研究设计

3.1 数据来源

本文选取2013-2020年非金融类A股上市企业为样本,样本剔除ST和*ST企业以及样本观测值少于两年的企业。样本数据来自CSMAR和Wind数据库,部分缺失数据由作者从企业财务报表收集而来。同时对相关变量进行上下1%的缩尾处理,以消除异常值的影响。

3.2 模型设定

LRibjt=α+β1BankFinbt-1+γControlibjt+u+v+εibjt (1)

本文使用回归模型,在模型(1)中,LRibjt表示企业j在t年度从银行b获得的第i笔银行贷款的利率,并沿用已有文献的做法[9]用贷款利率浮动幅度作为对贷款成本的衡量;BankFinbt-1是第b家银行在第t-1年的银行金融科技发展水平,选取滞后一期为了缓解内生性问题;u和v表明不可观测的行业和年份的固定效应;εibjt在模型中表示误差项;Controlibjt是一系列可能会影响企业贷款成本的控制变量。

解释变量银行金融科技指标,运用文本挖掘的方法,从商业银行年报中提取关键词,关键词分为3类:

第一类为金融科技投入,主要体现在报表中的无形资产部分,以软件、科技等词汇出现。

第二类关键词为技术应用,包括大数据、互联网、人工智能、区块链、云计算等。

第三类关键词为业务模式转型,包括数字化、智能银行等。得到不同银行在不同年度的关键词词频后,运用R软件对其进行主成分分析,确定关键词权重,最终合成银行金融科技指标。

4 实证结果分析与讨论

4.1 描述性统计分析

从表1可知,企业贷款利率浮动幅度平均在基准利率的基础上上浮25个百分点。从银行金融科技指标看,最小值为3.07,最大值为21.174,标准差为4.709,这表明不同银行发展金融科技具有很大的差异性。从贷款期限来看,75%为短期贷款;从抵押类型来看,68%为抵押贷款。从企业的分类可以发现非国有企业占比较高,从银行特征看,本文样本贷款有32.5%来自国有大型銀行,其余来自股份制银行和其他性质的银行。

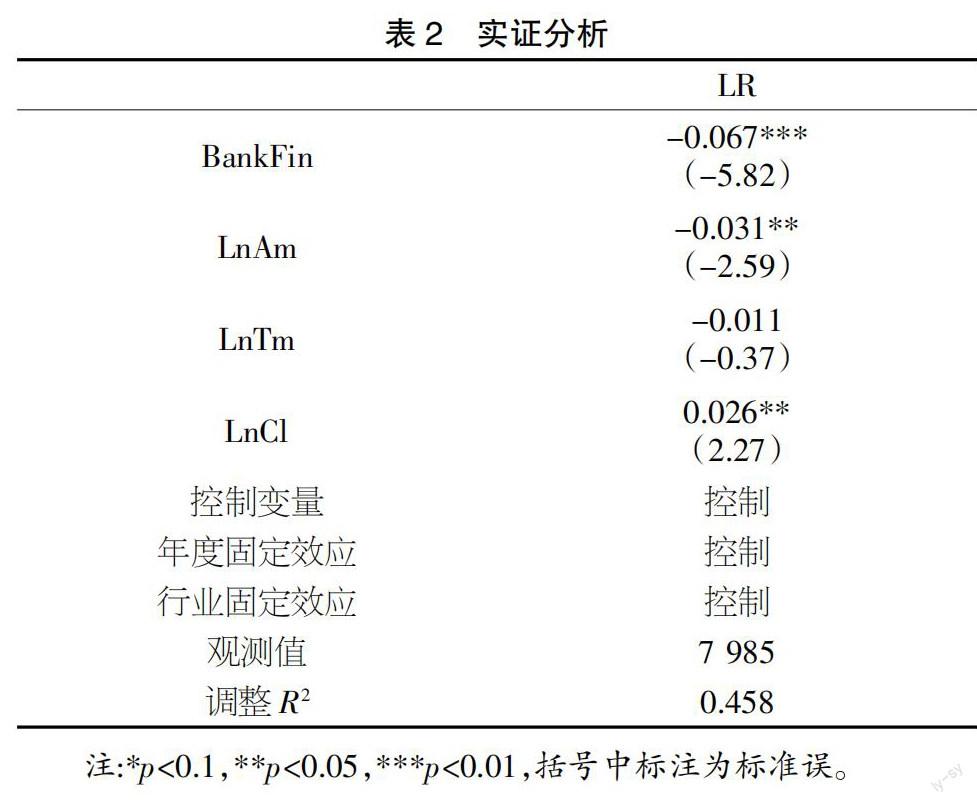

4.2 回归结果分析

4.2.1 基本分析结果

模型(1)的回归结果见表2,银行金融科技对企业贷款成本的影响系数在1%的显著性水平上为负,说明在其他变量保持不变的前提下,银行金融科技每增加一个百分比,银行的贷款成本就会下降0.067%,这意味着随着银行金融技术水平的提高,企业的银行贷款成本会下降。导致这种现象的原因可能是银行通过金融科技更好地获取客户群体,并能通过大数据分析减少与企业的信息不对称,降低了银行的获客成本、审核成本以及后期的监管成本等,银行内部控制成本降低,进而降低了融资溢价,企业的贷款成本降低。

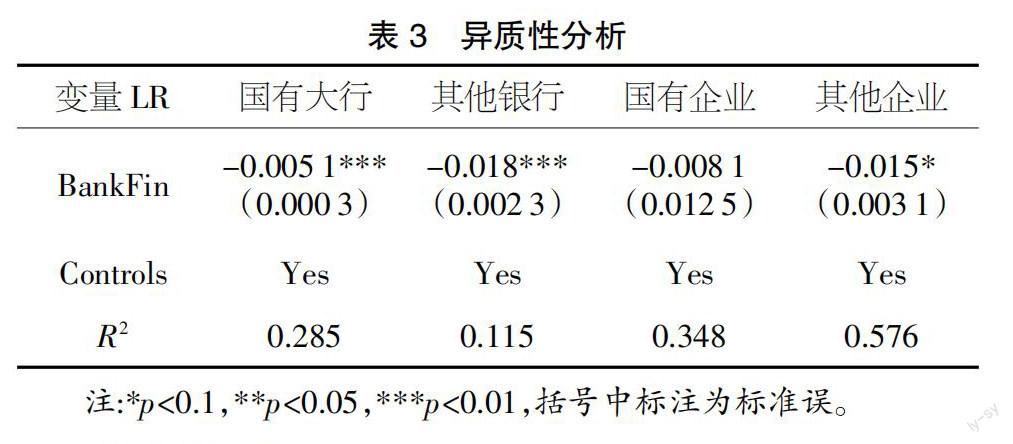

4.2.2 异质性分析

本文根据银行类别和企业类别对样本进行异质性分析,分析结果如表3所示。国有和非国有大型银行的影响系数分别为-0.005 1和-0.018,银行金融科技发展使得非国有大型银行的企业贷款成本降低较多。对此本文的解释为:非国有大型银行通过发展金融科技,有效地提升了自身经营效率,科技转化率更高,通过成本传导和融资溢价机制,有效降低贷款成本。国有大型银行资金充足,金融科技持续性投入成本较高,经营状况较为稳定,因而其对企业贷款成本的影响相对较小。表3中对企业产权性质的回归结果表示,非国有企业相较于国有企业受到企业贷款成本影响较大。

4.2.3 稳健性检验

为了检验结果的稳健性,本文从两个方面进行了检验:一是采用贷款利率作为企业贷款成本的代理变量;二是采用北京大学数字普惠金融指数来替代银行金融科技指标,得出的显著性水平与本文现有结论一致,从而说明了本文结果的可信性。

5 结语

基于2013-2020年A股上市企业的微观数据分析了银行金融科技发展对企业贷款成本的影响,本文实证发现银行金融科技发展能够显著降低企业的银行贷款成本。这是因为银行金融科技发展降低了银行与企业间的信息不对称,通过降低获客成本、审核成本以及监管成本等,进一步降低了贷款成本。

从实证结果中得到如下启示:首先,与大型国有银行相比,中小型银行的贷款成本降低更多。因此,中小型商业银行应加强发展自身金融科技,利用金融科技简化其业务流程并优化其组织结构,使其对实体经济提供金融支持的效率增加。其次,非国有企业银行贷款成本对银行金融科技更为敏感,这表明银行信贷资金配置更偏向于国有企业,中小企业存在融资难、融资贵问题,银行通过发展金融科技,可以利用科技提高金融服务实体效率,进一步解决企业融资难题。最后,政府在银行发展金融科技方面,应给予政策支持,并完善与银行金融科技发展相关的法律法规。

【参考文献】

【1】陈雨露.工业革命、金融革命与系统性风险治理[J].金融研究,2021(01):1-12.

【2】郭品,沈悦.互联网金融、存款竞争与银行风险承担[J].金融研究,2019(08):58-76.

【3】黄锐,赖晓冰,唐松.金融科技如何影响企业融资约束?——动态效应、异质性特征与宏微观机制检验[J].国际金融研究,2020(06):25-33.

【4】徐晓萍,李弘基,戈盈凡.金融科技应用能够促进银行信贷结构调整吗?——基于银行对外合作的准自然实验研究[J].财经研究,2021,47(06):92-107.

【5】Rui Wang, Jiangtao Liu, Hang Luo. Fintech development and bank risk taking in China[J].European Journal of Finance,2020.

【6】刘孟飞,蒋维.金融科技促进还是阻碍了商业银行效率?——基于中国银行业的实证研究[J].当代经济科学,2020,42(03):56-68.

【7】Andreas Fuster,Matthew Plosser,Philipp Schnabl,et al. The Role of Technology in Mortgage Lending[J].The Review of Financial Studies,2019,32(5):1854-1899.

【8】Anjan V. Thakor. Fintech and banking: What do we know?[J].Journal of Financial Intermediation,2020,41(C):100833.

【9】宋全云,李晓,钱龙.经济政策不确定性与企业贷款成本[J].金融研究,2019(07):57-75.