金融机构视角下德国养老金融产品的发展与借鉴

2022-05-30刘元豪

刘元豪

摘要:德国是目前欧洲老龄化最严重的国家,也是国际上养老体系建设的优秀典范。但是,随着社会发展,德国也面临养老金规模不足、投资收益率偏低等问题。本文以金融机构为视角,分析德国养老金融产品的发展、体系和成效,以期为我国养老金融产品的发展提供启示与借鉴。

关键词:德国 养老金融产品 金融机构

德国“三层次”体系下的养老金融产品

德国是目前欧洲老龄化最严重的国家,也是国际上养老体系建设的优秀典范。作为最早诞生现代社会保障制度的国家之一,德国在养老金领域有着悠久的传统。在过去的100多年中,德国养老金融体系随着工业革命、战争、两德统一、人口老龄化等国情的变化而不断更新和演进。

(一)德国养老金融产品的发展背景

德国在二战后正式进入了现收现付模式下的福利扩张阶段。截至1999年,德国退休人员的总收入中有85%为第一支柱法定养老保险,仅有5%为第二支柱职业养老金,10%为第三支柱个人养老金。随着经济的发展和人民生活水平的提升,尤其是医疗水平的提高,德国生育率和死亡率下降,人口结构发生巨大变化,老龄化问题加剧,法定养老金无法继续承受人口结构变化带来的巨大压力。由此,养老金支付体系可持续问题也不断出现在政府议题中。

(二)综合监管助推养老金融产品多元化

养老金融体系的改革完善需要有金融监管部门的支持。2002年4月,德国通过《金融服务与整合法案》。6月,联邦银行监督办公室(BAKred)、联邦证券交易监督办公室(BAWe)以及联邦保险监督办公室(BAV)合并为德国联邦金融监管局(BaFin)。德国银证保综合监管不仅打破了金融监管部门的壁垒,实现穿透式监管,同时也统一了养老金融产品的规则与体系,形成了行业发展优势,对于最终形成德国“三层次”养老金体系起到关键性作用。

(三)“三层次”养老金体系下养老金融产品的定位

与金融监管改革同步,2001年里斯特改革和2004年吕鲁普方案的出台,重新定义了德国养老金体系。自2005年1月1日起,德国养老金架构由传统意义上的“三支柱”体系逐渐变为“三层次”体系,个人可以通过吕鲁普养老金和里斯特养老金参与第一层次和第二层次(见表1)。

从本质上来说,德国对各类型养老保险进行重新归类,并对养老金体制进行重新定义,其目的是从意识上改变人们对法定养老保险的过度依赖,引导人们对商业保险类型的个人养老金融产品给予更多关注,进而缓解人口老龄化给年轻人带来的法定养老保险缴费压力。对金融机构来说,从“三支柱”到“三层次”的转变使得其在养老金融体系中有了更深入的参与机会。除了原有的第三支柱个人养老金融产品,德国养老金融机构也有机会通过设立吕鲁普养老金和里斯特养老金直接参与第一层次和第二层次,推出享受政府税收优惠政策的养老金融产品。

德国养老金融产品体系概况

(一)德国养老金融产品分类

德国的养老金体系从建立之初,就对所有金融服务机构开放。德国联邦金融监管局成立之后,德国金融业综合经营的趋势有所加深。目前,可以提供德国养老金产品的机构包括保险公司、基金公司、银行、住房互助储金信贷社等。德国养老金融体系中,吕鲁普养老金产品属第一层次,其最初规定只可由保险公司提供。除此之外,其他金融机构都可直接向公众提供里斯特養老金产品,以及个人养老金产品(见表2)。

(二)德国金融机构参与养老金融的情况——以基金公司为例

现有德国养老金融产品体系为金融机构提供了很高的自由度。以基金公司为例,其无论是作为资产供给方还是养老金融产品管理人,在德国养老金融各层次都有深度参与。根据德国资产管理协会(BVI)的统计,截至2021年9月,基金公司以直接或间接方式管理着约4万亿欧元的资产,其中,约6870亿欧元为养老金资产。

1.基金作为底层资产参与第一层次吕鲁普养老金的管理

自2005年1月1日起,德国正式推行吕鲁普养老金产品,受《所得税法》(EStG)第10条第2节第2款约束,此类养老金最初只能由保险公司提供。自2007年初起,管理人范围扩大为欧盟成员国范围内的银行和投资公司。根据每日里斯特网站信息,除传统的人寿保险外,符合规定的挂钩基金投资连结保险、基金储蓄计划等金融产品也属于吕鲁普产品,而这两类产品的投资范围都包括基金。

2.基金公司作为产品管理人参与第二层次里斯特养老金

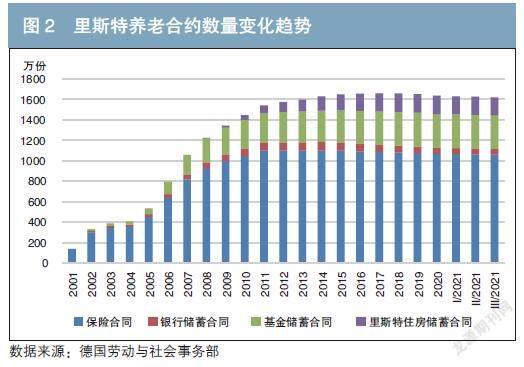

目前,里斯特养老金产品的管理人包括满足认定资格的保险公司、银行、基金公司或德国住房互助储金信贷社,几乎囊括所有类型的资产管理机构,投资者可根据自身偏好选择购买。许多知名投资机构,包括安联投资、德意志银行资管、联合投资资产管理公司等,都管理着大量的里斯特产品。里斯特产品有不同形式,包括保险合同、银行储蓄合同、基金储蓄合同、里斯特住房储蓄合同等。

3.基金公司作为产品管理人参与第三层次个人养老金

作为更加市场化的养老金融产品,在无政府参与的背景下,基金较同业有投资收益更高、运行成本更低和运作管理更灵活等诸多优势。同时,基金的破产隔离设置也可提供财产保全功能。此外,对里斯特计划的不少批评集中于信息披露和产品运作的透明度不足。而基金业有较为健全的行业法规和公开信息披露规则,使得其规范化和透明化的优势更加明显。

(三)德国养老金融产品创新——以XY型职工养老基金为例

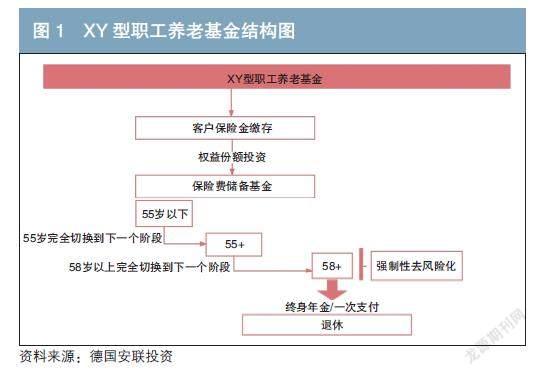

在产品创新方面,德国金融机构针对不同客户的风险和支取需求推出了不同种类的金融产品,如根据年龄阶段划分流动性和风险偏好的XY型养老金(见图1)。

在XY型养老金设计中,金融机构根据监管要求为产品设立保险费储备基金,将客户缴存的保险金投资其份额。当客户年龄在55岁以下时,资产配置中80%为权益资产;当客户年龄达到55岁,资产配置进入流动性相对较高的配置池;当客户年龄高于58岁时,其委托资金进入强制性去风险池,客户可选择终身年金或一次支付方式支取其养老金,养老产品进入“退休”阶段。

但是,随着老龄化进一步加剧以及德国退休年龄延迟至67岁,此类产品的设计面临新挑战;资产收益率的不断下行,使得金融机构的投资压力不断增大,越来越多的机构在尝试从产品设计方面降低投资压力,如从确定给付(DB)型产品转向确定缴费(DC)型产品。

德国养老金融产品运行现状及面临的问题

经历将近20年的社会发展与变化,持续加剧的老龄化趋势不断扩大德国养老金缺口。预计到2040年,领取养老金与缴纳养老金的人数比将从53%增至73%。目前的“三层次”养老金体系已无法继续满足老年人的基本保障需求,养老金融产品在发展中也暴露出一些问题。

(一)里斯特养老金规模增长缓慢

近些年,由于国际经济形势和金融市场动荡,“黑天鹅”事件频发,根据德国劳动与社会事务部资料显示,里斯特养老金和吕鲁普养老金新增签约量增速显著放缓,2017年以来甚至出现负增长(见图2)。

(二)个人养老金普及率不及预期

经合组织(OECD)的数据显示,2019年德国个人养老金规模为2855.22亿美元,仅占GDP的7.4%。同期美国、加拿大和英国个人养老金占GDP的比例分别为87.5%、89.1%和123.3%,荷兰私人养老金占GDP的比例甚至高达191.4%。德国经济研究院(DIW)在里斯特改革推行10周年之际发布的研究报告指出,目前共有1500万人参与了个人养老,要比德国改革推出之初预计的人数少了60%,也就是说,现在德国养老金的规模仅为预期市场的40%左右。

(三)养老金融产品收益率普遍过低

虽然里斯特养老产品的设置初衷是多机构参与、多产品发行,但从实际运行情况来看,保险合约占总规模的2/3。而保险公司较高的管理费和较低的收益率导致产品实际回报率很低。在当前监管规则下,里斯特养老产品的收益率不得高于最高精算利率。2001年里斯特计划的最高保证收益率约为3.25%,而经历多轮降息,最高保证收益率已于2022年1月降至0.25%。以保险合同为主的养老金计划对于收益率的保障力度显然不足。德国经济研究院在其报告中揶揄道:“与其参加政府鼓励的个人养老金计划,还不如把钱放在自家的存钱罐。”许多产品甚至只能通过政府的资助获得正收益。根据信息披露,德国联邦财政部2018年为1100万人的养老金融产品提供了约40亿欧元补贴。

(四)金融机构参与积极性降低

养老金融产品管理人也在抱怨低利率环境给吸引客户带来的挑战。根据监管要求,自2022年1月起,养老金融产品管理人向客户提供新保单的最高利率降至0.25%。此后,多家养老金融产品管理人逐步放缓甚至完全暂停签署新的里斯特养老合约。例如,资产管理公司DWS和斯图加特人保集团分别于2021年7月1日和2021年8月1日停止签署新的里斯特养老合约。

(五)针对问题的主要改革措施

德国政府计划对其养老金体系开启新一轮改革。首先,在最新的《职业养老金改善法》中引入纯DC计划,反映出德国正在逐渐扭转保本保收益的固化思维,拥抱大资管时代。其次,精算师协会建议保险业放弃全额保证金的做法,探索在资本市场利率下行阶段解除养老金融产品管理者的资本投资束缚,以提升金融机构的积极性。最后,在里斯特合同中强制增加产品信息页和产品风险等级,具体要素包含管理费、分红标准和投资风险等,进而提高里斯特养老金产品的透明度。

对中国养老金融产品的启示

我国养老第三支柱处于起步阶段,与德国养老金融产品发展初期的情况相似,居民养老金融需求十分旺盛。2021年9月,银保监会决定开展养老理财产品试点,养老理财试点产品的投资者购买踊跃。来自银行业理财登记托管中心的数据显示,截至2022年一季度末,4家试点机构共發售16只养老理财产品,超过16.5万投资者累计认购约420亿元,募集金额远超预期。在首批产品中,有多只产品多次上调计划募集规模。

然而,在本次试点中,投资者的年龄结构暴露出居民养老意识仍较为薄弱,很有可能导致养老金融产品规模增长后继乏力。银行业理财登记托管中心数据显示,50至60岁的投资者占比高达28%,40至50岁的投资者占比为27%,30至40岁的投资者不足20%。这与德国普遍的55岁觉醒养老意识基本相符,然而,从里斯特养老产品来看,需要满足40年以上缴费时间才能获得相对较高的回报。许多居民主动或被动地错过了最佳投资时机。国内养老金融机构需要帮助更多的投资者尽早树立养老投资意识与长期投资理念。

此外,我国个人养老金融产品的设计应增强产品灵活性,充分利用国内各类金融和资管机构,如银行理财公司、基金管理公司等,在风险偏好、期限设置、投资范围等要素上为市场提供更丰富的养老金融产品选择,避免德国养老金收益率过低、投资期限要求过长导致产品缺乏吸引力的困境,以满足国内数量更为庞大的养老客群需求。

另外,金融机构应在控制风险的基础上丰富养老金融产品的投资范围,提升产品的投资能力和收益水平。如充分利用公募REITs这类适配养老金“负债驱动”资金模式的资产,通过多元化的投资选择实现分散化资产配置,进而降低养老金投资组合的波动性,同时分享国内基础设施等经济建设高质量发展增值的红利,促进资产管理市场的良性发展。

参考文献

[1]郭金龙,李红梅. 养老金融产品国际比较研究[J]. 价格理论与实践,2022(1).

[2]林义,周娅娜. 德国里斯特养老保险计划及其对我国的启示[J]. 社会保障研究,2016(6).

[3]罗艳君. 德国养老金体系改革启示[J].中国金融,2021(19).

[4]彭维瀚. 他山之石:德国养老金体系的改革与反思[J/OL]. 声音,2018(2). P020191231763680533618.pdf.

[5]于秀伟. 德国新型个人储蓄性养老保险计划述评[J]. 社会保障研究,2013(3).

[6] Ruß J, Schelling S. Bedarfsgerecht, aber unbeliebt—Nutzen und Akzeptanz der lebenslangcn Rente

[R/OL]. (2018-07-01)[2022-04-29]. https://www.gdv.de/resource/blob/34196/0b709360352a1863017e7ab8569ae8f8/studie-bedarfsgerecht-aber-unbeliebt--nutzen-und-akzeptanz-der-lebenslangen-rente-data.pdf.

作者单位:中邮理财另类投资部

责任编辑:刘颖 唐洁珑