房地产业与银行业间的风险溢出效应研究

——基于DCC-GARCH-CoVaR模型

2022-05-20张禹隆

张禹隆, 李 强

(贵州财经大学 大数据应用与经济学院(贵阳大数据金融学院), 贵阳 550025)

在2008年次贷危机发生之后,房地产泡沫破裂,致使美国多家银行面临破产,股市剧烈震荡,全球金融市场出现流动性不足的危机。与此同时,房地产市场对经济带来的巨大影响力越发引起学者重视。荆中博等[1]指出从历史经验中不难发现,多数经济衰退往往与房地产市场危机相关。例如,由于刺破房地产泡沫失落20年的日本,1998年的亚洲金融危机以及这次的次贷危机。以中国为例,在次贷危机之后,中国采取量化宽松政策,经济复苏,房地产市场仿佛恢复了以往的繁荣,市场价格实现了持续迅速增长,这就为房地产泡沫滋生创造了条件。在经过房价迅速上涨的今天,泡沫已经出现,一旦泡沫被刺破,那么首先受到影响的就是与之有大量业务往来的银行业。易纲[2]统计显示银行业总资产规模达268万亿元,占中国金融业总资产300万亿元的近90%。由此可见银行业在中国金融系统中至关重要的地位,关系到整个金融体系的稳定。方意等[3]也指出房地产市场对银行业系统性风险正向溢出效应最大。

面对上述问题,中国在2016年12月以来的中央经济工作会议中提出要坚持“房住不炒”的定位,更是在2020年8月提出“三条红线”的新规。在此背景下,探究房地产业与银行之间的风险溢出将具有十分重要的理论和现实意义。

1 文献综述

研究金融机构系统性风险的文献较多,主要分为两大类,一种是建立矩阵或网络模型,如Upper和Worms[4]、马君潞等[5]、范小云等[6],通过不同的数据建立网络模型研究银行系统的稳定性。方意[7]构建了包含银行破产机制和去杠杆机制的资产负债表直接关联网络模型,并量化了4类系统性风险传染渠道。另一种为基于市场数据之间的联系而建立的模型,主要的方式有GARCH模型、copula方法、CoVaR方法等。不少学者以此研究与国民经济紧密相关的房地产业对银行业系统性风险的溢出效应。邹静等[8]利用SVAR模型得出房价最容易引发资产价格泡沫,进而导致银行系统性风险的结论。方意[9]研究了房地产行业对银行业系统性风险的生成机制。宋凌峰等[10]从资产和负债两个角度,运用TVP-VAR方法研究房价波动与房地产部门、银行系统性风险的动态演变路径。张超等[11]通过CCA模型结合Sys-GMM模型探究了房地产价格波动对银行系统性风险的冲击效应。李凯等[12]通过构建多个市场的金融压力指数,并建立TVP-SV-VAR模型来研究房价波动对金融市场的综合影响。

根据研究需求,构建衡量尾部风险较好的DCC-GARCH-CoVaR模型。基于已有文献的研究,有如下几个创新点:①利用2016年1月4日至2021年3月19日板块指数数据,对近年来房地产与银行业风险溢出研究进行补充;②建立DCC-GARCH-CoVaR模型,从而验证了房地产“三条红线”新规的有效性;③基于实证结果,将房地产与银行间的风险调控路径划分为传统信贷行为路径和行为金融学路径。

2 实证分析

2.1 数据处理

2016年国家首次提出“房住不炒”,到2021年有具体措施出台,即房地产“三条红线”。因此选取数据涵盖此区间,选取期间为2016年1月4日至2021年3月19日的房地产板块指数(BK0451)和银行板块指数(BK0475)每日收盘价数据。房地产板块指数包括万科、保利地产、新城控股等上百家上市公司成分股,银行板块包括工商银行、建设银行、招商银行等40家银行成分股,两者均来自东方财富。由于收盘价的时间序列是不平稳的,所以取对数收益率ln(Pt/Pt-1)为研究对象,共得1 268组数据。描述性统计及shapiro正态检验P值见表1。

表1 描述性统计

从表1描述性统计中可以看出,房地产市场偏度小于0,银行业偏度大于0,两者都峰度都大于3,展现的都是尖峰厚尾且非对称的特征。shapiro正态检验原假设为数据服从正态分布,如表1由两者的P值都为0.01可知,两者都不服从正态分布,有使用偏t分布的条件。

2.2 模型拟合

首先,为了防止可能造成的后续ARIMA模型伪回归的问题,对收益率序列进行ADF单位根检验,原假设序列存在单位根,两者P值都为0.01,拒绝原假设。利用AIC准则选取最优滞后阶数,对收益率进行ARMA拟合,并提取拟合ARMA模型的残差项,用LB检验残差项的平方是否存在自相关性,如表2所示检验P值很小拒绝原假设,表明存在自相关性,满足建立GARCH模型的前提条件。收益率序列拟合后的ARMA模型残差会表现出异方差性。此时需要用ARCH检验来判断扰动项的条件方差对它前期方差依赖的程度,由两者P值为0表明该序列可以建立GARCH模型。

表2 检验结果

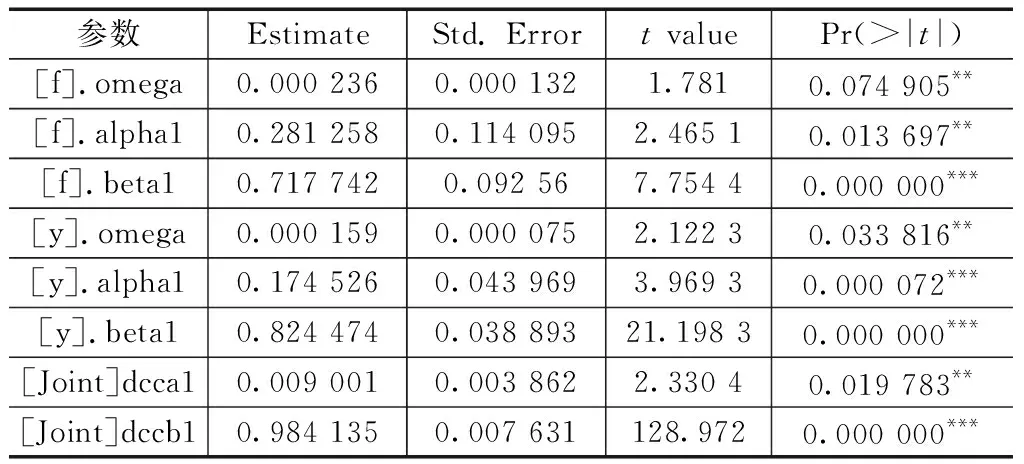

对收益率进行完前期检验后,进行DCC-GARCH模型的拟合,拟合结果见表3,从表3中不难看出收益率拟合的DCC-GARCH模型效果较好,系数都较为稳健。两者的动态系数相关图如图1所示。在房地产与银行的动态系数相关图中,可以看出其中较好地捕获到了两次相关系数骤降的时刻。根据时序,第一次是2016年年底,在2017年年中开始反弹,第二次是2020年7月。一是因为2016年年底中央经济工作会议首次提出“房住不炒”这个概念,对于房地产与银行业的风险溢出有极为明显的抑制效果;二是因为2020年8月提出的房地产“三条红线”新规,直接通过信贷行为路径降低风险。

表3 DCC-GARCH拟合结果

图1 动态系数相关图

利用DCC-GARCH拟合结果,求出风险价值(VaR)及条件风险价值(CoVaR),为了更清晰地描述风险溢出程度的大小,进而求出ΔCoVaR的大小。为了避免极端值对于图形比例的影响,从而更好地捕获“三条红线”提出时风险的变化,将ΔCoVaR值从第800个样本开始取值绘图,如图2所示。在图中能够明显看到风险值快速下降,虽然与具体提出房地产“三条红线”的时间有所出入,但需考虑到信号的提前释放等因素的影响。

图2 ΔCoVaR图

2.3 调控路径分析

根据实证研究的结果,将房地产与银行风险调控机制分为两类,一类是传统的信贷行为调控路径,另一类是行为金融学调控路径。

传统的信贷行为调控路径是直接影响房地产业与银行业之间的信贷业务。根据宋凌峰等[10]的实证分析结果,中国房地产风险主要通过信贷行为从负债项传导路径影响银行风险,银行对房地产行业的信贷优先倾向导致银行对房地产部门贷款的风险承担较大。如图2所示,正是因为房地产“三条红线”的出现,即房企剔除预收款后的资产负债率不得大于70%、房企的净负债率不得大于100%和房企的“现金短债比”小于1,减缓了房企负债增速,对房企提出了更高的要求,减少不良贷款,从传统信贷路径降低杠杆,从而降低风险。

行为金融学调控路径则是将人类心理与行为纳入考虑范围。虽然2016年底国家提出了“房住不炒”的概念,但尚未出台实质性的政策,本不应该对于风险有降低作用。但正如图1所示,在“房住不炒”概念提出后,房地产业与银行业的动态相关系数迅速下降。这是因为概念的提出使人们产生期望,预期会有政策出台,而做出一些应对措施,从而使风险降低。但正因为政策没有出台,使得人们调整预期,最终两者的相关性回调上升。根据行为金融学理论,金融市场中存在投资者的认知偏差、噪音以及“羊群行为”,房地产业飞速发展的时期在投资者眼里根深蒂固,在他们眼里这并不是止损的信号,更可能成为一个“抄底”的动机。即使之后再次强调“房住不炒”概念,对于两者相关性影响的效果逐渐变弱,直到真正有政策出台,两者的相关性再次下降。

3 结论与建议

通过将房地产板块指数与银行板块指数2016年1月4日至2021年3月19日收益率进行DCC-GARCH拟合,并求出条件风险价值(CoVaR)以及ΔCoVaR的大小,从而验证房地产“三条红线”的有效性。从实证结果不难看出,DCC-GARCH-CoVaR分析结果对于捕获近年来风险变动情况较好,从中反映出房地产“三条红线”新规对于风险的调控效果较好。许多研究表明金融杠杆率与房价泡沫之间呈现自增强的联动效应,房地产“三条红线”有效控制了金融杠杆率,从而在一定程度上会限制房地产泡沫的滋生。二者的攀升均不利于金融稳定,因此,此政策也在一定程度上利于金融稳定。依据实证效果,将房地产业与银行业风险传导路径分为两类:传统信贷行为调控路径以及行为金融学调控路径。

许多学者研究发现,在经济下行阶段房价冲击对宏观经济的负面影响更大,中国经济发展已进入新常态,保持中高速增长,因此及时有效防范系统性风险显得尤为重要。基于前文研究,提出以下政策建议:①通过传递信号防范风险的方式在首次能获得一定的成效,之后用同样的方式会使效果受到影响,考虑到政策的突然实施可能会对经济造成巨大影响,因此需要不断加强信号力度直到实施政策,形成一个有效的递进过程。②房地产“三条红线”新规的出现虽可有效降低风险,但随之出现的是导致有些企业资金链断裂。房地产与银行借贷之间虽然有所监管,但濒临破产的企业或会为此铤而走险,通过非法渠道融资,逐渐衍变为庞氏融资,造成更大的风险。所以不仅在与银行借贷层面需要加强监管,在其他层面加强监管也势在必行。