企业融资结构对创新能力的影响研究

——基于创业板上市公司的实证分析

2022-05-05宋永辉任福真

宋永辉, 任福真

(沈阳工业大学 经济学院, 沈阳 110870)

创新作为引领发展的第一动力,是建设现代化经济体系的战略支撑,是实现2035年远景目标的重要抓手。自“大众创业、万众创新”提出以来,创新意识深入到各行各业,国家总体创新水平不断提升。自2015年以来,中国高新技术产品进出口贸易额由贸易逆差转为贸易顺差,专利申请量连续九年位居世界第一。但党的十九大报告中指出“创新是引领发展的第一动力,是建设现代化经济体系的战略支撑”。2020年中国专利申请量为519.41万项,其中企业申请占比为66.33%。可见,企业作为创新战略实施的重要主体,是实现创新能力转化为生产力的关键环节,《国家创新驱动发展战略纲要》中也指出“扩大创新主体的关键在于培育出一批创新型企业”。对企业而言,通过创新也可以获得产品竞争优势、扩大市场份额,从而实现企业长期发展[1]。企业在进行创新活动时需要持续大量的资金支持,单一的融资来源难以满足企业创新所需资金,企业通常会通过多种渠道筹集创新所需资金,进而影响企业融资结构。不同融资结构的财务成本及风险将影响企业创新决策。探讨“何种融资结构对提升企业创新能力最为有利?”“处于不同生命周期的企业融资结构对创新能力的影响如何?”等问题,对于优化企业融资结构、提高企业创新能力、推进国家创新发展战略的实施具有重要意义。

一、文献综述

国内外学者一直围绕着如何提高企业创新能力进行相关研究,分别从微观层面的企业财务特征、治理结构,中观层面的市场竞争、金融发展,宏观层面的制度环境、政策扶持等方面对企业创新能力的影响因素进行分析。在相关领域的研究中,融资结构与企业创新之间的关系是研究的重点之一,研究成果颇丰。Singh等以美国大型制造企业为样本,发现债务融资与企业研发投入存在显著负相关关系,认为较高的负债率会对未来的研发投入带来不利影响[2]。Harris等认为债务融资会对企业管理者产生约束,进而影响企业创新投入[3]。孙早等以中国战略性新兴产业A股上市公司为样本,胡恒强等以中国非金融类A股上市公司为样本,发现债权融资对企业创新投入有显著的抑制作用[4-5]。杜建华等以中国创业板上市公司为样本,发现债权融资对企业创新投入具有刺激作用[6]。林辉等研究发现,负债率越高的企业越偏好低成本战略,负债率越低的企业越偏好创新驱动战略[7]。陈岩等以中国规模以上工业企业为样本,发现国有企业的流动性负债抑制创新投入、长期负债抑制创新产出[8]。张晓强等基于债券流动性风险也得出同样的结论[9]。而Brown等发现美国高科技企业债务融资对企业创新投入的影响并不显著[10]。

随着创新规模的不断扩大,国内外学者开始针对如何优化融资结构提高企业创新效率进行了相关研究。周衍平等利用倾向匹配得分法发现创新投入与创新效率呈现“倒U型”关系[11]。王卫星等以中国创业板民营企业为样本,钱燕等以中国创业板上市公司为样本,发现债权融资对企业创新效率有显著的促进作用[12-13]。王晓燕等以中国的沪深A股上市公司为样本,发现债权融资与创新效率呈现显著负相关关系[14]。乔建伟以中国创业板上市公司为样本,发现债权融资显著抑制企业创新绩效,且长期借款对企业创新绩效的抑制作用更大[15]。

综上所述,现有文献多基于不同视角下探讨融资结构对创新能力的线性关系,且相关研究并未得出一致性结论,两者间的非线性关系有待进一步综合分析。基于融资权衡理论,笔者认为存在有利于企业创新的最优融资区间。因此,本文在现有文献研究的基础上,基于2010—2020年创业板上市公司经验数据,从企业创新投入、创新产出和创新效率三个维度综合考察企业创新能力,探索融资结构与企业创新之间的非线性关系,寻找有利于提升企业创新能力的最优融资区间,并从不同生命周期的异质性出发进行差异化分析,为优化企业融资结构、提高创新能力、助力国家创新驱动发展战略的实施提供理论依据。

二、理论分析与研究假设

为综合考察企业融资结构对创新能力的影响,分别从企业创新投入、产出及效率三个维度,梳理企业融资结构对创新能力的影响机制,并结合创业板上市公司融资结构特征,提出合理假设,为实证检验奠定充实的理论基础。

1. 融资结构与创新投入

对于企业来说,当负债率较低时,适度的借贷可以缓解资金压力,直接为企业创新活动提供资金支持,而且负债率较低的企业更容易从金融机构获得低成本的外部资金,满足企业创新的资金需求。其次,负债融资的税盾作用可以减少企业税务支出,间接降低企业融资成本,在一定程度上激励了企业创新项目的实施,而且债务融资所产生的财务压力在一定程度上将激励和约束企业经营者,进而使创新项目得到客观评估,减轻企业管理中的逆向选择问题[16]。再者,企业可以借助财务杠杆的作用,扩大企业生产规模,降低企业生产成本,提高营业收入,确保企业创新投入的持续性。当企业负债率高出一定水平时,银行等金融机构为了控制风险将约束企业贷款及发债行为,而且过高的利息支付将增加企业财务负担,挤占企业创新活动的资金流,直接抑制企业创新投入;同时,企业经营者为规避破产风险会极大地限制企业创新活动,打击研发人员创新的积极性。因此,基于以上分析,认为当企业负债率水平较低时,增加债权融资有利于提升企业创新投入,但当其到达一定水平后,继续增加债权融资将抑制创新投入,据此提出以下假设:

H1在相同条件下,企业债权融资与创新投入之间存在“倒U型”的关系。

2. 融资结构与创新产出及效率

当负债融资率较低时,由于信号传递理论和税盾作用,增加负债融资获得的收益大于负债融资的成本,并且创新项目的长周期、高风险及不确定性的特点,使企业经营者对创新活动的监管和约束相对宽泛,对创新失败的容忍度较高[17];研发人员也会因缺乏监管易产生不正当行为,使研发资金得不到有效利用,而且经营管理者由于信息不对称等原因可能对创新项目作出错误评价,导致企业创新产出及效率不高。当负债融资率较高时,债权融资所带来的财务成本可以减轻企业代理成本,管理者会严格监管创新投入资金的使用,约束企业研发人员的不正当行为,减少由于信息不对称引起的“逆向选择问题”。此外,对于大多数企业而言,较高负债率的企业创新投入一般达到了一定的规模,相关人员对创新活动的相关流程逐渐熟悉,在严密的监管及规模经济下,将极大地提高企业创新产出及效率。因此,基于以上分析,认为当企业负债率水平较低时,增加债权融资将抑制企业创新产出及效率,但当其到达一定水平后,继续增加债权融资将促进企业创新产出及效率,据此提出以下假设:

H2在相同条件下,企业债权融资与创新产出之间存在“U型”的关系。

H3在相同条件下,企业债权融资与创新效率之间存在“U型”的关系。

三、数据来源及模型设定

1. 数据来源

本文以中国2010—2020年创业板上市公司为研究对象,数据主要来源国泰安(CSMAR)数据库与中国国家专利局,参考现有文献的通行做法对数据进行以下处理:(1)删除金融行业、退市与*ST、ST等特殊处理的公司。(2)主要采用公司合并报表中的数据,并删除主要变量中数据严重缺失的公司。(3)参考王玉泽等相关研究成果的做法[18],对样本主要指标数据两端进行了1%的缩尾处理,消除数据极端值的影响,以保证实证结果的可靠性。最终得到772家上市公司的5 441个“公司—年度”数据值,数据分析主要使用Stata16.0软件、Excel2010软件。

2. 变量选择

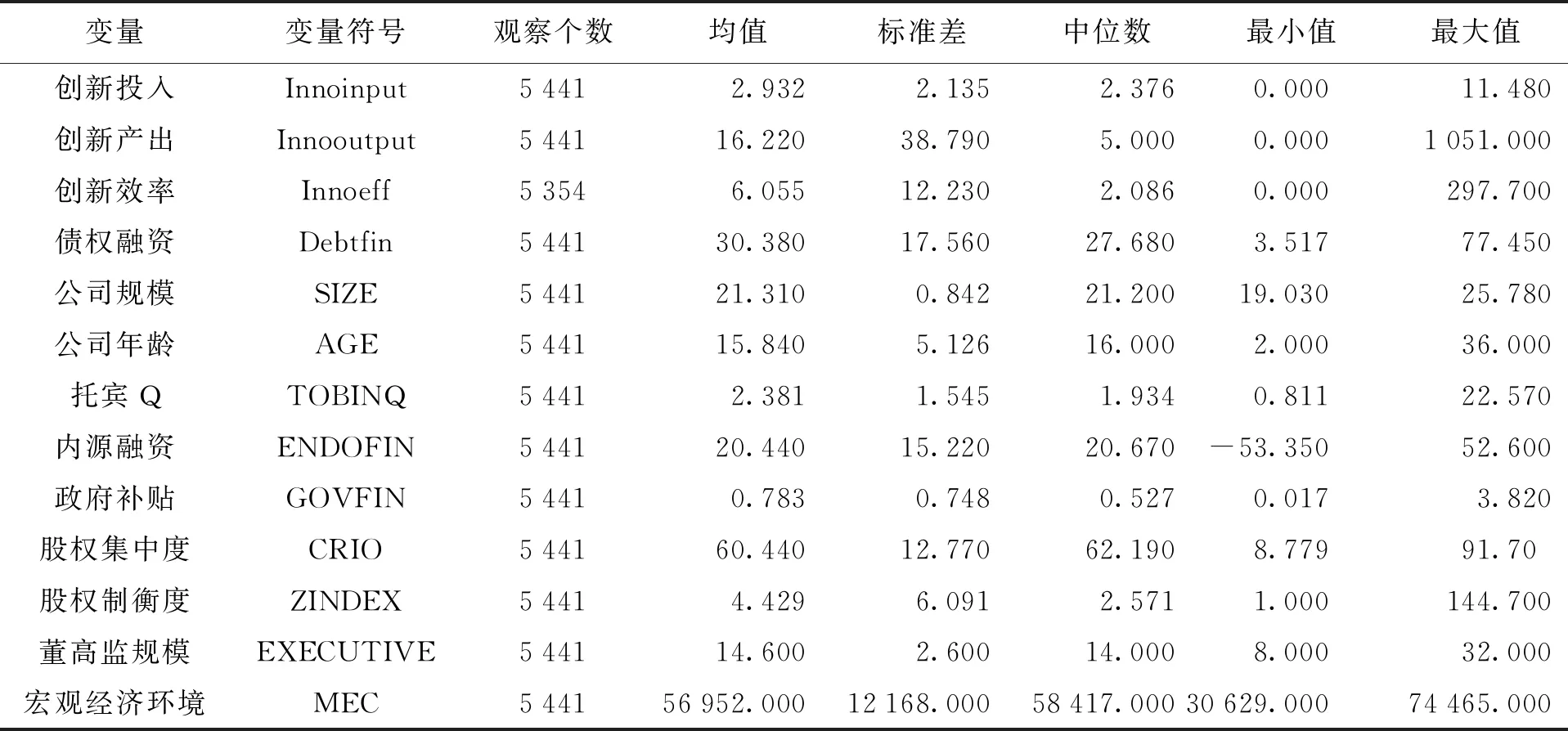

被解释变量:企业创新能力。为客观全面评价企业创新能力,从企业创新投入、产出及效率三个维度进行综合评价。其中,创新投入(Innoinput)参考吴尧等相关研究成果的做法[19],用企业研发金额与总资产的比值来衡量;创新产出(Innooutput)用企业专利申请数来衡量;创新效率(Innoeff)用创新产出与创新投入的比值来衡量。解释变量:融资结构。用债权融资(Debtfin)来反映,用总负债与总资产的比值来衡量。考虑到企业创新能力可能受到其他因素的影响,本文参考现有相关文献的研究[4,20-21],选取公司规模、公司年龄、托宾Q、内源融资、政府补贴、股权集中度、股权制衡度、高管规模、宏观经济环境作为控制变量,同时控制行业效应和时间效应。其中,公司规模(SIZE)用资产总额取对数表示;公司年龄(AGE)用当期年份加一后与企业上市年份的差值表示;托宾Q(TINBINQ)用当期上市公司市场价值与总资产的比值表示;内源融资(ENDOFIN)用未分配利润、盈余公积、折旧摊销之和与总资产的比值表示;政府补贴(GOVFIN)用政府补助金额与总资产的比值表示;股权集中度(CRIO)用前十大股东持流通股的比例表示;股权制衡度(ZINDEX)用第一大股东与第二大股东持流通股的比值表示;高管规模(EXECUTIVE)用董高监人数表示;宏观经济环境(MEC)用人均GDP表示。具体的变量指标及说明如表1所示。

表1 样本企业主要变量及说明

3. 模型设定

基于以上的理论分析,认为企业债权融资可能与创新投入和创新效率之间存在“倒U型”和“U型”关系,因此本文将债权融资的二次项纳入模型进行实证分析,模型设定如下:

aj∑Controlsit+μi+λt+εit

(1)

bj∑Controlsit+μi+λt+εit

(2)

cj∑Controlsit+μi+λt+εit

(3)

式中:i和t分别表示第i个企业与第t年;Innoinputit表示第i个企业在第t年的企业创新投入;Innooutputit表示第i个企业在第t年的企业创新产出;Innoeffit表示第i个企业在第t年的企业创新效率;Debtfinit表示第i个企业在第t年的债权融资;Controls表示其他影响企业创新的一系列控制变量;μi表示个体效应;λt表示时间固定效应;εit表示随机扰动项。

四、实证分析

1. 描述性统计

样本企业变量指标的描述性统计结果如表2所示。由表2可知,2010—2020年创业板样本上市公司的创新投入占总资产比例的均值为2.932%,中位数低于均值,仅为2.376%,标准差2.135,最小值为0,最大值为11.48%;企业创新产出均值为16.22,高于中位数5,标准差为38.79,最小值为0,最大值为1 051;创新效率均值为6.055,中位数远低于平均值,仅为2.086,标准差为12.23,最小值为0,最大值为297.7,表明多数样本企业整体创新能力水平不高,且不同企业间的创新能力相差很大,整体企业创新水平有待提高;债权融资均值为30.38%,中位数为27.68%,表明样本企业整体获得债权融资水平较低,而且标准差为17.56,最小值为3.517%,最大值为77.45%,表明不同样本企业获得债权融资的能力存在很大的差异。此外,控制变量在不同企业间也表现出不同的差异。

表2 样本企业变量指标的描述性统计结果

2. 相关性分析

为避免“多重共线性”对实证分析的影响,对主要变量的相关性进行分析,各变量间的相关系数如表3所示。由表3可知,在1%置信水平下主要变量的相关性通过了显著性检验,且系数的绝对值均小于0.5,变量间不存在多重共线性问题,而且选择的控制变量与自变量之间存在显著的相关性,验证了控制变量的选取恰当,符合实证回归要求,且通过hausman等方法检验后发现,应该采用固定效应模型进行数据回归分析。

表3 样本企业主要变量相关系数

3.实证分析

对融资结构对创新投入的影响进行实证分析,结果如表4所示。由列M1可知,融资结构对创新投入的影响实证分析中,其企业债权融资的一次项和二次项的估计系数分别为0.019 0、-0.000 176,且在1%的置信水平下显著,表明企业债权融资与创新投入之间存在“倒U型”关系,根据估计系数求得其拐点为53.8%,即当企业负债率低于53.8%时,增加负债融资可以显著促进企业创新投入,但当负债率高于53.8%时,继续增加负债融资将会对企业创新投入产生抑制作用,故接受H1假设。由列M2可知,融资结构对创新产出的影响实证分析中,企业债权融资的一次项和二次项的估计系数分别为-0.139 5、0.002 07,且在5%的置信水平下显著,表明企业债权融资与企业创新产出之间存在“U型”关系,根据估计系数求得其拐点为33.7%,即当企业负债率低于33.7%时,增加负债融资显著抑制企业创新产出,但当负债率高于33.7%时,继续增加负债融资将显著促进企业创新产出,故接受H2假设。由列M3可知,融资结构对创新效率的影响实证分析中企业债权融资中的一次项和二次项的估计系数分别为-0.172 9、0.002 16,且在1%的置信水平下显著,表明企业债权融资与企业创新效率之间存在“U型”关系,根据估计系数求得其拐点为40.2%,即当企业负债率低于40.2%时,增加负债融资显著抑制企业创新效率,但当负债率高于40.2%时,继续增加负债融资将显著提高企业创新效率,故接受H3假设。基于以上实证分析可知,当企业负债率在40.2%~53.8%时,对提升自身创新能力最为有利。

表4 融资结构对创新投入影响的实证结果

4. 稳健性检验

为验证实证结果的稳定性和可靠性,通过替换变量的方法对实证结果进行稳健性检验。首先,用解释变量的滞后一期替代原有解释变量进行稳健性检验。再者,用研发投入金额与资产总额滞后一期的比值替代原有创新投入变量、用专利授权数的滞后一期替代原有专利申请数表示创新产出,再次进行稳健性检验。稳健性检验的结果显示,除债权融资对创新产出的显著性有所变动外,其他主要显著性结果并没有发生显著变化。总体而言,实证结果相对稳健、实证模型设置合理、实证结果相对可靠。

5. 基于企业生命周期异质性分析

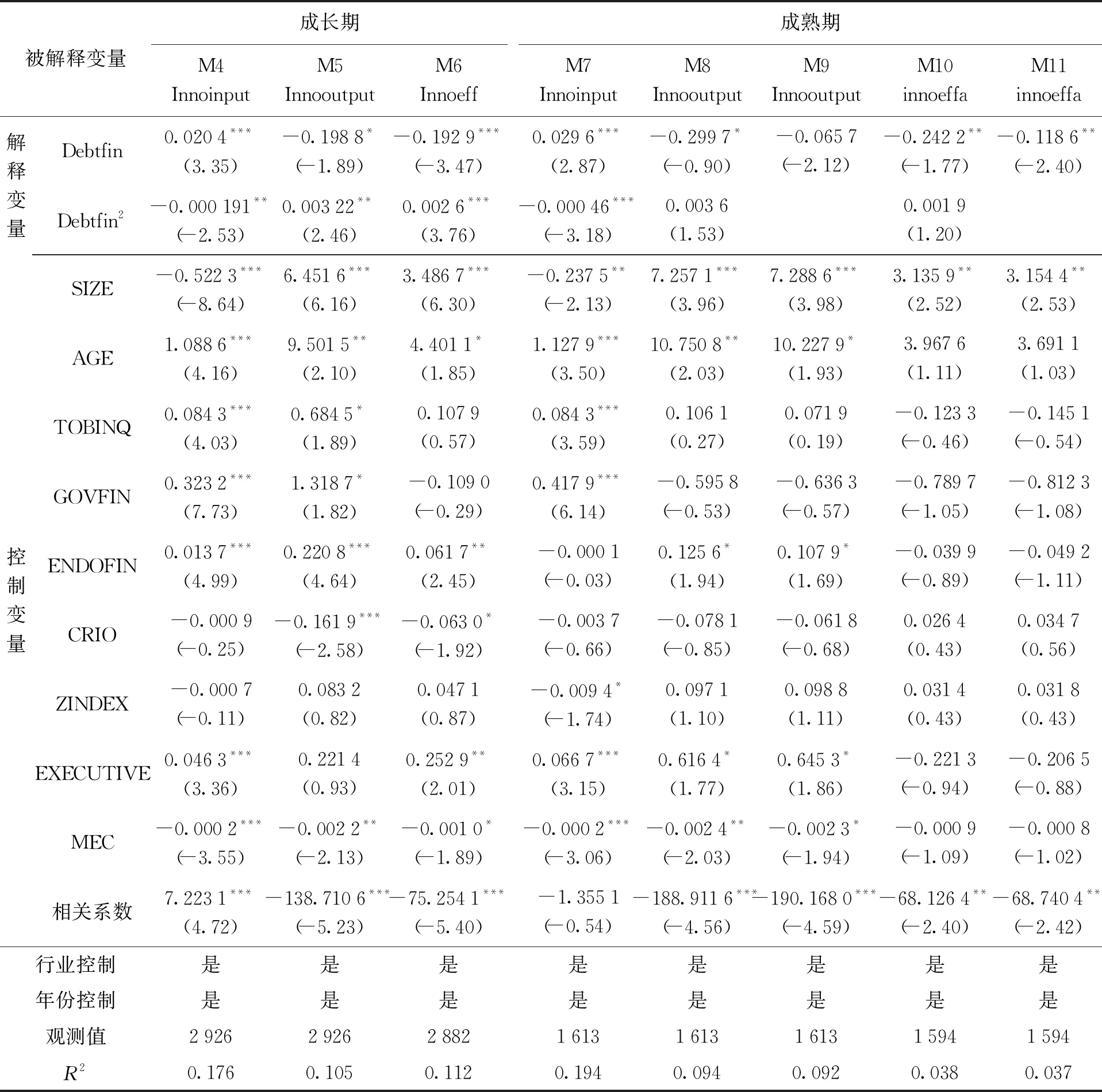

企业所处的生命周期不同,其债权融资水平的高低也不同,处于不同生命周期的企业对创新活动的偏好可能存在差异性,因此本文借鉴Dickinson的做法[22],基于企业现金流组合特征将样本企业划分为成长期、成熟期、衰退期3个阶段,划分标准如表5所示。其中,“-”表示现金流净额为负,“+”表示现金流净额为正,并对其进行分组回归。成长期、成熟期、衰退期观测值个数占比分别为53.78%、29.65%、16.57%,分组回归的实证结果如表6所示。

表5 依据企业每股现金流特征划分生命周期

表6 债权融资对不同生命周期企业的创新能力影响的实证结果

对于成长期的企业而言,由表6中列M4可知,企业债权融资对创新投入的影响实证结果中一次项和二次项的估计系数分别在1%和5%的置信水平下显著,分别为0.020 4、-0.000 191,企业债权融资与企业创新投入之间存在“倒U型”关系,根据估计系数求得其拐点为53.4%;由列M5可知,企业债权融资对创新产出影响的实证结果中一次项和二次项的估计系数分别在10%、5%的置信水平下显著,分别为-0.198 8、0.003 22,表明企业债权融资与企业创新产出之间存在“U型”关系,根据估计系数求得其拐点为30.87%;由列M6可知,企业债权融资对创新效率影响的实证结果中一次项和二次项的估计系数在1%的置信水平下显著,分别为-0.192 9、0.002 6,表明企业债权融资与创新效率之间存在“U型”关系,根据估计系数求得其拐点为37.1%。基于以上实证分析可知,对于成长期企业而言,当企业负债率在37.1%~53.4%时,负债融资对提升企业创新能力最为有利。

对于成熟期企业而言,由表6中列M7可知,企业债权融资对创新投入的影响实证结果中一次项和二次项的估计系数分别在1%的置信水平下显著,分别为0.029 6、-0.000 46,企业债权融资与创新投入之间存在“倒U型”关系,根据估计系数求得其拐点为32.17%;由列M8和M9可知,企业债权融资对创新产出的实证结果没有通过显著性检验;由列M10和M11可知,在5%的置信水平下,企业债权融资负向影响创新效率,在其他条件不变的情况下,负债融资率每增加1%,企业创新效率将下降0.118 6。基于以上分析可知,对于成熟期的企业而言,当企业负债率在32.17%以下时,对维持企业创新能力最为有利。

对于衰退型企业而言,在债权融资对企业创新投入、产出和效率的影响实证分析中,线性模型和非线性模型都没有通过显著性检验,说明对于衰退型企业而言,债权融资与创新能力之间不存在显著性关系,无法判断最优负债率区间,因而未将实证结果陈列。

五、结论与建议

以创业板上市公司2010—2020年经验数据,分别从企业创新投入、产出、效率三个方面综合评价企业创新能力,并对企业债权融资对创新能力的影响进行实证分析,结果发现:企业债权融资与创新投入之间存在“倒U型”关系、与创新产出与创新效率之间存在“U型”关系,其拐点分别为53.8%、33.7%、40.2%,因此,对于创业板上市公司而言,当负债融资水平在40.2%~53.8%之间时,企业能够保持较高的创新能力。在不同生命周期的异质性分析中发现,对于成长型企业而言,债权融资与创新投入、产出及效率的关系与全样本一致,但有利于提升企业创新能力的负债率区间为37.1%~53.4%;对于成熟期企业而言,债权融资与创新投入呈现“倒U型”关系,负向影响创新效率,与创新产出之间则不存在显著影响,成熟型企业负债率在32.17%以下时,对维持企业创新能力最为有利;对于衰退期企业而言,债权融资与创新能力之间不存在显著性影响关系。

基于以上结论,提出以下建议:(1)企业融资结构通过影响企业创新投入、产出及效率,影响企业创新能力,实证结果表明:负债融资与企业创新能力存在“U型”的非线性关系,可以求得最优负债区间,处于不同生命周期的企业有所差异,企业应结合自身发展阶段,尽可能地使负债率处于最优负债区间内,优化融资结构,在确保企业研发资金持续性的同时使创新产出和创新效率最大化。(2)对于成熟期的企业而言,负债融资与企业创新效率呈现“倒U型”关系,且负向影响企业创新效率,企业应通过其他方式筹集创新活动所需资金;此外,企业应约束创新资金的使用情况,并对创新流程进行严密监督,提高企业创新效率。(3)对于衰退期企业而言,负债融资与企业创新能力不存在显著性影响关系。但对于企业的经营决策者而言,应摒弃其短视行为,认识到在日益激烈的竞争市场上,唯有长期不断持续创新,才能使企业在市场中保持优势、占据份额,才能从衰退中摆脱出来,获得长期稳定的发展。(4)政府应营造良好的创新环境,拓宽企业创新融资渠道,持续推进建立健全产权保障机制,确保企业能够享有创新成果,并对企业创新活动所产生的外部性给予一定的政策支持和鼓励,加大对企业间恶意竞争的惩治力度,营造良好的创新环境。