少一点线性思维多一点周期思维

2022-04-20胡语文

胡语文

很多散户投资者比较关心大盘。而笔者认为最好的策略是——不关心市场波动。

大盘的日常波动对价值投资的影响程度并没有那么大。除非处于历史极端值(大周期见顶或见底)的位置。否则,一般大盘向下或者向上,都不宜特别关心。

我们更应该关注大盘所处的相对位置。举例来说,如果上证大盘现在3200点的位置,对笔者来说系统性风险并不大。当然,笔者指的是金融地产为主导的上证综指。

如果对科创板和创业板来说,包括深成指而言,可能估值还比较贵(言下之意是离底部还有一定距离)。

所以,目前A股仍有结构性机会,这个投资机会就在金融、地产、石油、石化等传统行业低估值板块当中。也就是说,机构投资者过去几年抱团过的地方,反而要少去参与。机构投资者开始转向配置的地方可能潜力较大,比如估值处于历史底部的板块。去年年底有些险资就开始大量配置银行股和地产股。

这也是笔者从去年9月以来反复强调的观点:上证指数没有系统性风险。但并不表示赛道股和核心资产(包括科創板和创业板里的高估值股票)不跌。凡是涨多了的股票,都会跌。跌多了,就会涨。所以,股票市场不需要线性思维,更多的是周期思维。或者就是老子道德经所言:反者,道之动也。

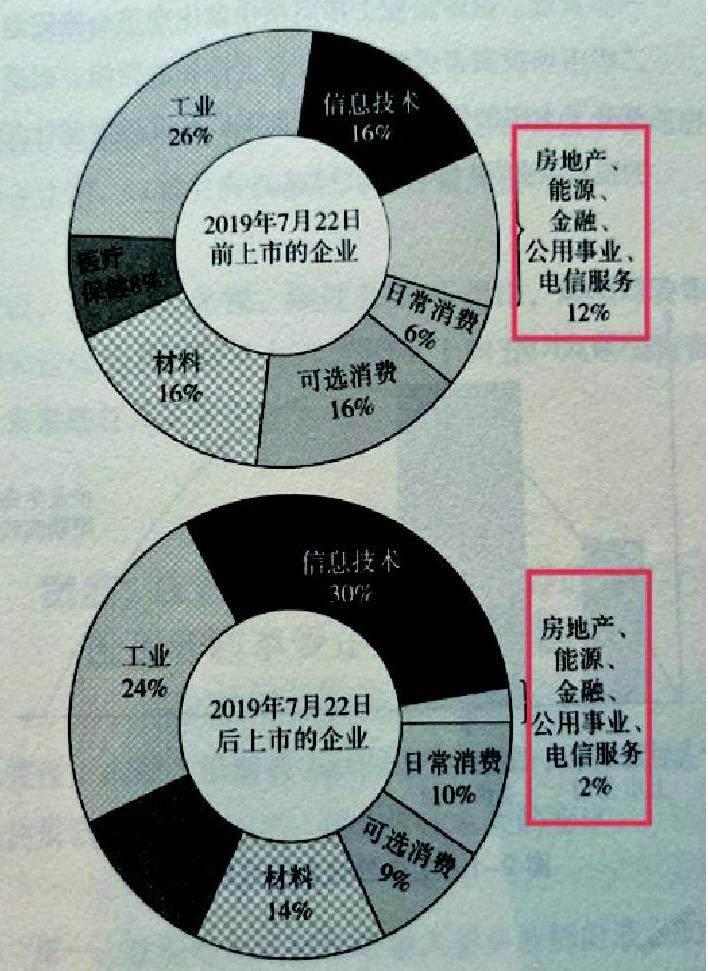

金融地产是A股的稀缺资源。因为2019年之后,房地产、能源、金融、公用事业等新上市占比越来越低。也就是说,供给越来越少,自然“物以稀为贵”。

如果金融地产继续跌怎么办呢?很好办。在历史底部位置继续加仓。按照我们的策略,分批建仓,越跌越买。组合投资,分散风险。

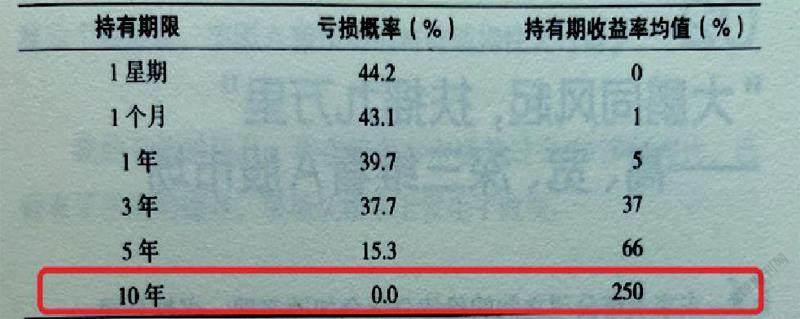

一般而言,你在底部买入的低估值股票组合持有时间越长,往往收益越高。如果投资指数ETF更是如此。历史数据统计表明,持有万得全A指数10年,亏损的概率为零,而收益可以高达250%。

图一和图二资料来源:万得资讯

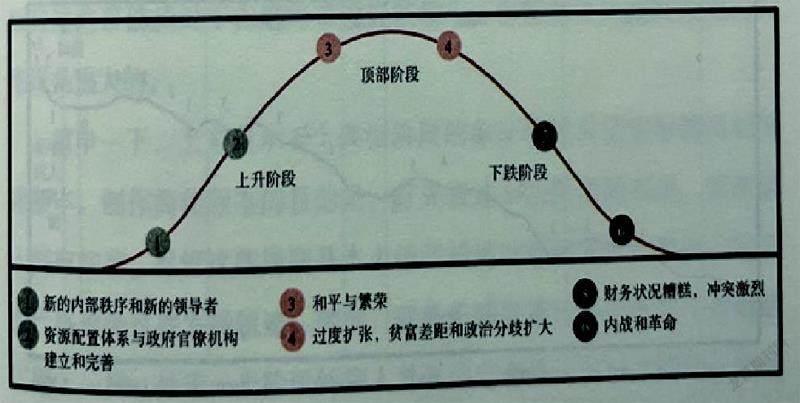

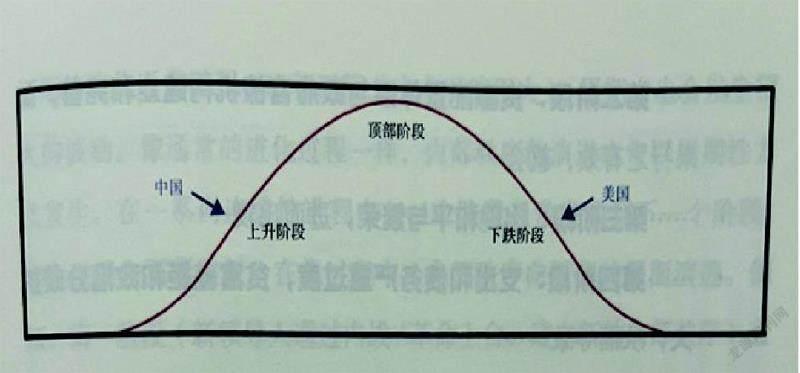

笔者最近看了一本美国知名对冲基金经理瑞·达里奥写的《原则》,谈到了美国所处的周期和中国所处的周期。他的结论就是中国仍处于上升周期的第二至第三阶段,各方面指标都处于不断强化的过程,而美国到了下降周期的第五阶段,矛盾重重,内部冲突加剧,未来美国面临内战的风险。

图三和图四资料来源:《原则》

达里奥的《原则》写了三个系列,从个人生活和工作的原则,写到了历史周期和国家兴衰变迁的原则,然而最后他都会谈到经济与投资的原则。

其实,这说明周期思维非常重要。中国人过去四十年及未来50年能够在各方面取得成功,很多程度上是因为国运。就像巴菲特所言,他之所以成为股神和曾经的世界首富,主要是中了“卵巢彩票”——正好受益于美国经济发展最高潮的时代(1949-2007年)。

如果我们说现在自己很幸运,那是因为我们正好处于中国国运上升期。有幸参与这段中华民族伟大复兴的历史阶段,是当今中国人的荣幸之至。伴随着国运的宏大趋势,实现财富自由只是其中的一个影响结果而已。假如我们生活在1840-1945年之间,那就真的不幸。

很多人投资容易走入极端,认为跌得多的东西,会越跌越没有价值。其实恰恰相反,跌得越多的东西,越有价值。否则,怎么存在价值低估的东西呢?

所以,中国老祖宗早就说了:贱下极则贵,贵上极则贱。如果把老祖宗这种辩证法思想学好,其实对我们投资是有帮助的。

所以,做投资至少要认真阅读两本中国传统文化典籍《道德经》、《易经》。

老祖宗的思想从没有过时,只是我们现代人学习得太少,理解太浅而已。真正理解足够深的话,你就可能是范蠡在世。