“招保万金”获公募基金增持国企、央企地产股机会或贯穿全年

2022-04-17熊颖

熊颖

国企央企背景的地产股在股价提振上能够走得比较久,至少今年还是有贯穿全年投资机会的可能性,他们更符合地产股中的价值股。因为伴随地产行业的洗牌,一半以上的地产公司都会倒下,剩下的市场就会主要由这些国企央企瓜分。

近一个月来(3月16日~4月14日),地产股拉升明显,不光地产指数(399241.SZ)涨幅33.45%,更有多家房企股价翻倍。市场有人喊出“地产股机会能演绎全年”。《红周刊》在采访中,不少职业投资人表示,地产股投资机会会呈现两极分化,这缘于基本面的分化。由于政策的边际放松,房地产板块会有短期的贝塔机会,但普涨时间不会持续太长;而国企、央企背景的地产股,基本面更优秀,投资机会仍可能贯穿2022全年。

二季度地产股会迎来方向性复苏但整个板块普涨周期不会长期持续

近期地产股的大幅拉升,背后主要受到政策的影响。微木资本创始人吕晓彤告诉《红周刊》:“2022年5.5%的GDP增速,意味着必须要把地产这一支柱产业做好,并且带动上下游产业链。所以我们可以看到,现在各地政策都在松绑,贷款利率下行、贷款比例上升等一系列利好信息的释放。这也向市场明确,国家整体仍要稳住房地产这一支柱产业。

此外,近期摩根大通报告也指出,在销售改善和需求端政策放松推动下,今年第二季中国地产股应该会迎来方向性复苏,尽管波动性可能会很高。并认为迄今为止2021财年业绩不佳、停牌、销售疲弱及违约等利空应该都已出尽。若以2021年10月峰值为基准,地产股可能有15~20%的上涨空间。

不过,吕晓彤同时也向《红周刊》表示,地产板块的普涨并不会持续太长时间。首先,我国现在城市化率65%,和欧洲国家70%相比,城市化进程基本结束;第二,中国人口已达到高峰并开始衰退,老龄化越来越严重;第三,现在市场还有6亿平方米的存量,人均住房面积50平方米,这一均量已大大超过发达国家;第四,中国老旧城市改造和医院学校建设基本完成,有些地方小学甚至都招不到学生,所以也不需要那么多房子了。

综上四方面,他认为除了北上广深等一线城市,中国的房子已经冗余,高速增长时期已过,再加上房住不炒是基本国策,房子作为投资品的时代已一去不返。后续房地产每年的新增开发面积也非常少了,且基本上市场份额也是被国企央企“吃掉”,所以地产板块普涨难持续。

去年四季度资金开始流向地产国企、央企投资机会或贯穿2022全年

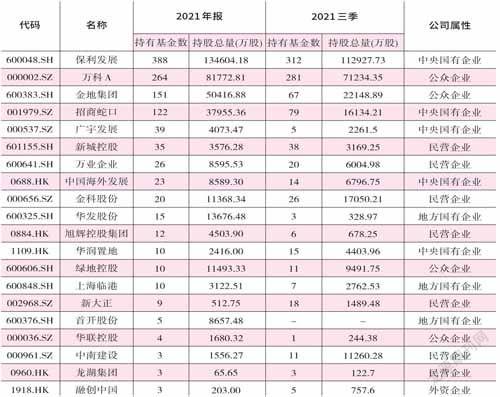

从去年四季度开始,资金开始明显流入地产板块。《红周刊》对比2021年三季度和2021年报基金前十大重仓股发现,部分地产股无论是它的持股基金数,还是基金持股股数,都出现了明显增幅(见表1)。

表1 公募基金青睐的地产股TOP20

数据来源:Wind

通过表格可以发现,保利发展的持有基金数和对应的基金持股总量依然位列房企排行榜榜首,且持有基金数从去年三季度的312只增至2021年末的388只,与之相对应的同期基金持股数量也从11.29亿股增至13.46亿股。

此外,万科A的基金持股总量从去年三季度的7.12亿股增至2021年末的8.17亿股;金地集团基金持股总量从去年三季度的2.21亿股增至2021年末的5.04亿股;招商蛇口基金持股总量从去年三季度的1.61亿股增至2021年末的3.80亿股。

更加值得一提的是,基金不仅仅将目光聚焦于“招保万金”,其他规模房企也吸引了不小关注,如,此前鲜少有人问津的广宇发展、华发股份、旭辉控股等房企。其中,关注度增长最为明显的要数华发股份,2021年三季度末时,华发股份持有基金数仅有3家,且对应基金持股总量为328.97万股;而到了2021年年末,该地产股的持有基金数增至15家,对应基金持股总量也增至1.37亿股。

不过,《红周刊》梳理发现,从房企规模来看,基金多看好市占率较高的大型、中型房企,相反,小型房企相对较少;而从公司属性上来看,基金又普遍看好国企、央企或国资背景的地产股,民营背景所占比重相对较少。比如,在地产股中基金持股总量排名前十榜单中,仅有新城控股、万业企业、金科股份三家属于民营企业。

此前,中欧基金经理曹名长在接受《红周刊》专访时就表示,地产行业具有Alpha机会。虽然增长速度较慢,但竞争格局很好,龙头公司仍在提升市场份额。这一投资逻辑和基金的地产持仓特点一脉相承。

而吕晓彤也持续看好国企央企背景的地产股。他表示,国企央企更安全,且本身预期也都很充分。国企央企大概率会每年保持10%~15%的增长速度,但其他地产股的股价波动可能更多是炒作成分。

深谙地产行业的财经知名博主@朱酒向《红周刊》表示,国企央企背景的地产股在股价提振上能够走得比较久,至少今年还是有贯穿全年投资机会的可能性,它们更符合地产股中的价值股,带着很强的成长基因,因为伴随地产行业的洗牌,一半以上的地产公司都会倒下,连拿地的能力都没有,那么剩下的市场就会主要由这些国企央企瓜分。

中交地产等部分地产股涨幅显著背后或系游資炒作

《红周刊》梳理发现,3月16日至今(4月14日),基金青睐的地产股TOP20区间涨跌幅多维持在30%~40%涨幅左右,这一区间涨幅和地产指数基本保持一致。

不过,近期地产板块表现更为出色的并非受基金青睐股。如此前股价长期维持在7元/股上下的中交地产于3月16日开始爆发多日连续涨停,4月14日收盘,区间涨跌幅高达246.33%,位居近期地产股涨幅榜首。这期间,中交地产的区间换手率高达157.89%(见表2)

表2 近期换手率、涨幅双高房企

数据来源:Wind

而中交地产的基本面并不出色。其2021年年报显示,2021年实现营收145.42亿元,同比增长18.23%;实现归母净利润2.36亿元,同比减少32.19%。且同一年时间,虽然中交地产签约销售额微增5.07%至560亿元,但销售面积实则同比下滑5.79%,至228.51万平方米。根据Wind数据,中交地产剔除预收账款后的资产负债率为87.36%,“三道红线”仍处于踩线状态。多位投资人向《红周刊》记者分析表示,中交地产这种股票炒作的可能性很大。

《红周刊》还注意到,此前连续多年十大流通股股东未出现较大变动的中交地产在2021年年报中出现了“三减一退”,其中大股东重庆渝富资本运营集团有限公司减持0.76%总股本。且根据中交地产近期披露的两则减持公告,重庆渝富在2021年9月11日到4月12日之间,持股比例从10.69%降至8.96%,占到中交地产总股本的1.72%。减持均价为7.07元/股,合计套现8463.3万元。而后续,重庆渝富还将继续减持,在公告后15个交易日的6个月内,计划减持中交地产股份不超过2086.30万股,占公司总股本比例3%。

值得关注的是,和中交地产类似,同样具备高换手率、高涨幅的地产股不在少数。如,3月16日~4月14日期间,天保基建区间涨幅为171.53%,区间换手率为410.42%;渝开发区间涨幅86.3%,区间换手率为189.43%;阳光城区间涨幅44.3%,区间换手率为310.41%。

@朱酒向《红周刊》表示,当前地产板块虽然也存在一个恢复过程,企业也属于未来向好,但地产股里面有一半以上的成分都是他认为,当前上涨的地产股可以划分为三大类别:一类是真正的能够保持长期较好发展的房企,主要是央企国企;一类是困境反转型,比较典型的特征就是从去年下半年开始到现在跌幅特别大的房企;最后就是纯炒作类型,一般市值不大换手率特别高。比如说换手率高到连续每日都是两位数涨幅,有的甚至连续好几天都是20%的换手率,这种是投资资金的可能性较小,都是游资炒一把就走。

吕晓彤也提醒表示,当前地产板块炒作居多,且大多也已經炒到位了。

基本面是区分炒作和成长股的试金石国企、央企“三道红线”更经得起考验

吕晓彤认为,要区分被炒作还是被长期投资的地产股,还要看基本面。地产的高速增长已经过去,基本面差的房企无法维持股价的持续拉升,拉到最后还是回调、后撤。

@朱酒也表示,用PE来衡量股票投资价值的方式,对当前地产股来说参考性不大,因为从刚刚发布的2021年年报来说,大部分地产公司都有计提减值,所以整体PE是偏高的,并不能客观真实地反映一家房企的企业现状,投资人要结合房企的自身债务表现、自身经营以及拿地能力来看。

自2020年8月,“三道红线”政策新规出台后,就一直被视为衡量房企债务表现的硬指标。而根据目前已对2021年年报对应“三道红线”进行披露的房企数据来看,相比民营企业,绝大多数的国企、央企三道红线更趋安全稳健,如中国海外发展剔除预收账款后的资产负债率53.6%、净负债率31.1%、现金短债比3.42;招商蛇口发展剔除预收账款后的资产负债率61.67%;净负债率42.82%;现金短债比1.25。可以看到,上述房企的三大指标不光都在“安全线内”,还都实现了较为明显的优化效果。

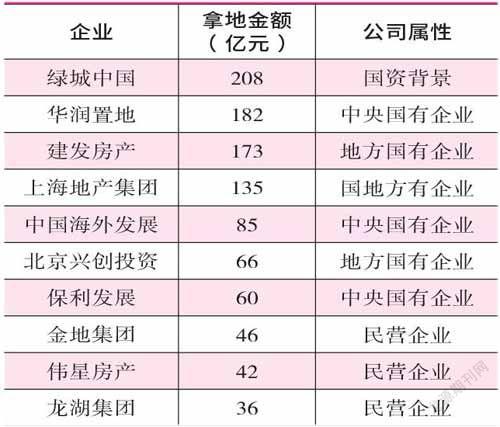

而在拿地方面,也可以看到,今年前3个月的土地市场主要也都被国企、央企以及国资背景房企包揽。据中指数据,在2020年前3月的房企拿地排行榜中TOP10中,国资背景的绿城中国拿地金额208亿元,位列榜首;国企央企背景的华润置地、建发房产,上海地产集团拿地金额也都在百亿以上;而仅有3家民营企业上榜前十,且拿地金额相对较少(见表3)。

表32022年前3月房企拿地排行榜TOP10

数据来源:Wind