非洲地区固体矿产勘查形势及其对中国“走出去”战略的影响

2022-04-14王秋舒师江朋杨日红元春华连长云

王秋舒,师江朋,杨日红,元春华,连长云

(1.中国地质调查局发展研究中心,北京 100037;2.北京中海云金矿业咨询有限公司,北京 100101)

0 引 言

非洲是世界上最古老的大陆之一[1],矿产资源极为丰富,金、金刚石、铜、铀等储量均居世界首位,铬、锰、镍、钴、铝土矿、石油和天然气等也占有较大比例。据统计[2],非洲矿产资源总价值占全球的23%,但其矿产资源产量价值仅占全球的9%,亟需进一步的开发。矿业对非洲国家经济发展的意义重大,甚至是部分非洲国家的支柱产业。非洲受历史、资源禀赋、基础设施等诸多方面因素的影响和限制,其矿产资源的勘探和开发程度在不同地区存在一定的差异,总体来看,南非地区和西非地区的地质勘查与矿产开发程度要好于其他地区。

非洲是中国海外矿业投资的热点地区,截至2019年底,中国对非洲采矿业直接投资存量为110.2亿美元[3]。中国矿业企业投资矿种有金矿、铜矿、铝矿、铀矿和铁矿等。2010—2020年,非洲矿业投资活动较为活跃,累计固体矿产勘查投入达183.4亿美元,占全球投入总量的14.62%[4]。然而,近几年非洲地区“资源民族主义”抬头,部分国家已完成矿业法律法规的调整,取消了相关政策优惠,增加相关税收和国民福利保障,加强了对本国自然资源的控制。叠加世界经济形势低迷等不确定因素影响,目前非洲的整体勘查形势不容乐观,可能会对非洲地区的固体矿产勘查投入规模造成一定程度的冲击。众多学者对非洲矿产勘查情况进行了研究,孙春强等[5]系统总结了2000—2012年非洲固体矿产勘查的形势和重要进展;王秋舒等[2]对非洲矿业合作模式进行了探讨并提出了对策和建议;谢锋斌[6-7]则对非洲地区的矿业投资环境进行了深入的研究。然而,这些研究缺乏对非洲地区近年来矿产勘查投入热点的精准分析,减弱了对非洲矿业活动的指导意义。鉴于此,本文系统梳理了非洲地区过去十年的勘查投入情况,总结新发现的重大矿床,分析目前的勘查形势对矿业投资的影响,为中资矿业企业在非洲的投资活动提供参考。

1 非洲固体矿产勘查形势变化

1.1 非洲地区固体矿产勘查总体形势

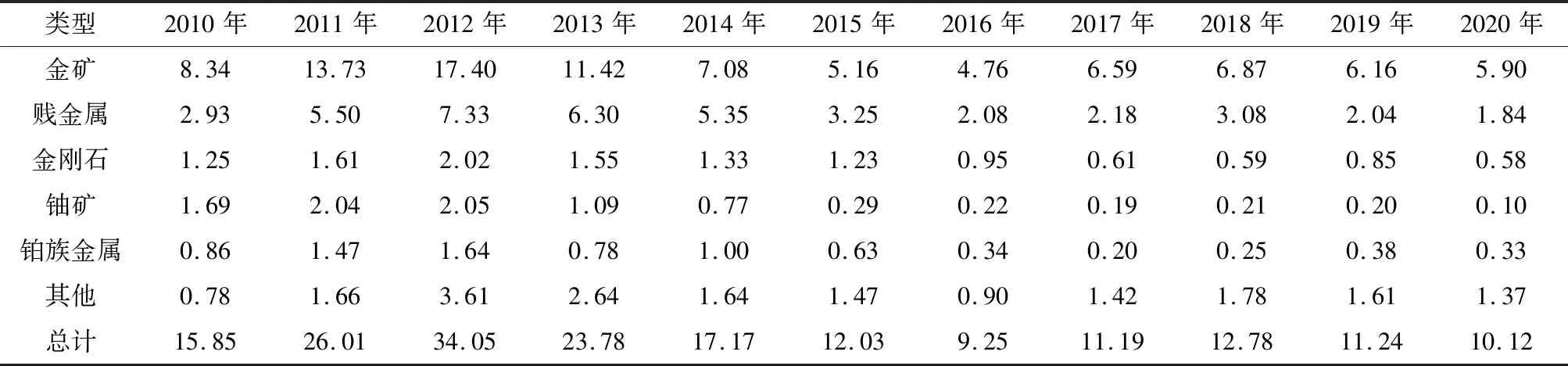

2009年,受金融危机和世界经济衰退影响,非洲固体矿产勘查投入大幅回落至12.30亿美元。2009年后,随着世界经济的稳步复苏和全球金融宽松政策的实施,非洲地区的固体矿产勘查投入快速回升,2012年达到顶峰,为34.05亿美元。随后逐年减少,2016年触底至9.25亿美元,2017年后缓慢回暖,2018年勘查投入达到12.78亿美元,但仅为2012年的约三分之一(表1和图1)。2019年打破了前几年的回暖态势,2019—2020年持续下滑;2020年非洲地区固体矿产勘查投入仅为10.12亿美元,较2019年减少了1.12亿美元,同比减少9.96%,下降幅度在所有地区中排名第二位,略好于全球10.3%的下降平均水平。2020年非洲的全年固体矿产勘查投入仅占全球的12.1%,与2019年基本持平,接近历史最低水平。勘查投入主要在矿山勘探领域维持了一定的水平,草根勘查和矿产详查均出现了大幅度减少,一方面,由于全球矿业投资者保守情绪加重,将主要资金投入集中于收益较为明确的矿山勘探;另一方面,非洲地区的政治不稳定和矿业政策收紧影响了投资者的热情,吸引力大幅降低。尽管如此,2020年在非洲地区开展勘查的矿业公司数量依旧大幅增加,达到360家,但公司平均预算从2019年的430万美元降至2020年的281万美元。

图1 2010—2020年非洲地区固体矿产资源勘查投入趋势情况Fig.1 Investment trends of solid mineral resources exploration in Africa from 2010 to 2020(资料来源:文献[4])

表1 2010—2020年非洲地区勘查投入情况Table 1 Exploration investment in Africa from 2010 to 2020 单位:亿美元

1.2 勘查目标矿种变化

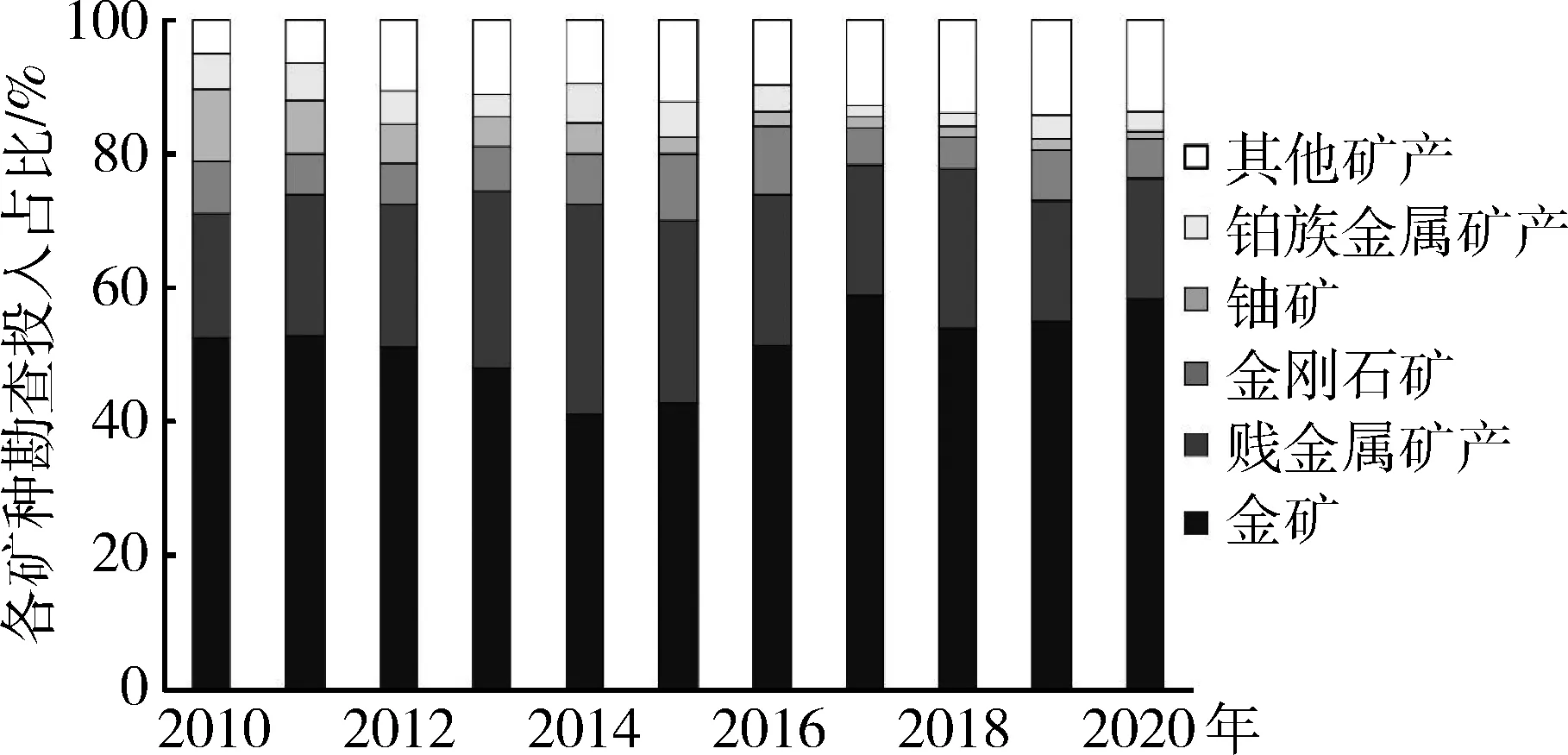

1)非洲金矿勘查投入在2012年达到11.42亿美元,在2016年达到历史最低点,即4.76亿美元,此后缓慢恢复。近十年,金矿勘查投入占非洲勘查总投入的一半左右,并有进一步扩大的趋势(图2),这显示出金矿在非洲地区矿业部门中的优势地位,2020年非洲的金矿勘查投入为5.90亿美元,较2019年减少了2 590万美元,同比减少4.2%。从地区来看,西非地区仍然是非洲金矿勘探的热点地区和中心地带,吸引着非洲地区金矿勘查的大部分资金投入,但仍出现了大幅减少。

图2 2010—2020年非洲地区各矿种勘查投入占比情况Fig.2 The proportion of various minerals exploration investment in Africa from 2010 to 2020(资料来源:文献[4])

2)非洲贱金属勘查投入在2012年达到7.33亿美元,后逐年减少至2016年的2.08亿美元,2018年恢复至3.08亿美元。但在2020年非洲地区贱金属勘查投入仅为1.84亿美元,较2019年减少2 010万美元,同比减少了9.9%,为近十年来最低。2010—2020年,贱金属的勘查投入占非洲总勘查投入的20%左右,2020年占比下滑至18.2%,且有进一步缩小的趋势。

3)非洲金刚石勘查投入在2012年达到历史最高的2.02亿美元,此后逐年减少,2018年触底至5 850万美元,而2019年非洲金刚石的勘查投入达到8 450万美元,较2018年增加了2 600万美元,同比增加了44%,为2013年以来的首次增加。但在2020年又回落至5 750万美元的历史最低水平。

4)非洲铂族金属勘查投入在2012年为1.65亿美元,随着全球勘查投入的整体减少而波动,2017年达到历史最低,仅有1 990万美元。2020年非洲地区铂族金属勘查投入为3 250万美元,同比减少14%,其勘查投入主要在南非地区,达2 520万美元,占非洲地区铂族金属总勘查投入的78%。

5)非洲铀矿勘查投入在2012年达到2.05亿美元,并在2017年下降至1 940万美元,2018年小幅恢复至2 140万美元。2020年非洲铀矿勘查投入为1 020万美元,较2019年下降了48.2%,为近十年来最低水平。铀矿勘探投入主要在纳米比亚(620万美元)和尼日尔(240万美元)两个国家。

6)非洲其他矿产勘查投入在2012年达到3.61亿美元,2016年回落至0.90亿美元,此后触底反弹,从2017年开始呈上升趋势,2018年达到1.78亿美元(图3)。2020年回调至1.37亿美元,同比下降了14.6%,减少了约2 340万美元[8-10]。

图3 2010—2020年非洲地区各矿种勘查投入变化趋势Fig.3 The trends of mineral exploration investment in Africa from 2010 to 2020(资料来源:文献[4])

1.3 勘查目标国变化

过去十年,非洲各个国家的矿业发展程度不一,勘查投入变化较大。2010年,整个非洲地区的勘查投入主要集中在刚果(金)、南非、加纳、纳米比亚、赞比亚、布基纳法索和坦桑尼亚等国家。随着刚果(金)境内一系列铜矿的勘探开发,其占比迅速攀升,2014年其勘查投入占整个非洲地区勘查投入的17.83%,处于绝对主导地位,其次为南非、布基纳法索、赞比亚、坦桑尼亚和加纳。2014年后,各国的勘查投入占比进一步调整,布基纳法索、马里、科特迪瓦和加纳等西非国家占比开始显著增加,坦桑尼亚和赞比亚占比则进一步萎缩。2020年,非洲地区勘查投入的主要国家为刚果(金)、科特迪瓦、布基纳法索、马里、加纳和南非,分别达到1.41亿美元、1.08亿美元、1.05亿美元、0.98亿美元、0.89亿美元和0.77亿美元,除科特迪瓦和马里外,其他国家较2019年均有不同程度的减少;此外,坦桑尼亚、纳米比亚和安哥拉等南部非洲国家的勘查投入也出现了不同程度的减少。

刚果(金)的勘查投入金额连续九年在非洲国家中排名第1位,2020年勘查投入总额为1.41亿美元,较2019年同比减少33%,即3 370万美元。科特迪瓦2020年的勘查投入为1.08亿美元,较2019年大幅增加了35%,即2 770万美元,为近十年非洲地区增长最快的国家。布基纳法索2020年的勘查投入为1.05亿美元,较2019年下降了22%,即2 970万美元,尽管如此,仍连续九年居非洲地区第2位或第3位,这主要得益于金矿勘查投入的增加。马里2020年勘查投入较2019年小幅增加,从第4位升至第3位,而加纳和南非则出现较大幅度下滑(图4)。

图4 2010—2020年非洲地区主要矿业国家勘查投入占比变化情况Fig.4 The proportion changes of exploration investment in major mining countries in Africa from 2010 to 2020(资料来源:文献[4])

非洲国家近十年的勘查投入在世界中的占比出现一定程度的萎缩,从2012年的16.59%最高点回落至2020年的12.14%。刚果(金)的勘查投入在2013年出现爆发性增长,2013—2018年六年间始终居世界固体矿产勘查投入最多的国家的第10位,2018年勘查投入全球占比2.80%,在世界上位居前列,2019—2020年连续两年下滑,2020年全球排名下滑至第12位,占比仅为1.69%。南非勘查投入占比近十年长期徘徊在第11~20位,2020年全球占比仅为0.93%,并仍有进一步下降的趋势,这与南非近年来延续的矿业政策调整以及矿产储量减少、品位下降等因素有关。西非国家则提升明显,科特迪瓦、布基纳法索和马里的勘查投入全球排名分别从2012年的第28位、第21位和第24位上升至2020年的第14位、第15位和第16位。

2 非洲勘查项目重要进展

2.1 金矿

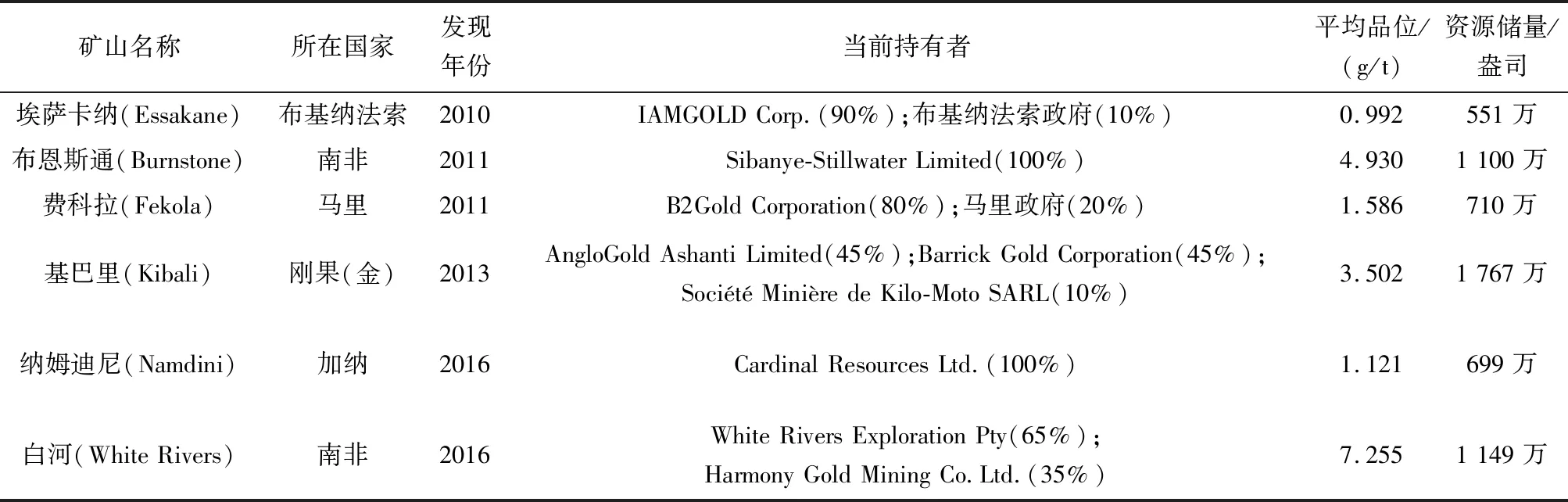

非洲地区国家在过去十年中共发现6个特大金矿,黄金资源储量高达5 697万盎司,占世界新发现黄金资源储量的37%(表2)。

表2 2010—2020年非洲地区金矿重大发现Table 2 Major discoveries of gold in Africa from 2010 to 2020

埃萨卡纳(Essakane)金矿位于布基纳法索萨赫勒(Sahel)地区。2018年,Iamgold公司在戈西(Gossey)探矿区完成了第二阶段的扩边钻探工作,累计完成DD孔17 922 m和RC孔31 918 m。2018年12月31日,Iamgold公司宣布埃萨卡纳(Essakane)金矿矿石总储量为2亿t,金品位为1 g/t。目前,该项目黄金资源储量达到551万盎司。

布恩斯通(Burnstone)金矿位于南非普马兰加(Mpumalanga)省。2011年,前持有者Great Basin Gold Ltd公司获得布恩斯通金矿的金资源储量约为1 260万盎司,推断金资源量约为1 010万盎司。2015年期间,Sibanye-Stillwater Limited公司完成了可行性研究,并计划年产黄金10万~12万盎司。2016年12月,报告称布恩斯通已测总储量达到210万盎司,总资源量达到890万盎司。

费科拉(Fekola)金矿位于马里卡伊大省地区。2012年,Papillon公司报告了钻探层位中有共计120个样品见矿,品位为8.06~12.22 g/t。2015年完成矿山设计,矿山设计寿命为12.5 a,采矿回收率为92.8%,总产量为345万盎司。2018年,B2Gold公司报告了费科拉金矿的最新储量和资源量,矿石储量为4 920万t,品位为2.35 g/t;矿石资源量为9 281万t,品位为1.92 g/t,推断矿石资源储量为2 650万t,品位为1.61 g/t。2019年,B2Gold公司在费科拉金矿完成了进一步钻探工作,并更新了资源量,目前,该矿山金资源储量达到710万盎司。该公司计划在Anaconda地区再进行30 000 m的延伸钻探。

基巴里(Kibali)金矿位于刚果(金)东方(Orientale)省。2012年,盎格鲁公司在基巴里中戈伦巴(Gorumbwa)地块开展了大量钻探工作并升级了资源储量。2014年完成了三个阶段的补充钻探,获得47万盎司的金资源储量,品位为3.21 g/t。2019年,盎格鲁黄金公司进一步开展补充钻探工作,目前矿石总储量为1.561亿t,品位为3.5 g/t。2019年黄金产量达到75万盎司。

纳姆迪尼(Namdini)金矿位于加纳上东(Upper East)地区。2016年,Cardinal Resources公司在纳姆迪尼共完成了33个DD钻孔、28个RC钻孔和17个RC+DD钻孔,共计17 016.8 m。矿石资源储量为1.2亿t,品位为1.1 g/t,推断矿石资源储量为8 400万t,品位为1.2 g/t,金资源储量499万盎司。2018年Cardinal Resources公司在恩东戈(Ndongo)发现了一个新的金矿体,名为Ndongo East。该公司计划进行进一步的勘查工作,以确定详细资源储量。

白河(White Rivers)金矿位于南非自由州(Free State)地区。2014年底,White Rivers Exploration Pty公司和Harmony Gold公司签订了合资协议,以勘探和开发Harmony Gold公司在南非自由州地区所拥有的金矿,分别持有65%和35%的初始权益,其中,W.R.公司需将投资和管理勘查活动提高至可行性研究水平。该金矿的矿石资源储量合计4 020万t,品位8.89 g/t,金属资源量1 190万盎司。该项目还推断铀资源储量为910万t,U3O8品位为460 g/t。

2.2 金刚石

非洲地区过去十年金刚石矿床重大发现较少,但仍有零星的金刚石小型矿床新发现。莱索托王国莱索托(Letseng)矿区新发现多颗最大超过370 ct的金刚石原石,Gem Diamonds公司收购莱索托金刚石矿以来,已累计开采出60颗超过100 ct的宝石级金刚石原石。马里西部地区新发现了21个矿床级金伯利岩筒,其中已有8个证实含有金刚石矿石,仍有待进一步的勘探。安哥拉境内鲁罗(Lulo)金刚石矿区投产至今,已开采出24颗超过100 ct的金刚石原石。刚果(金)金刚石矿床主要分布于开赛及东北部地区中新生代金刚石成矿区内,新发现的奇布伟(Tishibuwa)岩管金刚石矿潜力巨大。博茨瓦纳奥拉帕金刚石矿山2010年矿石开采量近1 300万t,生产金刚石952万ct,品位1.3 ct/t,另一座卡罗维(Karowe)金刚石矿山2015年发现了世界第二大金刚石,重达1 758 ct。南非新发现的Venetia矿床,含金刚石资源量约为1亿ct,品位1.2 ct/t。

2.3 有色金属矿产

过去十年,非洲的有色金属矿产勘查成果显著,其勘查投入持续加大,发现了多座世界性铜、镍矿矿山,未来仍有可能出现比较大的勘查发现(表3)。

泽贝迪拉(Zebediela)镍矿位于南非林波波(Limpopo)地区。2011—2012年,URU公司公布了泽贝迪拉(Zebediela)的一系列钻探成果,多孔位见矿,品位为0.25%~0.28%,证实了在矿区西北偏南方向上存在一个连续长度超过3 km的矿体,平均宽度超过1 km。2014年,URU公司与南非黑人经济赋权机构(Black Economic Empowerment)寻求合作,以帮助开发泽贝迪拉矿山。2017年4月,URU公司对泽贝迪拉磁铁矿冶炼开展测试工作,并追加了1 500 m的钻探计划。URU公司在2020年8月重启勘探工作,包括12个孔钻探计划,并预计于2021年3月完成。该矿山目前拥有镍金属资源量400万t。

戈戈塔(Gogota)镍矿位于几内亚恩泽雷科雷(Nzérékoré)地区。2012年8月,Sama Resources公司公布在戈戈塔(Gogota)红土矿中开展了15个钻孔。GG34钻孔11~16 m见矿,Ni品位为1.49%,Co品位为0.1%;GG35钻孔8~15.5 m见矿,Ni品位为2.39%,Co品位为0.08%,成矿类型类似于萨马普卢(Samapleu)矿山的镍-铜硫化物矿化。2018年6月,Sama Resources公司公布戈戈塔(Gogota)矿石资源储量为4 489万t,Ni品位为1.28%,Co品位为0.13%,Sc品位为29 g/t。镍金属资源量约为60万t。

卡莫阿-卡库拉(Kamoa-Kakula)铜矿位于刚果(金)卢阿拉巴(Lualaba)地区。目前是艾芬豪矿业与紫金矿业的合资项目。2014年,艾芬豪矿业在卡莫阿-卡库拉完成了37个DD钻孔,总计10 030 m;同年9月开展了另外45个钻孔,共计11 269 m,在DKMC_DD914钻孔中7.99 m处见矿,品位为7.26%;DKMC_DD952钻孔中4.97 m处见矿,品位为9.12%。2016年10月,紫金矿业公布了卡莫阿-卡库拉(Kamoa-Kakula)勘探的初步资源估算结果。卡莫阿的资源储量9.44亿t,Cu品位2.83%,推断资源总计2.86亿t,Cu品位2.31%。卡库拉的钻探计划已扩大了60 000 m。卡莫阿-卡库拉于2020年10月正式进行第二阶段的开发,并于2021年7月进行第一批矿石生产。

西福尔兰(Western Foreland)铜矿位于刚果(金)卢阿拉巴(Lualaba)地区,邻近卡莫阿-卡库拉(Kamoa-Kakula)铜矿山。2018年艾芬豪(Ivanhoe)公司对该矿区4.5 km×1.5 km靶区范围开展了钻探工作。按照1%和2%的边界品位,发现在306 m深处见矿,矿体厚3.94 m,Cu品位为5.46%。其他钻孔也有见矿,441~523 m处,矿体厚度为3.0~9.4 m,Cu品位为5.81~7.61%。矿体远未封闭,资源量有进一步扩大规模的潜力。

2.4 铀矿

非洲共有22个国家发现铀矿资源,目前正处于开采阶段或勘查阶段,铀资源量较大的国家有南非、纳米比亚、尼日尔、博茨瓦纳和坦桑尼亚。

湖山(Husab Mine)铀矿位于西南非洲纳米比亚埃龙戈(Erongo)地区,是近年来发现的世界级铀矿床,U3O8资源量约为29.3万t,居世界第3位。矿山年开采矿石1.4亿t,年处理矿石量1 500万t,矿山设计年产量6 800 t U3O8,可满足40台百万千瓦级核电机组近二十年的铀矿需求。2012年,中国广核集团有限公司对湖山(Husab Mine)铀矿上进行100%的股权收购;2013年4月,该矿山建设工作正式启动;2014年,铀矿剥采生产。

2.5 其他矿种

巴拉马(Balama)石墨矿位于莫桑比克德尔加杜角(Cabo Delgado)地区,于2014年被发现,是世界最大的石墨矿。巴拉马(Balama)的石墨矿石储量为1.075亿t,石墨品位为15.73%,矿石资源储量为14亿t,石墨品位为10.6%。2019年,巴拉马矿山生产石墨153 000 t。

克鲁里(Colluli)钾盐矿项目位于厄立特里亚北红海(Semenawi Keyih Bahri)地区,是一个世界级钾盐矿床。克鲁里(Colluli)的资源储量为26 181万t,KCl品位为17.94%,资源储量为67 448万t,KCl品位为17.98%。克鲁里钾盐矿设计年产47.2万t硫酸钾,矿山设计开采年限超过200 a。

西芒杜(Simandou)铁矿位于几内亚恩泽雷科雷(Nzérékoré)地区,是非洲最大的露天铁矿床。已探明的铁矿石储量资源量总量约为22.5亿t,潜在资源储量约为50亿t,矿石品位介于66%~67%,位居世界前列。2012年,中国铝业集团有限公司参与西芒杜铁矿3号矿块和4号矿块的开发,2016年通过进一步收购获得该项目80%的权益。2020年,中国宏桥有限公司参与的“赢联盟”竞得西芒杜铁矿1号矿块和2号矿块的开发权,目前相关合作已经进入了实质性阶段。

姆巴拉姆(Mbalam)铁矿位于喀麦隆东部地区。2012年9月,Sundance公司大发现了该矿床。目前姆巴拉姆(Mbalam)的矿石资源储量为39.24亿t,铁品位为33.1%。

马诺诺(Manono)锂项目位于刚果(金)坦噶尼喀(Tanganyika)地区,是目前世界上最大的未开发锂项目。2018年,AVZ公司在马诺诺(Manono)扩展区开展了一系列钻探工作,该公司报告了最新的矿石资源量为2.599亿t,Li2O品位为1.63%。计划下一阶段开展钻探工作以圈闭矿体,约70孔,共计20 000 m。矿山投产后预计锂矿石年产量约为44万t。

戈拉米那(Goulamina)锂矿项目位于马里锡加索(Sikasso)地区。2016年,Birimian公司报告称戈拉米那(Goulamina)矿产资源为2 780万t,Li2O品位为1.42%。2016年以来,该项目开展了数以十万米计的钻探工作,包括RC钻孔和DD钻孔。2018年,根据钻探结果矿石资源储量更新为6 500万t,Li2O品位为1.43%。2020年,Mali Lithium Ltd公司再次更新了矿石资源储量,提高至1.085亿t,Li2O品位为1.45%,预计2021年正式投产。

3 非洲地区固体矿产勘查趋势展望

3.1 未来勘查热点地区

过去十年,非洲金矿勘查的热点地区为西非地区,其吸引了金矿勘查投入的70%以上,未来仍将维持这一趋势。近几年西非地区金矿勘查项目数量持续增加,多个项目已进入生产或建设阶段,超过20个项目正在进行可行性评价,此外还有数百个项目正在前期勘查阶段。西非地区的金矿潜力仍有待进一步挖掘,西非各国矿业政策基本稳定,矿业投资环境有所改善。随着勘查投入的持续增加,未来几年有出现大型金矿的可能。

贱金属包括铜、镍、钴等,过去十年的勘查投入主要集中在中南部非洲地区,热点国家包括刚果(金)、赞比亚等。由于成矿条件优越,开发现状较好,未来仍将持续保持热度,过去未能开展生产的矿山也将在未来几年内正式投产,这将进一步刺激该地区铜镍钴矿的勘查热度。

铀矿未来勘查热点主要集中在西非东北部,如尼日尔北部、马里东北部、阿尔及利亚等。此外,中南部非洲如纳米比亚等国家,成熟铀矿山的运营,将带动周边国家地区的铀矿勘查热情。

铁矿、铝土矿等与风化成矿作用相关的矿床,这类矿床在西非几内亚周边地区成矿条件比较好,可能未来几年仍有发现大型铁矿、铝土矿的可能。

钾盐、石墨等具有特殊成矿条件的矿山,未来勘查热度不大,未来几年可能主要集中在已知成矿条件的国家或地区。

3.2 未来勘查形势

由于非洲大陆地质历史独特,成矿条件优越,资源禀赋极佳,很多矿产资源的储量在世界上位居前列,但限于基础地质工作欠缺,仍有较多勘查空白地区,有着相当大的勘查潜力,因此矿产勘查获得成果的可能性较高,这也是众多矿业公司进入非洲开展矿业投资的主要原因。然而,当前的勘查整体形势较为保守,多方面因素对未来非洲的矿产勘查活动造成一定影响。目前非洲“资源民族主义”倾向抬头,刚果(金)、南苏丹、几内亚、尼日利亚、马里等国家相继修改了本国矿业法,增加本国政府在矿业项目中的持股比例或提高矿业税收,取消了部分税收优惠。这一趋势成为影响多数矿业公司在非洲开展矿业活动的主要因素。

此外,政治形势的不稳定和矿业政策的不连续也是多数非洲国家的短板,如西非国家今年出现的大规模政治骚乱,投资者对本地区的矿业未来前景感到担忧。此外,基础设施破旧、优质劳动力匮乏、地方政府腐败等问题,也一直是影响外国矿业公司投资非洲地区矿业的重要因素。

总体来看,虽然非洲资源潜力十分巨大,但由于目前全球经济形势低迷,大宗商品价格下跌严重,矿业投资者寻求在更加稳定的地区开展矿业活动,短期内非洲矿产勘查热度将回归理性,各主要矿业公司将把精力主要集中在优质资产上,预计对非洲地区的勘查强度将进一步降低[5,11-14]。

4 中国企业在非洲地区开展固体矿产勘查的对策建议

1)投资矿种应选择区域优势矿产资源,减少投资风险,如西非地区铁、铝土、金等资源,非洲南部铜、钴、金、镍、铂族金属和金刚石等资源,中南部非洲的铀矿资源以及北非地区的磷矿等资源。投资国别应重点关注矿业成熟国家和成矿模式清晰的区域。如选择矿业活动活跃、矿业政策连续稳定、固体矿产资源禀赋潜力大的国家;选择已知成矿区带之间的“空白区”以及矿山外围区域[7,15-16];非洲地区基础勘探难度较大,对已知成矿区的深部及潜在的隐伏矿床进行详细勘探也是重要的勘查方向。

2)中资企业进入非洲前应做好充分的市场调查和分析,加强矿业项目尽职调查工作,谨慎评估投资国矿业政策变动风险和矿业市场波动风险,充分了解当地各项法律法规以及税收等政策,提高风险防控意识。还要做好资源评价及可行性研究工作,充分了解国内经济性评价标准和非洲国家之间的区别以及在项目上的适用性。

3)西方国家矿业公司在非洲矿业市场长期垄断,把控多数优质项目。目前国际大型矿业公司战略收缩,频频出让在非洲的一部分相对优质的矿产资源项目。在国内矿业环境收紧,环保力度加大,非洲矿产资源进一步释放的背景下,要注重与西方矿业公司之间的合作,创新合作方式,充分发挥我国企业的技术优势和资本优势,把握目前勘查形势低迷形成的机会窗口期,积极响应国家“走出去”战略,参与全球资源重组,建立长期稳定的海外资源供应基地。