国家组织药品集中带量采购价格降幅影响因素分析

2022-04-07孙言朱正杨莉,2

孙 言 朱 正 杨 莉,2

1.北京大学公共卫生学院 北京 100191 2.北京大学医学部卫生政策与技术评估中心 北京 100191

卫生费用的快速增长是世界许多国家面临的严峻挑战。作为卫生支出增长的强劲驱动因素之一,药品支出受到世界各国的广泛关注,而控制药品价格被许多国家视为控制药品支出的有效手段之一。[1]其中,内部参考价、外部参考价、成本加成定价、招标与谈判等方法被广泛应用于药品价格的管制之中,力求在控制药品支出的同时,保障药品的公平可及并促进创新。[2]

2009年之前,我国药品定价模式先后经历统购统销、价格放开、政府主导的价格管制等多个阶段。2009年之后,随着省级药品集中招标采购制度的逐渐建立,招标采购逐渐成为我国药品主流的定价方式。[3,4]2015年2月,国务院办公厅发布《关于完善公立医院药品集中采购工作的指导意见》(国办发〔2015〕7号),明确分类采购模式,即针对不同属性药品采用不同的定价与采购模式,其中明确针对临床用量大、采购金额高、多家企业生产的基本药物和非专利药品开展省级集中采购。[5]截至2021年12月,我国已经开展6批国家组织药品集中带量采购,共涉及225个品种,覆盖化学药、生物药等多种药品,价格平均降幅超过50%,运用市场机制有效控制了药品价格,降低药品支出。[6,7]2021年1月,国务院办公厅发布《关于推动药品集中带量采购工作常态化制度化开展的意见》(国办发〔2021〕2号),进一步明确完善市场发现价格机制,引导药品价格回归合理水平,同时要求按照“政府组织、联盟采购、平台操作”的要求,推进区域性、全国性采购联盟。[8]省级和省际药品带量采购联盟也在逐渐兴起。本文通过探究国家组织药品集中带量采购价格降幅的影响因素,为探索药品集中带量采购常态化、制度化开展背景下的创新模式提供相关建议。

1 药品价格形成机制及其影响因素

药品价格受到多种因素的影响,包括经济发展水平、卫生体系、招标规则、药品市场竞争态势等。有学者通过检索相关主题的文献认为按购买力平价计算,低收入国家药品的相对价格往往更高,同时更高的仿制药市场占有率、集中采购、招标等因素往往与更低的药品价格相关,较高的原研药市场占有率和药品加成政策往往与较高的药品价格相关。[1]有研究基于拍卖理论,从参与竞标企业角度对企业是否中选及中选价格影响因素进行分析发现,过往中标经历、具备原料药生产资质、具备组合投标潜力以及稳定的药品质量有助于企业中标,潜在竞争者更多以及企业距离更远则不利于企业中标。从中标价格的角度来说,当企业面临更多的竞争者、拥有更丰富的中标经验、具有组合投标潜力和更加丰富的产品线时中选价格更低;竞标企业距离更远时,中选价格更低。[9]

国内也有部分学者从实证或者理论的角度对集中采购背景下药品价格形成机制进行研究。有学者发现,在非带量采购背景下中标企业数量越多,中标价格反而更高,这一现象在非基本药物中更为显著。同时,排名前100企业和境外企业中标价格更高,这些都充分显示了非带量采购背景下市场行为的扭曲。[10]部分学者基于Hedonic模型从药品属性、市场竞争因素和药品管制政策三个角度对药品零售价格的影响因素进行系统探究,发现类似规律,即药品生产厂家数量越多、规格剂型数量越多,药品价格反而更高。销售费用、管理费用等均为药品价格的显著影响因素。[11]有研究基于博弈论理论对集团采购组织(Group Purchasing Organization, GPO)竞标过程中生产企业的行为进行推演发现,生产企业的成本敏感度对最优中选价格至关重要。[12]有研究从采购规则设计、产品特征两个角度对江苏省耗材带量采购降幅及其影响因素进行分析,认为产品的国产化比例对提高价格降幅作用最大,高值耗材价格受带量采购影响更为显著,相关文献明确了医院数量、带量比例、淘汰率对降幅增加有正向作用。[13]

2 资料与方法

2.1 数据来源

本研究使用数据来自相关政府网站和机构。其中中选产品相关信息来源于上海阳光采购网公布的中选结果,包括药品中标价格、中选厂家、剂型、规格、包装及转换系数等。潜在未中选产品相关信息来源于上市药品目录集及米内网,包括药品的剂型、规格、通过一致性评价日期以及是否为原研/参比制剂等。其中,潜在具备参选资格的企业通过比较第二批至第五批国家组织集采招标文件截止日期以及企业过评日期确定。厂家原料药登记数据来源于药品审评中心官网。带量采购前的市场份额信息来源于国家医保局价采中心。

2.2 变量选取

截至2021年12月,我国已经开展六批国家组织药品集中带量采购。其中第二批至第五批集中带量采购在采购药品范围、采购主体、申报资格、中选规则等方面基本保持稳定。因此,本文选取第二批至第五批带量采购竞标情况进行研究。

本文从企业角度分析国家带量采购竞标过程中企业的中标价格影响因素。因变量包括企业是否中选及价格降幅。根据药品差比价规则,本研究所用中选价格为单位可比价,并根据最高有效申报价计算价格降幅,研究样本为“厂家—品种”组合。在排除2019年药品采购金额缺失的13个品种后,总共纳入967个“厂家—品种”组合作为分析对象。

本研究纳入自变量包括企业市场占有率,是否具备原料药相关资质、潜在竞争者数量、企业所在地区等。因部分企业集采前产品尚未上市销售,本研究按照市场份额将企业分为三类:市场份额为0的企业(即“光脚企业”),市场份额在0~50%之间以及市场份额超过50%的企业。同时,尽管药品带量采购中企业针对不同品种分别投标,但是如果该批次带量采购涉及该企业多个品种,仍然有可能改变企业的行为,因此纳入是否具备组合投标潜力作为自变量。因第二批至第五批国家组织集中带量采购中选规则略有差异,本研究纳入集采批次作为控制变量(表1)。

表1 因变量和自变量选择情况

2.3 分析方法

因上海阳光采购网仅公布中选厂家的中选价格信息,单纯针对中标企业进行分析可能受到选择偏倚的影响。Heckman模型是处理存在样本选择问题数据的常见模型之一,通过引入逆米尔斯比率对选择性偏倚进行修正。[14]其中,Heckman模型的第一部分评估企业是否中选及其影响因素,第二部分评估企业中选后的价格降幅的影响因素。本研究借助Stata提供的heckman命令,使用Heckman模型进行分析,其中第一部分采用Probit模型,第二部分采用一般线性回归。对呈现偏态分布的中选价格降幅和潜在竞争者数量采用对数转换形式进行处理。其公式如下:

BidWinner=1(∑βiXi+∑βcCi+εi>0)

ln(price_fall|Bidwinner=1)=∑βiXi+∑βcCi+μi

3 结果

3.1 描述性分析结果

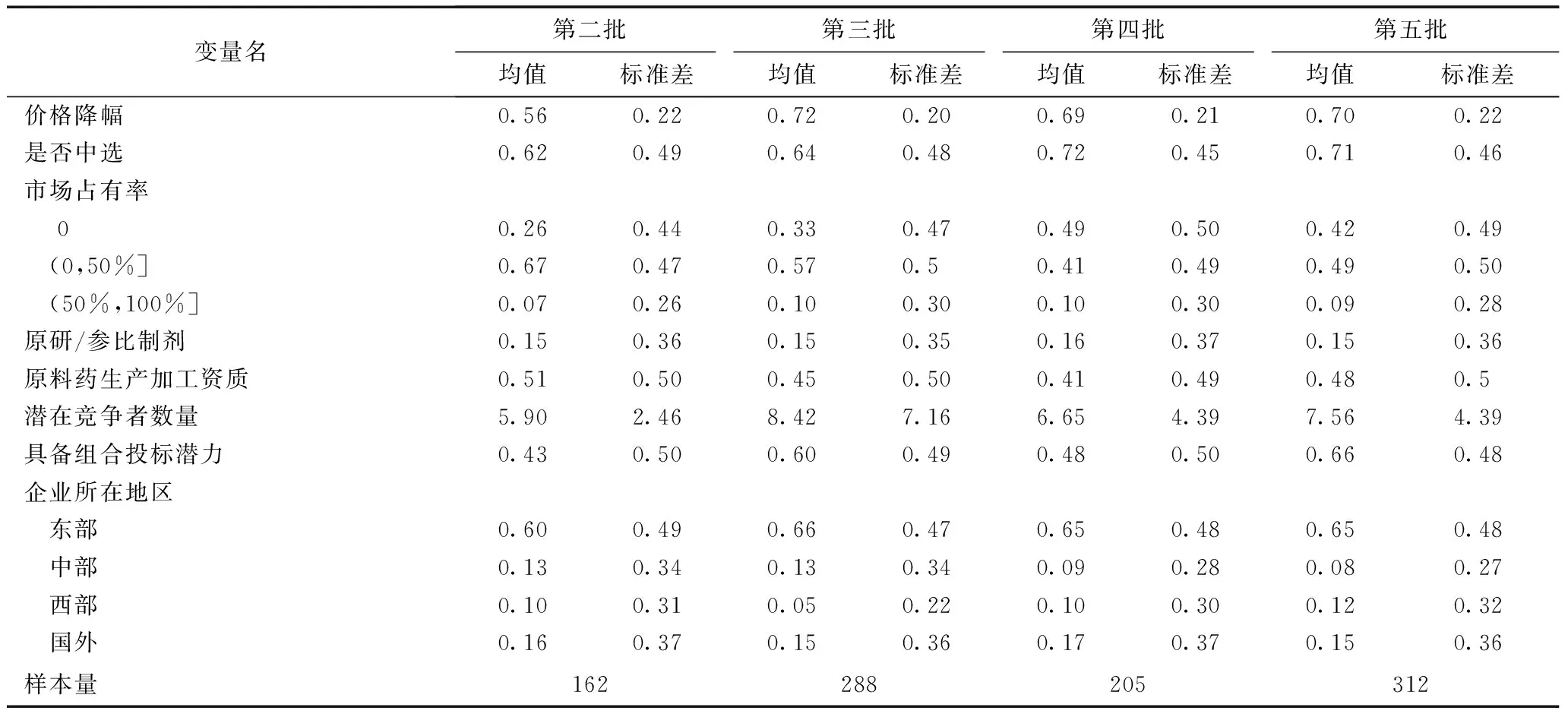

表2为描述性分析结果。研究样本中,第二批至第五批带量采购中标成功率分别为62%、64%、72%和71%,与最高有效申报价相比价格降幅分别为56%、72%、69%和70%。从企业市场份额来看,大部分具备相应资格企业市场占有率在0~50%之间,分别达到67%、57%、41%和49%;原有市场占有率为0的企业占比增高,分别为26%、33%、49%和42%。原研/参比制剂厂家占比稳定在15%左右;具备原料药相关资质和可以多重竞标的企业为50%左右。

从潜在竞争者数量来看,第三批集采中各品种平均潜在竞争者最多,达到了8.42个。具备组合投标潜力的企业占比较高,分别达到43%、60%、48%和66%。从竞标企业所在地区来看,东部地区的企业占绝对优势,分别占到竞标企业的60%、66%、65%和65%。

表2 具备竞标资格企业基本情况及价格降幅的描述统计

3.2 Heckman两阶段模型结果

从Heckman两阶段模型结果来看,逆米尔斯比率系数并不显著,说明并不存在选择偏倚。具备原料药相关资质的企业中选概率更高,原有市场份额更高的企业、原研企业以及国外药企中选概率更低。竞争组潜在竞争者数量越多,中选概率越低。

从价格降幅角度来看,虽然原研企业中选概率更低,但是原研企业倾向于以更大的降幅获得中选资格。与非原研企业相比,原研企业降价幅度高41%(P<0.1)。同时,潜在竞争者数量每增加1%,价格降幅增加0.26%。与“光脚企业”相比,原有市场占有率更大的企业降价幅度相似,但是市场占有率在50%以下的企业降价幅度低7%(P<0.01)。是否具备组合投标能力对企业是否中选以及降价幅度均无显著影响。

表3 Heckman两阶段模型回归结果

(续)

4 讨论

4.1 国家组织药品带量采购有助于“专利悬崖”的产生

本研究结果显示,控制其他因素后,原研企业中选概率较低,但原研药企一旦中选价格降幅往往更高,这与其他药品市场上常常出现的“专利悬崖”现象相对应。“专利悬崖”现象多指代原研药品专利期失效后,随着仿制药的不断出现或者国家政策的干预价格陡然下跌的现象。[15]但在中国,部分专利药度过专利期后,“专利悬崖”现象却很少出现,大量原研药企在度过专利期后仍然可以保持高价销售,且占据较高的市场份额。[16]从本研究结果显示,在带量采购开展的背景下,部分原研药企改变原有行为,采取低价中标的策略稳定市场份额,有效促进了“专利悬崖”的产生。部分研究显示,在带量采购开展之后,原研药企的采购额和采购数量均大幅下降,从侧面验证了本研究的结果。[17]

4.2 国家组织药品带量采购有助于形成合理的药品价格形成机制

一般来说,市场竞争程度增加,产品价格往往会随之降低。通过买方力量的集中,药品价格往往产生显著下降。如全球防治艾滋病、结核和疟疾基金(The global fund to fight AIDS, tuberculosis and malaria, GFATM)针对抗逆转录病毒药物开展的带量采购显著降低了依非韦伦的出厂价和售价,以及部分抗HIV和抗疟疾卫生产品的价格。[18-20]加勒比岛国联合开展带量采购可以获得比周边大国更低的药品价格,参与带量采购的岛国药品价格比临近领土较大国家低52%,药品支出下降16%~66%不等。[21]但是由于医药市场上广泛存在的信息不对称、药品加成和灰色利益链条,这一规律在带量采购开展前的中国药品市场往往并不适用。在未明确采购量的情况下,省级药品集中带量采购仅在降低采购成本,减少寻租行为上起到部分效果,但是并未从根本上改变扭曲的市场结构,降低药品价格的作用十分有限。[22]部分研究认为在以往带量采购中甚至存在中选企业越多,中选价格反而更高的现象。[10]在带量采购及药品零加成开展的背景下,企业依靠提升药品价格为带金销售提供空间的动机已经减弱,潜在竞争者更多,企业倾向于降低价格获取稳定的药品采购量,通过明确采购数量,降低供求双方的不确定性,市场竞争格局趋于合理。

4.3 带量采购竞争机制对原料药自产企业有所侧重

从回归结果来看,具备原料药生产和加工资质的企业中选概率更高,表明在当前竞争机制下,原料药生产企业有一定竞争优势。从保障供应的角度,具备原料药相关资质的企业能够更加有效地应对原料价格波动,减少供应风险。目前,带量采购中选规则中对原料药企业有一定倾斜但是并不突出。当同品种企业“单位可比价”相同时,按照供应地区、销量、过评时间和是否为原料药自产企业的优劣顺序依次确定是否中选。[23]截至2022年初,部分带量采购品种出现断供事件,涉及企业大多无断供品种原料药相关资质,更加凸显保障供应和原料药生产及价格监测的重要性。

4.4 当前竞争规则尚未体现组合投标的优势

从本文结果来看,具备组合投标能力的企业相较于不具备相应能力的企业在中选概率和价格降幅上并无显著差异。一般来说,当企业具有组合投标潜力时,可以通过针对部分品种更低的报价从而在整体上获益。尽管目前国家组织集中带量采购并未设置组合报价规则,但是企业可以通过对不同品种进行报价达到类似效果。来自广东省药品集采的实证研究显示,具备组合投标潜力的企业药品报价更低[9],但是该效果并未在国家带量采购中有所体现。这可能由于目前国家组织集中带量采购竞争较为激烈,企业在不能保证自己绝对中选的情况下,倾向于独立报出较低的价格,进而压缩了组合报价的空间。

4.5 带量采购触发机制仍有提升空间

研究结果显示,潜在竞争者数目越多,价格降幅也就越高。目前,针对带量采购的触发机制和品种纳入机制尚无明确文件进行规定,但是一般认为原研+通过一致性评价企业满足3家及以上的品种即可纳入国家药品带量采购。因此,在保障带量采购开展频率的基础上,动态调整触发机制,提升品种纳入门槛,可以进一步利用市场机制降低药品价格。

5 建议

国家组织药品集中带量采购促进了药品“专利悬崖”现象在中国的产生,有助于理顺药品价格形成机制,但是其规则设计仍有一定提升空间。一是尽管目前招标规则对投标企业的原料药自产能力有所侧重,具备原料药相应资质的企业中选概率相对较高,但是断供事件仍有所发生。在后续规则中可以进一步突出对药品供应保障的侧重。二是在后续中成药、生物药的采购中可以尝试建立组合投标机制,进一步跨品种整合买方资源,引导具备相应资质的企业进一步降低报价。三是在保障带量采购开展频率的基础上,可以通过动态调整机制,如将满足4家及以上企业过评的品种纳入集采,可以进一步通过市场机制,降低药品价格。

作者声明本文无实际或潜在的利益冲突。