货币政策、债务来源异质性与制造业企业资本结构动态调整

2022-03-19王宏昭朱力

王宏昭,朱力

货币政策、债务来源异质性与制造业企业资本结构动态调整

王宏昭,朱力

(安徽大学 经济学院,安徽 合肥 230601)

基于部分调整模型,通过构建债务来源异质性指数,建立我国A股501家制造业企业样本的动态面板模型,检验债务来源渠道多样化在价格型、数量型货币政策工具对企业资本结构动态调整的影响中所起的作用.研究表明,债务来源异质性与制造业企业资本结构调整速度成反比,货币政策扩张会推动调整速度提高,反之则降低,这种反应对价格型货币政策工具变动更敏感.债务异质性削弱了2类货币政策工具对企业资本结构的影响,多样化的融资渠道部分平抑了货币政策变动的影响,而渠道单一的企业对政策变动更加敏感.为使企业更好地适应货币政策引导,给出了相关建议.

价格型货币政策;数量型货币政策;债务来源异质性;资本结构动态调整;制造业企业

货币政策不仅涉及到国民经济的长期稳定与健康发展,同时也会影响企业对经营前景、融资环境及成本的预判.企业会通过调整以接近目标资本结构,而货币政策能够基于利率及信贷等途径加以作用[1].近年来,利率市场化改革基本完成,货币政策工具日渐丰富,伴随着金融创新对传统政策工具有效性的挑战,央行与学界开始重视货币政策框架由数量型向价格型转轨的研究[2].目前,我国制造业企业既面临着“一带一路”“双循环”战略同频共振下的重大发展机遇,又面临着转型创新等挑战,如何通过货币政策手段引导企业资本结构高效调整是当前亟待解决的问题.因此,为贯彻政府对于货币政策在稳字当头的同时保持灵活精准、合理适度并立足于服务实体经济的要求,探索不同货币政策工具对微观经济主体资本结构的影响,不仅有利于企业更好地适应货币政策引导,也有助于完善货币政策框架的构建.

现有研究范式往往基于部分调整模型,结合企业特征影响因素实现对目标资本结构的拟合,从而估计企业偏离最优资本结构的水平.在我国,债务融资选择与西方不同,相对于金融负债,企业更倾向于没有税盾效应和利息负担的经营负债[3].但是,既有文献鲜有考虑负债在资本结构中的作用,也未涉及债务来源异质性在货币政策对企业资本结构调整影响的中介效应.Azofra[4]等认为,多元化的债务融资渠道可能有助于企业熨平经济周期的负面影响.因此,从债务来源异质性视角出发,研究货币政策与企业资本结构调整,对货币政策灵活精准、合理适度实施,建立健全金融有效支持实体经济体制机制具有参考意义.

本文以我国A股制造业501家公司2009—2019年数据为样本,针对货币政策变动对债务异质性企业资本结构动态调整的影响进行研究,讨论数量型与价格型货币政策工具的影响,采用真实数量指标刻画了货币政策变动,更加客观精准;探讨了债务来源异质性企业资本结构动态调整面对不同政策工具变动影响时的敏感性差异,深化货币政策作用在微观经济主体的研究.

1 理论背景和假设提出

国际上主流货币政策框架是以价格型工具为主、数量型工具为辅,但2008年金融危机后降息等传统价格型工具难以解决衰退期流动性紧缺等问题,许多国家开始重视多种政策工具的协调作用.我国货币政策框架向来是“数为主、价为辅”,过往研究也表明,综合运用多种工具的效果优于仅采用一种工具的效果.

近些年,宏观经济因素的影响是研究企业资本结构调整的新方向,但是细化到货币政策变动对企业资本结构影响的研究较少,宏观经济指标选取也较为宽泛.Cook[5]等选取国债期限价差、GDP增长率等指标,研究发现企业调整速度随着经济景气周期变动;于蔚[6]等研究了融资约束异质性企业受到宏观冲击导致的融资方式变化以及资本结构调整.

关于货币政策与资本结构动态调整,研究者通常以划分宽松组与紧缩组的方法对比研究.Taylor[7]认为利率在货币政策传导机制中充当主导作用,加息会增加融资成本,因此货币政策紧缩时公司债务融资意愿降低,资本结构调整速度受限.Banerjee[8]等率先构造了资本结构动态调整模型,认为货币供应量变动影响着英国和美国企业的调整速度;连玉君[9]等建立动态模型,通过时间虚拟变量控制经济波动和宏观政策的影响;盛松成[10]等认为我国货币政策主要传导渠道是信贷规模,货币政策紧缩时期信贷规模缩小,企业外源性融资成本攀升,使得资本结构无法高效调整,利率渠道并未形成;张辉[11]等认为利率传导渠道对于我国货币政策愈发重要;雒敏[12]等发现货币供应量扩张使全部企业的调整速度上升,而利率下行使得低于目标资本结构的企业调整速度上升,高于目标资本结构的企业调整速度下降;宋献中[13]等将货币供应量指标替换为M2增速,发现数量型工具与价格型工具对企业资本结构动态调整存在差异性影响.

我国以银行为主体的金融结构更直接受到货币政策的调控和指导,从货币政策视角研究企业资本结构动态调整,有助于更全面地了解各类货币政策工具对企业融资行为的影响方式及水平,有较强的理论价值和实践意义.因此,本文将货币政策工具分为数量型及价格型,并提出假设:

假设1a/1b 价格型货币政策工具与企业资本结构调整速度成正比/成反比.

假设2a/2b 数量型货币政策工具与企业资本结构调整速度成正比/成反比.

各国学者在研究中关注的侧面也各有不同,如融资约束、成长性高低以及所有权性质等,但鲜有研究者从债务融资来源异质性方面研究货币政策对企业资本结构的影响.总的来说,已有文献的研究主要集中在调整成本、企业特征因素以及行业因素三大层面上.

早期研究认为,调整成本的存在是企业偏离最优资本结构的主要原因[14-15],从边际角度考虑,调整成本边际递减的企业调整速度相对较高[16].童勇[17]发现,我国企业同样存在交易成本.随着研究深入,学者们认为资本结构动态调整应与宏观政策因素研究结合,以更好地理解微观主体行为[18].Drobetz[19]等从供给侧约束考虑,认为资本总供给的短缺使得融资愈发困难,而企业间调整成本分化导致了调整速度的差异.

已有文献对公司特征变量进行了深入探索.Gungoraydinoglu[20]等认为,资本结构中约三分之二的变动是由于企业特征因素的影响;Heshmati[21]证实了文献[8]关于调整成本一定时,企业规模与调整速度具有正向关系的观点,并指出企业资本结构与企业盈利水平、成长性负相关;Korajczyk[22]与Levy[23]等研究发现,宏观因素变动使得无融资约束的企业逆周期调整资本结构,而有融资约束的企业则顺周期调整;马红[24]等指出,虽然融资约束导致调整速度下降,但受约束企业的调整速度受宏观因素影响更为显著;袁春生[25]等发现,企业资本结构调整速度受货币政策作用与其规模有关.近些年,宏观政策不确定性增大导致放贷风险上升,银行倾向于向国有企业贷款,导致国有和民营企业杠杆率的分化[26].货币政策对国有及非国有企业杠杆率存在非对称的结构效应和期限效应,宽松的货币政策会使国有企业倾向于提升资产负债率,但非国有企业则会开始内生去杠杆过程[27-28].

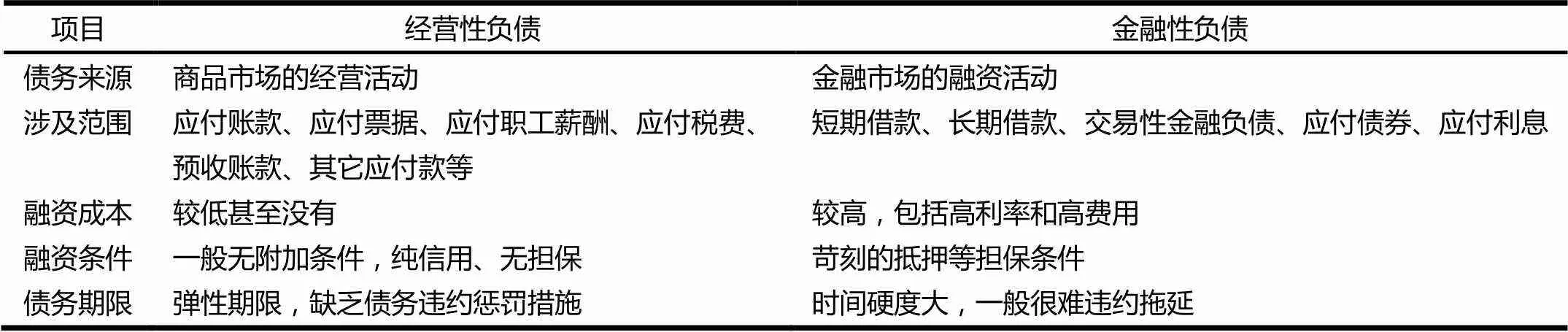

在评估货币政策对企业资本结构的影响时,应考虑到债务来源这个独特的视角.融资来源可划分为内部融资、股权融资和债务融资,债务融资又包括金融性债务和经营性债务等,各类融资渠道间可以相互替代或互为补充.传统资本结构选择理论的核心假设是融资存在成本且负债内部是无差异的.而在我国,企业通常持有大规模经营性负债,绝大部分经营性负债尚无规范的付息或付费制度,与金融性负债在根本上有所区别,因此应当重视债务异质性带来的融资决策影响.经营性负债与金融性负债的异质性见表1.

表1 经营性负债与金融性负债的异质性

就金融性负债而言,金融机构依托其对于企业信息掌握程度较高的优势,对企业行为起到一定的监督作用.金融机构对企业活动的监督动机随出借金额增加而增加[29].在美国,有机会进入债券市场的公司有着更高的杠杆率[30].当经营性负债的比重较大时,可使企业降低资产负债表上的杠杆率,多元化的渠道也有助于缓解潜在的融资约束.Daskalakis[31]等发现了宏观经济变动对希腊企业平均杠杆率的影响证据,并考虑了债务期限异质性的作用,但没有考虑债务来源异质性.企业杠杆率对信贷供应和利率的反应很大程度上取决于其对银行债务的依赖程度,由于银行部门信息通达且灵活性高,银行债务会软化经济周期的影响.郭婧[32]等以企业应付账款、预收账款与流动负债的比值衡量企业高风险资产占比,发现其在宏观环境对资本结构影响中存在中介效应.过往文献已经揭示出债务融资供给方的重要性,为了更好地了解不同货币政策措施如何影响企业潜在的财务决策,评估债务来源异质性是必要的.

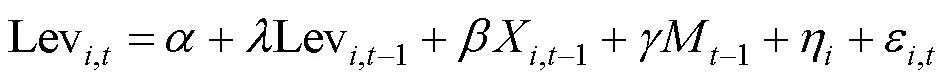

对影响资本结构形成的债务资金来源结构进行分解,参照胡建雄[33]等的方法,将企业债务划分为4类,包括银行借款、经营负债、发行债券和剩余负债,通过整理得出债务异质性指数,以此衡量企业内部债务结构和债务来源异质性水平.

假设3a/3b 债务来源异质性高/低的企业资本结构调整速度较快.

假设4a/4b 债务来源异质性增强/削弱了价格型工具对企业资本结构的影响.

假设5a/5b 债务来源异质性增强/削弱了数量型工具对企业资本结构的影响.

2 研究设计和估计方法

2.1 数据来源和样本选择

本文所用制造业企业数据来源于国泰安数据库,并通过计算转换为可用指标;货币政策指标的数据来

自央行货币政策司发布的《中国货币政策执行报告(季度)》,并通过加权平均转换为年度指标.为使样本时间跨度能够包含货币政策扩张或收缩全阶段并保证数据的可得性,将研究年度限定在2009—2019年,并遵循原则:(1)依据中国证监会《上市公司行业分类指引》(2012年修订),选取2009年1月1日前在A股上市的制造业企业,剔除同时发行A股、H股、B股或其它境外流通股的样本企业;(2)删去数据不全、负债率水平大于1的样本企业;(3)删去2009—2019年间被ST或PT的样本企业.综上所述,得到一份含有501家制造业企业的分析样本.其中国有企业329家,民营企业172家.为了消除离群值的影响,对核心变量采取上下1%水平上的缩尾.本文所有计量结果均来自于统计软件STATA16.0.

2.2 企业最优资本结构模型以及债务异质性指标的构建

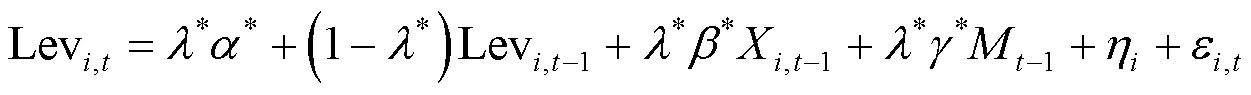

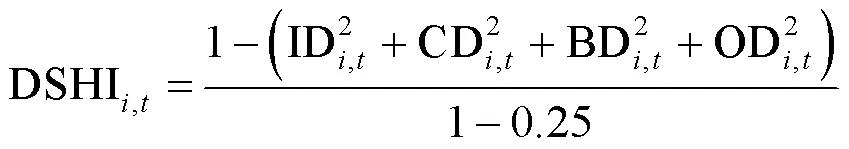

参照研究者所惯常使用的标准部分调整模型[34],将其具体分为2个阶段.首先,将企业目标资本结构设为一组滞后一期的企业特征变量和货币政策变量的函数,即

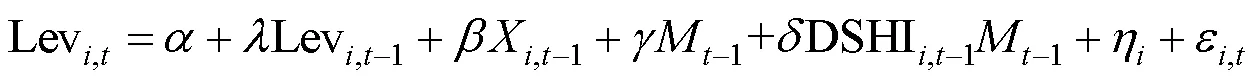

本文认同文献[13]的观点,目标资本结构的设定应包含货币政策变量的影响,并采取滞后一期指标.建立一个部分调整模型

为了使参数看起来更为清晰明了,对模型系数进行重新设定,结果为

综合部分调整模型(4)构成了实证分析的核心方程.宏观货币政策变量控制了年度效应,从而避免加入额外的年份虚拟变量,因为这可能会导致过度识别问题.

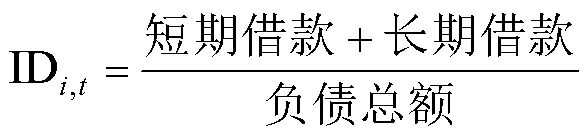

参考文献[33]的定义,构建能够反映公司债务来源异质性水平的指标

鉴于要检验债务异质性水平是否能调节货币政策变量对企业资本结构的影响,将构造的债务异质性指数与货币政策变量的交互项纳入方程(4)进行扩展,得到

2.3 变量选取

2.3.1 企业资本结构 我国上市公司不论是银行贷款还是经营性负债都有着“短债长用”现象,短期借款通过借新还旧、展期、货物周转等方式存续,发挥着长期负债的作用.从权衡理论出发,公司债务的市场价值变动并不会导致税盾效应的削弱,公司破产清算后债务也是按照账面价值计算的.因此,选择广义账面资产负债率作为企业资本结构的衡量指标.

2.3.2 货币政策变量 本文解释变量为货币政策变量,参照文献[13]和文献[25]的研究,数量型政策工具的衡量指标为M2的年度同比增长率,M2同比增速的波动可以反映央行货币政策的收紧或放宽;通过对文献[4]和文献[12]的做法综合考量,将非金融企业及其它部门贷款加权平均利率的年度加权平均值作为价格型工具的衡量指标,更加充分体现实体经济部门从银行获得贷款融资的成本,真实地反映价格型货币政策的波动.

2.3.3 企业特征变量 根据过去研究的实践,结合企业特征因素实现对目标资本结构的有效拟合[35].公司规模、盈利能力、发展能力、有形资产结构、非债务税盾、股权结构、流动资产比、库存现金比、经营性负债比这些变量被视为杠杆率的决定因素,涵盖了资本结构形成中可能发生作用的特征变量,较好地反映了样本企业在资本结构上的差异,在实践中也具有良好的可操作性.

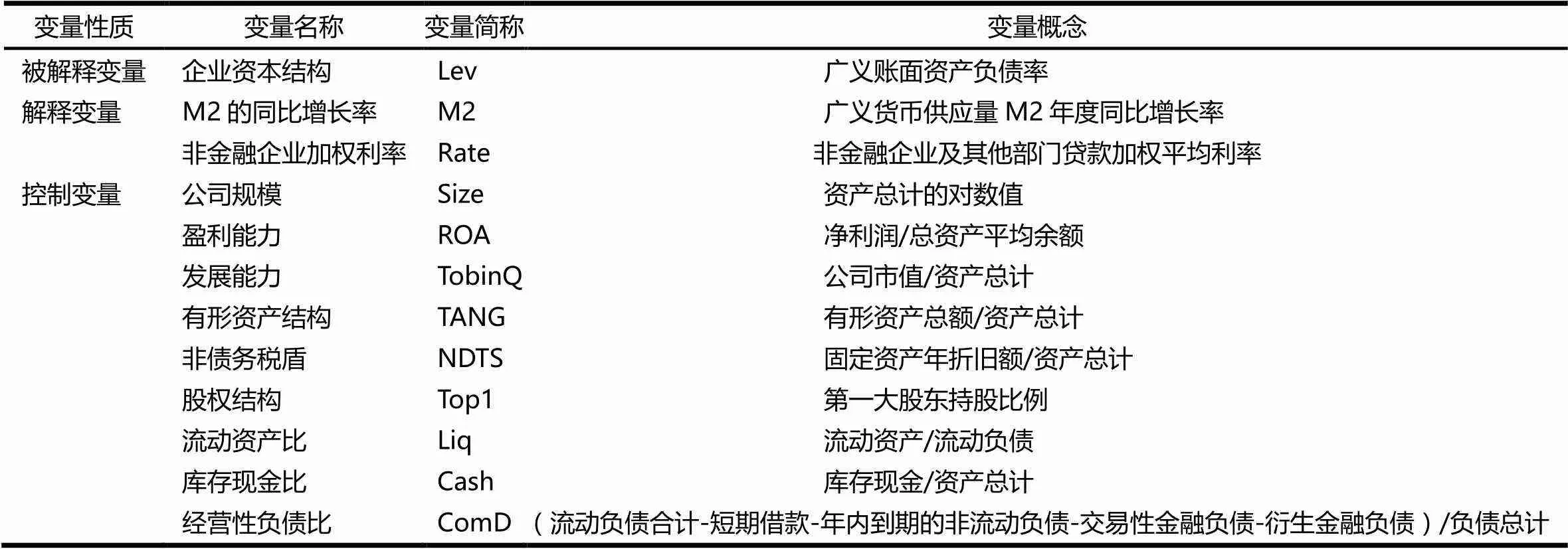

主要变量及其具体解释见表2.

表2 主要变量及解释

一般而言,规模大的企业现金流波动和违约风险较低,通常资产负债率也较高;啄序理论认为,盈利能力强代表更多的留存收益和更强的偿债能力,与负债率水平正相关;发展能力指标衡量企业成长性,高成长性企业的调整速度在数量型指标宽松时期快于低成长性企业,在价格型指标回归的全时期慢于低成长性企业;有形资产结构衡量的是有形资产比例,强变现能力与削减代理成本有助于债务的顺利扩张;非债务税盾考虑折旧与总资产的比率,这些税收减免可以替代利息税盾,折旧费用越高,发债的必要性就越低,然而,Bradley[36]等报告,折旧费用高可以源于大规模的有形资产,资产有形性提高对资产负债率的正向影响更大;股权结构用以衡量公司股权集中度,因为企业资本结构与股权结构相互影响[37],管理者的堑壕效应也使得公司不愿较多负债[38];流动资产比衡量资产流动性,流动资产占比与杠杆率呈负相关,更多的内部资金使企业对短期债务的偿债能力增强,流动资产的可抵押性提高了企业融资能力;库存现金较充裕的企业更喜欢内部融资,因此现金比率预计与杠杆率呈负相关;经营性负债比衡量经营性借款在负债总计中所占比例,大部分企业的债务来源为金融负债或经营负债,选用其中之一控制债务来源的影响水平.

2.4 估计方法

本文采用两步GMM系统法[40-42]进行数据分析,系统GMM方法克服了差分GMM方法存在的弱工具变量问题,利用解释变量的滞后值作为工具变量,能够得到更有效的估计[43].

3 实证检验及结果分析

3.1 变量的描述性统计

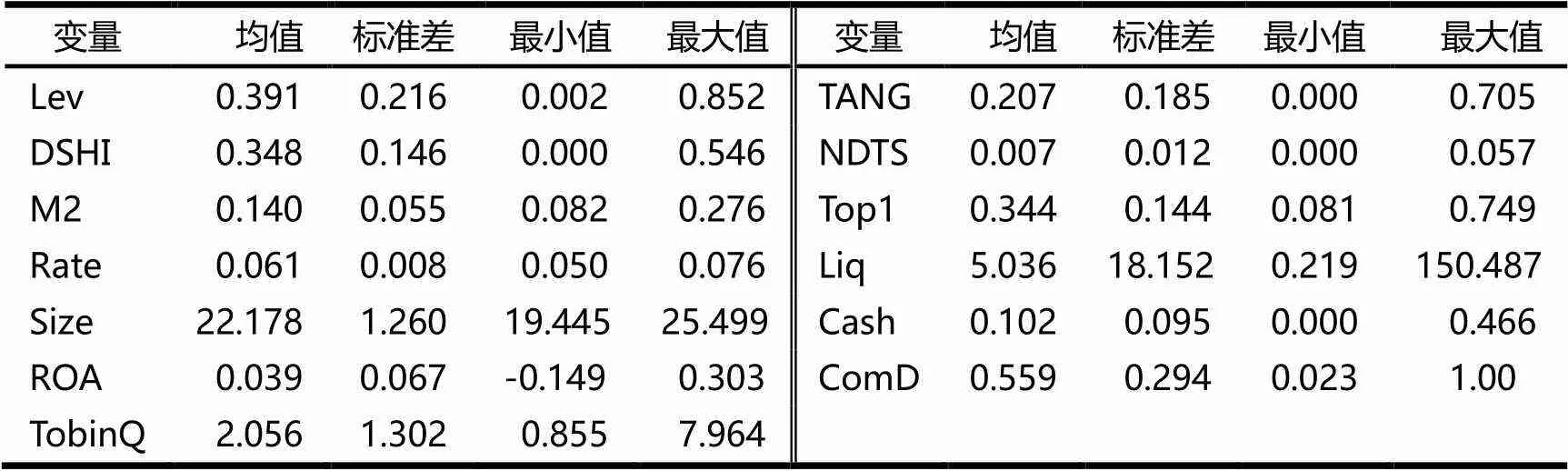

基于501个样本企业在11个年度的5 511个观测值,进行变量的描述性统计,具体结果见表3.

表3 变量的描述性统计

由表3可以看出,制造业企业的资本结构均值为39.1%,标准差为0.216,最小值0.2%,最大值85.2%;平均而言,企业经营性负债比为55.9%,高于金融性负债,最小值为2.3%,最大值为100%.债务异质性指数的平均值为34.8%,最小值为0,最大值为54.6%.货币政策指标中,非金融企业加权利率均值为6.1%,最小值为5.0%,最大值为7.6%;货币供应量增长率均值为14%,最小值为8.2%,最大值为27.6%.

3.2 实证结果分析

运用系统GMM方法估计方程(6),并将数量型工具指标与价格型工具指标分别回归,与总体模型进行比较;按照企业债务来源异质性指数的高低对样本进行分组,同样运用系统GMM方法对方程(6)进行估计,从而得出债务来源异质性指数的不同在货币政策对资本结构塑造中起到的作用.

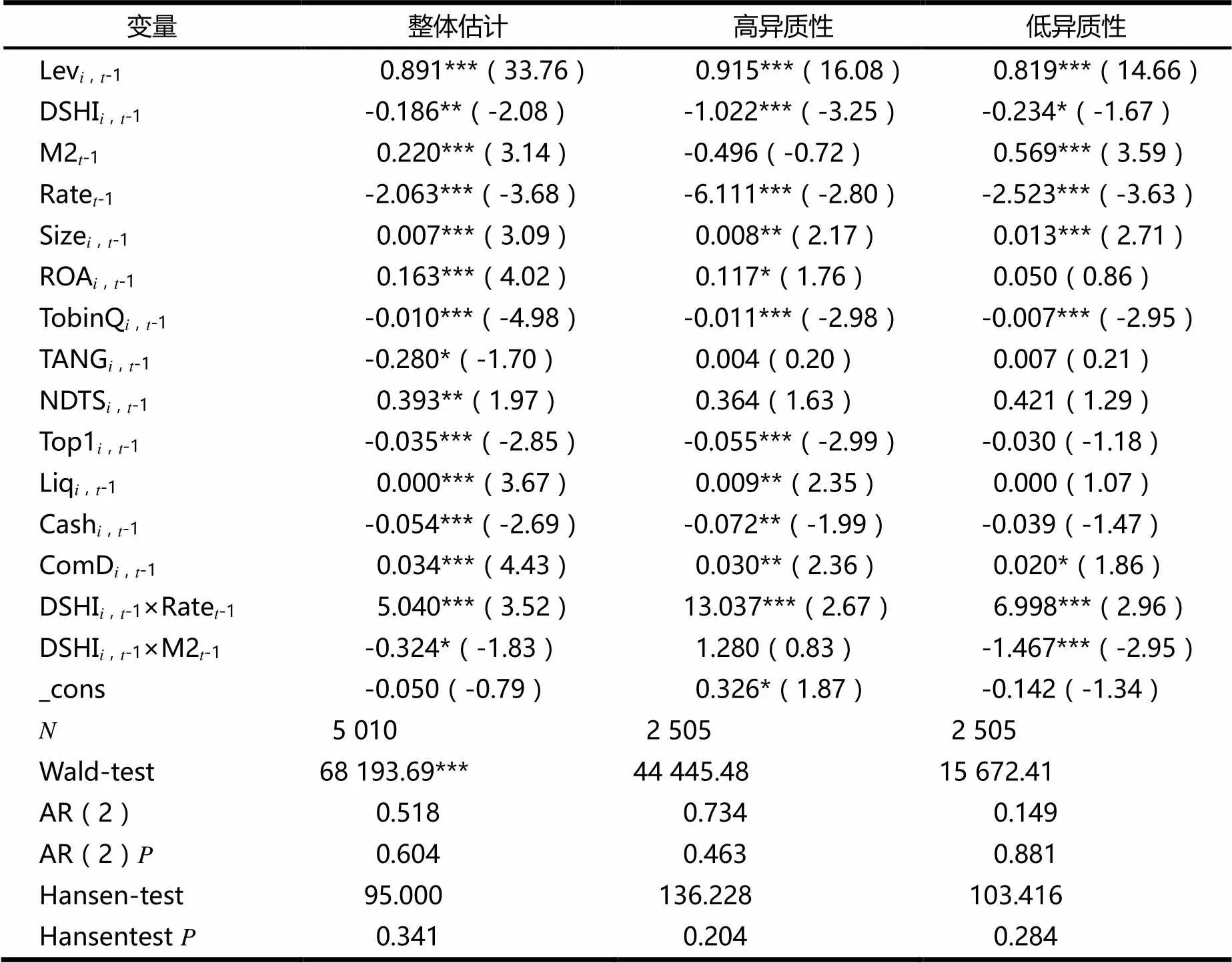

表4 整体估计及债务异质性高低分组估计结果

注:括号内为统计量值;*表示<0.1,**表示<0.05,***表示<0.01.下同.

按照债务异质性指数中位数的分组估计结果有些反常识,按照常理融资渠道多的企业应该能够取得较快的资本结构调整速度.但根据结果,债务来源异质性高的组资本结构调整速度较慢,为8.5%;而债务来源异质性低的组资本机构调整速度较快,为18.1%.根据Jadiyappa[46]等的观点,由于债权人的有效监督较少,债务多元化的做法意味着代理成本上升,实际上降低了企业的价值.此外,债务多元化似乎并没有降低企业的财务约束,反而导致贷款人之间的搭便车问题,会进一步影响企业的会计表现.尽管需要更多的研究来更深入解释,但基于上述结果,可以认为假设3b得到了验证.

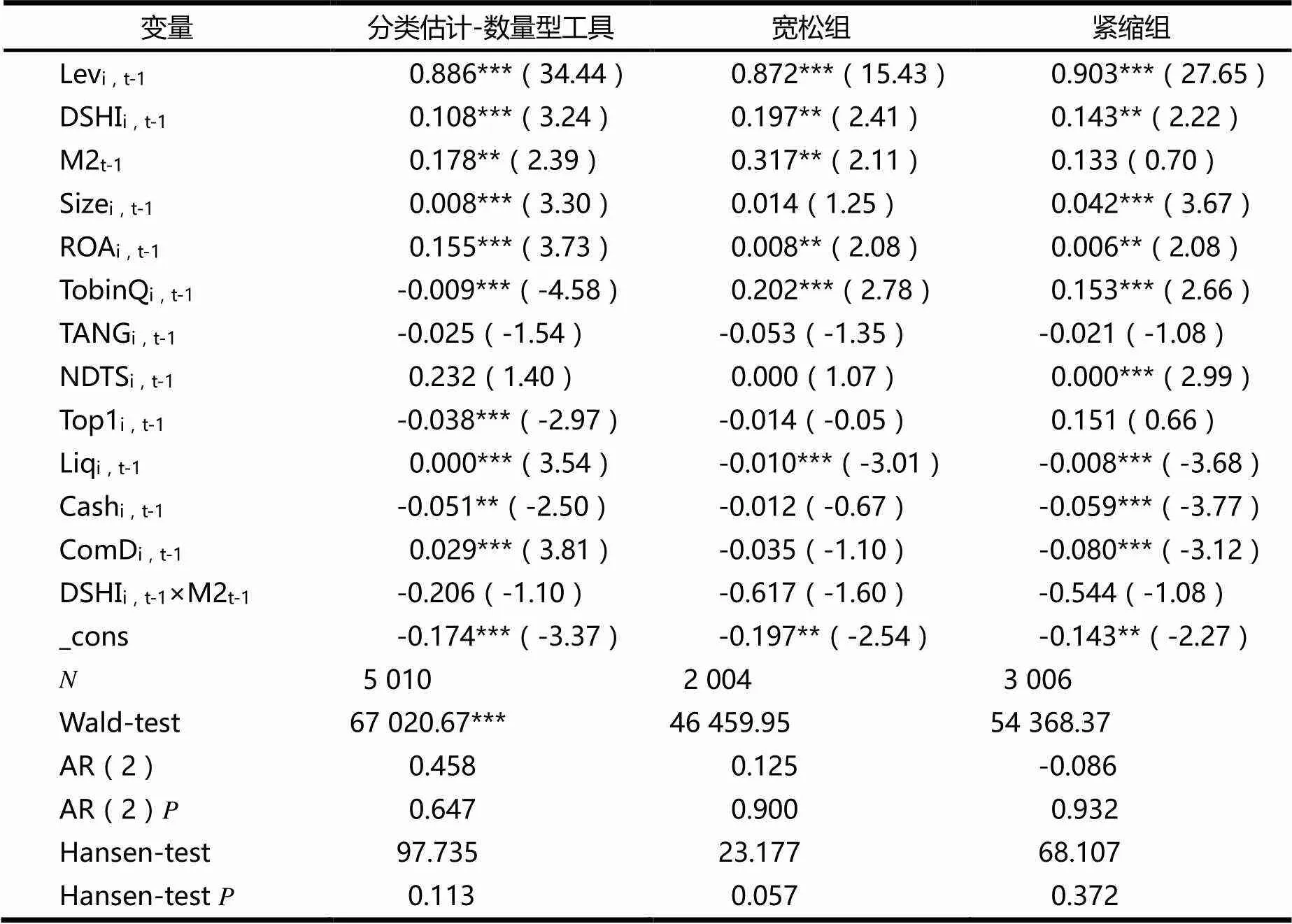

3.2.2 数量型货币政策工具估计 数量型货币政策工具估计结果见表5.

表5 按数量型货币政策工具分类及分组估计结果

由表5可以看出,仅考虑数量型工具的分类估计得到的调整速度为11.4%,资本结构在数量型货币政策扩张时期调整速度较快,为12.8%,而紧缩时期调整速度较慢,仅为9.7%,验证了假设1a.分类估计时核心变量的参数显著性与正负和整体估计比较未发生显著变化,也从侧面证明了模型的稳健性.

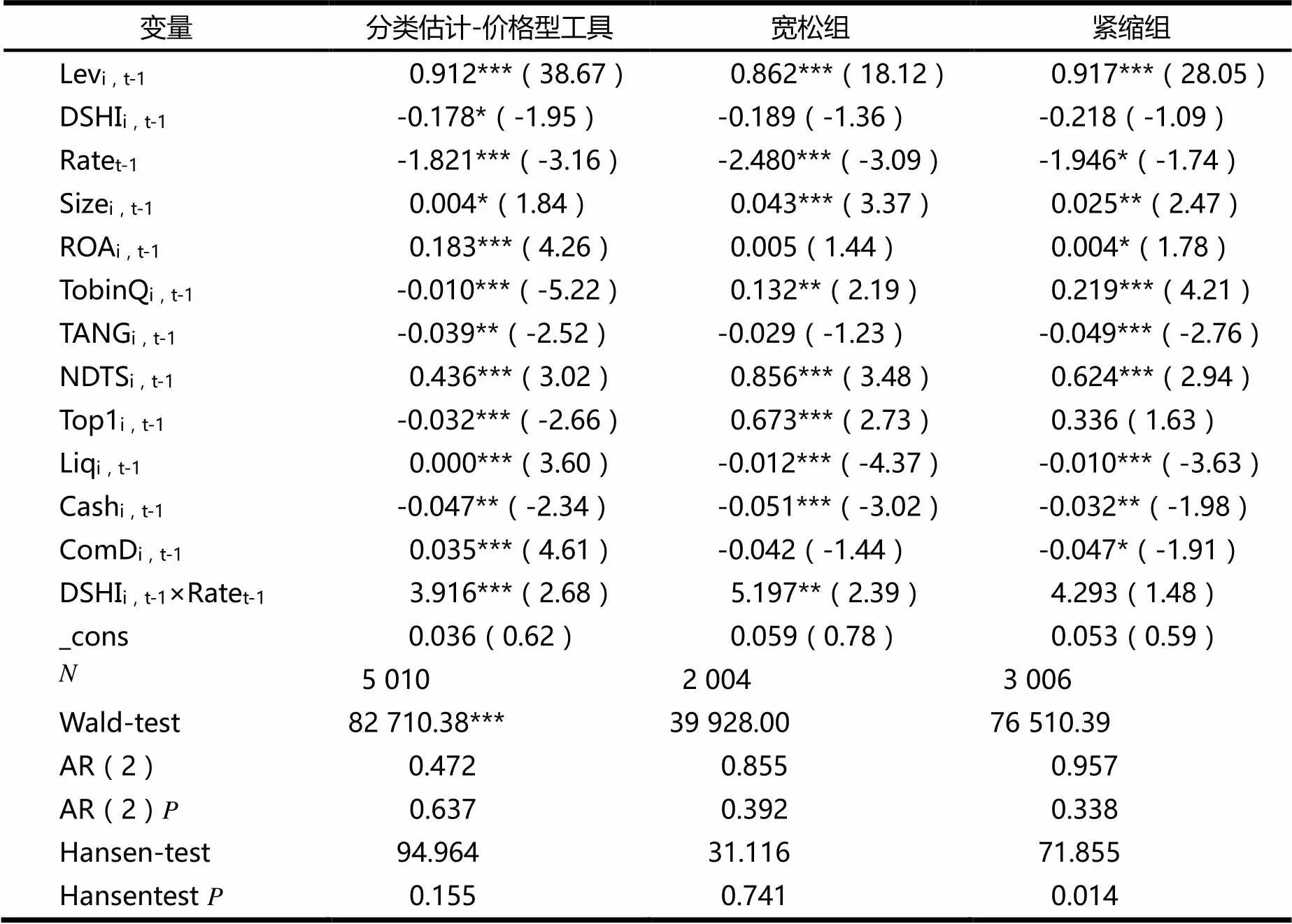

3.2.3 价格型货币政策工具估计 价格型货币政策工具估计结果见表6.

表6 按价格型货币政策工具分类及分组估计结果

由表6可以看出,仅考虑价格型工具的分类估计得到的调整速度为8.8%,资本结构在价格型货币政策扩张时期调整速度较快,为13.8%,紧缩时期调整速度较慢,仅为8.3%,验证了假设2a.分类估计时核心变量参数显著性与正负和整体估计比较未发生显著变化,同样从验证了模型的稳健性.

本文对2类货币政策作用下的企业资本结构调整速度的估计值约为10.9%,与文献[4]关于宏观经济因素对欧洲五国企业资本结构调整的研究中所得结果13.84%~15.89%较为接近,与过往研究30%~50%的调整速度差距较大.可能的原因在于,在全球经济衰退的大背景下,我国处于发展转型期,制造业上市企业的融资环境与较快发展的上一个十年相比更为收紧,资本市场的摩擦阻碍了资金更加合理有效的配置,资本结构的调整成本高居不下,很难发掘新的低成本的融资替代方式解决资金短缺问题,因此更难以实现向目标资本结构的迅速调整.从相对值考虑,价格型货币政策扩张时期与紧缩时期资本结构调整速度的相对变化为5.5%,而数量型货币政策扩张时期与紧缩时期资本结构调整速度的相对变化仅为3.1%,所以可以认为,现如今2类货币政策工具统筹使用的情况下,企业资本结构调整对价格型货币政策的变动更为敏感.

4 结论及建议

4.1 结论

本文比较了2009—2019年间我国2种货币政策工具在A股制造业上市企业资本结构决策中作用,以及债务来源异质性在其中发挥的影响.结果表明:(1)我国A股上市制造业企业中,债务来源多样化的企业资本结构调整速度更慢,而债务来源单一的企业调整速度更快.(2)就货币政策而言,扩张时期企业资本结构调整速度更快,收缩时期则更慢;两相比较,资本结构调整速度对价格型工具的变动更加敏感,如利率降低时,企业向着目标杠杆调整的速度会显著提高.(3)债务异质性削弱了2种货币政策工具对企业资本结构的影响,多样化的融资渠道平抑了货币供给和利率的变动的部分影响,使企业杠杆率在应对货币政策波动时更加稳定,不利于企业快速向目标杠杆率调整,而融资渠道单一的企业对政策变动的影响更加敏感.

4.2 建议

货币政策以不同的传导机制对企业产生的影响,取决于其债务资金来源的构成.因此,全面地了解何种货币政策工具对公司的融资决策的影响最大,能够更好地调整政策以适应目标公司,从而提高政策实施的效率.

对于政府部门,首先,可以更好地利用大数据信息资源,通过公开的财务报表信息、银行放贷情况、债券等来源建立企业融资状况跟踪系统,提升政府和金融机构对企业资本结构的了解,对于货币政策的灵活精准、合理适度实施起到有益作用;其次,借鉴货币政策作用的微观传导机制的相关研究,深化货币政策在终端的落实细则的制定,在信贷供应、产品体系方面给予金融机构更有效的指导,深入推进资本市场与企业融资环境优化改善,构建金融有效支持实体经济的体制机制.

在企业层面上,要优化内部治理并且提升信息透明度,努力开拓多样化的融资渠道,既要拓宽银企合作的深度和广度,也要利用好商业信用的有力支撑,使企业在合理预测货币政策走向的同时积极应对货币政策变动带来的风险冲击,优化资本结构,促进企业资本结构又好又快地调整.

参考文献:

[1] 盛明泉,张敏,马黎珺,等.国有产权、预算软约束与资本结构动态调整[J].管理世界,2012(3):151-157.

[2] 闫先东,张炎涛.价格与数量型工具相互支撑的货币政策框架研究[J].财贸经济,2016(10):59-71.

[3] 李心合,王亚星,叶玲.债务异质性假说与资本结构选择理论的新解释[J].会计研究,2014(12):3-10,95.

[4] Azofra V,Rodríguez-Sanz J A,Velasco P.The role of macroeconomic factors in the capital structure of European firms:How influential is bank debt?[J].International Review of Economics and Finance,2020,69:494-514.

[5] Cook D O,Tian T.Macroeconomic conditions and capital structure adjustment speed[J].Journal of Corporate Finance,2010,16:73-87.

[6] 于蔚,金祥荣,钱彦敏.宏观冲击、融资约束与公司资本结构动态调整[J].世界经济,2012,35(3):24-47.

[7] Taylor J B.The Monetary Transmission Mechanism:An Empirical Framework[J].Journal of Economic Perspectives,1995,9(4):11-26.

[8] Banerjee S,Almas H,Clas W.The dynamics of capital structure[J].SSE/ EFI Working Paper Series In Economics and Finance,2004,108:1733-1749.

[9] 连玉君,钟经樊.中国上市公司资本结构动态调整机制研究[J].南方经济,2007(1):23-38.

[10] 盛松成,吴培新.中国货币政策的二元传导机制:“两中介目标,两调控对象”模式研究[J].经济研究,2008,43(10): 37-51.

[11] 张辉,黄泽华.我国货币政策利率传导机制的实证研究[J].经济学动态,2011(3):54-58.

[12] 雒敏,聂文忠.财政政策、货币政策与企业资本结构动态调整:基于我国上市公司的经验证据[J].经济科学,2012(5): 18-32.

[13] 宋献中,吴一能,宁吉安.货币政策、企业成长性与资本结构动态调整[J].国际金融研究,2014(11):46-55.

[14] Myers S.The Capital Structure Puzzle[J].Journal of Finance,1984,39:575-592.

[15] Fischer E,Heinkel R,Zechner J.Dynamic Capital Structure Choice:Theory and Tests[J].Journal of Finance,1989,44:19-40

[16] Faulkender M,Petersen M.Do adjustment costs impede the realization of target capital structure[J].Review of Financial Studies, 2008,19(1):45-79.

[17] 童勇.资本结构的动态调整和影响因素[J].财经研究,2004(10):96-104.

[18] 姜国华,饶品贵.宏观经济政策与微观企业行为:拓展会计与财务研究新领域[J].会计研究,2011(3):9-18,94.

[19] Drobetz W,Schilling D C,Schröder H.Heterogeneity in the speed of capital structure adjustment across countries and over the business cycle[J].European Financial Management,2015,21(5):936-973

[20] Gungoraydinoglu A,Öztekin Ö.Firm-and country-level determinants of corporate leverage:Some new international evidence[J].

Journal of Corporate Finance,2011,17(5):1457-1474.

[21] Heshmati A.On the Growth of Micro and Small Firms:Evidence from Sweden[J].Small Business Economics,2001,17(3):213-228.

[22] Korajczyk Robert A,Amnon Levy.Capital structure choice:macroeconomic conditions and financial constraints[J].Journal of Financial Economics,2003,68(1):75-109.

[23] Levy A, Hennessy C.Why does capital structure choice vary with macroeconomic conditions?[J].Journal of Monetary Economics, 2007,54(6):1545-1564.

[24] 马红,王元月.宏观经济政策、融资约束与企业融资结构调整:基于我国上市公司的经验数据[J].财经论丛,2017(1): 58-66.

[25] 袁春生,郭晋汝.货币政策变化对企业资本结构动态调整影响研究:来自中国上市公司的经验证据[J].宏观经济研究, 2018(7):19-32.

[26] 纪洋,王旭,谭语嫣,等.经济政策不确定性、政府隐性担保与企业杠杆率分化[J].经济学,2018,17(2): 449-470.

[27] 张冬阳,崔建军.货币政策、企业投融资决策与非金融企业杠杆率[J].经济与管理研究,2020,41(8):81-92.

[28] 舒长江,洪攀,张良成.货币政策冲击对异质性企业杠杆率的微观效应[J].金融论坛,2020,25(8):52-61.

[29] 胡文卿,左拙人.债务融资来源异质性与企业投资:基于宏观经济政策视角[J].审计与经济研究,2020,35(2):

107-116.

[30] Faulkender M,Petersen M.Does the source of capital affect capital structure?[J].Review of Financial Studies,2006,19(1):45-79.

[31] Daskalakis N,Balios D,Dalla V.The behaviour of SMEs′ capital structure determinants in different macroeconomic states[J].Journal of Corporate Finance,2017,46:248-260.

[32] 郭婧,李心合.宏观经济波动、高风险运营资产与企业债务结构:来自中国制造业上市公司的经验证据[J].财经科学, 2019(7):67-79.

[33] 胡建雄,茅宁.债务来源异质性对企业投资扭曲行为影响的实证研究[J].管理科学,2015,28(1):47-57.

[34] Flannery M,Rangan K.Partial adjustment toward target capital structures[J].Journal of Financial Economics,2006,79(3): 469-506.

[35] Hovakimian A,Opler T,Titman S.The Debt-equity Choice[J].Journal of Financial and Quantitative Analysis,2001(36):1-24.

[36] Bradley M,Jarrell G,Kim H.On the existence of an optimal capital structure:Theory and evidence[J].Journal of Finance,1984,39:857-878.

[37] 张兆国,闫炳乾,何威风.资本结构治理效应:中国上市公司的实证研究[J].南开管理评论,2006(5):22-27.

[38] Novaes W.Capital Structure Choice When Managers Are in Control:Entrenchment versus Efficiency[J].The Journal of Business, 2003,76(1):49-82.

[39] Pindado J,Requejo I,Rivera J C.Economic forecast and corporate leverage choices:The role of the institutional environment[J].International Review of Economics & Finance,2017(51):121-144.

[40] Blundell R,Bond S.Initial conditions and moment restrictions in dynamic panel data models[J].Journal of Econometrics,1998, 87(1):115-143.

[41] Antoniou A,Guney Y,Paudyal K.The determinants of capital structure:Capital market-oriented versus bank-oriented institutions[J].Journal of Financial and Quantitative Analysis,2008,43(1):59-92.

[42] Alonso-Borrego C,Arellano M.Symmetrically normalized instrumental-variable estimation using panel data[J].Journal of Business & Economic Statistics,1999,17(1):36-49.

[43] Arellano M,Bond S.Some tests of specification for panel data:Monte Carlo evidence and an application to employment equations[J].The Review of Economic Studies,1991,58(2):277-297.

[44] Hansen L P.Large sample properties of generalized method of moments estimators[J].Econometrica,1982,50(4):1029-1054.

[45] 黄辉.制度导向、宏观经济环境与企业资本结构调整:基于中国上市公司的经验证据[J].管理评论,2009,21(3): 10-18,9.

[46] Jadiyappa N,Hickman E,Jyothi P,et al.Does debt diversification impact firm value? Evidence from India[J].International Review of Economics & Finance,2020(67):362-377.

Monetary policy,heterogeneity of debt sources and dynamic adjustment of capital structure of manufacturing enterprises

WANG Hongzhao,Zhu Li

(School of Economics,Anhui University,Hefei 230601,China)

Based on a partial adjustment model,a dynamic panel model of a sample of 501 manufacturing enterprises in A-shares in China is built by constructing a debt-source heterogeneity index,the model is used to test the role of diversification of debt sources and channels in the impact of price and quantity monetary policy tools on the dynamic adjustment of enterprise capital structure.The research shows that the heterogeneity of debt sources is inversely proportional to the adjustment speed of capital structure of manufacturing enterprises.The expansion of monetary policy will increase the adjustment speed,on the contrary,it will decrease,this response is more sensitive to the change of price monetary policy instruments.Debt heterogeneity weakens the impact of two types of monetary policy instruments on enterprise capital structure,diversified financing channels partially stabilize the impact of monetary policy changes,while enterprises with single channel are more sensitive to policy changes.In order to make enterprises better adapt to the guidance of monetary policy,some relevant suggestions are given.

price monetary policy;quantity monetary policy;heterogeneity of debt sources;dynamic adjustment of capital structure;manufacturing enterprises

O29∶F276.6

A

10.3969/j.issn.1007-9831.2022.02.004

1007-9831(2022)02-0015-10

2021-10-10

安徽省哲学社会科学规划重点项目(AHSKZ2019D026)

王宏昭(1995-),男,安徽淮北人,在读硕士研究生,从事金融理论与政策研究.E-mail:823498978@qq.com

朱力(1983-),男,安徽灵璧人,讲师,博士,从事金融理论与政策研究.E-mail:zhuli831012@126.com