2021年中国智能驾驶行业报告

2022-01-26

本分析内容的主要分析对象是智能驾驶汽车核心产业链。本报告将智能驾驶汽车划分为基础架构、感知层、决策层以及执行层,整体梳理了智能驾驶汽车产业链发展现状以及重要参与者。分析内容中的资料和数据来源于对行业公开信息的分析、对业内资深人士和相关企业高管的深度访谈,以及易观分析师综合以上内容作出的专业性判断和评价。

一、智能驾驶时代已来

2020年3月,中国工业和信息化部发布的《汽车驾驶自动化分级》标准,基于驾驶自动化系统能够执行动态驾驶任务的程度,根据在执行动态驾驶任务中的角色分配以及有无设计运行条件限制,汽车自动化驾驶可分为6个等级(图1)。

图1 汽车自动化驾驶的6个等级

目前,全球自动驾驶处于L2向L3级别转变的阶段,高级别自动驾驶产品量产加速落地,但产业整体依旧处在爆发初期。在一些特定的场景下,低速自动驾驶开始商用落地,例如无人配送、无人环卫以及无人矿车等,不过无人出租车、无人巴士还处在部分区域试运营阶段。

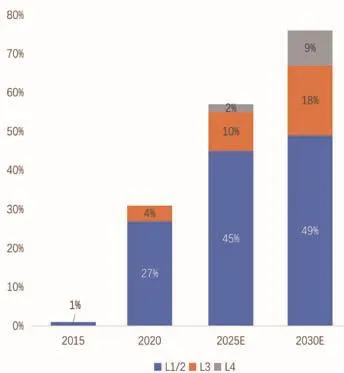

当前,传统汽车产业已经进入服务平台转型时期,转型、自主创新、融合开放已经成为产业链发展的主题,中国智能驾驶汽车产业正加速聚合创新,2025年智能驾驶渗透率有望达到57%(图2)。

图2 2015-2030年中国智能驾驶渗透率趋势预测

“感知-决策-执行”是构成智能驾驶汽车最为重要的三大系统。其中,感知层主要负责搜集车身周边信息;决策层则以感知层信息数据为基础,根据高算力的计算中心获取经过优化的驾驶决策;执行层主要基于决策层给出的驾驶决策。另外,车路云一体化的融合控制,将是自动驾驶技术未来重要的发展方向。图3所示为2021年中国智能驾驶行业生态图谱。

图3 2021年中国智能驾驶行业生态图谱

二、电子电气架构进化,重新定义智能驾驶汽车

1.汽车架构升级成为关键,云计算为智能驾驶护航

汽车电子电气架构是汽车的中枢神经系统(图4),它将传感器、ECU、线束、电子电气分配系统整合,实现了整体的配置和功能。汽车电子电气架构正在经历从分散式 ECU 到集中式域控制,再到集成式多域控制的升级。

图4 汽车电子电气架构相关企业

自动驾驶解决方案的构建需要大规模的计算能力,每天需要通过大数据进行管理,通过存储、计算、网络、数据分析和机器学习等云计算服务能力,极大减少智能驾驶汽车运营成本,同时降低数据丢失导致的风险。其中云端实时地处理智能驾驶汽车传来的道路数据,识别哪些数据可以被处理应用,更新数据(图5)。

图5 汽车云计算相关企业

2.汽车 E/E 架构变革时代,从分散式向集中多域控制升级

在汽车智能化大变革背景下,“软件定义汽车”已成为行业共识。传统汽车采用的分布式E/E架构因计算能力不足、通讯带宽不足、不便于软件升级等瓶颈,不能满足现阶段汽车智能发展的需求,E/E架构升级已成为自动驾驶发展的关键。

汽车电子电气架构将汽车里的各类传感器、处理器、线束连接、电子电气分配系统和软硬件整合在一起,以实现整车的功能、运算、动力及能量的分配。目前,大部分车企仍处于分布式架构阶段,小部分车企出现分域的概念,极少数像特斯拉等车企实现了集成式多域控制。

3.人车路云一体化的融合协同,是网联自动驾驶技术重要发展方向

随着自动驾驶发展,智能驾驶汽车将在现有单车智能自动驾驶的基础上,通过车联网将“人-车-路-云”交通参与要素有机地联系在一起,拓展和助力单车智能自动驾驶在环境感知、计算决策和控制执行等方面的能力升级,加速智能驾驶应用成熟。

“人-车-路-云”各个环节的关键技术深度协同,形成了网联自动驾驶技术体系架构。智能驾驶最大的一个问题就是数据传输,通过云端+边缘计算实时地处理自动驾驶汽车传来的道路数据,识别哪些可以被处理应用,更新数据。

三、多传感器融合成主流,塑造智能驾驶“慧眼”

1.作为汽车的“眼和耳”,视觉和摄像并行的多元感知融合方案将继续成为主流

目前国内厂商实现自动驾驶的路径多为车路协同,车载摄像技术目前仍以Mobileye和特斯拉为领先,这项技术也需要厂商具备强大的软件开发能力和技术,另外目前的激光雷达成本仍然较高,且在短期内难以实现成本的大幅降低。

短期(1~3年)传感器感知市场将主要以摄像头+毫米波雷达为主,以视觉系统为主导的高级驾驶辅助系统(ADAS)技术将成为行业主流,自动驾驶技术普遍停留在 L3以下;中长期(3~5年)激光雷达成本有望大幅降低,L4技术日渐成熟,性能优异的激光雷达将成为主导系统,同时搭配摄像头与毫米波雷达等传感器,智能汽车将实现真正的多元传感器融合。图6~9所示分别为激光雷达、毫米波雷达、超声波雷达及摄像头的相关企业。

图6 激光雷达相关企业

大范围的自动驾驶更需要国家对于自动驾驶技术的相关政策支持以及法规的完善,比如路段感知系统的基础设施搭建和定点实验城市的支持等。

图7 毫米波雷达相关企业

图8 超声波雷达相关企业

图9 摄像头相关企业

2.扬长避短、冗余设计,多传感器融合成为智能驾驶重要趋势

智能驾驶汽车感知层摄像头(单目、双目、多目摄像头),以及雷达传感器(激光雷达、毫米波雷达、超声波雷达等),每种传感器的工作原理不同,因此其应用的性能、成本等均不相同,以激光雷达为例,谷歌之前曾在Waymo的自动驾驶汽车中使用的激光雷达系统,该系统首先利用Velodyne的64通道激光雷达传感器,当时,每个传感器的价格高达60 000美元。

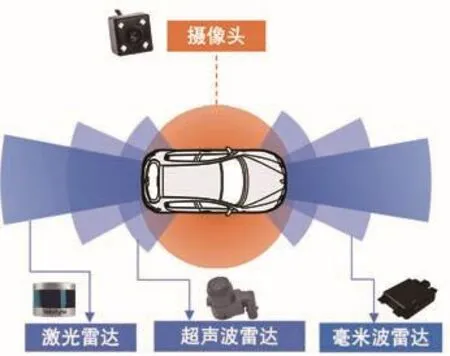

多传感器融合是目前智能驾驶传感层的主流,目的是扬长避短、冗余设计,提高整车安全系数,其实现的功能要远超这些独立系统能够实现的功能总和。在目前技术条件下,为保证一定的安全冗余,需要超声波雷达、激光雷达、毫米波雷达和摄像头等其他智能模块配合,合力保障智能汽车安全运行(图10),表1列出了智能驾驶主要传感器性能的对比。

表1 智能驾驶主要传感器性能对比

图10 多传感器融合

3.智能驾驶技术路线之争,视觉主导方案VS激光雷达主导方案

目前自动驾驶传感器的选择存在两种不同的路径:一种以摄像头主导,毫米波雷达为辅,使用精密的计算机视觉算法实现智能驾驶的纯视觉方案,典型代表有特斯拉、Moblieye等企业;另一种则以激光雷达为主,同时搭载毫米波雷达、超声波传感器和摄像头,相较前者,该解决方案成本较高,典型代表为Waymo、百度Apollo、文远知行等无人驾驶企业。

从技术上看,纯视觉方案车端成本低,云端成本高,用算法就可以弥补传感器的不足,激光雷达主导方案相反,利用感知硬件弥补算法的不足。激光雷达主导方案具备安全冗余优势,同时在初期能够在体验上弥补算法的差距。

4.自主品牌偏爱激光雷达方案,特斯拉纯视觉方案一路走到黑

2021年5月,特斯拉在不使用激光雷达的前提下宣布开始取消北美版2021款Model 3和Model Y的毫米波雷达,彻底站队纯视觉方案。特斯拉是视觉主导方案的代表,也是绝对的践行者,特斯拉最早的自动驾驶解决方案是依托毫米波雷达、多摄像头系统,再加上人工智能软件算法实现完全自动驾驶。

与特斯拉相反的是,国内自主品牌像小鹏、蔚来、极狐等车企在新车型上纷纷搭载激光雷达。其中,小鹏P5采用2个激光雷达+5个毫米波雷达+12个超声波雷达+13个摄像头;另外,智己L7目前虽然没有搭载激光雷达,但是兼容激光雷达软硬件架构冗余方案,支持2个激光雷达的升级能力,待激光雷达进入商业化量产成熟期,智己L7具备立即升级激光雷达系统能力。图11所示为各品牌车型所搭载传感器数量及平台算力。

图11 各品牌车型所搭载传感器数量及平台算力

四、大算力芯片需求增长,智能驾驶打响商业大战

1.作为汽车的“大脑”,芯片产业的发展在国家及行业发展的背景下将出现世界级中国企业

目前智能电动汽车的电子电气架构的发展路线已成为行业共识,由以前的分布式架构,到当前最热门的分域集中式架构,再到未来的中央计算式架构,算力的飞速提升,带来了SOC芯片的爆发增长。

参考《智能网联技术路线2.0》提出的自动驾驶的渗透率,2025年中国L2/L3渗透率50%,2030年中国L2/L3渗透率70%,L4渗透率20%。未来空间发展巨大,基于国家自主可控的大发展战略以及国内出现的以华为、地平线、黑芝麻为代表的优秀芯片厂家,未来中国将出现世界级芯片企业。

鉴于国内厂商自动驾驶的全栈自研,对于芯片产业未来的竞争格局也出现了一些不确定性。

2.汽车算力需求快速增长,MCU芯片开始进化至SoC芯片

随着汽车智能化水平的提升,汽车电子电气架构由分布式向集中化跃进,传统汽车芯片已经无法满足高数据量的智能驾驶相关运算,高性能的大算力芯片成为智能驾驶汽车产业竞争的制高点。

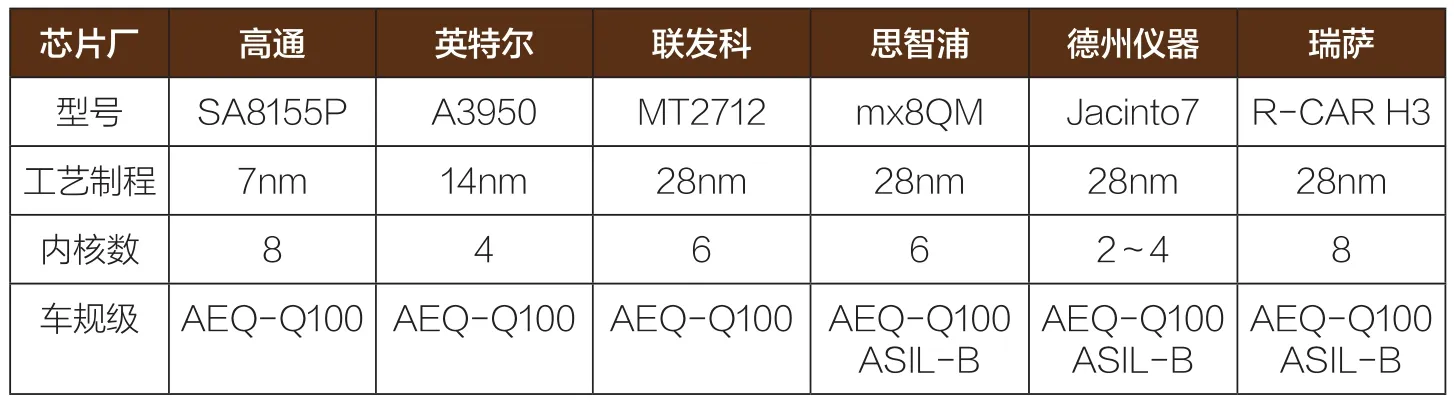

一般而言,汽车芯片是指汽车里的计算芯片,按集成规模可分为MCU芯片和SoC芯片。MCU即微控制单元(Microcontroller Unit),俗称单片机,SoC即系统芯片(System on Chip),随着汽车对算法算力的需求上涨,正一步步推动汽车芯片快速转向SoC芯片。表2所示为SoC芯片与MCU芯片对比,表3列出了SoC芯片市场主要竞争者与最新产品。

表2 SoC芯片与MCU芯片对比

表3 SoC芯片市场主要竞争者与最新产品

3.群雄逐鹿SoC芯片,ASIC芯片迎来“芯”生机

SoC芯片成为智能驾驶竞赛的制高点。处理器芯片是MCU/SOC芯片的计算核心,分为CPU、GPU、FPGA、ASIC等多种,表4将以上芯片进行了对比。MCU芯片中只有CPU,而SoC芯片中除CPU之外还包含其他种类的处理器芯片。

表4 CPU、GPU、FPGA、ASIC芯片对比

目前市场上主流的自动驾驶SoC芯片处理器技术路线有三种:即CPU+GPU方案、CPU+ASIC方案以及CPU+FPGA方案。其中ASIC是专用处理器芯片,随着智能驾驶算法走向成熟,低功耗、低成本的专用汽车ASIC芯片将逐渐取代高功耗的GPU,CPU+ASIC架构将成为行业主流,国内像地平线、黑芝麻智能以CPU+ASIC技术路线为主的芯片公司将获取更大市场红利。

4.高级别自动驾驶的商业大战打响,国产自主芯片加速追赶

当前,全球汽车芯片市场一直被恩智浦、德州仪器等巨头主导和垄断,近年来,随着汽车行业加速智能化、电动化变革,汽车芯片市场格局开始被打破,一场围绕高级别自动驾驶的商业大战已经打响。

随着中国智能驾驶产业快速发展,国内芯片厂商加速追赶,像地平线、黑芝麻智能科技、芯驰等企业把握机会,开启量产之路。据悉,搭载地平线芯片的车型有长安UNI-T、长安UNI-K、奇瑞蚂蚁、广汽埃安AION Y、理想ONE、岚图FREE、江淮思皓QX等。图12所示为一些车型所采用的芯片种类。

图12 一些车型所采用的芯片

五、助力智能驾驶升级,线控制动系统发展可期

1.线控制动成为高级别自动驾驶的必经之路,市场规模稳定增长,国产品牌替代空间可观

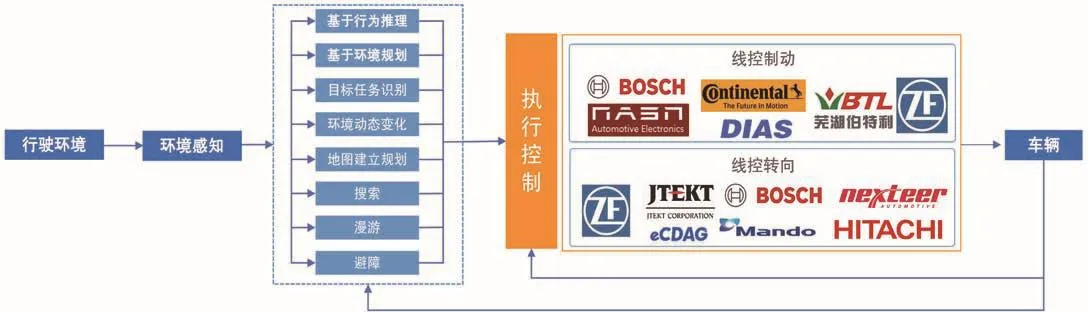

智能驾驶汽车需要解决三个问题,首先是环境感知及实时定位,其次就是计算分析以及路径规划,最后重要的一个环节就是控制执行,因此在电子化、智能化引领的趋势之下,汽车制动产业迎来新发展机遇(图13)。

图13 车辆控制执行示意图

执行层由驾驶员施加人力、通过真空和液压等推动的方式逐渐被电子化、电动化系统所替代,电信号替代机械力的线控技术在自动驾驶时代全面渗透,线控制动成为更高级别自动驾驶的必经之路。博世、大陆、采埃孚占据行业领先地位,国内伯特利、拿森电子、拓普集团努力追赶。

2.电子化、智能化引领趋势,汽车制动迎来新发展机遇

产品的安全性能一直是汽车厂商竞争的重点,尤其当产业进入智能驾驶时代,安全问题尤为突出。制动系统作为整车安全的核心功能板块,其在实现汽车流畅操控、保障汽车安全等功能中起到决定性的作用,同时也在随着产业变化而升级。

车辆制动系统的发展经历了从真空液压制动(HPB)到电控和液压结合(EHB),到新能源汽车发展的阶段逐步转向纯电控制的机械制动(EMB)和更智能化的线控制动(图14)。当前,Tier1依托自身产业优势,加速迭代产品,例如,博世研发了iBooster、大陆研发了MKC1、日立研发了EACT等。

图14 汽车制动系统的发展

3.线控制动是实现更高级别智能驾驶的必经之路

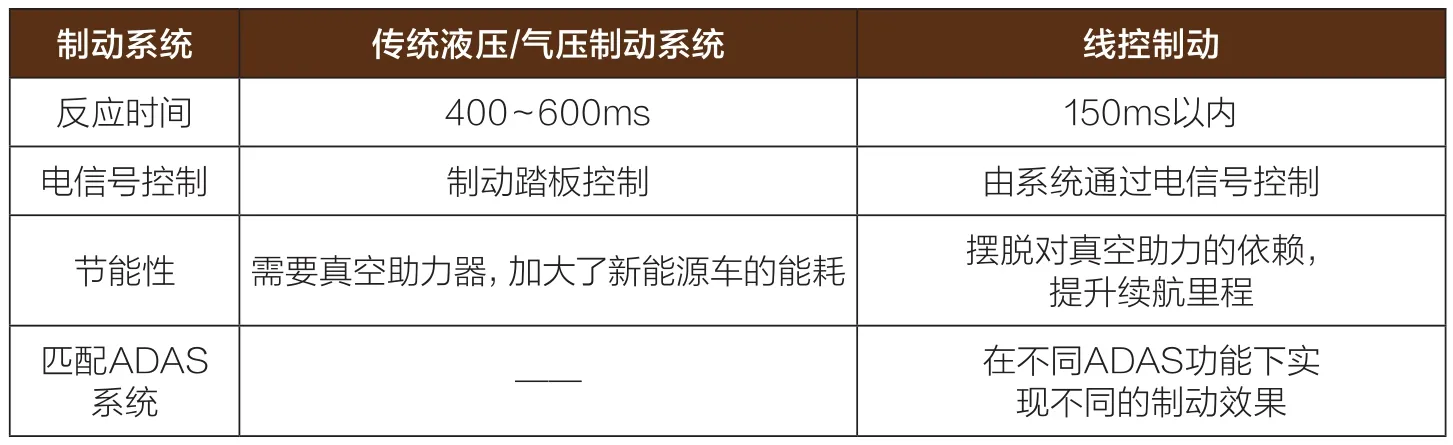

与传统制动系统相比,线控制动系统在设计和制动效率方面更加先进,其涉及电子组件和子系统,例如传感器,执行器和控制单元,可以准确地共同分析数据。此外,汽车线控制动系统从不同的传感器收集数据(图15),并迅速做出反应以减少制动距离。表5中列出传统液压/气压制动系统与线控制动系统的对比。

表5 传统液压/汽压制动系统与线控制动系统对比

图15 汽车线控制动系统从不同的传感器收集数据

随着汽车制动系统从机械制动向电控制动发展,电子稳定控制系统和线控制动的推出已为智能驾驶做好了执行端的技术储备。制动控制是智能驾驶执行系统的重要部分,目前ADAS与制动系统高度关联的功能模块包括ESP(车身稳定系统)、AP(自动泊车)、ACC(自适应巡航)、AEB(自动紧急制动)等。线控制动是汽车制动系统电子化的核心解决方案,是支撑汽车走向更高级别智能驾驶的技术发展方向。因此,随着汽车智能化的不断深入,线控制动的渗透率水平将不断提升。

4.线控系统市场一超多强,国产品牌开启突围赛

随着L3级自动驾驶进入量产,将加速拉动线控系统产品商业化,相较于国际Tier1,国产品牌规模相对较小,外资品牌占据主导地位,尤其是博世牌凭借技术的积累及较大的规模,占据市场主导地位,其最新星空制动产品已经进入中国自主品牌量产车型内。目前,部分优质的国内供应商已经开始突围赛,在产品上对标Tier1巨头,凭借自身快速响应及服务能力,有望实现国产品牌替代。