中国存款保险基金影响变量控制与目标比率测算

2022-01-18姚帅

姚 帅

(衡阳师范学院经济与管理学院,湖南衡阳421010)

一、研究目的

存款保险基金目标比率一直是各投保辖区在设计环节中关注的重要参数。合理的目标比率能够为赔付事件提供充分的风险保障,避免系统性金融风险的蔓延。过高的目标比率会导致商业银行保费压力过高,造成资源闲置与扭曲;过低的目标比率会使保费规模与赔付规模无法得到有效匹配,扩大易受损失分布特征所影响的风险敞口。所以对目标比率的合理测算是存款保险基金结构设计的重点,直接影响着存款保险基金作为国家银行存款“安全阀门”的效果。

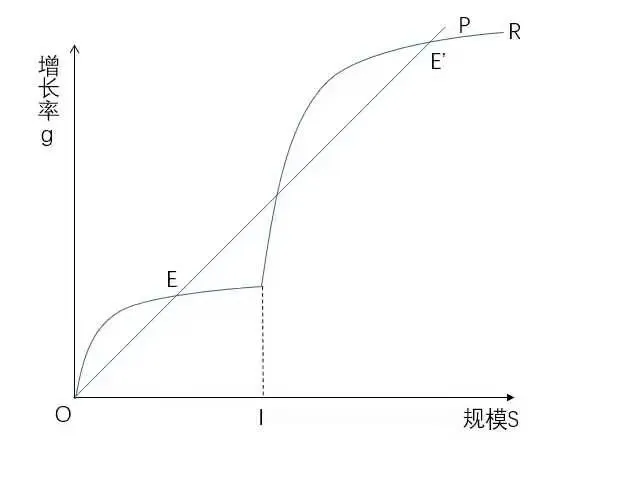

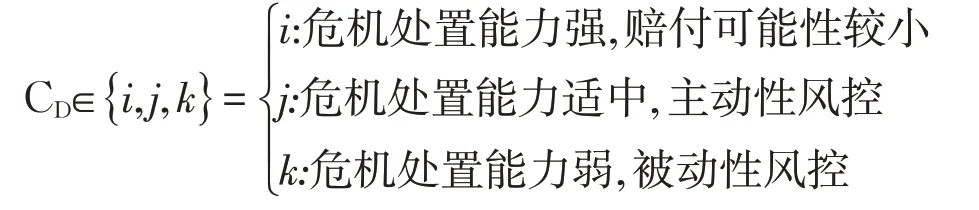

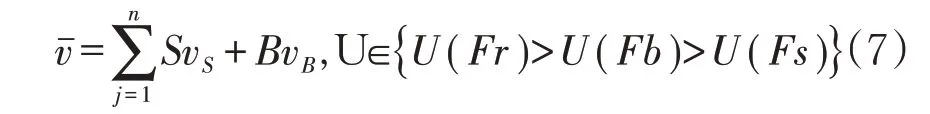

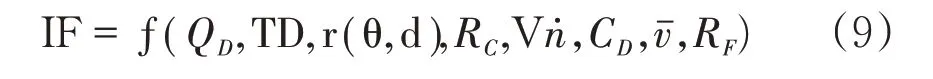

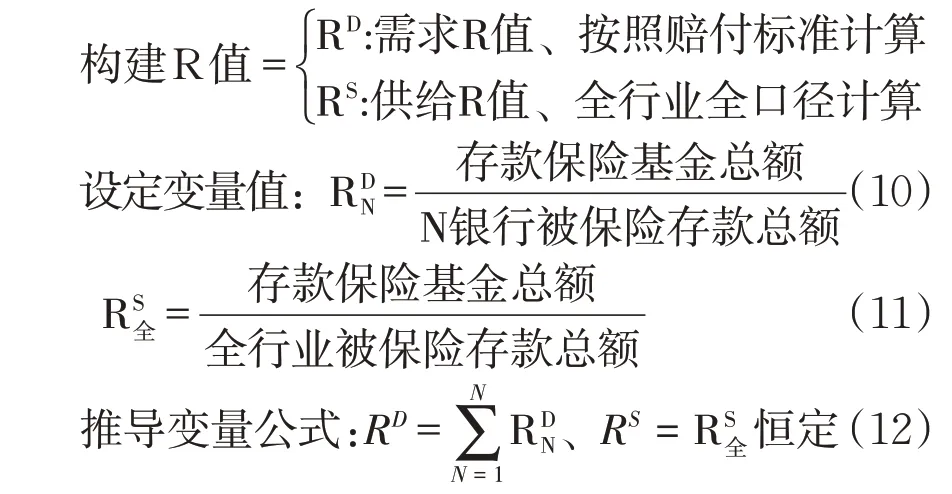

图1 存款保险基金保费规模与赔付规模关系图

如果通过规模关系图进行分析,OP 是银行业受保存款在赔付发生时需要的保费规模,OR是根据目标比率不断调整的实际保费规模。

E点之前:OR>OP,出于谨慎性原则,基金结构设计起步较慢的国家一般目标比率较高,保费水平充裕。

E 点之上:OR=OP,此时出现金融危机等黑天鹅事件,典型特征为:①冲击力度大;②政策反应慢;③波及范围广。

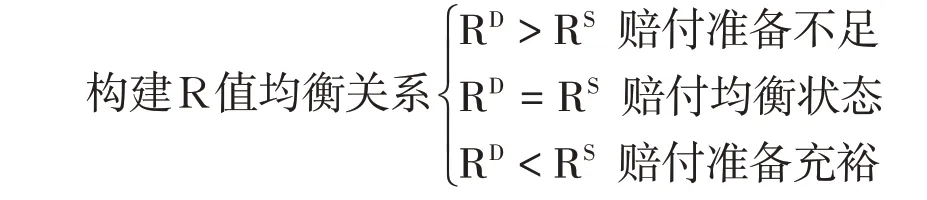

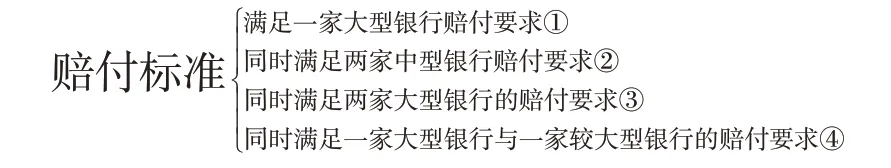

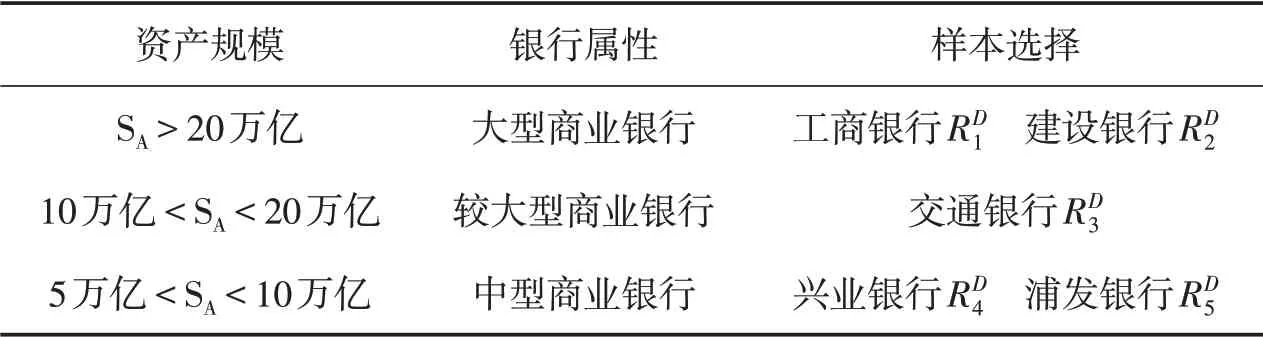

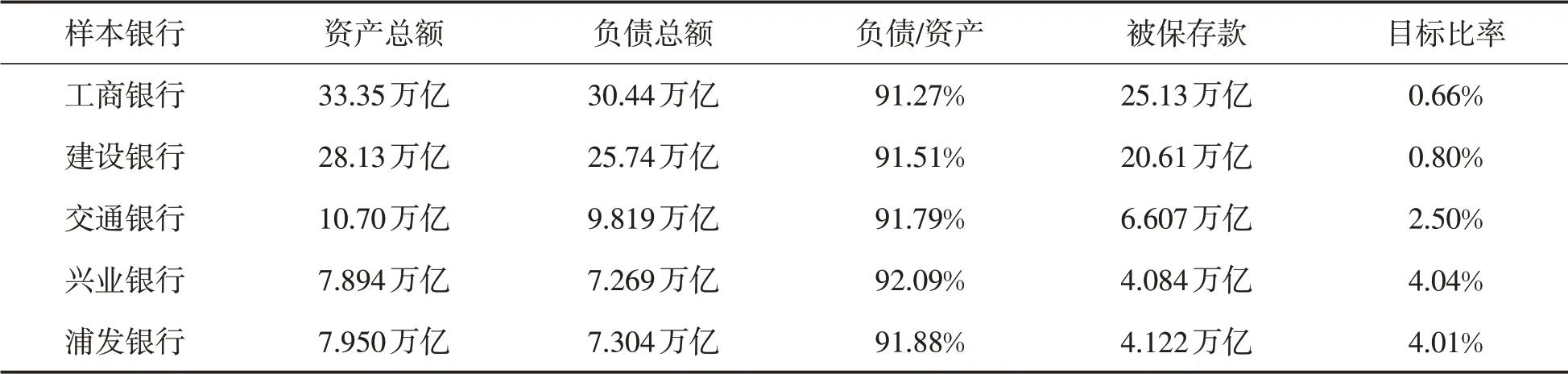

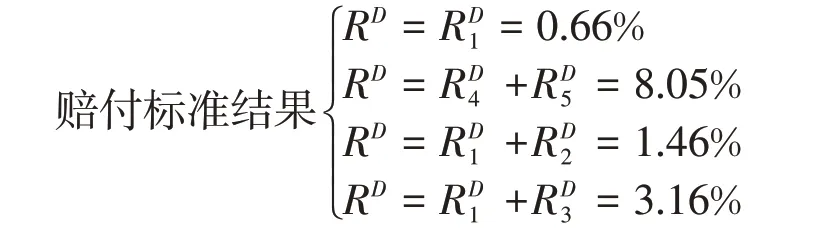

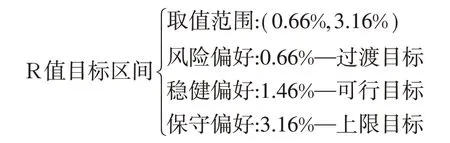

E 点之后:OR I点之后:OR>OP,此时投保机构数量突破新高,整体投保基数扩大,出现保费规模过高的现象,基金盈余需要按照国际处置经验进行规模再分配调节基数。但需要注意的是,此时危机并没有结束,赔付危机发生的概率会随着银行业资产规模的扩张持续增加,等待E’点出现下一轮爆发。 从国际经验来看,各投保辖区对存款保险基金R指标的构建与损失赔付的分布估计值各不相同,目标比率的设计因素参考也各有差异,从而导致学界对此研究大多停留在理论探讨阶段,实测统计与函数构建的研究文章较少。值得一提的是,张金保等(2007)[1]根据经验算法在限制影响变量与风险特征的基础上对我国存款保险基金R 值进行了初步测算,最终确定的稳态R值可以满足当时赔付规模。单建军(2019)[2]通过对70 个采取事前基金制度的主权投保机构的案例分析,根据调查数据总结超过95%的投保机构均按比率设定目标,同时R值设置方法均受到复杂变量因素的影响。综上所述,存款保险基金的良好运行离不开优良的结构设计方案,特别是设置满足风险分布函数与损失覆盖特征的动态目标比率。 在构建函数与推演模型之前,首先需要根据变量相关性及数据可得性原则构建目标比率,分母的选择对目标比率测算会产生较大影响。样本统计数据显示超过50%的主权国存款保险管理机构都选择被保险存款作为分母,兼顾风险分布特征与数据可用性可将目标比率构建为: 张金保、任若恩(2007)[3]的分析文章也曾使用此公式作为模型推演的基础。但值得注意的是,作为分母的全部被保险存款可能与全部存款的绝对值较为接近,原因在于: 1.我国存款保险基金建设时间短、运营经验不足 基金设立之前具体银行破产的案例仅限于海南发展银行、汕头市商业银行、河北肃宁农信社等数家机构,自2015年基金设立之后也仅处理过包商银行的破产案件,而且危机赔付主要以接管和存款转移为主,并没有发生受保存款或者被保险存款的界定争议。从理论上来说,只要是符合规定的储蓄存款,无论是结构性存款,还是创新型存款都属于保障范围内。 2.限额赔付之上的比例赔付缺少细则 从商业银行的资产负债表来看,全部被保险存款统计口径几乎大范围覆盖商业银行的存款业务,虽然金融机构同业存款与高管在投保机构中的存款并不在保障范围内,但二者在存款总额中的比例十分有限。目前从公开渠道无法统计各投保机构受保存款规模,为了对我国存款保险基金目标比率的设置提供一定的思路借鉴,笔者根据数据分析与资料研究,参考加拿大与阿根廷的比率设计经验,选择经调整的存款总额作为R值的分母进行测算,同时也将其视为全部被保险存款。 根据R值定义测算公式,总结变量如下: 1.投保机构数量QD 公式(3)是背包理论约束问题的常见描述公式,代表投保机构数量的增加使受保存款规模扩大,但Sn的增加并不属于无界范围且存在阈值约束,最终会对R值的分子和分母产生影响。 2.承保存款总额TD 承保存款总额是影响目标比率测算的关键变量之一,承保存款范围的合理界定能够显著提升存款保险基金目标比率测算的有效性,且并非所有类型的存款均符合参保的资质要求,即需要将一些非标存款排除在承保存款额度之外。张金保、任若恩(2007)[3]也曾证实此观点,并认为承保存款总额的范围界定会显著影响存款保险基金的承保压力与赔付能力,即如果扩大承保存款的保障范围、放松非标资质的存款类别并提高被保险存款总额,就会在一定范围内提高主权辖区存款保险基金的储备要求与赔付阈值,从而进一步影响存款保险基金的目标比率范围。 3.投保机构平均风险值r(θ,d) 公式(4)是巴塞尔协议中银行风险管理和风险测度的标准函数,也是衡量存款保险基金目标比率及基金规模安全的重要判断变量。公式(4)代表:在投保决策方案d 与参数真值θ的约束下,通过风险函数与参数真值的概率分布的结合能够实现对投保机构平均风险值r(θ,d)的描述,而此时的风险分布函数及平均风险值的分布偏好会显著影响目标比率的分子与分母。同时,由于风险函数是损失函数的期望值,所以当投保机构的风险分布状况脱离正常标准时,将促使参保存款损失额与银行风险值进一步提高,进而影响存款保险基金的赔付安全与目标比率的界定范围。 4.投保机构期限结构影响的风险覆盖率RC 根据国际银行业对风险覆盖率的测算标准得到公式(5),RC的构建需要遵循资金流向原则,存款作为具有负债性质的项目最终需要通过放贷来赚取利差,如果在传导过程中出现违约事件则会对投保机构风险水平产生影响,进而影响目标比率的设置。 5.存款属性n与投保机构资质影响的Vṅ 假设Vṅ:资质合格的投保机构,Vn:所有目标投保机构 如果Vṅ∈Vn,则对于任何Vṅ<Vn,n ∈(Vn,Vṅ)(6) 公式(6)数学表达的思路来源于拍卖理论对资质问题的描述,并不是所有的目标投保机构均符合资质要求,通过对投保机构资质审查可减少道德风险与逆向选择问题,同时影响目标比率的分子与分母。 6.运营主体的危机处置能力与监管水平CD 将运营主体危机处置能力用三种可区分的数学变量进行描述,理论上经验丰富的运营主体具有较强的风控能力,能够及时主动地发现投保机构的极端风险并进行提前干预,从而影响目标比率分子的绝对值。 7.优序融资理论下的资本结构vˉ 公式(7)是米什金(2016)[6]提出的资本结构描述函数,代表投保机构的资本价值vˉ在权益权重比率vS及债务权重比率vB的约束下,会受到权益S及债务B的共同影响,也即投保机构的资本配置会影响风险在股东权益所有者与债务权益所有者之间的分配。根据优序融资理论留存收益融资偏好U(Fr)要高于债务融资偏好U(Fb)和权益融资偏好U(Fs),张金保、任若恩(2007)[3]的研究表明风险配置地越充足投保机构发生危机赔付的可能性就越小,越有利于降低存款保险基金的损失从而影响目标比率。 8.基金赔付额度与赔付比率RF 根据单建军(2019)[2]的测度公式,可知 赔付额度越高说明赔付比例越高,在危机发生时存款保险基金的压力也就越大,原因在于监管运用不同的处置方法。一般来讲,存款保险公司主要采取两种方法处置问题银行:一种是偿付法,即在50 万元人民币以内实行全额赔付,50 万元以上从资产清算资金中按比例赔付。从美国联邦存款保险公司的处置经验来看,存款超过限额的储户最终也能获得超过90%的赔付。第二种是收购与接管法,存款保险公司寻找愿意收购破产银行不良资产的合伙人对银行债务进行重组或者接管。中国人民银行在包商银行的风险处置中采取的就是第二种方法,这种方法可以增强存款人信心,避免出现银行挤兑危机,但是成本也相对较高。 综上所述,最终确认的影响变量函数为: 为了测定目标比率的范围,在解构上述影响变量的基础上,通过参考供需均衡理论构建目标比率供需均衡模型——R值均衡模型。 模型假设:①市场属性与完全存款市场较为接近;②绝大多数存款为被保险存款,同业存款、高管存款占比较小;③基金赔付接近于全口径赔付,存在道德风险;④赔付危机具有风险传染性,易发生挤兑危机。 此时RS中被保险存款的数据是经过调整的存款总额,采取自上而下法进行拆分,理论上需要扣除同业存款、公积金存款、高管在投保机构中的存款,同时参考赔付时的道德风险与预期问题。笔者出于谨慎性原则扣除非赔付优先级存款,原因在于政府机关存款与企业居民存款不具有相同优先级,在赔付规模有限且不得不区分优先级与劣后级的情况下,首先需要保障居民和企业的存款能够获得赔付。 所以统计口径为被保险存款=境内存款-机关团体存款-财政性存款-非存款类金融机构存款。 在进行正式测算之前首先需要明确赔付标准,根据加西亚(2003)[4]的研究结果,存款保险基金的规模需要满足处置一家大型商业银行或者两家中型商业银行的赔付要求,此种方法属于经验算法测算存款保险基金规模,需要厘清危机发生时的赔付规模。但此方法存在一定缺陷,首先由于损失率分布的复杂性可能并不容易对参数进行估计,另外旧标准的风险估计偏向谨慎,从美国银行危机经验来看,被动的处置体系很可能产生“羊群效应”使挤兑风险快速传染,因此笔者在总结此种方法的同时参考历史数据与研究文献对赔付标准进行了重新构设,风险传导切断的赔付标准结果如下: 第二步,选择合适样本,以资产规模为标准进行样本筛选。 样本的选择根据东方财富公布的2020年上市银行年报相关数据,参考资产规模与赔付标准选择代表性银行构建样本组。 表1 商业银行样本组标准构建表 表2 样本银行统计数据与测算结果 第四步,确定相关测算结果,根据赔付标准构建目标比率的理想区间。 从RD测算结果来看:在既定保险规模的情况下,可以根据吸收被保险存款规模测算单家银行受保水平,是第N家银行核算的目标比率,测定值越高说明基金对于目标银行的赔付能力越强。在危机传导链条切断且现行存款保险制度有效的前提下,通过推导变量公式可测算四种赔付标准下的理想目标比率设定范围在0.66%至3.16%之间。需要说明的是,中型银行RD较高的原因在于中型银行资产规模较小,现行基金规模对中型银行的保障能力更强;而大型银行实质上属于“大而不能倒”,在危机发生时对基金保障能力要求更高,现行规模的目标比率相对较低,所以最终测算结果仍需要进一步甄别。 取值范围排除标准②,首先测算结果取值较高,国际上5%以上的目标比率较为少见,其次通过中型银行存款保障能力推断全行业存款保障能力不具有可行性。标准①较标准③更为保守,可以作为暂时性过渡目标,标准③取值适中,测算结果接近国际投保辖区的目标R值平均水平,同时与张金保等(2007)[1]初步测算结果接近,具有一定可行性。标准④取值高于各辖区平均水平,但仍未超过新兴市场国家的经验目标,可以作为上限考虑。 针对现行目标比率范围的研究,学术界理论研究者居多,数据测算者甚少,单建军(2019)[2]经过国际经验分析提出在基金短缺的情况下可以使用提高费率、征收特别保费或政府预算拨款等方法,胡志强(2020)[5]通过总结存款保险基金参与问题银行的国际经验提出赋予DIF 特别使用权与提高DIF 基金储备率的方法。笔者认为二者在实操中均具有可操作性,可以作为制度设计纳入条例规范之中。在此基础上还可以实行差异化的风险调整费率,提高风险权重在保费中的影响系数,同时加强对投保存款的性质审查,规范嵌套型存款产品,监管套利行为,降低制度运行中的道德风险。 Mishkin(2016)[6]在其著作《货币金融学》中曾提出过一种典型观点:新兴市场国家由于存在制度环境缺陷等客观原因,导致建立存款保险制度可能并不是提高银行体系稳定性和效率的有效途径;世界银行(2001)[7]的一份研究报告也表明在制度环境不完善的新兴市场国家,显性存款保险制度的实施并没有提高银行系统稳定性,反而使银行危机发生的频率升级。“冒险动机”“利己偏好”与“过度自信”会使本应在风险抑制中发挥积极作用的存款保险制度失效,同时,有缺陷的制度环境也会使金融安全网的构建变得困难。 综上所述,建立有效的存款保险制度首先需要设立良好的制度环境,并形成符合本国国情与国际成熟经验的设计方案、定价模式、运营制度。中国存款保险管理公司成立时间晚,运营经验有限,制度设计仍处于探索阶段,同时社会主义新兴市场国家的存款保险基金制度有其独特性,不可照搬国外通行经验,本文测算的目标比率范围是模型约束的结果,实际设计中还需要更多地从国情出发兼顾风险与效率的平衡。

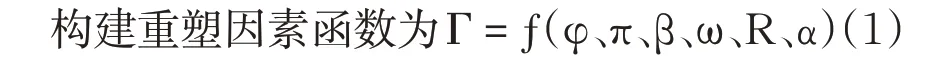

二、变量控制

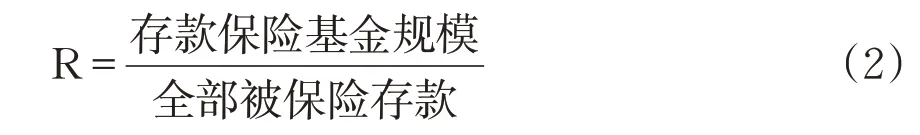

(一)测算指标选择

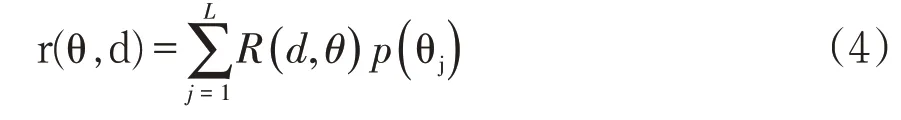

(二)变量解构

三、模型构建

(一)测算模型选择

(二)测算步骤

四、研究结论

(一)均衡分析

(二)范围选择

(三)总结与政策建议