非居民企业间接股权转让应纳税所得探讨

2022-01-08朱明

朱明

摘要:非居民企业股权转让行为分为直接转让和间接转让。在非居民企业间接股权转让中,我国税局对股权转让收入和股权净值规定较为宽泛,在计算股权转让所得存在不确定性。本文就如何划分归属中国境内应税财产所得、间接股权转让款价值确认以及计税基础计量三个方面提出参考性意见。

关键词:非居民企业;间接股权转让;应税财产所得;股权转让计税基础

我国对非居民企业采用属地税收管辖权,即仅就来源于境内的所得征收企业所得税。根据《关于非居民企业所得税源泉扣缴有关问题的公告》(国家税务总局公告2017年第37号,下简称37号公告)规定,股权转让所得属于企业所得税法第十九条第二项规定的转让财产所得。国家税务总局国际税务司2018年8月发布《非居民企业源泉扣缴税收指引》的规定,企业所得税法实施条例第七条规定,权益性投资资产转让所得按照被投资企业所在地确定。非居民企业转让中国居民企业的股权等权益性投资资产,其取得的所得属于来源于中国境内的所得,应依法缴纳企业所得税。

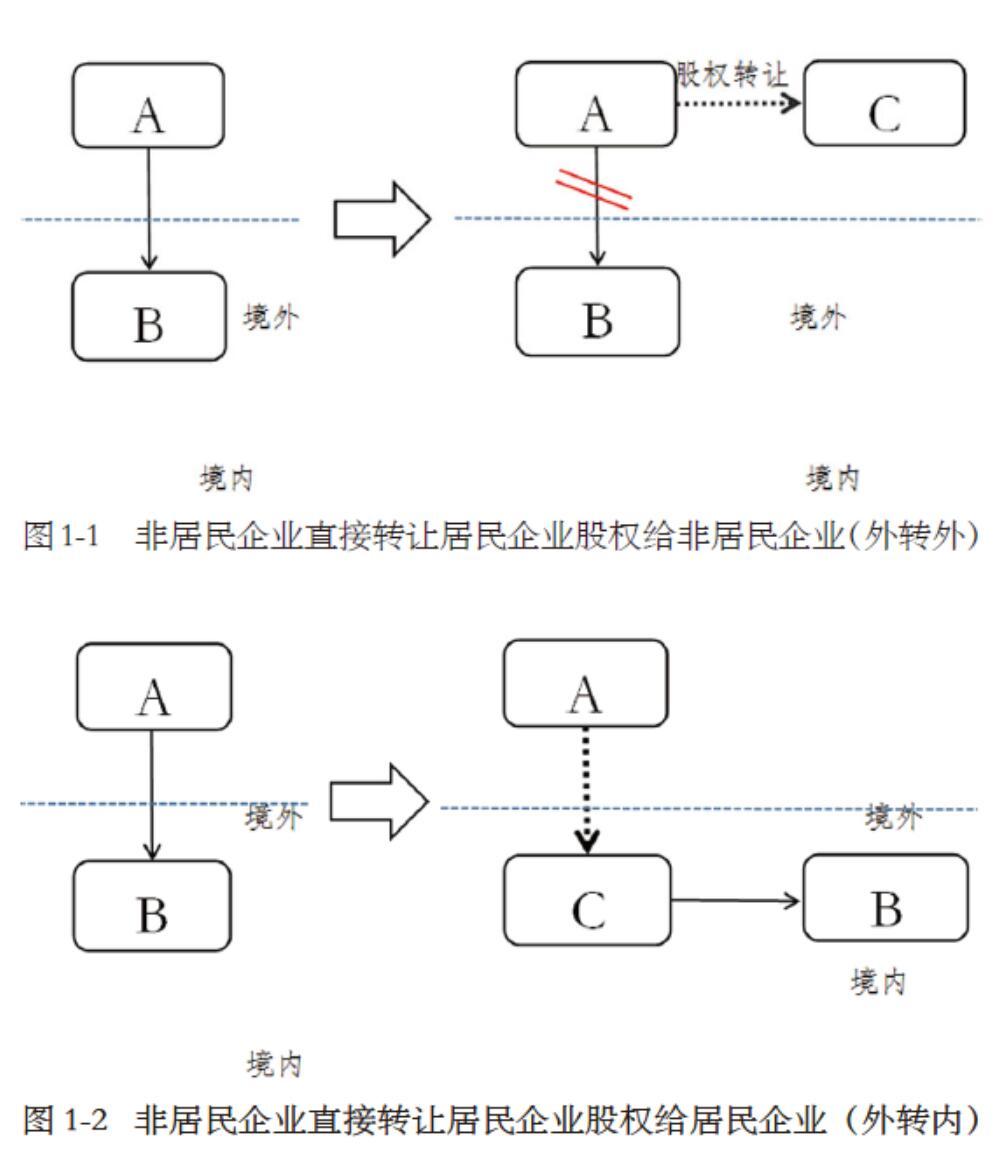

非居民企业股权转让行为可分为直接转让和间接转让。直接转让是非居民企业转让其直接持有的我国居民企业股权从而减持或退出原持有企业股权的行为。间接转让股权是指非居民企业通过转让直接或间接持有我国居民企业股权的境外中间公司股权,达到与直接转让我国境内公司股权相同或相类似结果。

在直接股权转让一般模型中,根据受让方是否为税收居民,再分为“外转外”(图1-1)和“外转内”(图1-2)。

在间接股权转让模型中,根据中间层境外非居民企业持有居民企业股权方式,又分为“单层转让”(见图2-1)和“多层转让”(见图2-2)。

如上图2示,A企业转让直接或间接持有C企业股权的中间层公司B股权行为,表面上看转让方A、受让方D以及被投资企业均在境外,股权转让所得不来源中国境内,根据企业所得税法第三条规定,我国似乎对该等股权转让行为无征税权。但根据国家税务总局《关于非居民企业间接转让财产企业所得税若干问题的公告》(国家税务总局公告2015年第7号,下简称7号公告)规定,非居民企业通过实施不具有合理商业目的的安排,间接转让中国居民企业股权等财产,规避企业所得税纳税义务的,应按照企业所得税法第四十七条的规定,重新定性该间接转让交易,确认为直接转让中国居民企业股权等财产。

需指出的,间接股权转让中,还存在股权转让方通过直接转让同一境外企业股权导致间接转让两项以上中国应税财产情形。限于篇幅原因,暂不对该情形论述。

一、问题提出

对非居民企业间接股权转让企业所得税处理问题,应遵循以下步骤:一是确定一项交易或安排是否形成税法意义上的所得;二是所得来源国是否对该项交易或安排具有税收管辖权;三是一项交易或安排应纳税所得如何计算;四是归属于来源国的应纳所得税额解缴入库。关于非居民企业间接转让股权是否属于我国应税所得,在7号公告中已明确对于不具有合理商业目的间接转让中国居民企业股权,需重新定性该项交易安排,认定为直接转让中国居民企业股权,即“穿透”无实质经营的境外非居民中间层公司。关于股权转让所得应纳税所得额的计算,7号公告中未作规定,37号公告予以明确,即股权转让收入减除股权净值后的余额为股权转让所得应纳税所得额。股权转让收入是指股权转让人转让股权所收取的对价,包括货币形式和非货币形式的各种收入。股权净值是指取得该股权的计税基础。股权的计税基础是股权转让人投资入股时向中国居民企业实际支付的出资成本,或购买该项股权时向该股权的原转让人实际支付的股权受让成本。股权在持有期间发生减值或者增值,按照国务院财政、税务主管部门规定可以确认损益的,股权净值应进行相应调整。企业在计算股权转让所得时,不得扣除被投资企业未分配利润等股东留存收益中按该项股权所可能分配的金额。即:股权转让所得应纳税所得额=股权转让收入-股权净值。

因37号公告对于股权转让收入和股权净值规定较为宽泛,在计算股权转让所得存在不确定性,引发税收实践争议。

(一)归属于中国境内应税财产所得与归属于非中国应税财产所得区分方法

37号公告第二条规定,对归属于在中国居民企业的权益性投资资产的数额,应作为来源于中国境内的权益性投资资产转让所得,按照企业所得税法第三条第三款规定征税。大多情况下,被转让境外企业股权价值来源包括中国应税财产因素和非中国应税财产因素,即:归属于中国境内应税所得=境外转让股权所得-归属于非中国应税财产所得。但,如何剥离非中国应税财产因素的方法成为一项技术性难题。

(二)判断间接股权转让款价值及公允性问题

如前述,间接股权转让只就归属于中国境内部分征税,股权转让收入是以被转让企业资产还是净资产标准确认。另外,企业所得税法实施条例规定的股權转让收入全额是指全部价款和价外费用。1但对于价外费用具体范围和表现形式均未作出界定。在法兰西水泥转让富平水泥股权一案中2,征纳双方争议焦点在于为解除反担保支付价款是否属于股权转让款的价外费用,计入股权转让收入。中国税务局当局认为该笔款项是股权受让方履行股权转让协议的义务,属于股权转让价款的价外费用。

现实中,股权转让方为获取有利税收结果,以折价或平价方式转让股权,股权转让款公允性问题判断,尤其是当被转让境外企业出现亏损导致被转让股权价值折损,税务机关是否可启动特别反避税措施予以调整税基。

(三)间接股权转让计税基础计量问题

37号公告规定,根据转让人入股形式不同,分两种计税基础:一是股权转让人投资入股时向中国居民企业实际支付的出资成本,即“购新股”;二是购买该项股权时向该股权的原转让人实际支付的股权受让成本,即“买老股”。实务中,存在不同观点,具体如下:

1.“买老股”,可以受让取得的实际支出中归属于中国境内部分作为计税基础。但“购新股”则不同,因无交易对价,须以注入境内资产或境内主体净资产乘持股比为标准,即最后一道境外主体持有境内主体财产为计税基础。

2.“购新股”,在计算归属于中国境内的投资成本占比时,因投资款直接计入实收资本/股本,多余部分计入资本溢价/股本溢价,以实收资本为基数计算归属于中国境内股权比,无法体现真实投资成本。

二、在间接股权转让一般模型下应纳税所得计算

实务中,企业股权架构十分复杂,为便于讨论,本文限定图2-1和图2-2为间接股权转让一般模型。需说明,本文讨论股权转让应纳税所得,设定以下前提,1、不考虑价外费用范围构成和转让收入是否含税等问题,统一默认股权转让收入已包含全部价款和价外费用,且为税前金额;2、不考虑所涉股权类型,统一为普通股。

(一)归属于中国境内的应税所得

在计算归属中国境内应税所得时,可先计算归属于非中国境内财产所得,再以总所得减去非中国境内财产所得间接得出。如赵国庆认为,被转让财产收入=境外直接转让股权的收入+境外被穿透实体的负债-境外被穿透实体持有的与被转让中国资产不相关资产的公允价值。3又如,郑波、蔡杰认为,归属于中国应税财产收入=境外股权转让收入-中间层价值=境外股权转让收入-中间层净资产+中间层长投+其他与境内资产相关资产。4

7号公告明确,中间层境外非居民企业(图2中B企业)因股权主要价值来源、资产和收入均直接或间接来自于中国境内,且不履行商业功能,承担商业风险,即不从事制造、经销、管理等实质性经营活动,故中间层企业与境内相关的资产负债科目不多,从股权价值来源看,常见的有货币资金、其他应收款、长期股权投资、其他权益工具投资、其他应付款、其他非流动负债等。前述会计科目计量属性大多与税法计税基础同,除长期股权投资和金融资产外,其他科目使用账面价值即可。

(二)股权转让款确认与计量

股权转让款对应被转让境外企业股权价值,是反映企业股东全部权益的市场价值,换言之,转让收入与会计上资产负债之间无必然联系。7号公告5规定主管税务机关可要求间接转让中国应税财产的交易双方和筹划方,以及被间接转让股权的中国居民企业提供用以确定境外股权转让价款的资产评估报告及其他作价依据、境外企业及直接或间接持有中国应税财产的下属企业上两个年度财务、会计报表等与股权转让相关资料。该公告间接给出信号,可采用资产评估方法对股权转让收入进行评估,评估基础数据是企业近三年的报表数据。

通常,资产评估方法归纳为三种基本类型:收益法、市场法和资产基础法。收益法6指将预期收益资本化或折现来评估资产价值,应用模型一般包括实体自由现金流量折现模型、股权自由现金流量折现模型等。市场法7是将评估对象与 可比上市公司或者可比交易案例进行比较,确定评估对象价值。资产基础法8是根据评估基准日资产负债表表内资产和可识别的表外各项资产、负债价值确定评估对象价值。实务中,已有地方税务局采用收益法核定股权评估价值。如2017年2月7日刊登在《中国税务报》一则新闻,甘肃省张掖市税务局通过收益法评估模型中收入增长率、息税前利润率和折现率等6项关键指标以及同行业相关信息、本地可比企业财务报表数据对案涉企业股权转让值予以调整,补征税款逾1500万元。

但企业现金流随企业所处发展阶段而不同,预测未来现金流难度随之加大。剩余收益模型避免成长期企业当期投资行为对自由现金流影响,因此可以实现比传统收益法中的净现金折现法更科学的估值9。剩余收益是企业净利润减全部股东投资必要报酬的剩余部分。以下为引入杜邦财务分析体系和传统两阶段增长模型后的经营剩余收益模型评估股东全部权益价值公式10:

以上,通过剩余收益模型测算出股东全部权益价值,从而得出对应的股权转让款,也能为税务部门判断股权转让款公允性提供参考标准。需指出,上述资产评估方法并非排他性适用,对于适用不同评估方法的,资产评估准则要求采用两种以上评估方法进行评估。

(三)股权计税基础的确认

從37号公告第一条和第三条第三款规定看11,该公告对非居民企业转让股权计税基础针对的是直接股权转让(图1)。间接转让中国居民企业股权对应所得在境内纳税,对应的股权转让成本应为直接持有居民企业股权(最后一道非居民企业直接持有中国居民企业股权)的非居民企业投资时(“购新股”)或购买中国居民企业股权(“买老股”)时的实际出资额。即:

间接股权转让计税基础=投资入股时/购买时实际出资成本

例如,A公司投资B公司200万元,持有100%股权,B公司投资境内C公司150万元,持股100%,假设B公司投资款150万元来自于A公司,其中100万元注入实收资本,其余计入资本溢价。A将B公司100%股权转让给D公司,转让价为400万元,归属于境内C公司资产价值为350万元。A公司可扣除归属于C公司股权成本为150万元,而非100万元。

同前例,D公司又将B公司100%股权转给E公司,则D公司可扣除归属于C公司股权成本=350万元。

实务中,有观点认为,间接股权转让所得为股权转让收入减除股权净值后余额中归属于中国境内部分,这里出现转让时收入和取得时支出两个时点,在计算归属于中国境内占比时要考虑两个不同时点对股权价值的影响,即间接股权转让所得=股权转让收入*转让时归属于中国境内资产价值占比-实际成本*取得时归属于中国境内资产价值占比。另有观点认为,如果企业取得归属境内公司资产价值为0时,则会出现股权转让时无法扣除成本的不合理现象。笔者赞同后者观点。取得境内居民企业股权对应底层资产价值,受企业所处生命周期影响,如果按取得时归属境内公司资产价值计算,可能会变相加重企业税收负担。

另外,如果非居民企业通过多次投资或收购而持有一项股权,但仅部分对外转让的,应从该项股权全部成本中按照转让比例计算确定被转让股权对应的成本。国家税务总局关于37号公告的解读中已有举例说明。如境外A企业为非居民企业,境内B企业和C企业为居民企业,A企业经过前后三次投资C企业,合计持有C企业40%的股权,第一次投资人民币100万元,第二次投资人民币200万元,第三次投资人民币400万元。2016年1月8日,A企业与B企业签订股权转让合同,以人民币1000万元的价格转让其持有的C企业30%的股权给B企业。则A企业持有C企业40%股权的全部成本为700万元(100+200+400),本次交易转让比例为75%(30%÷40%),该被转让的C企业30%股权对应的成本则为525万元(700×75%),本次股权转让交易的应纳税所得额为475万元(1000-525)。12

以上,对非居民企业间接转让财产一般模型下应税所得的计算进行了探讨,但是处理股权计税基础问题上尚有进一步讨论空间,尤其是转让方增资被投资企业的计税基础确认问题。

参考文献

[1]赵国庆,《关注“转让收入”还是调整“计税基础”——7号公告间接财产转让应税所得计算方法探讨》

[2]郑波、蔡杰,《非居民企业间接转让财产应税所得的政策执行问题探讨》

[3]张文斌,《基于改进收益法评估杭州D有限公司股东权益价值》

[4]关于《国家税务总局关于非居民企业所得税源泉扣缴有关问题的公告》的解读

注释:

1.企业所得税法实施条例第一百零三条第二款

2.法兰西水泥(中国)有限公司与陕西省蒲城县国家税务局税务行政征收二审行政判决(2014)渭中行终字第00003号

3.赵国庆,《关注“转让收入”还是调整“计税基础”——7号公告间接财产转让应税所得计算方法探讨》

4.郑波、蔡杰,《非居民企业间接转让财产应税所得的政策执行问题探讨》

5.国家税务总局《关于非居民企业间接转让财产企业所得税若干问题的公告》(国家税务总局公告2015年第7号第九条、第十条

6.《资产评估执业准则—企业价值》第十九条至第二十条

7.《资产评估执业准则—企业价值》第二十九条

8.《资产评估执业准则—企业价值》第三十五条

9.张文斌,《基于改进收益法评估杭州D有限公司股东权益价值》

10.改进经营剩余收益公式引用《基于改进收益法评估杭州D有限公司股东权益价值》

11.一、依照企业所得税法第三十七条、第三十九条和第四十条规定办理非居民企业所得税源泉扣缴相关事项,适用本公告。与执行企业所得税法第三十八条规定相关的事项不适用本公告。三、股权的计税基础是股权转让人投资入股时(新股)向中国居民企业实际支付的出资成本,或购买该项股权时(老股)向该股权的原转让人实际支付的股权受让成本。

12.关于《国家税务总局关于非居民企业所得税源泉扣缴有关问题的公告》的解读