电子制造装备领域及其行业竞争者专利分析

2021-11-23陈欣高香珍薛敬伟田培

陈欣 高香珍 薛敬伟 田培

摘 要:作为全球集成电路消费市场最大的国家,我国对集成电路配套装备的需求很大,而且随着我国集成电路设备领域科技的发展、技术的进步,进口设备部分必将成为国产化设备的巨大市场空间。本文针对以光刻机、化学机械研磨设备、离子注入机及湿法设备为代表的电子制造装备,依托Incopat专利数据库开展分析,包括电子制造装备领域专利态势、行业主要竞争者分析,提出关于我国电子制造装备领域的未来发展方向的建议。

关键词:电子制造装备 光刻机 化学机械研磨设备 离子注入机 专利分析 竞争者分析

中图分类号:F273 文献标识码:A 文章编号:1674-098X(2021)07(a)-0055-05

Patent Analysis of Electronic Manufacturing Equipment Field and Its Competitors

CHEN Xin GAO Xiangzhen XUE Jingwei TIAN Pei

(Information Science Academy of CETC, Beijing, 100083 China)

Abstract: As the largest country in the global IC consumer market, China has a great demand for IC supporting equipment. With the development of science and technology and technological progress in the field of IC equipment, the imported equipment will become a huge market space for domestic equipment. This paper analyzes the electronic manufacturing equipment represented by lithography machine, chemical mechanical grinding equipment, ion implantation machine and wet equipment, relying on the incopat patent database, including the patent situation in the field of electronic manufacturing equipment and the analysis of major competitors in the industry, and puts forward some suggestions on the future development direction of China's electronic manufacturing equipment field.

Key Words: Electronic manufacturing equipment; Lithography machine; Chemical mechanical grinding equipment; Ion implanter; Patent analysis; Competitor analysis

裝备是集成电路产业的基石,是推动集成电路技术创新的引擎。

集成电路产业的特点是“一代产品依赖于一代工艺,一代工艺依赖于一代设备”。终端产品对芯片的需求不断挑战着工艺技术的极限,大生产工艺技术不断挑战着集成电路装备能力的极限,集成电路产业的发展依赖于装备的不断更新换代。

作为全球集成电路消费市场最大的国家,我国对集成电路配套装备的需求很大,而且随着我国集成电路设备领域科技的发展、技术的进步,进口设备部分必将成为国产化设备的巨大市场空间。国产集成电路设备市场规模变动情况与全球集成电路设备市场规模变动基本一致,但总体规模较小,且严重依赖进口。我国集成电路设备市场目前面临的问题主要为知识产权壁垒高、缺乏高端人才、企业转型升级难度较大、开发产品缓慢,并且热销的高端半导体设备已为进口设备占领,国产高端半导体设备的推广应用难度大[1]。

晶圆加工设备技术壁垒高、竞争格局高度集中,应用材料、拉姆研究、东京电子三大龙头遥遥领先其他竞争对手。国内设备中,仅有中微半导体的介质刻蚀机成功进入了国际一流IC制造厂的最先进工艺线,其他设备部分已经小批量销售,部分还在验证阶段,到大批量销售还要一段路程要走[2]。

本文针对以光刻机、化学机械研磨设备、离子注入机及湿法设备为代表的电子制造装备,依托Incopat专利数据库开展分析,分析内容包括电子制造装备领域专利态势、行业主要竞争者分析,并提出我国电子制造装备领域的未来发展方向建议。

1 电子制造装备领域专利申请态势

1.1 总体申请趋势

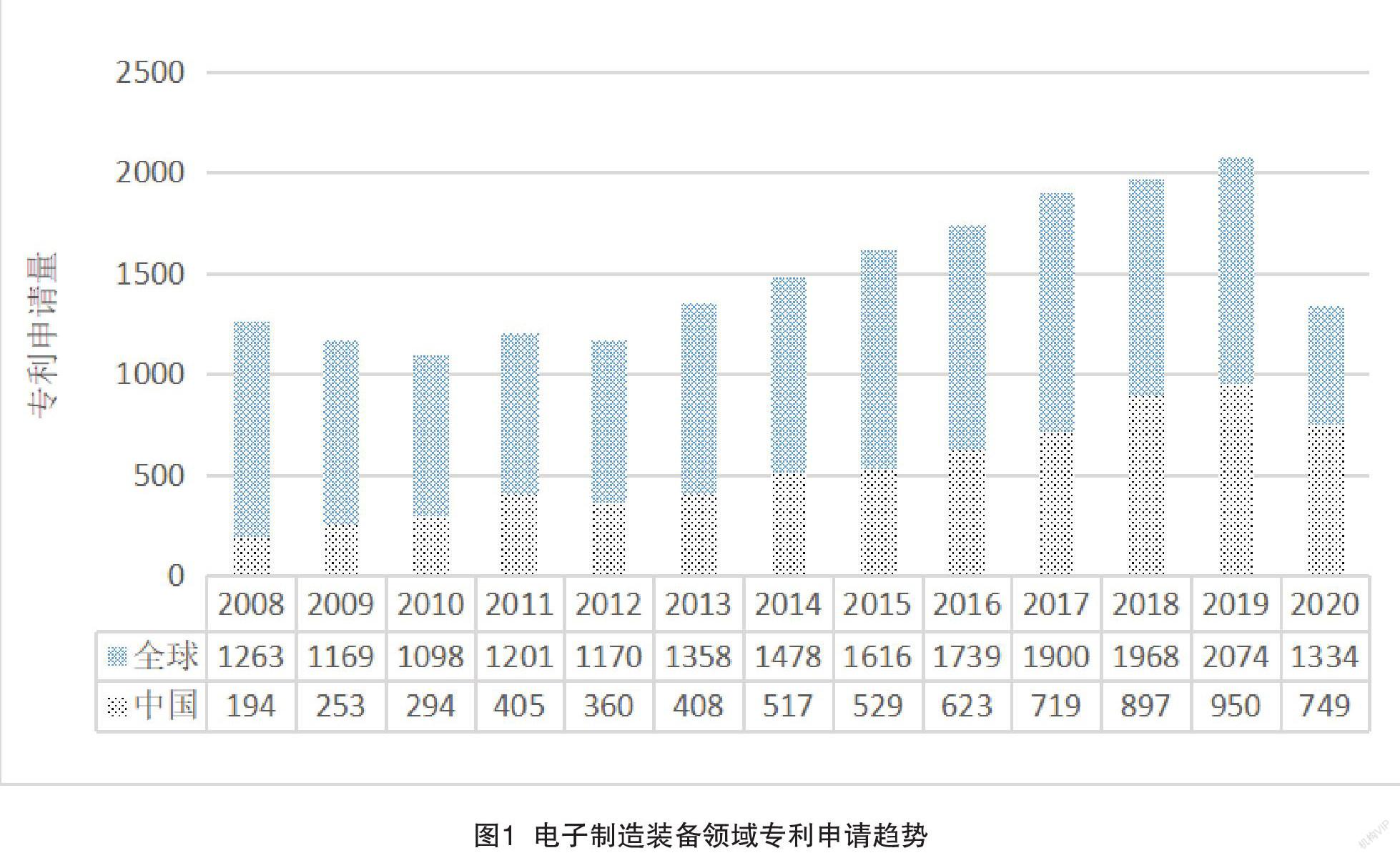

2008年至今(数据截止2021年6月1日,下同),电子制造装备领域相关专利申请26196件,包括13782个专利族,其专利申请趋势如图1所示。

2008年至今,除了在2008—2012年专利申请量略有波动之外,总体年申请量稳定在1800件左右;同时随着时间的推移,中国的专利申请占总申请量的比例在稳步提升,由2008年的15%提升到了2020年的56%,说明中国市场变得越来越重要,也说明中国国内申请人的技术正在稳步提升。

1.2 主要竞争者分析

本节依托Incopat专利数据库,对光刻机、化学机械研磨设备、离子注入机以及湿法设备领域进行申请人的专利申请量排名统计,分析研究4个领域的主要行业竞争者的专利布局状况。

光刻机领域主要申请人包括尼康、东电(TOKYO ELECTRON)、佳能、SCREEN、日立和SEMS等日本企业,以及ASML和MAPPER LITHOGRAPHY等荷兰企业。全球6000余件专利申请中,尼康公司有1537件专利申请,ASML有1014件专利申请,说明光刻机技术目前已被国外巨头垄断,技术准入门槛高。其中,ASML公司于2018年生产的NXT: 2000i(采用193nm光源)产品为现有最高水平的DUV光刻机,其分辨率为38nm。NXT: 2000i结合多次曝光套刻技术可将线宽缩小至7~5 nm[3]。

化学机械研磨设备前十位的申请人主要为美国和日本申请人,美国申请人包括陶氏(包括已被收购的罗姆哈斯)、应用材料和卡博特,日本申请人包括日立、JSR和富士软片(FUJIFILM)。前十位的申请人中,2个国内申请人包括中芯国际和清华大学。相比光刻机,化学机械研磨设备国外垄断不太严重,国内企业和高校也有一定技术积累,中国电子科技集团方面可以寻求国内相关高校或者研究机构的合作。

离子注入机相关专利前十位的申请人中,应用材料和艾克塞利斯(AXCELIS)申请量最多,其中应用材料于2011年收购了瓦里安半导体,瓦里安半导体为离子注入领域的重要设备厂商。离子注入机领域的申请人主要来自美国和日本,其中美国申请人包括应用材料、艾克塞利斯(AXCELIS)、ENTEGRIS和PRAXAIR公司,日本申请人包括住友、SEN、日新离子机器;前十位还包括一个国内申请人,即中国电子科技集团所属的中科信电子装备。

湿法设备前十位的申请人中,东电(TOKYO ELECTRON)的申请量最多,达到了151件,前十位申请人主要为美国和日本申请人。其中有2个中国申请人排名靠前,为华星光电和华力微电子,前文提到湿法设备国内专利申请比例较高,但是前十位申请人只有2个国内申请人,说明目前国内申请人主要为小型研发公司,尚未出现领头企业,中国电子科技集团可以寻找相关企业进行并购或者合作,减少研发成本,提高技术更新效率。

2 行业主要竞争者分析

在全球电子制造装备领域中,有的企业其产品高度聚焦,采用以关键设备为核心的纵深发展模式,例如荷兰企业阿斯麦(ASML)高度聚焦光刻机设备,其在高端光刻机领域的市场占有率超过75%[4]。有的企业其产品覆盖半导体工艺线的多个主要环节,采用全流程配套的横向发展模式,如美国企业应用材料(AMAT),其产品种类涉及原子层沉积、物理/化学气相沉积、刻蚀、快速热处理、离子注入、CMP等,几乎覆盖了除光刻机之外的整个半导体工艺环节[5]。国内电子制造装备领域的龙头企业是北京电控集团旗下的北方华创,其发展思路与美国企业应用材料(AMAT)相似,产品覆盖了刻蚀、物理/化学气相沉积(PVD/CVD)、氧化炉、扩散炉、清洗机等设备,是国内规模最大、产品体系最丰富的高端半导体设备供应商[6]。下文以美国企业应用材料(AMAT)为目标展开分析。

1967年应用材料(AMAT)成立于美国山景城,该公司目前的主营业务包括半导体设备、新型显示、工程软件三大板块,其中半导体设备业务在其总营收中的占比约为65%。从2013—2017年,应用材料(AMAT)在半导体设备市场的整体市场占用率约为27%,始终占据行业第一的宝座。在晶圆加工细分领域内,该公司多项设备的技术水平位居行业前列,其中在物理气相沉积(PVD)设备领域,该公司产品约占全球份额的80%;在化学气相沉积(CVD)设备领域,该公司产品约占全球份额的30%,均位列行业第一[5]。

随着高质量发展战略的提出,我国将可能承接半导体产业的第三次产业转移。根据SEMI预测,2018年我国半导体设备的市场空间将达到118亿美元,成为全球第二大市场。应用材料(AMAT)早在1984年就开始布局中国市场,还与国内的上海交通大学、浙江大学和南开大学等高校进行合作研究。经过多年的市场深耕,2017年应用材料(AMAT)在中国的营业收入达到27.46亿美元,同比上升了21.56%[7]。

2.1 应用材料(AMAT)专利态势分析

2.1.1 应用材料(AMAT)的专利申请态势

应用材料公司自1969年起开始专利申请,至今共拥有46 643件专利,下文对其申请的全部46 643件专利,以及与光刻机、化学机械研磨、离子注入和湿法设备相关的专利进行统计分析。

应用材料公司在1990年之前专利申请量较少,年申请量未超过100件,1990年后专利申请开始快速增长,2000年申请量已经超过2000件,达到2241件。2000年后应用材料公司的专利申请呈震荡增长态势,在2014年专利申请量超过3000件达到3266件。

2.1.2 应用材料(AMAT)的专利申请在各产品上分析

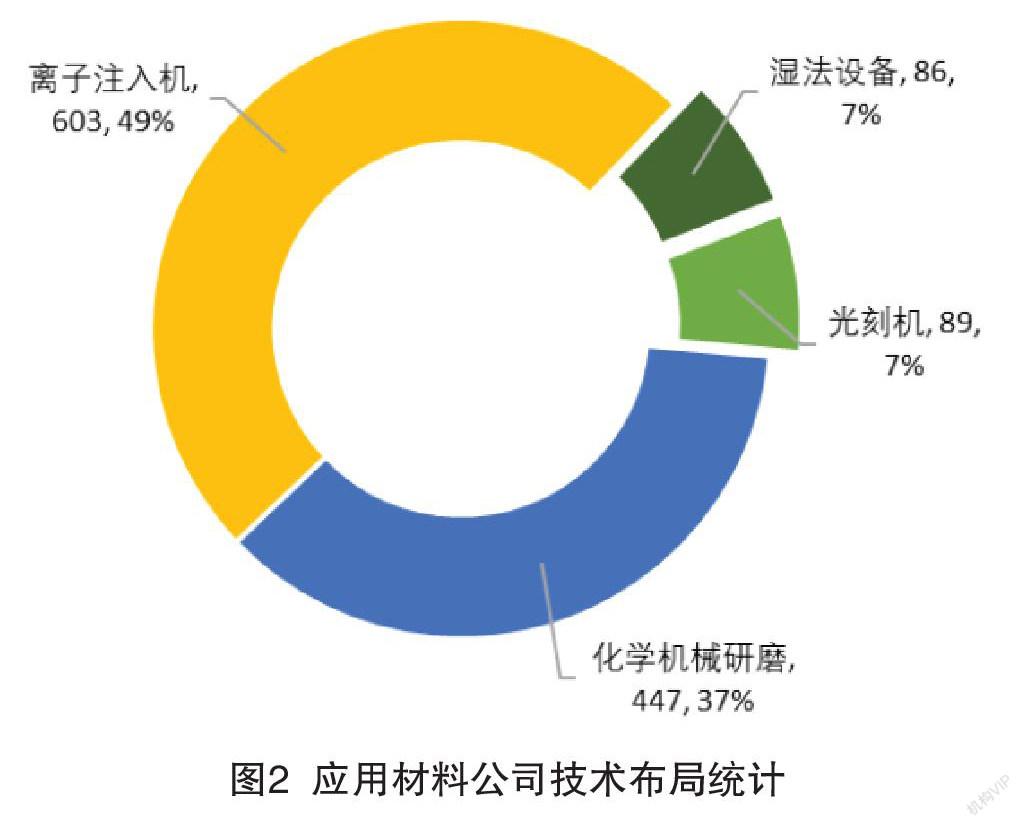

(1)技术申请分类。图2为应用材料公司在光刻机、化学机械研磨设备、离子注入机和湿法设备4个技术分支的专利申请情况。应用材料公司的离子注入机相关专利申请达603件,占到所有专利申请的49%,2011年之前應用材料在离子注入机方面专利较少,其在2011年收购了瓦里安半导体公司(Varian Semiconductor Equipment Associates),并通过这一并购成功进入离子注入设备市场。应用材料为化学机械研磨设备方面的技术龙头,其专利申请量也相当大,达到447件。应用材料在光刻机和湿法设备方面专利申请量相对较少,均不超过100件。

(2)地域布局。由图3可知,应用材料的46 643件专利中,在美国申请的专利最多,达到13 467件,此外在日本、韩国、世界知识产权组织和中国等国家和地区布局了大量专利,这一方面说明应用材料公司的市场在国际范围内的分布,也说明应用材料公司具有优秀的海外专利布局意识。

2.1.3 应用材料(AMAT)的合作关系

一般企业在申请专利时会与其他申请人合作申请,合作申请的对象一般为高校和研究院所,其申請的技术成果多为合作申请的成果。通过检索,发现应用材料公司并未有与高校和研究院所合作申请的情况;除此之外,只有与PRAXAIR公司有3件合作申请,PRAXAIR是一家全球领先的工业气体专业公司,同时也是北美和南美洲最大的工业气体供应商,应用材料与其的合作申请为离子注入相关专利。

以上结果说明,应用材料的研发主要依靠自身,极少借助外部研发机构。此外可以看到其通过收购瓦里安半导体公司(Varian Semiconductor Equipment Associates)得以打入离子注入设备市场,这也是大型公司扩展业务线的常用手段。

2.2 小结

通过以上分析,可以看到目前各个技术的重点申请人多数来自美国和日本,说明目前电子制造装备领域,美国和日本的企业掌握了最先进的技术和最多的市场,此外来自荷兰的光刻机设备公司ASML也凭借其技术优势和专利申请占据了重要的地位。具体来看,光刻机领域重点申请人包括尼康、ASML,此外东电(TOKYO ELECTRON)和佳能公司也有较多专利申请;化学机械研磨设备领域重点申请人包括陶氏、应用材料等美国公司和日立、JSR等日本公司,国内方面清华大学申请量较高;离子注入机领域重点申请人中应用材料和艾克塞利斯(AXCELIS)的专利申请量优势较大,前十位还包括一个国内申请人,即中国电子科技集团所属的企业中科信电子装备;湿法设备的重点申请人中东电(TOKYO ELECTRON)的优势较大,前十位还有2个国内申请人华星光电和华力微电子。

目前各个技术的重点申请人布局区域均比较类似,主要为美国、日本、中国、韩国等国家和地区,这些国家和地区集中了大多数的电子制造装备的研发公司和生产厂商。

通过对应用材料公司的分析,可以看到应用材料的专利申请侧重在离子注入机和化学机械研磨领域;在过去10年专利申请相对平稳,在2013—2014年有一段专利产出高峰;与其他公司相似,其专利主要布局在美国、日本、中国、韩国等;并且其专利质量也高于行业平均水平。

3 结语

目前,我国大规模集成电路芯片生产线设备大部分仍然依赖进口,国产设备市场占有率较低。2017年国产半导体设备销售额仅占当年我国半导体设备进口额的13%。

问题存在的主要原因如下。

一是由于高端电子专用设备知识产权壁垒很高,大部分国内企业缺乏高端人才组成的领军团队,企业转型升级难度较大,开发适应市场需求的创新产品缓慢。

二是一些市场热销的高端半导体设备已为进口设备占领,而使用国产高端电子专用设备要比使用进口设备承担更大的风险责任,国产高端半导体设备的推广应用难度较大。未来,我国应克服上述问题,在高端半导体设备领域取得突破。

三是缺乏“领军”的高技术人才,一些技术难度大的关键设备,由于缺乏“领军”的高技术人才,久攻不下,同时也影响了集成电路生产线设备国产化的推广。

四是缺乏足够的研发投入,集成电路设备行业研发投入高,中国集成电路产业、企业依靠自身实力的研发投入、规模化投入严重不足。

2017财年国际巨头应用材料、拉姆研究、东京电子、阿斯麦研发投入分别为115.58亿元、77.71亿元、56.81亿元、95.99亿元,收入占比分别为12%、11%、9%、14%。国内龙头北方华创虽然2017财年研发收入占比高达33%,但体量太小,所以研发投入仅有7.18亿元,与国际巨头企业差距尚大。国际巨头研发投入远高于国内企业,国内企业还需要借助政策优势,继续加大研发投入,突破核心技术。

参考文献

[1] 王龙兴.2017年全球半导体市场和半导体产业发展的基本情况分析[J].集成电路应用,2018,35(10):1-5.

[2] 魏志强,武鹏.中微:中国半导体装备国产化的先锋[J].经济导刊,2018(8):64-71.

[3] 宗楠,胡蔚敏,王志敏,等.激光等离子体13.5nm极紫外光刻光源进展[J].中国光学,2020,13(1):28-42.

[4] 张金颖,安晖.荷兰光刻巨头崛起对我国发展核心技术的启示[J].中国工业和信息化,2019(Z1):40-44.

[5] 于永秦.AMAT公司基于中国市场的发展战略研究[D].成都:西南交通大学,2015.

[6] 北方华创微电子.北方华创微电子:中国"芯"设备崛起[J].中关村,2018(7):58-60.

[7] 佚名.聚焦国产自主可控半导体迎发展良机[J].股市动态分析,2019(19):6-10.