6月份国内国际钢材市场价格分析

2021-11-17中国钢铁工业协会财务资产部冶金价格信息中心

中国钢铁工业协会财务资产部 冶金价格信息中心

一、国内钢材价格指数小幅回落,环比降幅收窄

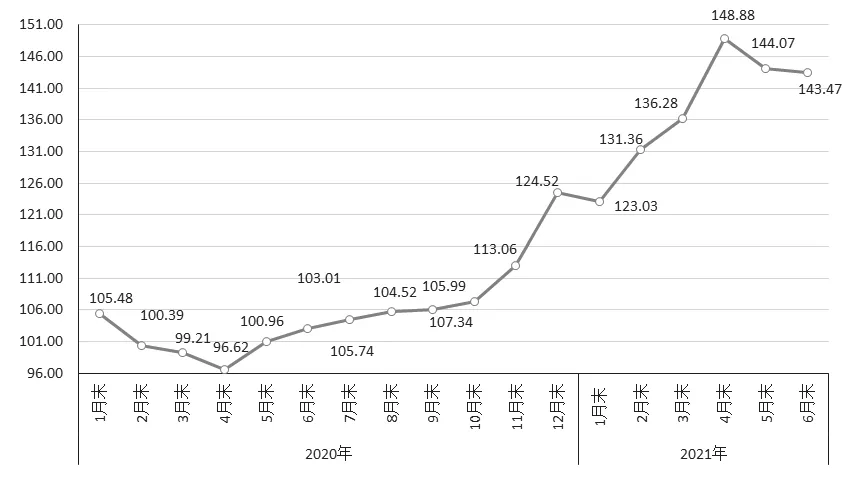

据钢铁协会监测,6月末,中国钢材价格指数(CSPI)为143.47点,比5月末下降0.60点,降幅为0.42%,较上月收窄2.81个百分点;同比上升40.46点,升幅为39.28%(见图1)。

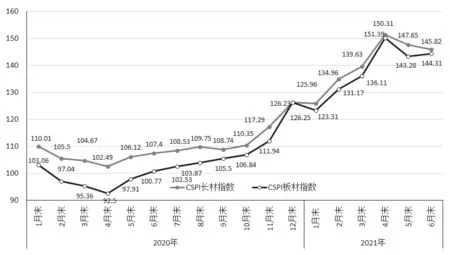

图1 2020-2021年6月CSPI长材和板材价格指数走势图

图1 2020-2021年6月中国钢材价格指数(CSPI)走势图

从上半年分月情况看,1-4月份CSPI钢价指数呈上升走势,5-6月呈环比回落。1-6月份,中国钢材价格指数(CSPI)平均值为137.85点,同比上升36.90点,升幅为36.56%。

(一)长材价格持续下降,板材价格由降转升

6月末,CSPI长材指数为145.82点,环比下降1.83点,降幅为1.24%。CSPI板材指数为144.31点,环比上升1.03点,升幅为0.72%;与上年同期相比,长材、板材指数分别上升38.42点和43.54点,升幅分别为35.77%和43.21%(见图2、表1)。

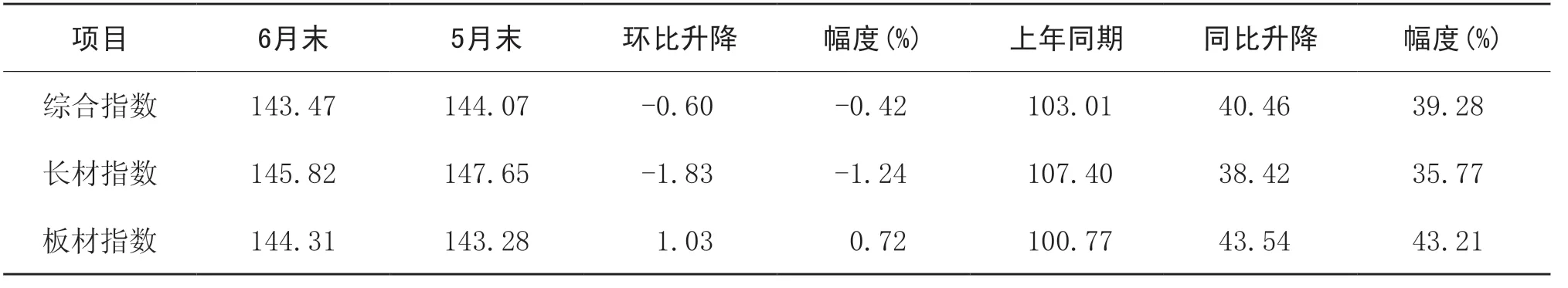

表1 2021年6月中国钢材价格指数(CSPI)变化情况表

1-6月份,CSPI长材指数平均值为140.90点,同比上升34.87点,升幅为32.89%;CSPI板材指数平均值为138.08点,同比上升40.31点,升幅为41.23%,比长材高8.34个百分点。

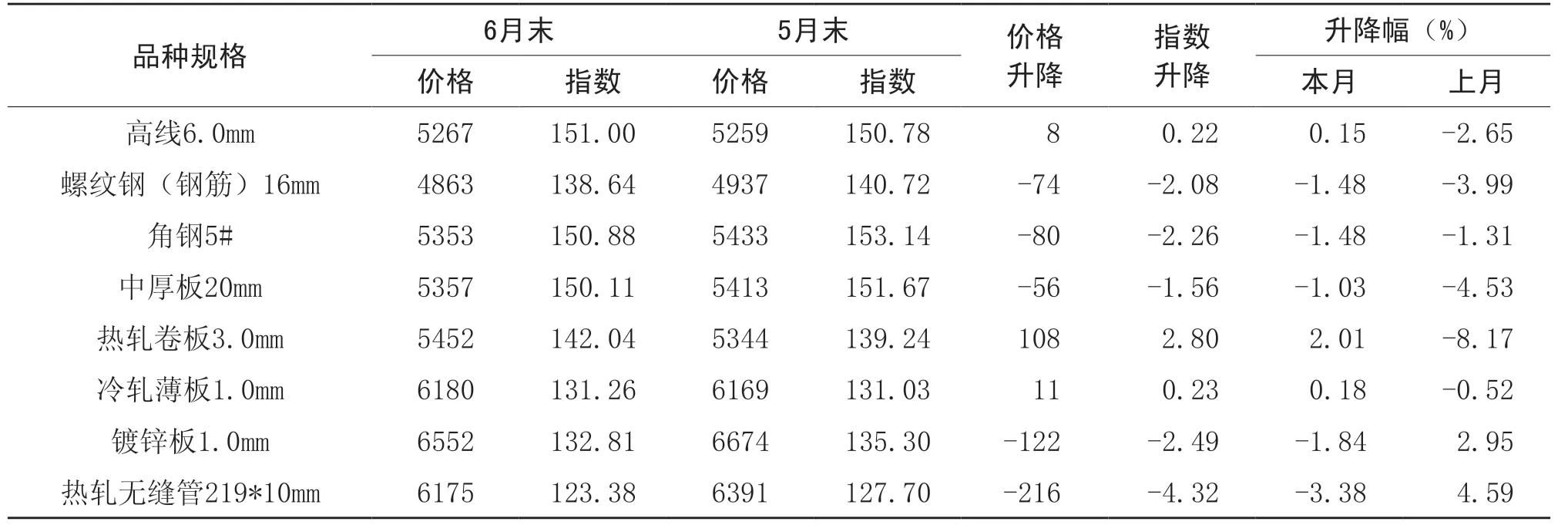

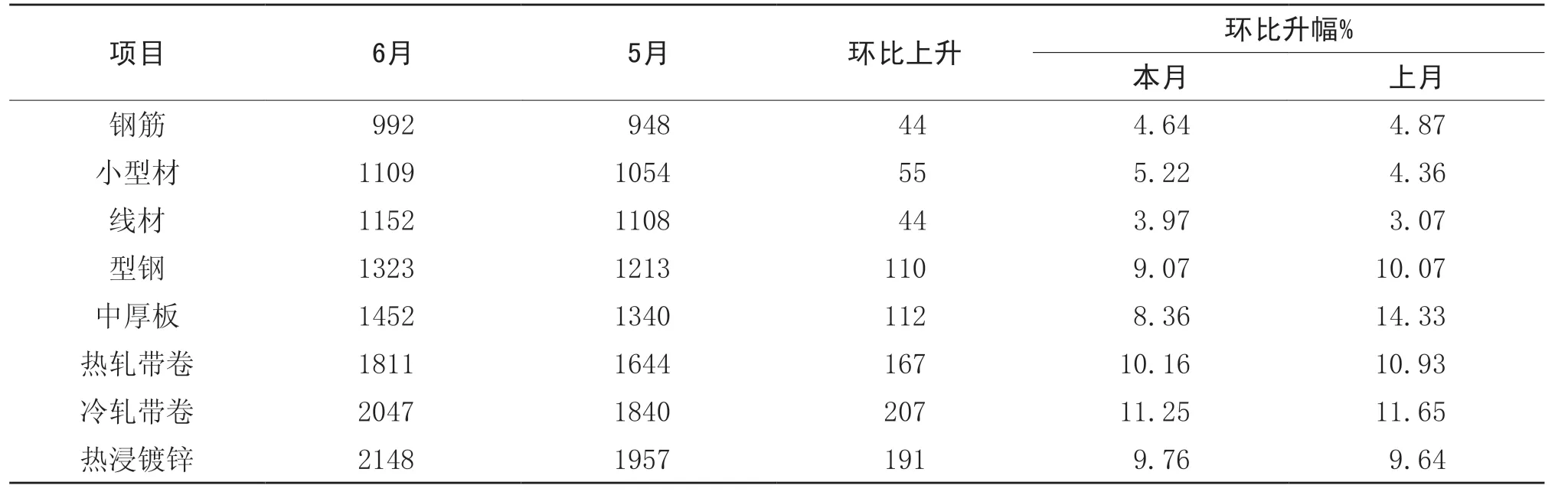

(二)主要品种钢材价格变化情况

6月末,在钢铁协会监测的八大钢材品种中,价格稳中有降。其中,高线、热轧卷板和冷轧薄板价格由降转升,分别环比上升8元/吨、108元/吨和11元/吨,其它品种均继续下降。其中,螺纹钢、角钢、中厚板、镀锌板和热轧无缝管价格分别下降74元/吨、80元/吨、56元/吨、122元/吨和216元/吨(见表2)。

表2 2021年6月主要钢材品种价格及指数变化情况表 元/吨

1-6月份,高线、螺纹钢和角钢平均价格分别为5007元/吨、4736元/吨和5124元/吨,分别同比上升32.96%、31.25%和33.76%;中厚板、热轧卷板、冷轧薄板和镀锌板平均价格分别为5141元/吨、5277元/吨、5930元/吨和6232元/吨,分别同比上升37.38%、41.55%、42.13%和39.32%;热轧无缝管平均价格为5869元/吨,同比上升28.85%。

(三)各周钢材价格指数变化情况

6月份,CSPI钢材价格指数在第一周有所上升,第二、三、四周呈持续小幅下降走势;进入7月份以来,钢材价格由降转升,其中第一周价格升幅较小,第二、三周升幅有所加大(见表3)。

表3 中国钢材价格指数(CSPI)6月份各周变化情况表

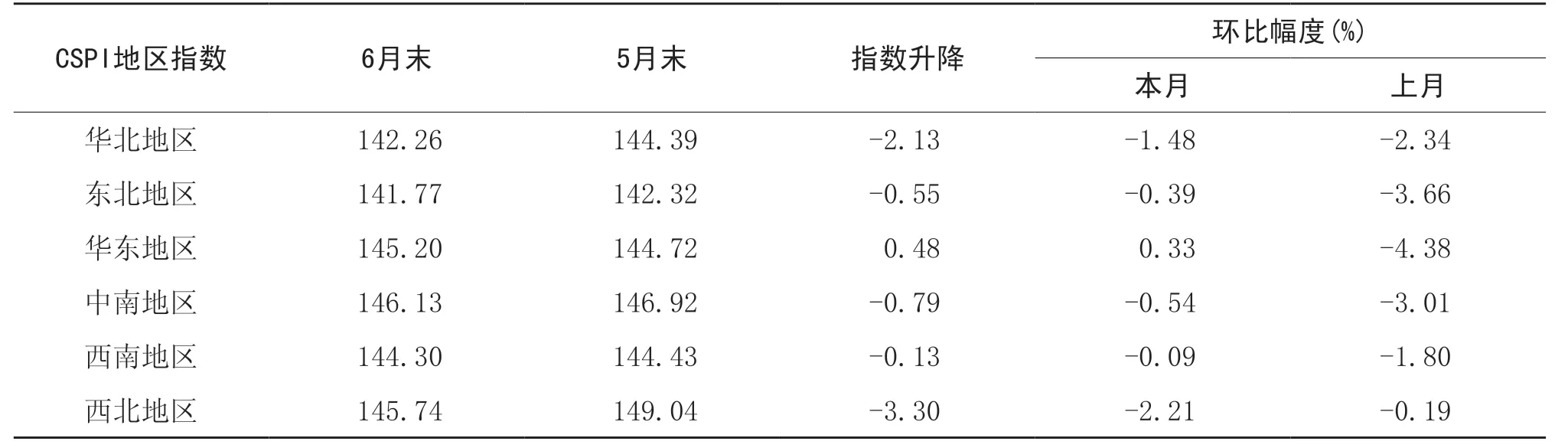

(四)主要区域市场钢材价格变化情况

6月份,CSPI全国六大区域指数除华东地区环比上升外,其他地区均继续下降。其中:华东地区由降转升,升幅为0.33%;西北地区环比下降2.21%,降幅较上月有所加大;华北、东北、中南和西南地区继续下降,但降幅均较上月有所收窄,环比分别下降1.48%、0.39%、0.54%和0.09%(见表4)。

表4 2021年6月CSPI分地区钢材价格指数变化情况

1-6月份,六大地区钢材价格平均指数均有所上升,东北地区升幅相对较大,升幅为38.61%;西北和西南地区升幅相对较小,分别为32.71%和34.70%;华北、华东及中南地区指数分别上升37.78%、37.24%和35.57%。

二、国内市场钢材价格变化因素分析

6月份,下游用钢行业保持较快增长,国内市场仍处钢材消费旺季。钢价在5月份大幅拉涨引起国家有关部门重视,在逐渐回归市场基本面过程中,钢材价格有所下降。

(一)主要用钢行业保持增长,钢材市场需求旺盛

据国家统计局数据,二季度国内生产总值(GDP)增长7.9%,两年平均增长5.5%,比一季度提高0.5个百分点;全国固定资产投资(不含农户)同比增长12.6%,两年平均增长4.4%,比一季度加快1.5个百分点。其中基础设施投资同比增长7.8%,制造业投资同比增长19.2%,房地产开发投资同比增长15.0%;规模以上工业增加值同比增长15.9%,两年平均增长7.0%。其中6月份同比增长8.3%,环比增长0.56%。从总体情况看,上半年我国经济稳定恢复,主要经济指标持续向好,国内市场钢材需求旺盛。

(二)粗钢产量环比小幅下降,市场供需形势基本平稳

据国家统计局数据,6月份,全国生铁、粗钢和钢材(不含重复材)产量分别为7578万吨、9388万吨和12072万吨,同比分别下降2.7%、增长1.5%和增长3.0%;平均粗钢日产312.93万吨,日均环比下降2.5%。另据海关统计数据,6月份,全国出口钢材646万吨,同比增长74.5%;进口钢材125万吨,同比下降33.4%。从总体情况看,5-6月份粗钢日产量小幅下降,但总体仍处于历史高位,市场供需仍是基本平稳的态势。

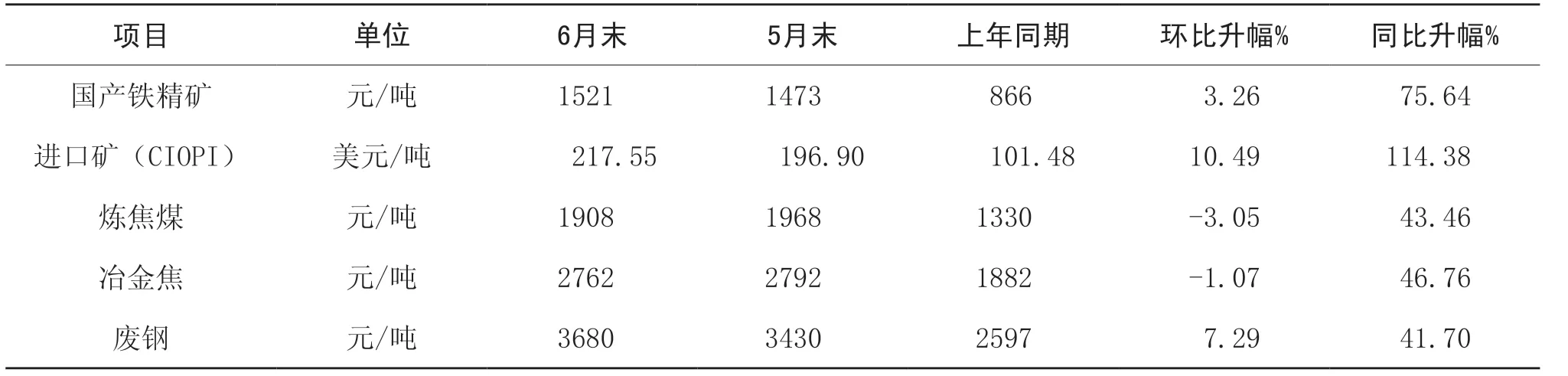

(三)原燃材料价格持续高位,对钢价有一定支撑作用

据钢铁协会监测,6月末,国产铁精矿价格环比上升48元/吨,CIOPI进口矿价格环比上升20.65美元/吨,炼焦煤和冶金焦价格环比分别下降60元/吨和30元/吨,废钢价格环比上升250元/吨。从同比情况看,原燃材料价格仍处高位,其中国产铁精矿和进口矿分别同比上涨75.64%和114.38%,炼焦煤和冶金焦价格分别同比上涨43.46%和46.76%,废钢价格同比上涨41.70%。原燃材料价格持续高位,对钢价有一定的支撑作用(见表5)。

表5 2021年6月主要原燃材料价格变化情况表

三、国际钢价继续上升,升幅有所收窄

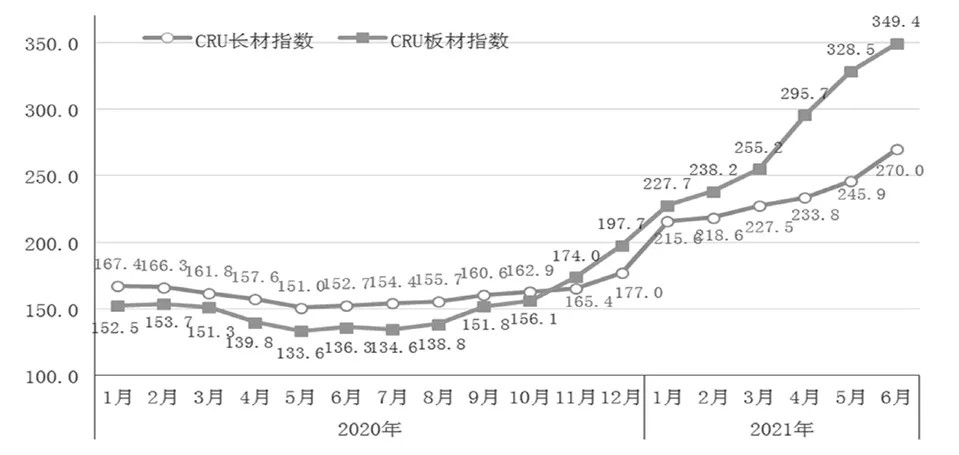

6月份,国际钢材价格指数(CRU)为323.1点,环比上升22.0点,升幅为7.3%,较上月收窄2.1个百分点;与上年同期相比上升181.4点,升幅为128.0%(见图3、表6)。

图3 2020-2021年6月国际钢材价格指数(CRU)走势图

表6 2021年6月国际钢材价格指数(CRU)变化表

从上半年分月情况看,CRU钢价指数呈逐月上升走势。1-6月份平均值为266.8点,同比上升117.3点,升幅为78.5%,高于国内钢价升幅41.9个百分点。

(一)长、板材价格均继续上升

6月份,CRU长材指数为270.0点,环比上升24.1点,升幅为9.8%;CRU板材指数为349.4点,环比上升20.9点,升幅为6.4%,比长材升幅低3.4个百分点;与去年同期相比,CRU长材指数上升117.3点,升幅为76.8%;CRU板材指数上升213.1点,升幅为156.3%(见图4)。

图4 2020-2021年6月CRU长材和板材价格指数走势图

1-6月份,CRU长材指数平均值为235.2点,同比上升75.8点,升幅为47.5%;CRU板材指数平均值为282.5点,同比上升137.9点,升幅为95.4%,比长材高47.9个百分点。

(二)北美升幅略有加大,欧洲、亚洲升幅收窄

1.北美市场

6月份,CRU北美钢材价格指数为382.9点,环比上升34.0点,升幅为9.7%,较上月加大0.1个百分点;美国制造业PMI为60.6%,环比下降0.6个百分点。其中生产指数上升2.3个百分点,库存指数上升0.3个百分点;6月末,美国粗钢产能利用率为82.7%,环比上升1.2个百分点。本月美国中西部钢材价格继续上升(见表7)。

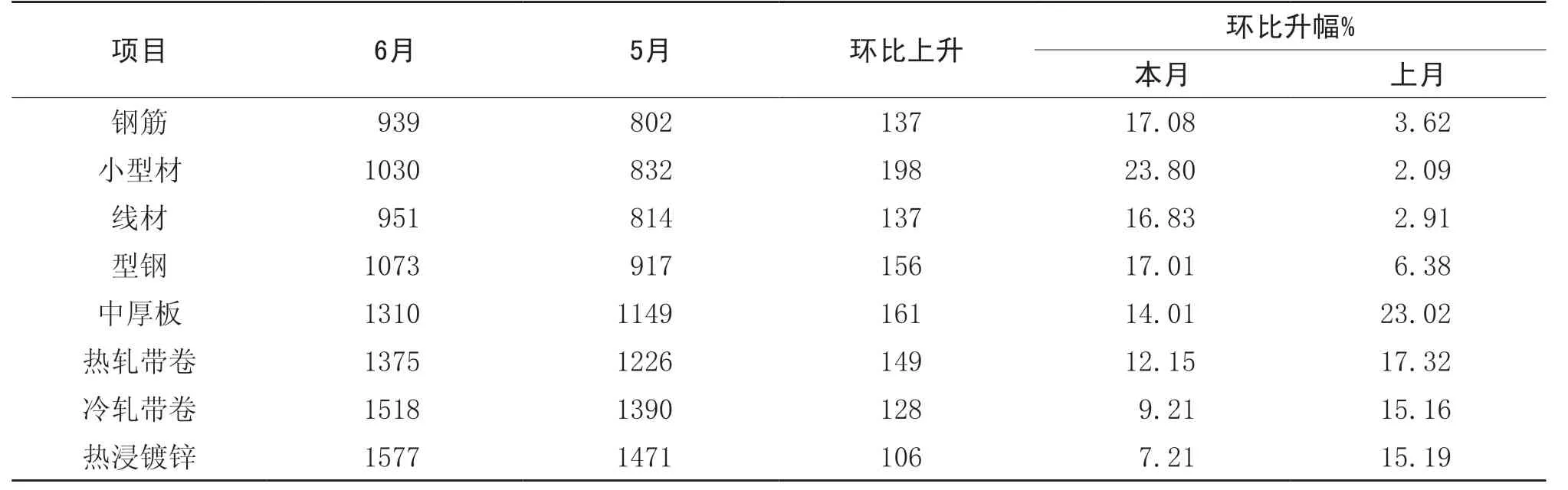

表7 2021年6月美国中西部钢厂钢材出厂价格变化情况表 美元/吨

2.欧洲市场

6月份,CRU欧洲钢材价格指数为342.0点,环比上升33.6点,升幅为10.9%,较上月收窄0.9个百分点;欧元区制造业PMI为63.4%,环比上升0.6个百分点。其中德国、意大利、法国和西班牙制造业PMI分别为65.1%、62.2%、59%和60.4%,总体保持扩张态势。本月德国市场主要钢材品种均继续上升(见表8)。

表8 2021年6月德国市场钢材价格变化情况 美元/吨

3.亚洲市场

6月份,CRU亚洲钢材价格指数为277.4点,环比上升8.5点,升幅为3.2%,较上月收窄4.7个百分点;日本制造业PMI为52.4%,环比下降0.6个百分点;韩国制造业PMI为53.9%,环比上升0.2个百分点;中国制造业PMI为50.9 %,环比下降0.1个百分点。本月印度市场主要钢材品种价格均持续上升(见表9)。

表9 2021年6月CRU印度市场钢材价格变化情况表 美元/吨

四、后期钢材市场价格走势分析

(一)国内市场进入钢材消费淡季,需求强度有所减弱

从国际市场看,全球经济稳步复苏。据世界银行6月份发布的报告预测,2021年全球经济将增长5.6%,比1月份预测值提高了1.5个百分点。其中发达经济体增长5.4%,发展中经济体增长6.0%,分别比1月份预测值提高2.1和0.8个百分点。从国内形势看,“十四五”规划确定的一批重大工程项目陆续部署推进,新型工业化、信息化、城镇化、农业现代化仍蕴藏巨大的发展空间和用钢潜力。从短期看,随着市场进入暑期,高温多雨天气对户外施工项目和交通运输有一定影响,钢材需求强度会有所减弱;从中期看,房地产业“三道红线”和供地“两集中”使市场逐步降温,制造业中汽车芯片短缺影响将进一步加大,家电行业也将进入生产淡季。后期市场用钢需求存在强度减弱的趋势。

(二)粗钢产量小幅下降,市场偏紧预期有所上升

5、6月份,全国粗钢日产呈环比回落态势,从7月上旬情况看,会员钢铁企业粗钢日产213.76万吨,估算全国日产粗钢298.87万吨,持续小幅下降态势,但总体仍处于较高水平。近期国家有关部委重申2021年粗钢产量要实现同比下降,下半年粗钢产量降幅将会加大。总体来看,市场减产预期较强,钢材价格难以大幅下降。

(三)钢材库存持续上升,市场面临去库存趋势

据钢铁协会统计,从企业库存情况看, 7月上旬,会员钢铁企业钢材库存为1406万吨,比上旬增加29万吨,增长为2.1%;比年初增加244万吨,增长20.96%;比上年同期增加44万吨,增长3.24%。从社会库存情况看,7月上旬,全国20个城市五种钢材社会库存为1166万吨,比上旬增加37万吨,连续4旬环比上升;比年初增加436万吨,增长59.7%;比上年同期减少82万吨,下降6.6%。

(四)后期需要关注的主要问题

一是供需两端均有所下降,维护市场平稳至关重要。从国内市场情况看,钢铁行业面临减产形势,而下游行业用钢需求强度也呈减弱态势。钢铁企业应认真分析市场变化,积极调整产品结构,维护市场平稳运行。

二是铁矿石价格高位波动,企业降本增效压力加大。据钢铁协会监测,7月16日,CIOPI进口铁矿石价格为219.63美元/吨,均高于5、6月末水平,同比上升108.99%。而同期钢价同比仅上涨44.40%,升幅远低于高于进口矿价。后期钢铁企业仍面临降本增效压力。

三是国际市场钢材供给压力下降,将对国内钢材出口形势产生影响。据世界钢协统计,5月份扣除中国以外的全球钢产量同比增长了32.9%,远高于国内增速,国际市场供给能力不足的形势有望转变,叠加5月1日起实施的取消部分钢材出口退税政策,将对后期国内钢材出口产生较大影响。